Порядок ведения кассовых операций. Ведение кассовых операций. Кому стало проще

Порядок ведения кассовых операций устанавливается для всех субъектов хозяйствования, вне зависимости от их организационно-правовой формы. Из данной статьи вы сможете узнать, как осуществляются кассовые операции в 2016-2017 году.

Стоит выделить следующие основные правила ведения кассовых операций:

- Юридические лица обязаны устанавливать лимит остатка кассы.

- Денежные средства в кассе, превышающие установленный лимит, должны сразу же быть сданы в банк.

- Каждая операция по кассе должна быть оформлена соответствующими кассовыми документами.

- Наличные расчеты между юр. лицами не должны превышать ста тысяч рублей.

- Кассиры обязательно должны вести кассовые книги и заполнять кассовые отчеты.

Рассмотрим эти правила более подробно.

Кассовый лимит

В каждой организации должен быть установлен лимит кассы. Он представляет собой максимально допустимую сумму наличных средств, которая может оставаться в кассе компании на конец каждого трудового дня. Сверхлимитная наличность должна сдаваться в кредитные организации.

Данный лимит управляющий организации устанавливает самостоятельно. При расчете лимита он должен учитывать размер выдач и поступлений наличности.

Необходимо отметить, что предприниматели и компании – субъекты малого бизнеса, при ведении кассы могут не устанавливать кассовый лимит.

Если у компании есть филиалы, для них также должен быть установлен лимит кассы.

Подробнее о расчете лимита кассы можно узнать из .

Превышение кассового лимита

Суммы наличности, накопленные в кассе сверх установленного лимита, должны сдаваться в кредитные организации.

Однако есть ситуации, при которых лимит может быть превышен на законных основаниях:

- Выходные и праздничные нерабочие дни (если компания в эти дни проводит кассовые операции);

- Дни различных выплат сотрудникам.

Кассовая документация

Если деньги поступают в кассу, должностной сотрудник должен оформить ордер по приходу, а если наличность выдана из кассы – ордер по расходу.

Данные документы оформляет либо бухгалтер, либо кассир, либо иной должностной работник, в чьи обязанности входит составление данных документов.

Предприниматели, вне зависимости от выбранного режима обложения налогами, могут не выписывать кассовые документы. Однако они обязательно должны вести учет своих расходов и доходов.

Прием наличности

Прием средств в кассу должен сопровождаться оформлением приходника. Когда кассир получает данный ордер, он должен проверить:

- Имеется ли подпись бухгалтера или главного бухгалтера (в крайнем случае, управляющего компании) и сверяет эту подпись с образцом;

- Соответствуют ли сумма указанная цифрами сумме указанной прописью;

- Есть ли необходимые подтверждающие документы.

Когда кассир принимает деньги, он должен их пересчитать. При этом лицо, которое вносит наличность в кассу, должен обязательно следить за действиями кассира.

Как только кассир пересчитает деньги, он должен сверить полученную сумму с суммой, указанной в приходнике. Если все сошлось, он подписывает ордер, проставляет на квитанции штамп и передает данную квитанцию лицу, внесшему средства.

Бланк и образец приходного кассового ордера можно найти в .

Выдача денег

Когда осуществляется выдача денег из кассы, оформляется ордер по расходу. Когда кассир его получает, он должен проверить:

- Есть ли на нем подпись ответственного сотрудника (бухгалтера, главного бухгалтера или директора компании), и сходится ли она с образцом;

- Соответствие сумм цифрами и прописью.

Когда кассир будет выдавать деньги, он должен проверить, имеются ли у получателя документы, указанные в расходнике. Также, он обязан проверить получателя по документу, удостоверяющего его личность. Выдавать наличность лицу, не указанному в ордере, нельзя.

Как только кассир подготовит необходимую сумму, он должен передать ордер получателю для того, чтобы тот поставил свою подпись. После этого кассир пересчитывает деньги так, чтобы получатель имел возможность следить за его действиями. После того, как наличность была выдана, кассир подписывает расходник.

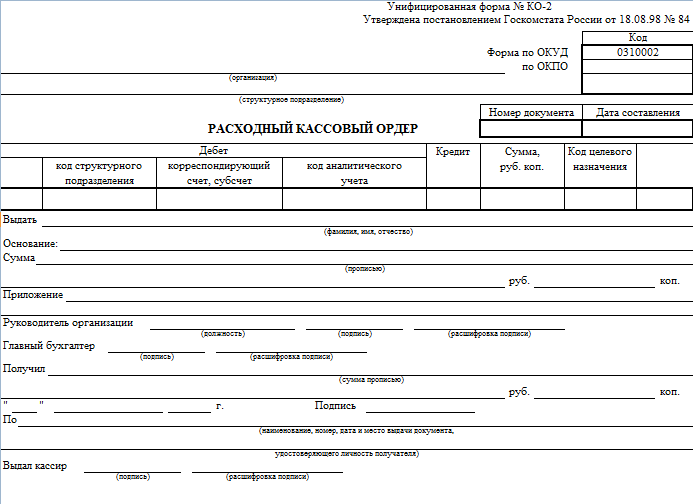

Бланк и образец расходного кассового ордера можно найти в .

Расчет наличными средствами

Существует не только кассовый лимит, но и лимит расчетов наличностью между юридическими лицами. Данный лимит составляет сто тысяч рублей в пределах одного контракта. То есть, если у партнеров сумма по одному договору составляет четыреста тысяч рублей, сто тысяч можно уплатить наличностью, а остальные – перевести на банковский счет.

Существует не только кассовый лимит, но и лимит расчетов наличностью между юридическими лицами. Данный лимит составляет сто тысяч рублей в пределах одного контракта. То есть, если у партнеров сумма по одному договору составляет четыреста тысяч рублей, сто тысяч можно уплатить наличностью, а остальные – перевести на банковский счет.

С физическими лицами расчеты в безналичной форме можно производить без каких-либо ограничений.

Ведение кассовой книги

Организации, при осуществлении своей деятельности обязательно должны заполнять кассовую книгу. ИП при ведении учета своих расходов и доходов имеют право этого не делать.

Она нужна для фиксации поступлений и выдач наличности.

В течение каждого трудового дня кассир вписывает в книгу каждую выдачу денег и каждое поступление. На конец дня подсчитывается остаточная сумма в кассе.

Контролем за ведением книги занимается либо главный бухгалтер, либо управляющий компании.

Подробнее о ведении кассовой книги читайте в .

Законодательная основа

Положением о кассовых операциях в 2016-2017 году является Положение Банка России №18. Оно определяет все правила кассовой дисциплины, порядок ведения операций по кассе.

Изменения, произошедшие в 2016-2017 году

В 2016 году порядок ведения кассовых операций несколько изменился:

- Все юридические лица должны начать использовать обновленную кассовую технику, в которой вся необходимая информация собирается в автоматическом режиме, и в режиме онлайн отправляется в налоговую инспекцию.

- При использовании такой техники чеки подготавливаются в электронном формате и высылаются клиентам на их электронную почту.

- Если организация использует кассу, у которой срок регистрации еще действителен (общий срок использования составляет менее семи лет), она может ей пользоваться до конца срока, и только после этого перейти на новую технику.

- Для всех юр. лиц появилось ограничение на хранение наличности: каждый день, наличность, превышающую установленный лимит, нужно сдавать в кредитные организации.

- Для предпринимателей процесс ведения кассовой отчетности и документации стал более простым. Им больше не нужно выписывать ордера, как по приходу, так и по расходу. Также, они имеют права не устанавливать для себя лимиты по кассе. Если организация является субъектом малого бизнеса, она может осуществлять свою деятельность на таких же льготных условиях, как и предприниматели.

В процессе регулирования наличного денежного обращения ЦБ РФ осуществляет такую функцию, как определение порядка ведения кассовых операций.

К кассовым операциям относятся операции юридических лиц в процессе их деятельности по приему, хранению и выдаче наличных денежных средств РФ.

В целях ограничения налично-денежного обращения все юридические лица независимо от их организационно-правовой формы:

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- обязаны хранить свои денежные средства в учреждениях банков;

- должны производить расчеты по своим обязательствам с другими организациями в безналичном порядке через учреждения банков;

- могут иметь в своей кассе наличные деньги в пределах лимитов, установленных учреждениями банков по согласованию с руководителями организаций;

- обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с учреждениями банков;

- имеют хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию, стипендий, пенсий и только на срок не свыше трех рабочих дней, включая день получения денег в банке.

В соответствии с ограничениями по осуществлению расчетов в наличной форме ЦБ РФ установил порядок ведения кассовых операций предприятиями, организациями, а также кредитными организациями на территории РФ.

Все наличные деньги, поступающие на предприятия, в организации и учреждения, а также наличные деньги, выдаваемые юридическими лицами, должны документально оформляться. Основными денежными документами в данном случае выступают приходный и расходный кассовые ордера, которые оформляются на основе первичных документов (договоров и т.п.).

В кассовой книге отражаются все операции по приему и расходованию денег по каждому операционному дню. Приходные и расходные ордера, а также чеки на получение денег в кредитных организациях подписывает получатель средств, которым выступает руководитель предприятия, учреждения, организации или специально уполномоченное им лицо.

У юридических лиц наличные деньги могут храниться лишь в пределах лимита, который устанавливает банк, обслуживающий данное юридическое лицо. По окончании рабочего дня сверхлимитные суммы наличных денег должны сдаваться в банк. В кассе предприятия, учреждения или организации может оставаться в пределах лимита лишь такая сумма денег, которая необходима для осуществления на следующий день неотложных небольших платежей. Исключения из этого правила специально оговариваются в соответствующих нормативных актах Правительства РФ или Банка России.

В целях сохранности средств помещения кассы должны быть соответствующим образом оборудованы.

Ответственность за соблюдение правил ведения кассовых операций возлагается на руководителей предприятий, главных (старших) бухгалтеров, руководителей финансовых служб и кассиров.

Банки обязаны систематически проверять соблюдение предприятиями действующего порядка ведения кассовых операций и в случае выявления нарушений принимать необходимые меры к их устранению.

Особый порядок ведения кассовых операций предусмотрен для юридических лиц, принимающих наличные деньги от населения за продаваемые товары, оказанные услуги и выполненные работы, что позволяет осуществлять финансовый контроль за законностью проводимых операций, а также за полнотой и своевременностью уплаты налогов .

Федеральный закон от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт » установил, что денежные расчеты с населением по торговым операциям или оказанию услуг производятся всеми предприятиями (в том числе физическими лицами, осуществляющими предпринимательскую деятельность без образования юридического лица, в случае осуществления ими торговых операций или оказания услуг), организациями, учреждениями, их филиалами и другими обособленными подразделениями с обязательным применением контрольно-кассовой техники.

Перечисленные юридические лица, в том числе и индивидуальные предприниматели, обязаны иметь зарегистрированную контрольно-кассовую технику в исправном состоянии, выдавать покупателю (клиенту) вместе с покупкой (после оказания услуги) отпечатанный техникой чек, подтверждающий исполнение обязательства по , и обеспечивать беспрепятственный доступ к этим машинам сотрудников налоговых органов.

Организации и индивидуальные предприниматели в соответствии с порядком, определяемым Правительством Российской Федерации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

Порядок ведения кассовых операций: основные положения по ведению процесса и документации в РФ + изменения в законодательстве в 2017 году + 6 основных кассовых операций и их особенности.

Начиная с 11. 03. 2014 года, ЦБ России установил новый порядок ведения кассовых операций , которого придерживаются и по сей день.

Ежегодно выходят мелкие поправки и обновления, связанные с улучшением положения программного обеспечения точек продаж и оборудования организаций.

Сегодня мы поговорим о главных положениях и порядке ведения кассовых операций на территории РФ.

Понятие процесса «кассовая операция»

Для всех предприятий и частных лиц, занимающихся коммерческой деятельностью, установлен единый порядок оформления и проведения учёта по движению средств.

Начиная с 2015, дано разрешение на ведение кассовых операций с использованием специальных технических средств.

Задачи процесса:

- получение/выдача денег;

- удержание и пересчет;

- оформление, сбор, ведение документации по финансовым операциям.

Выделяют обычную и простую схему ведения кассовых операций .

Обычная используется всеми предприятиями, созданными на юридической основе. Упрощенная схема применяется частным бизнесом и банковскими системами.

С каждым годом процент наличности в денежном обороте падает, потому некоторые предприятия теоретически могут быть освобождены от ряда правил.

Получение денежных ресурсов и оплата счетов осуществляется на безналичной основе, однако задействовать такой метод расчета можно далеко не во всех сферах деятельности.

При проверке налоговиками следует предоставить документальное подтверждение вашего статуса и метода проведения кассовых операций.

Типы кассовых операций

Весь список распределяется на 2 больших раздела по расходу и приходу денег

. Каждый содержит соответствующую документацию и порядок ведения.

По типу начисления:

- Приходные.

Сюда следует отнести все финансовые операции, связанные с начислением средств на счет продавца.

- Расходные.

Операции, связанные с ведением отчетности по выплатам заработных плат, командировочных и других статей расходов.

Банковские операции также следует отнести в этот раздел.

Классификация может осуществляться и по типу объекта .

Крупные организации и банки сводят работу с наличностью к минимуму, тем самым упрощая регулирование кассовых операций со стороны государства.

Коммерческие организации и банки имеют более гибкое распределение в кассовых операциях, что уменьшает путаницу с документами на финансовом уровне системы.

1. Участники процесса

Право ведения кассовых операций предоставляется через соответствующий приказ от вышестоящих лиц. Документ должен быть заверен юридически, после чего, по истечении 2 дней, он вступает в силу.Требования:

- Ведение приема/выдачи наличности может выполнять лишь сотрудник, официально утвержденный на эту должность.

Чаще всего таким человеком выступает кассир. - Кассир обязан перед началом работы изучить порядок ведения операций, а после расписаться.

- Если у предприятия более 1 кассира, следует назначить старшего.

Частные предприниматели могут самостоятельно осуществлять кассовые операции без каких-либо предшествующих документальных подтверждений.

Работу с документацией берет на себя . Если такового нет, делами занимается руководящее лицо либо его заместитель.

Бумаги обязаны содержать подписи всех участников, ведущих учет по кассовым операциям.

2. Обновления в 2017 году

01.03.2017 налоговиками был введен ряд правок, влияющих на порядок проведения кассовых операций РФ.

Основные относятся к лимиту по кассам у обособленных отделов компаний и методам решения по их превышению.

Изменение №1: Лимит кассы предприятия.

Каждая организация обязана устанавливать ограничение на количество денег, что может находиться в кассовом аппарате по завершению рабочего дня.

Все, что свыше лимита, необходимо отправлять на безналичный счет через банковскую систему.

Каковым будет лимит — подлежит решить самой компании, отталкиваясь от сферы деятельности и суточному притоку/оттоку наличности.

Существует общая формула подсчета, которая не учитывает особенностей деятельности и дает приблизительные цифры по лимиту суточных в кассе.

Формула содержит 3 составляющих:

- Если населенный пункт имеет банковское отделение, показатель = 7.

Объем денежных ресурсов.

Вычисляется за определенный временной промежуток и определяется владельцем компании.

Варьируется от 1 до 91.

Количество денег в кассе зависит напрямую от этого показателя.

Выбирайте дни, в которые имели наибольшую выручку.

Маленькие фирмы и другой частный бизнес могут на свое усмотрение распоряжаться деньгами. Лимит наличности по кассовым операциям их не касается.

Изменение №2: Кассовый лимит у обособленных отделов.

Подразделения крупных организаций при установке ограничения размера средств должны отталкиваться от положения, которое принимается в отделе руководства компании.После утверждения документации глава либо порученное лицо рассылает копии остальным отделам.

Максимум кассы, после получения установок свыше, обязан быть принят в течение 2 дней.

Изменение №3: Превышение лимита.

Наличность, превышающая максимум, выставленный руководством, обязана быть сдана в банковское отделение.

Превышения допускаются в:

- дни, предшествующие расчету с сотрудниками;

- нерабочие дни;

- дни государственных праздников.

При превышении размера наличных последуют штрафные санкции.

Определить дни поступлений в банк денежных ресурсов налоговикам не составит труда, отталкиваясь от средних показателей вашей организации на протяжении 1 — 2 кварталов.

В остальном список условий остался прежним. В изменениях не принимались в расчет частники, а также ИП.

Порядок ведения кассовых операций в РФ

Основные требования в порядке ведения операций выдвигает ЦБ. После обновлений в 2014 — 2016 годах под категории влияния попал малый бизнес и частники.1) Документация по учету.

Чтобы подтвердить проведение финансовых операций, соответствующие отделы работают с 2 типами документации.

Ее оформлением могут заниматься как физические лица, участвующие в процессе товарооборота, так и назначенные представители руководства.

Порядок предусматривает:

- оформление притока денежных средств через ордер, регистрирующий все поступления в кассу точки – приходной кассовый ордер (ПКО);

- ресурсы, что выделяются на траты организации, оформлять через расходный ордер кассы (РКО).

Частные предприниматели в 90% случаев предоставляют работу по такой документации личным бухгалтерам, аналогичная ситуация и у крупных организаций.

ИП имеют возможность пользоваться упрощенной системой налогообложения, это освобождает их от оформления кассовых ордеров, но при условии отчетности по физическим параметрам притока/оттока наличности.

2) Бухгалтерская составляющая.

В соответствии с приказом от 31 октября 2000 года был утвержден общий порядок ведения бухгалтерской отчетности компаниями и другими организациями, подлежащими ведению кассовых операций на территории РФ.

Исходя из вышесказанного, было принято решение ввести тип расчетного счета – счет 50 «Касса» .

Какие изменения могут вносить организации в счет 50 «Касса»:

Оформить подраздел главного счета – 50-1 «Касса организации» .

Фиксирует порядок перемещения денежных масс внутри самой организации.

Если ваше предприятие работает с иностранными валютами, порядок поступления каждой из них придется оформлять через специальный субсчет.

Допускается создание не более 5 валютных субсчетов.

Оформить 50-2 «Операционная касса» .

Субсчет, фиксирующий порядок поступления наличностей в точках продаж или предоставления услуг.

Открыть 50-3 «Денежные документы» .

Ведение учета документов, имеющих ценность.

Сюда могут входить путёвки, командировочные, марки и другое.

Порядок всех кассовых операций, проводимых фирмами, фиксируется на одном из 3-х описанных счетов.

Наличие ошибок в заполнении документации может повлечь за собой штрафные санкции как для отдельных сотрудников, так и компании в целом.

3) Порядок ведения кассовых операций на рабочем месте.

Законодательная система предусматривает строгий порядок ведения кассовых операций в РФ для 6 видов оборотных операций с наличностью.

Разберем детально каждый из них

Операция 1: Порядок получения денег.

Принятие изначально проходит с ПКО. Получив его на руки, кассир обязан удостовериться в правильности его заполнения.

ПКО должен содержать:

- подпись бухгалтера/руководителя;

- совпадение размера денежных ресурсов в прописном и числовом виде;

- присутствие на руках документации, что указана в ПКО.

Принимать наличность помимо кассира может владелец или уполномоченное им физическое лицо. Количество представителей владельца неограниченно.

Человек, вносящий средства, имеет право лично наблюдать за процессом.

Сверить размер фактических средств с заявленными в ПКО.

Если все совпало кассир, ставит печать на квитанцию, что идет вместе с ордером, и передает ее тому, кто вносил деньги.

Если используются контрольно-кассовый аппарат или , кассир может провести деньги и отметить данные в ПКО через корешки/чеки.

В квитанции отмечаются дополнительные условия, после чего проштампованная документация отдается вносившему наличность физическому лицу.

Операция 2: Общий порядок отпуска наличности.

Процесс проходит с учетом действий через РКО. Перед началом проведения кассир обязан свериться на совпадение значений, указанных прописью и в числовом формате.

На ордере должна быть подпись главного в бухгалтерии либо другого ответственного за порядок проведения кассовых операций лица.

Алгоритм отпуска денежных средств:

- Свериться со списком документации, что подана в РКО.

- Сотрудник отсчитывает сумму и дает ее для пересчета физическому лицу, после чего получатель расписывается в РКО.

Проверить данные получателя.

Для этих целей подойдет паспорт или водительское удостоверение.

Если физическое лицо не может подтвердить свою личность, в выдаче средств следует отказать.

Для отсчета необходимой суммы следует пользоваться полистным методом.

Аналогично ПКО, ордер на выдачу также необходимо хранить в бухгалтерском отделе организации сроком до 5 лет.

Операция 3: Порядок наличного расчета по зарплате.

Тут на помощь приходят ведомости по расчетным операциям фирмы.

Заранее внесенные данные по сотрудникам в ордера позволяют определиться с размером средств, которые необходимо подготовить к выдаче.

В какие дни проводить расчет определяет руководство. Временной промежуток, отведенный на проведение расчетных операций с работниками не должен быть более 5 дней.

После выдачи заработной платы всем сотрудникам нужно:

- подытожить фактический размер выданных средств;

- заполнить соответствующие ячейки расчетной ведомости;

- перепроверить, совпадает ли фактическая сумма с указанной в ведомости;

- расписаться в ведомости и передать ее на хранение в бухгалтерский отдел.

В случае неявки сотрудника в указный промежуток времени для получения заработной платы, напротив его фамилии в ведомости делается пометка.

При разовой выдаче наличности предоставлять по работнику ведомость нет смысла, более рационально оформить расход средств через обычный ордер РКО.

Операция 4: Порядок выдачи денег подотчетному лицу.

Порядок оформления определяется бухгалтерским отделом и приводится в исполнение кассиром на основании РКО.

Для ордера необходимо, чтобы человек написал заявление от лица подотчетного.

Выдача средств происходит лишь после подписи заявления главой организации.

При наличии задолженностей предоставление средств замораживается вплоть до погашения всей суммы долга.

Операция 5: Наличность обособленному подразделению.

Будь то получение или выдача средств, порядок проведения обозначается в ордерах по обороту.

Руководствующие отделы вправе сами решать, какой принимать порядок распределения денежных масс между подотчетными им отделами.

Операция 6: Порядок выдачи наличных по договоренности.

Иногда вместо должностного лица процесс ведения кассовых операций допускает получение через доверенного человека.

Ситуация часто возникает на производстве при болезни сотрудников организаций.

Порядок выдачи доверенному лицу:

- Перед подписью получателя в ведомости делается пометка перед ячейкой «доверенность».

- После выдачи к сдаваемому ордеру прилагается и доверенность.

Проверить соответствие данных сотрудника и его доверителя, которые указаны в РКО.

Потребуется паспорт либо водительское удостоверение.

Если требуется получение по доверенности средств у нескольких юридических или физических лиц, то документ копируется и заверяется штампом организации.

В случае, когда человек должен получить несколько платежей по одному документу, оригинальная справка остается на руках кассира до конечного платежа, а с ордером сдаются его копии.

Если предприятие имеет несколько кассовых отделений, контроль над ними берет на себя назначенный заранее старший кассир.

Все ордеры направляются в таком случае ему, и он делает соответствующие пометки по обороту средств в кассовой книге.

Порядок действий по окончании рабочего дня:

- Главный кассир сравнивает записи в книге с ордерами, поступившими от подчиненных.

- Проводит расчет количества средств по остатку.

- Расчетное значение сравнивают с количеством денег в аппаратах по факту, если все совпало, ставится подпись.

- Аналогичную процедуру совершает и бухгалтерский отдел.

Порядок проведения процедуры находится под контролем руководства организации.

Кассовая книга – важнейшая составляющая при кассовых операциях. Она должна присутствовать как в печатном, так и в оцифрованном виде.

Если документация ведется от руки, следует уделить особое внимание качеству рукописного текста, чтобы при занесении данных в компьютер не возникло ошибок.

Все бумаги должны сопровождаться подписями бухгалтера и руководителя. Если это электронные аналоги, используется цифровая подпись сотрудников.

Аудиторские проверки кассовых операций

Отслеживанием порядка ведения отчетности кассовых операций занимается налоговый инспектор.

В зависимости от количества организаций, находящихся в закреплённом за сотрудником районе, проверки осуществляются 1 — 3 раза в год.

Что проверяет налоговая:

- какими путями контролируется рабочее место;

- качество ведения кассовой книги;

- совпадают ли записи в ордерах с дополнительными документами;

- какой процент использования выделяемых банком средств;

- соответствие показателей по выдаче/расходу между банком и расчетным отделом;

- отчетность по направлениям использования выделяемых ресурсов;

- соблюдается ли лимит кассы.

Чтобы избежать проблем, сотрудники должны внимательно соблюдать порядок ведения кассовой книги, ордеров расхода/прихода и сопутствующих им документов.

Если никаких проблем в ходе проверки обнаружено не будет, организация получит положительную оценку аудиторской проверки.

Вы начинающий бухгалтер, который вникает в правила ведения кассовых операций?

Основную информацию вы получите от Школы бухгалтеров и аудиторов:

Порядок ведения кассовых операций и штрафные санкции

Что если в ходе рядовых проверок инспекторами у вашей бухгалтерии обнаружатся серьезные дыры?

В таких случаях предусматриваются штрафы для частных лиц размером до 6 000 рублей и для предприятия в целом до 60 000 рублей .

После обновления порядка ведения кассовых операций в 2014 году, значительно упростились некоторые составляющие учета. Количество заполняемой документации снизилось на 30%.

При «потере» средств в крупных размерах ответственным лицам грозят судебные разбирательства, дело может дойти вплоть до криминальной ответственности.

Порядок ведения кассовых операций РФ ежегодно терпит изменения.

Причиной служит постепенный переход на безналичную систему оплаты товаров и услуг.

В будущем предполагается полный отказ от ведения отчетности по наличности и в большинстве торговых точек нашей страны.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

Оборот наличных денежных средств между экономическими субъектами, а также порядок ведения кассовых операций в Российской Федерации устанавливает Центробанк РФ. Основы закреплены в нормативных документах: Указания Банка РФ №3210-У от 11.03.2014 — для юридических лиц, Положение №318-П от 24.04.2008 — для кредитных организаций.

Операции применяются при получении, перерасчете или выдаче наличных денежных средств на следующие цели:

- выплата заработной платы, стипендий, пособий;

- , расчеты по налоговым обязательствам;

- расчеты с поставщиками и подрядчиками;

- расчеты за оказание платных услуг;

- безвозмездные поступления и пожертвования;

- прочие расчеты.

Правила ведения кассовых операций в 2019 году

Установлены обязательные требования к порядку организации наличного денежного оборота, а также вопросы, которые бюджетная организация устанавливает самостоятельно.

|

Обязательные требования (регламентированы действующим законодательством) |

Устанавливаются самостоятельно |

|---|---|

|

|

Законодательством определено, что кассиром может быть только работник учреждения. Сотрудника обязательно следует ознакомить с действующим порядком и должностными обязанностями под подпись. Также функции кассира может осуществлять сам руководитель. А если в крупной организации работают несколько кассиров, следует назначить старшего.

Необходимые документы

Документально операции должны быть оформлены соответствующими документами.

Так для поступления наличности в кассу применяется форма приходный ордер (ПРО) ОКУД 0310001. Форма № КО-1 утверждена Постановлением Госкомстата РФ от 18.08.1998 № 88.

Для выдачи наличных денег используется расходный ордер (РКО) ОКУД 0310002. Форма № КО-2 утверждена Постановлением Госкомстата РФ от 18.08.1998 № 88.

Документацию формирует кассир или главный бухгалтер. Обязанности можно передать другому лицу, с которым заключен договор на ведение бухгалтерского учета в организации (п. 4.3 Указаний №3210-У). Условие вступило в силу 19 августа 2017 года.

Новые правила применения ККТ

В 2019 году действует порядок применения контрольно кассовой техники, утвержденный Федеральным законом №54-ФЗ от 22.05.2003 (с изменениями от 03.07.2016). Последние зменения коснулись не только правил регистрации аппаратов ККТ в налоговой инспекции, но и порядка применения онлайн-касс.

Организации, применяющие ККТ, не должны предоставлять аппарат в инспекцию для регистрации или внесения изменений. Все действия можно осуществить через личный кабинет на сайте ФНС России. К тому же, вся информация о расчетах будет автоматически передаваться налоговикам через операторов фискальных данных.

Новшества позволят повысить финансовую эффективность применения ККТ, сократить расходы на обслуживание и перерегистрацию техники, снизить риск финансовых махинаций. Изменения направлены на повышения прозрачности расчетов, осуществляемых наличными деньгами, а также сокращение количества налоговых проверок.

Ответственность и штрафные санкции

За несоблюдение законодательства в части ведения операций по кассе предусмотрена административная ответственность. Часть 1 статьи 15.1 КоАП устанавливает:

- Наказание для юридических лиц, допустивших нарушение 318 положения о порядке ведения кассовых операций и Указаний №3210-У — штраф от 40 000 до 50 000 рублей.

- Наказание для должностных лиц организаций и индивидуальных предпринимателей, в виде штрафа от 4 000 до 5 000 рублей.

Основные проводки для отражения кассовых операций

Представим основные операции с наличными деньгами бюджетного учреждения в виде таблицы.

|

Наименование операции |

Счет дебета |

Счет кредита |

Первичные документы |

|---|---|---|---|

|

Поступление наличных в кассу учреждения с лицевого счета |

ПКО (ф. 0310001) Кассовая книга (ф. 0504514) |

||

|

Поступила оплата за оказание возмездных услуг |

ПКО (ф. 0310001) Квитанция (ф. 0504510) Кассовая книга (ф. 0504514) |

||

|

Выданы деньги под отчет |

РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

||

|

Наличные, превышающие лимит кассы, переданы на лицевой счет учреждения |

РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

Участок учета наличных денежных средств считается самым консервативным среди бухгалтеров. Действительно, если поднять нормативные документы за последние лет сорок-пятьдесят, мы увидим, что правила ведения кассовых операций не особенно изменились за все прошедшее время, да и синтетический учет кассовых операций на предприятии всё такой, что и раньше.

Все изменения в кассовом учете можно отнести к двум категориям. Первые учитывают изменения технической оснащенности современной учетной работы. Вторые являются следствием развития в стране рыночных отношений, необходимости исключения в бизнес-деятельности теневых и коррупционных схем, а говоря короче – являются способом повышения финансовой дисциплины в стране через установление жестких организационных правил ведения операций с наличностью на уровне отдельных организаций.

Организация работы кассы

Любые хозяйственные процедуры, связанные с оборотом денег в наличной и опосредованной форме, в организации осуществляются через кассу. Категория наличных денег подразумевает монеты и купюры, а опосредованная форма – так называемые денежные документы. Это могут быть векселя, марки и другие подобные документы.

Осуществление кассовой работы должно быть возложено на кассира. В компаниях, относящихся к категориям микро- и малого бизнеса и не имеющих возможности содержания отдельной штатной единицы кассира, могут возложить эту обязанность на любого из сотрудников, являющегося материально ответственным лицом.

С кассиром или сотрудником, выполняющим его обязанности, в обязательном порядке составляется договор о полной материальной ответственности кассира. Кроме того, в некоторых организациях вводят во внутреннее обращение так называемое «Обязательство кассира», являющееся более детализированной и адаптированной к этой должности версией договора о мат. ответственности. Основные обязанности кассира предусмотрены в типовой должностной инструкции.

Для осуществления операций с наличностью в организации может быть оборудовано специально отведенное помещение с отдельным входом в него. В этом помещении осуществляется хранение, прием и выдача наличности и приравненных к ней документов. Однако если организация не обладает финансовой или технической возможностью для оборудования полноценного кассового помещения, либо отсутствует необходимость в его содержании, решение об обустройстве и функционировании «участка выдачи наличности» она принимает самостоятельно.

Документальное оформление наличности в кассе

Все основные виды движения денежных средств и приравненных к ним документов можно представить следующим образом:

| Поступление в кассу (приход) | Выдача из кассы (расход) |

| Со счета в банке на зарплату, хозяйственные, операционные и командировочные расходы | Суммы причитающейся работникам заработной платы |

| Выручка от реализации работ, услуг или товаров | Суммы под отчет сотрудникам на командировочные, хозяйственные и операционные расходы |

| Возврат неиспользованных подотчетных сумм | Выплата компенсаций, пособий или ссуд сотрудникам |

| По прочим основаниям | Передача на инкассацию |

Документальное оформление кассовых операций организации осуществляется с помощью бланков установленной формы:

- Приходный ордер

- Расходный ордер

- Журнал регистрации кассовых документов

- Кассовая книга (книга регистрации кассовых операций)

- Книга учета поступивших и выданных денежных средств и документов

Кроме этого организации обязаны применять документы по формам, устанавливаемым ЦБ РФ для обеспечения достоверности и контроля движения наличных средств или соблюдения кассовой дисциплины.

Кассовая дисциплина

Организации любой правовой формы, вне зависимости от сферы их производственно-хозяйственного функционирования, обязаны осуществлять хранение денежных средств на счетах в банковских учреждениях. Порядок, размеры и сроки инкассации и хранения в кассе наличной денежной массы устанавливаются организацией и согласовываются с банком при заключении договора на инкассацию наличных средств. Этот порядок и сроки определяются организацией на основании расчетов потребности в наличности и планов её поступления.

В кассе организации наличные денежные средства (без учета приравненных к ним документов) могут храниться только в размерах, ограниченных установленным лимитом. В 2014 году, как и раньше, начиная с 2012 года, лимит остатка наличности определяется организацией самостоятельно. Для расчета лимита предусмотрена формула:

Лон = Оп: Пр × Дс,

где:

Лон – это лимит остатка наличных;

Оп – объём выручки за некоторый расчётный период;

Пр – расчетный период;

Дс – количество рабочих дней между днями инкассации.

В расчётном периоде не должно быть больше 92 рабочих дней. Количество рабочих дней между датами инкассации наличных в банк, не должно превысить семи.

В случае, когда организация не делала расчет лимита остатка наличности в кассе, такой лимит считается по умолчанию равным нулю.

Любое количество наличности в кассе будет при этом считаться сверхлимитным объемом.

Сверхлимитное хранение наличных денег допускается только для средств на выплату зарплаты сотрудникам. Срок нахождения этих денег в кассе не должен превысить с момента поступления трех рабочих дней. Для организаций, ведущих деятельность на Крайнем Севере и приравненных территориях, этот срок увеличивается до пяти календарных дней.

Федеральным законодательством всем организациям вменено применение контрольно-кассовой аппаратуры при производстве расчетов наличностью в отношении сделок по продажам услуг или товаров. Перечень организаций, освобождаемых от исполнения этой обязанности, значительно сужен к 2014 году. Кроме контрольно-кассовой техники организации могут применять платежные терминалы для расчетов банковскими картами. Применение ПРТ не исключает необходимость контрольно-кассовой машины при совершении расчетов с покупателями.

Так же сужен и круг платежей, которые можно осуществлять с помощью наличных, поступивших в кассу организации в виде выручки. В 2014 году наличные средства, поступившие в кассу организации от третьих лиц не могут использоваться для:

- Сделок купли-продажи ценных бумаг,

- Оплаты аренды недвижимости,

- Выдачи и возврату ссуд или займов,

- Проведения различных лотерей и азартных игр.

В этих целях теперь можно задействовать только те наличные средства, которые сняты с расчетного счета организации.

Контрольно-кассовые устройства должны соответствовать требованиям, которые предъявляет к ней законодательство. ККМ в обязательном порядке регистрируется в территориальном налоговом органе. Таким образом, расчеты, осуществляющиеся в наличной форме, документально сопровождаются приходным кассовым ордером установленной формы и кассовым чеком. ККМ должна быть оборудована «фискальной памятью» и соответствовать перечню Государственного реестра контрольно-кассовой техники. Использование контрольно-кассовой техники, включенной в Государственный реестр до 1 января 2011 года и не соответствующей требованиям ФЗ №103, после 01.01.2014 года запрещено.

Кроме этого нужно учитывать дополнительные требования, предъявляемые к ККМ:

- Обязательное присутствие печатаемых на кассовом чеке обязательных реквизитов;

- Возможность передачи в платежно-расчетный терминал информации о произведенных платежах и информации для печати кассового чека терминалом или банкоматом (то и другое только в некорректируемом виде).

В соответствии с установленным ЦБ нормативом максимальный размер оплаты наличными средствами по одной сделке между юрлицами не должен быть больше 100 000 руб. В 2014 году на сделки с физическими лицами это же ограничение распространяется в более мягкой форме, верхняя планка поднята до 600 000 рублей. Впоследствии в планах Минфина её снижение до 300 000 рублей.

Ответственными за соблюдение кассовой дисциплины на предприятии являются руководитель, главный бухгалтер и кассир. Контрольная функция в части соблюдения организацией кассовой дисциплины вменена обслуживающим банкам, которых ЦБ обязывает не реже одного раза в два года производить соответствующую проверку.

Бухгалтерский учет операций с наличностью

Бухгалтерский учет денежной наличности осуществляется на активном синтетическом счете 50, а документов, приравненных к ней, на синтетическом счете 56. По дебету счетов учитывается поступление, а по кредиту выплаты наличных денег и выдача денежных документов. К счету могут открываться субсчета, например, отдельный субсчет для денежных документов.

Если организация в своей деятельности ведет прием и выдачу наличных денежных средств на отдельных участках, могут быть открыты субсчета операционных касс и субсчет «главная касса» (или «касса организации»). Такое ведение учета рекомендуется потому, что это позволяет детальнее контролировать движение денежных средств по участкам ответственности.

Если организация имеет право на ведение наличных расчетов в иностранной валюте, к счету 50 открывается специальные субсчета по видам валют, на которых ведется их обособленный учет. Отражение операций в валюте других государств в бухгалтерском учете ведется в рублевом выражении по официальному валютному курсу на момент совершения операции.

Упрощенно бухучет работы с наличностью выглядит следующим образом:

- Сопровождение операций поступления и выбытия первичными документами;

- Регистрация первичных документов в соответствующих журналах;

- Составление проводок при обработке первичных документов;

- Перенос данных первичных документов в кассовую книгу;

- Заполнение на основании кассовой книги учетных регистров.

Помимо этого, в целях контроля хранения и движения наличных денег в организации может проводиться инвентаризация кассы.

Инвентаризация кассы

Основанием для проведения внеплановой внезапной инвентаризации кассы может служить распоряжение руководителя организации. В обязательном порядке инвентаризации проводятся при смене кассиров и проведении плановых ежегодных инвентаризаций балансовых активов предприятия. В последнем случае инвентаризация кассы является первой инвентаризационной процедурой, проводимой комиссией.

Непосредственно перед началом инвентаризации комиссия принимает в бухгалтерии последние на текущий момент документы первичного кассового учета. С материально ответственных лиц получают расписки о полноте передачи первичных документов в бухгалтерию и оприходовании/списании поступивших/выбывших денежных средств.

Во время инвентаризации кассы прекращаются любые операции с наличностью или денежными документами. В кассе производится полистный пересчет находящейся в ней наличности и перепись денежных документов. Комиссия сверяет данные бухгалтерского учета и фактическую денежную наличность и денежные документы.

Выявленные в процессе инвентаризации результаты отражаются в акте. Акт составляется в двух экземплярах, подписываемых комиссией и кассиром, которому вручается один из экземпляров. Если инвентаризация проводится по поводу сдачи-приёмки дел от между кассирами, акт составляется в трех экземплярах, так как каждому из них передаются подписанные экземпляры.

Выявленные недостачи/излишки отражаются в акте с обязательным пояснением обстоятельств их возникновения. С материально ответственных лиц берется объяснительная о причинах возникновения излишков или недостачи.

Недостача наличности или денежных документов (в денежном их эквиваленте) взыскивается с кассира с совершением бухгалтерских проводок:

- Дт 73-2 – Кт 94 – задолженность кассира по выявленной недостаче;

- Дт 50 – Кт 73-2 – погашение кассиром задолженности по недостаче.

Излишки, выявленные при инвентаризации, приходуются и принимаются к учету с составлением проводки Дт 50 – Кт 91-1 на всю сумму излишка.