Страхование жизни при кредите обязательно ли для заемщика

Для большинства россиян получение займа является единственной возможностью решить проблему нехватки денежных средств. При оформлении кредита банки предлагают заявителям минимизировать риски путем оформления договора страхования жизни и здоровья.

Законно ли страхование жизни при получении кредита

Все ипотечные продукты банков, где гарантией возврата денежных средств выступает недвижимое имущество (строящаяся или приобретаемая квартира либо имеющееся в наличии жилье), подразумевают оформление договора страхования залога. Такая норма установлена законодательно и обязательна для исполнения. Что касается автокредитов, приобретения полиса каско является необязательным, поскольку данная страховка относится к добровольному виду. По этой причине банк не имеет права отказать в выдаче займа, хотя на практике дела обстоят по-другому.

При потребительском кредитовании банки настаивают на приобретении страхового полиса, но ссудополучатель самостоятельно решает, покупать страховку или отказаться от нее. Он может оформить:

- Договор страхования жизни и здоровья. В данном случае страховая компания (СК) возместит банку сумму долга (если смерть или болезнь не явились причиной алкогольного или наркотического опьянения или суицида).

- Страховку на случай потери заработка. Страховым случаем здесь является сокращение или ликвидация предприятия.

Нормативно-правовая база

Какого-либо определенного законодательного или нормативного акта, который бы регулировал все вопросы, связанные с заключением договора страхования при банковском кредитовании, не существует. Нормы, касающиеся этого вопроса, рассматриваются сразу в нескольких документах:

- Гражданский кодекс, содержащий основные положения о заключении и расторжении договоров. В нем определено, что случаи обязательного страхования устанавливаются законодательно.

- Закон № 4015-1, касающийся всех вопросов организации страхового дела на территории России, принятый 27.11.1992.

- Закон об ипотеке от 16.07.1998 № 102-ФЗ, определяющий обязанность кредитополучателя застраховать передаваемый банку залог на случай уничтожения или повреждения объекта недвижимости.

- Закон о защите прав потребителей № 2300-1 от 07.02.1992, который запрещает предоставление одной услуги за счет приобретения другой.

- Закон о потребительском кредитовании № 353-ФЗ (21.12.2013).

Что дает страхование жизни при кредитовании

Оформление страховки помогает избежать проблем с выплатой ссуды при наступлении страхового случая. Риски, которые подлежат страхованию при покупке полиса, могут быть различными:

- смерть, причиной которой стал несчастный случай, заболевание и некоторые другие обстоятельства, которые прописываются в договоре;

- постоянная утрата работоспособности вследствие получения инвалидности;

- временная потеря трудоспособности из-за ухудшения здоровья или болезни, что привело к невозможности получать доход, вследствие чего нечем платить за ссуду.

Дополнительно заявитель может застраховать себя от потери работы. В данном случае СК погасит образовавшуюся задолженность, если причинами увольнения стали:

- банкротство или ликвидация предприятия (организации);

- сокращение численности персонала;

- увольнение вследствие окончания действия контракта.

Плюсы и минусы

Страхование жизни при потребительском кредите имеет положительные и отрицательные стороны:

- Выгода для банка. Для кредитора крайне важно, чтобы ссудополучатель застраховал как можно больше рисков, которые могут привести к невыплате кредита. Связано это с тем, что при любых обстоятельствах банк получит назад одолженные гражданину деньги. По этой причине можно объяснить, почему менеджеры так настойчиво предлагают оформить страхование жизни при кредите.

- Чем выгодна страховка для заемщика. При оформлении полиса добровольного страхования банк предлагает более выгодные условия заимствования, которые выражаются в пониженной процентной ставке, увеличенной сумме и более продолжительном сроке кредитования. При заключении договора накопительного страхования наследники смогут получить сбережения вне зависимости от того, когда наступила смерть – до погашения займа или после.

- Недостатки. Из основных минусов покупки полиса при кредите нужно назвать увеличение ежемесячных платежей за счет включения в них стоимости страховки, необходимость медицинского осмотра и длительная процедура оформления выплат при наступлении страхового случая.

Как и где оформить

Процесс заключения договора добровольного страхования прост и состоит из нескольких последовательных шагов:

- Выбрать страховую компанию из списка предложенных банком или руководствуясь собственными мотивами.

- Оплатить страховой взнос или его часть.

- Подписать договор на страхование жизни при кредите.

На сегодняшний день количество СК, которые предлагают страховку здоровья или жизни при оформлении кредита, велико, причем купить полис можно не только при личном визите, но и онлайн на сайте страховщика. Каждый ссудополучатель может выбирать из своих собственных предпочтений, ведь тарифы у каждой из СК будут отличаться. В нижеприведенной таблице с целью сравнения можно ознакомиться с предложениями страховщиков в г. Москве:

| Страховая компания | Сумма покрытия | Стоимость полиса |

|

| ВТБ страхование |

| Индивидуально |

|

| ОАО Согаз |

| До 500 тыс. | Индивидуально |

| Ренессанс страхование |

| До 650 тыс. | Индивидуально |

| Росгосстрах |

| До 420 тыс. | 1 % от суммы страховки |

| Сбербанк страхование жизни |

| Индивидуально | Индивидуально |

Договор страхования жизни и здоровья заемщиков кредита

При оформлении займа ссудополучателю в большинстве случаев предлагается подписать типовой договор страхования – самый дешевый по стоимости вариант. Гражданин вправе потребовать оформление расширенного полиса, куда будут включены дополнительные риски, которые часто не учитываются в типовых соглашениях. Это неизбежно приведет к удорожанию страховки (будет применен более высокий коэффициент).

Важно не скрывать от СК наличие определенных заболеваний, поскольку при наступлении страхового случая по причине имеющейся болезни в выплате вероятнее будет отказано. Дополнительно рекомендуется прописать в договоре компенсацию, если работа заявителя связана с повышенным риском. В документе обязательно указываются условия возмещения задолженности при наступлении страхового случая и сумма компенсации.

Перечень необходимых документов

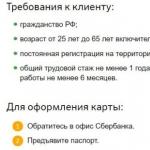

Для оформления полиса получателю кредита придется предоставить определенный пакет документов. Перечень небольшой, но каждая страховая компания может запросить дополнительные бумаги, хотя это происходит крайне редко. Для страховки понадобится:

- паспорт либо другой равнозначный документ, по которому можно идентифицировать гражданина;

- заполненное заявление-анкета;

- медицинская справка о наличии или отсутствии хронических или неизлечимых заболеваний.

Оформляя полис, клиенты банка часто не уточняют, что необходимо делать при наступлении страхового случая, а ведь следование точным правилам поможет получить максимальные выплаты и сократить «бумажную работу». Алгоритм действий выглядит так:

- Удостовериться, что происшествие подпадает под страховой случай, и в договоре имеется соответствующий пункт.

- Сообщить кредитору и страховщику о произошедшем, написав заявление.

- Собрать необходимые документы, список которых утверждается СК и зависит от условий договора.

- Передать подготовленную документацию в страховую компанию.

- Дождаться вынесения вердикта и перечисления денежных средств.

Признание страхового случая

После подачи всех документов страховая компания проводит их проверку и по результатам принимает решение: выплатить деньги или отказать. Деньги перечисляются выгодоприобретателю по договору страхования – банку. Средства зачисляются кредитору на специальный счет, после чего он направляет их на погашение задолженности. Размер страхового взноса может равняться остатку задолженности. Такие случаи происходят, если:

- ссудополучатель получил инвалидность, вследствие чего он не может больше трудиться и обслуживать кредит;

- получатель займа умер.

Ограничения или отказ в выплате

Нередки случаи, когда СК отказывает выплачивать деньги по договору страхования:

- ссудополучатель получил увечья, несовместимые с работой, или умер вследствие алкогольного или наркотического опьянения;

- причиной смерти стал суицид;

- заявитель скрыл от СК серьезное заболевание, которое привело к наступлению страхового случая;

- гражданин уволился с работы по собственному желанию.

Можно ли отказаться от страховки по кредиту

Законодательно предусмотрено, что после заключения договора можно отказаться от навязанной банком страховки. Касается это только потребительских займов, когда используется добровольное страхование. Используется несколько способов отказа:

- Написать заявление отмену договора страхования в период охлаждения.

- Написать заявление на расторжение страхового договора, если в нем имеется соответствующий пункт, позволяющий вернуть премию при досрочной выплате долга банку.

- Обратиться в суд. Сделать это можно, только если получен письменный отказ от кредитора, но по договору или закону клиент имеет полное право на возврат страховки по кредиту.

Период охлаждения

Указанием Центробанка установлено, что страхователь может отказаться от страховки и вернуть уплаченные за услуги СК денежные средства на протяжении 14 дней. Это время называется «периодом охлаждения». СК может установить срок больше двух недель, о чем обязательно прописывается в договоре страхования.

Осуществить возврат страховой премии можно только по потребительским займам и если гражданин заключал договор как физическое лицо. Заявление подается в страховую компанию в письменном виде, после рассмотрения которого страхователю возвращается вся сумма взноса или ее часть. Если страховой случай наступил в период охлаждения, отказ от страхования жизни после получения кредита в период охлаждения оформить нельзя.

Возврат страховки при досрочном погашении кредита

При условии, что гражданин выплатил долг преждевременно, он может оформить отказ от договора страхования жизни по кредиту. Такая возможность предоставляется, если соответственный пункт имеется в договоре и полис оплачен полностью. Алгоритм действий по возврату взноса при досрочной выплате кредита выглядит так:

- Погасить долг перед финансовой организацией в полном объеме, в том числе проценты за пользование ссудой.

- Обратиться в офис банковского учреждения за справкой об отсутствии задолженности.

- Подать в страховую компанию письменное заявление и приложить справку об отсутствии задолженности и полис.

- Дождаться решения.

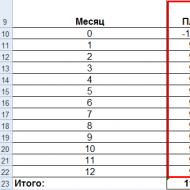

- При положительном вердикте получить сумму, рассчитанную пропорционально оставшемуся времени. Если получен отказ, необходимо затребовать у представителя СК письменное обоснование, с которым можно обращаться в Роспотребнадзор или судебные инстанции.

Судебное разбирательство

Если страховщик отказывает в выплате, кредитополучатель может обратиться в суд для дальнейших разбирательств. Для этого подается исковое заявление, в котором гражданин заявляет о взыскании денежных средств в размере задолженности по кредиту в пользу банка как выгодоприобретателя. Для своей выгоды ссудополучатель может выдвинуть следующие требования:

- компенсация морального ущерба;

- взыскание процентов за использование денежных средств;

- назначение штрафа для СК за нарушение условий договора.

Среди документов, которые необходимы для обращения в суд, числятся:

- исковое заявление;

- квитанция об оплате госпошлины (не нужна, если заявитель относится к некоторым льготным категориям населения);

- Имел место страховой случай, вследствие чего СК уже выплатила заявителю определенную сумму.

- Ссуда была оформлена до 2016 года – до момента принятия закона, согласно которому у кредитополучателя есть возможность сделать возврат страховки жизни по кредиту.

- Гражданин нарушил условия соглашения.

- Был заключен договор коллективного страхования, по которому премию не возвращают ни в период охлаждения, ни при досрочном погашении кредита.

- При покупке полиса ОСАГО или страховки жизни, которая обязательна для выполнения профессиональных обязанностей.