Налог с продажи дома с земельным участком

В Российской Федерации все лица , получающие доход, обязаны отчитываться за него перед государственными органами и уплачивать соответствующие налоги. Выручка за продажу недвижимости не является исключением.

По общему правилу, сумма денежных средств, полученных продавцом при заключении им договора купли-продажи, облагается налогом.

Каждый гражданин, передавший свое недвижимое имущество иному лицу на возмездных основаниях, обязан сообщить об этом в налоговые органы и подать декларацию, уплатив необходимые платежи.

Неисполнение данной обязанности может повлечь за собой административное наказание.

Однако данная обязанность распространяется не на все объекты недвижимости и их владельцев. Условия, при которых продавец обязан и не обязан сообщать налоговым органам о полученной прибыли, раскрыты ниже.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 110-91-48 . Это быстро и бесплатно !

Какой налог с продажи дома?

Ставка налога , взимаемого с физических лиц за полученный ими доход, равна 13% . В том числе и на денежные средства, вырученные продавцом за продажу находящихся в его собственности объектов недвижимости. Т. е. законом полученная денежная масса рассматривается как прибыль.

При этом если объект купли-продажи попадает под льготную систему налогообложения, то бремя на вырученные за его продажу финансовые средства не распространяется.

Однако стоит отметить , что для нерезидентов Российской Федерации, т. е. лиц, которые проживают на ее территории менее чем 183 дня , но также имеющих право иметь объекты недвижимости и совершать с ними сделки, ставка налога равна 30% .

С какой суммы уплачивается налог?

По общему правилу, налог взимается с суммы денежных средств, переданных от покупателя продавцу, размер которых отражен в договоре купли-продажи.

Однако в зависимости от способа получения продавцом имущества, данная сумма значительно разнится.

- Так, если объект был куплен

, то налогооблагаемая база будет равна разности стоимости объекта при его покупке и последующей перепродаже. К примеру, дом был куплен за 1.5 млн рублей

, а продан за 1.7 млн рублей

.

Налогооблагаемая база =1.7-1.5=0.2 , т. е. 200 тыс. руб . - Если объект был получен по наследству либо в результате дарения имущества

, то размером налогооблагаемой базы будет вся сумма, вырученная за продажу недвижимости, а именно 1.7 млн руб.

за вычетом 1 млн руб

. Законодательно предусмотрено снижение размера налогооблагаемой базы, для уменьшения размера налогового бремени.

В таком случае налогооблагаемая база =1.7-1=0.7, т. е. 700 тыс. руб .

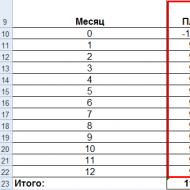

Как рассчитывается налог?

Базой для расчета налога на доход, вырученный в процессе продажи недвижимости, является сумма денежных средств, равная разности стоимости дома при последующей продаже и покупке либо 1 миллион рублей , называемая налогооблагаемой базой.

Для расчета налога необходимо вычислить базу и умножить ее на ставку налога.

К примеру:

Налогооблагаемая база = 1.8-1.5=0.3 , т. е. 300 тысяч рублей .

Для резидентов страны сумма налога =300*0,13=39 тысяч рублей .

Для нерезидентов страны сумма налога =300*0,3=90 тысяч рублей .

Как срок владения землей влияет на размер налога при продаже земельного участка?

Срок владения землей непосредственно оказывает влияние на размер налога, который продавец обязан уплатить при его продаже.

При этом промежуток времени, в течение которого объект должен находится в собственности хозяина для его продажи без уплаты обязательных платежей государству разнится.

Если участок был приобретен в собственность на основании договора купли-продажи, то нововведениями от 2016 года установлен новый срок его использования, для продажи без соответствующих финансовых обязательств. Теперь он равен 5 лет .

При этом моментом совершения сделки является не время подписания соответствующих бумаг,а факт передачи финансовых средств. Т. е. для лиц, оформивших документы на продажу дома в 2015 году, а передавших вознаграждение покупателю только в 2016 году, будет установлен срок владения равный 5 лет.

Если участок был подарен лицу либо получен в порядке оформления наследственного права на имущество умершего лица, срок владения невидимостью для ее последующей продажи без уплаты налогов составляет 3 года .

Какие вычеты могут применяться при налогообложении?

Для лиц, продавших участок земли с недвижимостью ранее, чем наступил льготный период, позволяющий распоряжаться им без уплаты налогов, существуют 2 способа снизить налоговый гнет. Данными механизмами являются налоговые вычеты.

Они бывают:

Безусловно, второй способ уменьшения размера налогооблагаемой базы, с помощью вычета «доходы минус расходы», является более выгодным. Однако он применяется лишь к строго ограниченному перечню объектов.

Также законодатель допускает при использовании первого и второго вида вычетов в качестве дополнительного использовать суммы, потраченные на ремонт недвижимости. В связи с этим при организации ремонта необходимо сохранять все коммерческие документы, подтверждающие факт покупки строительных материалов или выполнения услуг по его ремонту.

Особый порядок расчета вычета применяется в случае, если недвижимое имущество принадлежит сразу нескольким дольщикам.

Если каждый из владельцев продает имущество в пользу одного лица, тогда сумма вычета делится на количество долей.

Пример:

4 дольщика продают дом одному лицу, каждый из дольщиков имеет право на вычет, равный:

- 250 тысяч , если применяется единый вычет;

- ¼ от стоимости доли при ее покупке, если применяется вычет «доходы минус расходы».

- Если каждый из владельцев продает имущество в пользу разных лиц, тогда сумма вычета применяется к каждому из них в полном объеме.

Пример:

4 дольщика продают дом 4-м покупателям, каждый из дольщиков имеет право на вычет, равный:

- 1 миллион рублей , если применяется единый вычет;

- Стоимость доли при её покупке , если применяется вычет «доходы минус расходы».

Порядок декларирования и уплаты

Все лица, получившие прибыль в результате продажи недвижимого имущества, находящегося в собственности менее 3-х или 5-ти лет, в зависимости от способа его приобретения, обязаны подать в налоговый орган декларацию.

В документе отражается факт получения прибыли, и рассчитывается сумма причитающихся к уплате платежей. Налоговую базу, сумму вычетов и итоговый размер налога продавец недвижимости рассчитывает самостоятельно.

- Срок подачи документа - до 30 апреля года , следующего за годом продажи недвижимого имущества. Т. е. если объект был продан в 2015 году, то подать декларацию необходимо до 30 апреля 2016 года и т. д.

- Даже в случае , если при применении налогового вычета размер налоговой базы получился отрицательным или равный нулю, подавать декларацию все равно необходимо.

- Срок оплаты налога – до 15 июля года , следующего за годом продажи недвижимого имущества. Т. е. после подачи декларации, у продавца находится в распоряжении еще 3 месяца, чтобы совершить платеж в пользу государства.

При продаже земельного участка, находившегося в собственности более чем 3 или 5 лет, лицо освобождается от уплаты необходимых платежей в пользу государства. Однако налоговыми органами может быть направлен запрос продавцу о неуплате налога. В таком случае необходимо предоставить в налоговую документы, подтверждающие наличие права его не платить.

Необходимые документы

В зависимости от способа приобретения дома продавцом, а также факт использования вычета, количество документов будет различаться.

В случае, если применяется единый вычет, для отчета перед государственными органами за получение прибыли и уплаты налога необходимо предоставить:

В случае, если применяется вычет «доходы минус расходы», для отчета перед государственными органами за получение прибыли и уплаты налога необходимо предоставить:

- Налоговую декларацию по форме 3 НДФЛ;

- Договор купли-продажи объекта при его покупке;

- Договор купли-продажи объекта при его последующей продаже;

- Чеки о проведенном ремонте (при наличии).

Все документы должны быть представлены в оригинале.

Куда обращаться?

Для отчета о вырученной за налоговый период прибыли необходимо обратиться в налоговую инспекцию по месту регистрации объекта недвижимости, ставшего объектом совершения сделки.

Штрафы

Законодателем предусмотрены штрафы как за просрочку времени подачи декларации, так и уплаты налога:

- За не поданную в установленное время налоговую декларацию в отношении лица, получившего прибыль за продажу недвижимого имущества, будет насчитываться ежемесячный штраф, равный 5% от суммы налога.

- За просроченный налоговый платеж в отношении лица, получившего прибыль за продажу недвижимого имущества, будет насчитываться ежемесячный штраф, равный 5% от суммы налога.

Заключение

Продажа недвижимости всегда рассматривается как сделка, влекущая за собой обогащение продавца, т. е. получение им прибыли. Однако не всегда он обязан отчитываться перед налоговыми органами и уплачивать соответствующие платежи.

В случае, если имущество находилось в собственности более 3-х лет при получении его по договору дарения и наследования либо 5 лет - при покупке, обязанность уплачивать налог за его продажу отсутствует. В иных случаях, даже если сумма налога равна 0, вследствие применения вычета, продавец обязан сообщить о продаже в государственные органы.