Виды банковских вкладов. Какие вклады бывают? Виды вкладов, определение и особенности оформления. Страхование вкладов Виды вкладов и их проценты

Как сделать так, чтоб деньги не потратились понапрасну и при этом еще их приумножить? Для решения таких вопросов банки дают возможность для оформления депозитов, которые имеют несколько видов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Благодаря банковским вкладам физическое лицо может забрать прибыть просто за то, что дают финансовому учреждению возможность пользоваться их финансовыми средствами на свое усмотрение.

Также вы сами определяете время использования банком ваших денег, и возможность забрать их в определенный момент. При этом существуют разные виды депозитов.

Важная информация

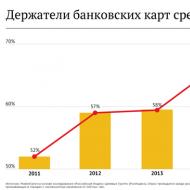

С развитием банковской области, появлением новых предложений и возможности делать вклады в и в валюте, граждане все больше стали доверять деньги банкам.

Это дало возможность не только получать прибыль, но и сберечь средства от инфляции. Есть несколько параметров, по которым банковские депозиты классифицируются на разные виды.

Вклады могут различать по таким критериям, как период размещения, функциональность и валюта. К популярным видам вкладов в банках относят:

- депозиты;

- Расчетные;

Ознакомившись с главными видами вкладов, где выгодно хранить сбережения. Необходимо выбирать банк, который имеет высокий рейтинг надежности. Договор вклада можно .

Главные понятия

| Это способ вложения финансов в банк, который приносит . Получить ее вы сможете в соответствии с тем видом депозита, какой выбрали | |

| Вкладчик | Это гражданин, который вносит финансы (вложения) в банк на определенный или по первому требованию |

| Пролонгация вклада (реинвестирование) | Это стабильное перезаключение соглашения после окончанию периода вклада в процессе, если человек не выявил иные запросы. Для такой операции не придется идти в финансовую организацию, это происходит автоматически |

| Соглашение банковского депозита | Это документ, который определяет права и обязанности сторон сделки при . В данном договоре определяются условия депозита |

На что обратить внимание

Если вы приняли решение инвестировать финансы в финансовое учреждение, стоит обратить свое внимание на таки аспекты:

- в какой валюте вы будете инвестировать или возможно в нескольких сразу (Рубли, );

- на какую прибыль вы рассчитываете;

- каким будет ваш инвестиционный период;

- сумма, которую ведомство допускает для внесения как наименьшая;

- сумма, которую ведомство допускает для внесения как наибольшую;

- будет ли возможность финансовые средства при удобной возможности;

- будет ли возможность снять проценты по взносу, когда это потребуется вам.

Правовая база при подписании договора

Деятельность банков в сфере вкладов регулируется такими законами:

Характеристика видов банковских вкладов в Москве

Банки Москвы предлагают различные условия по вкладам. При этом можно оформить вклад до востребования и срочный вклад.

Вклады до востребования обычно оформляются банками под сравнительно , так как вкладчик в любой момент сможет снять все средства.

В некоторых организациях и вовсе нет такого вида вклада, а ним будет являться любой депозит, который вкладчик снимет досрочно. В таком случае на вклад насчитывается ставка 0,01 %.

Срочные вклады являются более выгодными в плане доходности, в банках Москвы они выдаются под хорошие проценты. Однако их можно оформить только на определенный период времени и не снимать средства до его окончания.

Условия вкладов до востребования в банках Москвы:

| Банк, депозит | Процентная ставка | Сумма вклада | Дополнительные условия |

| Росбанк, Сберегательный счет | До 7,25 % | От 3 млн. руб. | Можно пополнить, есть |

| Открытие, Моя копилка | До 6,15 % | От 10 тыс. руб. | Нельзя пополнить, нет частичного снятия |

| Промсвязьбанк | До 5 % | От 5 тыс. руб. | |

| Московский кредитный банк, До востребования | 0,1 % | Любая | Можно , есть частичное снятие |

| Югра | 0,01 % | От 100 руб. | Пополняемый, предусмотрено частичное снятие |

| Сбербанк, До востребования | 0,01 % | От 10 руб. | |

| Газпромбанк, До востребования | 0,01 % | Любая сумма | Можно пополнить, есть частичное снятие |

| Ситибанк, Накопительный счет | До 7 % | От 150 тыс. руб. | Пополняемый, есть частичное снятие |

| ОТП банк | До 6,5 % | От 5 тыс. руб. | Можно пополнить, присутствует частичное снятие |

Условия срочных вкладов в банках Москвы:

| Банк, вклад | Процентная ставка | Сумма вклада | Период действия соглашения |

| Траст, Свои люди | До 8,85 % | От 30 тыс. руб. | От 91 до 546 дней |

| Ренессанс Кредит, Доходный | До 8,5 % | От 30 тыс. руб. | От 91 до 367 дней |

| ВТБ Банк Москвы, Быстрый доход | 8 % | От 30 тыс. руб. | 121 день |

| Бинбанк, Максимальный процент | До 8,3 % | От 10 000 руб. | От 91 до 730 дней |

| Югра, Стабильный | До 10 % | От 50 тыс. руб. | 367 дней |

| Промсвязьбанк, Проценты в рост | До 9 % | От 10 тыс. руб. | 450 дней |

| Открытие, Премиальный | До 8,5 % | От 50 тыс. руб. | От 91 до 730 дней |

| Сбербанк, Сберегательный сертификат | До 7,2 % | От 10 тыс. руб. | От 91 до 1095 дней |

| Газпромбанк, Отпускной | До 7,8 % | От 15 тыс. руб. | 91 день |

| ВТБ 24, Выгодный онлайн | До 7,4 % | От 10 тыс. руб. | От 91 до 1830 дней |

Две основных разновидности

Основными видами банковских вкладов являются:

По срокам заключения сделки

По срокам заключения вклады делят на:

Срочные депозиты делятся на отдельные подвиды — сберегательный, накопительный либо расчетный.

Самым простым является сберегательный вклад. По нему запрещены пополнение и частичное снятие денег.

Сберегательные вклады обычно имеют самые большие проценты. Накопительные вклады созданы для тех, кто хочет пополнять вклад на протяжении периода действия соглашения.

Они рассчитаны на тех, кто хочет накопить определенную сумму средств на какую-то покупку или, например, на отдых.

Дифференцирование

Банковские организации часто начинают предлагать депозиты с повышенными ставками в конце периода соглашения. Доход по таким вкладам правда больше, чем по обычным рублевым депозитам, по которым начисляется одна ставка.

Вкладов с дифференцированной либо ступенчатой ставкой на финансовом рынке существует достаточно, и число их с каждым годом растет.

Если сравнить эффективную ставку по дифференцированным депозитам и ставку по обычным вкладам, то при одинаковых основных условиях доход будет приблизительно одинаковым.

Это значит, что дополнительной выгоды в данных предложениях нет, если вкладчик не будет держать свои деньги на счете до конца.

Банки на сайтах почти никогда не прописывают эффективную ставку, не показывая реальный доход по вкладу за весь период нахождения средств на вкладе.

Многие депозиты с дифференцированными процентами предполагают досрочное снятие на льготных условиях – после каждого полного выдержанного срока начисленный процент остается, за неполный же срок доходы начисляются по ставке вклада до востребования. Обычно это продолжительные вклады на период от 2 лет.

Для физических лиц

Любое физическое лицо может вложить свои средства в банк в национальной или иностранной валюте. Законодательство регулирует ваше право оформлять депозиты и получать определенную прибыль.

Физические лица могут оформлять в банках срочные депозиты и до востребования. При этом все вклады на сумму 1,4 млн. руб.

Для физических лиц могут предлагаться также специальные вклады. Например, банки разрабатывают специальные предложения для студентов, и т.д.

Если вы разорвете соглашение раньше срока, то можете потерять большую часть дохода.

Специальные возможности

Большинство учреждений предлагают клиенту специальные возможности, а именно:

- автопролонгация;

- процентов;

- возможность пополнения вклада;

- возможность частичного снятия денег.

Автопролонгация

Автопролонгация – это процесс продление депозитного договора, который происходит автоматически без участия самого физического лица, если собственник самого взноса при завершении первоначального срока взноса не снял финансы.

Договор может быть пролонгирован при условии взноса «до востребования», при этом собственник взноса может понести утраты по взносу.

Если в уговоре прописывается, что пролонгация проводится по требованиям самого взноса, то вступают в силу те требования, при которых происходило принятие финансов в учреждение в момент пролонгации.

Страхование

Благодаря программе страхования депозитов, любое физическое лицо, которое решило вложить свои деньги в любой банк может получить 100% от суммы основного вклада, но, это работает только в том случае, если сумма депозита не превышает 1,4 млн. рублей.

Виды банковских вкладов

Существует несколько критериев, по которым банковские вклады классифицируются на виды и подвиды. Депозиты могут различаться по таким параметрам, как сроки размещения, предназначение банковских продуктов, функциональность, а также по валюте.

По срокам депозиты делятся на вклады до востребования и срочные .

Вклад до востребования . По такому договору кредитная организация обязуется вернуть вложенные денежные средства в любое время по первому требованию клиента. Поскольку банк не принимает вклад на определенный период, то ставка по такому депозиту минимальная – в среднем не более 0,1%.

Срочный вклад . Такие вклады размещаются на определенный срок, прописанный в договоре. Чаще всего встречаются депозиты на три, шесть месяцев или один год. Для того, чтобы получить полную процентную ставку, необходимо продержать деньги во вкладе в течение всего срока действия соглашения. В ином случае банк вернет вклад, но с существенно сниженным процентом – как правило, на уровне ставки по вкладам до востребования.

Срочные вклады могут быть, в свою очередь, разделены на отдельные подвиды по своему назначению: сберегательный , накопительный или расчетный . Самый простой из них – сберегательный . По такому вкладу запрещены операции пополнения и частичного снятия сумм. Сберегательные депозиты, как правило, имеют самые высокие ставки.

Вклад для юридических лиц – вид депозита, рассчитанный на организации. С помощью него компании размещают временно свободные денежные средства. По соглашению между банком и юридическим лицом досрочное изъятие денежных средств из вклада может быть запрещено, и это не противоречит действующему законодательству. Кроме того, депозиты юридических лиц не подпадают под действие системы страхования вкладов. Вернуть средства в пределах суммы страхового возмещения, в случае отзыва лицензии у банка, смогут только индивидуальные предприниматели.

Специальные вклады предлагаются, как правило, более узкой группе лиц. К примеру, банки могут разрабатывать специальные продукты для пенсионеров , студентов и т. д.

Особое место среди вкладов занимают банковские продукты, рассчитанные на размещение денежных средств в пользу детей . Открыть его на имя ребенка может родитель, опекун, родственник или другой вноситель, а получателем является ребенок при достижении определенного возраста.

Также существуют и другие специализированные продукты, например: сезонные вклады с ограниченным периодом действия, ипотечные , инвестиционные , страховые и др.

Иногда встречаются индексируемые вклады , стоимость которых может быть привязана к тому или иному активу или финансовому показателю, например инфляции или ключевой ставке. Ставка по таким вкладам может изменяться в течение срока в большую или меньшую сторону.

Денежные средства, размещаемые в кредитно-финансовых учреждениях, с целью хранения и получения выгоды, называют вкладами. Виды вкладов зависят от таких критериев, как: сроки размещения, функциональность, назначение и валюта.

Срочные и до востребования

В зависимости от периода, на который открываются депозиты, выделяют следующие их разновидности:

- До востребования. Довольно распространенный вид сбережения средств. В любой момент вкладчик может забрать свои деньги (полностью или частично), представив сберегательную книжку с пометкой «на предъявителя». Главный минус - процентная ставка совсем небольшая - как правило, в диапазоне от 0,1 до 1%.

- Срочные. Открываются на определенный период - месяц, два, три, полгода, год и более. Процентные ставки здесь гораздо выше. Исключение составляют лишь ситуации, когда вкладчик желает забрать свои деньги ранее срока, прописанного в кредитном договоре. В этом случае ставка совсем небольшая - на уровне вкладов «до востребования». Чтобы получить всю сумму, следует деньги подержать на счете весь предусмотренный период. Средства на расчетный счет вносятся наличным либо безналичным путем. Пополнение счета не предусмотрено.

Существует отдельная классификация срочных банковских продуктов по функциональности: сберегательные, расчетные и накопительные.

Сберегательные, расчетные и накопительные

- Главная особенность сберегательного счета, привлекающая многих вкладчиков, - высокая процентная ставка. Но в то же время, этот счет нельзя пополнять или проводить снятие денег (даже частично) до окончания срока действия кредитного договора. Этот вариант лучше всего подходит при необходимости скопить деньги на долгосрочную перспективу (например, на крупную покупку через 3-5 лет).

- Основная черта накопительного вклада - возможность пополнения сумм без каких-либо ограничений. Исходя из названия понятно, что главное назначение этого вида депозита - накопить на что-либо дорогостоящее. Этот вид востребован особенно у вкладчиков, которые стремятся реально увеличить первоначальную сумму. Проценты начисляются на изменяющийся размер депозита. Как правило, вкладчики проценты не забирают, а плюсуют их к сумме вложенных средств.

- Расчетные вклады более универсальны. То есть допускается частичное снятие средств (до установленного договором минимального остатка), а в некоторых случаях - и пополнение. Виды расчетных депозитов:

- расходно-пополняемые - можно и снимать, и вносить средства на счет; ставки процентов небольшие: на 0,5–1% меньше, чем по накопительным, и на 1–1,5% меньше, чем по сберегательным;

- расходные - допускается только частичное снятие денег (до неснижаемого остатка); пополнять счет нельзя; при снятии определенной суммы проценты продолжают начисляться на остаток.

Для юридических и физических лиц

В зависимости от того, кто открывает банковский депозит, различают вклады:

- Для физических лиц - предназначены для обычных граждан. Все виды вкладов в этой категории подпадают под систему страхования. То есть вне зависимости от положения банковской организации (банкротство и т. д.), государство гарантирует возврат вложенных средств. В этой группе выделяются специализированные кредитные продукты, предназначенные для отдельных категорий лиц - для пенсионеров, ветеранов, студентов и др. Нередко родители открывают вклады на своих детей, которые по достижении определенного возраста становятся получателями накопленных сумм.

- Для юридических лиц - предназначены для организаций. Нередко предприятия заключают с банками договора о том, чтобы временно свободные деньги «работали». В отличие от депозитов граждан, данный вид финансовых продуктов не подлежит обязательному страхованию. Зачастую среди условий кредитного договора - невозможность досрочного снятия средств. Это положение не противоречит действующему законодательству.

Рублевые и валютные

Здесь все просто - понятие и виды банковских вкладов зависят от валюты, в которой они вносятся и хранятся. Соответственно, есть депозиты в российских рублях - рублевые, в иностранной валюте - чаще всего в долларах и евро.

Отдельную категорию составляют мультивалютные вклады - одновременно вносятся в рублях, долларах и евро. Наибольшей востребованностью этот вид депозитов имеет во времена нестабильности национальной валюты.

Оcобые вклады

Это основные разновидности кредитных продуктов. Дополнительно можно выделить ипотечные (на покупку недвижимости), индексируемые (зависят от определенных финансовых показателей, к примеру, инфляции), сезонные (период размещения - определенный период, например, посевная) и др.

Обезличенные металлические счета

В особую категорию относятся обезличенные металлические счета. Это специализированный счет, на котором учитывается движение драгоценного металла (золота, платины, серебра или палладии) в обезличенной форме.

Среди основных преимуществ данного вида банковского продукта:

- простота обналичивания по сравнению со стандартной продажей драгоценных металлов;

- отсутствие НДС при приобретении драгметаллов;

- отсутствие налога на прибыль при открытии обезличенного металлического счета более трех лет назад.

Главные недостатки:

- не подпадает под систему страхования;

- за первые три года придется заплатить подоходный налог с прибыли по ставке 13%.

Вышеприведенная информация, позволяет узнать, какие бывают счета в банке. Разнообразие современных банковских продуктов позволяет каждому желающему подобрать именно тот вариант, который наилучшим образом удовлетворяет его запросам.

В соответствии с федеральным законом «О банках и банковской деятельности» под вкладом понимаются денежные средства в валюте РФ или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода.

Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором.

Вклады принимаются только банками, имеющими такое право в соответствии с лицензией, выдаваемой Банком России, участвующими в системе обязательного страхования вкладов физических лиц в банках и состоящими на учете в организации, осуществляющей функции по обязательному страхованию вкладов.

Привлечение средств во вклады оформляется договором в письменной форме в двух экземплярах , один из которых выдается вкладчику.

Право привлечения во вклады денежных средств физических лиц может быть представлено банкам, с даты государственной регистрации которых прошло не менее двух лет . При слиянии банков указанный срок рассчитывается по банку, имеющему более раннюю дату государственной регистрации. При преообразовании банка указанный срок не прерывается.

Право на привелечение во вклады денежных средств физических лиц может быть предоставлено вновь регистрируемому банку либо банку, с даты государственной регистрации которого прошло менее двух лет, если:

- размер уставного капитала вновь регистрируемого банка либо размер собственных средств (капитала) действующего банка составляет величину не менее 3 миллиардов 600 миллионов рублей;

- банк соблюдает установленную нормативным актом Банка России обязанность раскрывать неограниченному кругу лиц информацию о лицах, оказывающих существленно влияние на решения, принимаемые органами управления банка.

Вкладчики банка

Вкладчиками банка могут быть граждане Российской Федерации, иностранные граждане и лица без гражданства.

Вкладчики свободны в выборе банка для размещения во вклады принадлежащих им денежных средств и могут иметь вклады в одном или нескольких банках.

Вкладчики могут распоряжаться вкладами, получать по вкладам доход, совершать безналичные расчеты в соответствии с договором.

Виды вкладов

В целях привлечения большего числа вкладов Сберегательный банк предлагает разнообразные виды вкладов, среди которых наиболее распространены следующие:

Вклад до востребования — наиболее распространенный вид вклада, поскольку он может быть получен любым лицом, предъявившим сберегательную книжку с пометкой «на предъявителя», в любое время, а также в полном объеме вклада или частично. За использование этого вида вклада Сбербанк платит самый низкий процент.

Срочные вклады отличаются тем, что принимаются на срок не менее одного года, выплата средств с вклада по частям не производится. Проценты по данному виду вкладов гораздо выше, чем по вкладу до востребования. Открыть счет можно внеся наличные деньги или безналичным путем. Дополнительные взносы не принимаются. При закрытии счета ранее одного года со дня внесения вклада доход по нему выплачивается в размере, установленном по вкладам до востребования.

Выигрышные вклады отличаются тем, что проценты по вкладам не начисляются к сумме вклада каждого вкладчика, а разыгрываются между всеми вкладчиками данного вида вклада. Обычно выигрыши по этим вкладам проводятся в пределах города или региона.

Целевые вклады на детей принимаются на имя ребенка в возрасте до 16 лет на десятилетний срок.

Сберегательный и депозитный сертификаты. Держателями сберегательного сертификата являются только физические лица, а депозитного — только юридические лица. Сертификат — ценная бумага, обязательство банка по выплате размещенных у него депозитов и доходов по ним вкладчику. Сертификат является срочным и именным, право требования по нему может передаваться одним лицом другому, что делает его достаточно привлекательным для юридических лиц.

Номерной вклад открывается лично вкладчиком наличными деньгами и рассчитан на клиентов, которые заинтересованы в анонимности своего счета. По вкладу совершаются приходные и расходные операции.

Валютная рента. Минимальная сумма вклада — 100 тыс. долл. Начисленные проценты ежемесячно причисляются к остатку вклада. Срок хранения не ограничен. Гарантированы конфиденциальность и анонимное обслуживание.

Банковский вклад - денежные средства в валюте РФ или иностранной валюте, размещаемые физическими или юридическими лицами в кредитных организациях с целью получения дохода в форме капитализированных (причисленных) процентов на сумму вклада и подлежащие возврату по первому требованию вкладчика, за исключением вкладов, внесенных юридическими лицами на иных условиях возврата, на основании заключенного договора банковского вклада. В соответствии с федеральным законом "О банках и банковской деятельности" под вкладом понимаются денежные средства в валюте РФ или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода.

Можно выделить различные критерии классификации банковских вкладов под высокий процент и их виды. По категории вкладчика можно выделить вклады физических лиц и депозиты юридических лиц. В зависимости от срока помещения средств во вклады их можно подразделить на вклады до востребования и срочные вклады. Если вклад внесен на условиях выдачи его по первому требованию, без предварительного уведомления банка, то такой вклад является вкладом до востребования. Если же условием возврата вклада является истечение определенного договором срока, вклад признается срочным.

Выделяют виды вкладов, среди которых наиболее распространены следующие:

- Валютная рента . Минимальная сумма вклада в долларах , или лучшего вклада в евро - от 100 тыс. Начисленные проценты ежемесячно причисляются к остатку вклада. Срок хранения не ограничен. Гарантированы конфиденциальность и анонимное обслуживание.

Вклад до востребования - наиболее распространенный вид вклада, поскольку он может быть получен любым лицом, предъявившим сберегательную книжку с пометкой "на предъявителя", в любое время, а также в полном объеме вклада или частично. За использование этого вида вклада Сбербанк платит самый низкий процент.

Срочные вклады отличаются тем, что принимаются на срок не менее одного года, выплата средств с краткосрочного вклада под высокий процент по частям не производится. Проценты по данному виду вкладов гораздо выше, чем по вкладу до востребования. Открыть счет можно внеся наличные деньги или безналичным путем. Дополнительные взносы не принимаются. При закрытии счета ранее одного года со дня внесения вклада доход по нему выплачивается в размере, установленном по вкладам до востребования.

Выигрышные вклады отличаются тем, что большие проценты по вкладам не начисляются к сумме вклада каждого вкладчика, а разыгрываются между всеми вкладчиками данного вида вклада. Обычно выигрыши по этим вкладам проводятся в пределах города или региона.

Целевые вклады на детей принимаются на имя ребенка в возрасте до 16 лет на десятилетний срок.

Сберегательный и депозитный сертификаты . Держателями сберегательного сертификата являются только физические лица, а депозитного - только юридические лица. Сертификат - ценная бумага, обязательство банка по выплате размещенных у него депозитов и доходов по ним вкладчику. Сертификат является срочным и именным, право требования по нему может передаваться одним лицом другому, что делает его достаточно привлекательным для юридических лиц.

Номерной вклад открывается лично вкладчиком наличными деньгами и рассчитан на клиентов, которые заинтересованы в анонимности своего счета. По совершаются приходные и расходные операции.