Вексельные операции и их характеристика. Активные операции банка с векселями Операции банков с векселями

Многие операции с векселями могут выполнять кредитные организации. Среди основных операций необходимо выделить ава- лирование и учет векселей. Для банка аваль означает принятие ответственности по вексельному обязательству клиента (предоставление так называемого авального кредита). В договоре на ава- лирование векселя выделяют величину комиссионного вознаграждения, размер которого зависит от срока действия аваля, условий его предоставления, платежеспособности клиента.

Реальная выплата денег банком происходит лишь в том случае, если сам должник не в состоянии рассчитаться по векселю.

Учет векселей - это покупка банком векселя до наступления срока платежа по нему. Банк при этом авансирует клиенту деньги и при наступлении срока платежа сам предъявляет вексель к оплате. К учету принимаются векселя, основанные на товарных и коммерческих сделках, Банк учитывает вексель, выплачивая его бывшему владельцу не всю сумму, указанную в нем, а за вычетом так называемого дисконта (учетной суммы).

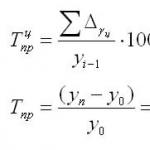

Величина дисконта зависит от периода, оставшегося до срока погашения векселя, и процентной ставки, взимаемой банком сразу в момент учета векселя. Для расчета размера дисконта банки применяют следующую формулу:

РУхТху Д" 365 "

Где Д - сумма дисконта; ГУ - стоимость векселя; Т - период времени от даты учета векселя до срока платежа, дней; у -

Учетная ставка, взимаемая банком при учете векселя, которая зависит от времени, остающегося до срока оплаты обязательства, и надежности учитываемого векселя.

Частным случаем учета векселей является форфейтинг. Эта операция возникла в Швейцарии. Банк или специальная компания (форфейтер) приобретает векселя у фирмы-экспортера на условиях без права регресса при неоплате векселя. Причем учет векселей осуществляется одномоментно, а их погашение - равномерно во времени.

Кредитование операций «а-форфэ» обычно носит средне- или долгосрочный характер - от 0,5 года до нескольких лет. Такие условия возникают у продавцов-экспортеров, в адрес которых оформлены торговые тратты, простые векселя, аккредитивы, отсроченные платежи. Обычно на векселе указывается «без оборота на любого предыдущего должника». Если импортер не является первоклассным заемщиком, то форфейтируется задолженность, оформленная авалем (вексельным поручительством) или банковской гарантией. Покупка векселей осуществляется за вычетом дисконта авансом на весь срок. Таким образом, форфейтирование - это способ рефинансирования. Ставки финансирования экспортных операций при использовании форфейтинга обычно ниже других кредитных ставок.

Издержками импортера, участвующего в форфейтинговой операции, являются комиссионные в пользу гаранта. Обычно комиссионные - это определенный процент от номинальной стоимости гарантированных или авалированных векселей.

Комиссия за гарантию обычно выплачивается в начале года, но иногда и в момент подписания гарантийного письма или авалиро- вания векселя. Это процент от номинальной стоимости векселя. Издержки экспортера по организации форфейтингового финансирования складываются из ставки дисконта, комиссии за опцион и комиссии за обязательство. Ставка дисконта зависит от процентной ставки за кредит, предоставляемый на срок, равный среднему сроку дисконтируемых векселей.

К числу активных операций банков относится кредитование под залог векселей, принадлежащих заемщику. В этом случае должен бьпь составлен помимо кредитного договора договор о залоге и акт приема-передачи, по которому вексель отдан банку в заклад. На векселе оформляется залоговый индоссамент на имя банка, содержащий оговорку «валюта в обеспечение» или «валюта в залог». Залоговый индоссамент не переносит на векселедержателя права собственности на вексель. Банк может при неисполнении заемщиком своих обязательств по кредитному договору предъявить вексель к оплате и получить удовлетворение своих требований.

Во внешнеторговых операциях широко применяются векселя, акцептованные банком (банковские акцепты). Предъявление векселя к акцепту может бьпь произведено во всякое время начиная со дня его выдачи и кончая моментом наступления срока платежа. Конкретные условия должны быть оговорены и датированы в векселе векселедателем и индоссантами.

Плательщик может ограничить акцепт частью суммы. В остальной сумме вексель считается непринятым. Акцепт банком срочных тратт, выставляемых на него экспортером или импортером, рассматривается как одна из форм банковского кредитования внешней торговли.

В банке применяют векселедателъский кредит. В этом случае банк кредитует клиента пакетом своих векселей в соответствии с кредитным договором, предусматривающим обеспечение кредита. Кредитование может осуществляться как срочными векселями, так и векселями с оплатой по предъявлении, после чего векселедержатель расплачивается ими со своими поставщиками. По истечении срока договора предприятие-заемщик погашает полученный кредит деньгами с уплатой процентов.

Выдача банками векселей помимо специфического векселеда- тельского кредитования может происходить и с целью привлечения денежных средств, принимая ввд классической пассивной операции. Банки могут выпускать как процентные векселя с обусловленной процентной ставкой, так и дисконтные, реализуемые со скидкой, а погашаемые по номиналу.

В последнем случае расчет цены продажи векселя производится по следующей формуле:

„ 7" X г 1 + -

Где Ц - цена продажи векселя; IV - номинал векселя; 1" - время обращения до срока платежа, дней; г - процентная ставка привлечения средств. Для определения доходности операций с дисконтными векселями применяется следующая формула:

РУ-Ц 3 65

Где 1(1 - доходность векселя; Ц - цена приобретения векселя;

7т0СТ - период времени, оставшийся до погашения векселя.

Банки проводят с векселями посреднические операции. Они связаны с участием банков в осуществлении платежа. Банк может принимать на себя оплату векселя по поручению и за счет векселедателя, выступая в качестве своеобразного места платежа, для чего заключает с основным должником договор домицилирования векселей, в котором банк назначается плательщиком по векселям, обязуется своевременно их оплачивать, а векселедатель обязуется своевременно предоставлять банку денежные суммы, необходимые для оплаты векселей.

При этом ответственность за платеж по векселю банк на себя не берет, так как оплачивает вексель только в том случае, если плательщик внес ему ранее вексельную сумму или если он имеет на расчетном счете достаточно денежных средств для оплаты векселя. В противном случае банк выдает предьявителю письменный отказ в платеже с указанием его причин и вексель протестуется обычным порядком против векселедателя.

Внешним признаком домицилированного векселя служит наличие оговорки «уплата» или «платеж в таком-то банке». Поле оплаты векселя домицилиат (банк) передает его основному должнику вместе с распиской в получении платежа, полученной от лица, предъявившего вексель. За свою услугу по оплате векселя банк получает комиссионное вознаграждение.

Другой посреднической операцией с векселем является его инкассирование, когда банк по поручению клиента-векселедержателя предпринимает необходимые действия по предъявлению векселей плательщику в срок для получения денег. Такое поручение оформляется препоручительным индоссаментом, особенностью которого является наличие оговорки «на инкассо», или «валюта к получению», или «как доверенному». Банк может либо сам предъявить векселя плательщику (переслать их по месту платежа), либо переслать их для предъявления иному лицу, например в другой банк, расположенный по месту нахождения плательщика (представляющий банк), индоссировав их в порядке препоручения. Если платеж поступит, векселя передаются должнику. В противном случае банк обязан предъявить их к протесту, после чего вернуть доверителю.? За выполнение операции инкассирования векселей банк имеет право:

На получение комиссионного вознаграждения в процентах от вексельной суммы;

Возмещение почтовых расходов по пересылке векселей в другой город - так называемое порто;

Возмещение комиссии представляющего (иногороднего) банка - так называемое дамно

Операции с векселями - одна из старейших банковских операций, которая занимает важное место в деятельности коммерческих банков. Банковские векселя впервые появились в 1992 г.

Среди банковских векселей преобладают простые векселя, представляющие собой одностороннее, ничем не обусловленное обязательство банка заплатить обозначенному в векселе лицу либо по его приказу или правопреемнику определенную денежную сумму в установленный срок. Однако некоторые банки практикуют выпуск переводных векселей, по которым плательщиками назначаются третьи лица - должники или гаранты банка. Часто плательщиком по переводному векселю банк назначает себя самого, т.е. по существу это тот же простой вексель, но выписанный в форме переводного. Возможен и такой вариант выписки банками переводного векселя, при котором банк является получателем средств.

Банки могут выпускать свои векселя, как сериями, так и в разовом порядке. Привлекательность единичного векселя в том, что условия его выпуска и обращения можно определить с учетом интересов конкретного вкладчика. Серийному выпуску векселей банки отдают явное предпочтение, поскольку в этом случае обеспечивается привлечение большого количества инвесторов и значительного объема ресурсов.

Срок платежа по векселям устанавливается банком либо в одностороннем порядке (при серийном выпуске векселей), либо по согласованию с клиентом (при единичном выпуске).

Банки в своей практике используют все известные варианты назначения сроков платежа. В зависимости от способа назначения платежа в соответствии с действующим вексельным законодательством определяется и порядок вознаграждения. Если вексель выписан по предъявлении или в определенное время от предъявления, то в нем может быть указана процентная ставка, исходя из которой начисляется доход на основную сумму за время, прошедшее от даты выписки векселя до даты платежа. При таком способе определения дохода векселя банки продают векселя, как правило, по номиналу. При их выкупе банком кроме номинала владельцу векселя выплачивается доход, исчисляемый исходя из указанной в нем процентной ставки. Если вексель выписан сроком на определенную дату или в определенное время от выписки, то сумму процентов исчисляют заранее и присоединяют к основной сумме, формируя номинальную сумму векселя. В этом случае векселя при эмиссии продаются по цене ниже номинала, т.е. со скидкой-дисконтом. Дисконтный вексель погашается по номиналу, а продается с дисконтом, размер которого составляет доход векселедержателя, включается в полной сумме в состав его вне реализационных доходов и подлежит налогообложению в общем порядке. Налог рассчитывается юридическим лицом, его получившим, самостоятельно, и уплачивается в общем порядке.

Наиболее удобными и выгодными как для банков, так и для их клиентов являются процентные векселя. Процентный вексель продается первому держателю по номиналу, а доходом держателя будут начисленные на вексельную сумму проценты. При этом оговорка о начислении процентов будет действительна только в векселях со сроком платежа «по предъявлении» или «во столько-то времени от предъявления», допустимы также ограничительные пометки типа «по предъявлении не ранее...». По процентному векселю проценты начисляются и выплачиваются при его погашении банком.

Преимущество банковских векселей заключается также и в том, что они в отличие от депозитных сертификатов могут использоваться как платежное средство. Банки активно пытаются использовать эту особенность векселя выполнять функции средства обращения и платежа. В настоящее время разработаны многочисленные варианты операций банков с векселями.

Все банковские операции делятся на активные и пассивные, исходя из этого построим классификацию банковских операций с векселями в соответствии с вышеуказанным утверждением.

Активные банковские операции с векселями можно рассматривать как вексельный кредит.Вексельные кредиты представляются в форме:

учета векселей (предъявительский кредит) . Учет или дисконт векселей состоит в том, что векселедержатель передает (продает) вексель банку по индоссаменту до наступления срока платежа и получает вексельную сумму за вычетом определенного процента в связи с досрочным получением. Притом дисконтом называют как саму операцию учета векселя, так и сумму, удерживаемую банком. Банк, учитывающий вексель называется дисконтером, клиент - дисконтистом (дисконтантом). Своеобразная форма предъявительского кредита – открытие специального ссудного счета (называемого также онкольным). Банк открывает клиенту специальный ссудный счет и выдает по нему кредиты. В качестве обеспечения обычно принимаются товарные векселя. При залоге векселей право собственности к банку не переходит. Кредит выдается в размере 60–90% от номинала векселя. Возврат кредита осуществляется непосредственно заемщиком;

векселедательского кредита - кредита, получаемого векселедержателем путем досрочного учета (продажи) векселя. Под векселедательский кредит клиент выдает свои векселя, которыми рассчитывается за поставленные товары и услуги.

Получатели таких векселей затем представляют их в свои банки, которые, в свою очередь, пересылают их в банк векселедателя для погашения за счет открытого кредита.

Пассивные банковские операции с векселями подразделяются на эмиссионные и комиссионные.

Эмиссионные операции - выпуск в обращение (размещение) собственных векселей. Под собственными векселями понимают выпуск в оборот простых векселей, осуществляемых банками против принятия денежных средств как краткосрочных долговых обязательств.

Комиссионные банковские операции с векселями включают:

Авалирование коммерческим банком векселей клиента. Аваль (авалирование векселей) представляет собой вексельное поручительство, посредством которого обеспечивается платеж по векселю.

Инкассирование векселей. Это операция, в которой банк выполняет поручение векселедержателя по получению платежа по векселям в установленный срок. Векселедержатель, дающий банку поручение, называется комитентом. Банк, выполняющий поручение, –комиссионером. Вознаграждение за действия банка – комиссия.

Домициляциявекселей. Банки могут производить платежи в установленные сроки по поручению векселедателей или трассата, так называемую, домициляцию векселей. В этом случае банк является не получателем, а плательщиком домицилянтом.

Коммерческий кредит, оформленный векселем, может обратиться в банковский в виде так называемого вексельного кредита. В результате происходит смена кредитора, причем новая связь (новый кредитор (банк) – должник по векселю) проходит через векселедержателя, предъявляющего вексель в банк для учета. Банк с клиентом заключают договор о вексельном кредите, в котором указываются сроки выдачи и погашения кредита, целевая характеристика кредита, размер уплачиваемых процентов и т.д.

Вексельный кредит может быть предъявительским и векселедательским. Эти формы будут подробнее рассмотрены ниже. Первая форма присуща предприятиям, широко предоставляющим коммерческий кредит своим покупателям и заказчикам, и, следовательно, имеющим солидный вексельный портфель, часть которого и предъявляется банку для продажи (учета). Предприятия же, не обладающие сколько-нибудь значительным портфелем, могут пользоваться вексельным кредитом в виде векселедательского, например, выписывать векселя своим поставщикам, последние же могут продавать их банку покупателя. Предприятие может пользоваться одновременно как предъявительским, так и векселедательским кредитом, лишь бы они соответствовали его кредитоспособности. Как правило, векселедательский кредит нужен покупателям, а предъявительский - продавцам. Своеобразная форма последнего состоит также в виде открытия специального ссудного счета (называемого также онкольным).

В чем состоит для банка разница между вексельным кредитом и заключением привычного кредитного договора? Вексельная форма кредита более гибка и надежна. В самом деле, в зависимости от финансовой ситуации полученные векселя можно переучесть или заложить в Центробанке под невысокий процент, ибо для ЦБ торгово-промышленный (т.е. возникший из сделок с поставкой реальной продукции) вексель есть показатель потребностей хозяйственного оборота в ликвидности, обеспечение чего составляет одну из главных его задач. Те же операции можно сделать и в других банках, в том числе заложить в обеспечение корреспондентских операций. Вексель появляется в банке уже после совершения хозяйственной сделки, что говорит в пользу обоснованности выдачи кредита и, следовательно, его надежности. Нет необходимости анализировать саму сделку, анализ проводится лишь в отношении кредитоспособности клиента. Наконец, в силу своих юридических особенностей вексель есть надежное обеспечение кредита. Привычный же всем кредитный договор естественнее использовать при долгосрочном кредитовании предприятий для целей закупки оборудования, долгосрочных разработок и т.п.

Предприятие может учесть вексель в банке до наступления срока платежа по нему, т.е. передать банку все права на вексель (продать) по индоссаменту, получив вексельную сумму, уменьшенную на учетный процент (дисконт) за досрочное получение денег (так называемый предъявительский или учетный кредит). В этом случае к банку переходит и возможный риск неполучения платежа, но следует помнить, что предприятие в этом случае вместе с другими лицами, ответственными по векселю, несет перед банком солидарную ответственность. Однако банки, как правило, к учету принимают только векселя надежно обеспеченные. Это означает, что в векселе должны присутствовать лица с надежной, с точки зрения банка, платежеспособностью, с которых может быть взыскан долг в случае неплатежа. Коммерческие банки предъявляют особые требования к векселям для учета. Эти требования призваны препятствовать экономически необоснованному расширению кредита. Рассмотрим следующие требования к векселю:

1) вексель должен быть юридически надежен (правильно оформлен, подписи подлинны, полномочия подписавших достаточны);

2) на векселе должно быть не менее двух подписей;

3) векселедатель не допускал ранее свои векселя до протеста.

Банк, разумеется, не станет проверять кредитоспособность всех лиц, обязанных по векселям - их может быть много, раз от разу меняющихся - ему проще следить за кредитоспособностью своего постоянного клиента (последний, напомним, несет ответственность за платеж по векселю как индоссант). Таким образом, при учете векселей банк ограничивается в известной степени их формальной проверкой, но учет обставлен подобно заключению кредитного договора, т.е. банк требует от клиента: анкету о хозяйственном положении, последний баланс и годовой отчет, производственно-хозяйственные планы, обязательство о помещении в дальнейшем на расчетном счете свободных средств, страховые полисы застрахованных предприятий, устав и некоторые другие документы.

В дальнейшем предприятие представляет в банк векселя с бланковой передаточной надписью, оставляя перед ней достаточно места для проставления банком своей надписи. К векселям предприятие прилагает реестр, в реестре могут быть письменные распоряжения клиента относительно сумм векселей, о возврате непринятых векселей другим лицам и пр. Контролер, принимающий векселя, проверяет соответствие данных реестра и вексель при нем; безупречность формы векселей; наличие в реестре полных и точных наименований и адресов лиц, обязанных по векселям; наличие достаточного срока до платежа; наличие в месте платежа филиала или корреспондента банка, а также нотариуса и суда. Контролеру может быть предоставлено право не принимать и сразу вычеркивать из реестра векселя, не удовлетворяющие этим формальным требованиям. При этом предъявитель, получая их обратно, расписывается в этом на реестре. В банке составляется перечневая ведомость векселей, которая вместе с реестрами и векселями, справками, направляется на рассмотрение учетно-ссудного комитета или руководства банка. Поступившие векселя подвергаются тщательной оценке. На ее основе в установленном порядке (вексельным отделом или на правлении) банк принимает решение об учете и о размере учетной ставки или возврате векселей, принимая во внимание, в частности, что следует избегать учета векселей:

Переписанных, т.е. представляющих собой новые векселя, выписанные взамен неоплаченных в срок первоначальных;

Тех, на которых после бланковой надписи ремитента имеется бланк самого векселедателя;

Встречных, т.е. выписанных векселедателем и предъявителем друг на друга в одно время на близкие суммы;

Родственных фирм, если нет уверенности в торгово-промышленном характере векселей;

Выданных друг другу участниками дела, доверенными доверителю и наоборот, фирмами и организациями, не ведущими самостоятельной торгово-промышленной деятельности;

Лиц, ведущих дело по доверенности, но подписавших векселя лично;

Лиц, обремененных долгами и превысивших открытый им кредит;

По которым до срока платежа остается больше времени, характерного для хозяйственного оборота данного региона или отрасли, профиля предприятия;

Взаимных векселей, если нет уверенности в их товарном происхождении.

Векселедательский кредит как форма кредитования, выгодна и для предприятий, и для банков. Суть ее состоит в следующем.

Предприятие, как обычно, нуждается в оборотных средствах. Продавец отказывается поставлять ему товар с отсрочкой оплаты (предоставлять коммерческий кредит). Например, потому что у него по разным причинам нет уверенности в оплате векселя, которым оформляется поставка товара с отсрочкой оплаты. Тогда, чтобы повысить надежность векселя, предприятие-покупатель обращается за поручительством к третьему лицу, достаточно хорошо известному своей кредитоспособностью. Способов дачи этого поручительства несколько, векселедательский кредит по своей сути есть один из них. Предприятие заключает со своим банком кредитное соглашение, согласно которому получает в свое распоряжение простые векселя, выписанные банком на него. Таких векселей может быть несколько, разбитых по срокам и суммам. Эти векселя, как правило, делаются сроками во столько-то времени после предъявления, или по предъявлении не ранее определенной даты. По кредитному соглашению векселедержатель обязан к определенным срокам предоставить банку покрытие, соответствующее общей сумме полученных векселей, и уплатить банку комиссию.

Все операции с векселями можно поделить на две группы:

1. операции, связанные с выдачей и погашением векселей, т.е. операции с собственными векселями, точнее с векселями, по которым предприятие выступает или плательщиком (векселедателем в простых и и трассатом-акцептантом в переводных векселях), или векселедателем-трассантом (в переводных векселях);

2. опреации, связанные с обращением векселей, т.е. операции с чужими векселями, а точниши с векселями, в которых предприятие выступало надписником, которое не принимало участия в составлении векселя.

К первой группе операций относятся:

Выдача простого векселя;

Трассування:

на другого плательщика приказа третий лицу;

на другого плательщика собственному приказу;

на самого себя;

Домициляция векселя;

Уплата по векселю.

Ко второй группе операций относятся:

Учетная операция (индосирование);

Ломбардная операция (кредит под залог векселя);

Комиссионная операция (инкассация векселей и сопровождающих их товарных документов);

Депозитная операция (хранение и управление векселями);

Акцептная операция (акцептный кредит);

Гарантийная операция (поручительство по векселям).

Домициляция векселей.

Если плательщику представляется удобным, чтобы вексель при наступлении срока платежа был оплачен не им самым, а третьим лицом, тогда составляется домицилированый вексель. Место платежа по нему отличается от местожительства плательщика - векселедателя в простых и акцептанта в переводных векселях. Лицо, которое будет платить по векселю и заменяет акцептанта или векселедержателя, называется домицилиатом, а лицо, которое уполномачивает домицилиата сделать платеж, - домицилиантом.

Для трассата домицилиювання имеет то преимущество, которое освобождает его от забот, которые связаны с уплатой по векселю. Для векселедателя домицилиювання полезно в тех случаях, когда он проживает в любому населенному пункте, где нет учреждения банков. Путем домицилиювання векселя в одном из банковских пунктов вексель становится "приемлемым" как для банков, так и для других лиц, которые желают его приобрести; он легче может быть учтен, а при инкассации по такому векселю не нужно нести накладных расходов (дамно, порто и инш.)

По обычаям, которые сложились, для домицилиювання векселя трассант в переводных и першепридбавач в простых векселях поручают домицилиювати вексель: первый - трассату, а второй - векселедателю. Потом трассат (векселедатель) обращается к лицу, которое живет по месту предвиденной или желаемой домициляции, с просьбой о разрешении домицилиювати вексель, известить условия покрытия и дополнительные условия относительно самой операции: размера комисионнои вознаграждения, процентов по счету на остаткам сумм и прочее. Комиссионер разрешает назначить себя домицилиатом, как правило, на условии предыдущего покрытия (при наличии кредита со стороны домицилиата по отношению к домицилианта вопрос о покрытии не возникает, сторонами нормируются лишь условия домициляции). Трассат в переводному и векселедатель в простому векселях домицилюють потом вексель в домицилиата и письменную сообщают их об этом, а также трассанта в переводному и першепридбавача в простом векселе, надсилая поэтому или другому сам домицилийований вексель (приняийый, что домицилийований вексель во-первых акцептуется трассатом, чтобы не визивати подозрения в першепридбавача относительно платежа).

Домицилиант присылает свому домицилиату соответствующее покрытие, а тот потом оплачивает в срок домицилийований у него вексель; он же перечеркивает подпись лица, которое забов"язана платежом по векселю - акцептанта в перказному и векселедателя в простому векселях, - и возвращает ему или другому уплаченный и касирований (уничтоженный) таким образом домицилийований вексель.

Право домицилиювати весель принадлежит исключительно векселедателю (трассанту), так как только он имеет право обуславливать вексель в его важных частях, к которым принадлежит место платежа. После того, как векселедатель указал место платежа, ни один человек, даже он сам, не могут изменить его.

В случае отказа домицилиата оплатить домицилийований у него вексель должен быть сделан протест с обозначением причины отказа от платежа. Итак, домицилиат не забов"язан ничем, даже в том случае, когда он пообещал трассату уплату по векселю.

Учетная операция.

Учетная (дисконтная) операция, которая осуществляется с векселями, состоит из того, что предприятие или финансовое учреждение - банк, предоставляет векселедержателю кредит, когда приобретет у него вексель в оплату товаров, работ, услуг (или просто как финансовый документ, ценная бумага) к наступлению срока платежа по цене, которая меньше, указанной на векселе, на величину учета (дисконта).

Учет векселей состоит в передаче их векселедержателем - дисконтантом в полную собственность векселепридбавачу - дисконтера по передаточным на его имя надписям (путем индосування) в обмен выдачи средств или зачета их по расчетам в размере валюты векселя с удержанием в пользу дисконтера процентов, так называемого дисконта. По векселям из другого города может воздерживаться особый вид комиссии дамно, и почтово-телеграфные расходы или порто. Операция учета по отношению как к дисконтанту, так и к дисконтеру носит название обликовой, так как и дисконтант и дисконтер учитывают, а в случае иностранного векселя - негоциюють, т.е. продают и покупают вексель.

1. простые векселя - с подписью векселедателя и бланком векселедержателя;

2. переводные векселя на другого плательщика приказа третий лицу - с подписью трассанта, трассата и бланком ремитенту;

3. переводные векселя на другого плательщика собственному приказу - с подписью трассанта, трассата и бланком трассанта;

4. переводные векселя, трассованые на векселедателя (трассантом на сомого себя) - с подписью трассанта и бланком ремитенту;

5. секунда, если прима предназначена только для акцепта, - с подписью трассанта и бланком ремитенту;

Также следует следить за тем, чтобы - как правило - покупать:

Векселя, которые возникли на почве реальных торговых соглашений;

Векселя, которые выданы на солидные промыслу, торговые и банковские фирмы. Сюда прежде всего относятся акцепты первоклассных банков.

Векселя с платежом в банковском пункте;

Но кроме первоклассных векселей на денежном рынке оборачиваются и векселя меньшего номинала, хотя они и не встречают большого спроса. К таким векселям относятся:

Векселя с безоборотными надписями;

Внутренние векселя, которые подлежат оплате в иностранной валюте;

Векселя, которые подлежат оплате в пункте, где нет учреждения банка;

Переводные векселя, которые не подлежат акцепта, - мандаты.

Передача векселей в уплату долга.

Однородной с учетной операцией является операция по передаче векселей в уплату долга: расчет делается на тех самых основаниях, а разность составляется в том, что надлежащая из дисконтера сумма не может быть получена деньгами, а зачисляется в уплату долга за его особистоим счетом.

Ломбардная операция.

Ломбардная операция, которая осуществляется с векселями, состоит из передачи векселей в банк для забеспечення полученных кредитов, а именно:

По займам срочными за ссудными счетами;

По займам до востребования за специальным ссудным счетом.

Все эти векселя забеспечуються индоссаментом (бланковым, реже именным).

По лобардним векселям комиссию, дамно, порто и расхода по проесту банки в соответствующих случаях начисляют в свою пользу, с отношением их на дебет счета должника, только тогда, когда эти векселя ими инкассированные или опротестованные.

КОМИССИОННАЯ ОПЕРАЦИЯ.

Комиссионные операции, которые осуществляются с векселями при участии банков, которые забеспечують их проведение. Банки принимают:

Простые и переводные векселя и сопровождая их документы для инкассо к наступлению по ним срока платежа, а в случае неплатежа - в их протесте;

Переводные и простые визы-векселя для предъявления к акцепту, а в случае неакцепта - в их протесте;

Протестовани векселя для инкассо, но не судебным порядком, а путем пред"влення их к платежу тем лицам, которые указаны доверителем.

За осуществление всех этих операций банки удерживают в свою пользу комиссию, а по векселям из другого города, кроме того, дамно и порто.

Без комиссии банки выполняют доверенности постоянных клиентов по расчетным и кореспонденським счетам как на инкассо, так и на предъявление к акцепту местных векселей.

Депозитная операция.

Депозитные операции или операции депо, которые осуществляются с векселями, виконуюються при участии банков, которые забеспечують их проведение. Банки принимают векселя:

На сохранение (чистое депо);

На сохранение и управление (квалифицированное депо);

На сохранение, у управление и распоряжение (забеспечуюче депо).

При чистому депо банк принимает на себя забов"язання сохранять векселя, отвечать за все следствия их гибели или порчи и возвращать их по первому требованию клиента; при квалифицированному депо банк, кроме того следит за сроками векселей, инкассирует сроку векселя и в определенных случаях протестует их, а также осуществляет все другие действия, необходимые для охраны прав доверителя. Расхода банка по инкассации и опротестованию погашаются за счет сумм, которые поступают в уплату по векселям.

Забеспечуюче депо на условиях залога служит для целей забеспечення видаваємих клиенту займов и составляет основу ломбардных операций.

АКЦЕПТНАЯ операция.

Акцептная операция, которая осуществляется с векселями, выполняется при участии банков, которые забеспечують их проведение. Она заключается в том, что банк акцептует выставленный на него переводной вексель по условию, что клиент предоставит банка покрытия к наступлению срока платежа по векселю. В этой операции, в отличие от учетной, банк сам выступает плательщиком. Сумма для уплаты по векселю банком предоставляется клиентом не позднее, чем за день к наступлению срока. Поэтому банки предоставляют акцептный кредит только первоклассным заемщикам при безусловной уверенности в их кредитоспособности, а в качестве забеспечення удерживают у себя соло-векселя заемщика; от менее надежных заемщиков банки нуждаются в также предоставлении гарантии и дополнительного высоколиквидного забеспечення.

Ремитент может использовать акцепт в разных целях: передать в уплату долга своему кредитору или учесть в банка для мгновенного получения средств. В последнем случае дисконтером может выступать сам акцептанта-банк-акцептанта, который не желает пускать свой акцепт в обращение, - тем самым он переводит акцептный кредит в учетный заем, но он может и не учитывать собственный акцепт, а за згодую с ремитентом депонировать его у себя к наступлению срока платежа.

Во внешнеторговых операциях акцептный кредит часто принимает форму акцептно-рамбурсного кредита, при котором экспортер (или его комиссионер) выставляет тратты на любой иностранный банк, а покрытие по кредиту предоставляет банк импортера, или другой третий банк, но все это - по доверенности и за счет импортера. Эта форма кредита используется тогда, когда валюта платежа по контракту не является валютой страны ни экспортера, ни импортера.

Как акцептный, так и акцептно-рамбурсний кредит приоткрывается по товарным соглашениям, и векселя акцептуются против предъявления товарных документов и часто сопровождаются аккредитивами.

По акцептным кредитам банк удерживает комиссию в зависимости от срока и суммы забов"язань и риска непогашения кредита, а по акцептно-рамбурсним кредитам банк, кроме комиссии, удерживает еще и проценты.

ГАРАНТИЙНАЯ операция.

Гарантийная операция, которая осуществляется с векселями, заключается в том, что третье лицо - предприятие или банк принимает на себя ответственность по забов"язанням доверителя или в форме письменной гарантии, или в форме авалирования векселя и тем самым предоставляет авальний кредит. Если доверитель не сможет выполнить свои забов"язання по отношению к своему контрагенту, а именно - в срок погасить векселя, гарантор берет на себя оплату данных забов"язань, т.е. гарантор страхует риск непогашения кредита в форме гарантии платежа, причем гарантия есть безотзывной и не зависит от выполнения сторонами по соглашению своих забов"язань.

Гарантии, в забеспечення уплаты по векселям, как правило, предоставляются банками, так как глазами делового мира только они могут забеспечити солидность и добротность фирмы.

Гарантийная операция удобна банкам, так как в момент выдачи гарантии не возникает имобилизация денежных средств; в тот же время это одна из наиболее ризикоаваних операций, так как не возможно заведомо (к моменту платежа по обязательствам) предусмотреть, сможет ли доверитель погасить свои обязательства. Вознаграждение банка выражается в виде комиссии, которая выплачивается доверителем к выдаче гарантии; ее размер составляет 1-8% в зависимости от суммы, сроков обязательств и риска операции.

При изучении данной темы студенты должны ознакомиться с характеристикой векселей, их классификацией и организацией вексельного обращения в Украине. Основное внимание стоит обратить на операции банка в сфере вексельного обращения. В частности необходимо рассмотреть кредитные операции банков с векселями: учет векселей, переврахування и перезалог и кредитование под залог векселей.

Украинские коммерческие банки осуществляют операции с векселями в соответствии с Законами Украины "О ценные бумаги и фондовый рынок", "Об обращении векселей в Украине", согласно которым, в общем смысле, вексель - это ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя уплатить после наступления срока определенную сумму денег владельцу векселя (векселедержателю).

Также законом предусмотрено функционирование векселя исключительно в документарной форме на бланках с соответствующей степенью защиты от подделки, форма и порядок изготовления которых утверждаются Национальной комиссией по ценным бумагам и фондовому рынку по согласованию с Национальным банком Украины с учетом норм Унифицированного закона, и не могут быть переведены в бездокументарную форму (обездвижены).

Выше указанные Законы определяют особенности обращения векселей в Украине, которые заключаются в выдаче переводных и простых векселей, осуществлении операций с векселями и исполнении вексельных обязательств в хозяйственной деятельности, согласно Женевской конвенции 1930 года, которой введен Унифицированный закон о переводных векселях и простых векселях, с учетом оговорок, обусловленных приложением II к этой Конвенции.

Обращение векселей в Украине имеет следующие особенности, определенные Законом "Об обращении векселей в Украине":

o выдавать переводные и простые векселя можно лишь для оформления денежного долга за фактически поставленные товары, выполненные работы, оказанные услуги;

o платеж по векселю на территории Украины осуществляется только в безналичной форме;

o запрещается использовать векселя в качестве взноса в уставный фонд хозяйственного общества;

o изменения в текст векселя могут вноситься по инициативе его держателя исключительно векселедателем (трассантом) путем зачеркивания старого реквизита и написания нового с указанием даты внесения изменений и подписанием;

o сумма векселя, выраженная в иностранной валюте, на территории Украины может быть уплачена в национальной валюте Украины по курсу НБУ на день наступления срока платежа или в иностранной валюте с соблюдением требований валютного законодательства Украины и т.д.

Рассматривая классификацию векселей следует разделять их по форме и способам использования на простые и переводные.

Простой вексель означает обязательство одного лица выплатить указанную сумму денежных средств другому лицу за поставленные товары или предоставленные услуги (Приложение 8). В составлении простого векселя участвуют два субъекта: векселедатель (должник), который выписывает вексель и обязуется выплатить сумму долга в указанный срок и подписывает его, а затем передает векселедержателю (своему кредитору).

Переводной вексель является приказом заемщику выплатить определенную сумму предъявителю векселя (Приложение 12). Он предназначен для перемещения средств от одного лица к другому с помощью передаточной надписи - индоссамента. В составлении переводного векселя участвуют три субъекта: 1)кредитор (трассант, векселедатель) - лицо, которое выставляет вексель с приказом осуществить платеж; 2)должник (трассат плательщик) - лицо, которое получает приказ заплатить; 3)ремитент (векселедержатель, первый покупатель векселя) - лицо в пользу которого выдан вексель.

Для признания документа векселем он должен содержать ряд элементов, которые называют обязательными реквизитами векселя, показанными в табл. 9.1.

Таблица 9.1. ОБЯЗАТЕЛЬНЫЕ РЕКВИЗИТЫ ПЕРЕВОДНОГО И ПРОСТОГО ВЕКСЕЛЕЙ, В СООТВЕТСТВИИ С ЖЕНЕВСКОЙ ВЕКСЕЛЬНОЙ КОНВЕНЦИЕЙ.

|

Реквизиты переводного векселя |

Реквизиты простого векселя |

|

1. Наименование "вексель", которое называют вексельной меткой |

|

|

2. Простой и ничем не обусловленный приказ уплатить определенную сумму. |

2. Простое и ничем не обусловленное обязательство уплатить определенную сумму. |

|

3. Наименование плательщика (трассата). |

|

|

4. Указание срока платежа (на определенную дату, через определенный срок после даты составления, по представлению, через определенный срок после представления векселя) |

3. Указание срока платежа (на определенную дату, через определенный срок после даты составления, по представлению, через определенный срок после представления векселя) |

|

5. Указание места платежа. |

4. Указание места платежа. |

|

6. Наименование того, кому или по приказу кого должен быть совершен платеж. |

5. Наименование того, кому или по приказу кого должен быть совершен платеж (кредитор, векселедержатель). |

|

7. Дата и место составления векселя |

6. Дата и место составления векселя |

|

8. Название, подпись и точный адрес векселедателя. |

7. Название, подпись и точный адрес векселедателя. |

Наличие указанных реквизитов является обязательным для того, чтобы документ имел силу векселя. В Женевской вексельной конвенции есть лишь три исключения:

когда в тексте векселя не указано вексельного срока, вексель считается подлежащим оплате по представлению;

В случае отсутствия особой отметки место, указанное рядом с наименованием плательщика, считается местом платежа, а также местом жительства плательщика;

Вексель, в котором не указано место его составления, считается выписанным в месте, указанном рядом с названием векселедателя.

Вексель вексельный текст может содержать другие элементы, но их наличие или отсутствие не сказывается на силе векселя. Дополнительные реквизиты:

1) для обеспечения реализации своих требований векселедержатель может требовать акцепта векселя от трассата, что подтверждает его платежеспособность и порядочность и повышает силу вексельного права. Акцептант имеет право осуществить частичный акцепт, то есть согласиться на всю вексельную сумму, тогда на остаток средств вексель считается неакцептованим;

2) для переуступки прав по векселю его держатель выступая индоссантом поступающие на обороте векселя или на присоединенном к нему листе передаточная надпись - индоссамент в пользу индоссата;

3) в переводном векселе трассант может обусловить то, что на сумму, которая подлежит уплате, будут начисляться проценты. При этом, процентная ставка должна указываться в векселе, а если ее нет, то условие считается ненаписанным. Такие проценты начисляются от даты выдачи переводного векселя, если не указана другая дата.

Важной особенностью вексельного права является наличие солидарной ответственности каждого из лиц, поставивших свои подписи на векселе. Как следствие, перед векселедержателем несет ответственность не только акцептант (как в случае цессии), но и все векселедержатели и гаранты.

Организационное обеспечение проведения операций с векселями определяется банком. В банках, которые активно используют векселя, как правило, создаются специализированные структурные подразделения, деятельность которых более подробно будет рассмотрен далее.

Банки в сфере вексельного обращения могут осуществлять кредитные, торговые, гарантийные, расчетные, комиссионные операции

Рассматривая классификацию операций банка с векселями, следует обратить на балансовые (основные) операции с векселями, к которым относятся кредитные вексельные операции, связанные с предоставлением или привлечением средств против векселей или под их обеспечение, а также торговые операции по покупке или продажи векселей. В общей структуре кредитные операции с векселями делятся на активные (учет векселей, предоставление кредитов под залог векселей и приобретение векселей) и пассивные (переврахування приобретенных векселей, получение кредитов под залог векселей и продажа приобретенных векселей).

Торговые вексельные операции - это операции по покупке или продажи векселей по цене, которая устанавливается в процентах к сумме векселя. К активным торговым операциям относится приобретение векселей, а к пассивным - продажа приобретенных векселей.

Основными среди забалансовых операций банка с векселями являются гарантийные вексельные операции - операции, которые сопровождаются взятием банком на себя обязательств платежа по векселям с условием оплатить векселя при наступлении определенных обстоятельств и в оговоренный срок. К гарантийным относятся операции по авалированию и предоставления гарантий на обеспечение оплаты векселей (например, при расчетах с помощью документарного аккредитива).

Также в забалансовых операций относят расчетные, комиссионные и доверительные операции банков с векселями. Расчетными вексельными операциями являются операции, которые разделяются на операции по оформлению задолженности векселями (акцептование переводных векселей банком, выданных на банк кредитором банка) ; выдача простых векселей банком кредитору банка; выдача банком переводных векселей на должника банка; выдача банка простых векселей должником банка) и на операции по расчетам с использованием векселей (вексельный платеж банку-кредитору; вексельный платеж должника банка).

Комиссионные и доверительные операции с векселями - это операции, выполнение которых связано с инкассированием векселей; оплатой векселей, в которых банк выступает особым плательщиком (домицилиатом); хранение векселей (оригиналов, копий и экземпляров); куплей - продажей, а также обменов векселей по поручению клиентов.

Соглашения о кредитные, торговые и гарантийные операции, а также инкассирование векселей и хранение, покупку, продажу и обмен векселей по поручению клиентов (других банков) должны быть заключены в письменной форме с учетом требований действующего законодательства. Расчетные операции могут осуществляться без соглашений (договоров) на основании первичных документов (реестров, актов и т.д.).

В целом, следует учитывать, что при проведении операций с векселями банк берет на себя такие виды рисков: кредитный, ликвидности, процентный, операционный. Для снижения указанных рисков в договоры банк может включать соответствующие дополнительные условия.

1. Более подробное рассмотрение банковских операций с векселями стоит начать с кредитных операций банков с векселями. Как уже отмечалось в активных кредитных операций относят операции по учету векселей и предоставление кредитов под залог векселей.

1.1. По экономическому содержанию операция с учет (дисконтирование) векселя представляет собой трансформации коммерческого кредита в банковский кредит, ведь покупка банком векселя равнозначна кредитованию векселедержателя на срок, оставшийся до погашения векселя. Этот кредит называется учетным кредитом.

Учет (дисконт) векселей - это операция, заключающаяся в покупке банком векселя по именному индоссаменту у векселедержателя до наступления срока платежа. Учитывая вексель, банк предоставляет векселедержателю-предъявителю срочный кредит.

При этом банк становится полноправным владельцем векселя со всеми правами и обязанностями в соответствии с вексельным правом, а векселедержатель получает сумму векселя, уменьшенную на величину банковской процентной ставки, которая еще называется дисконтом, а также накладных расходов на осуществление операции.

Сумма, которая подлежит удержанию в пользу банка от учет (дисконтирование) векселя складывается из процентной ставки (дисконта), а для иногородних векселей - также порто (почтовые расходы) и дамно (комиссии за инкассирование иногородних векселей).

Дамно минимальное - это вознаграждение, которое удерживается банком в процентном отношении к полной суммы векселя, но не менее установленной банком суммы на каждый пункт.

Порто - это вознаграждение, которое удерживается банком в определенном размере на каждый

В случае положительного решения по учету векселей в банке, клиенту открывается лимит кредитования. Размер лимита кредитования зависит от стоимости вексельного портфеля клиента, но не может превышать общей кредитоспособности последнего. Поскольку учет векселей, представленных клиентом, осуществляется в пределах установленного лимита, работники банка осуществляют учет задолженности (осадил) клиента, высчитывая свободный остаток задолженности. При учете векселей лимит кредитования уменьшается, а при погашении векселей - растет.

Как правило, банки осуществляют операции учета векселей под обеспечение. Лишь в отдельных случаях допускается учета векселей без обеспечения, при этом расчет лимита кредитования производится с учетом действующих лимитов необеспеченных обязательств данного клиента перед банком, в том числе кредитов в форме овердрафта.

Векселя, представляемых к учету, должны иметь не менее двух подписей: векселедателя и первого векселедержателя. Большее количество передаточных подписей свидетельствует высокую надежность векселя. Допускается наличие на векселе безоборотных передаточных надписей (за исключением надписи заемщика) при условии, что, кроме них, имеются, как минимум, две подписи.

Что касается сроков вексельных обязательств, то банки отдают предпочтение краткосрочным векселям (обычно сроком до 90 дней), поскольку они меньше зависят от изменений в платежеспособности клиента и общей экономической конъюнктуры. По этой причине банки часто отказываются учитывать векселя со сроком по представлению.

Банки не принимают к учету векселя, представленные юридическими лицами, векселя которых хотя бы раз были опротестованы, а с менее строгими правилами кредитной политики - опротестовувались в течение последних шести месяцев.

Векселя к учету подаются в банк по реестрам. Реестры представленных к учету векселей минимум в двух экземплярах составляются векселедержателем по форме, утвержденной банком. В реестре содержится информация о векселях, передаваемых банку для учета, а именно: номер векселя, вексельная сумма, наименование и реквизиты плательщика, дата и место платежа. Реестр поданных к учету векселей может содержать информацию о названии, юридические адреса, реквизиты солидарно ответственных по векселю лиц, в том числе индоссантов и авалиста.

Реестры векселей нумеруются и записываются в Ведомость реестров, представленных к учету векселей. На векселях, представленных банку для учета, заемщик должен проставить бланковый индоссамент, оставив перед подписью достаточно места для штампа банка, которым будет преобразовано бланковый индоссамент в именной.

Решение об учете векселей принимается кредитным комитетом (кредитной комиссией). Совершается разрешительная надпись на каждом реестре с указанием количества и суммы векселей, принимаемых к учету, а также суммы процентов и срока кредитования. Подписывается Акт приемки-передачи векселей.

Операция учета векселей происходит после подписания Договора об учете векселей, в котором указываются субъекты договора, их права и обязанности, основные параметры сделки. Такой договор может быть заключен в форме:

1) отдельного договора об учете векселей, который заключается при учете определенных векселей;

2) Генерального соглашения об учете векселей, которая заключается на определенный срок и предполагает установление лимита задолженности по операции учета.

Приняты к учету векселя регистрируются в специальном Журнале учета учтенных векселей, которая ежегодно открывается банком. После этого векселя сдаются на хранение в кассу (местные векселя группируются по срокам платежа, иногородние - по месту платежа), а клиент получает средства за зачисление на текущий счет в срок, установленный в договоре о учета, или через оплату кредиторской задолженности при условии представления документов, подтверждающих наличие такой задолженности.

Неучтенные векселя возвращаются представителю клиента.

1.2. Кредиты под залог векселей могут предоставляться в размере 60 - 90% номинальной суммы векселя в виде:

Срочных кредитов, то есть ссуд, дата погашения которых зафиксирована по договоренности с заемщиками. Такие займы, как правило, являются разовыми. Срок кредита устанавливается в соответствии со сроком погашения векселем (векселей), а задолженность по такому займу учитывается на простом кредитном счете;

Кредитов до востребования (онкольних кредитов), когда срок погашения не указывается или устанавливается срок до наступления срока погашения векселей из залога. Онкольные кредиты под залог векселей предназначенные для удовлетворения постоянной потребности клиентов в оборотных средствах. Специальный онкольний ссудный счет является счетом до востребования, поскольку банк, в свою очередь, не устанавливает для клиента срока погашения задолженности и имеет активно - пассивный характер, т.е. предусматривает возможность возникновения как дебетового, так и кредитового сальдо.

Дебетовые остатки ограничиваются лимитом кредитования, кроме того за ними начисляются проценты, аналогичные расчета процентных платежей по контокорентним кредиту. На кредитовые остатки банк может выплачивать проценты за хранение средств на текущих счетах, или же он перечисляет эти остатки на основной счет заемщика.

Размер платы за кредит и доли банковского кредита в номинальной стоимости обеспечения определяются банком в зависимости от кредитоспособности заемщика и надежности предоставляемых в залог векселей.

Для получения кредита клиент представляет в банк стандартный пакет документов, а также векселя, которые предназначены для передачи в залог. Векселя сдаются в банк с реестром векселей, представленных в залог по меньшей мере в двух экземплярах. Предъявителю дается расписка о получении векселей (например, на копии реестра) и назначается ориентировочный срок кредитования или день, когда он должен забрать не принятые в залог векселя.

Банк и клиент заключают кредитный договор, в котором содержится ряд условий, которые являются обязательными для заемщика: 1)лимит кредита (кредитная линия);

2)предельное соотношение между обеспечением (общая номинальная сумма векселя) и возможной задолженностью в пределах 60-90% от общей суммы векселей;

3)размер процентов за кредит и комиссии в пользу банка;

4)место хранения векселей, представленных в залог;

5) право банка закрыть счет и потребовать в любое время полного или частичного погашения задолженности или предоставления дополнительного обеспечения;

6) право банка использовать на погашение долга суммы, поступающие для оплаты принятых в залог векселей;

7) право банка погашать задолженность клиента из сумм, принадлежащих клиенту и находящихся в банке на других счетах клиента;

8) право банка разрешать клиенту по его инициативе заменять одни векселя до срока их оплаты другими;

9) место хранения векселей, переданных в залог.

Банк принимает векселя в залог на основании заключенного с векселедержателем-заемщиком договора о залоге, в котором также устанавливается место хранения заложенных векселей.

Векселя, применяемые в качестве залога, могут передаваться на хранение банку, государственному или частному нотариусу при этом заемщик выполняет на векселях принятых в залог залоговый или передаточный именной или бланковый индоссамент вид которого устанавливается договором залога, однако банку целесообразно требовать, чтобы заемщик сделал именно передаточный индоссамент.

По залоговому индоссаменту банку передаются следующие права:

1) на представление к платежу и получение платежа по векселю;

2) на осуществление протеста в случае неоплаты или частичной оплаты векселя;

3) на подачу иска о взыскании причитающейся суммы платежа к обязанных по векселю лиц.

После совершения индоссамента заемщик передает банку векселя согласно Акту приема-передачи. Банк открывает заемщику лицевой счет для записи:

а) суммы полученного займа;

б) начисленных банком процентов по счету, комиссии и других расходов;

в) всех денежных сумм, поступающих в погашение кредита;

г) сумм векселей, поступающих в обеспечение и исключаются из обеспечения в случае их оплаты или замены новыми.

Поскольку кредитование под залог векселей осуществляется исключительно в пределах остатка лимита кредитования, важной задачей банковских работников является контроль за размером свободного остатка лимита и состоянию векселей из залога (реальность, сроки их погашения).

Погашение кредита под залог векселей может осуществляться путем перечисления средств по распоряжению заемщика с его текущего счета (после чего ему возвращают векселя), или с зачислением непосредственно на специальный ссудный счет платежей, поступивших от векселедателей по векселям переданным в залог.

Взыскание банком долга, обеспеченного залогом векселей может также быть осуществлено путем:

1) предъявления векселя к платежу обязывающей лицу, если полученный вексель по залоговому или передаточному индоссаменту;

2) продажи векселя, если он получен по передаточному индоссаменту.

Кредитование под залог векселей является весьма привлекательным для предприятий, которые интенсивно используют векселя в своей хозяйственной деятельности и обладают значительным вексельным портфелем.

2. Пассивными кредитными операциями с векселями являются операции с переврахування приобретенных векселей и получение кредитов под залог векселей.

2.1. В случае возникновения потребности в дополнительных ликвидных средствах, например, в случае неожиданного изъятие клиентами депозитов (средств на расчетных, текущих и других аналогичных счетах), банк для сохранения своей ликвидности может рефинансироваться в учреждениях Национального банка Украины или в других банках на условиях переврахування и перезалога векселей, другими словами - учет уже учтенных банком векселей.

Использование переврахування в других, кроме обеспечения ликвидности, целях менее целесообразно, так как в результате его осуществления снижается доходность банка от учетной операции.

Методология осуществления операции переврахування аналогичная учету банками векселей.

При этом операции с переврахування учтенных банком векселей или получения под их залог кредита в Национальном банке Украины или в других банковских учреждениях также называют рефинансированием вексельных операций. На учетном рынке каждого независимого государства именно центральный эмиссионный банк выполняет эту особую функцию с целью стабилизации банковской системы и поддержки ликвидности банков.

Как уже отмечалось, Национальный банк осуществляет рефинансирование банков через операции на открытом рынке только под обеспечение государственных ценных бумаг, векселей субъектов хозяйственной деятельности - резидентов Украины и векселей Государственного казначейства Украины, учтенные банком по дисконтной ставке не ниже, чем учетная ставка Национального банка.

Рефинансирование банков путем операций на открытом рынке осуществляется под обеспечение государственных ценных бумаг или учтенных банком векселей в размере до 100 % от балансовой стоимости государственных ценных бумаг и до 70 % балансовой стоимости учтенных векселей.

Учреждениям НБУ предоставлено право осуществлять рефинансирование коммерческих банков в форме переврахування векселей при соблюдении последним следующих условий:

Все представленные векселя по срокам оплаты не должны превышать 90 дней и быть такими, чтобы векселя можно было своевременно получить в местах их платежа;

Представлены в переврахування векселя должны иметь не менее двух подписей, не считая подписи коммерческого банка, который подал эти векселя, кроме этого, - акцепта плательщика;

Место платежа представленных к переврахування векселей должно быть в населенных пунктах, где есть учреждения коммерческих банков, нотариус или суд;

Наличие лимита кредитования и т.д.

При этом, к переврахування принимаются только учтенные векселя, а к перезалога - как учтенные по дисконтным операциям векселя, так и векселя, взяты как залог под операции займа.

На практике, однако, Национальный банк Украины почти не использует векселя при рефинансировании коммерческих банков. То есть, операции переврахування не выполняются, а ломбардное кредитование осуществляется исключительно с помощью ОВГЗ.

1. Рассмотрение внебалансовых операций с векселями начинают с гарантийных (авалирование векселя и выдача гарантии под обеспечение векселя), расчетных операций по оформлению задолженности векселями (акцептование переводных векселей и другие) и по расчетам с использованием векселей. Особое внимание следует обратить на рассмотрение порядка акцептного кредитования и рамбурсирование.

1.1. Гарантийные вексельные операции - это операции, которые сопровождаются взятием банком на себя обязательств платежа по векселям с условием оплатить векселя при наступлении определенных обстоятельств и в оговоренный срок. Вексельные гарантии могут иметь явный или скрытый вид. Скрытые вексельные гарантии банков предоставляются как гарантии платежа (гарантийные письма), путем надписи банка на векселя как одного из обязанных по векселю лиц, кроме авалиста. В явном виде предоставляется аваль.

Аваль - это вексельная гарантия, вследствие которой лицо, совершившее эту гарантию (авалист), берет на себя ответственность полностью или в части суммы за обязательства одного из обязанных по векселю лиц (векселедателя, акцептанта, индоссанта). В авале банке должна указываться за кого он выдан. Если такого указания нет, то он считается выданным за трассанта. Аваль может быть выдан в любое время (составление, выдача, любой другой этап обращения векселя).

Аваль совершается на переводном векселе или на дополнительном листе (аллонже) с указанием места выдачи. Для аваля достаточно одной подписи, поставленной авалистом на лицевой стороне переводного векселя (кроме подписей плательщика или векселедателя).

Авалируя вексель банк предоставляет срочный кредит или кредит до востребования, в зависимости от срока платежа по векселю. При этом авалистом может быть как третье лицо, так и один из надписантів векселя. Он является должником "второй очереди", поскольку аваль вступает в силу только после неисполнения обязательств лицом, за которого он выдан.

При условии невыполнения клиентом своих обязательств банк должен оплатить вексель, после чего получает все права как владелец переводного векселя как против личности, за которую был выдан аваль, и против лиц, которые обязаны перед этим лицом. Банки устанавливают лимиты по авалированию векселей для каждого плательщика по векселю и для каждого предъявителя векселя.

В случае принятия банком положительного решения об авалировании векселей на каждом реестре векселя начисляется сумма, которую должен заплатить клиент, а с последним заключается договор авалирования.

По авалированным векселям банк начисляет проценты на авальный кредит и комиссионные, а если кредитный риск высокий, то банк будет претендовать на большие комиссионные за совершение аваля.

А именно, кроме процентов, за иногородними авалированным векселям могут удерживать комиссию, дамно и порто, также комиссию за обязательство предоставить авальный кредит. Такая комиссия, как правило, рассчитывается в процентном отношении к сумме, на которую банк обязался обеспечить платеж по векселю, за период действия такого обязательства и независимо от того, использовал ли заемщик право на получение аваля, или нет.

Банк обязан платить по авалированному им векселю в таких случаях:

1) если имел место отказ от платежа или акцепта, - против предъявления опротестованного векселя;

2) если трассат прекратил платежи, независимо от того, осуществил он акцепт или нет;

3) в случае объявления трассата банкротом, независимо от того, осуществил он акцепт или нет, или в случае объявления банкротом трассанта по векселю, не подлежащему акцепту, - против решения суда об объявлении банкротом.

Банк не обязан оплачивать сумму, которая превышает предоставленный им аваль и возмещать векселедержателю расходы на опротестование векселя, если это не указано.

Обязательства банка-авалиста прекращается в случае оплаты им векселя.

Ответственность банка как авалиста прекращается в случае:

Оплаты векселя плательщиком;

Оплаты векселя лицом, совершившим свою подпись ранее заемщика;

истечение срока исковой давности против банка-авалиста.

После оплаты векселя банк авалист приобретает право регрессного требования против лица, за которое он дал аваль, и против всех обязанных перед этим лицом солидарных должников.

3.2. К внебалансовых также относят расчетные вексельные операции, которые подразделяются на:

Операции по оформлению задолженности векселями (акцептование переводных векселей банком; выдача банка простых векселей должником банка)

Операции по расчетам с использованием векселей (вексельный платеж банку кредитору; вексельный платеж должника банка).

3.2.1. Наиболее распространенными расчетными вексельными операциями является предоставление банковских акцептов (banker"- acceptsance) под которыми понимают акцептованные векселя, по которым банк гарантирует оплату поставленной продукции (выполненных работ) путем осуществления собственного акцептование вместо клиента переводного векселя. Речь идет о наличии двойной гарантии оплаты: импортера (плательщика), который предоставляет средства на оплату векселя, и банка, что гарантирует и осуществляет непосредственный платеж.

Векселя, акцептованные банком через свою высокую ликвидность и надежность выступают как международное платежное средство.

Отличие акцептной операции авалирование, кроме формы, заключается в том, что банк должен уплатить сумму векселя в любом случае, тогда как при авале - только при неисполнении клиентом своих обязательств.

Вознаграждение банка за акцептную операцию складывается из комиссионного вознаграждения, которое уплачивается после достижения договоренности об акцептовании. Дополнительные доходы банк-акцептант может получить с помощью учета акцептованного им векселя, а также депонирование банковского акцепта по его поручению держателя (расходы импортера кроме комиссии банка включают еще и возмещения экспортеру расходов по учету векселя).

Если акцептна операция банка (при условии учета банком акцептованного им векселя или внесения клиентом или по его поручению покрытия - как при акцептно-рамбурсному кредите) перерастает в кредит, то банк, кроме комиссии, взимает еще и проценты.

Для снижения риска акцептной операции банки предпочитают акцептуванню товарных векселей, отслеживают сроки погашения векселя, осуществляют контроль за товарно-денежными потоками. Также снижает риск сочетание акцепта с рамбурсуванням.

Рамбурсирование - это возмещение клиентом суммы платежа до наступления срока платежа по банковским акцептом (один - три дня в зависимости от репутации клиента). Для получения такого возмещения банки получают товарные документы до внесения клиентом суммы покрытия, проверяют кредитоспособность клиента, могут оформлять сделки срочным обязательством (простым векселем), могут требовать ликвидного обеспечения в форме ценных бумаг, банковской гарантии и т.п.

Распространенной формой акцептной операции банков является акцептно - рамбурсний кредит, который применяется в международных контрактах когда валюта платежа не совпадает с валютами стран - субъектов соглашения. Такой кредит является разновидностью покрытого кредита сопровождается открытием безотзывного аккредитива и обеспечивается товарными документами.

Порядок осуществления такой операции. Импортер дает поручение банку, с которым есть договоренность о акцептование тратт, открыть аккредитив в пользу экспортера. После получения от экспортера товарные документы вместо акцептованного векселя банк-акцептант списывает сумму платежа по векселю и комиссии с корреспондентского счета банка-импортера. Когда банк-акцептант и банк импортера не имеют корреспондентских отношений, в осуществлении сделки может принимать участие третье лицо - банк-комиссионер. При этом банк-акцептант списывает средства с корреспондентского счета комиссионера, а то дебетует корреспондентский счет банка импортера. В обоих случаях импортер вносит сумму платежа в свой банк накануне срока оплаты векселя.

Акцептный кредит предназначается для покрытия потребностей в оборотных средствах и не может использоваться для инвестиционных целей.

Банк ведет учет выданных им простых и переводных векселей, также акцептованных тратт в соответствующем журнале.

Долг может быть оформлен векселями как полностью, так и частично. По договоренности сторон на номинальную сумму векселя могут начисляться проценты в соответствии с требованиями законодательства о вексельном обращении.

3.2.2. К операциям по расчетам векселями по погашению кредиторской задолженности банка принадлежат вексельные платежи в пользу кредитора. их сущность заключается в том, что кредитор банка соглашается принять от банка-должника исполнения иного (вексельного) обязательства от плательщика по векселю. Принятие вексельного обязательства происходит путем передачи векселя, приобретенного банком-должником, кредитору банка.

При передаче банком-должником своему кредитору векселя наступают следующие правовые последствия: обязательство прекращается, если должник является векселедателем простого векселя или акцептантом тратты, а кредитор - первым векселедержателем простого векселя или трассантом акцептованного тратты и если нет права регресса против должника по обязательству, на основании которого выдан вексель.

Если в платеже отказано, то иск может быть заявлен только по векселю.

3.2.3. К операциям по расчетам векселями по погашению дебиторской задолженности перед банком принадлежат вексельные платежи должника в пользу банка. их суть заключается в том, что банк-кредитор соглашается принять от клиента-должника исполнения иного (вексельного) обязательства от плательщика по векселю.

Принятие вексельного обязательства происходит путем передачи векселя, приобретенного клиентом-должником, банку-кредитору.

В случае погашения дебиторской задолженности перед банком требования к векселям и порядке их приема устанавливаются те же, что и для купленных векселей.

При этом, использование векселей для расчетов по задолженности по банковскому кредиту не допускается.

Прием или передача банком векселей во время проведения вексельных платежей осуществляется с использованием соответствующих реестров.

В структуре комиссионных и доверительных операций с векселями также необходимо различать порядок инкассирования и домицилирования векселей, их хранения, а также покупку, продажу и обмен векселей по поручению клиентов. При рассмотрении указанных вопросов студент должен знать порядок определения платежей банка по соответствующим операциям.

3.3. Основными комиссионными операциями с векселями являются операции по обналичиванию и доміціляції.

3.3.1. Банки могут выполнять поручения своих клиентов-векселедержателей, принимая на себя ответственность за представление векселей и сопроводительных коммерческих документов в срок плательщику и получению причитающихся платежей. Эта услуга называется инкассированием векселей и принадлежит к комиссионным операциям. В інкасовій операции принимают участие 5 участников:

1) принципал - векселедержатель, который дает поручение инкассировать вексель;

2) ремитент - банк, которому дано поручение осуществить инкассирование векселя;

3) инкассирующий банк - банк, который участвует в інкасуванні, но не является банком - ремитентом;

4) плательщик по векселю;

5) пред"являючий банк - инкассирующий банк, осуществляющий предъявление векселей плательщику

Инкассирование векселей осуществляется по двум видам: а) чистое инкассо;

6) документарное инкассо.

Чистое и документарное инкассо векселей банк осуществляет на основании договора об инкассировании векселей, заключаемого с комитентом, и поручения на инкассирование, в котором указаны полные инструкции комитента. Такое поручение на инкассирование должно иметь реестр или описание векселей, принятых на инкассо.

Банки, принимая векселя для инкассирования, выдвигают требование о наличии в месте оплаты банковских учреждений. Как правило, банки отказываются от инкассирование неакцептованих переводных векселей, а также недоміцильованих векселей.

Осуществляя инкассация банк не берет на себя ответственность по этим векселям, поэтому привлекательность такой операции заключается в изъятии комиссионного вознаграждения и в получении во временное распоряжение ресурсов, которые можно использовать для активных операций. При этом банк не несет риска, а его роль сводится лишь к точному исполнению инструкций клиента, поскольку расходы банка могут возникнуть лишь в случае нарушений условий договора

В целом, доходы банка от осуществления инкассовой операции включают:

1) комиссионное вознаграждение, которое удерживается в процентном отношении к полной суммы векселя, но не менее установленной банком суммы на каждый пункт (минимальная комиссия);

2) возмещение расходов на отправку и получение векселей;

3) для иногородних векселей также содержится дамно и порто.

3.3.2. Для обеспечения осуществления платежей в установленный срок учреждение банка может выступать особым плательщиком осуществляя доміциляцію векселя. То есть, в отличие от инкассовой услуге банк в качестве домицилиата выступает не получателем платежа, а плательщиком по векселю.

Домициляция векселя - это поручение оплатить векселя в особом месте платежа, отличающееся от местонахождения (домициль) лица, которое указано как плательщик по векселю. Соответственно, вексель, который подлежит оплате в месте домициляции, называется доміцильованим, его внешним признаком является надпись на лицевой стороне векселя осуществленным векселедателем простого или переводного векселя или акцептантом переводного векселя вместе с подписью лица, осуществляющего доміциляцію. Те векселя, оплата которых должна осуществиться по местонахождению плательщика, считаются недоміцильованими, а лицо предназначена для оплаты таких векселей является особым плательщиком. Соответственно, домицилиантом является лицо, назначенное для оплаты векселей вне местонахождения плательщиков (особый плательщик в особом месте платежа).

Оплата векселей, в которых банк выступает особым плательщиком (домицилиантом) осуществляется банком по поручению доверителя-плательщика по векселю на основании полученных от доверителя инструкций, то есть:

Прием векселей к платежу от законного векселедержателя;

Осуществление платежа по векселям;

Передача векселей плательщику после полной оплаты векселя.

Для выполнения услуги домициляции между банком и векселедержателем заключается специальное соглашение, в соответствии с которой банк обязуется осуществить оплату за предоставленные ему клиентом (доверителем) векселями за соответствующее вознаграждение - комиссию, а клиент обязуется до наступления срока платежа по векселям (за 3-5 дней) зарезервировать в банке денежные средства в сумме домицилированные векселей за счет собственных или заемных средств (кредита).

Основными условиями осуществления платежа банком по доміцильованими векселями являются:

1) представление оригинала векселя и сопроводительного реестра векселей, представленных к оплате;

2) наличие средств для оплаты на соответствующем счете.

После оплаты векселей банк уведомляет об этом клиента и возвращает ему векселя под расписку, или отсылает с сообщением об оплате.

Если клиентом не внесены денежных средств, достаточных для оплаты векселя, то банк отказывается от его оплаты, а продавец векселя осуществляет протест против плательщика (но не против банка домицилиата).

Тем самым векселя, которые подлежат оплате в банке, не является приказом или обязательством банка выполнить платеж. Выступая как доміціліант, банк не рискует, поскольку он оплачивает сумму векселя только в том случае, если плательщик заранее перечислил ему вексельную сумму или если плательщик имеет у него на своем счете достаточные средства и уполномочивает банк списать с его счета сумму, необходимую для оплаты векселя. В противном случае банк отказывает в платеже, и вексель опротестовывается обычным порядком против векселедателя.

3.3.3. К доверительных операций с векселями относят хранения векселей - это осуществление банком по поручению, от имени и за счет доверителя (векселедержателя) операций с векселями на основании полученных от доверителя инструкций, то есть осуществлять операции в виде закрытого и открытого хранения векселей (оригиналов, копий и экземпляров):

1) хранилище;

2) путем передачи законному векселедержателю оригинала векселя, его копии;

3) путем передачи экземпляра переводного векселя, который предназначался для акцепта, законному векселедержателю другого экземпляра векселя;

4) путем передачи оригиналов, экземпляров и копии векселей другому лицу на условиях, указанных векселедержателем.

Открытое хранение векселя - это хранение векселя на условиях, которые указываются в сопроводительном поручении на хранение, что подается в банк сопроводительным к векселя и содержит точные и полные инструкции относительно действий банка с векселями. Такое поручение на хранение должен содержать реестр векселей, которые передаются. Его также достаточно для осуществления хранения.

Соответственно, закрытое хранение векселей - это хранение векселей путем предоставления векселедержателю депозитного ячейки в хранилище (сейфе) банка без каких - либо инструкций относительно действий банка с векселями. Осуществляется на основании договора хранения, который может заключаться хранения определенных векселей на определенный срок, без указания срока или до востребования. Он может содержать условия об имущественной ответственности банка.

При осуществлении хранения с последующей передачей векселей доверителю и лицам, указанным доверителем, банк не берет на себя никакой ответственности за форму, полноту, точность, подлинность, подделку, юридическое значение векселей.

Также банк не отвечает за неплатежеспособность, халатность, ошибку лица, которому в соответствии с инструкциями поручения на хранение должен быть передан вексель.

Согласно условиям договора банк берет на себя обязательства хранить векселя, отвечать за все последствия в связи с их уничтожением и порчей, гарантируя возврат или передача векселей.

Хранение векселей банк осуществляет на основании заключенного с доверителем договора хранения.

За осуществление операции по хранению банк может получать в свою пользу комиссионное вознаграждение, размер которой может устанавливаться как в процентах к стоимости или суммы векселей, так и составлять фиксированную сумму за один вексель. Тариф банка учитывается разными методами: в зависимости от времени хранения, количества номиналов векселей и векселей.

3.3.4. Одним из видов вексельных операций банковских учреждений является предоставление клиентам консультационных услуг. Предоставление консультаций (консалтинг) - это специфический вид связи между банком и клиентом, при котором советник (банк) пытается помочь клиенту решить имеющиеся проблемы или проблемы, которые возникнут в будущем. При этом банк-консультант не несет непосредственной ответственности за выполнение задания как такового, а лишь помогает клиенту эффективно решить эти задачи. К этому виду операций следует отнести разработку схем вексельных взаимозачетов, методическую помощь при усовершенствовании вексельных расчетов предприятий и прочее. Банк не несет ответственности за последствия осуществления предлагаемых им решений.

За оказание консультационных услуг на рынке векселей коммерческий банк получает комиссионное вознаграждение

3.3.5. Покупку, продажу и обмен векселей по поручению клиентов банк осуществляет на основании договоров комиссии и поручения по цене, которая устанавливается в процентах к сумме векселя. Затем для выполнения комиссионных договоров банк заключает с контрагентами договоры купли, продажи и обмена векселей.