Управление государственным долгом виды кратко. Государственный долг. Управление государственным долгом. Методы управления государственным долгом

Государственный долг оказывает существенное влияние на социально-экономическую и политическую жизнь государства, поэтому его наличие автоматически подразумевает необходимость выполнения государством функций по его управлению.

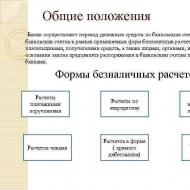

Под управлением государственным долгом понимается совокупность действий государства в лице его уполномоченных органов по регулированию величины, структуры и стоимости обслуживания государственного долга, которая может осуществляться на стратегическом и тактическом уровнях.

Управление государственным долгом на стратегическом уровне предполагает:

■ формирование политики в отношении государственного долга;

■ установление основных показателей и предельных значений государственной задолженности;

■ определение основных направлений воздействия на микро- и макроэкономические показатели;

■ обоснование приоритетных направлений использования привлеченных ресурсов и т.д.

Управление государственным долгом на тактическом уровне (текущее управление) подразумевает определение условий выпуска, обращения и погашения государственных долговых ценных бумаг. На высший орган исполнительной власти (правительство) юридически возлагаются все полномочия по управлению государственным долгом. Однако, как правило, та их часть, которая связана с решением тактических задач, затем делегируется финансовому органу. В результате на практике основной функцией правительства является утверждение стратегических направлений долговой политики.

Управление государственным долгом является целенаправленной деятельностью. В самом обобщенном виде его целью является нахождение оптимального соотношения между потребностями государства в дополнительных финансовых ресурсах и затратами по их привлечению, обслуживанию и погашению. Однако каждое государство конкретизирует данную цель исходя из приоритетов национальной финансовой политики.

Управление государственным долгом осуществляется на основе определенных принципов:

■ безусловности - обеспечение точного и своевременного выполнения обязательств государства перед инвесторами и кредиторами без выставления дополнительных условий;

■ единства учета - учет в процессе управления государственным долгом всех видов ценных бумаг, эмитированных федеральными органами власти, органами власти субъектов РФ и органами местного самоуправления;

■ единства долговой политики - обеспечение единого подхода в политике управления государственным долгом со стороны федерального центра по отношению к субъектам РФ и муниципальным образованиям;

■ согласованности - обеспечение максимально возможной гармонизации интересов кредиторов и государства-заемщика;

■ снижения рисков - выполнение всех необходимых действий, позволяющих снизить как риски кредитора, так и риски инвестора;

■ оптимальности - создание такой структуры государственных займов, чтобы выполнение обязательств по ним было сопряжено с минимальными затратами и минимальным риском, а также оказывало наименьшее отрицательное влияние на экономику страны;

■ гласности - предоставление достоверной, своевременной и полной информации о параметрах займов всем заинтересованным в ней пользователям.

Управление государственным долгом осуществляется посредством применения двух управленческих подходов - административного и финансового. При использовании административного подхода все операции с долговыми обязательствами государства осуществляются на основании прямых директив уполномоченных органов государственной власти и управления. Как правило, в этом случае оценка экономической эффективности и результативности действий по управлению государственным долгом не производится. Финансовый подход базируется, в первую очередь, на анализе финансовых показателей и нацелен на получение максимально возможного эффекта от привлекаемых займов при минимизации связанных с ними издержек. На практике в процессе проведения операций с долговыми обязательствами государства одновременно используются и административный, и финансовый подходы.

В условиях повышенной долговой напряженности или долгового кризиса государство использует следующие методы управления государственным долгом:

■ рефинансирование - погашение части государственного долга за счет вновь привлеченных средств;

■ конверсия - изменение доходности займа;

■ консолидация - превращение части имеющейся задолженности в новую с более длительным сроком погашения. Чаще всего использование этого приема связано с желанием государства устранить опасность, которая может грозить денежно-кредитной системе в случае массовых требований по погашению задолженности;

■ новация - соглашение между государством-заемщиком и кредиторами по замене обязательств в рамках одного и того же кредитного договора;

■ унификация - решение государства об объединении нескольких ранее выпущенных займов;

■ отсрочка - консолидация при одновременном отказе государства от выплаты дохода по займам в ранее установленные сроки;

■ дефолт - отказ государства от уплаты государственного долга.

В соответствии со ст. 101 БК РФ управление государственным долгом Российской Федерации осуществляется Правительством РФ либо уполномоченным им Минфином России. В ст. 165 БК РФ перечисляются бюджетные полномочия Минфина России, в том числе - полномочия по управлению государственным долгом РФ:

■ разработка по поручению Правительства РФ программы государственных внутренних заимствований Российской Федерации, условий выпуска и размещения государственных займов РФ, эмиссия государственных ценных бумаг РФ, проведение государственной регистрации условий эмиссии и обращения государственных ценных бумаг субъектов РФ и муниципальных ценных бумаг;

■ осуществление по решению Правительства РФ сотрудничества с международными финансовыми организациями;

■ разработка по поручению Правительства РФ программы государственных внешних заимствований РФ и осуществление государственных внутренних и внешних заимствований, разработка программы государственных гарантий РФ в иностранной валюте и программы государственных гарантий РФ в валюте Российской Федерации;

■ представление РФ в договорах о предоставлении государственных гарантий РФ;

■ представление Правительства Российской Федерации на переговорах о предоставлении государственных гарантий РФ и предоставление от имени Российской Федерации государственных гарантий РФ;

■ ведение Государственной долговой книги РФ;

■ учет представляемой органами, ведущими государственные долговые книги субъектов РФ, информации о долговых обязательствах, отраженных в соответствующих государственных долговых книгах субъектов РФ и муниципальных долговых книгах муниципальных образований;

■ управление государственным долгом и государственными финансовыми активами Российской Федерации на основании полномочий, предоставленных Правительством РФ;

■ осуществление проверки финансового состояния принципала и ликвидности (надежности) предоставляемого обеспечения исполнения обязательств принципала, которые могут возникнуть в будущем в связи с предъявлением гарантом, исполнившим в полном объеме или в какой-либо части обязательства по гарантии, регрессных требований к принципалу;

■ установление порядка размещения, обращения, обслуживания, выкупа, обмена и погашения государственных займов РФ, если иное не установлено Правительством РФ.

Реализацию перечисленных функций осуществляет сформированный в составе Минфина России Департамент международных финансовых отношений, государственного долга и государственных финансовых активов.

Объектом управления на федеральном уровне является государственный долг РФ, который в соответствии с БК РФ может существовать в виде обязательств:

- 1) по кредитам, привлеченным от имени Российской Федерации как заемщика, от кредитных организаций, иностранных государств, в том числе по целевым иностранным кредитам (заимствованиям) международных финансовых организаций, иных субъектов международного права, иностранных юридических лиц;

- 2) государственным ценным бумагам, выпущенным от имени Российской Федерации;

- 3) бюджетным кредитам, привлеченным в федеральный бюджет из других бюджетов бюджетной системы РФ;

- 4) государственным гарантиям РФ;

- 5) иным долговым обязательствам, ранее отнесенным в соответствии с законодательством Российской Федерации на государственный долг РФ.

Государственный долг РФ складывается из двух составляющих, выделяемых по валютному критерию - государственного внутреннего и государственного внешнего долга. Государственный внутренний долг включает в себя следующие виды обязательств:

1) обязательства, оформленные долговыми ценными бумагами (табл. 16.3.1):

Таблица 16.3.1. Структура государственного внутреннего долга РФ, оформленного долговыми ценными бумагами по состоянию на 1 января 2009 года (в млрд руб.)

|

Виды ценных бумаг (на 01.01.2009) |

ОРВВЗ 1992 года |

||||||

Облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД), с фиксированным купонным доходом (ОФЗ-ФК) и с амортизацией долга (ОФЗ-АД) эмитируются Минфином России и дают их владельцам право на периодическое получение процентного (купонного) дохода. Все виды облигаций федерального займа выпускаются в документарной форме с обязательным централизованным хранением и относятся к облигациям с известным купонным доходом. Номинал данных ценных бумаг также составляет 1000 руб., а срок их обращения колеблется от одного года до 30 лет;

Государственные сберегательные облигации с переменной процентной ставкой (ГСО-ППС) и с фиксированной процентной ставкой (ГСО-ФПС являются именными государственными ценными бумагами, выпускаемыми в документарной форме и подлежащими централизованному хранению. Номинал ГСО также составляет 1000 руб., по срокам обращения они могут быть краткосрочными, среднесрочными и долгосрочными;

Облигации российского внутреннего выигрышного займа 1992 года выпуска (ОРВВЗ) были выпущены после денежной реформы взамен выигрышного займа 1982 г. Номинал облигации составляет три - пять руб. ОРВВЗ размещаются среди физических лиц. Их владельцам выплачивается доход в форме выигрышей, которые разыгрываются в восьми тиражах, проводимых ежегодно 15 января, 1 марта, 15 апреля, 1 июня, 15 июля, 1 сентября, 15 октября и 1 декабря;

2) обязательства, оформленные долговыми ценными бумагами, государственный внутренний долг РФ включает в себя государственные гарантии РФ, выданные в валюте РФ. Однако их объем крайне незначителен: по состоянию на 1 октября 2009 г. он составлял 80,93 млрд руб. или 4,6% от общей величины государственного внутреннего долга. Аналогичное соотношение наблюдалось в течение всего 2009 г.

Государственный внешний долг РФ складывается из трех составляющих (табл. 16.3.2).

Несекьюритизированный долг, т.е. долг, оформленный прямыми кредитными соглашениями между РФ и зарубежными кредиторами может быть разделен на четыре группы.

Таблица 16.3.2. Структура государственного внешнего долга по состоянию на 1 октября 2009 г.

|

Наименование долга |

|

|

Государственный внешний долг Российской Федерации (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) |

|

|

Задолженность перед официальными кредиторами - членами Парижского клуба, не являвшаяся предметом реструктуризации |

|

|

Задолженность перед официальными кредиторами - не членами Парижского клуба |

|

|

Задолженность перед официальными кредиторами - бывшими странами СЭВ |

|

|

Коммерческая задолженность бывшего СССР |

|

|

Задолженность перед международными финансовыми организациями |

|

|

Задолженность по еврооблигационным займам |

|

|

Задолженность по ОВГВЗ |

|

|

Предоставление гарантий Российской Федерации в иностранной валюте |

Первую группу составляет долг перед странами - участницами Парижского клуба, представляющего собой неформальное международное объединение государств, являющихся наиболее крупными мировыми кредиторами. Ко второй группе относятся долги перед странами, не являющимися членами Парижского клуба. Третья группа включает в себя так называемую коммерческую задолженность, представляющую собой долг по импорту бывших советских внешнеторговых организаций. Часть этой задолженности в 2002 г. была переоформлена в еврооблигации РФ, переоформление оставшейся части осуществляется по мере ее выверки. В четвертую группу входят долги перед международными валютнофинансовыми организациями, такими как МВФ, МБРР, ЕБРР.

Секьюритизированный долг, т.е. долг, оформленный в виде государственных долговых ценных бумаг. Такими ценными бумагами являются еврооблигации - облигации с длительным сроком обращения (от пяти до 15 лет), выпускаемые от имени Российской Федерации и номинированные в евровалюте, а также облигации государственного внутреннего валютного займа (ОГВВЗ) - средне- и долгосрочные долговые ценные бумаги (со сроком обращения от года до 15 лет) с постоянными купонными выплатами, номинированные в долларах США и размещаемые среди юридических лиц - резидентов РФ.

Сопоставление секьюритизированного и несекъюритизированного долга показывает, что управление последним сопряжено со значительными трудностями. Проблема состоит в том, что прямые кредитные договоры, как правило, заключаются на условиях, диктуемых кредиторами, что затрудняет применение должником методов долговой оптимизации. Так, например, МВФ, согласно своему уставу, не имеет права проводить реструктуризацию, поэтому единственным путем урегулирования взаимоотношений с этой организацией является получение кредита на рефинансирование существующей задолженности, что фактически означает одобрение МВФ текущего экономического курса страны.

По условиям Парижского клуба реструктуризации может быть подвергнуто не более 20% задолженности, кроме того, все решения, касающиеся урегулирования задолженности перед странами-членами данной организации, принимаются на коллегиальной основе, что также является дополнительным тормозом для применения тех или иных схем долгового урегулирования. Помимо перечисленных уставных ограничений, урегулирование долговых вопросов по несекъюритизированным займам зачастую прямо связано с ограничениями политического характера. В современных условиях одним из основополагающих моментов во взаимоотношениях страны-должника с ее кредиторами, организованных на нерыночной основе, является предоставление экономических выгод в обмен на политическое сотрудничество, что приводит к частичной потере ею своей политической независимости.

Условный долг - государственный внешний долг, сформированный гарантиями, выданными Российской Федерацией в иностранной валюте. Начиная с 2001 г. объем внешней государственной задолженности постоянно сокращался при одновременном росте коммерческой задолженности.

Принятие решений в процессе управления государственным долгом базируется на оценке объема и структуры долговых обязательств. Для проведения такой оценки используется целый ряд относительных показателей, основными среди которых являются:

- 1) соотношение объема государственного долга и объема ВВП;

- 2) соотношение государственного внутреннего и внешнего долга;

- 3) доля расходов на обслуживание государственного долга в совокупном объеме расходов бюджета.

Первое из перечисленных соотношений, закрепленное на уровне 60% Маастрихтским договором о Европейском союзе в 1992 г., в настоящее время является общепризнанным критерием долговой безопасности.

По состоянию на 1 января 2009 г. объем государственного долга РФ составлял 6,3% ВВП, что является крайне незначительной величиной.

Соотношение между государственным внутренним и государственным внешним долгом РФ к началу 2009 г. составляло приблизительно 54:46. В международной практике подобная структура государственного долга рассматривается как приемлемая, поскольку в ней преобладают обязательства, номинированные в национальной валюте, что означает снижение вероятности возникновения валютных рисков. Однако преобладание рублевого долга должно быть более значительным.

Важно отметить, что БК РФ не содержит количественных ограничений размера государственного долга РФ и расходов, связанных с его обслуживанием. Однако перечисленные выше показатели являются объектами регулирования со стороны Правительства РФ и Минфина России в рамках проведения долговой политики.

В настоящее время управление государственным долгом РФ осуществляется в соответствии с Основными направлениями долговой политики на 2008-2010 гг. и Основными направлениями бюджетной политики на 2008 г. и на период до 2010 г. Согласно этим документам, основными принципами государственной долговой политики РФ являются:

■ замещение государственного внешнего долга внутренними заимствованиями;

■ развитие рынка государственных ценных бумаг;

■ предоставление государственных гарантий для ускорения экономического роста;

■ использование инструментов долговой политики с целью осуществления дополнительной стерилизации излишней денежной массы и борьбы с инфляцией.

Основной целью реализации политики внутренних заимствований в 2008-2010 гг. заявлено развитие рынка государственных ценных бумаг. При этом в качестве ключевых задач называются повышение ликвидности рыночной части государственного внутреннего долга и сохранение оптимальной дюрации и доходности на рынке государственных ценных бумаг.

В соответствии с Основными направлениями бюджетной политики на 2008 г. и на период до 2010 г. управление государственным внешним долгом РФ в указанный период не предполагало привлечения финансовых несвязанных кредитов на внешнем рынке. Однако в условиях кризиса по официальным заявлениям представителей Минфина России в 2010 г. планируется осуществить размещение долговых ценных бумаг РФ на внешнем рынке, т. е. государственный может существенно увеличиться.

Особенности управления субфедералъным долгом. Применительно к российской практике долгового управления под субфедеральным долгом следует понимать долговые обязательства субъектов РФ и муниципальных образований. В соответствии с БК РФ управление субфедеральным долгом осуществляется:

■ на региональном уровне - органом исполнительной власти субъекта РФ;

■ на муниципальном уровне - уполномоченным органом местного самоуправления.

С юридической точки зрения управление субфедеральным долгом осуществляется на основе частичной независимости. Это означает, что субъекты РФ и муниципальные образования имеют право проводить самостоятельную долговую политику в рамках, установленных федеральным бюджетным законодательством. Таким образом, с юридической точки зрения данный принцип предполагает наличие двухуровневой системы нормативного правового регулирования управления субфедеральным долгом, включающей в себя:

- 1) федеральное бюджетное законодательство, представленное БК РФ и устанавливающее порядок осуществления заимствований субъектов РФ и муниципальных образований, а также порядок управления долгом субъектов РФ и муниципальных образований;

- 2) систему региональных (муниципальных) нормативных правовых актов, регулирующих отдельные вопросы проведения долговой политики на соответствующей территории. Указанные нормативные правовые акты могут развивать и конкретизировать положения федерального бюджетного законодательства, однако они не могут входить с ними в противоречие.

Являясь основным нормативным правовым актом, регулирующим управление региональным и муниципальным долгом в РФ, БК РФ накладывает ряд ограничений на управление субфедеральным долгом, которые условно могут быть разделены на две группы. Первую группу составляют ограничения на осуществление отдельных операций с долговыми обязательствами, вторую - ограничения, касающиеся количественных параметров долговой политики.

К первой группе ограничений относится невозможность осуществления внешних заимствований муниципальными образованиями, а также введенный в 2001 г. запрет на осуществление аналогичных операций субъектами РФ, который на протяжений долгого времени являлся предметом серьезных разногласий среди специалистов. Однако в соответствии с изменениями, внесенными в БК РФ Федеральным законом от 26.04.2007 № 63-Ф3, начиная с 2011 г. субъекты РФ, для которых расчетная доля межбюджетных трансфертов из федерального бюджета (за исключением субвенций) в течение двух из трех последних отчетных лет не превышала 5% объема собственных доходов консолидированного бюджета субъекта РФ, получают право осуществлять внешние заимствования в целях обеспечения погашения внешнего долга и (или) финансирования дефицита бюджета субъекта РФ.

В данной связи следует обратить внимание на то, что начиная с 2011 г. такое право появляется и у субъектов РФ, которые не соответствуют установленному ограничению, однако при этом привлекаемые ими внешние заимствования могут использоваться только на погашение внешнего долга. На практике это положение БК РФ касается только двух субъектов РФ - Москвы и Санкт-Петербурга, поскольку именно они в настоящее время имеют непогашенный государственный внешний долг. Целью его введения является предоставление возможности этим субъектам свободно осуществлять управление своими внешними долговыми обязательствами.

При этом важно отметить, что не все заимствования субъектов РФ и муниципальных образований в иностранной валюте относятся бюджетным законодательством Российской Федерации к внешним. В соответствии со ст. 104 БК РФ заимствования у Российской Федерации в иностранной валюте, предоставление РФ гарантий в иностранной валюте субъектами РФ и муниципальными образованиями не являются внешними заимствованиями и не приводят к образованию внешнего долга субъекта РФ или муниципального образования.

Вторая группа ограничений формируется перечисленными в БК РФ предельными значениями параметров бюджетного дефицита, государственного долга и его обслуживания (табл. 16.3.3).

В целом российская практика постановки перечисленных ограничений соответствует международному опыту. Подобного рода ограничения используются в практике долгового управления Италии, Испании, Франции и целого ряда других развитых стран.

Таблица 16.3.3. Количественные параметры долговой политики субъектов РФ и муниципальных образований, установленные БК РФ

|

Параметр |

Субъекты РФ |

Муниципальные образования |

||

|

высокодотационные |

высокодотационные |

|||

|

Предельный объем дефицита бюджета |

15% утвержденного общего годового объема доходов бюджета без учета утвержденного объема безвозмездных поступлений |

10% утвержденного общего годового объема доходов бюджета без учета утвержденного объема безвозмездных поступлений |

10% утвержденного общего годового объема доходов бюджета без учета утвержденного объема безвозмездных поступлений и (или) поступлений налоговых доходов по дополнительным нормативам отчислений |

5% утвержденного общего годового объема доходов бюджета без учета утвержденного объема безвозмездных поступлений и(или)поступлений налоговых доходов по дополнительным нормативам отчислений |

|

Предельный срок заимствований |

||||

|

Предельный объем заимствований |

Сумма, направляемая в текущем финансовом году на финансирование дефицита соответствующего бюджета и (или) погашение долговых обязательств соответствующего бюджета |

|||

|

Предельный объем государственного (муниципального) долга |

Утвержденный общий годовой объем доходов бюджета субъекта РФ без учета утвержденного объема безвозмездных поступлений |

50% утвержденного общего годового объема доходов бюджета субъекта РФ без учета утвержденного объема безвозмездных поступлений |

Утвержденный общий годовой объем доходов бюджета без учета утвержденного объема безвозмездных поступлений и (или) поступлений налоговых доходов по дополнительным нормативам отчислений |

50% утвержденного общего годового объема доходов бюджета без учета утвержденного объема безвозмездных поступлений и (или) поступлений налоговых доходов по дополнительным нормативам отчислений |

|

Предельный объем расходов на обслуживание государственного (муниципального) долга |

15% объема расходов соответствующего бюджета, за исключением объема расходов, которые осуществляются за счет субвенций, предоставляемых из бюджетов бюджетной системы РФ |

|||

В настоящее время в Российской Федерации на субфедеральном уровне идет процесс внедрения так называемой лучшей практики управления государственным и муниципальным долгом. В 2006 г. Минфином России были разработаны Методические рекомендации субъектам РФ и муниципальным образованиям по совершенствованию системы управления государственным и муниципальным долгом (далее - Методические рекомендации), в которых были определены рекомендуемые для публично-правовых образований субфедерального уровня задачи, принципы и механизмы управления государственными и муниципальными долговыми обязательствами. В соответствии с этим документом задачи, которые должны решаться органами государственной власти и местного самоуправления в процессе управления долгом, разделяются на основные и дополнительные. К основным задачам документ относит привлечение заемных средств для финансирования расходов бюджета:

- 1) при превышении потребностей бюджета в расходах на увеличение стоимости основных средств над бюджетными доходами (привлечение дополнительных источников финансирования расходов на увеличение стоимости основных средств);

- 2) для финансирования кассовых разрывов бюджета или краткосрочного превышения расходов над доходами бюджета.

К дополнительным задачам управления субфедеральным долгом Методическими рекомендациями отнесены:

- 1) управление существующими обязательствами с целью формирования приемлемой структуры обязательств и снижения связанных с ними издержек бюджета;

- 2) учет информации о долговых и условных обязательствах;

- 3) формирование всей требуемой отчетности об обязательствах.

Анализ существующих методических материалов и передовой международной практики в Российской Федерации позволяет обобщить базовые требования к эффективной системе управления долгом на региональном и муниципальном уровне (критерии лучшей практики) следующим образом:

■ объектом системы управления долгом является вся совокупность прямых и условных обязательств, включая задолженность государственных и муниципальных унитарных предприятий;

■ управление долгом и привлечение заимствований осуществляется на основе формализованных процедур, зафиксированных в нормативно-правовых актах, методиках, должностных инструкциях и т.п.;

■ политика управления долгом является частью бюджетной политики, а ее цели и параметры представляется в соответствующих документах администрации территории;

■ управление долгом и привлечение заимствований осуществляется в соответствии с утвержденными и опубликованными количественными ограничениями;

■ учет прямых и условных обязательств сопровождается регулярным мониторингом стоимости обслуживания и риска имеющихся обязательств, а также возможных альтернатив;

■ информация об объеме и структуре долга, о нормативно-правовой базе управления долгом, о планах по привлечению заимствований, других существенных параметрах публикуется в СМИ и (или) Интернете;

■ краткосрочные заемные средства привлекаются исключительно в целях поддержания ликвидности бюджета (для покрытия кассовых разрывов);

■ средне- и долгосрочные заемные средства привлекаются исключительно в целях финансирования инвестиционных расходов;

■ гарантии и поручительства используются исключительно для организации финансирования строительства объектов инфраструктуры;

■ расходы на обслуживание долга покрываются за счет собственных доходов бюджета;

■ заимствования осуществляются таким образом, чтобы обеспечить диверсификацию структуры долга по видам инструментов и заимодавцев (кредиторов);

■ заимствования осуществляются (рефинансируются) таким образом, чтобы обеспечить минимальные стоимость обслуживания долга и риск долга.

Государственный кредит и управление государственным долгом являются важными атрибутами финансовой политики страны, ее стратегии и тактики. В то же время, в условиях изменений, происходящих в мировой экономике и в России в частности, при возрастании угрозы безопасности национальных финансовых систем, стратегические решения в этой области являются существенными факторами макроэкономического регулирования.

1. Управление государственным долгом Российской Федерации осуществляется Правительством Российской Федерации.

2. Управление государственным долгом субъекта Российской Федерации осуществляется органом исполнительной власти субъекта Российской Федерации.

3.

Управление государственным (муниципальным) долгом. Этапы управления государственным долгом.

Управление муниципальным долгом осуществляется уполномоченным органом местного самоуправления.

В п. 1, 2, 3 комментируемой статьи БК РФ проводится разграничение предметов ведения между РФ, субъектами РФ и муниципальными образованиями. Так, в соответствии с комментируемой статьей управление государственным долгом РФ, государственным долгом субъекта РФ, муниципальным долгом осуществляется соответственно Правительством РФ, государственными органами исполнительной власти субъекта РФ, органами местного самоуправления.

Вообще, управление государственным либо муниципальным долгом может быть рассмотрено двояко. В широком смысле слова управление долгом — это одно из направлений финансовой политики государства (муниципального образования), осуществляемое компетентными органами власти и управления и связанное с обязательствами государства (муниципального образования) в качестве заемщика или гаранта. В узком смысле слова управление долгом — это совокупность действий, связанных с подготовкой к выпуску и размещению долговых обязательств государства (муниципального образования), действий по регулированию рынка государственных (муниципальных) ценных бумаг, а также действий по обслуживанию и погашению долговых обязательств и предоставлению гарантий.

Основными принципами управления государственным либо муниципальным долгом являются:

1) минимизация стоимостной величины государственного (муниципального) долга;

2) регулирование объема и курса заемных обязательств государства (муниципального образования) на рынке ценных бумаг;

3) эффективное использование привлеченных средств и контроль за их целевым использованием;

4) обеспечение своевременного возврата кредита;

5) осуществление мероприятий по обслуживанию, погашению государственного (муниципального) долга в соответствии с основными направлениями финансовой политики государства (муниципального образования).

Управление государственным и муниципальным долгом включает в себя проведение ряда организационных, экономических, финансово-правовых мероприятий, направленных на оптимальное обслуживание и погашение государственных и муниципальных долговых обязательств. Так, в рамках управления государственным и муниципальным долгом осуществляются следующие мероприятия:

— рефинансирование — это выпуск новых займов, принятие новых долговых обязательств в целях покрытия ранее выпущенных долговых обязательств. Такой метод управления государственным и муниципальным долгом, как правило, осуществляется в условиях недостаточности средств доходной части бюджета соответствующего уровня;

— конверсия — это изменение размера доходной части принятых долговых обязательств. При этом такое изменение может выражаться как в снижении, так и в повышении процентной ставки дохода, выплачиваемого заемщиком (РФ, субъектом РФ, муниципальным образованием) своим кредиторам;

— консолидация — это изменение сроков действия ранее выпущенных долговых обязательств. Как правило, консолидация применяется в целях сокращения сроков погашения выпущенных государственных и муниципальных ценных бумаг. Однако в соответствии с общими принципами гражданского законодательства консолидация может быть проведена только по обоюдному согласию заемщика и кредитора;

— унифицирование — это замена двух и более видов ранее выпущенных государственных и муниципальных займов на один новый;

— аннулирование — это отказ от принятых долговых обязательств в части либо полностью. Данная мера является незаконной, но ее применение имеет место при насильственной смене власти на территории государства-должника.

Перечисленные мероприятия по управлению государственным и муниципальным долгом (за исключением аннулирования) проводятся в соответствии со специальным законодательством, а также с учетом ограничений, установленных БК РФ.

Управление государственным долгом

В Российской Федерации закон РФ "О государственном внутреннем долге Российской Федерации", принятый в 1992 г., закрепил деление государственного долга на долг внутренний и внешний, проводимое по валютному критерию.

Таким образом, в настоящее время в РФ заимствования делятся на внутренние и внешние. В соответствии с валютой возникающих обязательств, рублевые долги относятся к внутреннему долгу, а валютные — к внешнему.

В мировой же практике существуют следующие определения внутреннего и внешнего долга. Внешний государственный долг представляет долг иностранным государствам, организациям и отдельным лицам. Этот долг ложится на страну наибольшим бременем, так как она должна отдавать ценные товары, оказывать определенные услуги, чтобы оплатить проценты по долгу и сам долг.

Внутренний долг — это долг государства своему населению.

Управление государственным долгом представляет совокупность мероприятий государства, направленных на погашение долга; механизм формирования и реализации одного из направлений финансовой политики государства, связанного с его деятельностью на внешних и внутренних финансовых рынках в качестве заемщика, кредитора или гаранта.

К мероприятиям, способствующим погашению государственного долга, относятся: выплаты сумм кредиторам; погашение внешних и внутренних займов; предоставление гарантий; изменение условий выпущенных займов; определение условий выпуска и размещения новых государственных долговых обязательств и др.

Выполнение мероприятий зависит от принятия обоснованных решений в процессе управления государственным долгом, что базируется на анализе объема и структуры долга, объективной оценке его текущего состояния.

Для оценки состояния государственного внешнего долга применяются показатели соотношения суммы внешнего долга и объема экспорта в денежном выражении, доли расходов на погашение и обслуживание государственного внешнего долга в экспортной выручке, характеризующие уровень долгового бремени для национальной экономики.

Управление государственным долгом представляет собой непрерывный процесс, включающий несколько этапов: привлечение финансовых ресурсов путем размещения ценных бумаг, погашение долговых обязательств, обслуживание долговых обязательств.

Государственные долговые обязательства погашаются за счет бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также за счет средств, полученных от новых заимствований.

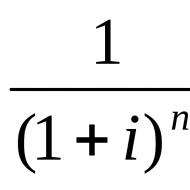

Управление реальной динамикой долговых обязательств предполагает контроль за важнейшими показателями – величиной государственного долга и стоимостью его обслуживания. На разных стадиях цикла экономического равития важны не абсолютные их размеры, а доля государственного долга в ВВП и соотношение реального процента (стоимости обслуживания за вычетом инфляционной составляющей) и темпа экономического роста. Это можно продемонстрировать, если представить процесс накопления долга в виде следующего уравнения (в данном выражении не отражается валютная структура долга):

где: Bt – внутренний долг на конец периода t (в % к ВВП);

Rt – усредненный реальный процент ex post в этом же периоде;

Gt – темп роста ВВП (в %);

Dt – доля первичного дефицита бюджета (в % к ВВП).

Минимизация стоимости обслуживания является стратегической задачей управления государственным долгом и эта задача согласуется не только с чисто фискальными интересами, но и с потребностями стимулирования инвестиционной активности, а также с долгосрочной максимизацией благосостояния населения, поскольку экономия текущих затрат по обслуживанию долга снижает налоговое время для будущих поколений.

Методы управления государственным долгом можно подразделить на административные и финансовые. Административные методы основаны на быстром и четком выполнении отдельных распоряжений органов государственной власти и управления. Они не предусматривают оценку экономической эффективности и результатов действий по управлению государственным долгом.

Финансовые методы состоят в выборе способов и форм обеспечения погашения государственного долга с помощью анализа финансовых показателей и нацелены на максимизацию эффекта от привлекаемых займов при минимальных издержках, связанных с их погашением и обслуживанием.

Наиболее оптимальное сочетание административных и финансовых методов управления государственным долгом обусловлено внутренним и внешними экономическими и политическими факторами.

Управление государственным долгом непосредственно влияет на экономический рост, уровень инфляции, величину ссудного процента, объем инвестиций в экономику страны в целом и в реальный сектор экономики в частности.

Таким образом, под управлением государственным долгом понимается совокупность финансовых мероприятий государства, связанных с установлением ежегодных предельных значений государственного долга, выпуском и погашением займов, организацией выплат доходов по ним, проведением конверсий и консолидации займов.

В основу управления государственным долгом положены следующие принципы:

- обеспечение точного и своевременного выполнения обязательств государства перед инвесторами и кредиторами без выставления дополнительных условий;

- единство учета, подразумевающего учет в процессе управления государственным долгом всех видов ценных бумаг, эмитированных федеральными органами власти, органами власти субъектов федерации и органами местного самоуправления;

- единство долговой политики, то есть, обеспечение единого подхода в политике управления государственным долгом со стороны федерального центра по отношению к субъектам федерации и муниципальным образованиям;

- согласованность — обеспечение максимально возможной гармонизации интересов кредиторов и государства-заемщика;

- снижение рисков выполнение всех необходимых действий, позволяющих снизить как риски кредитора, так и риски инвестора;

- оптимальность — создание такой структуры государственных займов, чтобы выполнение обязательств по ним было сопряжено с минимальным риском, а также оказывало наименьшее отрицательное влияние на экономику страны;

- гласность — предоставление достоверной, своевременной и полной информации о параметрах займов всем заинтересованным в ней пользователям.

Управление государственным долгом, как и всякое управление, включает четыре составляющие: прогнозирование, планирование, анализ и контроль. Управление государственным долгом осуществляется посредством следующих методов, включающих:

— рефинансирование — погашение части государственного долга за счет вновь привлеченных средств;

— конверсию — изменение доходности займа;

— консолидацию — превращение части имеющейся задолженности в новую задолженность с более длительным сроком погашения. Использование этого метода связано с желанием государства устранить негативные последствия, которые могут возникнуть в случае массовых требований со стороны кредиторов по погашению задолженности;

Новацию — соглашения между государством-заемщиком и кредиторами по замене обстоятельств в рамках одного и того же кредитного договора;

— унификацию — решение государства об объединении нескольких ранее выпущенных займов;

— отсрочку — консолидация при одновременном отказе государства от выплаты дохода по займам.

Дефолт по государственному долгу – неспособность государства рассчитаться по своим долгам.

К основным инструментам регулирования внутреннего долга можно отнести: установление верхнего предела внутреннего долга; дополнительный выпуск государственных ценных бумаг; средства стабилизационного фонда, которые могут быть использованы на иные цели (в том числе на управление внутренним долгом); политика в отношении государственного долга; реструктуризация долгов и т.д.

Политика в отношении государственного долга и его верхний предел определяются законодательными органами власти, а оперативное управление им осуществляет исполнительная власть. Федеральным законом РФ «О федеральном бюджете на 2009 год» установлен верхний предел государственного внутреннего долга Российской Федерации на 1 января 2010 года в сумме 2 119 739 195,3 тыс. рублей.

Статья 101. Управление государственным и муниципальным долгом

Этим же законом установлен верхний предел государственного внешнего долга Российской Федерации на 1 января 2010 года в сумме 41,4 млрд. долларов США, или 27,8 млрд. евро.

Под реструктуризацией долга понимается основанное на соглашении прекращение долговых обязательств, составляющих государственный или муниципальный долг, с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающими другие условия обслуживания и погашения обязательств.

Реструктуризация долга может быть осуществлена с частичным списанием (сокращением) суммы основного долга. Сумма расходов на обслуживание реструктурируемого долга не включается в объем расходов на обслуживание долгового обязательства в текущем году, если указанная сумма включается в общий объем реструктурируемых обязательств.

До сих пор Россия сокращала внешний долг, замещая его внутренним долгом, а с 2008 года займы брались не только на реструктуризацию долга, но и на текущие расходы.

Министерство Финансов Российской Федерации ежемесячно предоставляет отчет о состоянии внутреннего долга в виде бюллетеней. На 16 февраля 2009 года государственный внутренний долг Российской Федерации, выраженный в ценных бумаг, составляет 1 423 267,753 млн. рублей.

Вопросы для самоконтроля:

1. Дайте определение государственного кредита.

2. Назовите основные принципы управления государственным долгом.

3. Назовите функции государственного кредита.

4. Перечислите основные инструменты управления государственным долгом.

5. По каким признаком можно классифицировать государственные займы?

6. Какие цели и задачи управления государственным долгом в современных условиях?

Литература:

1. Гражданский кодекс РФ, с учетом изм. и доп. Гл. 13-20.

2. Бюджетный кодекс Российской Федерации, с учетом изм. и доп.

3. Абрамова М.А., Александрова Л.С. Финансы и кредит. Вопросы и ответы — Москва: Юриспруденция, Серия «Подготовка к экзамену», 2006 — 184 с.

4. Мысляева И. М. Государственные и муниципальные финансы. 2-е изд., перераб. и доп. — М.: Инфра-М, 2007. - 360 с.

5. Финансы и кредит: учебник / под ред. Г.Б. Поляка М.: Изд-во Волтерс Клувер, 2010.- 800 с.

6. Финансы: Учебник для вузов // Под ред. проф. М. В. Романовского, О. В. Врублевской – М.: Юрайт-Издат», 2008. – 543 с.

7. Финансы и кредит: Учебник/А. С. Нешитой – 6-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2010. – 576 с.

8. Финансы в вопросах и ответах: уч. пособие/ В. А. Трухачев, А.В. Дашкова, И. А. Томилин и др.- 2-е изд., перераб. и допол. – М.: Финансы и статистика, 2006. – 536 с.

Организация управления государственным долгом Российской Федерации, государственным долгом субъектов Российской Федерации, муниципальным долгом

Статья 101. Управление государственным и муниципальным долгом

1. Управление государственным долгом Российской Федерации осуществляется Правительством Российской Федерации либо уполномоченным им Министерством финансов Российской Федерации.

2. Управление государственным долгом субъекта Российской Федерации осуществляется высшим исполнительным органом государственной власти субъекта Российской Федерации либо финансовым органом субъекта Российской Федерации в соответствии с законом субъекта Российской Федерации.

Вы точно человек?

Управление муниципальным долгом осуществляется исполнительно-распорядительным органом муниципального образования (местной администрацией) в соответствии с уставом муниципального образования.

Субъекты РФ и муниципальные образования не отвечают по долговым обязательствам друг друга, если указанные обязательства не были гарантированы ими, а также по долговым обязательствам Российской Федерации".

Долговые обязательства существуют в форме:

Ø Кредитных соглашений и договоров, заключенных от имени РФ;

Ø Государственных займов, осуществляемых путем выпуска ценных бумаг от им. РФ;

Ø Договоров и соглашений о получении РФ бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы РФ;

Ø Договоров о предоставлении Российской Федерацией государственных гарантий;

Ø Соглашений и договоров о пролонгации и реструктуризации долговых обязательств РФ прошлых лет.

Ø Внутренний долг – обязательства номинированные в национальной валюте

Ø Внешний долг – обязательства номинированные в иностранной валюте.

В объем гос.внутреннего долга включаются:

Ø Основная номинальная сумма долга по государственным цен.бумагам;

Ø Объем основного долга по кредитам, полученным РФ;

Ø Объем основного долга по бюджетным ссудам и кредитам, полученным РФ от бюджетов других уровней;

В объем внешенго долга РФ входят:

Ø Объем основного долга по полученным Российской Федерацией кредитам правительств иностранных государств, кредитных организаций, и пр. международных организ-й

Ø Объем обязательств по государственным гарантиям, предоставленным Российской Федерацией

РФ несет ответственность по своим обязательствам и не несет ответственности по по долговым обязательствам субъектов и МО. если они не были гарантированны РФ

Субъекты РФ и МО не отвечают по долговым обязательствам друг друга, если они не были гарантированны им, а также по долг.обязательствам РФ.

v Предельный объем государственного долга субъекта Российской Федерации, муниципального долга на очередной финансовый год (очередной финансовый год и каждый год планового периода) устанавливается законом (решением) о соответствующем бюджете

v Предельный объем государственного долга субъекта Российской Федерации не должен превышать утвержденный общий годовой объем доходов бюджета субъекта Российской Федерации без учета утвержденного объема безвозмездных поступлений.

v В субъектах Российской Федерации, в бюджетах которых доля межбюджетных трансфертов (за исключением субвенций, а также предоставляемых субъектам Российской Федерации из Инвестиционного фонда Российской Федерации субсидий) из федерального бюджета в течение двух из трех последних отчетных финансовых лет превышала 60% процентов объема собственных доходов консолидированного бюджета субъекта Российской Федерации предельный объем долга не должен превышать 50 %процентов утвержденного общего годового объема доходов бюджета субъекта Российской Федерации без учета утвержденного объема безвозмездных поступлений.

v Предельный объем муниципального долга не должен превышать утвержденный общий годовой объем доходов местного бюджета без учета утвержденного объема безвозмездных поступлений и (или) поступлений налоговых доходов по дополнительным нормативам отчислений.

v В муниципальных образованиях, в бюджетах которых доля межбюджетных трансфертов из других бюджетов бюджетной системы Российской Федерации (за исключением субвенций, а также предоставляемых муниципальным образованиям за счет средств Инвестиционного фонда Российской Федерации субсидий и межбюджетных трансфертов на осуществление части полномочий по решению вопросов местного значения в соответствии с заключенными соглашениями) и (или) налоговых доходов по дополнительным нормативам отчислений в течение двух из трех последних отчетных финансовых лет превышала 70% процентов объема собственных доходов местных бюджетов предельный объем муниципального долга не должен превышать 50 %процентов утвержденного общего годового объема доходов местного бюджета без учета утвержденного объема безвозмездных поступлений и (или) поступлений налоговых доходов по дополнительным нормативам отчислений

Социальное страхование – это механизм социальной защиты, означающий формирование специального денежного фонда за счет обязательных страховых взносов, расходы которого связаны с реализацией гарантированных государством социальных выплат по обеспечению полного или частичного возмещения заработной платы в результате утраты трудоспособности или потери работы, а также основного дохода после потери кормильца

Виды социального страхования:

- Пенсионное страхование

- Страхование на случай безработицы

- Страхование на случай общего заболевания

- Страхование от несчастных случаев на производстве и профессиональных заболеваний.

В рамках социальной политики, проводимой государством, можно выделить систему обязательных гарантий по обеспечению граждан в старости, в случаях болезни, инвалидности, потери работы, а также малообеспеченных семей. Эта система гарантий, а также правовое регулирование взаимоотношений работодателей и работников, защита прав последних составляют понятие социальной защиты. В свою очередь, система мер по непосредственному материальному обеспечению нетрудоспособных и малообеспеченных граждан в рамках этой защиты составляет понятие социального обеспечения.

Прринципы:

- Устойчивость финансовой системы обязательного социального страхования

- Всеобщий обязательный характер, доступность для застрахованных реализации своих социальных гарантий

- Государственная гарантия соблюдения прав застрахованных независимо от финансового положения страховщика

- Государственное регулирование

- Паритетность участия субъектов соц. Страхования в органах управления системы соцстрахования

- Обязательность уплаты страхователями страховых взносов

- Ответственность за целевое использование средств

- Обеспечение надзора и общественного контроля

- Автономность финансовой системы соцстрахования

| Признаки для сравнения | Социальное страхование |

| Источники финансирования | Финансирование обычно осуществляется за счет специальных фондов, формируемых на основе взносов работодателей и работников, с возможным участием государства |

| Степень охвата лиц, нуждающихся в социальном обеспечении | Так как участие в социальном страховании обязательно, то социальное обеспечение охватывает практически всех трудящихся и членов их семей |

| Основание для получения выплат по социальному обеспечению | Право лица на пособие, как правило, основывается на записях о получении взносов без учета нуждаемости |

| Степень зависимости размеров выплат по социальному обеспечению от прежних заработков | Уровень взносов и выплат прямо связан с его прежним и настоящим заработком |

Социальное страхование делится на виды в зависимости от сочетания указанных рисков, такое деление дифференцируется по странам. Например, во многих европейских государствах в рамках социального страхования на случай временной утраты трудоспособности в результате общего заболевания предусмотрена также оплата медицинских услуг, страхование на случай инвалидности может быть выделено в отдельный вид социального страхования. В Норвегии отказались от обязательного социального страхования на случай временной нетрудоспособности - законодательством предусмотрена обязанность работодателя сохранять полностью заработную плату работников в результате их заболеваний, но при этом сам работодатель определяет механизм финансового обеспечения таких выплат.

44. Внебюджетный фонд как форма образования и расходования денежных средств на цели обязательного социального страхования

Виды обязательного социального страхования (ОСС) в Российской Федерации, реализуемые через государственные внебюджетные фонды:

- Обязательное пенсионное страхование,

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством,

- Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний,

- Обязательное медицинское страхование.

— часть государственной системы социальной защиты населения, спецификой которой является осуществляемое в соответствии с федеральным законом страхование работающих граждан от возможного изменения материального и (или) социального положения, в том числе по независящим от них обстоятельствам.

Только 2 вида социального страхования проводится через ФСС:

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (риски: общее заболевание, бытовая травма, материнство, смерть)

- Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

Обязательное социальное страхование представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию или минимизацию последствий изменения материального и (или) социального положения работающих граждан, а в случаях, предусмотренных законодательством Российской Федерации, иных категорий граждан вследствие достижения пенсионного возраста, наступления инвалидности, потери кормильца, заболевания, травмы, несчастного случая на производстве или профессионального заболевания, беременности и родов, рождения ребенка (детей), ухода за ребенком в возрасте до полутора лет и других событий, установленных законодательством

. Неналоговые доходы:

- страховые взносы на (ОСС) на случай временной нетрудоспособности и в связи с материнством;

- страховые взносы на ОСС от несчастных случаев на производстве и профессиональных заболеваний

- недоимки, пени и штрафы по взносам в ФССРФ

- доходы от размещения временно свободных средств ФССРФ

- штрафы, санкции, суммы, поступающие в результате возмещения ущерба.

2. Безвозмездные поступления:

- межбюджетные трансферты из федерального бюджета, передаваемые ФСС РФ

- прочие поступления.

Расходы:

Ø выплату пособий по временной нетрудоспособности, беременности и родам, женщинам, вставшим на учет в ранние сроки беременности, при рождении ребенка, при усыновлении ребенка, по уходу за ребенком до достижения им возраста полутора лет, а также соц. пособия на погребение или возмещение стоимости гарантированного перечня ритуальных услуг

Ø оплату дополнительных выходных дней по уходу за ребенком-инвалидом или инвалидом с детства до достижения им возраста 18 лет; оплату путевок для работников и их детей в санаторно-курортные, а также на лечебное (диетическое) питание

Ø частичное содержание находящихся на балансе страхователей санаториев-профилакториев, имеющих лицензии на право занятия этим видом деятельности (оплата расходов на питание, лечение и медикаменты, заработную плату работников, культурно-массовое обслуживание)

Ø частичную оплату путевок в детские загородные оздоровительные лагеря, находящиеся на территории РФ, для детей работающих граждан

Ø частичное содержание детско-юношеских спортивных школ (оплата расходов на оплату труда тренерско-преподавательского состава и аренду помещений, необходимых для учебно-тренировочного процесса)

Ø оплату проезда к месту лечения и обратно

Ø создание резерва для обеспечения финн. устойчивости Фонда на всех уровнях. Порядок формирования резерва и предоставления из него средств (на возвратной основе или безвозмездно) определяется инструкцией о порядке начисления, уплаты, расходования и учета средств гос. соц. страхования

Ø обеспечение текущей деятельности, содержание аппарата управления Фонда

Ø финансирование деятельности подразделений органов исполн. власти, обеспечивающих гос. защиту трудовых прав работников, охрану труда (включая подразделения надзора и контроля за охраной труда)

Ø проведение научно-исслед. работы по вопросам соц. страхования и охраны труда

Ø осуществление иных мероприятий, включая разъяснительную работу среди населения, поощрение внештатных работников Фонда, активно участвующих в реализации мероприятий по соц. страхованию

Ø участие в финансировании программ международного сотрудничества по вопросам соц. страхования

Текущие проблемы управления государственным долгом России

Проблема государственного долга является одной из основных проблем российской экономики, оказывающей непосредственное влияние как на темпы экономического роста страны в целом, так и на направления финансовой и бюджетной политики. Объем государственного долга Российской Федерации в настоящее время составляет около 50% ВВП, что является высоким показателем, учитывая зависимость экономики страны от мировой конъюнктуры цен на энергоносители. Соотношение расходов на обслуживание государственного долга к доходам федерального бюджета у Российской Федерации является высоким по сравнению со странами с сопоставимым уровнем экономического развития.

В этой связи ситуация в области государственного долга будет находить отражение в финансовой и фискальной политике государства в ближайшем будущем, а также в возможностях страны по привлечению средств на международном рынке в целях финансирования расходов бюджета, в том числе по обслуживанию и погашению государственного долга.

Текущая ситуация в области государственных заимствований характеризуется проведением достаточно взвешенной политики в области внешних и внутренних заимствований, а также переходом к применению методов активного управления долгом с целью сокращения расходов на его обслуживание.

Анализ развития рынка государственных заимствований и государственного долга Российской Федерации в период с 1992г. по настоящее время свидетельствует о некоторых положительных тенденциях в указанной области. В частности:

— восстановлен и развивается рынок внутренних заимствований;

— восстановлен доступ Российской Федерации на международный финансовый рынок;

— приняты Бюджетный кодекс Российской Федерации, Федеральный закон «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», ряд нормативных актов, регулирующих вопросы государственных заимствований;

— определены ограничения по государственным заимствованиям субъектов Российской федерации и муниципальным заимствованиям;

— созданы основы и механизмы влияния федеральной власти на заимствования субъектов Российской Федерации и муниципальных образований, основы системы учета и отчетности субфедеральных и муниципальных уровней власти перед Министерством финансов Российской Федерации;

— завершена инвентаризация государственного долга Российской Федерации; завершается урегулирование государственного внешнего долга бывшего СССР;

— в стадии завершения находится процесс централизации функций по управлению государственным долгом и реализации долговой политики государства;

Одним из важнейших инструментов управления внутренним долгом является рынок внутренних государственных обязательств, в частности ГКО-ОФЗ. Созданная высокотехнологичная система торгов ГКО-ОФЗ позволяет в режиме реального времени получать информацию об объеме государственного долга в части ГКО-ОФЗ и платежах по каждому инструменту и выпуску. Существующий рынок ГКО-ОФЗ позволяет обеспечить надежность расчетов, зачисление денежных средств, полученных в результате размещения ГКО-ОФЗ, на счета казначейства в день совершения операции, прозрачность рынка, возможность проведения активных операций по управлению долгом с целью улучшения его структуры и оптимизации стоимости обслуживания.

В области управления внешним долгом в период, прошедший после долгового и финансового кризиса 1998 года, существенное значение имеет завершение процесса урегулирования долга бывшего СССР, в том числе долга бывшего СССР Лондонскому клубу кредиторов, коммерческой задолженности бывшего СССР.

Урегулирование долга бывшего СССР на фоне улучшения экономической ситуации в России привели к улучшению кредитных рейтингов России в период 1999-2002гг., что позволило перейти к активной политике по управлению внешним долгом, восстановить возможность доступа Российской Федерации на внешние рынки.

Внешний долг государства сократился с 157.4 млрд. долларов США на 1 января 1999 года до 126,8 млрд. долларов США на 1 января 2004 года, благодаря списанию части задолженности бывшего СССР и политике по обеспечению погашения внешних обязательств без привлечения новых заимствований.

В значительной степени расширился состав инструментов управления внешним долгом, активно шел процесс закрепления использования указанных инструментов в соответствующих нормативных документах.

Завершение инвентаризации внешних заимствований бывшего СССР позволило приступить к созданию системы анализа рисков и разработать стратегию управления внешним долгом до 2005 года с учетом основных принципов бюджетной политики, определенных в Бюджетном Послании Президента Российской Федерации.

Несмотря на положительные результаты проведенных мер по совершенствованию системы управления государственным долгом, существующая система управления государственным долгом имеет ряд недостатков.

Одними из наиболее существенных недостатков формирующейся в России системы управления государственным долгом является то, что упомянутая система:

§ недостаточно обеспечивает осуществление централизованной и долгосрочной политики в области управления государственным долгом и государственных заимствований;

§ не полностью обеспечивает предупреждение возможных финансовых и долговых кризисов, а также принятие оперативных мер по их преодолению;

§ носит фрагментарный и в ряде случаев противоречивый характер.

В действующей системе управления долгом отсутствуют следующие элементы.

1.Четкое законодательное закрепление разделения компетенции между ветвями государственной власти в области управления государственным долгом.

В настоящее время законодательство Российской Федерации, регулирующее вопросы управления государственным долгом, содержит ряд существенных противоречий. С одной стороны, в Бюджетном кодексе Российской Федерации и федеральном конституционном законе «О Правительстве Российской Федерации» вопросы управления государственным долгом отнесены к компетенции Правительства Российской Федерации.

9. Управление государственным долгом

С другой стороны, законодательное утверждение программ внешних и внутренних заимствований с чрезмерной детализацией источников привлечения кредитов и направлений их использования препятствует выполнению Правительством РФ функций по управлению государственными заимствованиями, с точки зрения стоимости и сроков заимствований, с целью сокращения расходов на обслуживание долга.

2. Законодательное закрепление полномочий Правительства Российской Федерации по проведению полного спектра операций в области управления государственным долгом.

Законодательно не определено само понятие «управление долгом» и, соответственно, пределы полномочий Правительства Российской Федерации в сфере выполнения этой его функции.

В настоящее время бюджетное законодательство регулирует в основном вопросы заимствований и реструктуризации государственного долга. Однако эффективная система управления государственным долгом должна включать в себя более значительный набор инструментов (рыночные операции по выкупу и досрочному погашению долга, операции по конверсии (обмену) долга на инвестиции, товары, ценные бумаги, другие финансовые активы и пр.). В этой связи необходимо разработать нормативные акты, детализирующие полномочия Правительства Российской Федерации и федеральных органов исполнительной власти по проведению вышеуказанных операций.

3. Детализированный учет долговых обязательств.

В настоящее время учет долговых обязательств в значительной степени разобщен, а единая база данных государственных долговых обязательств отсутствует. Учет государственных долговых обязательств ведется различными банками-агентами (Банк России - внутренний долг, Внешэкономбанк СССР - внешний долг в части облигационных займов и долга официальных кредиторов и других категорий долга), а также различными департаментами Министерства финансов Российской Федерации.

Методология учета долговых обязательств в значительной степени отличается в зависимости от органа и подразделения Минфина России, осуществляющего учет. Кроме того, методология учета в ряде случаев отличается не только по категории долга, но и по видам долговых обязательств, что еще больше затрудняет определение точного размера долга и перспективное планирование бюджета в части обслуживания и погашения государственного долга и привлечения заимствований. Отсутствие единой методологии учета государственного долга, а также единой интегрированной базы данных по видам долговых обязательств ухудшает возможности по формированию и реализации обоснованной долговой стратегии, а также бюджетной политики в целом.

4. Единая система анализа и оценки рисков, связанных со структурой государственного долга.

В настоящее время размеры погашения и обслуживания долга в значительной степени зависят от материализации рисков, связанных со структурой государственного долга.

В связи с тем, что учет доходов федерального бюджета осуществляется в рублях, а платежи по внешнему долгу производятся в иностранной валюте, государство несет значительные риски в форме возможного резкого изменения валютного курса рубля.

Одновременно рост валютного курса рубля приводит к ситуации, когда внутренние заимствования будут менее выгодными для бюджета, чем внешние заимствования на аналогичные сроки с учетом фактора валютного риска (и, наоборот, в случае падения валютного курса рубля).

Кроме того, часть заимствований, составляющих государственный долг Российской Федерации, имеет плавающие процентные ставки, что приводит к возникновению риска увеличения бюджетных расходов на обслуживание долга в связи с колебаниями процентных ставок на международных рынках.

Таким образом, развитие системы анализа рисков, связанных с управлением государственным долгом и осуществлением заимствований, является основополагающим элементом системы активного управления государственным долгом и осуществления экономически и финансово обоснованной политики в области управления долгом.

КУРСОВАЯ РАБОТА

на тему: «Управление государственным долгом РФ»

Введение

В данной курсовой работе рассмотрены как теоретические аспекты управления государственным долгом, так и анализ, и управление государственным долгом в Российской Федерации на современном этапе.

Актуальность работы заключается в проблеме долговой зависимости государства и, прежде всего перед иностранными кредиторами, во все времена имела актуальное значение, поскольку полная реализация суверенитета государства возможна лишь при определенной экономической его независимости.

Государственный долг и его рост сильно влияют на функционирование экономики. В этом плане видятся две опасности: возможность банкротства нации и опасность переложения долгового бремени на будущие поколения. В настоящее время государственный долг занимает особое место среди болевых проблем современной бюджетной политики России.

Государственный долг является одним из макроэкономических параметров, объектом и инструментом экономической политики государства. Существование долга может оказывать как положительное, так и отрицательное воздействие на реальный, финансовый и другие секторы в зависимости от направления государственных расходов, фазы делового цикла, от уровня развития экономики. Положительное воздействие долга проявляется в обеспечении правительства финансовыми ресурсами и стимулировании экономического роста. Негативные последствия выражаются в эффекте вытеснения и перемещении бремени на будущие поколения.

Управление государственным долгом – это разработка и реализация стратегии, направленной на привлечение необходимых объемов финансирования, достижение желаемых параметров долга по степени риска и стоимости обслуживания и других целей, в частности, создание эффективного рынка внутреннего долга.

На современном этапе во всех странах размеры государственного долга непрерывно возрастают в связи с хронической дефицитностью бюджетов государств, ростом военных расходов.

Объект исследования – государственный долг. Предмет исследования – процесс управления государственным долгом.

Задачи работы:

1. определить понятие и сущность государственного долга;

2. рассмотреть принципы управления госдолгом;

3. проанализировать процесс управления государственным долгом в России;

4. исследовать стратегию управления государственным долгом в условиях кризиса.

1. Теоретические аспекты государственного долга

1.1 Сущность и значение государственного долга и государственных гарантий

В соответствии с Бюджетным кодексом РФ «государственным долгом РФ являются долговые обязательства РФ перед физическими, юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права».

Основные формы долговых обязательств РФ: кредитные соглашения и договора, государственные ценные бумаги, договора о предоставлении гарантий РФ, договора поручителей РФ, переоформленные долговые обязательства третьих лиц в госдолг РФ, соглашения и договора РФ о пролонгации (продлении) и реструктуризации долговых обязательств.

Во временном разрезе выделяют краткосрочные (до 1 года), среднесрочные (до 5 лет) и долгосрочные (до 30 лет) долговые обязательства.

Причины появления государственного долга: внешние и внутренние заимствования для финансирования бюджетного дефицита; капитализация процентов по ранее полученным кредитам; недофинансирование обязательств, принятых государством к исполнению.

Как правило, госдолг возрастает на этапах активного экономического роста, поскольку развивающаяся экономика требует дополнительных вложений. Однако госдолг растет и в стагнирующей экономике, в которой спад производства обусловливает необходимость покрытия затрат государства монетарными методами.

Теория государственного долга неразрывно связана с теорией государственного бюджета и использует ряд основных бюджетных понятий, которые являются основополагающими при рассмотрении государственного долга.

Бюджетный дефицит – это превышение расходов государственного бюджета над его доходами. Большинство правительств как развитых, так и развивающихся стран не могут покрыть доходами своих расходы, сводя госбюджет с дефицитом. Поэтому важен вопрос о допустимом размере дефицита, о его воздействии на экономику в краткосрочном и долгосрочном периоде и о способах его финансирования.

Важнейшей задачей экономической политики государств является поиск оптимального решения проблем бюджетного дефицита и государственного долга. В контексте решения обозначенной проблемы определяющее значение имеют:

· анализ причин возникновения, поддержки и воспроизведения бюджетного дефицита;

· анализ причин возникновения государственного долга, его виды, структура и т.п.;

· методы управления государственным долгом;

· анализ взаимосвязи и взаимообусловленности государственного дефицита и государственного долга, определение механизмов их гармонизации и оптимизации в контексте макроэкономического развития;

· анализ последствий бюджетной и долговой политики государства на кратко-, средне- и долгосрочную перспективу;

· определение объемов государственного дефицита и государственного долга, являющихся критическими для дальнейшего развития общества.

Одним из существенных факторов наличия (возрастания) государственного долга является бюджетный дефицит. Возрастание государственного долга, в свою очередь, является определяющим фактором возрастания бюджетного дефицита за счет обслуживания и погашения взятых долгов. То есть, государственный дефицит и государственный долг взаимообусловлены, что следует учитывать при моделировании данных показателей (первый показатель является фактором для второго, а второй одновременно – для первого).

Государственный долг может оказывать как отрицательное, так и положительное влияние на экономическое развитие. Так, в периоды экономических спадов достаточно эффективным способом смягчения ситуации выступает именно государственное заимствование, которое препятствует резкому падению совокупного спроса, оказывая стабилизирующее воздействие на экономику страны. Кроме того, государственные займы – это дополнительное поступление финансовых ресурсов в страну, которые могут стать базой будущего экономического роста, в особенности в случае их инвестиционного характера. Внешняя задолженность позволяет стране осуществлять большие совокупные затраты, чем выработанный национальный доход, и финансировать инвестиции, которые не обеспечиваются внутренними поступлениями. В этом аспекте государственные заимствования оказывают положительное влияние на макроэкономическое развитие.

Отрицательное влияние государственных заимствований отражается в наличии (возрастании) бюджетного дефицита, особенно в объемах, которые являются непомерными для развития конкретной экономики. Чрезмерные объемы бюджетного дефицита означают на практике недофинансирование как производственной, так и социальной сферы также связаны с такими отрицательными макроэкономическими явлениями, как девальвация национальной валюты, возрастание стоимости кредитов и ограничение их доступности, дестабилизация экономики и разбалансирование экономических пропорций.

Основными причинами возникновения бюджетного дефицита являются:

· сокращение общественного производства;

· эмиссия необеспеченных денег;

· чрезмерные затраты на социальные программы;

· чрезмерные объемы накопленных государственных долгов с неблагоприятными условиями обслуживания.

Прогнозирование дефицита бюджета и государственного долга не может осуществляться в отдельности, в отрыве от прогнозирования макроэкономического развития страны в целом, а лишь как естественная составляющая такого развития. В свою очередь, общее макроэкономическое развитие в значительной степени зависит от формирования доходов и расходов бюджета (в том числе, бюджетного дефицита), а также объемов и характеристик государственного долга.

С позиции кредитных отношений, государственный долг – это величина задолженности государства всем своим кредиторам. Государственный долг является характеристикой результативности всех совершенных государственных кредитных операций. Его абсолютная величина, динамика и темпы изменений отражают состояние экономики и финансов страны, эффективность функционирования государственных структур. Однако для отражения реальной экономической ситуации чаще используют относительные величины, в частности, отношение государственного долга к объему ВВП. Существуют различные экономические методы, применяемые государством для балансирования бюджета и регулирования экономического цикла. Такая политика направлена на сглаживание колебаний экономики и преодоление негативных последствий спадов.

Согласно статье 115 БК РФ, государственной гарантией признается способ обеспечения гражданско-правовых обязательств, в силу которого соответственно Российская Федерация, субъект Российской Федерации или муниципальное образование – гарант дает письменное обязательство отвечать за исполнение лицом, которому дается государственная гарантия, обязательства перед третьими лицами полностью или частично.

Письменная форма государственной гарантии является обязательной. Несоблюдение письменной формы государственной гарантии влечет ее недействительность (ничтожность).

В государственной гарантии должны быть указаны: сведения о гаранте, включающие его наименование (Российская Федерация, субъект Российской Федерации) и наименование органа, выдавшего гарантию от имени указанного гаранта; определение объема обязательств по гарантии.

Срок гарантии определяется сроком исполнения обязательств, по которым предоставлена гарантия. Гарантии предоставляются на конкурсной основе. Гарант по государственной гарантии несет субсидиарную ответственность дополнительно к ответственности должника по гарантированному им обязательству. Предусмотренное государственной гарантией обязательство гаранта перед третьим лицом ограничивается уплатой суммы, соответствующей объему обязательств по гарантии. Гарант, исполнивший обязательство получателя гарантии, имеет право потребовать от последнего возмещения сумм, уплаченных третьему лицу по государственной гарантии, в полном объеме, в порядке, предусмотренном гражданским законодательством Российской Федерации. Гарантии по обязательствам, составляющим государственный внешний долг Российской Федерации, могут предусматривать солидарную ответственность гаранта. Исполнение государственных гарантий подлежит отражению в составе расходов бюджетов как предоставление кредитов.

Правительство любого государства особое внимание уделяет такой проблеме, как управление государственным долгом. И это неудивительно, ведь своевременное неисполнение обязательств перед иностранными контрагентами и населением значительно подрывает репутацию страны на международной арене, а также снижает доверие граждан к правящим кругам.

Всему виной дефицит бюджета

Управление государственным долгом осуществляет правительство, на плечи которого возложено множество задач и функций, а для их реализации тратятся огромные суммы денежных средств, поступающих в казну, благодаря налоговым и неналоговым отчислениям в бюджет и внебюджетные фонды. Нередко возникают ситуации, когда полученного объема финансовых ресурсов не хватает для проведения различных социальных и экономических программ, обеспечения оборонного комплекса и содержания государственного аппарата управления. Следствием этого выступает дефицит бюджета, который составляется ежегодно и служит главным документом для принятия важных стратегических решений на ближайший период. Когда объем дефицита превышает установленное правительством минимальное значение, приходится предпринимать меры по его регулированию.

Управление государственным долгом с помощью дополнительного заимствования