Учет командировочных расходов при усн. Суточные сверх нормы на расходы при усн. Командировочные расходы при УСН «доходы минус расходы»

Фактический размер суточных, выплачиваемых работнику при направлении его в служебную командировку, может превышать размеры суточных, освобождаемых от обложения НДФЛ (письмо УФНС России по г. Москве от 30.11.2009 № 16-15/125486). Говоря простым языком, суточные сотруднику могут быть выплачены, как уже сказано, в любом размере, но НДФЛ может не уплачиваться только с 2500 рублей (или 700 рублей). При оплате расходов на командировки работников как в пределах территории Российской Федерации, так и за ее пределами суточные не подлежат обложению страховыми взносами (ч. 2 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ)). Никаких ограничений и условий в отношении суточных эта норма не содержит.

Суточные сверх нормы на расходы при усн

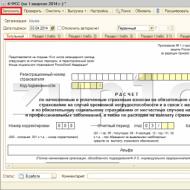

Авансовый отчет по итогам командировки был утвержден 25.03.2017, зарплата за март выплачена 05.04.2017. Перечисление НДФЛ произведено 06.04.2017. Раздел 2 расчета по форме 6-НДФЛ за полугодие 2017 г. следует заполнить следующим образом:

- строка 100 «Дата фактического получения дохода» — последний день месяца, в котором утвержден авансовый отчет, — 31.03.2017;

- строка 110 «Дата удержания налога» — дата выплаты очередной зарплаты — 05.04.2017;

- строка 120 «Срок перечисления налога» — 06.04.2017;

- строка 130 «Сумма фактически полученного дохода» — сумма сверхлимитных суточных;

- строка 140 «Сумма удержанного налога» — удержанный НДФЛ (письмо ФНС России от 27.04.2016 № БС-4-11/7663).

Как отразить суточные в 6-НДФЛ Суточные и налог на прибыль В 2017 году при расчете налога на прибыль суточные нормировать не нужно.

Норма командировочных расходов в 2016 году по россии

Внимание

Напомним, что по возвращении из командировки работник обязан в течение трех рабочих дней представить авансовый отчет об израсходованных в связи с командировкой суммах, в том числе суточных, и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы (п. 26 Положения о командировках, утв. пост. Правительства РФ от 13.10.2008 № 749). Отметим, что суточные не облагают страховыми взносами на травматизм (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ). При этом размер суточных не имеет значения. Как платить НДФЛ с суточных Сверхнормативные суточные также облагают НДФЛ (п.

3 ст. 217 НК РФ). Исчисление НДФЛ со сверхнормативных суточных производится в последний день месяца, в котором утвержден авансовый отчет. А удержание исчисленного налога производится, например, из суммы зарплаты.

Суточные при командировках в 2017 году

Важно

При этом работодатель обязан возмещать работникам расходы, связанные с командировками. К числу возмещаемых расходов относятся и суточные, т. е. дополнительные расходы, связанные с проживанием вне места постоянного жительства (ст. 168 ТК РФ). О величине суточных при командировках за рубеж, а также их налогообложении мы рассказывали в нашей консультации.

Инфо

В этом материале расскажем о суточных при командировках по РФ. Нормы суточных при командировках в 2017 году (размер) по России Величина суточных при командировках по РФ, а также порядок их возмещения устанавливаются коллективным договором или локальным нормативным актом организации (ст. 168 ТК РФ). Это означает, что единая норма суточных командировочных расходов в 2017 году, которая была бы обязательна для всех организаций, не установлена.

При этом, в любом случае, такая величина должна быть экономически обоснована.

Суточные сверх лимита в расходы

Увольнение родителя ребенка-инвалида: есть особенности В случае, когда в организации планируется сокращение штата и среди прочих под это сокращение попал работник, являющийся родителем ребенка-инвалида, возможно дату его увольнения придется перенести или вообще сохранить за ним рабочее место. < … Старые «прибыльные» ошибки иногда можно исправить в текущем периоде Если организация обнаружила, что в одном из предыдущих отчетных (налоговых) периодов при исчислении налога на прибыль была допущена ошибка, исправить ее текущим периодом можно, только если соблюдены два условия. < … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < …

Налогообложение суточных в 2017 году

Возмещение командированному работнику расходов по проживанию в гостинице Организация самостоятельно устанавливает порядок возмещения расходов на наем жилья во время командировки (ст. 168 ТК РФ). Например, конкретные суммы возмещения и требования к документальному подтверждению работником расходов организация может прописать в коллективном договоре или ином локальном акте (приказе, положении о командировках и т. Д.). Возместив работнику затраты по найму жилого помещения, организация, применяющая УСН с объектом налогообложения доходы минус расходы, вправе учесть в расходах выплаченную сумму (подп.

13 п. 1 ст. 346.16 НК РФ). Но при условии, что работник предоставит в бухгалтерию документ, подтверждающий понесенные расходы (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ).

Суточные - 2017: налоги и взносы

Минфина России от 05.03.2014 № 03-03-10/9545). При оплате работодателем расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются, в частности, суточные, выплачиваемые по законодательству РФ, но не более 700 рублей за каждый день нахождения в командировке на территории РФ и не более 2500 рублей за каждый день нахождения в заграничной командировке (п. 3 ст. 217 НК РФ). То есть предельные величины суточных, не подлежащих обложению НДФЛ:

- 700 рублей — для командировок по РФ;

- 2500 рублей — для заграничных командировок.

Все суммы, выплаченные сверх этих размеров, облагаются НДФЛ в общеустановленном порядке (письма Минфина России от 06.03.2013 № 03-04-06/6713, от 26.12.2012 № 03-04-06/6-368, от 10.02.2011 № 03-04-06/6-22).

"Арсенал предпринимателя", 2011, N 12

Мы продолжаем публикацию статей, посвященных расходам для целей применения упрощенной системы налогообложения. Индивидуальные предприниматели, применяющие "упрощенку" с объектом налогообложения "доходы минус расходы", вправе уменьшить полученные доходы на сумму командировочных расходов (пп. 13 п. 1 ст. 346.16 НК РФ). Рассмотрим порядок принятия в учете указанных затрат подробнее.

Служебные командировки Что такое служебная командировка?

Лица, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, вправе при определении налоговой базы учесть командировочные расходы. Главное условие - данные поездки должны быть оформлены как служебные командировки (Письмо Минфина России от 01.04.2011 N 03-11-06/3/41).

В соответствии со ст. 166 ТК РФ служебная командировка - это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При этом служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

Постановлением Правительства РФ от 13.10.2008 N 749 утверждено "Положение об особенностях направления работников в служебные командировки" (далее - Положение о командировках).

Имейте в виду, что в командировку могут быть направлены только те работники, которые состоят с работодателем в трудовых отношениях (п. 2 Положения о командировках). Соответственно, не получится отправить в командировку гражданина, трудящегося по гражданско-правовому договору.

Также не могут быть направлены в служебную командировку беременные женщины (ст. 259 ТК РФ), работники в период действия ученического договора (ст. 203 ТК РФ), лица в возрасте до восемнадцати лет <1> (ст. 268 ТК РФ).

<1> Исключение составляют творческие работники средств массовой информации, организаций кинематографии, теле- и видеосъемочных коллективов, театров, театральных и концертных организаций, цирков и иных лиц, участвующих в создании и (или) исполнении (экспонировании) произведений, в соответствии с Перечнем профессий и должностей, утвержденным Постановлением Правительства РФ от 28.04.2007 N 252.

Некоторые сотрудники могут быть командированы только с их письменного согласия (ст. 259 ТК РФ). Речь здесь идет о следующих лицах:

- женщинах, имеющих детей в возрасте до трех лет;

- матерях и отцах, воспитывающих без супруга (супруги) детей в возрасте до пяти лет;

- имеющих детей-инвалидов;

- осуществляющих уход за больными членами их семей.

При направлении работника в командировку оформляются следующие документы:

- служебное задание для направления в командировку и отчет о его выполнении по унифицированной форме N Т-10а;

- приказ (распоряжение) о направлении работника в командировку по унифицированным формам N Т-9 или N Т-9а;

- командировочное удостоверение по унифицированной форме N Т-10.

Формы указанных документов утверждены Постановлением Госкомстата России от 05.01.2004 N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты".

Отметим, что направление работника в командировку за пределы территории России производится по распоряжению работодателя без оформления командировочного удостоверения. Исключение составляют случаи командирования в государства СНГ, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении границы (п. 15 Положения о командировках).

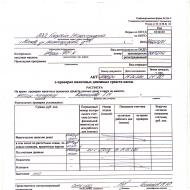

По возвращении из командировки работник обязан представить работодателю в течение трех рабочих дней (п. 26 Положения о командировках):

- авансовый отчет об израсходованных суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы. К отчету прилагают командировочное удостоверение и документы о произведенных расходах;

- отчет о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя, в письменной форме.

Унифицированная форма авансового отчета (форма N АО-1) утверждена Постановлением Госкомстата России от 01.08.2001 N 55.

Приказом Минздравсоцразвития России от 11.09.2009 N 739н "Об утверждении Порядка и форм учета работников, выбывающих в служебные командировки из командирующей организации и прибывших в организацию, в которую они командированы" утверждены:

- Порядок учета работников, выбывающих в служебные командировки из командирующей организации и прибывших в организацию, в которую они командированы (далее - Порядок);

- форма журнала учета работников, выбывающих в служебные командировки из командирующей организации;

- форма журнала учета работников, прибывших в организацию, в которую они командированы.

Командировочные расходы

В целях применения "упрощенки" к расходам на командировки, в частности, относятся (пп. 13 п. 1 ст. 346.16 НК РФ):

- проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- суточные или полевое довольствие;

- оформление и выдача виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Минфин России в Письме от 17.08.2009 N 03-11-09/283 отметил, что указанные расходы следует принимать в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 264 НК РФ.

Отметим, что суточные возмещаются работнику за каждый день нахождения в командировке, включая дни нахождения в пути и нерабочие дни (п. 11 Положения о командировках). При направлении сотрудника за границу суточные выплачиваются (п. п. 17, 18 и 20 Положения о командировках):

- при проезде по территории России - в порядке и размерах, определяемых для командировок в пределах территории РФ;

- при проезде по территории иностранного государства - в порядке и размерах, определяемых для командировок на территории иностранных государств;

- при следовании работника с территории России дата пересечения границы РФ включается в дни, за которые суточные выплачиваются в иностранной валюте;

- при следовании на территорию России дата пересечения границы РФ включается в дни, за которые суточные выплачиваются в рублях;

- при направлении работника на территории нескольких иностранных государств суточные за день пересечения границы между странами выплачиваются в валюте по нормам, установленным для государства, в которое направляется сотрудник;

- работнику, выехавшему за границу и возвратившемуся в Россию в тот же день, суточные в иностранной валюте выплачиваются в размере 50% от нормы, определяемой для командировок на территории иностранных государств.

Обращаем внимание, что с 2009 г. нормирование суточных отменено. Таким образом, индивидуальный предприниматель вправе выплачивать командированным сотрудникам суточные в любых размерах, предусмотренных коллективным договором или локальными нормативными актами. При этом Минфин России в Письме от 01.04.2010 N 03-03-06/1/206 отметил, что представления чеков и квитанций, подтверждающих расходование работником суточных, не требуется. Расходы в виде суточных могут быть подтверждены командировочным удостоверением.

К сведению. Отметим, что при расчете НДФЛ суточные подлежат нормированию. Согласно п. 3 ст. 217 НК РФ при оплате работодателем налогоплательщику расходов на командировки в доход, подлежащий налогообложению, не включаются суточные, но не более:

- 700 руб. за каждый день нахождения в командировке на территории Российской Федерации;

- 2500 руб. за каждый день нахождения в заграничной командировке.

В свою очередь, в расходы по проезду включаются следующие затраты (п. п. 12 и 22 Положения о командировках):

- расходы по проезду транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы;

- страховой взнос на обязательное личное страхование пассажиров на транспорте;

- оплата услуг по оформлению проездных документов;

- предоставление в поездах постельных принадлежностей.

К сведению. Зачастую возникает вопрос: вправе ли предприниматель, находящийся на "упрощенке", учесть расходы, удержанные при возврате купленных билетов к месту командировки, если командировка была отменена?

Чиновники ранее уже говорили, что сбор за возврат билета является санкцией за нарушение договорных обязательств (Письмо Минфина России от 25.09.2009 N 03-03-06/1/616). Отметим, что данный вид расходов не предусмотрен ст. 346.16 НК РФ. Следовательно, затраты, связанные с невыполнением условий договора по оказанию услуг при приобретении билетов для сотрудников, при отказе от командировки и возврате билетов учесть не получится.

Учет при применении УСН

Итак, пп. 13 п. 1 ст. 346.16 НК РФ установлено, что налогоплательщики вправе при определении налоговой базы учитывать командировочные расходы. Однако уменьшение налоговой базы на указанные расходы в момент начала командировки неправомерно, поскольку авансовый отчет предоставляют только после ее окончания.

Так что выдав работнику аванс на командировочные расходы, налогоплательщик не вправе включать его в состав расходов, пока он не будет израсходован на цели командировки (приобретение проездных документов, проживание в гостинице и т.д.) и подтвержден документально (авансовым отчетом с приложением подтверждающих документов).

Учтите, что все первичные учетные документы, составленные на иностранных языках, должны иметь построчный перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н). Указанный перевод может быть сделан как профессиональным переводчиком, так и своим специалистом, на которого возложена такая обязанность в рамках исполнения должностных обязанностей (Письмо Минфина России от 26.03.2010 N 03-08-05/1).

По мнению финансистов, исключений для электронных авиабилетов (или иных замещающих их первичных документов), реквизиты которых составлены на английском или ином отличном от русского языке, законодательство Российской Федерации не содержит. При этом не потребуется перевода информации, не имеющей существенного значения для подтверждения расходов (условий применения тарифа, правил авиаперевозки, правил перевозки багажа, иной информации). Указанный вывод прозвучал в Письме Минфина России от 22.03.2010 N 03-03-05/57. В то же время следует перевести данные, указывающие на факт приобретения перевозочного документа и его стоимость: Ф.И.О. пассажира, направление, номер рейса, дату вылета, стоимость билета (Письмо Минфина России от 24.03.2010 N 03-03-07/6). Правда, налоговики считают, что в общем случае электронный авиабилет дополнительного перевода не требует, т.к. там все данные представлены кодом на латинице из соответствующего Единого международного кодификатора (Письмо ФНС России от 26.04.2010 N ШС-37-3/656@).

К сведению. В Письме УФНС по г. Москве от 11.08.2009 N 16-15/082607.2 говорится, что отсутствие результата в виде заключенных договоров или иных подписанных документов (при наличии надлежащим образом оформленных командировочных документов) не свидетельствует о непроизводственном характере командировочных расходов.

Может ли предприниматель направить в командировку самого себя?

Налоговики считают, что индивидуальный предприниматель не вправе учесть в составе затрат произведенные расходы в виде оплаты самому себе проезда к месту командировки и обратно, равно как и наем жилого помещения, а также суточные. Указанный вывод прозвучал в Письме УФНС России по г. Москве от 15.08.2007 N 18-1/3/077400@.

В выводе чиновников нет ничего удивительного, ведь в соответствии со ст. 166 ТК РФ служебная командировка - это поездка работника по распоряжению работодателя. Поэтому индивидуальный предприниматель не может направить в служебную командировку самого себя.

Тем не менее суды порой приходят к выводу, что предприниматель, являющийся работодателем для наемных работников, не лишен возможности отправляться в служебные командировки самостоятельно.

Судебная практика. Арбитры уже не раз говорили, что индивидуальный предприниматель, в силу закона имеющий право быть работодателем для наемных работников, не лишен возможности отправляться в служебные командировки самостоятельно.

Правда, указанный вывод касался в основном того, что служебная поездка предпринимателя именно в целях участия в судебных заседаниях может быть признана командировкой. Поэтому в случае выигрыша дела он вправе претендовать на взыскание с инспекции судебных расходов. Речь здесь идет о следующих Постановлениях ФАС Уральского округа: от 06.06.2011 N Ф09-3147/11-С3, от 16.05.2011 N Ф09-819/09-С3, от 06.07.2011 N Ф09-2831/10, от 04.07.2011 N Ф09-4120/2011.

И только в Постановлении ФАС Восточно-Сибирского округа от 21.06.2007 N А78-6556/06-С2-24/354-Ф02-3683/07 прозвучало мнение о возможности отнесения предпринимателем к расходам за время командировки выплаты суточных самому себе.

Разъездной характер работы Как определить, что работа сотрудника носит разъездной характер?

В настоящее время в законодательстве отсутствует как таковое определение работ, имеющих разъездной характер. При этом, согласно ст. 166 ТК РФ, служебные поездки сотрудников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

При этом условия, определяющие характер работы (подвижной, разъездной, в пути), подлежат обязательному включению в трудовой договор (ст. 57 ТК РФ).

Как видите, отличие разъездной работы от командировок в том, что разъездная работа непосредственно входит в составную часть трудовой функции работника.

К примеру, если поездки водителей грузовых автомобилей не носят постоянного характера и в каждом случае осуществляются по отдельному распоряжению работодателя, то речь здесь идет о служебных командировках (Письмо Минфина России от 01.06.2005 N 03-05-01-04/168).

По сути, разъездной характер работы - это осуществление регулярных служебных поездок, например, торговыми агентами, курьерами, почтальонами и т.п.

В свою очередь, к работе, осуществляемой в пути , относится работа, выполняемая при движении транспортного средства, например, экспедиторами, проводниками, кондукторами и т.п.

Между тем подвижной характер работы связан с частой передислокацией организации (перемещением работников) или оторванностью от постоянного места жительства. Сюда, например, относится работа лесозаготовителей, монтажников и т.п.

В соответствии со ст. 168.1 ТК РФ конкретный перечень работ, профессий, должностей разъездных работников устанавливается коллективным договором, соглашениями, локальными нормативными актами.

Возмещаемые затраты

Работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, а также сотрудникам, работающим в полевых условиях или участвующим в работах экспедиционного характера, работодатель возмещает связанные со служебными поездками (ст. 168.1 ТК РФ):

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

- иные расходы, произведенные работниками с разрешения или ведома работодателя.

Размеры и порядок возмещения расходов, связанных со служебными поездками работников, устанавливаются трудовым договором, коллективным договором, соглашениями, локальными нормативными актами.

Учет при применении УСН

Чиновники считают, что затраты по возмещению работнику расходов, связанных со служебными поездками при выполнении ими работ разъездного характера, не учитываются в случае применения упрощенной системы налогообложения. Данный вывод прозвучал в Письмах ФНС России от 04.04.2011 N КЕ-4-3/5226 и от 14.03.2011 N КЕ-4-3/3943.

Налоговики объясняют это тем, что расходы в виде возмещения работнику затрат, связанных с разъездным характером работы, напрямую в п. 1 ст. 346.16 НК РФ не поименованы. При этом гл. 25 "Налог на прибыль организаций" НК РФ не содержит специальной нормы по учету связанных с возмещением работнику расходов при выполнении им работы разъездного характера. Возмещение работникам расходов, предусмотренных ст. 168.1 ТК РФ, связано с выполнением трудовых обязанностей и при исчислении налоговой базы по налогу на прибыль учитывается в составе прочих расходов на основании пп. 49 п. 1 ст. 264 НК РФ. Однако расходы, учитываемые в целях налогообложения прибыли по пп. 49 п. 1 ст. 264 НК РФ, не поименованы в п. 1 ст. 346.16 НК РФ и, следовательно, не уменьшают объект налогообложения налогоплательщика, применяющего упрощенную систему налогообложения.

Кстати, ранее Минфин России в Письме от 01.08.2006 N 03-05-02-04/121 отмечал, что в соответствии с пп. 6 п. 1 ст. 346.16 НК РФ "упрощенцы" вправе учитывать расходы, связанные с компенсацией стоимости проездных билетов, приобретаемых работниками, имеющими разъездной характер работы. Дело в том, что установленный ст. 255 НК РФ перечень расходов на оплату труда не является закрытым. При этом в расходы на оплату труда в том числе включаются компенсационные начисления, связанные с режимом работы или условиями труда, и затраты, связанные с содержанием этих работников, предусмотренные законодательством, трудовыми договорами и коллективными договорами.

М.Косульникова

Главный бухгалтер

ООО "Галан"

Спорные вопросы применения УСН

Рассмотреть наиболее спорные ситуации в принятии расходов в УСН мы попросили заместителя начальника отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина России Юрия Подпорина .

Вправе ли предприниматель учесть при расчете налога расходы, удержанные при возврате купленных для сотрудников билетов к месту командировки, в случае если командировка была отменена?

- В соответствии с пп. 13 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСН, при определении налоговой базы могут учитывать расходы на командировки, в том числе расходы на проезд работника к месту командировки и обратно к месту постоянной работы.

Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ налогоплательщик вправе уменьшить полученные доходы на сумму произведенных расходов при условии, что они экономически обоснованны и документально подтверждены. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Статьей 330 ГК РФ установлено, что неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, в случае просрочки исполнения.

Признание должником суммы штрафа свидетельствует о подтверждении им факта существования с контрагентом определенных правоотношений, наличия с его стороны нарушения (неисполнения или ненадлежащего исполнения) принятых на себя договорных обязательств, а также желания добровольного возмещения заранее оговоренных с контрагентом сумм штрафных санкций за совершение этих нарушений.

При этом обстоятельством, свидетельствующим о признании должником обязанности уплатить сумму штрафа, является как фактический платеж кредитору, так и письменное подтверждение, выражающее готовность заплатить штраф.

Исходя из изложенного, сумма, удержанная контрагентом с налогоплательщика при отказе от командировки и возврате билетов, является разновидностью неустойки (штрафных санкций).

Пунктом 1 ст. 346.16 НК РФ суммы штрафных санкций не предусмотрено учитывать в составе расходов при определении налоговой базы по налогу при УСН.

Можно ли учесть расходы на проезд командированного работника от места его жительства, отличного от места постоянной работы, к месту командировки и обратно?

- В соответствии со ст. 166 ТК РФ служебной командировкой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При этом особенности направления работников в служебные командировки устанавливаются в порядке, определяемом Правительством РФ.

Статьей 168 ТК РФ предусмотрено, что в случае направления в служебную командировку работодатель обязан возмещать работнику расходы по проезду, расходы по найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), иные расходы, произведенные работником с разрешения или ведома работодателя. Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом.

Согласно п. 4 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749, днем выезда в командировку считается дата отправления поезда, самолета, автобуса или другого транспортного средства от места постоянной работы командированного, а днем приезда из командировки - дата прибытия указанного транспортного средства в место постоянной работы.

При этом местом постоянной работы следует считать место расположения организации, работа в которой обусловлена трудовым договором (Письмо Минфина России от 21.03.2011 N 03-04-06/6-45).

В связи с изложенным расходы на проезд командированного работника от места его жительства, отличного от места постоянной работы, к месту командировки и обратно при определении налоговой базы по налогу при УСН учитываться не должны.

- Вправе ли предприниматель учесть в расходах затраты командированного сотрудника на проезд в такси?

- Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме (п. 1 ст. 252 НК РФ).

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Вместе с тем обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

Учитывая, что налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

Таким образом, уменьшение доходов при УСН на сумму расходов на проезд командированного работника на такси возможно только при условии их документального подтверждения и экономической обоснованности. При этом обязанность проверки экономической обоснованности произведенных налогоплательщиком расходов возложена на налоговые органы (Письмо Минфина России от 22.05.2009 N 03-03-06/1/339).

- Обязательно ли переводить на русский язык реквизиты электронного авиабилета?

- Согласно п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, бухгалтерский учет имущества, обязательств и хозяйственных операций (фактов хозяйственной деятельности) ведется в валюте РФ - в рублях. Документирование имущества, обязательств и иных фактов хозяйственной деятельности, ведение регистров бухгалтерского учета и бухгалтерской отчетности осуществляется на русском языке. Первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык.

Исключений для электронных авиабилетов (или иных замещающих их первичных документов), реквизиты которых составлены на английском или ином отличном от русского языках, законодательство РФ не содержит.

Согласно ст. 105 Воздушного кодекса РФ билет, багажная квитанция, иные документы, используемые при оказании услуг по воздушной перевозке пассажиров, могут быть оформлены в электронном виде (электронный перевозочный документ) с размещением информации об условиях договора воздушной перевозки в автоматизированной информационной системе оформления воздушных перевозок. При использовании электронного перевозочного документа пассажир вправе потребовать, а перевозчик или действующее на основании договора с перевозчиком лицо при заключении договора перевозки или регистрации пассажира обязаны выдать заверенную выписку, содержащую условия соответствующего договора воздушной перевозки, из автоматизированной информационной системы оформления воздушных перевозок.

Учитывая изложенное, в случае выписки авиабилетов и иных перевозочных документов на английском или ином (кроме русского) языке в обязательном порядке должны быть переведены реквизиты, необходимые для признания расходов для целей налогообложения прибыли организаций. При этом не требуется перевода иной информации, не имеющей существенного значения для подтверждения произведенных расходов (например, условий применения тарифа, правил авиаперевозки, правил перевозки багажа, иной информации).

По требованию пассажира авиаперевозчик может оформить архивную справку, в которой содержатся подробные данные (Ф.И.О. пассажира, направление, N рейса, дата вылета, стоимость билета), подтверждающие факт приобретения перевозочного документа и его стоимость (Письмо Минфина России от 24.03.2010 N 03-03-07/6).

Правомерно ли учитывать расходы по содержанию квартиры, предназначенной для проживания в ней командированных работников?

- В соответствии с пп. 13 п. 1 ст. 346.16 НК РФ в состав командировочных расходов включены затраты на наем жилого помещения.

В связи с этим расходы по содержанию квартиры, предназначенной для проживания в ней командированных работников, могут учитываться в составе расходов при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН.

При этом согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Указанные расходы учитываются в той части, когда в арендуемой квартире проживали командированные работники, на основании документов, косвенно подтверждающих факт пребывания в ней данных работников. Такими документами являются командировочное удостоверение, проездные документы и др.

Расходы в виде арендной платы за наем квартиры за время, когда помещение не использовалось, в целях налогообложения не могут быть признаны (Письмо Минфина России от 25.03.2010 N 03-03-06/1/178).

Вправе ли лица, применяющие УСН, учитывать в расходах платежи по медицинскому страхованию выезжающих в командировку за границу сотрудников?

- Порядок направления работников в командировки в пределах Российской Федерации изложен в Инструкции Минфина СССР от 07.04.1988 N 62 "О служебных командировках в пределах СССР", которая действует в части, не противоречащей ТК РФ.

В соответствии с п. 12 этой Инструкции командированному работнику оплачиваются расходы по проезду к месту командировки и обратно к месту постоянной работы, которые возмещаются ему в размере стоимости проезда воздушным, железнодорожным, водным и автомобильным транспортом общего пользования (кроме такси), включая страховые платежи по государственному обязательному страхованию пассажиров на транспорте, оплату услуг по предварительной продаже проездных документов, расходы за пользование в поездах постельными принадлежностями. Командированному работнику также оплачиваются расходы по проезду транспортом общего пользования (кроме такси) к станции, пристани, аэропорту, если они находятся за чертой населенного пункта.

По мнению Минфина России, данное положение применяется и к заграничным командировкам.

Согласно Указу Президента РФ от 07.07.1992 N 750 "Об обязательном личном страховании пассажиров" личное страхование от несчастных случаев пассажиров воздушного, железнодорожного, морского, внутреннего водного и автомобильного транспорта, а также туристов и экскурсантов, совершающих междугородные экскурсии по линии туристическо-экскурсионных организаций, на время поездки (полета) является обязательным на территории РФ.

При этом сумма страхового взноса включается в стоимость проездного документа (путевки) и взимается с пассажира (туриста, экскурсанта) при продаже проездного документа (путевки). Пассажиры (туристы, экскурсанты), пользующиеся правом бесплатного проезда в РФ, подлежат обязательному личному страхованию без уплаты ими страхового взноса.

Следовательно, сумма страхового взноса включается в стоимость проездного документа и учитывается в составе расходов на командировку работника (Письмо Минфина России от 10.05.2006 N 03-03-04/2/138).

Что касается расходов по добровольному страхованию от несчастных случаев на транспорте, то такие расходы признаются расходами на оплату труда согласно п. 16 ст. 255 НК РФ, если условиями договора страхования предусмотрена выплата только в случае наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

Взносы по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей, включаются в состав расходов в размере, не превышающем 15 тыс. руб. в год на одного застрахованного работника (п. 16 ст. 255 НК РФ).

- Правомерно ли учитывать затраты на оформление и выдачу визы в том случае, если командировка не состоялась?

- Нет, указанные расходы при определении налоговой базы по налогу при УСН учитываться не должны, так как они не отвечают требованиям п. 1 ст. 252 НК РФ.

Можно ли учитывать командировочные расходы, если даты прибытия или выбытия в проездном документе не совпадают с датами, отмеченными в командировочном удостоверении?

- Нет, нельзя. Поскольку оплата суточных осуществляется на основании отметок в командировочном удостоверении, руководитель организации должен потребовать объяснение у командированного работника причины такого расхождения в датах и провести служебное расследование.

Вправе ли предприниматель учесть в составе затрат произведенные расходы в виде оплаты самому себе проезда к месту командировки и обратно, наем жилого помещения и суточные?

- В п. 1 ст. 346.16 НК РФ приведен закрытый перечень расходов, на которые налогоплательщики, применяющие УСН, вправе уменьшить полученные доходы.

В соответствии с пп. 13 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, вправе при определении налоговой базы по налогу учитывать командировочные расходы, в частности на наем жилого помещения и суточные. Указанные расходы принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 264 НК РФ.

В соответствии с пп. 12 п. 1 ст. 264 НК РФ к расходам на командировки относятся, в частности, расходы на проезд работника к месту командировки и обратно, расходы на наем жилого помещения. При этом в соответствии с п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком (Письмо Минфина России от 07.09.2010 N 03-11-11/235).

Следовательно, индивидуальный предприниматель вправе учесть при определении налоговой базы по налогу при УСН расходы в виде оплаты своего проезда к месту командировки и обратно, а также по найму жилого помещения и суточные.

Можно ли учесть командировочные расходы при отсутствии результатов командировки (в виде заключенных договоров или иных подписанных документов)?

- Постановлением Правительства РФ от 13.10.2008 N 749 утверждено Положение об особенностях направления работников в служебные командировки (далее - Положение), вступившее в силу 25.10.2008, которое определяет особенности порядка направления работников в служебные командировки как на территории РФ, так и на территории иностранных государств.

На основании решения работодателя работнику оформляется командировочное удостоверение, подтверждающее срок его пребывания в командировке (дата приезда в пункт (пункты) назначения и дата выезда из него (из них)) (п. 7 Положения).

При этом ст. 168 ТК РФ предусмотрено, что в случае направления в служебную командировку работодатель обязан возмещать работнику расходы по проезду, расходы по найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), иные расходы, произведенные работником с разрешения или ведома работодателя. Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом.

Подпунктом 13 п. 1 ст. 346.16 НК РФ определен перечень расходов, относимых к командировочным расходам в целях гл. 26.2 НК РФ.

Налоговый учет указанных расходов осуществляется на основании первичных документов. При этом к налоговому учету принимается информация о хозяйственных операциях, содержащаяся в первичных документах. Хозяйственной операцией в отношении командировочных расходов является начисление организацией задолженности перед работником на сумму понесенных им расходов на командировку (списание подотчетной суммы с работника).

Первичным документом, на основании которого принимается к учету данная хозяйственная операция, является утвержденный руководителем организации авансовый отчет (утверждается при наличии письменного отчета о выполненной работе в командировке, согласованного с руководителем структурного подразделения работодателя).

Действующий порядок оформления документов, связанных с командированием работников, установленный Положением, в качестве неотъемлемого приложения к авансовому отчету предусматривает наличие следующих оправдательных документов:

- командировочного удостоверения, оформленного надлежащим образом. В случаях командировок по территории РФ заполнение реквизитов "прибыл - убыл" предусматривается в случаях, если местом командирования является юридическое лицо;

- о найме жилого помещения;

- о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

- об иных расходах, которые связаны с командировкой.

Указанные оправдательные документы, являющиеся необходимым приложением к авансовому отчету, должны быть надлежащим образом оформлены, то есть составлены по унифицированным формам, если таковые установлены, а в иных случаях - заполнены по формам, предусмотренным организацией-продавцом (исполнителем) и содержащим реквизиты, поименованные в п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете". При этом согласно Постановлению Госкомстата России от 24.03.1999 N 20 "Об утверждении порядка применения унифицированных форм первичной учетной документации" в утвержденные Госкомстатом России унифицированные формы документов организация при необходимости может вносить дополнительные реквизиты, а также менять форматы бланков. Исключение отдельных реквизитов из унифицированных форм или их изменение не допускаются.

Оформление авансового отчета с нарушением установленных законодательством требований, а также отсутствие необходимых приложений к авансовому отчету (или ненадлежащее их оформление) влечет несоответствие авансового отчета требованиям законодательства РФ, и, соответственно, указанная в нем сумма расходов не может быть включена в состав расходов в целях налогообложения как не имеющая надлежащего документального подтверждения.

Что касается других документов, которыми должна оформляться командировка в соответствии с Постановлением Госкомстата России от 05.01.2004 N 1 (в частности, приказ (распоряжение) о направлении работника в командировку (формы N Т-9 и Т-9а), служебное задание для направления в командировку и отчет о его выполнении (форма N Т-10а)), то их наличие и оформление определяются внутренним документооборотом организации и для документального подтверждения в целях налогообложения организаций не являются обязательными (Письмо УФНС России по г. Москве от 28.10.2010 N 16-15/113462@ "О порядке учета расходов на командировки в целях налогообложения прибыли").

Можно ли учесть затраты по возмещению работнику расходов, связанных со служебными поездками при выполнении им работ разъездного характера?

- В соответствии со ст. 168.1 ТК РФ работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель возмещает расходы, связанные со служебными поездками.

Размеры и порядок возмещения расходов, связанных со служебными поездками указанных работников, устанавливаются коллективным договором, соглашениями, локальными нормативными актами. Размеры и порядок возмещения указанных расходов могут также устанавливаться трудовым договором.

Учитывая изложенное, затраты по возмещению работнику расходов, связанных со служебными поездками при выполнении им работ разъездного характера, могут быть учтены для целей налогообложения в составе расходов на оплату труда на основании п. 3 ст. 255 НК РФ при условии их соответствия вышеуказанным требованиям законодательства РФ и основным критериям, установленным ст. 252 НК РФ (Письмо Минфина России от 27.08.2007 N 03-03-06/3/14).

Беседовала

Предприятие УСН доходы минус расходы. В командировке сотрудник возвращаясь домой в аэропорту купил себе лекарство пред вылетом (от боли в горле) при посадке в самолет. Может быть это лекарство оплачено и принято в состав расходов при УСН доходы минус расходы.

Организация не вправе учесть стоимость лекарства для сотрудника в расходах.

Налоговый кодекс РФ содержит закрытый перечень командировочных расходов, которые можно учесть при УСН:

Другие расходы при расчете единого налога учесть нельзя.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» vip-версия

Нет, нельзя, если сотрудника направили в служебную поездку по России. При загранкомандировках суточные учтите врасходах в размере 50 процентов от нормы, которая закреплена в локальном нормативном акте организации (подп. 13 п. 1 ст. 346.16 НК РФ).

Перечень командировочных расходов, которые можно учесть при расчете единого налога при упрощенке, приведен вподпункте 13 пункта 1 статьи 346.16 Налогового кодекса РФ. В него входят:

– расходы на проезд сотрудника к месту командировки и обратно к месту постоянной работы;

– расходы на наем жилого помещения;

– суточные или полевое довольствие;

– расходы на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

– консульские, аэродромные сборы и иные аналогичные платежи и сборы.

При однодневных командировках по России суточные сотруднику не полагаются вовсе (п. 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749, п. 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62). А раз так, квалифицировать при упрощенке эти суммы как командировочные расходы нельзя.

В подобной ситуации для организаций на общей системе налогообложения Минфин России разрешил учитывать такие расходы как другие, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ, письмо Минфина России от 21 мая 2013 г. № 03-03-06/1/18005). Однако перечень расходов, которые можно учесть при упрощенке, является закрытым. И в этом перечне не поименованы другие расходы, связанные с производством и реализацией. Таким образом, суточные за однодневную командировку по России учесть в расходах при упрощенке нельзя.

Когда же речь идет об однодневной загранкомандировке, организация обязана выплатить сотруднику суточные. Их размер равен половине нормы, определенной локальным нормативным актом организации (например, коллективным договором). Об этом сказано в п. 20 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749. Следовательно, квалифицировать такие расходы как командировочные можно (подп. 13 п. 1 ст. 346.16 НК РФ). Но и учитывать их при расчете единого налога надо в пределах половины нормы.

Сергей Разгулин,

Действительный государственный советник РФ 3-го класса

Обратите внимание, что из перечисленных документов для подтверждения командировочных расходов в налоговом учете необходимо наличие лишь командировочного удостоверения. Приказ о направлении работника в командировку и служебное задание для подтверждения расходов не нужны4. Какие расходы нужно возместить работнику? После возвращения из командировки работник в течение 3 рабочих дней представляет в бухгалтерию авансовый отчет (по форме АО-1), к которому прикладывает документы, подтверждающие расходы, и отчет о выполненной работе.Перечень командировочных расходов, которые фирма обязана возместить своему работнику, установлен Трудовым кодексом5 и включает расходы по проезду, найму жилого помещения и суточные.

Суточные при командировках в 2017 году

Главная → Бухгалтерские консультации → Командировки Актуально на: 30 октября 2017 г. Служебная командировка – это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). При этом работодатель обязан возмещать работникам расходы, связанные с командировками.

К числу возмещаемых расходов относятся и суточные, т. е. дополнительные расходы, связанные с проживанием вне места постоянного жительства (ст. 168 ТК РФ). О величине суточных при командировках за рубеж, а также их налогообложении мы рассказывали в нашей консультации. В этом материале расскажем о суточных при командировках по РФ.

Суточные — 2017 в разрезе налогов

Решение о возмещении остальных расходов, связанных с командировкой, например услуг связи или каких-либо бытовых услуг, каждая компания принимает самостоятельно.В любом случае перечень и размер возмещаемых расходов по командировке должен быть установлен внутренним нормативным документом фирмы. Например, таким документом может быть коллективный договор или положение о командировках. Как отразить расходы в налоговом учете? У компаний, которые применяют УСН с объектом налогообложения «доходы минус расходы», командировочные расходы уменьшают налогооблагаемую базу.

Формулировка подпункта 13 пункта 1 статьи 346.16 Налогового кодекса полностью дублирует подпункт 12 пункта 1 статьи 264 Кодекса, в котором говорится о командировочных расходах фирм - плательщиков налога на прибыль. Обратите внимание, что перечень и размер этих расходов налоговым законодательством не ограничен.

Порядок учета командировочных расходов в 2017-2018 годах

Получается, страховыми взносами не облагаются суточные в размере, предусмотренном внутренними документами организации. С превышения придется начислить взносы. Образец приказа руководителя об установлении нормы суточных по командировкам работников по России и за границу Общество с ограниченной ответственностью «Звезда» Приказ № 25 об установлении норм суточных г. Владимир 9 января 2014 года При направлении сотрудников в краткосрочные служебные командировки в 2014 году суточные выплачивать в следующих размерах:

- при командировках по России — 1000 руб.

в сутки;

Генеральный директор Шведов П.В.

Расходы на командировки при усн

Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749):

- расходы на оформление заграничного паспорта, визы и других выездных документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- расходы на оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

Все перечисленные расходы организация вправе отразить в налоговой базе. Естественно, только при наличии документа, свидетельствующего об оплате соответствующих услуг. Напомним, что Согласно пункту 1 статьи 252 НК РФ при «упрощенке» признаются только обоснованные и документально подтвержденные расходы (п.

2 ст. 346.16 НК РФ).

Суточные - 2017: налоги и взносы

При командировке у работодателя возникают командировочные расходы при УСН. Это расходы на проезд, на найм гостиницы, суточные и другие расходы. Обо всех этих расходах при командировке вы узнаете из нашей статьи.

Там есть ответы, как учитывать расходы при командировке в базе по УСН и как облагать расходы при командировке НДФЛ и страховыми взносами. Норма командировочных расходов в 2015 году Норма командировочных расходов в 2015 году — это нормирование на командировочные расходы. Нормы командировочных расходов в 2015 году законодательством не установлены.

Это значит, что работодатель может нормировать командировочные по своему усмотрению. Произведенные и документально подтвержденные расходы на проезд до места командировки и обратно не облагаются:

- НДФЛ (п 3 ст 217 НК РФ..

Командировочные. налоговый учет при «упрощенке»

Заработная плата: самое главное в 2018 году

- 23 мая Выплаты иностранным работникам: НДФЛ, страховые взносы

- 24 мая Новое в расчётах с персоналом в 2018 г.: оплата труда, средний заработок, социальные пособия в 2018г., НДФЛ, страховые взносы и многое другое

- 28 мая Страховые взносы, НДФЛ, социальные пособия, больничные: все по-новому, сложные случаи

- 30 мая НДФЛ и страховые взносы: изменения и сложные вопросы

- 06 июня Правила приема на работу и особенности налогообложения доходов иностранцев в 2018 году. Порядок исчисления и уплаты страховых взносов

- 27 апреля МСФО, Управленческий учет, Фин.менеджмент, Аудит МСА, Налоги, Право,1С, ICFE для трудоустройства на высокооплачиваемую работу.Регистрация.

ПроездЕсли работник ездил в командировку по электронным билетам, то помимо документов об оплате оправдательными документами, подтверждающими сам факт поездки, будут являться:

- для железнодорожных билетов - распечатка электронного билета на бумажном носителе, а также документы, которые косвенно связаны с этой поездкой - командировочное удостоверение с необходимыми отметками, документы о проживании в месте назначения и т. д.9

- для авиабилетов - распечатка электронного авиабилета на бумажном носителе и посадочный талон, подтверждающий перелет по этому маршруту. Если авиабилет выписан на иностранном языке, нужно сделать еще и перевод необходимых реквизитов, позволяющих идентифицировать этот авиабилет и подтвердить его стоимость, - ФИО пассажира, направления, номера рейса, даты вылета, стоимости билета.

Инфо

Этот перевод компания может сделать самостоятельно, без привлечения профессионального переводчика10.Законом предусмотрено, что расходы на проезд также включают сбор за обязательное личное страхование пассажиров на транспорте, плату за оформление проездных документов и выдачу постельных принадлежностей в поездах, поэтому они полностью учитываются для целей налогообложения11.Другие сервисные сборы также могут быть учтены для целей налогообложения, но только если они включены в стоимость билетов12. ТаксиЕсли у командированного работника была необходимость воспользоваться услугами такси, то их стоимость также можно учесть в расходах13. ПроживаниеРасходы по найму жилья при проживании в гостинице могут подтверждаться бланками строгой отчетности (БСО), которые гостиницы имеют право разрабатывать самостоятельно.

Налог на прибыль: перечень расходов расширен Подписан закон, который внес изменения в перечень расходов, относящихся к оплате труда. Так, работодатели смогут учитывать в «прибыльной» базе затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей). < … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников. < …

Командировочные расходы при УСН

Сегодня многие субъекты предпринимательской деятельности активно применяют упрощенную систему уплаты налогов, регулируемую главой 26.2 "Упрощенная система налогообложения" НК РФ, ведь использование данного специального налогового режима, ориентированного на малый бизнес, довольно выгодно. У организации или коммерсанта, применяющих "упрощенку", в процессе работы может возникнуть необходимость командирования работника, так как со служебными поездками рано или поздно приходится сталкиваться подавляющему числу хозяйствующих субъектов.

Об особенностях командировочных расходов при применении упрощенной системы налогообложения (далее - УСНО), мы и поговорим в настоящей статье.

Итак, как мы уже отметили, порядок применения упрощенной системы налогообложения установлен главой 26.2 НК РФ, причем в соответствии со статьей 346.14 НК РФ фирма (коммерсант) самостоятельно избирает объект налогообложения , с которого она будет платить налоги. Это может быть либо доходы, либо доходы, уменьшенные на величину расходов. В первом случае сумма налога определяется по ставке 6% от полученного дохода, во втором - сумма налога с разницы может взиматься по ставке 15%, если региональными властями не предусмотрено использование пониженной ставки налога.

Существует мнение о том, что расходы, осуществленные при "упрощенке" с объектом налогообложения доходы, не имеют для налогоплательщика определяющего значения. В какой-то мере это справедливо, но только не для командировочных расходов, особенность которых состоит в том, что их возмещение производится в пользу работника - физического лица, который признается налогоплательщиком НДФЛ. Ведь выплаты в пользу физических лиц, осуществленные "упрощенцем", уплачивающим налог с доходов, могут "потянуть" за собой и начисление страховых взносов на обязательные виды социального страхования, которые, по сути, заменили уплату ЕСН. Поэтому игнорирование требований законодательства, предъявляемых к командировочным расходам, может стоить "упрощенцу", уплачивающему налог с доходов, очень дорого.

Тем же, кто использует объект налогообложения доходы, уменьшенные на величину расходов, объяснять не нужно: если требования законодательства в части командировочных расходов не исполнены, то признать их налогооблагаемыми "упрощенец" не вправе.

Вначале отметим, что понятие служебной командировки возможно только в рамках трудовых отношений, то есть послать в командировку фирма-упрощенец может только лицо, с которым у нее заключен трудовой договор . Кроме того, чтобы подтвердить командировочные расходы необходимо оформить соответствующие первичные документы. Напомним, что требование о документальном подтверждении всех хозяйственных операций оправдательными документами выдвигает статья 9 Федерального закона от 01.01.2001 г. N 129-ФЗ "О бухгалтерском учете " (далее - Закон N 129-ФЗ). Скептик может возразить, указав на то, что фирмы - "упрощенцы" вправе не вести бухгалтерский учет, поэтому это требование на них не распространяется. Это не совсем так. Да, действительно отличительной особенностью применения упрощенной системы налогообложения для организаций является возможность их отказа от ведения бухгалтерского учета в полном объеме, для таких фирм обязательным является лишь ведение бухгалтерского учета основных средств и нематериальных активов . Такое право им предоставляет пункт 3 статьи 4 Закона N 129-ФЗ.

Вместе с тем, отказ от ведения бухгалтерского учета не является для фирмы, использующей УСНО, целесообразным по многим причинам, в силу чего "упрощенцы" пользуются данным правом крайне редко.

Но даже при отказе от ведения бухгалтерского учета организации, находящиеся на "упрощенке", обязаны подтверждать все свои хозяйственные операции первичными учетными документами. Судите сами. Статьей 346.24 НК РФ определено, что для исчисления налоговой базы по налогу налогоплательщики обязаны вести учет доходов и расходов в книге доходов и расходов организаций и индивидуальных предпринимателей , применяющих упрощенную систему налогообложения, форма и порядок которой утверждаются Минфином Российской Федерации. В настоящий момент для этих целей применяется форма книги учета доходов и расходов, утвержденная Приказом Минфина Российской Федерации от 01.01.2001 г. N 154н. Помимо самой формы книги указанным приказом Минфина утвержден и порядок ее заполнения (далее - Порядок).

Как следует из пунктов 1.1 и 1.2 названного Порядка, в книге доходов и расходов в хронологической последовательности на основе первичных документов позиционным способом отражаются все хозяйственные операции, совершенные налогоплательщиком за отчетный (налоговый) период. При этом в обязанности налогоплательщика входит обеспечение полноты, непрерывности и достоверности учета показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога.

О том, что в целях налогового учета следует понимать под первичным документом, в НК РФ не разъясняется. Поэтому на основании статьи 11 НК РФ налогоплательщик вправе обратиться к нормам Закона N 129-ФЗ, в статье 9 которого указано, что все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Причем в статье 9 закона N 129-ФЗ определено, что первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации. И только в случае отсутствия унифицированной формы требуемого документа, организация вправе использовать самостоятельно разработанные формы "первички".

Таким образом, обязанность по документальному подтверждению любых хозяйственных операций у фирм - упрощенцев никто не отменял. Нужно сказать, что аналогичные разъяснения по этому вопросу приведены и в Письме Минфина Российской Федерации от 01.01.2001 г. N /135.

Как известно, любая командировка фирмы требует оформления целого ряда первичных документов. Унифицированные формы данных документов утверждены Постановлением Госкомстата Российской Федерации от 01.01.2001 г. N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты" (далее - Постановление N 1).

Согласно Постановлению N 1 при направлении работника в командировку оформляются следующие унифицированные формы кадровой документации:

- приказ (распоряжение) о направлении работника в командировку (по формам N Т-9 и N Т-9а);

- командировочное удостоверение - форма N Т-10;

- служебное задание для направления в командировку и отчет о его выполнении - форма N Т-10а.

Первым оформляется Служебное задание для направления в командировку и отчет о его выполнении (форма N Т-10а), в котором руководителем командирующей организации определяется цель служебной поездки работника. На основании служебного задания, утвержденного работодателем, кадровики готовят приказ о направлении работника в командировку. Если в командировку направляется один сотрудник, то приказ оформляется по форме N Т-9, если несколько - по форме N Т-9а. В приказе указывают фамилию и инициалы командированного работника, его должность (специальность), цель, время и место командировки. На основании приказа выписывается командировочное удостоверение, подтверждающее срок пребывания работника в командировке (дата приезда в пункт (пункты) назначения и дата выезда из него (из них)).

Обратите внимание!

Сегодня при направлении работников в командировки все работодатели руководствуются Положением об особенностях направления работников в служебные командировки, утвержденным Постановлением Правительства Российской Федерации от 01.01.2001 г. N 749 (далее - Постановление N 749).

Пунктом 15 Постановления N 749 определено, что направление работника в командировку за пределы территории Российской Федерации производится по распоряжению работодателя без оформления командировочного удостоверения, кроме случаев командирования в государства - участники Содружества Независимых Государств (далее - СНГ), с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы.

Иначе говоря, оформление командировочного удостоверения является обязательным только в отношении:

- российских командировок;

- командировок в страны СНГ, межправительственные соглашения с которыми не предусматривают при (въезде) выезде проставления соответствующих отметок о пересечении государственной границы. В этом случае даты пересечения государственной границы Российской Федерации при следовании с российской территории и на ее территорию определяются по отметкам в командировочном удостоверении, оформляемом в общем порядке. На это прямо указано в пункте 19 Постановления N 749.

При деловых поездках в страны дальнего зарубежья командировочное удостоверение не оформляется. Время фактического нахождения командированного лица в заграничной командировке определяется по отметкам в его заграничном паспорте, свидетельствующим о пересечении им государственной границы Российской Федерации. По возвращении из командировки командированному сотруднику следует приложить к авансовому отчету ксерокопию страниц паспорта с отметками о пересечении границы. Такого же мнения придерживаются и фискальные органы, на что указывает Письмо УФНС Российской Федерации по городу Москве от 01.01.2001 г. N 28-11/074505.

Командировочное удостоверение оформляется в одном экземпляре и подписывается работодателем, вручается работнику и находится у него в течение всего срока командировки.

Перед поездкой работник организации получает в бухгалтерии денежный аванс, предназначенный для покрытия командировочных расходов, на это сегодня прямо указано в пункте 10 Постановления N 749.

Обычно наличные денежные средства выдаются через кассу, при этом оформляется расходный кассовый ордер по форме N КО-2, утвержденной Постановлением Госкомстата Российской Федерации от 01.01.2001 г. N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации". Хотя пункт 14 Порядка ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров Центрального Банка Российской Федерации от 01.01.2001 г. N 40 (далее - Порядок ведения кассовых операций) позволяет оформить выдачу подотчетных средств и иным образом, например, на основании заявления на выдачу командировочного аванса, подписанного руководителем компании, главным бухгалтером фирмы или лицами, уполномоченными на это. В этом случае на самом заявлении достаточно проставить штамп с реквизитами расходного кассового ордера.

После возвращения из поездки работник организации обязан отчитаться по командировке. Для этого в бухгалтерию фирмы он в течение трех рабочих дней с момента возвращения обязан представить авансовый отчет и отчет о выполнении служебного задания в командировке (форма N Т-10а). Этого требует как пункт 11 Порядка ведения кассовых операций, так и пункт 26 Постановления N 749.

Напоминаем, что авансовый отчет представляется в бухгалтерию организации по форме N АО-1 утвержденной Постановлением Госкомстата Российской Федерации от 01.01.2001 г. N 55 "Об утверждении унифицированной формы первичной учетной документации N АО-1 "Авансовый отчет".

К авансовому отчету должны быть приложены:

- командировочное удостоверение, оформленное надлежащим образом;

- документы о найме жилого помещения;

- документы о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

- документы об иных расходах, связанных с командировкой.

В силу трудового законодательства на командированного работника фирмы-упрощенца распространяются следующие гарантии и компенсации. Как определено статьей 167 ТК РФ на период командировки за работником сохраняется место работы (должность) и средний заработок, определяемый работодателем на основании статьи 139 ТК РФ с учетом Положения об особенностях порядка исчисления средней заработной платы , утвержденного Постановлением Правительства Российской Федерации от 01.01.2001 г. N 922.

Кроме того работодатель обязан возместить работнику расходы, связанные со служебной командировкой.

Состав возмещаемых командировочных расходов определен нормами статьи 168 ТК РФ, к ним относятся:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Причем, в каком порядке и размере фирма будет производить возмещение командировочных расходов своим работникам, она решает самостоятельно и закрепляет свое решение либо в коллективном договоре , либо в ином нормативном документе, например, в Положении о командировках. Обращаем ваше внимание на то, что состав возмещаемых командировочных расходов, установленный статьей 168 ТК РФ, не является исчерпывающим, вследствие чего он может быть и значительно дополнен работодателем. Так, фирма может принять решение о возмещении своим работникам, например, расходов на оплату услуг связи , на аренду автомобиля в командировке и так далее.

Статья 346.16 НК РФ позволяет налогоплательщику учесть командировочные расходы в составе налоговой базы. Подпунктом 13 пункта 1 статьи 346.16 НК РФ установлено, что при определении объекта налогообложения фирма, уплачивающая налог с разницы, вправе уменьшить полученные доходы на командировочные расходы, в частности на:

- проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- суточные или полевое довольствие;

- оформление и выдачу виз, паспортов, ваучеров , приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Причем обратите внимание, что положения главы 26.2 НК РФ в части командировочных расходов полностью идентичны нормам подпункта 12 пункта 1 статьи 264 НК РФ.

При этом заметим, что состав расходов, осуществленных в поездке, признаваемых в качестве командировочных при УСНО, также остается открытым, что позволяет сделать вывод, что он может быть и расширен.

Имейте в виду, что в силу пункта 2 статьи 346.16 НК РФ все расходы, в том числе и командировочные, при упрощенной системе налогообложения признаются налогооблагаемыми только в том случае, если они соответствуют критериям, перечисленным в пункте 1 статьи 252 НК РФ. При этом командировочные расходы принимаются для целей налогообложения у упрощенца в порядке, предусмотренном для исчисления налога на прибыль организаций статьей 264 НК РФ. На это прямо указывает пункт 2 статьи 346.16 НК РФ.

Отметим, что по общему правилу, вытекающему из пункта 1 статьи 346.16 НК РФ, расходы при УСНО признаются только после их фактической оплаты. Иначе говоря, признать их для целей налогообложения фирма-упрощенец может только после того, как расходы по командировке возмещены ею командированному лицу.

Вместе с тем, практика показывает, что нередко контролеры запрещают упрощенцам признавать те или иные расходы, связанные с поездками сотрудников, в составе командировочных расходов, упирая, в первую очередь, на то, что состав налогооблагаемых расходов "упрощенца" является закрытым и не подлежит расширению. Кроме того, много конфликтов возникает в части того, что само налоговое законодательство содержит очень лаконичные формулировки в части расходов, признаваемых для целей налогообложения командировочными расходами. Поэтому, по мнению автора, следует немного поподробнее остановиться на самих командировочных расходах упрощенца, которые могут стать предметом споров с проверяющими.

Начнем с суточных, выплачиваемых при командировках. С 01.01.2009 г. суточные принимаются для целей налогообложения в полном объеме, так как их нормирование отменено, как в целях исчисления налога на прибыль, так и в части упрощенной системы налогообложения. Поэтому сегодня упрощенцы, как и плательщики налога на прибыль, вправе при определении налоговой базы учитывать суточные, закрепленные внутренними нормами самой компании. Аналогичные разъяснения дают и столичные налоговики в письме УФНС Российской Федерации по городу Москве от 01.01.2001 г. N 16-15/040867.

Что касается расходов на проезд сотрудника к месту командировки и обратно к месту постоянной работы, то необходимо учесть следующее. В стоимость проездных документов, обычно включена стоимость страховки пассажира. Напомним, что обязательное личное страхование от несчастных случаев пассажиров воздушного, железнодорожного, морского, внутреннего водного и автомобильного транспорта, а также туристов и экскурсантов, совершающих междугородные экскурсии по линии туристическо-экскурсионных организаций, на время поездки (полета) введено Указом Президента Российской Федерации от 01.01.2001 г. N 750 "Об обязательном личном страховании пассажиров" (далее - Указ N 750). Как следует из пункта 3 Указа N 750, сумма страхового взноса включается в стоимость проездного документа и взимается с пассажира при продаже билета.

Минфин Российской Федерации не возражает по поводу признания для целей налогообложения расходов по оплате страховки на транспорте при приобретении билетов для командированных сотрудников, но считают это допустимым лишь тогда, когда стоимость страхового взноса включена перевозчиком в стоимость проездного документа.

Такой вывод, в частности, можно сделать из Письма Минфина Российской Федерации от 01.01.2001 г. N /2/138, аналогичный подход финансистов изложен и в более раннем документе - Письме Минфина Российской Федерации от 01.01.2001 г. N /2/71.

Несмотря на то, что данные разъяснения касаются порядка налогообложения в отношении прибыли организации, пункт 2 статьи 346.16 НК РФ позволяет воспользоваться его положениями и в целях применения УСНО.

Отметим, что аналогичная позиция финансового ведомства касается и сервисных сборов, включаемых в стоимость билетов, в качестве примера можно привести Письмо Минфина Российской Федерации от 01.01.2001 г. N /1/823. Кроме того о возможности учета для целей налогообложения комфортного проезда говорит и Письмо финансистов от 01.01.2001 г. N /2/93. В нем сказано, что поскольку стоимость дополнительных сервисных услуг (набор питания, предметы первой необходимости и гигиены, включая постельные принадлежности, печатная продукция и услуги по обеспечению личной безопасности) формирует стоимость услуги железнодорожного перевозчика, то для целей налогообложения стоимость железнодорожного билета может быть учтена налогоплательщиком полностью (включая стоимость дополнительных сервисных услуг).

Если организация приобретает билет не в кассе перевозчика, а через Интернет, данный факт не является препятствием в признании понесенных расходов для целей налогового учета упрощенца. В силу того, что электронный билет не имеет документарной формы, то оправдательными документами на проезд будут выступать распечатка электронного документа (авиабилета) на бумажном носителе и посадочный талон. Такая точка зрения содержится в Письме Минфина Российской Федерации от 01.01.2001 г. N /1/660. Кроме того, о документальном подтверждении расходов на проезд при наличии электронного билета сказано и в Письмах Минфина Российской Федерации от 01.01.2001 г. N /1/476, от 01.01.2001 г. N /1/893 и от 01.01.2001 г. N /1/596.

Если в командировке работник организации сдал билет, то рекомендуем фирме-упрощенцу ознакомиться с Письмом Минфина Российской Федерации от 01.01.2001 г. N /1/252, а также с Постановлением ФАС Северо-Западного округа от 01.01.2001 г. по делу N А21-6746/2008, из которых вытекает, что такие расходы признаются расходами на проезд.

Следует сказать, что сегодня контролирующие органы признают в качестве "проездных" командировочных расходов даже те, которые не совпадают со сроками командировки, указанными в командировочном удостоверении работника. С такой ситуацией фирма-упрощенец может столкнуться, например, если командированный сотрудник после выполнения служебного задания остается в месте командирования, чтобы провести отпуск. Контролирующие органы долгое время не позволяли организациям учитывать расходы по возращению сотрудника в качестве "проездных" командировочных расходов. Однако сейчас позиция Минфина Российской Федерации сменилась, на что указывают его разъяснения, данные в Письмах от 01.01.2001 г. N /74, а также от 01.01.2001 г. N /1/191. Такого же мнения придерживается и правоприменительная практика, в качестве подтверждения можно привести Постановление ФАС Уральского округа от 01.01.2001 г. N Ф09-3838/07-С2 по делу N А/06 и другие.

Если работник фирмы-упрощенца в командировке пользуется услугами такси, то она может учесть такие расходы для целей налогообложения, Об этом можно судить на основании Письма Минфина Российской Федерации от 01.01.2001 г. N /2/162, от 01.01.2001 г. N /1/505 и других. Солидарны с Минфином Российской Федерации и налоговики, о чем свидетельствует Письмо УФНС Российской Федерации по городу Москве от 01.01.2001 г. N 16-15/080978.

Если работник выезжает за границу, то для оформления въездных документов и получения визы ему может понадобиться медицинская страховка. Если речь идет об обязательной медицинской страховке, оформляемой при командировке, то, по мнению автора, организация может учесть ее стоимость в составе командировочных расходов. Тем более что сегодня такой вид возмещаемых командировочных расходов при поездках за рубеж прямо предусмотрен пунктом 23 Постановления N 749. Это подтверждают и сами финансисты в своем Письме от 01.01.2001 г. N . С ними соглашаются и суды, на что указывает Постановление ФАС Восточно-Сибирского округа от 01.01.2001 г. N А33-6493/06-Ф02-5210/06-С1, А33-6493/06-Ф02-5324/06-С1 по делу N А33-6493/06.

Если имеет место добровольное медицинское страхование, то такие расходы фирма - упрощенец вряд ли сможет учесть для целей налогообложения. Такой вывод можно сделать на основании Письма от 01.01.2001 г. N 16-15/040867.

В части расходов по найму жилья…

Обычно командируемые сотрудники проживают в гостиницах, поэтому расходы по найму жилья в командировке подтверждаются документами, выданными командированному лицу гостиничным хозяйством. Чаще всего такими документами служат либо бланки строгой отчетности (далее - БСО), либо чеки ККТ. С таким документальным подтверждением расходов на жилье согласен и Минфин Российской Федерации, на что указывает его Письмо от 01.01.2001 г. N /8-400.

Если организация оплачивает гостиницу для сотрудника в безналичном порядке, то документом, подтверждающим расходы, может служить счет-фактура на оказание гостиничных услуг.