Страхование жизни при осаго что дает. Обязательно ли страхование жизни при осаго или можно без него

Этим вопросам задаются многие автовладельцы, а все потому, что большинство страховщиков в последнее время стали говорить, что этот страховой продукт является обязательной и неотъемлемой услугой при заключении договора автострахования. Разберемся так ли это на самом деле? Стоит ли вообще переплачивать страховщикам.

Почему страховщики навязывают сопутствующие услуги при продаже автостраховки?

На протяжении нескольких последних лет страховщики довольно часто стали отказывать в заключении договора на ОСАГО без страхования жизни.

Причем они знают, что принуждение к оформлению такого документа не является допустимым и запрещено законом.

Однако несмотря на этот факт, только единицы автолюбителей пытаются отстоять права и подают на СК иск в судебные инстанции. Большинство автомобилистов этого не делают по той простой причине, что при окончании действия страховки им придется отказаться от езды на машине. Но далеко не каждый готов пересесть из комфортного салона авто на общественный транспорт. Поэтому многие предпочитают просто заплатить за страховку и продолжить поездки на собственном ТС, тем самым сэкономив свое время.

Подобные рассуждения владельцев автомобилей часто приходятся только на руку страховщикам, которые готовы навязать огромное количество услуг, делая тем самым невыгодным условия страхования для клиента. Ведь ему некуда деваться, все равно придется купить, если не захочется ездить на маршрутках.

Обязательно ли приобретать страхование жизни при заключении договора ОСАГО?

Заключать договор на страхование жизни в момент приобретения ОСАГО является обязательным условием. Именно так предполагают многие автовладельцы, которые каждый год покупают дополнительные услуги у страховщиков. К ним относят:

- страховку жизни;

- страховку недвижимого имущества, включая квартиру и другое имущество в ней;

- проведение техосмотра по страховке на СТО от СК.

Автовладельцы знают, что несколько лет назад вступили в силу большие изменения в законодательстве, касающемся обязательного страхования. В ходе этого стали действовать изменения:

Автовладельцы знают, что несколько лет назад вступили в силу большие изменения в законодательстве, касающемся обязательного страхования. В ходе этого стали действовать изменения:

- Возмещение ущерба без альтернативы. Это значит, что участник ДТП не имеет право обращаться в СК по своему выбору. Пострадавший в аварии должен обратиться только к своему страховщику.

- Для СК, заключивших договор до августа 2014 года, возросли ограничения страховых выплат согласно документу, который составляют участники ДТП без привлечения инспекторов ГИБДД.

- Создан перечень банковских учреждений, куда имеет право обратиться СК для сохранности свободных денежных средств.

- Установлена ответственность страховщика за навязывание клиентам сопутствующих услуг и безосновательный отказ в продаже ОСАГО без их приобретения. В случае нарушения это пункта, страховщику грозит штраф в 50 тысяч рублей.

Что нужно делать, когда страховщик отказывает в продаже ОСАГО без страхования жизни?

Если вы приняли решение отстоять права и не покупать допуслуги у страховщика, то вам придется запастись терпением и начать действовать. В настоящее время есть несколько вариаций развития событий:

- Вы говорите, что не будете страховать жизнь, и, если страховщик отказывает вам в продаже автостраховки без этой услуги, требуете озвучить причину отказа, желательно в присутствии третьих лиц, либо записываете разговор, либо просите письменно мотивировать отказ. После этого просто не пользуйтесь автомобилем и подаете исковое заявление в суд на СК с целью защиты своих прав. К иску вам потребуется приложить все доказательства, которые подтверждают отказ страховщика. После этого дожидаетесь решения суда. Как правило, такой процесс занимает в среднем 2-3 месяца. Зато за это время вы сможете получить с ответчика выплату за моральный вред, поскольку вам из-за него пришлось ездить на общественном транспорте, а не на комфортабельном автомобиле. Процесс, конечно, трудный, но выплаты, которые вы получите в последствии смогут покрыть ваши расходы, и к тому же страховщику придется заключить с вами договор автострахования без подключения сопутствующих услуг.

- Если СК отказала вам выдавать полис ОСАГО без дополнительного страхования жизни, то вам потребуется обратиться в Роспотребнадзор, который поможет принять соответствующие меры, и восстановит ваши права. Здесь важно знать, что страхование является одной из разновидностей оказываемых услуг в России. По этой причине страховщику придется ответить согласно ЗоЗПП. Это значит, что вы можете не просто расторгнуть договор со страховщиком, но и потребовать от него компенсацию за причиненный ущерб.

- Вы покупаете вместе с дополнительными услугами. Затем спустя два-три дня посещаете снова офис СК и закрываете договор на оказание услуг, отдав страховщику частично страховую премию в качестве неустойки. Но в этом случае необходимо все просчитать. Если процент, который хочет получить СК за расторжение договора, составляет примерно 50% от стоимости навязанной услуги, то стоит подумать над тем, нужно ли отказываться от страховки?

И в заключении

Как поступить в подобной ситуации, решать исключительно вам. Но все-таки стоит уходить от образа жизни, при котором люди жертвуют своими интересами, лишь бы не ощущать дискомфорта. Юристы рекомендуют отстаивать свою точку зрения до победного, если это не запрещено законом. Главное помните, что необходимо быть на чеку и подробно изучить всю информацию, касающуюся страхования, пока недобросовестные СК не успели воспользоваться вашей неопытностью в этом вопросе.

Накопить приличную сумму для покупки автомобиля многим людям не удается, но приобрести машину в кредит – это обычная практика.

Банки сегодня предоставляют различные программы автокредитования .

Причем на первое место для выдачи кредита они ставят тех заемщиков, которые не только оформили страховку на автомобиль, но и свою жизнь.

Можно ли отказаться от страхования жизни при автокредите, можно ли вернуть страховку при досрочном погашении кредита и как это сделать, – об этом поговорим ниже.

Зачем страховать жизнь по автокредиту и обязательно ли это делать?

Вопрос страхования жизни при оформлении кредита на машину расценивается неоднозначно. Преимущество страховки в том, что если с заемщиком что-то случится, то страховая компания выполнит за него обязательства, выплатит банку оставшуюся сумму кредита. В противном случае погашать долги будут члены семьи заемщика.

На вопрос: «Обязательно ли страхование жизни при автокредите?» ответ однозначно: «Нет, необязательно».

Банк вообще не имеет права навязывать клиенту страхование – это сугубо добровольное дело . И если клиент с этим столкнулся и не хочет заказывать услугу страхования, то он может обратиться за услугой в другой банк, настаивать на своем либо же решить этот вопрос в судебном порядке.

На практике очень часто страховые компании не желают возвращать клиенту страховку при досрочном погашении кредитного договора, если тот был оплачен заемщиком в полном объеме.

В этом случае задача потребителя – обратиться в страховую компанию с требованием вернуть оставшуюся сумму страховки. Для этого необходимо подготовить такие документы:

В этом случае задача потребителя – обратиться в страховую компанию с требованием вернуть оставшуюся сумму страховки. Для этого необходимо подготовить такие документы:

- заявление в 2 экземплярах. Человек, принимающий заявление, должен обязательно зарегистрировать его и проставить отметку на экземпляре заявителя;

- копию договора займа;

- паспорт;

- справку о полном погашении кредитного договора. Получить ее можно в банке или кредитной организации, в которой был оформлен договор.

Для того, чтобы вернуть страховую премию, клиент должен обращаться не в банк, где ему выдали кредит, а именно в страховую компанию, которая выступает гарантом по страхованию жизни.

Обращение в банк за получением страховой премии будет оправдано только в том случае, если страховка жизни входит в пакет услуг банка.

Заявление клиента о возврате страховки обычно рассматривается 1 месяц . Если после этого периода человек не получит письменного ответа от страховой компании, то он имеет право обратиться в Роспотребнадзор или суд.

Обращение в Роспотребнадзор

Схема обращения в эту организацию аналогична обращению в страховую компанию:

- клиент подает письменное заявление;

- прикладывает к заявлению ответ страховой компании или банка (если он есть).

Некоторые заемщики сразу же обращаются в суд, минуя Роспотребнадзор

.

Некоторые заемщики сразу же обращаются в суд, минуя Роспотребнадзор

.

Но, обращаясь в эту инстанцию, он должен понимать, что судебные разбирательства будут длиться не 1–2 месяца.

Тем не менее пакет документов заявитель должен подготовить.

Туда, кроме заявления в страховую компанию (банк), он должен приложить исковое заявление, договор страхования и кредита, платежные документы, которые подтверждают досрочную выплату кредита, расчет суммы иска, ответ страховой компании или банка (если такой имеется).

Как отказаться от страхования жизни при автокредите?

Если у вас нет желания переплачивать деньги за страховку при покупке автомобиля, то вы можете отказаться от страхования жизни. Сделать это можно тремя путями:

1 способ отказа. Настоять на своем в момент подписания документов

Если человек точно решил не пользоваться услугами страховой компании для страховки жизни, то он должен уведомить об этом страховую компанию. Но в этом случае он должен знать, что тогда процентная ставка по кредитному договору будет выше.

2 способ отказа. Письменное заявление в банк

В некоторых страховых компаниях предусмотрен пункт в договоре, согласно которому человек может расторгнуть договор страхования, если он досрочно погасит кредит.

Бывают и такие ситуации, тогда в договоре четко прописываются даты, когда клиент может отказаться от страховки, например, 3 месяца или полгода.

3 способ отказа. Обратиться в суд

Этот способ отказа наименее подходящий для заемщика . И очень часто суд встает на сторону банка, поскольку при подписании кредитного договора клиент добровольно ставит свою подпись, даже не вчитываясь в условия соглашения.

Но если страховая компания отказывается предоставлять деньги или никак не реагирует на претензию заявителя, то это дает заемщику полное право подавать иск в суд.

Видео: Отказ от страховки по кредиту

Не знаете, как правильно написать заявление на возврат денег со страховки? Правила составления документа в адрес банка или страховой компании состоят из нескольких частей:

Составление искового заявления в суд

Если страховая компания отказывается возвращать страховку по досрочно расторгнутому кредитному договору, и заемщик теперь не знает, как вернуть страховку жизни по автокредиту, то его задача – обратиться в профильное учреждение.

Для того чтобы суд принял жалобу истца, тот должен написать исковое заявление, в котором следует указать:

- название суда (в правом верхнем углу), данные истца (фамилия, имя, отчество, контактные данные, адрес);

- наименование ответчика (страховой компании);

- номер и дату договора, условия соглашения;

- требования истца.

К этому исковому заявлению следует приложить заверенную копию договора.

Обычно человек, выбирающий кредит, звонит по нескольким компаниям, банкам, интересуется о процентных ставках. Естественно, что он выбирает банк с наименьшим процентом по автокредиту. И вот тут он и попадается на уловку.

Дело в том, что зачастую в банках, где предполагается небольшой процент по автокредиту, страховка жизни стоит больше, чем процент по автокредиту. Только узнает заемщик об этом в момент подписания договора.

Как это выглядит в автокредите:

Специалисты советуют людям быть бдительными, в том числе при получении автокредита. Не попадайтесь на ухищрения банков по выдаче автокредита с минимальной процентной ставкой , обращайтесь к специалистам.

Сколько стоит страхование жизни при автокредите?

Фиксированной суммы страховки жизни при взятии автомобиля в кредит нет. Стоимость страхового полиса зависит от многих факторов:

- размера страховой суммы, выдаваемой на момент страхового случая;

- периода страхования (страховка на непродолжительный срок стоит меньше);

- возраста и пола заемщика. Мужчины платят за страховку больше, чем женщины. После 40 лет человек, неважно какого пола, переходит в так называемую группу риска. И тогда стоимость страховки увеличивается примерно на 10%;

- рода занятий и увлечений человека, который страхуется;

- состояния здоровья человека, наличия каких-либо заболеваний.

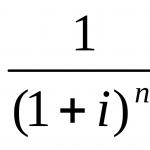

В 95% случаев при оформлении страхового полиса на жизнь клиента учитывается только размер страховой суммы. А стоимость самого страхового полиса определяется в процентном соотношении к этому показателю. Это может быть 3, 5, 7, 10 и более процентов.

Получить авто в кредит без этой услуги можно в таких банках:

Получить авто в кредит без этой услуги можно в таких банках:

- Сбербанк;

- Газпромбанк;

- ВТБ 24;

- Росбанк;

- Русфинанс Банк;

- Банк Возрождение.

При этом диапазон процентных ставок по кредиту во всех банках отличается . В Сбербанке, к примеру, он может составлять от 9% годовых, в Русфинанс Банке – от 15,5 до 20% годовых.

Зная свои права и обязанности как клиента банка и/или страховой компании, при получении автокредита у вас не должно возникать вопроса: «Как вернуть деньги?».

Решение о страховке жизни должен принимать сам человек, на имя которого оформляется страховка. Ни в коем случае она не должна быть навязана банком или страховой компанией.

Страхование жизни оформлять необязательно, но иногда это необходимо сделать, чтобы чувствовать себя уверенным, знать, что в случае несчастного происшествия долги заемщика покроет страховая компания.

Страховая компания «Росгосстрах» является лидером среди аналогичных организаций, предлагающих полисы ОСАГО. Она имеет множество различных преимуществ.

Самым важным является наличие всевозможных опций и дополнительных услуг, дающих возможность максимально защитить себя с финансовой точки зрения на дороге.

Преимущества полиса в компании

Полис , приобретенный в компании «Росгосстрах», имеет множество различного рода достоинств:

- небольшая стоимость услуги;

- при возникновении ДТП вся сумма ущерба полностью выплачивается пострадавшему;

- высокая территориальная доступность;

- жестко фиксированные тарифные ставки.

Закреплена на законодательном уровне, изменять её по своему усмотрению компании не могут. «Росгосстрах» отличается своей законопослушностью.

Именно поэтому, приобретая полис обязательного страхования автогражданской ответственности у данной СК, клиент может быть уверен на 100%, что не переплачивает. Компания «Росгосстрах» действует на всей территории Российской Федерации и даже за её пределами.

Практически в каждом крупном городе имеются офисы, в которые можно обратиться для разрешения различных вопросов – касающихся выплат или приобретения полиса обязательного страхования автогражданской ответственности.

Дает возможность по максимуму защитить себя от различного рода неприятных ситуаций на дорогах.

Если водитель аккуратен и не нарушает правил дорожного движения, то при возникновении ДТП с его участием вероятность получить полную компенсацию за поврежденное имущество и вред здоровью чрезвычайно велика.

Благодаря полису ОСАГО, водитель максимально защищен от всевозможных финансовых трат. Размер выплат также является фиксированным.

По полисам, заключенным до 01.10.14 г., он составляет:

Для полисов обязательного страхования автогражданской ответственности, договора по которым заключены после 01.10.14 г., «Росгосстрах» выплачивает до 400 тыс. руб. при компенсации повреждений автомобилей и до 500 тыс. руб. при компенсации вреда, нанесенного здоровью.

Что является важным достоинством данных полисов – даже если ДТП случилось с участием дорого авто, в большинстве случаев страховка покроет всю стоимость ремонта.

Обязательно ли нужен

На данный момент идет серьезная модернизация действующего законодательства. Следствием этого является большое количество всевозможных изменений, связанных как с величиной выплат по компенсациям, так и со стоимостью страхового полиса.

Многие компании, даже самые надежные и работающие на территории Российской Федерации не первый год, несут существенные денежные потери и стараются любыми способами компенсировать их.

Одна из уловок, за счет которых многие страховые обеспечивают увеличение своей прибыли – навязывание каких-либо дополнительных услуг.

Чаще всего такой услугой является страхование жизни. Подобного рода действия полностью незаконны, именно поэтому приобретатель вправе отказаться от подобного рода бонуса.

Если же сотрудник страховой компании отказывается оформлять полис ОСАГО без заключения договора о страховании жизни, то клиент имеет полное право обратиться в отдел по защите прав потребителей.

Требовать заключения договора подобного типа от автовладельцев страховщики не имеют права. Но в данном случае СК попросту действует незаконно.

Приобретение полиса обязательного страхования автогражданской ответственности во очень многих страховых компаниях стало возможно только в комплекте с договором страхования жизни.

Несмотря на это, следует помнить, что подобного рода действия нарушают действующее законодательство – ГК, Федеральный закон и Конституцию РФ.

Можно ли оформить ОСАГО без страхования жизни в компании Росгосстрах

Несмотря на честную политику компании «Росгосстрах» по отношению к своим клиентам и соблюдение им законодательства, приобрести полис становится несколько затруднительно. Так как многие управляющие в регионах желают повысить экономическую эффективность своих отделов.

Даже если при посещении отдела продаж «Росгосстрах» сотрудник отказал в продаже ОСАГО без дополнительных услуг, есть несколько выходов из сложившегося положения:

- переговорить напрямую с начальником отдела и объяснить ему сложившее положение;

- поискать другой отдел продаж.

Зачастую путем переговоров удается разрешить ситуацию с заключением договора на страхование жизни в пользу водителя. Некоторые начальники отделов порой идут навстречу своим клиентам, не попадающим в аварии и иные неприятные ситуации на дороге.

Если же по какой-то причине (наличие компенсационных выплат, множество ДТП) конкретный филиал отказывается осуществлять выплаты, то стоит попробовать обратиться в другое отделение.

Что делать, если навязывают

Нередко возникают ситуации, когда страхование жизни откровенно навязывается. Случается, что при этом альтернатив нет, приобрести полис ОСАГО необходимо именно в «Росгосстрахе».

Из такой ситуации имеется несколько выходов:

- потребовать от сотрудника письменного отказа от продажи полиса;

- попытаться каким-либо образом решить вопрос мирным путем.

В соответствии с действующим законодательством, касающимся навязывания услуг, за подобные деяния страховой компании грозит штраф в размере целых 50 тыс. руб. ( Закона №2300-1 «О защите прав потребителей»).

Следует уведомить об этом сотрудника, отказывающегося оформить полис ОСАГО на автовладельца без страхования жизни. В некоторых случаях подобное упоминание несколько отрезвляет страховщика, что позволяет избежать необходимости обращения в суд.

Если же сотрудник оказывается полностью неприступным, необходимо потребовать от него оформить в письменной форме отказ от оказания услуги страхования полисом ОСАГО. Данный отказ поможет отстоять свои права в суде. Он является серьезным обоснованием для наложения штрафа на страховую компанию.

Но в большинстве случаев сотрудники филиалов страховой компании отказываются оформлять подобного рода отказы. Так как это грозит серьезными проблемами не только отделу, но и им лично.

Чаще всего отказывают в продаже полиса ОСАГО на основании отсутствия бланков – что в большинстве случаев является ложью.

При наличии документально подтвержденного отказа в оказании услуги страховании необходимо направить жалобу в Центральный Банк России.

На основании данного документа государственные органы обязаны будут принять соответствующие меры пресечения к страховой компании в рамках действующего законодательства. Осуществлять подачу жалобы необходимо в письменной форме.

Сделать это можно двумя путями:

- через специальную форму официального сайта Центрального Банка;

- заказным письмом через Почту РФ.

На сегодняшний день гораздо быстрее проходит обработка документов в электронном виде. Именно поэтому желательно отсылать жалобу через специальный сайт.

Получить документальное обоснование отказа в оформлении полиса ОСАГО довольно сложно. Но можно пойти альтернативным путем – написать заявление с письменной просьбой об оказании данной услуги. Сам документ должен быть оформлен в двух экземплярах.

Один из них остается у обратившегося клиента, второй – у страховщика. Подобного рода документы должны обязательно фиксироваться в специальном реестре.

Если сотрудник компании при подаче письменного заявления отвечает на него письменным отказом, он обязан будет сообщить об этом в Центральный Банк и союз страховщиков.

Скорее всего, «Росгосстрах» делать этого не станет. Поэтому во многих случаях такой подход позволяет избежать необходимости заключения договора на страхование жизни.

Также нередко случаются ситуации, когда сотрудник страховой компании попросту отказывается принимать заявление на оформление полиса ОСАГО.

В таком случае имеется два выхода:

- взять с собой двоих свидетелей;

- записать все происходящее на видеокамеру.

Процесс отказа от приема заявления сотрудником страховой в письменной форме должен видеть один, а лучше двое свидетелей.

После данного события на самом заявлении пишутся паспортные данные присутствующих лиц, а также оставляется дата и подпись. После чего можно смело обращаться в Центральный Банк либо напрямую в судебные инстанции.

Ещё один способ разрешить ситуацию с навязываемой услугой по страхованию жизни – приобрести её. После этого можно попросту оспорить обоснованность её оформления через суд.

В данном случае также необходимо будет какое-либо доказательство её навязывания, так как добровольно сотрудник страховой в этом никогда не признается.

В качестве обоснования претензии может выступить видеозапись либо показания свидетелей. Имеются прецеденты, когда различные компании осуществляли возврат денег за навязанные услуги по страхованию жизни.

Некоторые сотрудники отказываются принять письменное заявление на основании того, что следует подавать его в центральный офис. Такой ответ неправомерен – в данной ситуации необходимо опять же обратиться в соответствующие органы.

Стоимость

Прежде, чем обратиться в компанию «Росгосстрах» для приобретения специального полиса страхования ОСАГО, необходимо ознакомиться с базовыми тарифами без учета страхования жизни. Так как в противном случае велика вероятность переплаты.

Таблица стоимости полиса обязательного страхования автограждланской ответственности без страхования жизни:

| Разновидность транспортного средства | Стоимость полиса ОСАГО (базовый тариф — Тб), руб. |

| Трактора и строительные машины (дорожные) | 1 497 |

| Трамваи и иные ТС, подпадающие под определение категории Tm | 1 313 |

| Троллейбусы и иные ТС категории Tb | 2 106 |

| ТС категории «D», «DE» | |

| количество пассажирских мест до 16 | 1 996 |

| количество пассажирских мест более 16 | 2 495 |

| постоянно используемые для пассажирских перевозок | 3 854 |

| ТС категории «С» «СЕ» | |

| разрешенная масса менее 16 т | 2 495 |

| разрешенная масса более 16 т | 3 993 |

| Мотоциклы, мопеды, квадроциклы | 1 497 |

| Автомобили категории «B» и «Е» | |

| для юридических лиц | 2 926 |

| для физических лиц и индивидуальных предпринимателей | 2 574 |

| для ТС, эксплуатируемых в такси | 3 854 |

Базовый тариф позволяет приблизительно сориентироваться в стоимости полиса ОСАГО. Именно исходя из его значения компания «Росгосстрах» осуществляет расчет цены страховки в каждом конкретном случае. Перед посещением офиса компании следует обязательно ознакомиться со значениями базовых тарифов.

Положение на рынке страховых услуг сегодня является довольно сложным. Что заставляет многие компании нарушать закон. В такой ситуации клиентам остается только лишь оспаривать противоправные действия в соответствующих органах.

Видео: Блог с колёс #1. ОСАГО без дополнительных услуг и страхования жизни

В конце 2013 года автолюбители озадачились вопросом: почему ОСАГО так подорожал? Некоторые водители безропотно оставляли в страховых компаниях солидную сумму – почти на две тысячи больше, чем обычно.

Самые смелые возмущались и требовали ответа: почему к полису ОСАГО присоединили страховку от жизни? Выясним, законным ли способом обогащаются фирмы за счет водителей, и возможно ли получить полис ОСАГО без страхования жизни.

В чем смысл страхования жизни

Страховка жизни для автолюбителей – вещь полезная и замечательная. Это определенная гарантия, что после возможной аварии вы не будете занимать средства на лечение – пребывание в больнице оплатит страховая фирма . Суть страховки проста: подписываете договор, уплачиваете определенную сумму и в течение года (обычный срок) ездите со спокойной душой. Травмировались в ДТП, получили увечья – за восстановление здоровья платит страховщик. В случае гибели наследникам выдадут страховую сумму. Передвижение по российским дорогам – само по себе риск, и страховка вроде бы означает теплую заботу о водителях.

Законна ли такая страховка

Однако существует несколько серьезных возражений на такое беспокойство.

Однако существует несколько серьезных возражений на такое беспокойство.

- Для российских автомобилистов индивидуальное страхование жизни может быть лишь добровольным. Обязательная страховка жизни для автолюбителей законом не предусмотрена .

- Все тонкости страхования ответственности учтены в федеральном законе, который в народе получил название «Об ОСАГО». Пункта о возможном сплаве двух страховок в этом документе нет. Страхование жизни и ОСАГО – разные страховки, абсолютно не зависящие друг от друга.

Почему страховые фирмы навязывают страхование жизни

Все элементарно: больше страховок – больше прибыли. Схема «привязывания» к ОСАГО выполнена в стиле знаменитого авантюриста Остапа Бендера: быстро, убедительно, нагло. Нужен ОСАГО – плати за страховку жизни. Не страхуешь жизнь – не получаешь ОСАГО.

ОСАГО и страхование жизни: что говорит государство

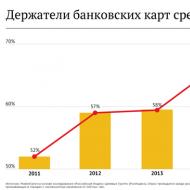

На протяжении всего 2014 года по всей России тянулись тяжбы со страховыми компаниями. Особенно «прославилась» крупнейшая российская компания Росгосстрах.

Ее доля в страховых сегментах рынка страны в глубинке безумно велика: в некоторых регионах 60-70% страховок оформляет именно эта фирма. Конкуренция ничтожно мала, доходы от навязанных страховок жизни насчитывали миллионы рублей.

На протяжении всего 2014 года по всей России тянулись тяжбы со страховыми компаниями. Особенно «прославилась» крупнейшая российская компания Росгосстрах.

Ее доля в страховых сегментах рынка страны в глубинке безумно велика: в некоторых регионах 60-70% страховок оформляет именно эта фирма. Конкуренция ничтожно мала, доходы от навязанных страховок жизни насчитывали миллионы рублей.

Судебные разбирательства были однотипны по всей стране: недовольные водители пытались отстоять свои права на покупку лишь одной страховки. Нежелание платить лишние деньги оказалось вполне законным. Высший арбитражный суд подтвердил право автолюбителей ездить по дорогам без страховки жизни и наложил запрет на действия компаний по навязыванию дополнительных услуг.

Закон об ОСАГО постоянно изменяется: только за последний год к нему принято несколько поправок. Однако ни в одном пакете изменяющих документов не идет речи о введении обязательного страхования жизни. В Правительстве уверяют, что новых законопроектов с подобной идеей тоже не существует. Судя по всему, в ближайшее десятилетие водителей не обяжут страховать жизнь.

Где ОСАГО без страхования жизни

Сейчас получить полис ОСАГО, не страхуя при этом жизнь, теоретически можно везде. Компании даже стали активно рекламировать свои услуги, акцентируя внимание на возможности не платить за страховку жизни. Отказать в выдаче одного ОСАГО они по закону не могут.

Что делать, если автолюбителей заставляют страховать жизнь

Самый действенный способ – припугнуть компанию обращением в Российский Союз Автостраховщиков: «Не оформите ОСАГО – напишу жалобу в РСА». Подобные нарушения закона жестко пресекаются объединением РСА, в особых случаях страховая фирма рискует остаться без лицензии. Скорее всего, ваше уверенное заявление отобьет охоту незаконно поживиться.

Самый действенный способ – припугнуть компанию обращением в Российский Союз Автостраховщиков: «Не оформите ОСАГО – напишу жалобу в РСА». Подобные нарушения закона жестко пресекаются объединением РСА, в особых случаях страховая фирма рискует остаться без лицензии. Скорее всего, ваше уверенное заявление отобьет охоту незаконно поживиться.

Нарушения закона

Еще один верный путь – перечислить страховщикам все нормативные акты, которые они нарушают, принуждая заключить дополнительный договор. Перечислим основные:

- Закон «О защите конкуренции»;

- Гражданский кодекс – статья 421 – о свободе договора;

- Постановление Правительства «Об ОСАГО»;

- Закон «О защите прав потребителей».

Видео: Как купить ОСАГО без переплаты?

Если Вам предстоит увлекательный автомобильный тур по всей стране, или вы часто попадаете в аварии? Тогда стоит задуматься о страховке жизни. Если вы аккуратно и давно водите машину, только вам решать, нужен вам данный полис или нет.

Вас заинтересует:

13 Comments

Да не страхуют за несколько месяцев. Уезжали в отпуск, пришли в Росгосстрах продлить страховку, — отказали, так как до окончания старой 2 месяца.

Все очень легко решить! Заполняете заявлениео заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств(которое можно найти в консультанте) и отдаете в любую страховую компанию в 2 экземплярах. Один с отметкой о вручении себе, один страховой. И вуаля, через некоторое время вам позвонят и предложат прийти сделать полис без допов. А если спустя 30 дней ни ответа ни привета, то в суд или прокуратуру, что не пройдет бесследно для страховой.

Страховая компания (не помню какая) навязывает так: не хотите доп. страхование — пишите письмо/заявление на имя директора, мы в течении 30 дней ответим. Много ли людей страхуется более чем за 30 дней до окончания старой страховки?

Вчера объехал пол Омска. Итог: РЕСО-ГАРАНТИЯ, НАДЕЖДА, СОГАЗ — навязывает допуслуги в виде страхования жизни, имущества, и даже укуса клеща, ИНГОССТРАХ отказываются считать скидки. Делается это в наглую при куче свидетелей. Не нравиться? -ДО СВИДАНЬЯ! Вывод: страховщикам плевать на законы и контролирующие органы! Они диктуют здесь свои правила!

Полностью согласен. Пока Медве...Пут...ы поддерживают в этой стране беззаконие — над нами так и будут издеваться... На выборах всем Едросам и пиндосам нужно говорить — Прощайте...

Страховался по ОСАГО в Росгосстрах Ростов-на-Дону. Без лишних разговоров добавляют страхование жизни+имущества на общую сумму 5000 руб. Ругаться с ними не надо да и бесполезно, они просто исполнители. Соглашайтесь! Главное, что Вы получили ОСАГО! Затем в ПЯТИДНЕВНЫЙ СРОК Вы можете, если хотите, обратиться в ЛЮБОЙ офис Росгосстраха и расторгнуть «лишние» договора страхования. Об этом написано на самих бланках в условиях страхования. Я так и сделал. В 10-ти дневный срок обещали перевести ВСЕ деньги на мой счёт. Дополнительно требуют распечатанные реквизиты Вашего счёта в банке.

За последнее время на российских дорогах заметно увеличилось количество автомобилей. Этот факт удивляет большинство людей, ведь мало кто может позволить себе купить машину, стоимость которой чаще всего превышает материальные возможности. Однако это легко объяснить тем, что в банках открыто множество предложений по автокредитованию, благодаря которым транспорт становится доступным многим. Сегодня мы расскажем вам о том, обязательно ли страховать жизнь при автокредите или нет.

В настоящее время практически все финансовые организации выдают автокредиты со страхованием жизни заемщика. И нередко банковские сотрудники навязывают страховку, говоря о том, что ее наличие повышает уровень одобрения. А в некоторых случаях клиентов даже не уведомляют о включении ее в основную сумму кредита. Заемщик узнает об этом только при подписании договора, а иногда и гораздо позже, когда уже ничего сделать нельзя. А так ли это? Обязательно ли оформлять страховку при автокредите? Попробуем разобраться.

Страхование здоровья и жизни, включенное в основную сумму автокредита - это так называемая гарантия возврата долга для банковского учреждения и преимущество для заемщика.

Если во время действия кредитного договора человек потеряет трудоспособность вследствие несчастного случая, то без страховки его близким придется отдавать долг.

Если же страховка жизни оформлена, то при наступлении страхового случая автокредит будет погашен за счет средств страховой компании. Именно по этой причине некоторые клиенты банка оформляют полис сознательно.

При заключении договора со страховой компанией очень важно говорить о себе исключительно правду. Это позволит увеличить сумму полиса и поможет защитить заемщика от отказа в выплате средств страховой компанией по автокредиту банку при наступлении страхового случая.

Кому выгодно оформление полиса страхования жизни?

Безусловно, договор страхования жизни одинаково выгоден и банку, и страховой компании, и, конечно же, клиенту. Рассмотрим подробнее преимущества оформления страхового полиса для всех сторон.

- Выгода страховой компании заключается в получении дохода в размере страховой премии, которая зависит от суммы автокредита. Важно то, что организация не участвует в оформлении страховки, так как этим занимаются банковские сотрудники.

- Для финансового учреждения выгода состоит в увеличении автокредита на сумму полиса, уменьшении риска невыплаты долга и получении небольшого дохода в виде комиссии от страховой компании.

- Клиенту выгодно оформлять полис страхования здоровья и жизни, поскольку вместе с ним банк предоставит ему кредит по более низкой процентной ставке. Кроме того, клиент имеет возможность погасить автокредит за счет средств страховой компании, если вдруг он потеряет трудоспособность по причине несчастного случая.

Условия и возможности оформления страховки здоровья и жизни при получении автокредита

У всех владельцев автомобилей рано или поздно возникает вопрос об обязательном страховании жизни при оформлении автокредита. Как показала практика, совершенно не нужно изучать всевозможные нюансы, поскольку ответ прост. При выдаче автокредита, банку важно чтобы заемщик вернул долг вовремя. Поэтому в большинстве случаев многие ссуды оформляются со страховкой, которая является гарантией невозврата средств. Ни один серьезный банк не станет рисковать собственными деньгами.

У всех владельцев автомобилей рано или поздно возникает вопрос об обязательном страховании жизни при оформлении автокредита. Как показала практика, совершенно не нужно изучать всевозможные нюансы, поскольку ответ прост. При выдаче автокредита, банку важно чтобы заемщик вернул долг вовремя. Поэтому в большинстве случаев многие ссуды оформляются со страховкой, которая является гарантией невозврата средств. Ни один серьезный банк не станет рисковать собственными деньгами.

Несмотря на постановление правительства РФ о том, что страхование здоровья и жизни при оформлении как автокредита, так и любого другого является необязательным условием, многие банки все же стараются навязать эту услугу каждому клиенту. Причем их поддерживают страховая компания и ее партнеры.

Обычно для привлечения большого количества заемщиков, готовых оформить страховку, банк прибегает к действиям:

- Снижает процентную ставку по автокредиту. Это чаще всего связано с тем, что страховка в случае чего покроет убытки.

- Мотивирует клиентов тем, что при наступлении страхового случая выплачивать долг по автокредиту будет страховая компания, а не ближайшие родственники. Заемщики обычно соглашаются, услышав эти доводы. Но не все.

Стоит учитывать то, что не каждую ситуацию можно предусмотреть заранее. Ведь никто не знает, что ждет его завтра или послезавтра. Поэтому страхование не будет лишним. Специалисты с большим опытом советуют приобретать страховку равную цене автомобиля, взятого в кредит. Это позволит при страховом случае полностью закрыть долг перед банком за счет страховой компании.

Но обычно размер страхования жизни не превышает 0,1% от суммы автокредита. И это довольно маленькая сумма, так что можно смело соглашаться, тем более что отказаться от нее будет никогда не поздно.

Наши юристы знают ответ на ваш вопрос

или по телефону:

Как отказаться?

Услугу страхования жизни по закону заемщик имеет право не оформлять совсем . Однако некоторые банки включают ее в обязательном порядке. Обычно так чаще всего поступают финансовые организации, которые выдают экспресс-кредиты на покупку машины. Они объясняют это тем, что при отсутствии страховки банк вряд ли примет положительное решение.

Кроме того, большинство кредиторов резко повышают процент по автокредиту или берут дополнительно комиссионные сборы, если заемщик отказывается оформлять страховку жизни. И как же тогда отказаться от полиса не в ущерб себе и получить при этом кредит на покупку машины?

- Заемщик может изначально отказаться от страховки еще на этапе выбора кредитного продукта. Если вы приняли для себя решение не оформлять страховку, то лучше сразу же об этом скажите банковскому сотруднику. Банк не вправе заставить вас купить полис, однако в случае вашего отказа он может либо повысить ставку по автокредиту, либо вовсе отказать.

- Принести письменное заявление в банковское учреждение. Часть кредиторов разрешают закрыть страховку жизни по ранее полученному автокредиту. Как правило, все условия вступают в силу после расторжения договора на страховку и указываются непосредственно в основном договоре. В некоторых случаях банки там прописывают информацию о сроках, в пределах которых вы сможете оформить отказ от полиса страхования жизни. Обычно, этот период составляет не менее 3 месяцев и не более полугода.

- Подать иск в суд. Если банк не дал добро на расторжение договора страхования здоровья и жизни, то вы можете смело идти в суд. Но как показывает практика, суд чаще всего оказывается на стороне банковской организации, поскольку во время подписания основного договора на автокредит вы сами согласились на вариант со страховкой.

Как вернуть деньги?

Возврат за страховку возможен тогда, когда заемщик изначально не мог отказаться от услуги, поскольку без нее ему просто не одобряли автокредит. Это можно сделать только через суд.

Возврат за страховку возможен тогда, когда заемщик изначально не мог отказаться от услуги, поскольку без нее ему просто не одобряли автокредит. Это можно сделать только через суд.

Если суд будет на стороне клиента, то при полном расторжении договора страхования он все равно получит не всю страховую сумму, а только часть за минусом агентского вознаграждения кредитору.

При досрочном погашении задолженности по автокредиту заемщик может вернуть деньги за полис только через страховую компанию. Ему необходимо обратиться в ближайший офис страхователя и написать заявление. Заемщику обязаны будут вернуть уплаченную сумму за вычетом комиссии, которую страховая компания уже выплатила банку.

Если вам навязали страхование жизни при оформлении автокредита, и вы желаете вернуть уплаченные деньги в полном объеме, то наш дежурный юрист онлайн готов помочь вам в составлении юридически грамотного заявления на возврат средств.

Несмотря на то, что вы мечтаете поскорее забрать новенький автомобиль из салона, обязательно тщательно ознакомьтесь со всеми документами, которые предоставляют вам на подпись, а также с условием получения полиса. Страхование здоровья и жизни оформлять необязательно, но иногда просто выгодней взять автокредит с этой услугой. Так, вы будете чувствовать себя увереннее, а в случае чего она покроет ваш долг. Удачи на дорогах!