Составление налоговой декларации. Налоговые проверки. Налоговая декларация: порядок составления, представления в налоговый орган Составляется налоговая декларация

48.1. Налоговая декларация составляется по форме, утвержденной в порядке, определенном положениями пункта 46.5 статьи 46 настоящего Кодекса и действующем на время ее представления.

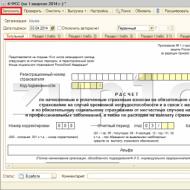

Форма налоговой декларации должна содержать необходимые обязательные реквизиты и соответствовать нормам и содержанию соответствующих налога и сбора.

48.2. Обязательные реквизиты - это информация, которую должна содержать форма налоговой декларации и при отсутствии которой документ утрачивает определенный настоящим Кодексом статус с наступлением предусмотренных законом юридических последствий.

48.3. Налоговая декларация должна содержать следующие обязательные реквизиты:

тип документа (отчетный, уточняющий, отчетный новый);

отчетный (налоговый) период, за который подается налоговая декларация;

уточняемый отчетный (налоговый) период (для уточняющего расчета);

полное наименование (фамилия, имя, отчество) налогоплательщика согласно регистрационным документам;

код налогоплательщика согласно Единому государственному реестру предприятий и организаций Украины или налоговый номер;

регистрационный номер учетной карточки налогоплательщика или серию и номер паспорта (для физических лиц, которые в силу своих религиозных убеждений отказываются от принятия регистрационного номера учетной карточки налогоплательщика и сообщили об этом в соответствующий орган государственной налоговой службы и имеют отметку в паспорте);

местонахождение (местожительство) налогоплательщика;

наименование органа государственной налоговой службы, в который подается отчетность;

дата представления отчета (или дата заполнения - в зависимости от формы);

инициалы, фамилии и регистрационные номера учетных карточек должностных лиц налогоплательщика;

подписи налогоплательщика - физического лица и/или должностных лиц налогоплательщика, определенных настоящим Кодексом, заверенные печатью налогоплательщика (при наличии).

48.4. В отдельных случаях, когда это соответствует сути налога или сбора и необходимо для его администрирования, форма налоговой декларации дополнительно может содержать следующие обязательные реквизиты:

отметку об отчетности по специальному режиму;

код вида экономической деятельности (КВЭД);

код органа местного самоуправления по КОАТУУ;

индивидуальный налоговый номер и номер свидетельства о регистрации плательщика налога на добавленную стоимость согласно данным реестра плательщиков налога на добавленную стоимость за отчетный период.

48.5. Налоговая декларация должна быть подписана:

48.5.1. руководителем налогоплательщика или уполномоченным лицом, а также лицом, отвечающим за ведение бухгалтерского учета и представление налоговой декларации в орган государственной налоговой службы. В случае ведения бухгалтерского учета и представления налоговой декларации непосредственно руководителем налогоплательщика такая налоговая декларация подписывается таким руководителем и лицом, отвечающим за ведение бухгалтерского учета;

48.5.2. физическим лицом - налогоплательщиком или его законным представителем;

48.5.3. лицом, ответственным за ведение бухгалтерского учета и представление налоговой декларации согласно договору о совместной деятельности или соглашению о распределении продукции.

48.6. Если налоговая декларация подается налоговыми агентами - юридическими лицами, она должна быть подписана руководителем такого агента и лицом, отвечающим за ведение бухгалтерского учета и представление налоговой декларации такого агента, а если налоговым агентом является налогоплательщик - физическое лицо - таким налогоплательщиком.

48.7. Налоговая отчетность, составленная с нарушением норм настоящей статьи, не считается налоговой декларацией.

Единая (упрощенная) налоговая декларация представляется лицами, признаваемыми налогоплательщиками по одному или нескольким налогам, не осуществляющими операции, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), по данным налогам и не имеющими по этим налогам объектов налогообложения.

Единую (упрощенную) налоговую декларацию могут сдавать организации и предприниматели, если в течение отчетного (налогового) периода у них одновременно:

не было движения денежных средств на расчетных счетах и в кассе;

не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Это следует из положений пункта 2 статьи 80 Налогового кодекса РФ и писем Минфина России от 24 декабря 2009 г. № 03-02-07/1-561, от 23 ноября 2007 г. № 03-02-08/15.

Сдать единую (упрощенную) декларацию нужно в налоговую инспекцию по местонахождению организации. Периодичность подачи единой (упрощенной) декларации - поквартальная. Декларация представляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. Такой порядок установлен в пункте 2 статьи 80 Налогового кодекса РФ.

Организация может сдавать единую (упрощенную) налоговую декларацию одним из двух способов:

в бумажном виде (через уполномоченного представителя организации или по почте);

в электронном виде через Интернет.

Для применения единой (упрощенной) налоговой декларации существует ряд ограничений, которые установлены пунктом 2 статьи 80 Налогового кодекса РФ. На момент сдачи отчетности только сама организация знает, выполняются все эти ограничения или нет. Поэтому она и решает, сдавать ли декларацию по единой (упрощенной) форме или нет. Если впоследствии налоговая инспекция при проверке обнаружит, что организация не имела права отчитываться по единой (упрощенной) форме, ее оштрафуют за неподачу декларации по статье 119 Налогового кодекса РФ.

Таким образом, применение единой (упрощенной) налоговой декларации - это право, а не обязанность организации. То есть организации могут сдавать вместо нее нулевые декларации по каждому из налогов.

Если среднесписочная численность сотрудников за предыдущий год превышает 100 человек, то права выбора у организации нет. В течение года декларации следует представлять только в электронном виде. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации за предыдущий год) в электронном виде в межрегиональные инспекции по крупнейшим налогоплательщикам.

Такие правила установлены в пункте 3 статьи 80 Налогового кодекса РФ.

Форма единой (упрощенной) декларации и порядок ее заполнения утверждены приказом Минфина России от 10 июля 2007 г. № 62н.

Единая (упрощенная) декларация включает в себя два листа.

На первом листе указывается:

ИНН и КПП организации (ячейки, отведенные для ИНН, заполняются справа налево, а в двух ячейках, оставшихся свободными, проставляются нули);

код вида документа (для первичной отчетности - 1, для уточненной - 3);

отчетный год, за который сдается декларация;

полное наименование налоговой инспекции, в которую подается единая (упрощенная) налоговая декларация, и ее код;

полное наименование организации;

код по ОКАТО (по Общероссийскому классификатору, утвержденному постановлением Госстандарта России от 31 июля 1995 г. № 413);

код вида деятельности (по Общероссийскому классификатору, утвержденному постановлением Госстандарта России от 6 ноября 2001 г. № 454-ст);

контактный телефон.

Основное содержание первого листа - таблица, где надлежит перечислить названия налогов, по которым в течение квартала организация или предприниматель признавались налогоплательщиками, но объекты налогообложения по этим налогам не возникали. Таблица позволяет вписать в нее сведения только о четырех налогах. Если для организации (предпринимателя) этого недостаточно, в состав декларации включаются две первые страницы.

Наименования налогов указываются в очередности, соответствующей нумерации глав части второй Налогового кодекса РФ. По налогам, вписанным в единую (упрощенную) декларацию, указывается:

в графе 1 - номер главы Налогового кодекса РФ, которой установлен налог;

в графе 2 - код налогового (отчетного) периода;

в графе 3 - номер квартала, в котором у налогоплательщика не было объектов обложения данным налогом.

По налогам, налоговый период у которых равен кварталу, код налогового периода - 3.

Этот код указывается, когда в декларацию вписываются:

НДС (ст. 163 Налогового кодекса РФ);

водный налог (ст. 333.11 Налогового кодекса РФ).

По налогам, налоговый период у которых равен году, в графе 3 указывается код отчетного периода:

- 3 - если сведения подаются за I квартал;

- 6 - если сведения подаются за первое полугодие;

- 9 - если сведения подаются за девять месяцев;

- 0 - если сведения подаются за год.

Номер квартала (графа 4) по этим налогам указывать не нужно.

В таком порядке нужно вписывать в декларацию:

налог на прибыль (ст. 285 Налогового кодекса РФ);

единый сельхозналог (ст. 346.7 Налогового кодекса РФ);

единый налог при УСН (ст. 346.19 Налогового кодекса РФ);

налог на имущество (ст. 379 Налогового кодекса РФ);

транспортный налог (ст. 360 Налогового кодекса РФ);

земельный налог (ст. 393 Налогового кодекса РФ.

Это предусмотрено разделом II Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Сведения об НДС можно вписать в единую (упрощенную) декларацию при соблюдении в течение квартала трех условий:

отсутствие объектов обложения НДС;

отсутствие движения денежных средств на расчетных счетах и в кассе;

отсутствие операций, которые должны отражаться в декларации по НДС. Например, операций по продаже товаров (работ, услуг), местом реализации которых Россия не признается (раздел 7 декларации по НДС), или экспортных операций, по которым обоснованность применения нулевой ставки НДС была подтверждена в прошлых налоговых периодах, а право на применение налоговых вычетов возникло в текущем квартале (раздел 5 декларации по НДС).

Форма и порядок заполнения единой (упрощенной) декларации позволяют указывать в ней только те налоги, налоговым периодом для которых является квартал или календарный год (п. 7.9 Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н). Поэтому при отсутствии объектов обложения акцизами (ст. 192 Налогового кодекса РФ) и налогом на добычу полезных ископаемых (ст. 341 Налогового кодекса РФ) по каждому из этих налогов следует подавать нулевые налоговые декларации даже в том случае, если у организации не было движения денежных средств на расчетном счете и в кассе.

Если единую (упрощенную) налоговую декларацию подписывает руководитель организации, следует указать его фамилию, имя и отчество полностью. Руководитель ставит подпись и заверяет декларацию печатью организации.

Если декларацию подписывает представитель организации, то, кроме фамилии, имени и отчества, необходимо указать наименование документа, подтверждающего его полномочия. Если представителем является организация, декларацию подписывает ее руководитель. Его подпись должна быть заверена печатью этой организации.

Единая (упрощенная) налоговая декларация заполняется шариковой или перьевой ручкой черного либо синего цвета. Возможна распечатка декларации, заполненной в машинописном виде. Чтобы исправить ошибку, зачеркните неправильную запись и впишите правильную. Каждое исправление должно быть заверено подписью руководителя (представителя) и печатью организации. Об этом сказано в разделе I Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Несвоевременная подача единой (упрощенной) налоговой декларации является налоговым правонарушением. Ответственность за него предусмотрена статьей 119 Налогового кодекса РФ.

За несвоевременную подачу упрощенной декларации штрафы взимаются по каждому налогу, который в ней указан. Размер штрафа зависит от суммы налога к уплате (доплате), указанной в декларации. При этом штрафы надлежит перечислять в бюджет по разным КБК. Об этом сказано в письме Минфина России от 26 ноября 2007 г. № 03-02-07/2-190.

Поскольку в единой (упрощенной) налоговой декларации суммы налогов отсутствуют, налоговая инспекция может наложить штраф в минимальном размере - 100 рублей (абз. 2 п. 1 ст. 119 Налогового кодекса РФ). Однако этот штраф применяется лишь в случаях, если декларация сдана с опозданием на срок не более 180 рабочих дней. Если единая (упрощенная) налоговая декларация сдана с опозданием на больший срок, то минимальный штраф не взыскивается. Пунктом 2 статьи 119 Налогового кодекса РФ такая санкция не предусмотрена.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений либо недостоверных сведений налогоплательщик представляет в налоговый орган уточненную декларацию.

Финансово-хозяйственная деятельность организаций обязательно предусматривает составление деклараций различных видов для налоговых органов. Как правило, составление деклараций требует опыта, а при его отсутствии занимает очень много времени, ведь наличие ошибок заставляет переделывать документ заново. Именно поэтому профессиональные услуги по составлению деклараций пользуются на рынке большим спросом.

Какие виды деклараций существуют сегодня? Их количество, в первую очередь, зависит от выбора системы налогообложения, а также вида деятельности организации. На сегодняшний день в России существует две системы налогообложения: общая система налогообложения (ОСН) и упрощенная система налогообложения (УСН). Вторая применяется для объектов малого и среднего бизнеса, при условии официального подтверждения из налоговых органов.

Какие виды деклараций существуют сегодня? Их количество, в первую очередь, зависит от выбора системы налогообложения, а также вида деятельности организации. На сегодняшний день в России существует две системы налогообложения: общая система налогообложения (ОСН) и упрощенная система налогообложения (УСН). Вторая применяется для объектов малого и среднего бизнеса, при условии официального подтверждения из налоговых органов.

К основным видам деклараций относятся декларация по ЕСН (единому социальному налогу). Каждый работодатель составляет декларацию на страховые взносы в фонд обязательного пенсионного страхования, обязательного медицинского страхования (федеральный и территориальный) и обязательного социального страхования.

Также к основным относится декларация по НДС (налог на добавленную стоимость), в том числе по косвенным налогам (акцизы) при импорте товаров на территорию РФ с территории государств - членов таможенного союза. Отдельное составление деклараций происходит по акцизным товарам (нефтепродукты, природный газ, табачные изделия). Кроме того, все организации и предприятия бизнеса составляют декларацию по налогу на прибыль, в том числе, если они иностранные, но работают в России или если российская организация получила доход от источников за пределами страны.

Единая (упрощенная) налоговая декларация представляется лицами, признаваемыми налогоплательщиками по одному или нескольким налогам, не осуществляющими операции, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), по данным налогам и не имеющими по этим налогам объектов налогообложения.

Единую (упрощенную) налоговую декларацию могут сдавать организации и предприниматели, если в течение отчетного (налогового) периода у них одновременно:

не было движения денежных средств на расчетных счетах и в кассе;

не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Это следует из положений пункта 2 статьи 80 Налогового кодекса РФ и писем Минфина России от 24 декабря 2009 г. № 03-02-07/1-561, от 23 ноября 2007 г. № 03-02-08/15.

Сдать единую (упрощенную) декларацию нужно в налоговую инспекцию по местонахождению организации. Периодичность подачи единой (упрощенной) декларации - поквартальная. Декларация представляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. Такой порядок установлен в пункте 2 статьи 80 Налогового кодекса РФ.

Организация может сдавать единую (упрощенную) налоговую декларацию одним из двух способов:

в бумажном виде (через уполномоченного представителя организации или по почте);

в электронном виде через Интернет.

Для применения единой (упрощенной) налоговой декларации существует ряд ограничений, которые установлены пунктом 2 статьи 80 Налогового кодекса РФ. На момент сдачи отчетности только сама организация знает, выполняются все эти ограничения или нет. Поэтому она и решает, сдавать ли декларацию по единой (упрощенной) форме или нет. Если впоследствии налоговая инспекция при проверке обнаружит, что организация не имела права отчитываться по единой (упрощенной) форме, ее оштрафуют за неподачу декларации по статье 119 Налогового кодекса РФ.

Таким образом, применение единой (упрощенной) налоговой декларации - это право, а не обязанность организации. То есть организации могут сдавать вместо нее нулевые декларации по каждому из налогов.

Если среднесписочная численность сотрудников за предыдущий год превышает 100 человек, то права выбора у организации нет. В течение года декларации следует представлять только в электронном виде. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации за предыдущий год) в электронном виде в межрегиональные инспекции по крупнейшим налогоплательщикам.

Такие правила установлены в пункте 3 статьи 80 Налогового кодекса РФ.

Форма единой (упрощенной) декларации и порядок ее заполнения утверждены приказом Минфина России от 10 июля 2007 г. № 62н.

Единая (упрощенная) декларация включает в себя два листа.

На первом листе указывается:

ИНН и КПП организации (ячейки, отведенные для ИНН, заполняются справа налево, а в двух ячейках, оставшихся свободными, проставляются нули);

код вида документа (для первичной отчетности - 1, для уточненной - 3);

отчетный год, за который сдается декларация;

полное наименование налоговой инспекции, в которую подается единая (упрощенная) налоговая декларация, и ее код;

полное наименование организации;

код по ОКАТО (по Общероссийскому классификатору, утвержденному постановлением Госстандарта России от 31 июля 1995 г. № 413);

код вида деятельности (по Общероссийскому классификатору, утвержденному постановлением Госстандарта России от 6 ноября 2001 г. № 454-ст);

контактный телефон.

Основное содержание первого листа - таблица, где надлежит перечислить названия налогов, по которым в течение квартала организация или предприниматель признавались налогоплательщиками, но объекты налогообложения по этим налогам не возникали. Таблица позволяет вписать в нее сведения только о четырех налогах. Если для организации (предпринимателя) этого недостаточно, в состав декларации включаются две первые страницы.

Наименования налогов указываются в очередности, соответствующей нумерации глав части второй Налогового кодекса РФ. По налогам, вписанным в единую (упрощенную) декларацию, указывается:

в графе 1 - номер главы Налогового кодекса РФ, которой установлен налог;

в графе 2 - код налогового (отчетного) периода;

в графе 3 - номер квартала, в котором у налогоплательщика не было объектов обложения данным налогом.

По налогам, налоговый период у которых равен кварталу, код налогового периода - 3.

Этот код указывается, когда в декларацию вписываются:

НДС (ст. 163 Налогового кодекса РФ);

водный налог (ст. 333.11 Налогового кодекса РФ).

По налогам, налоговый период у которых равен году, в графе 3 указывается код отчетного периода:

3 - если сведения подаются за I квартал;

6 - если сведения подаются за первое полугодие;

9 - если сведения подаются за девять месяцев;

0 - если сведения подаются за год.

Номер квартала (графа 4) по этим налогам указывать не нужно.

В таком порядке нужно вписывать в декларацию:

налог на прибыль (ст. 285 Налогового кодекса РФ);

единый сельхозналог (ст. 346.7 Налогового кодекса РФ);

единый налог при УСН (ст. 346.19 Налогового кодекса РФ);

налог на имущество (ст. 379 Налогового кодекса РФ);

транспортный налог (ст. 360 Налогового кодекса РФ);

земельный налог (ст. 393 Налогового кодекса РФ.

Это предусмотрено разделом II Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Сведения об НДС можно вписать в единую (упрощенную) декларацию при соблюдении в течение квартала трех условий:

отсутствие объектов обложения НДС;

отсутствие движения денежных средств на расчетных счетах и в кассе;

отсутствие операций, которые должны отражаться в декларации по НДС. Например, операций по продаже товаров (работ, услуг), местом реализации которых Россия не признается (раздел 7 декларации по НДС), или экспортных операций, по которым обоснованность применения нулевой ставки НДС была подтверждена в прошлых налоговых периодах, а право на применение налоговых вычетов возникло в текущем квартале (раздел 5 декларации по НДС).

Форма и порядок заполнения единой (упрощенной) декларации позволяют указывать в ней только те налоги, налоговым периодом для которых является квартал или календарный год (п. 7.9 Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н). Поэтому при отсутствии объектов обложения акцизами (ст. 192 Налогового кодекса РФ) и налогом на добычу полезных ископаемых (ст. 341 Налогового кодекса РФ) по каждому из этих налогов следует подавать нулевые налоговые декларации даже в том случае, если у организации не было движения денежных средств на расчетном счете и в кассе.

Если единую (упрощенную) налоговую декларацию подписывает руководитель организации, следует указать его фамилию, имя и отчество полностью. Руководитель ставит подпись и заверяет декларацию печатью организации.

Если декларацию подписывает представитель организации, то, кроме фамилии, имени и отчества, необходимо указать наименование документа, подтверждающего его полномочия. Если представителем является организация, декларацию подписывает ее руководитель. Его подпись должна быть заверена печатью этой организации.

Единая (упрощенная) налоговая декларация заполняется шариковой или перьевой ручкой черного либо синего цвета. Возможна распечатка декларации, заполненной в машинописном виде. Чтобы исправить ошибку, зачеркните неправильную запись и впишите правильную. Каждое исправление должно быть заверено подписью руководителя (представителя) и печатью организации. Об этом сказано в разделе I Порядка, утвержденного приказом Минфина России от 10 июля 2007 г. № 62н.

Несвоевременная подача единой (упрощенной) налоговой декларации является налоговым правонарушением. Ответственность за него предусмотрена статьей 119 Налогового кодекса РФ.

За несвоевременную подачу упрощенной декларации штрафы взимаются по каждому налогу, который в ней указан. Размер штрафа зависит от суммы налога к уплате (доплате), указанной в декларации. При этом штрафы надлежит перечислять в бюджет по разным КБК. Об этом сказано в письме Минфина России от 26 ноября 2007 г. № 03-02-07/2-190.

Поскольку в единой (упрощенной) налоговой декларации суммы налогов отсутствуют, налоговая инспекция может наложить штраф в минимальном размере - 100 рублей (абз. 2 п. 1 ст. 119 Налогового кодекса РФ). Однако этот штраф применяется лишь в случаях, если декларация сдана с опозданием на срок не более 180 рабочих дней. Если единая (упрощенная) налоговая декларация сдана с опозданием на больший срок, то минимальный штраф не взыскивается. Пунктом 2 статьи 119 Налогового кодекса РФ такая санкция не предусмотрена.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений либо недостоверных сведений налогоплательщик представляет в налоговый орган уточненную декларацию.

ГЛАВА 2. ОРГАНИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ НА ПРЕДПРИЯТИИ ИП ГОГОЛЕВСКИЙ В.И.

Перечень налогов, уплачиваемых в ООО «Сямженские молочные продукты»:

- - Налог, связанный с применением упрощенной системы налогообложения;

- - транспортный налог;

- - земельный налог;

- - страховые взносы на обязательное пенсионное страхование.

Составление налоговых деклараций.

Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Налоговая декларация представляется в налоговый орган по месту учета налогоплательщика по установленной форме на бумажном носителе или в электронном виде

Предоставляются налоговыми органами бесплатно.

Налоговая декларация представляется с указанием единого по всем налогам идентификационного номера налогоплательщика. При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполноты отражения сведений, а равно ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые дополнения и изменения в налоговую декларацию.

Все реквизиты должны быть достоверно заполнены налогоплательщиком.

Упрощенная система налогообложения

Экономическое содержание . Упрощенная система налогообложения является специальным налоговым режимом, переход на который осуществляется в добровольном порядке на основании заявления.

Расходы и доходы по этой системе определяются налоговым методом. На выбор существует 2 объекта налогообложения: доходы и доходы, уменьшенные на величину расходов.

Система может применяться налогоплательщиком до тех пор, пока выручка от осуществления предпринимательской деятельности не превысит 15млн.руб. (без учета НДС), либо средняя численность работников превысит 100 чел., остаточная стоимость основных средств и наматериальных активов превысит 100 тыс.руб., либо налогоплательщик займется видами деятельности, не попадающими под данный специальный режим.

Законодательная база . НК РФ, гл. 26 «Упрощенная система налогообложения».

Налогоплательщик .

Объект налогообложения - доходы, уменьшенные на величину расходов.

Ограничения по переходу на упрощенную систему налогообложения:

- · по численности работников - средняя численность работников за налоговый период не превышает 100 чел.;

- · по режиму налогообложения:

- 1) индивидуальный предприниматель или организация переведены на систему налогообложения для с/х товаропроизводителей в соответствии с гл 26 НК РФ

- 2) не истек 1 год после того, как индивидуальный предприниматель или организация утратили право на применение упрощенной системы налогообложения.

- - по видам деятельности - не имеют право применять упрощенную систему налогообложения:

- 1) профессиональные участники рынка ЦБ;

- 2) индивидуальные предприниматели и организации, занимающиеся игорным бизнесом;

- 3) индивидуальные предприниматели и организации, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

- 4) нотариусы, занимающиеся частной практикой;

- 5) индивидуальные предприниматели и организации, являющиеся участниками соглашения о разделении продукции;

- 6) организации, имеющие филиалы или представительства;

- 7) банки;

- 8) страховщики;

- 9) негосударственные пенсионные фонды;

- 10) инвестиционные фонды;

- 11) ломбарды;

- 12) бюджетные организации.

- · по стоимости имущества - остаточная стоимость имущества организации не превышает 100 млн.руб.;

- · по составу собственников - организации, в которых доля непосредственного участия других организаций составляет менее 25%

Для индивидуальных предпринимателей единый налог заменяет уплату:

- - налога на доходы физических лиц;

- - налога на добавленную стоимость;

- - налог на имущество физических лиц;

- - ЕСН (за исключением взносов на обязательное пенсионное страхование);

Для организаций:

- - налог на прибыль;

- - налог на имущество организаций;

- - ЕСН;

- - НДС.

Ставка налога, если объектом налогообложения является доходы, составляет 6%.

Ставка налога, если объектом налогообложения являются доходы, уменьшенные на величину расходов, составляет 15%.

Преимущества:

- 1. Существенное снижение налоговых обязательств большинства налогоплательщиков по сравнению с общим режимом налогообложения;

- 2. Значительное упрощение налогообложения и бухгалтерского учета;

- 3. Меньшее число налогов;

Недостатки:

- 1. Возможность потери клиентов - юридических лиц и индивидуальных предпринимателей, уплачивающих НДС;

- 2. Необходимость доплаты сумм единого налога и соответствующей суммы пени при реализации объектов основных средств;

- 3. Включение в налоговую базу авансов, полученных от покупателей и заказчиков;

- 4. Негативные последствия в случае потери права или отказа от применения упрощенной системы налогообложения.

Транспортный налог

Данный налог вводится 28 главой НК РФ.

На территории конкретного региона введение данного налога осуществляется на основании регионального законодательного акта - областной закон «О транспортном налоге» №537 ОЗ от 30.12.02 года.

Налогоплательщик - ООО «Сямженские молочные продукты»

Объект налогообложения - транспортные средства зарегистрированные в соответствии с законодательством РФ.

Транспортные средства делятся на:

- 1) Наземные:

- - легковые и грузовые автомобили

- - автобусы

- - мотоциклы и мотороллеры

- - снегоходы и мотосани

- - др. самоходные машины

- - механизмы на пневматическом и гусеничном ходу.

- 2) Водные:

- - теплоходы

- - яхты, катера

- - парусные суда

- - моторные лодки

- - гидроциклы

- - буксируемые суда

- 3) Воздушные:

- - самолеты

- - вертолеты

- - иные воздушные транспортные средства.

Налогооблагаемая база

Льготы по транспортному налогу устанавливаются как на федеральном, так и на региональном уровне (см. ОЗ №537).

Федеральные льготы предусматривают освобождение от уплаты налога следующих транспортных средств:

- 1. Весельные лодки, а также моторные лодки с мощностью двигателя не более 5 л.с.

- 2. Легковые автомобили оборудованные для инвалидов, а также с мощностью двигателя до 100 л.с. приобретенные через органы социальной защиты населения.

- 3. Промысловые морские и речные суда.

- 4. Транспортные средства используемые для перевозки пассажиров или грузов (за исключением наземного).

- 5. с/х машины.

- 6. Транспортные средства военных и аналогичных подразделений.

- 7. Транспортные средства находящиеся в розыске, при этом владелец должен получить документ подтверждающий факт угона.

- 8. Самолеты, вертолеты санитарной авиации и медицинской службы.

В ООО «Сямженские молочные продукты» льгот по уплате транспортного налога нет.

Ставки транспортного налога дифференцированы в зависимости от категории транспортного средства и мощности его двигателя.

Налоговым периодом является календарный год.

Отчетный период - 1 квартал, полугодие, 9 месяцев.

Транспортный налог = налогооблагаемая база * ставка, руб.

Если в течение налогового периода произошли какие-либо изменения в составе транспортного средства, налог исчисляется следующим образом:

Транспортный налог = налогооблагаемая база * ставка * К.

К = n/12 , где n - количество месяцев в собственности.

При этом операции совершенные до 15 числа месяца не увеличивают срок владения и наоборот, после 15 увеличивают.

Срок уплаты - до 30 числа месяца следующего за отчетным периодом.

По итогам отчетных периодов производится уплата авансовых платежей, а в налоговые органы представляется «Расчет авансовых платежей по транспортному налогу».

По итогам года сдается Налоговая декларация по транспортному налогу.

Приведем пример расчета транспортного налога на транспортное средство ГАЗ 3309 :

налоговая база составляет 118 руб., налоговая ставка - 40 руб.

Транспортный налог = 118 * 40=4720.

Земельный налог

Земельный налог вводится главой 31 Налогового кодекса Российской Федерации, а так же «Положением о земельном налоге», утвержденном решением Вологодской городской думы от 06.10.2006 года № 309.

Налогоплательщик - ООО «Сямженские молочные продукты»

Объектом налогообложения признаются земельные участки, находящиеся на территории муниципального образования.

Не признаются объектами налогообложения: изъятые из оборота земли, в соответствии с законом РФ; ограниченные в обороте земли, находящиеся под памятниками истории и искусства, занятые государственными водными объектами.

Налогооблагаемая база определяется как кадастровая стоимость земельного участка.

Полностью освобождаются от уплаты земельного налога инвалиды 1,2 и 3 группы, а так же инвалиды детства. На местном уровне освобождаются от уплаты налога органы местного самоуправления и бюджетные организации.

На частичное освобождение от уплаты налога имеют право: организации инвалидов, государственные автодороги, религиозные организации, организации художественного народного промысла, физические лица - представители малочисленных народов, полные кавалеры ордена славы (на федеральном уровне); 90 % - собственники жилых помещений, организации и ИП, осуществляющие управление многоквартирным домом, 50 % - садоводческие, огороднические и дачные кооперативы (на местном уровне).

Налоговые ставки:

- · 0,3 % - сельскохозяйственные земли, земли жилого фонда, земли личного подсобного хозяйства;

- · 1,5 % - все остальные земельные участки.

Исчисление земельного налога.

ЗН = Кадастровая стоимость*% ставка*(n/12),

где n - число месяцев нахождения участка в стоимости предприятия.

Рассмотрим пример расчета земельного налога:

Кадастровая стоимость - 100947 руб.

Налоговая ставка - 1,5%.

Земельный налог = 100947 * 0,015 = 1514 руб.

С вступлением в силу Закона №167-ФЗ наряду с уплатой единого социального налога налогоплательщики должны уплачивать в ПФР страховые взносы на обязательное пенсионное страхование , направляемые на финансирование страховой и накопительной части трудовой пенсии граждан. При этом доля единого социального налога, ранее зачисляемая в Пенсионный фонд Российской Федерации, поступает в федеральный бюджет, и выделяется на финансирование базовой части трудовой пенсии. В соответствии с главой 24 НК РФ сумма платежа, зачисляемая в федеральный бюджет, предусматривает обязательный налоговый вычет в Пенсионный фонд для финансирования страховой и накопительной частей пенсии.

Страховые взносы на обязательное пенсионное страхование (далее - страховые взносы) - индивидуально возмездные обязательные платежи, которые уплачиваются в бюджет Пенсионного фонда Российской Федерации и персональным целевым назначением которых является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете» (статья 3 Закона №167-ФЗ).

В настоящее время в пенсионном законодательстве четко определено, что страховые взносы на обязательное пенсионное страхование уплачиваются на индивидуальной возмездной основе, а их целевое назначение - обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете.

Таким образом, в отличие от налога, страховые взносы на обязательное пенсионное страхование отвечают признакам возмездности и возвратности. При поступлении в бюджет ПФР они персонифицируются в разрезе каждого застрахованного лица и учитываются на индивидуальных лицевых счетах, открытых каждому застрахованному в ПФР лицу. При этом учтенные на индивидуальном лицевом счете взносы формируют страховое обеспечение, которое выплачивается застрахованному лицу при наступлении страхового случая, а величина выплат будущей пенсии зависит от суммы накопленных на индивидуальном лицевом счете страховых взносов, которые уплачивались страхователями за период его трудовой деятельности.

Согласно статье 6 Закона №167-ФЗ индивидуальные предприниматели являются страхователями по обязательному пенсионному страхованию по двум основаниям:

- · как лица, производящие выплаты физическим лицам;

- · непосредственно как индивидуальные предприниматели.

Согласно пункту 1 статьи 6 Закона №167-ФЗ если индивидуальный предприниматель одновременно относится к этим двум категориям страхователей, то исчисление и уплата страховых взносов производятся им по каждому основанию отдельно.

Общие требования к порядку заполнения декларации по страховым взносам на обязательное пенсионное страхование в ПФР

1. Декларация по страховым взносам на обязательное пенсионное страхование заполняется шариковой или перьевой ручкой, черным либо синим цветом. Возможна ее распечатка на принтере.

Декларация представляется на бумажном носителе или в электронном виде в соответствии с законодательством Российской Федерации.

Декларация на бумажном носителе может быть представлена страхователем в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

2. При заполнении декларации учитывается следующее.

В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных декларацией, в строке и соответствующей графе ставится прочерк. Все значения показателей отражаются в целых числах.

Если на страницах декларации, которые должны быть представлены страхователями, какие-либо таблицы ими не заполняются, то в полях этих таблиц ставится прочерк.

Для исправления ошибок следует перечеркнуть неверное значение показателя, вписать правильное значение показателя и поставить подпись страхователя (для организации - подписи должностных лиц (руководителя и главного бухгалтера) под исправлением, с указанием даты исправления. Все исправления должны быть заверены печатью организации (штампом - для иностранных организаций) или подписью индивидуального предпринимателя, а также физического лица, не признаваемого индивидуальным предпринимателем.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

После заполнения и комплектования декларации проставляется сквозная нумерация заполненных страниц в поле «Стр.».

Страница 001 титульного листа, Разделы 1., 2., 2.1., 2.2. декларации представляются всеми страхователями. Страница 002 титульного листа представляется физическими лицами, не признаваемыми индивидуальными предпринимателями, в случае отсутствия у них ИНН.

Раздел 2.3. декларации представляется организациями, имеющими обособленные подразделения, исполняющие обязанности организации по представлению декларации по страховым взносам.

- 3. В верхней части каждой заполняемой страницы декларации указываются:

- · ИНН и КПП организации указываются согласно Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме № 12-1-7, утвержденной приказом МНС России от 27.11.1998 № ГБ-3-12/309 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц»

КПП по месту нахождения обособленного подразделения - согласно Уведомлению о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения его обособленного подразделения на территории Российской Федерации по форме № 12-1-8, утвержденной приказом МНС России от 27.11.98 № ГБ-3-12/309 или согласно Уведомлению о постановке на учет в налоговом органе юридического лица по форме № 09-1-3, утвержденной приказом МНС России от 03.03.2004 № БГ-3-09/178.