Сбербанк кредитная карта условия оформления и пользования. Выгодный запас денег на кредитной карте сбербанка. Бонусы и привилегии

Кредитная карточка – оптимальный вариант для людей, не любящих длительные ожидания заработной платы и желающих покупать товары здесь и сейчас. Этот универсальный продукт является актуальным при любой экономической ситуации, и чтобы вам он принес больше пользы, стоит ознакомиться с базовыми условиями, на которых он предоставляется.

Общие положения, применимые ко всем карточкам Сбербанка

Кредитная карта Сбербанка , условия которой зависят от различных факторов, имеет несколько особенностей.

По сути, условия получения данной карточки такие же, как и требования при получении потребительского кредита.

Дополнительные расходы и обязательства

Кредитные карты Сбербанка, условия пользования которых мы уже рассмотрели, предполагают некоторые дополнительные расходы.

- Если вы решите обналичить взятую в долг сумму, то комиссия составляет 3% . У других банков эта величина равна 4% от общей суммы.

- При просрочке определенной выплаты придется оплатить штраф, составляющий 38% годовых.

Важно! Можно взять страховку, традиционно повышающую вероятность положительного ответа на заявку о займе! Она не только поможет решить эту проблему, но и станет «палочкой-выручалочкой» в дальнейшем.

Преимущества карты

Условия получения кредитной карты Сбербанка являются актуальными, благодаря некоторым преимуществам:

- Выполнение процедуры является простым и быстрым, произвести можно в любом отделении любого города. Сбербанк – это организация, обладающая широкой сетью филиалов, поэтому проблем с поиском подходящего отделения не возникнет.

- Что касается процентной ставки по кредитам, то у Сбербанка она значительно ниже, нежели у других организаций. Поэтому оставить без внимания их основные предложения будет невозможно.

- Безопасность – то, чем славится Сбербанк. Ваши средства всегда будут «под замком», так что переживать за это не стоит.

- Новая услуга «Спасибо от Сбербанка» позволяет оплачивать покупки баллами, которые начисляются при каждой оплате товаров в магазинах-партнерах. С этим очень удобно экономить, в некоторых магазинах баллами можно оплатить до ¾ вашей покупки.

- Сбербанк предоставляет возможность пользоваться множеством бесплатных сервисов, которые упростят работу с переводами, оплатами покупок или услуг и др. Например, система «Сбербанк Онлайн» или мобильный банк, предназначенный для операций с помощью телефона.

- При потере карты, вы сможете экстренно запросить выдачу денег.

Недостатки

- Самым большим недостатком является высокая комиссия при выдаче наличных – 3 процента.

- Высокая стоимость обслуживания – 3 тысячи рублей.

- В то время как другие банки готовы предоставить кредитный лимит до 1.5 миллиона, Сбербанк не хочет рисковать, он предоставляет лишь до 600 тысяч рублей.

- Если осуществлять покупку в небольших магазинах, то есть большая вероятность, что вы не сможете оплатить товар, так как обычно в таких местах принимают лишь дебетовые карты.

- Процентная ставка довольно высока – 24% годовых.

Дополнительные услуги

Кредитная карта от Сбербанка предполагает возможность получения клиентами дополнительных бонусов за пользование.

- Мобильный банк поможет осуществлять управление деньгами посредством мобильного телефона. Вы будете получать оповещения об операциях, происходящих с вашим счетом, это позволит избежать недоразумений.

- Если вы вдруг потеряете карту, получите возможность экстренно снять с нее наличные средства.

- Возможность пользоваться основными и дополнительными опциями Сбербанка в режиме онлайн.

- Отсутствие скрытых комиссий и прочих подводных камней.

Разновидности карт

Кредитная карта от Сбербанка предлагается в нескольких вариантах:

Сами по себе карты подразделяются на типы:

- финансы плохо защищены;

- лимит денежных средств на карте – 50 000 рублей, далее банк будет брать комиссию в размере 1%;

- не всех магазины и интернет-магазины принимают оплату.

Получение карт Сбербанка

Самым удобным вариантом получения кредитки является визит в отделение банка. Здесь с удовольствием ответят на все ваши вопросы и любезно помогут оформить банковскую карточку. Работники буквально все сделают за вас, вам нужно только предъявить некоторые документы:

- паспорт;

- документы, подтверждающие ваше трудоустройство и доход.

А при оформлении «Молодежной» или моментальной карты вам пригодится всего лишь паспорт.

После этого персонал сообщит вам день, когда карта будет готова, и даст вам все реквизиты, которыми можно начать пользоваться уже сегодня.

Пользование кредитными картами

Чтобы начать пользоваться картой, сначала необходимо ее активировать. Если эту операцию не проделали при получении, то вы сможете сделать это, позвонив по горячей линии Сбербанка (информация на официальном сайте). После активирования, использовать карту можно, проделывая те же операции, что и с дебетовой.

Есть лишь одно главное отличие: средства, находящиеся на счету являются кредитными, т.е. в строго оговоренные сроки карту необходимо пополнять, чтобы не было задолженностей.

Прекращение пользования

Стоит знать, что лишь по одному желанию закрыть счет и перестать пользоваться картой нельзя, ведь изначально вы взяли на себя некоторые обязательства. Для прекращения пользования картой следует знать порядок действий:

- Возьмите договор, который вы получили при оформлении, и изучите его. Если там есть пункт, который предусматривает штраф за досрочное прекращение пользования картой, то вам придется расплатиться согласно указанным условиям.

- Чтобы узнать точную сумму задолженности, обратитесь в отделение банка и подайте заявление на закрытие кредитной карты.

- Дождитесь ответа, предусматривающего ответ банка. Если вам придет одобрение, то вы благополучно можете сдать ее обратно в отделение банка.

Предполагаемая величина средств кредитования зависит от кредитной истории клиента. В целом условия по кредитной карте Сбербанка достаточно выгодные, но есть одно НО. Если вы станете должником с приличными суммами задолженности, то банк не будет ожидать истечения срока исковой давности и подаст в суд немедля. Заведение дорожит репутацией и предполагает честность и прозрачность в отношениях с клиентом по всем кредитным программам, именно такой подход делает его лидирующим банком в стране.

Предоставление кредита является самой популярной банковской услугой. Его можно получить наличными, а можно в виде кредитной карты. В определенных случаях она и удобнее и выгоднее, чем оформление классического займа в банке. Рассмотрим условия выдачи и пользования кредитных карт Сбербанка, а также их плюсы и минусы.

Кредитные карты Сбербанка

Важные условия, на которые необходимо обратить внимание при выборе кредитки:

- Требования к заемщику

- Размер процентной ставки

- Стоимость обслуживания

- Кредитный лимит

- Льготный период

- Бонусы и привилегии

- Отзывы клиентов Сбербанка

Условия получения

- Наличие Российского гражданства

- Возраст от 21 до 65 лет

- Наличие постоянной регистрации в РФ

- Подтверждение доходов и платежеспособности

И хотя последний пункт не афишируется на официальном сайте Сбербанка, в такая графа имеется:

Условия пользования

Процентная ставка

- Массовая выдача на стандартных условиях: процентная ставка — 27,9% годовых.

- на льготных условиях — проценты 23,9% годовых.

Начисляемые проценты по кредитной карте являются одним из главных критериев выбора, т.к. именно процентная ставка влияет на итоговую стоимость за пользование кредитными денежными средствами. Даже если Вы не получали предодобренное предложение от Сбербанка, но являетесь его активным клиентом, то все равно можете оформить кредитную карту на льготных условиях, т.е. под меньший процент.

Стоимость обслуживания

Стоимость годового обслуживания кредитных карт Сбербанка зависит от их разновидности и колеблется в диапазоне от 750 до 12 000 рублей. Стоимость первого и последующих годов обслуживания одинаковы.

Некоторые виды кредитных карт можно оформить без оплаты за годовое обслуживание, но для этого нужно быть активным клиентом Сбербанка и воспользоваться льготными условиями оформления по предодобренному предложению (см.выше).

Кредитный лимит

- Стандартный лимит кредитной карты — до 300 000 рублей

- Расширенный лимит (для карт на льготных условиях) — до 600 000 рублей

- Для Visa Signature Аэрофлот — до 3 000 000 рублей

В условиях указан максимально возможный размер денежного лимита. Для каждого клиента он устанавливается индивидуально, в соответствии с доходами и платежеспособностью. По письменному заявлению владельца кредитной карты лимит может быть скорректирован как в меньшую, так и в большую сторону (в пределах кредитного лимита и платежеспособности).

Льготный период

*Льготное погашение задолженности по кредитной карте распространяется только на безналичную оплату товаров и услуг.

Бонусы и привилегии

- Стандартный пакет бонусов Сбербанка, характерный для всех кредиток: начисление Спасибо от Сбербанка, бесплатный полный пакет Мобильного банка.

- Оформление на льготных условиях (для классических и золотых карт): бесплатное годовое обслуживание, сниженная процентная ставка.

- Для линейки карт «Аэрофлот»: начисление от 1 до 2 миль полета за каждые 60 рублей безналичной оплаты.

Полезная информация и инструкции:

Выдаваемая гражданам РФ кредитная карта Сбербанка на 50 дней имеет льготный период, условия предоставления которого состоит из 30 дней отчетного и 20 платежного периода соответственно. Рассмотрим их основные принципы и правила использования.

Альфа-Банк: Супер предложение! Кредитная карта «100 дней без %» от Альфа-банка!

Выпуск карты бесплатно

+Кредитный лимит до 300 000 руб.

+100 дней без % по кредиту на покупки и снятие наличных

+0% по кредиту на перевод и на любые покупки в течение 100 дней

+0% комиссии на снятие наличных

+Беспроцентный период начинается при первой покупке, снятии наличных или иной операции по карте. >>Полные условия по карте

Принципы использования

В первую очередь, кредитка – очень удобно, в случае необходимости деньги всегда под рукой, не нужно занимать или откладывать покупку необходимых товаров. А если пользоваться ей с умом, то и выгодно: льготный период позволяет распоряжаться заёмными средствами по кредитной карте Сбербанка совершенно бесплатно в течение определенного периода времени.

Участникам зарплатного проекта банк заранее готовит кредитные предложения и в рамках выездных мероприятий выдает заранее выпущенные кредитки.

Также в любом отделении можно заполнить заявление на выпуск именной кредитной карты и получить её в течение 8 дней. Если средства нужны срочно, в день обращения оформляют моментальные кредитки с ограниченным набором услуг.

Доступный кредитный лимит в каждом случае индивидуален, финансовое учреждение устанавливает его исходя из ежемесячного дохода клиента. Пользователям, своевременно оплачивающим задолженности, лимит может быть увеличен.

Льготный период по кредитной карте Сбербанка равен 50 дням, в пределах этого срока пользование средствами осуществляется без процентов.

ВАЖНО! Беспроцентное пользование деньгами банка возможно только при безналичных расчётах. При снятии наличных взимается комиссия, и начисляются проценты по кредиту.

Правила пользования кредитками гласят, если вы не укладываетесь в льготный период сроком в 50 дней или грейс период, как его еще называют, на заимствованные денежные средства начисляются проценты. Далее принцип действия схож с обычным кредитом, составляется график платежей на погашение задолженности равными суммами.

Достоинства

Преимущества кредиток Сбербанка следующие:

- автоматически возобновляемый кредитный лимит до 600 тысяч рублей;

- бесплатное подключение услуги «Мобильный банк»;

- СМС-оповещение обо всех операциях, производимых по карте;

- специальная технология защиты покупок, в том числе в Интернет-магазинах;

- грейс период на 50 дней;

- получение за 2 часа по одному паспорту (доступно только для зарплатных клиентов);

- возможность участия в бонусной программе «СПАСИБО»;

- бесплатное годовое обслуживание;

- наличие специальных предложений для граждан с 18 лет;

- процентные ставки от 21,9% до 33,9%.

ВАЖНО! Процентные ставки зависят от вида карты, в большинстве кредиток они фиксированные.

Недостатки

Как и любой финансовый продукт, кредитная карта от Сбербанка с грейс периодом на 50 дней имеет свои «подводные камни»:

- Если вы не получаете заработную плату на карту Сбербанка, для оформления кредитки потребуется копия трудовой книжки и документы, подтверждающие доходы.

- Не выгодно снимать наличные, комиссия составляет 3% от запрашиваемой суммы и не может быть менее 390 рублей.

- Многие пользователи не понимают, как считается льготный период и начисляется плата за пользование заёмными средствами.

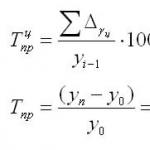

Как считать период беспроцентного пользования

Льготный период составляет 50 дней и условно состоит из двух этапов:

- отчетного периода, который составляет 30 дней;

- платежного периода, который составляет 20 дней.

ВАЖНО! Дата отсчета отчетного периода начинается с даты получения кредитной карты в банке и ее активации. Платежный период – следующие 20 дней после окончания отчетного.

Если платеж по кредитке совершен первый день отчетного периода, беспроцентно пользоваться средствами можно в течение 50 дней, если в последний день, то 20 дней. Расходы, произведённые в первый день расчётного периода, будут отражены в отчете следующего месяца.

Пример расчета льготного периода. Кредитная карта Сбербанка и конверт с ПИН-кодом получены 9 марта. Отчетный период длится до 8 апреля. С 8 по 27 апреля – платежный период. Таким образом, грейс период – с 9 марта по 27 апреля.

Платеж, совершенный 9 марта, без дополнительных расходов можно погасить в течение 50 дней, 29 марта – в течение 30 дней, а, например,

5 апреля – течение 23 дней.

ВАЖНО! На сайте Сберегательного банка России действует калькулятор, где можно режиме онлайн рассчитать даты погашения задолженности.

После формирования отчета банк рассылает SMS-сообщения с уведомлением об общей сумме задолженности, минимальной сумме погашения и дате платежа.

Погасив всю указанную сумму, вы избежите уплаты процентов. Если возможности оплатить нет, достаточно внести минимальный платеж до указанного срока, в этом случае штрафы и пени накладываться не будут. Но на оставшиеся средства будут начислены проценты.

ВАЖНО! Остаток задолженности можно посмотреть, воспользовавшись сервисом «Сбербанк Онлайн», либо отправив СМС-сообщение на номер 900 со словом «ДОЛГ».

Даже при не полном погашении суммы задолженности, можно продолжать расплачиваться картой, при этом льготный период будет действовать согласно расчету, а платежи попадут в следующий отчет.

Проценты начинают начисляться с даты, следующей за датой окончания льготного пользования. При частичном погашении, плата за использование денежных средств банка начисляется на фактически оставшуюся сумму.

Погашать кредитку можно следующими способами:

- внести деньги через устройства самообслуживания аналогично дебетовому пластику;

- перевести безналичным расчетом со своих счетов используя сервис «Сбербанк Онлайн» либо услугу «Мобильный банк».

Виды кредитных карт

Кредитные карты с льготным периодом предлагаемые Сбербанком бывают нескольких видов, какой пользоваться клиенты выбирают сами:

- золотые карты;

- карты «Подари жизнь» и «Аэрофлот»;

- классические карты;

- премиальные карты;

- молодежные и карты мгновенной выдачи.

Золотые карты MasterCard и Visa Gold

Для большинства пользователей дебетовой зарплатной карты, Сберегательный банк выпускает золотые карты Виза Голд с бесплатным годовым обслуживанием. Предельная сумма выдачи составляет 600000 рублей, плата за пользование фиксированная – 25,9 % годовых. Возрастные ограничения: 21-65 лет.

Для большинства пользователей дебетовой зарплатной карты, Сберегательный банк выпускает золотые карты Виза Голд с бесплатным годовым обслуживанием. Предельная сумма выдачи составляет 600000 рублей, плата за пользование фиксированная – 25,9 % годовых. Возрастные ограничения: 21-65 лет.

Пластик Visa Gold оформляется на три года, причем условия, действующие на момент договора, не меняются. Один из недостатков этого вида – нельзя заводить несколько карт на единый счет.

Достоинства складываются из удобства пополнения наличным и безналичным способом, осуществление операций через удалённые сервисы, беспрепятственное использование во всем мире в рамках платежной системы.

ВАЖНО! Золотые карты MasterCard и Visa Gold предлагаются банком индивидуально каждому пользователю.

Карты «Подари жизнь» Visa Gold и «Аэрофлот» Visa Gold

«Подари жизнь» Visa Gold созданы совместно с одноименным благотворительным фондом для помощи детям с серьезными заболеваниями. На благотворительность перечисляется помощь в виде 50 % платы дохода банка от ведения пластика и 0,3% от совокупности средств операций по карте.

«Аэрофлот» Visa Gold позволяет копить мили и обменивать их на билеты и бонусы авиакомпаний.

Молодежные карты и мгновенной выдачи

Visa и MasterCard Momentum не являются именными, выпускается моментально, в течение получаса после регистрации заявления. Предельная сумма выдачи - 120000 рублей, плата за пользование – 25,9 %. Один из недостатков – проблемы с использованием за границей.

ВАЖНО! Бесплатное годовое обслуживание возможно, если банк выдал индивидуальное предложение и заранее утвердил лимит.

Молодежные кредитки выпускаются с пределом в 200000 рублей, ежемесячной платой за обслуживание 62,5 рублей и платой за пользование 33,9%.

Собственные средства на кредитной карте

Если сумма средств на кредитке превышает лимит, разница – собственные средства клиента. При расходовании они списываются в первую очередь. Проценты при использовании не начисляются.

ВАЖНО! При снятии наличных комиссия и проценты начисляются даже на собственные средства.

Кредитная карта Сбербанка на 50 дней – уникальное предложение, по условиям которого, клиент может свободно распоряжаться заемными денежными средствами в течение указанного времени, без начисления дополнительных процентов. Такие карты пользуется большим спросом у тех, кому срочно нужны деньги, вернуть которые получится за короткий срок, получив при этом, условия .

Условия получения кредитной карты

Перед тем как преступить к разбору условий получения карты, нужно понять, что 50 дней - это льготный период на протяжении которого держатель может использовать заемные деньги с карты, без уплаты дополнительных процентов за просрочку. На сегодняшний день из , выпускаемых Сбарбанком, данным периодом обладают все кредитные продукты. Но чтобы оформить кредитную карту на 50 дней, необходимо соответствовать следующим требованиям банка:- быть гражданином РФ;

- иметь стаж работы не менее полугода;

- быть в возрасте не менее 21 года и не более 65 лет;

- иметь положительную кредитную историю;

- работать на одном месте работы не менее полугода.

Необходимые документы для получения кредитной карты

Для того, чтобы получит кредитную карту на 50 дней от Сбербанка, нужно предоставить следующие документы:- паспорт с указанием места регистрации (по месту жительства);

- ИНН (если его нет, следует обратиться в налоговую);

- при сумме займа более 100 000 рублей понадобится справка о доходах;

- если нет зарплатного счета в Сбербанке, необходимо взять справку 2-НДФЛ.

Распространенные вопросы и ответы

Перед тем, как оформить 50-дневную карту, часто возникает ряд вопросов. Здесь приведены самые распространенные из них.Какая сумма кредитного лимита?

Как правило, сумма займа для физических лиц варьируется от 300 000 до 600 000 рублей в зависимости от персонального предложения. Если обращение в Сбербанк за кредитом не первое, и не имеется замечаний по ранее взятым долговым обязательствам, банк может увеличить предельное значение.Для проверки лимита кредитной карты существует несколько способов:

- С помощью СМС-сообщения со словом БАЛАНС XXXX (XXXX - последние цифры на карте) ;

- Через и мобильное приложение;

- Через устройство самообслуживания, отправив запрос остатка средств на кредитной карте.

Как начисляются процентные ставки?

Проценты по кредиту начисляются только на денежные средства, которые были сняты с карты. Размер ставки будет зависеть от условий, на которых был подписан договор с банком. Если кредит оформлен в рублях, размер ставки может варьироваться от 23,9 до 36% годовых, в зависимости от вида карты, времени погашения и предодобренного предложения.Процентная ставка на кредитных картах Сбербанка, практически такая же, как и по предложениям других банков, к примеру, на (но, преимуществом карт Тинькофф банка является отсутствие требований к подтверждению дохода и наличию плохой кредитной истории).

Как рассчитывается льготный период в Сбербанке?

Льготный период делится на 30 дней отчетного периода (время, на протяжении которого заемщик оплачивает покупки кредитной картой) и 20 дней платежного периода. К примеру, если отчетный период стартовал 8 мая, и в этот же день совершались покупки, для погашения долга без процентов нужно внести оплату до 27 июня. Но, если покупка оплачена 22 мая, до 27 июня остается 35 дней на погашение полной суммы задолженности под 0% (15 дней отчетного периода и 20 дней платежного периода).

Длительность льготного периода рассчитывается при помощи .

Что такое обязательный платеж

Обязательный платеж - это сумма которую нужно вернуть, за использование денег, снятых с кредитной карты. Это минимальный размер платежа, равный 5% от потраченной части займа, который нужно вернуть в течение 50 дней. Как правило, данный платеж нужно вносить каждые 20-25 дней. Сумма начисляемых процентов зависит от вида кредитной карты, которой обладает держатель.Если на период окончания льготного периода, сумма долга не будет полностью оплачена, то на оставшуюся часть долга будут начисляться проценты. А если обязательный платеж будет просрочен, то к этой сумме прибавиться штраф, и дополнительная пеня за каждый день просрочки от Сбербанка.

Внимание! Минимальный ежемесячный платеж по кредитной карте должен составлять 150 рублей.

Чтобы не переплачивать дополнительные проценты, заемщик должен ответственно относится к оплате кредита, а также следить за количеством начисленной суммы и графиком ежемесячных платежей. Вносить оплату за использования заемных средств лучше за несколько дней до установленного числа, так как деньги могут поступить с задержкой.

Как было сказано ранее, заемщик должен погашать от 5% использованной суммы. Это только часть суммы кредитного долга, к нему нужно добавить: процентную ставку за пользование заемными деньгами; штраф и пеню за просроченный платеж; комиссию за обналичивание в банкоматах; комиссию за проведение денежных переводов.

При погашении части использованного займа Сбербанк распределяет их в следующем порядке:

- Пеня, штраф,

- Комиссии (интернет-переводы, обналичивание).

- Процент за использования кредитного займа.

- Дополнительные начисления.

- Основная сумма долга.

Способы погашения кредита

Существует несколько вариантов погашения задолженности по кредитной карте на 50 дней от Сбербанка:- С помощью наличных средств в банке или устройства самообслуживания;

- Безналичным методом;

- С помощью дебетовой карты (через Личный кабинет) или .

Погашать кредит в Сбербанке можно как полностью, так и частями.

Достоинства и недостатки кредитных карт Сбербанка

Кредитные карты, как и остальные карточные продукты Сбербанка, обладают своими достоинствами в зависимости от предложения. Так к примеру держатель дебетовой карты Сбербанка может рассчитывать на бесплатное обслуживание кредитной карты, бесплатное , а также возможность пользоваться льготными процентными ставками.Достоинства кредитной карты:

- снимать деньги можно по всей территории России, а также в любой другой точке мира.

- имеется возможность оформить карту онлайн, предварительно оставив заявку на ее получение.

- участие в бонусной программе и .

- если заемщик в банкомате, он платит около 3-4% комиссии от снятой суммы денег;

- если размер кредита превышает 100 000 рублей, банк в обязательном порядке потребует справку о доходах;

- обязательное условие – хорошая кредитная история;

- требуется письменное подтверждение трудоустройства заемщика.

Кредитные карты Сбербанка и условия пользования

- Visa Classic и MasterCard Standard – универсальная карта, предоставляющая множество возможностей ее обладателю. Предельная сумма – 600 000 рублей. Процентная ставка 23,9 - 27,9%. Уровень комиссии – 3% (не менее 390 рублей). В сутки можно обналичивать через банкомат не более 50 000 рублей, а через кассу банка – не более 150 000 рублей. Плата за обслуживание отсутствует.

- Visa и MasterCard Gold – карта премиум-класса, открывающая доступ к специальным предложениям. Кредитный лимит – 600 000 рублей. Минимальная ставка 23,9 - 27,9%. Цена обслуживания от 0 до 3000 рублей в год. Через банкомат можно обналичивать максимум 100 000 рублей, через кассу - 300 000 рублей.

- – кредитные карты, с повышенным накоплением . Максимальный займ – до 3 000 000 рублей. Процентная ставка от 21,9%. Стоимость банковского обслуживания в год 12000 и 4900 рублей в год соответственно.

Льготный период кредитной карты (видео)

В последнее время растет популярность оформления займов с использованием кредитных карт. Этот банковский продукт оказался достаточно удобным при правильном использовании. В связи с тем, что Сбербанк остается самым популярным банком в России, его кредитные карты желают выпустить многие. Но тут возникает вопрос – каковы условия займов по ним, а также какую карту выбрать.

Суть кредитной карты Сбербанка

Кредитные карты Сбербанка представляют собой удобный инструмент заимствования. Оформив такую карту, ее владелец получает возможность пользоваться средствами в пределах установленного лимита. Такой кредит является возобновляемым. Это означает, что вернув долг полностью или частично, заемщик имеет право вновь занять их.

При грамотном использовании кредитных карт можно регулярно пользоваться кредитными средствами, оплачивая минимум процентов. При соблюдении приведенных ниже правил можно брать в долг у Сбербанка и возвращать только сумму займа:

- Лучше всего использовать кредитку только для безналичных платежей. Важно помнить, что снятие наличных с кредитной карты не является бесплатным. За такую услугу взимается комиссия.

- Не стоит пытаться обойти комиссию за обналичивание при помощи перевода с кредитной карты на дебетовую. Такие операции недоступны.

- Вернуть задолженность следует как можно быстрее. Если удастся сделать это в течение льготного периода, проценты начисляться не будут.

- Если не получается полностью вернуть долг в течение беспроцентного периода, стоит после получения заработной платы внести на карту сумму, которую планируется тратить на покупки. Она пойдет в погашение части долга. Если понадобится, можно рассчитываться в магазинах. Такой подход позволяет минимизировать расходы по кредитке.

Для удобства пользования рассматриваемым кредитным продуктом разработаны специальные сервисы – Сбербанк онлайн, мобильное предложение, смс оповещения.

Виды и условия по кредитным картам Сбербанка

Сбербанк предлагает получить несколько видов различных кредитных карт. Они отличаются типом платежной системы, статусом, а также тарифами обслуживания. Поэтому, прежде чем определиться, какую из них выбрать, важно изучить все условия по кредитным картам Сбербанка.

Кредитные карты Visa Classic и MasterCard Standard

Кредитки рассматриваемой категории предусматривают лимит размером до шестисот тысяч. За годовое обслуживание придется каждые 12 месяцев оплачивать по 750 рублей.

По рассматриваемой кредитной карте Сбербанка на 50 дней можно занять нужную сумму без оплаты процентов. Если не удастся уложиться в указанный срок, ставка составит от 23,9% годовых. При безналичных расчетах кредиткой клиент получает бонусы размером до 10% от суммы покупки.

Кредитные карты Visa Gold и MasterCard Gold

Золотые карты традиционно заказывают управленцы. Они позволяют продемонстрировать высокий статус владельца. Именно поэтому стоимость обслуживания достаточно высокая – три тысячи рублей за 12 месяцев. Однако при оформлении до конца 2018 года первый год обслуживания будет бесплатным.

При расчете картами за продукты и услуги владелец получает бонусы. Отличительной особенностью золотых кредиток являются различные акции и премии непосредственно от платежных систем.

Оформляя кредитку МастерКард или Виза Голд, клиент Сбербанка получает возможность вернуть деньги без начисления дополнительных платежей. Беспроцентный период устанавливается длительностью пятьдесят дней. Лимит по карте достаточно большой – 600 тысяч рублей. Если использовать его полностью, вернуть долг в течение льготного периода вряд ли получится. Если возвращать долг частями, ставка будет установлена на уровне от 23,9% годовых.

Visa Signature и MasterCard World Black Edition

Рассматриваемые категории представляют кредитные карты Сбербанка с кэшбэком, который значительно выше, чем в других категориях. Возврат бонусов Спасибо у некоторых партнеров достигает 10% (на заправках, в Яндекс.Такси и Gett). Если рассчитываться такой картой в кафе и ресторанах, удастся вернуть 5% от суммы чека. При оплате в супермаркетах бонусы начисляются из расчета 1,5% от суммы покупки. Если рассчитываться картой в иных компаниях, удастся вернуть полпроцента.

Среди других преимуществ представленных карт можно выделить:

- кредитный лимит по карте Сбербанка рассматриваемого статуса достигает трех миллионов;

- сниженная ставка начинается от 21,9% годовых;

- бесконтактная оплата;

- повышенные лимиты снятия средств.

Кредитные карты Visa Signature и MasterCard World Black Edition обойдутся по 4 900 рублей в год.

Классическая кредитная карта VISA Аэрофлот

Карты категории Аэрофлот предназначены для всех, кто пользуется услугами авиаперевозчика. В качестве бонусов по ним используются так называемые мили. Их можно без труда потратить при покупке авиабилетов, а также для оплаты товаров и услуг партнеров программ.

Достаточно оформить кредитную карту рассматриваемого типа, чтобы получить в подарок пятьсот приветственных миль. В последующем при проведении расчетов будет зачисляться по одной миле за каждые 60 рублей, 1 доллар или евро.

Другие условия рассматриваемых карт:

- беспроцентный период пятьдесят дней;

- лимит до шестисот тысяч рублей;

- бонусы «Спасибо» по кредитной карте Сбербанка достигают десяти процентов от потраченной суммы;

- ежегодная комиссия за обслуживание – девятьсот рублей;

- ставка – от 23,9% годовых.

Кредитные карты Visa Gold «Аэрофлот» Сбербанка

Как и при оплате другими картами, выпущенными в рамках акции «Аэрофлот», при расчете золотыми картами начисляются бонусы. Для этого статуса начисление производится из расчета 1,5 мили за 6о рублей, доллар или евро.

Желающим получить такую кредитную карту придется платить за нее по 3,5 тысячи рублей в год. Срок действия карты составляет три года, по окончании которого ее можно перевыпустить. Лимит Сбербанком устанавливается на уровне до шестисот тысяч рублей.

Льготный период составляет пятьдесят дней. При невозврате долга в этот срок ставка будет установлена на уровне от 23,9% годовых.

Кредитные карты Signature «Аэрофлот» Сбербанка

Тем, кто решил пользоваться кредитной картой Сбербанка этой категории, удается накопить мили намного быстрее. Премиальная карта предполагает начисление 1 000 приветственных миль. Впоследствии за каждые 60 рублей, один доллар или евро оплаты начисляется 2 мили.

Среди других преимуществ, которые можно получить, если Сбербанк выдаст кредитную карту такого уровня, можно выделить следующие:

- персональный менеджер высокой квалификации;

- бесплатная выделенная телефонная линия;

- широкая сеть зон для премиального обслуживания.

Кроме того, для владельцев рассматриваемых кредиток увеличен кредитный лимит до трех миллионов рублей. Ставка же наоборот снижена и начинается от 21,9% годовых. Беспроцентный период сохраняется на уровне 50 дней. Владельцы таких карт ежегодно оплачивают за их обслуживание 12 000 рублей.

Кредитная карта Visa Classic «Подари жизнь»

Тем, кто регулярно отчисляет часть средств на благотворительность, Сбербанк предлагает специальную кредитную карту «Подари жизнь». Половина комиссии, которая взимается за обслуживание в течение первого года, а также 0,3% с каждой покупки будут перечисляться в фонд помощи детям, страдающим от тяжелых заболеваний.

В рассматриваемой категории выпускается два типа карт:

- Классическая обойдется в девятьсот рублей в год. Лимит устанавливается в пределах 600 тысяч рублей, а ставка – в размере от 23,9% годовых.

- Золотая стоит 3 500 рублей в год (первый год также может быть бесплатным). Лимит от классической карты не отличается.

Требования к заемщикам

Прежде чем оставить заявку на кредитную карту, потенциальный заемщик должен убедиться, что он соответствуют требованиям Сбербанка. В целом они мало отличаются от предъявляемых другими банками:

- возраст не меньше 21 года и не больше 65 лет;

- наличие российского гражданства;

- штамп о постоянной регистрации в России.

В большинстве случаев у следующих категорий клиентов есть предодобренное предложение:

- владельцы дебетовых карт;

- вкладчики, имеющие депозиты в Сбербанке;

- кредитную карту для зарплатных клиентов получить гораздо легче;

- получающие пенсию на карты Сбербанка;

- оформившие потребительский кредит.

Предодобренное предложение предполагает очень быстрый выпуск, фактически можно сказать, что в этом случае клиент получает моментальную кредитную карту Сбербанка. Помимо этого можно рассчитывать на сниженный процент, повышенный кредитный лимит.

Необходимые документы

При изучении вопроса, как получить кредитную карту, важно понимать, какие документы придется предоставить. Важное преимущество заключается в том, что получающим пенсию или заработную плату в Сбербанке, потребуется только паспорт.

Всем остальным, кто претендует на то, чтобы ему здесь дали кредитную карту, могут потребоваться и другие документы:

- справка, отражающая уровень получаемого дохода;

- документ, подтверждающий трудоустройство.

Не обязательно с пакетом документов сразу обращаться в отделение Сбербанка. Предварительно можно подать онлайн-заявку.