Налоговое агентирование. В каких случаях организация или индивидуальный предприниматель могут быть признаны налоговым агентом. Права и обязанности налоговых агентов. Кто такой налоговый агент по НДС? Какой налог уплачивают налоговые агенты

Налоговый агент по НДФЛ - лицо, являющееся источником выплаты доходов налогоплательщику (п. 1 ст. 226 НК РФ). Налоговые агенты по НДФЛ обязаны исчислять и удерживать налог с физических лиц - получателей доходов (п. 1 ст. 24 НК РФ). Кто является агентом, какие обязанности он выполняет, меры его ответственности и КБК для перечисления сумм НДФЛ - об этом в нашей статье.

Кто является налоговым агентом по НДФЛ?

Налоговыми агентами по НДФЛ признаются следующие лица (п. 1 ст. 226 НК РФ):

- российские организации;

- индивидуальные предприниматели;

- нотариусы и адвокаты, занимающиеся частной практикой или имеющие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Налоговой базой по НДФЛ признаются выплаты налогоплательщикам за счет средств налогового агента (п. 9 ст. 226 НК РФ, письма ФНС РФ от 06.02.2017 № ГД-4-8/2085@, Минфина от 15.12.2017 № 03-04-06/84250).

Если компания нанимает персонал по договору предоставления сотрудников, то функции налогового агента по НДФЛ остаются за организацией-исполнителем, поскольку непосредственные выплаты физическим лицам по трудовым договорам производит именно она (письмо Минфина России от 06.11.2008 № 03-03-06/8/618).

Не признаются налоговыми агентами физические лица, не зарегистрированные как индивидуальные предприниматели, совершающие выплаты в пользу физических лиц — наемных работников. В данном случае получатели денежных средств должны самостоятельно исчислить и уплатить НДФЛ (письмо Минфина России от 13.07.2010 № 03-04-05/3-390).

Перечень доходов, подлежащих налогообложению НДФЛ, представлен в ст. 208 НК РФ.

Обязанности налогового агента - 230-я статья НК РФ

Налоговое законодательство устанавливает, что должен делать налоговый агент по НДФЛ. Статья НК РФ под номером 230 содержит небольшой, но исчерпывающий список, из которого видны обязанности налогового агента по НДФЛ:

- исчислить налог с выплат физическим лицам;

- удержать налог;

- перечислить суммы налога в бюджет;

- в установленный срок отчитаться по исчисленному, удержанному и перечисленному в бюджет подоходному налогу по формам 2-НДФЛ и 6-НДФЛ .

Для реализации своих обязанностей налоговый агент должен иметь возможность удержать налог. Уплата сумм налога должна производиться исключительно с выплат физическим лицам. Уплачивать налоги из собственных средств налоговый агент не вправе. Также запрещено включать оговорки об оплате сумм налога за счет налогового агента по НДФЛ в условия трудового или гражданско-правового договора (п. 9 ст. 226 НК РФ, письма Минфина России от 11.07.2017 № 03-04-06/43981 , от 30.08.2012 № 03-04-06/9-263). Также нельзя переложить уплату НДФЛ с агента на самого налогоплательщика.

Ответственность налогового агента - пени и штраф за неуплату

Обязанности налогового агента по НДФЛ в отношении перечисления сумм налога могут быть не выполнены или выполнены частично. Такие ситуации часто возникают, если доход выплачивается в натуральной форме или представляет собой материальную выгоду, полученную физическим лицом.

Об обязанностях налогового агента при выплате работнику дохода в натуральной форме читайте в материале «Физлицо получило натуральный доход? Исполните обязанности налогового агента» .

Здесь необходимо проводить удержание с денежных выплат, причитающихся самому лицу либо третьему лицу по поручению получателя доходов. Размер удержания соответствует сумме задолженности по платежу и вновь начисленного налога, если он есть (абз. 2 п. 4 ст. 226 НК РФ).

Если выплаты должнику по НДФЛ не будут более производиться либо размера выплат недостаточно, чтобы покрыть задолженность, налоговому агенту по НДФЛ вменено в обязанность уведомить об этом налоговые органы и налогоплательщика. Сделать это следует в срок до 1 марта после окончания налогового периода (подп. 2 п. 3 ст. 24, п. 5 ст. 226 НК РФ). Отправка сообщения снимает с агента обязанность по удержанию сумм НДФЛ с данного лица. Обязанность по уплате налога возникнет у самого налогоплательщика по получении налогового уведомления от ИФНС.

Отмечается также, что если налоговый агент не сообщил о невозможности удержать НДФЛ ни налоговой службе, ни налогоплательщику или не утратил такую возможность, то на размер недоимки налоговому агенту по НДФЛ могут быть начислены пени по результатам выездной налоговой проверки (письмо ФНС России от 22.11.2013 № БС-4-11/20951 и от 22.08.2014 № СА-4-7/16692). Сообщение о невозможности удержания налога необходимо отправить даже в случае пропуска срока его представления (письмо ФНС России от 16.07.2012 № ЕД-4-3/11637@). Для представления сообщения используется форма 2-НДФЛ с признаком 2 .

Лайфхак от специалистов нашего сайта см. в материале «[ЛАЙФХАК] Проверяем, надо ли сдавать 2-НДФЛ с признаком 2» .

Налоговики помимо пеней вправе назначить штраф за неуплату НДФЛ налоговым агентом.

Но штрафа удастся избежать, если:

1. 6-НДФЛ сдан в ФНС без опозданий;

2. В формуляре верно указана сумма НДФЛ (без занижения);

3. Налог и пени уплачены до того, как налоговики узнают о неуплате.

Такие правила действуют с 28.01.2019 года и распространяются на правоотношения, возникшие до этой даты. Подробности мы рассказывали .

КБК для перечисления сумм налога

В 2019 году действуют следующие КБК НДФЛ (приказ Минфина России от 08.06.2018 № 132н):

- 182 1 01 02010 01 1000 110 — код для перечисления НДФЛ с доходов, выплачиваемых налоговым агентом налогоплательщику. Исключением являются доходы, полученные в соответствии со ст. 227, 227.1, 228 НК РФ.

- 182 1 01 02020 01 1000 110 — код для перечисления НДФЛ, полученного физическим лицом — индивидуальным предпринимателем, нотариусом либо адвокатом или лицом, осуществляющим иную предпринимательскую деятельность по ст. 227 НК РФ.

- 182 1 01 02030 01 1000 110 — перечисление налога с доходов физических лиц, полученных по ст. 228 НК РФ .

- 182 1 01 02040 01 1000 110 — код для перечисления налога с доходов иностранных граждан, осуществляющих деятельность в соответствии с патентом. Платеж НДФЛ представляет собой в данном случае фиксированный авансовый платеж и совершается на основании ст. 227.1 НК РФ.

С нюансами при уплате НДФЛ можно ознакомиться в рубрике «Сроки и порядок уплаты НДФЛ в 2018-2019 годах» .

Как сделать возврат излишне уплаченного НДФЛ налоговым агентом?

Если налоговый агент переплатил НДФЛ, то он, по сути, снизил таким действием доход физического лица. Пострадавший работник вправе обратиться к работодателю с заявлением о возврате переплаченной суммы налога. Налоговое законодательство в п. 7 ст. 78 НК РФ определяет, что срок давности по таким делам - 3 года, в течение которых и можно писать заявление.

После получения письменного обращения сотрудника уже налоговый агент пишет заявление в свою ИФНС и прикладывает документы, способные подтвердить факт переплаты. Налоговики в течение 10 дней примут решение и сообщат о нем работодателю. Налоговому агенту предоставляется право выбрать один из двух путей погашения возникшей задолженности:

- Зачесть переплату в счет будущих платежей по НДФЛ.

- Перевести выявленную сумму переплаты на счет налогоплательщика.

Если вернуть налог через работодателя не представляется возможным, налогоплательщик вправе обратиться с заявлением на возврат налога напрямую в ФНС. Как составить заявление на возврат НДФЛ в таком случае, смотрите в нашей статье .

Итоги

У работодателя существуют обязанности налогового агента в отношении подоходного налога с выплат в пользу работников. Работодатель должен своевременно исчислить, удержать и перечислить в бюджет НДФЛ, а также отчитаться перед бюджетом по суммам подоходного налога. Невыполнение налоговым агентом своих обязанностей — повод для штрафа со стороны контролирующих органов.

НАЛОГОВЫЙ АГЕНТ

- термин, используемый в законодательстве о налогах и сборах РФ и налоговых законодательствах ряда стран.

1) В РФ термин «налоговый агент» означает - , на которое в соответствии с НК возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов. Налоговые агенты имеют те же права, что и , если иное не предусмотрено НК. Налоговые агенты обязаны (ст. 24 НК):

1) правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги;

2) в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать у налогоплательщика и о сумме задолженности налогоплательщика;

3) вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном НК для уплаты налога налогоплательщиком. За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством РФ. Особенности исчисления, порядок и сроки уплаты налога на доходы физических лиц налоговыми агентами установлены в ст. 226 НК.

1. Российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций в РФ, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога с учетом следующих особенностей.

Налог с доходов адвокатов исчисляется, удерживается и уплачивается коллегиями адвокатов (их учреждениями). Указанные российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций, коллегии адвокатов и их учреждения в РФ именуются в главе 23 НК налоговыми агентами.

2. Исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются с зачетом ранее удержанных сумм налога.

3. Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется 13%, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

4. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

5. При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

6. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на налогоплательщика либо по его поручению на счета третьих лиц в банках. В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, - для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, - для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды.

7. Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается по месту учета налогового агента в налоговом органе. Налоговые агенты - российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений.

8. Удержанная налоговым агентом из доходов физических лиц, в отношении которых он признается источником дохода, совокупная сумма налога, превышающая 100 р., перечисляется в бюджет в установленном порядке. Если совокупная сумма удержанного налога, подлежащая уплате в бюджет, составляет менее 100 р., она добавляется к сумме налога, подлежащей перечислению в бюджет в следующем месяце, но не позднее декабря текущего года.

9. Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие налоговые агенты принимают на себя обязательства нести , связанные с уплатой налога за физических лиц (ст. 226 НК). Налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц этого налогового периода и суммах начисленных и удержанных в этом налоговом периоде налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом. Налоговые органы направляют эти сведения налоговым органам по месту жительства физических лиц. При этом не представляются сведения о выплаченных доходах индивидуальным предпринимателям за приобретенные у них товары, продукцию или выполненные работы (оказанные услуги) в том случае, если эти индивидуальные предприниматели предъявили налоговому агенту документы, подтверждающие:

Государственную регистрацию в качестве предпринимателей без образования юридического лица;

Постановку на учет в налоговых органах. Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога (ст. 230 НК).

2) В ряде стран термин «налоговый агент» может означать также налогового консультанта, помогающего налогоплательщику при выполнении обязательств, установленных в актах налогового законодательства.

3) В СССР налоговыми агентами назывались должностные лица налоговой инспекции, осуществлявшие прием налоговых и страховых платежей от сельского населения. Первоначально налоговый агент производил также и объектов обложения, исчислял платежи, учитывал их поступление, вручал гражданам платежные извещения. С организацией централизованной системы бухгалтерского налогового учета в 1945 г. налоговые агенты были освобождены от ведения лицевых счетов плательщиков, а с 1948 г. - от всего налогового учета. В связи с тем, что после реформы сельскохозяйственного налога (1953 г.) размер налоговых платежей сельского населения значительно уменьшился, с 1 марта 1956 г. штат налоговых агентов был упразднен и прием этих платежей возложен на сельские Советы.

Энциклопедия российского и международного налогообложения. - М.: Юристъ . А. В. Толкушкин . 2003 .

- Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов (ст. 24 НК РФ). Примеры: 1. Если… … Словарь: бухгалтерский учет, налоги, хозяйственное правоНалоговый агент - Налоговыми агентами являются лица, на которых в соответствии с НК РФ возложена обязанность по исчислению, удержанию у налогоплательщика и перечислению налога в бюджетную систему Российской Федерации. ст.24 НК. Налоговые агенты имеют те же права,… … Бухгалтерская энциклопедия

Налоговый агент - (англ. tax agent) по законодательству РФ о налогах и сборах лицо, на которое в соответствии с НК РФ* возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов (ст. 24 НК … Большой юридический словарь

Налоговый агент - 1. Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации...

Определение понятия «налоговый агент» представлено в статье 24 НК РФ . Из неё следует, что налоговый агент – юридическое лицо, на которое возложены обязанности по контролю над своевременными отчислениями в бюджет РФ и их объемом.

Таким образом российское законодательство указывает на существование каждого налогового агента в двух ролях: он следит за уплатой всех необходимых налогов, а с другой – является представителем интересов налогоплательщика.

Использование налоговых агентов целесообразно как для государства, так и для налогоплательщика, так как позволяет и тем, и другим избежать многих издержек.

Стоит отметить, что организация, выполняющая функции агента, уплачивает налоги не за свою деятельность, а за деятельность другого налогоплательщика (работников предприятия и/или юр. лица).

Стать налоговым агентом может любое лицо, которое относится (по виду деятельности) к одной из следующих категорий :

- Приобретающие товары/услуги у лиц, не состоящих на НУ.

- Реализующие товары, принадлежащие лицам, не состоящим на НУ.

- Арендующие государственное имущество (федеральное или субъектов Российской Федерации).

- Занимающиеся покупкой госимущества, которое не принадлежит госорганизациям.

- Осуществляющие реализацию имущества, имеющего особый статус (конфискованное, бесхозяйное и т. п.).

Налоговым агентом признается юридическое лицо (ООО, ЗАО и др.) или ИП во время выплат физическим лицам заработной платы и других видов дохода в денежной форме. Таковыми признаются:

- Организации, зарегистрированные в России, или иностранные, имеющие в РФ официальное представительство.

- Адвокаты и нотариусы, которые получают прибыль от частной практики.

В случае с выплатой налога на прибыль налоговым агентом становится лицо, которое должно удержать часть прибыли с целью передачи в бюджет Российской Федерации средств от следующих статей:

- Выплаты дивидендов индивидуальным акционерам/компаниям-держателям акций.

- Выплата организациям, которые не зарегистрировали постоянное представительство в России и, в связи с этим, не состоящие на учёте в ФНС.

Права и обязанности

Согласно Налоговому кодексу Российской Федерации правами и обязанностями налогового агента являются:

- Удержание определённой части прибыли юридических и физических лиц с целью передачи их в бюджет РФ в установленные законодательством сроки.

- Выдача средств физическим и юридическим лицам после уплаты налогов.

- В случае работы налогового агента с иностранными гражданами, не стоящими на учете в ФНС, или компаниями, не имеющими представительства в России, именно налоговый агент должен переводить доходы после уплаты налогов.

- Своевременно отчитываться в ИФНС.

- Вести учет всех финансовых действий, связанных с профессиональной деятельностью.

- Нести ответственность в случае несвоевременной уплаты налогов в бюджет РФ.

- Составлять счета-фактуры в установленных налоговым законодательством ситуациях, сдавать их в ИФНС.

- Своевременное уведомление налоговой службы в случае, если удержание части дохода не представляется возможным (например, если в качестве дохода налогоплательщик получил некое имущество).

Порядок работы

Работа налогового агента зависит от того, какой из налогов необходимо уплатить в государственную казну.

Не позднее 20 числа месяца, который следует за отчетным периодом выплаты налогов (месяц/квартал, в течение которого были произведены те или иные хоз. операции), происходит уплата НДС в бюджет Российской Федерации.

Если поводом уплаты НДС является продажа имущества должника, то стоит внимательно следить за тем, признан ли должник банкротом или нет. Если должника признали банкротом, то все действия, связанные с передачей имущества, нельзя считать облагаемыми налогом на добавленную стоимость.

Работа налогового агента в случае уплаты налога на прибыль состоит в расчёте суммы необходимых выплат в бюджет и перечисление держателям акций/владельцам долей компании (каждому индивидуально) дивидендов. При этом требуется предоставление в контролирующий орган (ИНФС) одного из следующих документов :

- При выплате средств лицам (юридическим и/или физическим), которые зарегистрированы в Российской Федерации – налоговую декларацию по налогу на прибыль.

- При выплате дивидендов лицам, не имеющим российского гражданства, или иностранным компаниям, не зарегистрировавшим своё официальное представительство в Российской Федерации – специальный налоговый расчёт.

- Обеспечивать сохранность всей отчётной документации в течение установленного законом периода (до 4 лет).

При уплате НДФЛ налоговый агент должен:

- Своевременно отчитываться перед контролирующими органами, если удержание налога невозможно.

- Предоставлять в ИФНС достоверные сведения о размерах доходов физ. лиц и удержанных налогов через подачу справки 2-НДФЛ и расчёта сумм по установленной Приказом ФНС формы №6.

Стоит отметить, что уплата денежных средств в казну должна быть произведена именно из доходов физического лица. Передача средств налогового агента вместо средств вышеупомянутого лица, согласно действующему налоговому законодательству, не допускается.

Также работодатель не имеет права вносить в трудовой договор какие-либо формулировки, намекающие на полную или частичную уплату налоговых сумм за счёт вышеупомянутого агента.

Ответственность налогового агента

За нарушение Налогового кодекса РФ и неисполнение налоговым агентом возложенных на него обязанностей последний может быть привлечён к ответственности в соответствии с действующим законодательством Российской Федерации.

За нарушение Налогового кодекса РФ и неисполнение налоговым агентом возложенных на него обязанностей последний может быть привлечён к ответственности в соответствии с действующим законодательством Российской Федерации.

Подобные меры могут быть применены только к юридическим лицам и индивидуальным предпринимателям.

В случае если налоговым агентом неправомерно будут не перечислены необходимые к уплате денежные средства, то он будет оштрафован . Размер установленного штрафа составляет 20% от суммы, которая подлежит передаче в ФНС.

Очевидна возможность принудительного взыскания денежных средств , находящихся на банковских счетах: это может произойти при неуплате установленной суммы налога в срок. При этом, пени и недоимки взимаются с агента во внесудебном порядке, штраф – наоборот.

Стоит отметить, что с налогового агента могут взыскать штраф в размере от 1000 до 5000 рублей за непредоставление в соответствующий контролирующий орган данных о невозможности уплаты налогов, размерах задолженностей, а также утери документов в течение 1 месяца.

Налоговый агент по НДФЛ – лицо или организация, которая является источником выплаты доходов налогоплательщику. В обязанность налоговых агентов входит исчисление и перечисление налога. Далее подробно разберем кто конкретно исполняет роль агента и как происходит удержание.

Кто относится к понятию налогового агента по НДФЛ

Согласно 226ст. налогового кодекса Российской Федерации, агентами признаются:

- Организации, зарегистрированные на территории РФ

- Индивидуальные предприниматели

- Нотариусы и адвокаты так же обязаны перечислять НДФЛ

- Обособленные подразделения иностранных компаний

Под налоговой базой по НДФЛ стоит понимать выплаты налогоплательщикам за счет средств налогового агента.

- Даже если компания является посредником и нанимает сотрудников для работы в другой компании, агентов выступает именно она, поскольку непосредственно выплату заработной платы осуществляет компания исполнитель, согласно трудового договора с работниками.

- Если физическое лицо не зарегистрировалось официально, как индивидуальный предприниматель,но платит денежные средства другим гражданам, то он не признается налоговым агентом. В этом случае получатели денежных средств должны самостоятельно исчислить и уплатить НДФЛ

Что входит в обязанности налогового агента

Перечень обязательств, который предоставляется для исполнения налоговым агентом не велик, однако его стоит соблюдать.

1.Исчислить НДФЛ с выплат сотрудникам, вовремя и своевременно

2.удержать с них налог, а также письменно уведомить налоговый орган о невозможности исчисления налога, не позднее месяца со дня, когда стало известно о данном факте

3.перечислить 13% в бюджет

4.каждый квартал отчитываться по налогу по форме 6НДФЛ и раз в год по 2НДФЛ

Важно!! Для того, чтобы организация имела возможность удержать подоходный налог, его уплата должна происходить с выплат сотрудников и никак иначе. Запрещается Законом вносить какие-либо изменения в трудовые договора по поводу уплаты данного налога с дохода физического лица.

Налоговыми агентами являются организации и индивидуальные предприниматели, которые состоят на учете в налоговом органе на территории России и приобретают товары у иностранцев, которые, в свою очередь, не состоят на учете в налоговых органах на территории России, а также если между ними возникают посреднические отношения.

Важно! В этом случае они обязаны исполнить роль налогового агента не зависимо от того, являются ли они плательщиком НДС.

2) В случае, когда государственные органы арендуют федеральное имущество, они признаются арендаторами и тоже выступают в качестве налогового агента.

3)Когда предприятие реализует конфискованное имущество, например банк, либо имущество без хозяина, то оно так же должно вступить налоговым агентом.

Предоставление справки 2 НДФЛ- одна из обязанностей налогового агента

В обязанности налогового агента так же входит предоставление справок работникам по форме 2 НДФЛ, а также сдача отчета за год.

Как правило, данную справку работодатель выдает сотруднику при увольнении, для дальнейшей передачи на новое место трудоустройства. Если сотрудника не выдали данный документ, он вправе попросить бухгалтера об этом.

В справки 2НДФЛ полностью отражается весь полученный за год доход физического лица, с удержаниями и разбивкой по кодам, был то отпуск, либо его компенсация, а так же больничный.

Не включаются в справку следующие доходы:

- Выходное пособие при увольнении

- Пособия, положенные по беременности и родам

- Компенсации, в случае причинения вреда

Отчет 2 НДФЛ на уволенного сотрудника, что обязан предоставить налоговый агент

По окончании года налоговый агент обязан предоставить в налоговую службу отчет на всех уволенных сотрудников, номер справки должен совпадать с тем же, что выдан сотруднику.

* 01.04 будущего года – по всем доходам сотрудника – статус 1;

* 01.03 будущего года – по доходам, в отношении которых удержание не производилось – статус 2.

Если данный период попадает на нерабочий день, то он сдвигается на идущий следом рабочий день

за 2017 год отчеты 2 НДФЛ подаются:

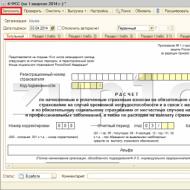

| Раздел | Информация |

| Заголовок | Ставим признак, один или два, 1.Отчет о доходах и налогах 2.Если налог не взымался |

| Верхнее поле | Указывается отчетный период, в нашем случае всегда год и код вашей ИФНС, а также ставится номер корректировки: 00- Если отчет составляется впервые 01- Если вторичный и т.д. |

| Раздел 1 | Данные налогового агента, который удерживал НДФЛ, а именно организация, если им было обособленное подразделение, то его КПП и ОКТМО |

| Раздел 2 | Данные физического лица, которым получен доход, его инициалы, ИНН, адрес проживания |

| Раздел 3 | Данные о доходах, в зависимости от ставки, если на весь доход была ставка 13%, то он заполняется один, если были другие доходы под ставку например 30%, то раздел заполняется еще раз |

| Раздел 4 | По каждому коду указываются предоставленные вычеты, например, стандартные на ребенка, имущественные или другие |

| Раздел 5 | Указывается общая сумма дохода, налоговая база, исчисленный, удержанный, перечисленный, излишне удержанный и не удержанный налог |

Важно! Когда сотруднику при увольнении выплачивается в трехкратном размере выходное пособие, его не включают в раздел доходов, потому что оно не подлежит налогообложению.

Если же на предприятии, согласно внутреннему распорядку предусмотрено более трех пособий, то необходимо показать их в третьем разделе.

Справку подписывает руководитель организации или индивидуальный предприниматель. Главный бухгалтер может подписать справку, если он имеет доверенность на право подписи, выданную руководителем организации.

Пример заполнения справки 2НДФЛ налоговым агентом

Исходные данные для заполнения:

Сотрудник Агильбаева В.М. работала на предприятии ООО «Баррель» 9 месяцев из 2017г., доходы, которые облагались налогом под 13% составили:

| Месяц | Код дохода | Сумма дохода | Код вычета | Сумма вычета | месяц | Код дохода | Сумма дохода | Код вычета | Сумма вычета | |

| 1 | 2000 | 8100.00 | 6 | 2000 | 8100.00 | |||||

| 2 | 2000 | 8100.00 | 7 | 2000 | 8100.00 | |||||

| 3 | 2000 | 8100.00 | 8 | 2000 | 8100.00 | |||||

| 4 | 2000 | 8100.00 | 9 | 2000 | 8600.00 | |||||

| 5 | 2000 | 8100.00 | 9 | 4800 | 6847.59 | |||||

Вычеты:

| Код вычета | Сумма вычета | Код вычета | Сумма вычета | Код вычета | Сумма вычета | Код вычета | Сумма вычета |

| 126 | 14000.00 |

Общие суммы дохода и налога:

Из расчета видно, что у сотрудника была компенсация отпуска при увольнении, а также есть ребенок, на которого положен вычет.

Встречаются ситуации, при которых обязанности по уплате налога в бюджет государства ложатся не на налогоплательщиков непосредственно, а на иных лиц ― налоговых агентов. От них зависит полнота расчета и перечисление налогов, таких как НДФД, НДС и налог на прибыль. Рассмотрим подробнее кто такой налоговый агент по НДС.

Кто такие налоговые агенты

В процессе хозяйственной деятельности у экономических субъектов помимо обязанности перечислять налоги в бюджет по результатам работ может возникнуть и необходимость совершать платежи и в качестве налоговых агентов. Налогами в таких ситуациях выступают НДФЛ, налог на прибыль и НДС. Такие субъекты признаются налоговыми агентами. При этом налоговые агенты сами могут и не быть плательщиками перечисленных налогов. Например, налоговый агент по НДС вправе не рассчитывать налоги от собственной деятельности, но перечислять его за прочих представителей обязан при возникновении некоторых ситуаций.

Обязанности налоговых агентов

| Налог | За кого перечисляется | В каких случаях |

| НДФЛ | За физ.лиц | Если физ.лица являются наемными работниками или оказывают определенные виды услуг |

| Налог на прибыль | За юр.лица российские и зарубежные | При выплате дивидендов, начислении доходов иностранным организациям |

| НДС | Юр. лица | За аренду муниципального имущества, при работе с иностранными учреждениями |

Согласно НК РФ, у налогового агента имеются те же права, что и у непосредственных налогоплательщиков. Это лица, которые должны удержать у определенных категорий субъектов налог и перечислить его своевременно и в полном объеме в бюджет страны.

Обязанности налоговых агентов

Возникновение обязанностей у налоговых агентов, касающихся начислений и выплат денежных средств в пользу государства, возникает лишь в случае появления денежных расчетов с непосредственными плательщиками. Если при совершении сделки предусмотрены выплаты в натуральной форме или проведение взаимозачетов, то необходимости в выполнении функций налоговых агентов не возникает.

В таких ситуациях потенциальные агенты обязаны известить налоговые органы о невозможности удержания налога у субъекта и перечислении в бюджет требуемых сумм. Предоставить соответствующее уведомление требуется не позже месяца с момента возникновения причины, в результате которой налог удержан не будет.

Обязанности у субъектов в качестве налоговых агентов по НДС возникают в следующих случаях:

- При покупке товаров у незарегистрированных в РФ иностранных лиц.

- Приобретение в собственность или в аренду имущества у органов муниципальной власти.

- Выступление в качестве посредников при реализации товаров иностранными лицами, не имеющими регистрации в РФ.

- Продажа имущества (конфиската, бесхозных вещей), принадлежащего государству.

Не имеют статуса налогового агента лица, занимающиеся реализацией товаров иностранных поставщиков, связанных с проведением Олимпийских игр. Данное правило действует до начала 2017 года.

Налоговыми агентами могут быть признаны и лица, сами плательщиками НДС не являющимися.

Ответственность налогового агента

Налоговые агенты уполномочены совершать следующие действия:

- Ведение учета по полученным доходам, начисленным налогам и перечисленным суммам плательщиков, отдельно по каждому представителю.

- Своевременное предоставление в контролирующие органы документов с расчетами о начисленных и удержанных суммах. В качестве такого документа налоговые агенты по НДС используют налоговую декларацию по НДС. Сюда же относят и уведомление о невозможности удержания суммы в денежном выражении.

- Обеспечение хранения документов, подтверждающих начисление и уплату в сроки не менее 4-х лет.

В зависимости от видов налогов, функции агентов могут быть более расширенными.

При неисполнении своих обязательств налоговые агенты несут ответственность согласно законодательству. Основными причинами выступают случаи неудержания или перечисления налогов не полностью. Подобные действия могут привести к штрафам, равным 20% от стоимости недоимки.

Однако если сама сумма налога не была вовремя удержана из средств непосредственно налогоплательщика, то принудить налогового агента выплатить недостающие средства за счет собственных невозможно, о чем свидетельствует в последнее время судебная практика. Но следует помнить, что неуплата влечет за собой штрафы и растущие пени за каждый просроченный день платежа. Неуведомление о действиях контролирующие органы (отсутствие декларации) также приводит к начислению штрафов.

Налоговый агент по НДС для иностранных организаций

Приобретение товаров и услуг у поставщиков ― иностранцев порождает необходимость исполнения агентских обязательств по НДС.

Условия для возникновения исполнения обязанностей налоговых агентов следующие:

- покупатель зарегистрирован в налоговых органах как юр. лицо или ИП;

- местом приобретения товара у иностранного лица признается территория РФ;

- иностранный продавец не обладает регистрации в ФНС РФ.

Несоблюдение даже одного из условий означает, что дальнейшей необходимости по исполнению обязанностей лица как налогового агента по НДС не возникает. Например, если иностранный продавец зарегистрирован в качестве налогоплательщика в органах ФНС, то у него же и появляется необходимость начислять и уплачивать НДС.

В целях устранения дальнейших разногласий рекомендуется запрашивать при заключении договоров у иностранных контрагентов документы, подтверждающие регистрацию на территории РФ.

Налоговая ставка к перечислению в бюджет рассчитывается в зависимости от условий договора. Применение цены, включающей НДС, предполагает ставку 10/110 или 18/118. Если в стоимости товара НДС не учтен, используют 10% или 18%.

Если предметом реализации представляется товар, освобожденный от НДС согласно НК РФ, то необходимости выполнять функции налоговых агентов не возникает.

Налоговый агент по муниципальному имуществу

При использовании экономическим субъектом муниципального имущества (приобретение, аренда помещения) требуется рассчитать НДС в качестве налогового агента. По итогам расчетов предоставляется декларация в органы ФНС.

Пример . Организация ООО «Ветер» применяет режим ЕНВД (про учет на ЕНВД читайте :). Основой вид деятельности ― розничная торговля. С этими целями ООО «Ветер» арендует помещение у муниципальных властей. Стоимость аренды ― 30 000 рублей в месяц. Организация на этих условиях обязана ежеквартально предоставлять декларацию в органы ФНС по месту осуществления деятельности. Размер начисленного и перечисленного налога за квартал составит 18% от 30 000 за каждый месяц, равен 16 200 рублей.