Международный валютный рынок форекс. Форекс (Forex) - международный валютный рынок с огромными возможностями заработать. В чем состоит суть рынка Форекс

Валютный рынок Forex (от англ. FOReign EXchange – валютный обмен) – пришедший в 1976 году на смену Бреттон-Вудской валютной системе международный межбанковский рынок обмена валют, на котором котировка формируется без ограничения с чей-либо стороны. Ежедневный оборот на Forex составляет несколько триллионов долларов.

Чаще всего отдельно термин Рынок Форекс применяется, чтобы обозначить совершенную сделку по обмену валют, а не всю совокупность операций, проводящихся на рынке.

В чем состоит суть рынка Форекс?

Валютный рынок Форекс основывается на принципе свободного обмена валют, что предполагает отсутствие государственного вмешательства при заключении сделок (нет официального валютного курса, нет ограничений на направление, цены и объёмы сделок). Это основное и наиболее привлекательное его отличие от фондовых рынков. При этом все же есть определенные правила по предоставлению посреднических услуг, что представляет собой отношения клиента (трейдера) и посредника (брокера).

В настоящее всему все операции на Форекс осуществляются через центральные, коммерческие и инвестиционные банки, компании-брокеров и дилеров, пенсионные фонды, страховые компании другие финансовые институты.

Какие валюты торгуются на рынке Forex?

Основной валютой рынка Форекс является доллар США (USD). Основными валютными парами на валютном рынке принято считать пары американского доллара с евро (EUR), фунтом стерлингов (GBP), японской иеной (JPY) и швейцарским франком (CHF). Большинство остальных мировых валют также торгуются к доллару США, однако, большой популярностью на Forex также пользуются кросс курсы, то есть, валютные пары, в которых не используется американский доллар.

Дополнительно на рынке Форекс предоставлена возможность торговли золотом, серебром, нефтью и другими активами, чья стоимость выражена в долларах.

Что такое валютный курс или котировки валюты на рынке Форекс?

Валютный курс или котировки валюты на рынке Форекс — это стоимость одной валюты, выраженная в единицах другой. Так как основной валютой на Forex является доллар США, то стоимость остальных валют выражается в американских долларах.

Что такое валютные пары на валютном рынке?

Валютная пара — это основной инструмент рынка Форекс и является котировкой валюты, выраженной в банковских обозначениях валют. При этом на первом месте (слева) стоит базовая валюта, на втором месте (справа) — валюта котировки.

Валютная пара EUR/USD

Например, валютная пара евро/доллар на Форекс имеет обозначение EUR/USD, то есть, стоимость евро (торгуемой валюты) выражена в долларах США (валюте котировки). Другими словами, текущая котировка валютной пары EUR/USD на Форекс 1,1143 обозначает, что в данный момент времени на валютном рынке стоимость 1 евро составляет 1 доллар и 11,43 цента.

Как начать торговать на рынке Форекс?

Возможность торговать на валютном рынке Forex предоставляется форекс брокерами, дилинговыми центрами и коммерческими банками. Торговля на Форекс ведется через клиентский терминал выбранной компании. На данный момент самыми популярными платформами для трейдинга признаны MetaTrader 4 и MetaTrader 5. В основе работы на Форекс в случае лежит маржинальная торговля (с использованием залога).

Узнать больше о валютном рынке Форекс

Fortrader Suite 11, Second Floor, Sound & Vision House, Francis Rachel Str.

Victoria

Victoria, Mahe, Seychelles

+7 10 248 2640568

Suite 11, Second Floor, Sound & Vision House, Francis Rachel Str.

Victoria

Victoria, Mahe, Seychelles

+7 10 248 2640568

Изменчивость курса валют (волатильность) и высокая ликвидность валютного рынка являются мощной притягательной силой, позволяющей игрокам Forex чувствовать себя свободно и получать значительные доходы за короткие сроки. А поскольку извлекать прибыль можно как на повышении, так и на снижении валютных курсов, даже в период экономического спада талантливый трейдер способен обеспечить себе стабильный доход.

Но не следует забывать, что чем больше потенциальная выгода, тем выше риски, и при отсутствии должной выдержки, знаний и опыта можно остаться у разбитого корыта.

Как работает валютный рынок Forex

Международный валютный рынок Forex (FX) представляет собой площадку для свободного обмена валют и получения прибыли от курсовой разницы. Изменение курсов регулируется только спросом и предложением. Форекс не привязан ни к одной географической точке и работает круглосуточно.

Ежедневный оборот рынка валют Forex превышает четыре триллиона долларов. Основные используемые валюты - американский доллар, евро, фунт стерлингов, иена и швейцарский франк. Операции на финансовых торговых площадках входят в число главных источников дохода крупнейших мировых финансовых учреждений. В частности, до 80% прибыли знаменитого швейцарского банка Union Bank of Switzerland обеспечивают торги на Форексе.

Основные участники торговых процессов - коммерческие и центральные банки, инвестиционные фонды, компании, которые занимаются импортом и экспортом, транснациональные корпорации, национальные биржи, брокеры (посредники между покупателями и продавцами, получающие проценты от сделок), дилеры и частные лица, которые осуществляют финансовые операции с целью извлечения прибыли (трейдеры).

Считается, что в наше время каждый может реализовать себя в качестве трейдера. Действительно, для этого не требуется наличие диплома, необходимы лишь аналитические способности, умение «чувствовать» рыночные изменения, а также нужен депозит - стартовый капитал, минимальный размер которого определяется брокером.

Данное утверждение и верно, и ошибочно одновременно. Несмотря на то, что стать трейдером может любой совершеннолетний гражданин без диплома об экономическом образовании, игрок тем не менее сам должен заботиться о своем непрерывном профильном обучении (обычно посредством самообразования) и наращивании опыта.

Главные достоинства мирового валютного рынка Forex - высокая ликвидность и глобальность. Для трейдера есть еще одно важное преимущество торговли на Форексе - наличие кредитного плеча, предоставляемого брокерами. Кредитное плечо позволяет проводить операции при отсутствии необходимой суммы или для увеличения объема сделки, чтобы повысить свою потенциальную выгоду (но одновременно - и риск!) от разницы валютного курса. Естественно, чем больше затраченная сумма, тем и выигрыш (или проигрыш) будет значительнее.

Знакомство с валютным рынком Forex: инструменты трейдера

Знакомство с валютным рынком Forex начинается с изучения основных понятий и инструментов торговли. Успех или провал трейдера напрямую зависит от умения анализировать текущую рыночную ситуацию и грамотно выстраивать стратегию игры.

Сделки

Главным инструментом любого бизнеса является сделка. Форекс не является исключением, на этом внебиржевом валютном рынке есть несколько собственных, специфических, типов сделок. Рассмотрим инструментарий трейдера.

- Спот

- моментальная сделка, но в межбанковской практике расчет по ней производится в реальной

валюте в срок до двух дней. Поэтому спотовая сделка также носит названия «наличная», «кассовая», «T+2» (Time+2 days). К разновидностям спот-сделок также относятся TOD (today - сегодня) и TOM (tomorrow - завтра). Обменный курс фиксируется в момент заключения сделки

, а не на день поставки валюты - «сегодня», «завтра», «на второй день». В настоящем текущие

конверсионные операции («спот»), как и все другие виды валютных сделок, осуществляются безналичным и даже виртуальным методом, хотя смысл сделок и их терминология на спот-рынке остались прежними.

Таким образом, спот-цена (или спот-курс ) - это цена реального товара (валюты), продаваемого здесь и сейчас на условиях немедленного исполнения обязательств (поставки). Спот-курс определяется автоматически в результате торгов, но может оговариваться индивидуально контрагентами - участниками договора на обмен валюты. Это бывает при совершении особо крупных сделок.

Термин «срочный рынок» - не несет в себе смысла «немедленный», наоборот, он предполагает, что все сделки на этом рынке совершаются с отсрочкой исполнения обязательств (поставки валюты) на срок свыше двух дней. Этим срочный рынок противопоставляется спот-рынку, предполагающему немедленное исполнение обязательств. Инструментами игры на срочном рынке, или видами сделок (контрактами), являются форварды, фьючерсы, опционы и другие производные инструменты.

- Форвард

- инструмент торговли на валютном рынке Forex, предполагающий фиксацию курса валюты на будущую дату (поставки). Как сделка (контракт) форвард не может быть разорван, и обязателен к исполнению на установленных условиях. То есть к моменту исполнения обязательств курс валюты может измениться в большую или меньшую сторону, но вне зависимости от этого обмен будет произведен по курсу на момент заключения сделки. Сделку можно заключить на срок от 3 дней до 5 лет. Участник получает возможность забрать деньги только по истечении данного срока. Форварды заключаются для игры на разнице валютных курсов, они не

стандартизированы и используются на внебиржевых рынках, а поэтому менее ликвидны, чем другие виды сделок.

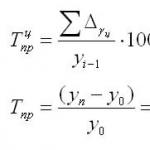

Форвард-цена (форвард-курс) , обычно всегда выше спот-цены (спот-курса), поскольку до момента расчетов деньги можно положить, условно говоря, на депозит в банк, где набегут дополнительные проценты на сумму контракта. Размер форвардной цены вычисляется двумя методами: либо посредством прибавления премии к спот-цене, либо вычитанием из спот-цены дисконта. Но вначале необходимо определить размер премии или дисконта:

где: P - премия; D - дисконт; S ($/€) - текущий спот-курс (цена); R€, R$ - процентные банковские ставки по депозитам в валюте € и $ соответственно (или в валютах из любых других валютных пар); n - срок действия форвардной сделки.В специальных бюллетенях можно найти форвардные курсы на разные сроки, уже рассчитанные с использованием процентных ставок ЛИБОР. Для анализа и сравнения эффективности инвестирования по форвард-цене на международном и внутреннем валютных рынках форвардный курс может определяться как отношение процентных ставок, взятых по межбанковскому кредиту, умноженному на спот-курс.

где: Fn($/€) - валютный форвард-курс (цена); S($/€) - текущий спот-курс (цена); R - процентная ставка на межбанковском внутреннем рынке; L - межбанковская ставка ЛИБОР.

- Фьючерс (жарг. - «фьюч»)

.

Подобная сделка имеет сходство с форвардом, более того - это и есть разновидность форварда с тем отличием, что она стандартизирована

по размерам и срокам обращения и носит повторяющийся, а не разовый (уникальный) характер. Фьючерс означает обмен конкретных валют в конкретный день по заранее установленному курсу. Фьючерсные сделки заключаются в отношении отдельных лотов. При необходимости права на фьючерс могут быть перепроданы другому лицу. Валютные фьючерсы имеют отличия от валютных пар в виде тикера, торговой площадки и даты истечения контракта, они позволяют анализировать объем биржевых торгов, что само по себе очень ценно. В других аспектах они тождественны валютной паре - даже график фьючерсов повторяет график валютной пары.

Цена фьючерса основана на цене форварда и спота и обычно идентична первой, если ее не искажают различия в налоговом законодательстве разных стран, условия гарантийных выплат и некоторые другие факторы. Разницу между спот-ценой и ценой фьючерса принято называть «базисом» или «базой», которые обычно положительны (состояние «контанго»), но могут принять и отрицательное значение (состояние «бэквордации»). Ситуация бэквордации возникает тогда, когда цена фьючерса оказывается ниже спот-цены.

Исторически сложилось так, что цена фьючерса выражается в долларах США, точнее - эти сделки проводятся в мировых валютах к доллару. Кроме Forex, фьючерсы широко обращаются на чикагских площадках (СМЕ, СВОТ, ІМ), парижской (MATIF), сингапурской (SIMEX), токийской (ТІFFЕ), лондонской (LIFFE), торонтской (ТFЕ) и сиднейской (SFE) биржах, используются в межбанковской торговле (over-the-counter ). - Опцион

- это своего рода «сделка на сделку». А точнее - предоставление продавцом опциона его покупателю возможности, или права (но не обязательства!), заключить определенную сделку по заведомо согласованному валютному курсу в установленную дату или период времени. Одновременно продавец такого права (контракта) берет на себя полное обязательство совершить сделку согласно условиям опциона, а трейдер, по собственному усмотрению, может и не воспользоваться купленным правом.

Учитывая, что сделка может носить разнонаправленный характер, FX-опционы бывают на продажу (put option ) - приобретаются в ожидании падения цены валютной пары, или на покупку (call option ) - востребованы при предполагаемом росте ее цены, а также двусторонние (double option ). Бывают и экзотические виды контрактов на сделку, например барьерные опционы (barrier options ), называемые также триггерными, или опционами с препятствиями. Их суть заключается в том, что выплаты по этим контрактам «включаются» (knock-in ) при достижении триггерной точки - определенного уровня цены базового актива, и «выключаются» (knock-out ) - при падении цены базового актива. Базовым активом может являться валютная пара. Барьерные опционы и их вариации (Up&In, Up&Out, Down&In, Down&Out) позволяют строить сложные и невероятно сложные рыночные стратегии (например, «Спред быка»), которыми пользуются искушенные трейдеры.

FX-опционы - более ликвидный инструмент, чем биржевые опционы, поскольку на Форексе встречаются контракты длиной всего в несколько дней, в то время как на бирже сроки исполнения могут достигать многих месяцев. На розничном уровне Форекса они стали доступны трейдерам только в 2009 году. Опционы, с точки зрения даты валютирования (исполнения обязательств), распределяются в течение года по месяцам поставки, и на контракты с самым близким к закрытию месяцем приходится максимальная активность рынка Форекс. В данном контексте рынок опционов начинает вести себя как спотовый. И если у вас есть желание сохранить позицию пары, скажем USD/EUR после июня, то вам придется ее продать и одновременно купить июльскую USD/EUR. На спот-сделках для этого нет причины, так как все позиции переносятся на следующий рабочий день автоматом за счет овернайта (см. ниже).

Прибыль продавца опциона (райтера) состоит в премии, выплачиваемой ему покупателем за возможность воспользоваться выгодной сделкой, размер которой, в свою очередь, меняется исходя из конъюнктуры рынка. Главный плюс для покупателя опциона в том, что риск ограничивается ценой опциона, минус - что выплачивается премия за передачу этого риска другой стороне. В данном ключе опционы можно рассматривать как своего рода страховой полис.

Итак, FX-опционы используются не только в качестве торгового инструмента, но и инструмента страхования (хеджирования) для управления риском в наличной сделке. - Валютный своп

, или ролл-овер, сторэйдж, овернайт

. По своей сути - это денежная операция на рынке Forex, а не конверсионная сделка, хотя формально выглядит таковой. Она представляет собой одновременное приобретение и продажу валюты на равнозначную

сумму, но с двумя разными датами валютирования (сроками поставки валюты, исполнения обязательств).

Пример стандартного свопа: контрагент (банк, брокер, трейдер) купил 1 млн EUR против USD на условиях валютирования спот (немедленно, до двух дней) и одномоментно продал его на условиях трехмесячного форварда, то есть произвел трехмесячный своп EUR в USD. Здесь целью является возможность «перешагнуть через ночь» - отсюда название overnight - через торговую сессию, через окончание срока поставки, сохранив торговую позицию , а также уменьшить валютные риски, сократить издержки на заем денежных средств в другой валюте. К своп-операции прибегают преимущественно крупные игроки рынка.

А рядовому трейдеру важно понимать, что эти операции проходят в автоматическом режиме в 21:00 по Гринвичу через брокера при помощи установленной торговой платформы и для клиента практически незаметны - все выглядит как продолжение действия ставки. В итоге валютный своп (овернайт) - это средства, удерживаемые или добавляемые на счет клиента (зависит от разницы процентных ставок по различным валютам) за пролонгацию (перенос) незакрытой позиции на следующий день. Во многих брокерских компаниях эта услуга имеет фиксированную плату, что стимулирует клиентов (трейдеров) вести короткие стратегии и закрывать позиции в течение дня. Само собой, что овернайт может удерживаться только в том случае, если вы пользуетесь кредитным плечом, то есть кредитными средствами брокера, а не полностью своими собственными деньгами.

Итак, только при первом ознакомлении вышеуказанные виды сделок и операций могут показаться устрашающими. В действительности они достаточно просты технически, хотя на их усвоение придется потратить некоторое время, внимательно работая на демосчете, чтобы привыкнуть и освоиться. Намного сложнее дело обстоит с навыками анализа рыночной ситуации и выработки торговой стратегии, особенно с использованием FX-опционов. Поскольку Форекс по определению является спотовым рынком (свыше 90% всех сделок закрывается в течение 48 часов), то и начинать какие-либо операции следует со спот-сделок. А открывать позиции на срочном рынке, также являющимся частью Форекса, где обращаются форварды, фьючерсы, опционы и другие виды производных инструментов, лучше спустя пару лет, когда накопится личный профессиональный опыт.

Анализ

Чтобы заключать сделки с максимальной выгодой, важно понимать, как работает валютный рынок Forex, являющийся частью мировой финансово-экономической системы. Начинающему трейдеру необходимо уделить внимание фундаментальному (ФА) и техническому анализу (ТА) .

Первый из них предусматривает изучение взаимосвязей экономических процессов, требует познания глубинных основ глобальной экономики и политики. Участнику торгов нужно знать, как макроэкономические и неразрывно связанные с ними политические факторы влияют на ситуацию в экономике отдельных стран и регионов, принимать в расчет, что определяющее влияние могут иметь форс-мажорные обстоятельства (природные и техногенные катаклизмы, теракты, локальные войны, политические перевороты) и психология масс (ожидания, слухи, самосбывающиеся панические настроения).

Принципиальное отличие фундаментального анализа от технического состоит в подходе: ФА исходит из того, что стоимость валют, как и любого товара, регулируется законом спроса и предложения. А спрос и предложение зависят от целого ряда фундаментальных экономических факторов: состояния и роста национальной экономики, изменений учетной ставки и денежно-кредитной политики, динамики торгового баланса, политики центрального банка и т. д. Следовательно, на стоимость валют можно влиять определенными экономическими и политическими мерами. Для ФА важны показатели не в абсолютном, а в относительном выражении, то есть индексы потребительских цен и настроений, цены рабочей силы, безработицы, прирост ВВП и др. В целях прогнозирования рынка Форекс изучаются важнейшие события и новости (ожидаемые и планируемые, неожиданные и случайные), которыми могут быть:

- торгово-экономические и политические переговоры;

- соглашения и решения межгосударственных и отраслевых союзов, альянсов, картелей;

- заседания ФРС и других центробанков;

- заявления ведущих государственных лиц на экономическую и политическую тему;

- выступления, отчеты и прогнозы ведущих экономистов, политологов, рейтинговых агентств, крупных коммерческих банков и т. д.

Национальная экономика имеет одно важное свойство: она инерционна и не может быстро затормозить, развернуться или разогнаться, напоминая тяжелый ледокол. Но предпосылки для будущих явлений закладываются сегодня. Поэтому ФА необходим при выстраивании среднесрочных и долгосрочных торговых стратегий на Форексе, которые без него попросту невозможно осуществить.

Чтобы провести ФА, требуется «включить фильтр» и понять истинную значимость происходящих событий - одни из них, с виду решающие, могут не оказывать никакого влияния на движение валют, другие, почти незаметные, могут приводить к развороту существующих трендов. Это сложнейшая задача, требующая чрезвычайно высокой квалификации - понимания каналов связи и взаимовлияния валют и конкурирующих с ними других инвестиционных инструментов, исторического развития межгосударственных отношений и национальных денежно-кредитных систем, - поэтому ФА могут позволить себе только крупные участники рынка Форекс: банки, инвестиционные фонды, транснациональные корпорации, некоторые брокерские компании и выдающиеся трейдеры.

Но даже если иметь необходимые для ФА опыт и образование, этого окажется недостаточно. ФА неприменим и даже бесполезен для краткосрочных и внутридневных стратегий в силу вышеуказанных факторов. А для игры в «длинную», кроме знаний и умений, необходим значительный капитал, чтобы на месяцы, а то и годы вперед расставить стоп-ордеры и терпеть убытки по открытым позициям в несколько фигур на графике, что подразумевается использованием долгосрочных трендов.

А вот доктрина технического анализа диаметрально противоположна ФА и предельно лаконична: формирующийся в режиме реального времени график изменения цен на валюты уже учитывает в себе описанные выше факторы влияния - экономические, политические и психологические, - а значит, для успеха следует просто анализировать данный график. Он показывает ретроспективу движения цен и содержит все необходимые подсказки (сигналы) в отношении смены тенденций (бычьей, медвежьей, боковой и др.). Поскольку, согласно постулату ТА, психология толпы устойчива, ее прошлое поведение повторяется в будущем и отражается в определенных графических фигурах графика, характере его движения. Трейдер при помощи богатого на сегодняшний день инструментария («волны Эллиотта», «японские свечи», MACD, RSI и др.) должен выбрать горизонт прогнозирования, в этом временном отрезке правильно построить тренд, определить его силу и точки возможного разворота, а следовательно - точки входа на рынок и закрытия сделок. В результате технического анализа Forex появляется возможность сказать, когда, в каких границах и с какой вероятностью произойдет смена тренда, сколько будет длиться новое направление движения цен.

Информационной основой аналитики являются графическо-математические средства, позволяющие проанализировать динамику цен, а также статистические данные и принципы теории вероятности. Графическое отображение цены может быть представлено в виде графиков, гистограмм, диаграмм и «японских свечей».

Начинающему трейдеру важно не только знать основы анализа, но и использовать комплекс доступных инструментов, и в первую очередь индикаторы, в основе которых лежат алгоритмы, позволяющие вычислять колебания рыночных цен. Индикатор дает трейдеру возможность входить в торги с наименьшим риском и своевременно закрывать позиции. Разумеется, использование индикаторов не может дать и не дает стопроцентной гарантии успеха, но позволяет минимизировать возможные потери. Основное достоинство индикаторов состоит в том, что они избавляют от необходимости проводить расчеты вручную, но этим самым способны усыпить бдительность трейдера.

Существует огромное количество авторских индикаторов, однако проверенными временем и наиболее популярными из них являются MACD (использует три средние скользящие), «Ишимоку» (использует пять линий), RSI (определяет силу тренда и вероятность его изменения) и ADX (указатель тенденции).

Итак, фундаментальный и технический анализы, с одной стороны, являются антиподами, с другой - неразрывно связаны и дополняют друг с друга. Технический анализ, как маленькая злобная собачка, пытается отвергнуть постулаты фундаментального анализа, который, в свою очередь, никак не комментирует инструменты технического анализа. Это как в физике: законы микро- и макромира - они отличаются, а иногда взаимно противоречат, но при этом действуют в едином пространстве и времени. В любом случае, у трейдера нет других средств кроме ТА при игре на коротких дистанциях, и нет ничего лучше ФА при построении долгосрочных стратегий.

Стратегии

Необходимым условием успешной торговли на Forex является правильное выстраивание тактики своих действий. Знание стратегий облегчает понимание рынка и особенностей его движения, а соответственно, помогает правильно выбирать время и направление открытия сделки. Стратегии бывают простыми (основываются на правилах входа на Forex и выхода из него), а также индикаторными (их основа - взаимодействие индикаторов) и безындикаторными (основаны на графических элементах, их индикатор - цена).

Индикаторные стратегии наиболее удобны для новичков, так как прогнозы изменения курсов генерируются автоматически. Трейдеры в этом случае выстраивают собственную схему торговли на основе нескольких индикаторов. Однако новичкам важно не увлекаться и использовать не более трех–пяти индикаторов, потому что в противном случае переменных для анализа становится слишком много.

Основное преимущество безындикаторных стратегий - возможность эффективно прогнозировать изменения цен, а соответственно, высокая прибыльность при минимальных рисках. Однако использование этой стратегии требует определенных навыков и хладнокровия. Специалисты рекомендуют запускать ее в период слабого движения рынка.

Существуют также пробойные стратегии, которые основаны на принципе пробоя максимумов и минимумов стоимости, и стратегии по Мартингейлу, предполагающие одновременное заключение нескольких разнонаправленных сделок с увеличивающимся лотом.

От непрофессиональных людей или откровенных мошенников можно услышать, что какие-то определенные стратегии для трейдинга Forex являются беспроигрышными, так как даже при нескольких убыточных сделках будет достигнут общий положительный результат. Это не так. Не существует универсальных стратегий, как и единых условий их применения.

Для успешной торговли необходимо владеть двумя и более стратегиями и умело их применять. К наиболее популярным из них можно отнести:

- стратегию для индикаторов ADX и MACD . Простая стратегия, в которой в качестве показателей направления торговли применяются показатели индикатора MACD (график цен в этом случае не используется). Идеально подходит для 15-минутного ценового графа;

- стратегию «Забиваем гвозди» . В этой универсальной стратегии применяются индикаторы «Параболик», Awesome Oscillator и Accelerator Oscillator;

- скальпинговую стратегию «Волны MA» , отличающуюся простотой и эстетичностью. Она основана на группе индикаторов Moving Average. Работа осуществляется по основным торговым парам со сниженным спредом (до 1,5–2 на четырехзначных котировках);

- стратегию THE7 для дневных графиков , характеризующуюся простотой и мощностью. Для работы используются скользящая средняя и график стоимости.

Программные средства

Анализ большого количества информации и оперативность действий на валютном рынке обеспечиваются благодаря специальным приложениям для ПК и мобильных устройств. Эти программные средства называются торговыми платформами, а их пользовательские приложения - терминалами. Они снабжаются инструментами для проведения технического анализа, лентой новостей и различными опциями. Наиболее популярные платформы - MetaTrader 4 и 5, MetaStock и OmegaResearchProSuite 2000i . Многие трейдеры используют одновременно несколько терминалов, что расширяет возможности для проведения технического и фундаментального анализов, но мы не советуем поступать подобным образом. По крайней мере, пока вы не достигнете определенного профессионального уровня.

Хотя возможности платформ являются довольно широкими, трейдерам не всегда бывает их оказывается достаточно. Для комфортной работы на Форексе предназначены специальные скрипты - небольшие программы, которые позволяют выставлять отложенные ордера, выполнять одновременное закрытие всех ордеров, рассчитывать уровень без убытка, управлять открытыми позициями и выполнять другие операции.

Всегда быть в курсе новостей Forex позволяют информеры сайтов. Из этих самообновляющихся источников можно узнать о ходе торгов и о доходах крупных компаний, а также получить анализ валютных пар, акций и индексов.

И наконец, демосчета. Брокеры обычно предлагают возможность ознакомиться с торговым терминалом, инструментами анализа и совершения сделок на Форексе при помощи открытия демосчета, который позволяет тренироваться на рынке с тем же программным функционалом, но без реальных денежных вложений.

Книги и информационные порталы о валютном рынке

Торговля на валютном рынке Forex предусматривает постоянное развитие - расширение базы знаний и отработку навыков. Опытные игроки постоянно изучают специализированную литературу, форумы и блоги. Новичку следует начинать со знакомства с трудами, ставшими классическими, например под авторством Александра Элдера («Как играть и выигрывать на бирже», «Трейдинг с доктором Элдером: энциклопедия биржевой игры», «Основы биржевой торговли»), Джона Мэрфи («Технический анализ фьючерсных рынков: теория и практика»), Льюиса Борселино («Учебник по дэйтрейдингу», «Задачник по дэйтрейдингу»), Джека Швагера («Технический анализ. Полный курс»). Помогут начинающему трейдеру и порталы о Форексе, такие как www.financemagnates.com, www.forex.ru, www.mt5.com, www.fortrader.org, www.forexmaster.ru и другие.

Правила успешной торговли на валютном рынке Forex

Многие игроки разочаровываются в Форексе после первых же неудачных шагов. Чтобы такого не произошло, начинающему трейдеру нужно придерживаться несложных правил, которые помогут избежать потерь и сделают процесс работы на рынке интересным и результативным:

- Изучайте специализированную литературу, обязательно познакомьтесь с принципом организации торгов Форекса и разберитесь в механизмах срабатывания сделок.

- Начинайте торговлю на учебном счете (демосчете), который является симулятором реальных торгов и позволяет отточить свои навыки. И только испробовав различные инструменты и стратегии, переходите на реальные деньги.

- Торгуйте небольшими суммами, не рискуйте всем депозитом. Старайтесь использовать не более 10–30% депозита.

- Обучайтесь у брокеров, принимайте участие в вебинарах, посещайте курсы.

- Используйте дополнительные возможности, например, вкладывайтесь в совместные счета (ПАММ), а также зарабатывайте на партнерских программах.

- Контролируйте свои эмоции и не гонитесь за быстрыми прибылями. Трезво оценивайте ситуацию и не впадайте в панику из-за проигрыша; грамотно распределяйте время.

- Используйте индикаторы и советники. Они помогут анализировать рынок и время от времени совершать сделки в автоматическом режиме.

Тщательная подготовка, вдумчивый анализ и хладнокровие - это то, что нужно начинающему трейдеру для успешной торговли на Форексе. Освоить данный способ заработка под силу любому желающему. Авторитетные брокерские компании предоставляют широкие информационные возможности и обучающие программы, которые помогут разобраться в тонкостях ведения торгов и научиться планировать свои действия.

Предупреждение : предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Запись размещена 27.07.2014 автором Вадим Федорович в рубрике

Дата последнего обновления материала: 17.05.2019

Вступление

Форекс (Forex, FOReign EXchange) - высоколиквидный рынок межбанковского обмена валюты по свободным ценам: ежедневный оборот на 2016 год — около $7 трлн, а уже к 2020 году он может достигнуть $10 трлн. Часть объёмов обеспечивает так называемая маржинальная торговля — трейдинг с использованием кредитного плеча (англ. leverage).

С развитием информационных технологий интерес ко всему, что связано с Форекс, судя по запросам в поисковых системах, существенно вырос. Высокоскоростной Интернет пришел в каждую квартиру, разработчики создают программные продукты — торговые платформы, а форекс-компании оказывают клиентам посреднические услуги — трейдинг и инвестиции.

1 Что такое Форекс

Валютный рынок Форекс существует с 70-х годов 20-го века и не просто существует, а активно развивается, наращивает масштабы, как минимум не отставая от других мировых финансовых рынков. Здесь присутствует множество участников — банки, корпорации, инвестиционные компании и фонды, брокеры и дилеры, и у каждого из них свои интересы: регулирование курса валюты (Центробанки), обмен валюты, спекулятивные операции.

Что такое валютный рынок Форекс — видео

В англоязычной среде Forex — это валютный рынок и совокупность валютных операций вообще. В русском языке под словом «Форекс» обычно подразумевается исключительно спекулятивная маржинальная торговля валютой через коммерческие банки или через дилинговые центры. Между прочим, термин «международный рынок Форекс» является тавтологией, так как «foreign exchange» — это и есть операции с иностранной валютой.

Участники валютного рынка и цель их присутствия на Форекс:

- Центральные банки — в основном, валютные интервенции;

- коммерческие банки — конвертация, депозитно-кредитные операции;

- брокеры и дилеры — посредничество между покупателями и продавцами;

- валютные биржи — формирование рыночного валютного курса и осуществление обмена валют для юридических лиц;

- фонды — размещение средств в ценные бумаги разных стран;

- фирмы — внешнеторговые операции;

- частные лица — конвертация валюты в денежных переводах, купля/продажа валюты с разными целями, в т.ч. спекулятивными.

В силу того, что Форекс — это внебиржевой рынок, не имеющий физической площадки (сделки проводятся посредством электронных ), точной статистики по торгам нет, а данные о сделках нигде не регистрируются и не публикуются. С 1989 года исследованием валютного рынка Форекс занимается Банк международных расчётов (Bank for International Settlements). Давайте рассмотрим вкратце историю развития рынка Форекс.

История валютного рынка Форекс

В разных странах в разное время действовал Золотой стандарт — денежная система, единицей расчета в которой являлось золото. Это не значит, что люди расплачивались в магазинах золотым песком или слитками: люди пользовались денежными знаками — монетами и банкнотами. Просто каждый из этих дензнаков был обеспечен определенным количеством золота и мог в любой момент по первому требованию на него обменяться.

Похожая статья

У данной монетарной системы были свои плюсы и минусы, но мы должны знать главное: государства, использующие ЗС, обменивались валютами на основе фиксированного обменного курса, зависящего от соотношения этих валют с единицей массы золота. Проще говоря, если 1 франк был обеспечен одной тройской унцией золота, а 1 рубль — двумя, соответственно, курс рубля по отношению к франку был 1:2 (за один российский рубль давали два франка).

У данной монетарной системы были свои плюсы и минусы, но мы должны знать главное: государства, использующие ЗС, обменивались валютами на основе фиксированного обменного курса, зависящего от соотношения этих валют с единицей массы золота. Проще говоря, если 1 франк был обеспечен одной тройской унцией золота, а 1 рубль — двумя, соответственно, курс рубля по отношению к франку был 1:2 (за один российский рубль давали два франка).

В 1944 году на смену золотому стандарту пришла Бреттон-Вудская система: цена на золото была жестко зафиксирована, установлены твердые обменные курсы для валют стран участниц к ключевой валюте. На тот момент США владели 70% мирового запаса золота, в результате возник золотодолларовый стандарт, по нему доллар обеспечивался золотом, а остальные валюты — долларом (американский доллар стал мировой валютой).

В середине 70-х годов 20-го века на смену Бреттон-Вудской валютной системе пришла Ямайская, предполагающая свободную политику цен на золото и, соответственно, значительные колебания курсов валют. Однако гораздо более серьезные их колебания вызвала новая деятельность — валютная торговля, когда курс обмена начал зависеть не только от золотого эквивалента валюты, но и от рыночного спроса/предложения.

Торговые сессии Форекс - летнее время

| Сессия | Время | GMT | EET | MSK |

|---|---|---|---|---|

| Азиатская | Токио Сингапур Шанхай | 00:00–06:00 01:00–09:00 01:30–07:00 | 03:00–09:00 04:00–12:00 04:30–10:00 | 03:00–09:00 04:00–12:00 04:30–10:00 |

| Европейская | Лондон Франкфурт | 07:00–15:30 07:00–15:30 | 10:00–18:30 10:00–18:30 | 10:00–18:30 10:00–18:30 |

| Американская | Нью-Йорк Чикаго | 13:30–20:00 13:30–20:00 | 16:30–23:00 16:30–23:00 | 16:30–23:00 16:30–23:00 |

| Тихоокеанская | Веллингтон Сидней | 21:00–03:45 23:00–05:00 | 00:00–06:45 02:00–08:00 | 00:00–06:45 02:00–08:00 |

ТОРГОВЫЕ СЕССИИ ФОРЕКС - ЗИМНЕЕ ВРЕМЯ

| Сессия | Город | GMT | EET | MSK |

|---|---|---|---|---|

| Азиатская | Токио Сингапур Шанхай | 00:00–06:00 01:00–09:00 01:30–07:00 | 02:00–08:00 03:00–11:00 03:30–09:00 | 03:00–09:00 04:00–12:00 04:30–10:00 |

| Европейская | Лондон Франкфурт | 07:00–15:30 07:00–15:30 | 09:00–17:30 09:00–17:30 | 10:00–18:30 10:00–18:30 |

| Американская | Нью-Йорк Чикаго | 13:30–20:00 13:30–20:00 | 15:30–22:00 15:30–22:00 | 16:30–23:00 16:30–23:00 |

| Тихоокеанская | Веллингтон Сидней | 21:00–03:45 23:00–05:00 | 23:00–05:45 01:00–07:00 | 00:00–06:45 02:00–08:00 |

Позже новая валютная система окончательно отказалась от Золотого стандарта. Обмен валютами между странами-участницами Ямайского соглашения начал происходить на свободном валютном рынке по свободным ценам. Крупные участники рынка из разных стран обменивали валюту, а предприимчивые люди, глядя на поднявшуюся волатильность на валютном рынке моментально задались вопросом: как заработать на Форекс?

Ответ был найден — спекулятивные операции, получение дохода за счет разницы между ценой покупки и продажи. Как в океане акулы раздирают добычу, а мелкая рыбешка подъедает оставшиеся крохи, так и на Форекс крупные игроки оборачивают огромные объемы денег, неизбежно поднимая волну, и спекулянты, зная о характере этих волн, умудряются в нужное время купить валюту и так же вовремя ее продать (или наоборот).

Как выйти на рынок Форекс

Для того, чтобы принять участие на Форекс, нам необходимо найти того, кто обеспечит юридическую (оформление сделок в соответствии с требованиями законодательства, обеспечение их безопасности) и техническую сторону дела (оперативный учет всех позиций, вывод их на межбанк, исполнение распоряжений, т.н. ордеров, расчеты с участниками и т.д.). Этим, в частности, занимаются форекс-брокеры и форекс-дилеры.

За не скромное вознаграждение форекс-компании возьмут на себя роль посредников между своими клиентами и межбанковским рынком: желающие войти в рынок заключают договор (оферту) с компанией, пополняют лицевой счет и запускают свои деньги в рынок.

Благодаря тому, что брокеры предлагают клиентам кредитное плечо и выводят на межбанковский рынок совокупную позицию, порог вхождения предельно низок — часто клиент имеет возможность инвестировать и торговать на Форекс с капиталом от $10. Это делает валютный рынок доступным для всех.

Ниже мы рассмотрим такие понятия, как форекс-брокер и форекс-дилер. Их часто путают, называя брокера дилером (или, наоборот, дилер выдает себя за брокера), но разница есть.

Кто такие брокеры и дилеры на Форекс

Брокерская компания , брокер — торговый представитель, юридическое или физическое лицо, профессиональный участник валютного рынка, имеющий право совершать операции с валютой по поручению клиента и за его счёт или от своего имени и за счёт клиента на основании договоров с клиентом.

Дилер — компания, осуществляющая биржевое или торговое посредничество за свой счет и от своего имени. Котировки для клиентов чаще всего формируются самостоятельно на базе котировок, поступающих от поставщика. Кстати, все российские форекс-дилеры работают именно по такой бизнес-модели.

Похожая статья

Брокер выводит ваши активы на рынок и поставляет вам , а дилер поставляет свои собственные котировки и сам решает, выводить вас на внешний рынок или рассчитываться с вами внутри дилера.

Брокер выводит ваши активы на рынок и поставляет вам , а дилер поставляет свои собственные котировки и сам решает, выводить вас на внешний рынок или рассчитываться с вами внутри дилера.

Последняя практика среди клиентов называется кухней и весьма осуждается, в большинстве случаев напрасно. Во-первых, правильный дилер никогда не допускает серьезных отклонений в котировках. Что касается взаимозачета: бытует мнение, что все брокерские компании так или иначе применяют на своей стороне «кухонные технологии».

Что такое «кухня» на рынке Форекс

«Кухня» — компания, в которой клиентские сделки не выходят на межбанковский рынок, а совершаются внутри нее. Это называется внутренний клиринг , взаимозачет, когда заявки клиентов на проведение сделок удовлетворяются за счёт встречных заявок других клиентов того же брокера или самим брокером, и внешние сделки при этом не проводятся.

Если компания располагает большой клиентской массой с большим количеством противоположных сделок, у нее появляется возможность не выводить их на межбанк, экономя время и существенные средства для себя и своих клиентов (тысячи долларов комиссий и разных сборов). А вот свое вознаграждение она забирает в любом случае.

Кухня — это не обязательно плохо. Главное — не сам факт внутреннего клиринга, а степень чистоплотности руководства компании: готово оно брать на себя торговые риски в случае нехватки ликвидности — можете спать спокойно. А если не готово, ждите сюрпризов в любой момент.

Но есть и неприятные моменты. Возможность обрабатывать сделки клиентов внутри дилера или брокера открывает этой компании широкое поле для маневров. Стоит ли говорить, что маневры могут быть , то есть нас с вами. Это может быть как запланированной мошеннической схемой, так и способом избежать банкротства, ведь может случиться так, что огромная масса трейдеров открылось в одну сторону.

Например, представьте ситуацию: компания планирует внутренний клиринг, в надежде сэкономить, но вдруг понимает, что ее внутренней ликвидности ей не хватает — все заявки в одну сторону уже перекрыты, а в другую — нет, и чем их перекрыть — не ясно. И если клиенты начнут фиксировать прибыль и заказывать выплаты, средств на всех не хватит. Так вот, с этого момента пути честных брокеров и грязных мошенников расходятся.

Похожая статья

Правильная компания всегда возьмет торговые риски на себя (выступит противоположной стороной сделки). Догадываетесь, что выберет нечистоплотная компания? В первую очередь, задержки с выплатами, а затем — неизбежный скам. Вывод: нехватка ликвидности — это нормальная, распространенная проблема, а вот способы ее решения у каждого свои.

Правильная компания всегда возьмет торговые риски на себя (выступит противоположной стороной сделки). Догадываетесь, что выберет нечистоплотная компания? В первую очередь, задержки с выплатами, а затем — неизбежный скам. Вывод: нехватка ликвидности — это нормальная, распространенная проблема, а вот способы ее решения у каждого свои.

Как выбрать посредника на Форекс

Итак, вам необходимо выбрать того, с кем вы будете сотрудничать на Форекс. Лучше, если это будет крупная компания-бренд. Мы категорически не рекомендуем связываться с мелкими брокерами и дилерами, если только вы не знакомы лично с руководством и не в курсе их планов на обозримое будущее. Выбирайте посредника основательно.

Критерии выбора посредника на Форекс:

- возраст и репутация компании;

- наличие реального офиса с работающим телефоном по реальному адресу;

- клиентская поддержка на родном для вас языке 24 часа в сутки;

- объективные гарантии возврата средств/выплаты процентов;

- отсутствие в форекс-компаний;

- членство в СРО и лицензия Центробанка РФ (для российских форекс-компаний);

- серьезный регулятор и лицензия (для иностранных форекс-компаний).

Если компания соответствует всем перечисленным критериям, будьте уверены: перед вами — надежный посредник. Читайте отзывы о компании в интернете, но отделяйте зерна от плевел: заказных статей и платных комментариев в этой среде пруд пруди — конкуренция.

Как выбрать правильного российского форекс-дилера, читаем .

Как выбрать правильную брокерскую компанию на Форекс

Как заработать на рынке Форекс

Чем привлекателен рынок Форекс для тех, кто планирует на этом зарабатывать? Прежде всего, его высокой ликвидностью — достаточными объемами активов, количеством покупателей и продавцов, соответственно, возможностью в любой момент осуществить сделку купли или продажи необходимого объема и, соответственно, заработать на этом.

Второе, чем интересен валютный рынок, — возможность совершать сделки на суммы, многократно превышающие залоговый депозит за счет кредитного плеча (маржинальная торговля), когда объем сделки может превышать фактический размер вашего капитала в десятки и в сотни раз: ваш депозит равен $100, а брокер дает вам кредит в $10 000.

Если рынок идет против вас, теряете вы только свой капитал — сто долларов. Но если вы угадали/правильно просчитали движение цены, на вас работают все $10 000, и прибыль вы получаете соответствующую.

Все это делает рынок Форекс чрезвычайно доходным инструментом, позволяющим нам зарабатывать на изменениях курсов национальных валют любых стран мира. Основной вида заработка на валютном рынке — : клиент регистрируется на сайте брокера, заключает с ним договор, пополняет лицевой счет и переводит средства на торговый счет. Сразу после этого клиент может совершать торговые операции на Форекс.

Инвестиции на рынке Форекс — отдельный цирковой номер: в отличие от трейдинга, работать здесь не нужно, но инвестору (так же, как и форекс-трейдеру) необходим стартовый капитал. Если в двух словах: инвестиции — это вложение средств в торговлю опытного трейдера или группы трейдеров с целью получения прибыли. Вкладываете в плохого трейдера — терпите убытки, в хорошего — получаете прибыль.

2 Мифы и правда о Форекс

Относительно дохода от операций на рынке Форекс, как в случае с любым другим видом онлайн-заработка в нашей стране, сложилась масса стереотипов и мифов. Давайте же рассмотрим самые расхожие из них, а заодно и развеем их по ветру к чертям собачьим.

Российская юрисдикция серьезно ограничивает ассортимент продуктов, запрещает ПАММ-сервис и прочие инвестиции на Форекс, ужесточает торговые условия, облагает налогами. На 2017 год только 10 из 100 иностранных форекс-компаний, работающих с клиентами из России, планируют получить лицензию ЦБ на осуществление деятельности.

3 Чем рискуют участники Форекс

Прежде, чем предложить вам заработать на Форекс, каждый уважающий себя посредник — брокер — обязательно подсунет вам уведомление о рисках, ну или, во всяком случае, разместит ссылку на него где-нибудь в футере сайта мелким шрифтом. Есть, наверное, брокеры, которые не предупреждают о рисках, но мы таких не встречали вообще.

А что значит «риск»? Вообще — вероятность того, что случится какая-либо неприятность, имеющая определенные последствия. Неприятность, имеющая последствия в контексте участия на Форекс — это утрата по какой-то причине либо части вашего капитала, либо всех ваших средств. Давайте поговорим о том, что может стоить нам денег и нервов.

Прежде всего, нужно понять следующее: риски на Форекс бывают торговые и неторговые .

Торговые риски на рынке Форекс

Похожая статья

Итак, что такое «торговые риски» на Форекс? Определение говорит само за себя: это вероятность того, что ваши средства могут быть частично или полностью утеряны в процессе осуществления торговых операций.

Итак, что такое «торговые риски» на Форекс? Определение говорит само за себя: это вероятность того, что ваши средства могут быть частично или полностью утеряны в процессе осуществления торговых операций.

Использование кредитного плеча с одной стороны увеличивает потенциальный доход, но если рынок пойдет против вас, leverage сыграет с вами злую шутку — достаточно сильное движение цены вынесет вас из рынка, при этом часть ваших средств сгорит на стопах (если движение очень сильное, стопы вам не помогут, а ваш баланс опустится до уровня маржин колл, то есть практически до нуля).

Как снизить торговые риски? Анализируйте рынок, соблюдайте мани-менеджмент, используйте диверсификацию. Торговые риски есть всегда, но ими можно управлять.

Неторговые риски на рынке Форекс

Все остальные неприятности на Форекс, не связанные напрямую с компетентностью и дисциплиной конкретного трейдера, называются «неторговыми рисками». Последние, в отличие от торговых, известны своим многообразием и разнохарактерностью.

Технические риски

Технические риски — это риски финансовых потерь по причине неисправностей питательных, электронных, механических и прочих обслуживающих систем.

Пример: один наш знакомый тоже ученый управляющий ПАММ-счетом заключил ряд сделок в брокерской компании, что принесло ему и нам определенный доход. Дело было ночью. Утром наш приятель обнаружил, что все сделки, совершенные в период с вечера до утра, объявлены недействительными по причине технического сбоя в оборудовании на стороне брокера. Проще говоря, их компьютер заглючил, и они отобрали всю прибыль.

Любой сбой в компьютере трейдера или брокера, любое нарушение связи, неправильная установка настроек или обновления торговой платформы, и даже банальная мышь в щитовой компании, могут привести к катастрофе.

Старайтесь не использовать технически неисправное железо и «левое» ПО, программное обеспечение. И подключите уже нормальный интернет. Будьте бдительны с обновлениями торговых платформ: иногда апдейты приводят к сбоям. Если технический сбой произошел на стороне компании, она решит вашу проблему так, как посчитает нужным. Отсюда вывод — выбирайте правильного посредника, дорожащего своим именем и репутацией.

Риски, связанные с безопасностью данных

Все, что связано с деньгами, представляет интерес для злоумышленников. В первую очередь, это касается ваших личных данных: логины, пароли, ПИН-коды и пр.

Все, что связано с деньгами, представляет интерес для злоумышленников. В первую очередь, это касается ваших личных данных: логины, пароли, ПИН-коды и пр.

Ваша задача — защитить все это от третьих лиц. Вы серьезно рискуете, если не задумываетесь о безопасности.

Помните: вы несете полную ответственность за сохранение конфиденциальности информации, полученной вами от компании, и принимаете на себя риск финансовых потерь, вызванных несанкционированным доступом третьих лиц к вашему аккаунту, к кошелькам электронных платежных систем или к банковским счетам.

Как минимум, вы должны:

- использовать антивирусное ПО;

- использовать только сложные пароли и логины своих учетных записей;

- заблокировать доступ к вашему телефону и компьютерам (коды, пароли…);

- избегать любых публичных обсуждений ваших финансовых дел (это важно).

Взломщики могут атаковать не только вас, но и брокера. И этот случай, скорее всего, подпадет под вид рисков, вам не подконтрольный — форс-мажорные обстоятельства.

Возможные риски на рынке Форекс

Форс-мажор, законодательные, политические и прочие риски

Никто не знает, что завтра случится на рынке/у брокера, какой закон послезавтра примут наши «слуги», с кем поссорится власть, и кто еще наложит на нас санкции. Что касается юридических рисков, российские участники Форекс имеют все шансы свести их к минимуму — в 2015-2016 гг вступил в силу новый закон о Форекс с Центробанком в роли главного регулятора и СРО, учредителями и участниками которых являются отраслевые лидеры.

Скам как высшая форма неторговых рисков

Скам — обыкновенное жульничество. В контексте Форекс, скам - это умышленный обман, введение в заблуждение брокерской компанией своих клиентов. Скамы бывают разными по масштабу, от банальных технических препятствий (нерыночные котировки, искусственные проскальзывания) и проволочек с выводом средств, до серьезных нарушений правил со стороны компании (беспричинное аннулирование сделок, «заморозка» средств).

4 Регулирование и налогообложение на Форекс

На Форекс действует принцип свободной конвертации валюты: здесь нет фиксированного валютного курса, каких-либо ограничений на направление, цены и объёмы сделок. Однако взаимоотношения клиента (трейдера, инвестора) и посредника (брокера, дилера) жестко регламентируются соответствующими надзорными ведомствам и локальными законами, вплоть до норм шариата. И про налогообложение форекс-отрасли не будем забывать.

Регулирование Форекс в разных странах

Великобритания — регуляторные функции на финансовых рынках здесь выполняет Управление по финансовому регулированию и надзору (Financial Conduct Authority, FCA).

США — регулятором Форекс является правительственная Комиссия по товарам, а разработкой правил торгов, условий предоставления брокерских услуг, сбором и анализом брокерской отчетности, разрешением конфликтных ситуаций — неправительственная Национальная фьючерсная ассоциация (National Futures Association, NFA). Кстати, контроль со стороны NFA гораздо серьезнее, чем со стороны FCA.

Список всех основных форекс-регуляторов можно .

Регуляторы Форекс: кто контролирует рынок Forex

Регулирование Форекс в России

В России до 2014 года деятельность дилеров осуществлялась на основании Федерального закона «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ. 21 декабря 2013 года вышла исправленная и дополненная редакция этого закона, а 16 декабря 2014 года был принят новый закон о работе форекс-компаний, работающих в российской юрисдикции.

Подробно о регулировании Форекс в России можно почитать в .

Налогообложение Форекс в России

Если брокер является российским налоговым агентом, то обязанность по исчислению, удержанию и уплате суммы налога перекладывается на его плечи. В каком-либо ином случае клиент обязан самостоятельно исчислять, декларировать и уплачивать НДФЛ.

О налогообложении в российских и иностранных форекс-компаниях .

Международный валютный рынок Форекс (FOREX англ. Зарубежный обмен) представляет собой внебиржевой рынок, где происходит постоянный обмен валют по свободным котировкам. Этот термин чаще всего используются для обозначения валютнообменной операции, а не всей массы валютных операций.

В России многие слышали про существование такого рынка. Однако в представлении обывателя он является исключительно спекулятивным, то есть это своего рода игра, где каждый может заработать денег, покупая одну или продавая другую валюту. Тем не менее - это далеко не так. Даже учитывая тот факт, что спекулятивная составляющая на рынке Форекс сегодня достигает девяносто процентов.

Исходя из целей, с которыми проводятся операции на Форекс можно выделить следующие виды сделок: спекулятивные, торговые, регулирующие, хеджирование . Обо всех этих видах операций на международном валютном рынке будет сказано ниже. А пока обратимся к истории появления Форекс.

История международного валютного рынка Форекс

Международный валютный рынок Форекс формировался десятилетиями. К его созданию побуждало развитие торговых связей между государствами, а также изменения, которые претерпевала финансовая политика многих государств. Немаловажную роль сыграли и политические события, которые происходили в мире во второй половине двадцатого столетия.

Следует отметить, что свои современные черты этот рынок начал обретать уже в семидесятых годах прошлого века. Именно в то время перестала существовать система фиксированных курсов валют одного государства, по отношению к другому. Кстати, спекулятивная составляющая на международном валютном рынке Форекс стала возможной именно благодаря тому, что Бреттон-Вудская система прекратила свое существование.

Что касается основных этапов создания Форекс, к ним можно отнести следующие:

- Мировой кризис 30-х годов ХХ века внес значительные коррективы в мировую торговую систему. Постепенно Лондон становится крупнейшим финансовым центром на планете, а британская валюта, фунт стерлингов, приобретает статус основной торговой и резервной валюты. Примерно в это же время в Швейцарии появляется Банк международных расчетов (своего рода прообраз Международного валютного фонда), который оказывал поддержку вновь появившимся независимым государствам, а также странам, нуждающимся в покрытии дефицита платежного баланса.

- В конце Второй мировой войны в Соединенных Штатах Америки состоялась знаменитая Бреттон-Вудская конференция, которая положило начало новой системе финансово-экономических отношений в мире. В частности, было принято решение о создании Международного валютного фонда, который бы осуществлял контроль за финансово-экономическими отношениями между государствами. В качестве резервной валюты, к фунту стерлингов был добавлен доллар США. По результатам конференции доллар США был привязан к золоту (35 долларов за унцию).

- В 1947 году в целях приостановления распространения коммунизма на Запад, США принимают план Маршалла, согласно которому, это североамериканское государство начинает оказывать помощь Европе вплоть до полного восстановления послевоенных экономик, а также военного потенциала. Благодаря реализации этого проекта, европейские государства в своем большинстве уже к 1958 году смогли перейти на свободную конвертируемость своих национальных валют. После того, как в 1964 году о свободной конвертации своей валюты объявила Япония, Соединенный Штаты Америки были уже не в силах поддерживать уровень цены на золото, заявленный по результатам Бреттон-Вудской конференции. В 1967 году Британия девальвирует национальную валюту, что явилось последним шагом на пути прекращения работы Бреттон-Вудской системы, которая уже не соответствовала новым веяниям времени. Последняя попытка сохранения Бреттон-Вудской системы была предпринята в 1971 году в Вашингтоне. Тогда было принято решение о коридоре отклонений, который был расширен до 4,5 процентов. Однако и эта мера не принесла желаемых результатов. В результате произошла девальвация доллара на 10%, а все развитые страны перестали поддерживать валютный паритет и отпустили курсы своих валют. Следует отметить, что несколько последних лет существования системы принесли многим трейдерам значительные прибыли. Особенно доходным были периоды сразу после окончания банковских интервенций. Когда государства отказались от фиксированных курсов валют, извлечение прибыли таким образом стало невозможным, что привело к банкротству нескольких банков, таких как, к примеру, Franklin National (США).

- Фактически, появление международного валютного рынка Форекс можно отнести к проведению Ямайской конференции 1976 года, в ходе которой были сформированы основный принципы современной мировой валютной системы. Золото перестало быть средством покрытия дефицита в международных платежах. В рамках мероприятия было предложено выбрать в качестве платежных средств национальные валюты. Отныне коммерческие банки получили право осуществления международных валютных операций.

Следует отметить, что рядом европейских государств была предпринята попытка защитить свои национальные валюты от резких колебаний. С этой целью в 1978 году создается Европейская валютная система. Однако уже в 1992-93 годах эта система доказала свою полную несостоятельность. Великобритания первой покинула Механизм обменных курсов, созданный в рамках ЕВС. В это же время произошла знаменитая девальвация британской валюты, после которой все европейские валюты стали значительно дешеветь.

Основные участники международного валютного рынка Форекс

Сделки на международном валютном рынке проводятся его основными участниками. Среди которых главное место занимают коммерческие банки . Основную часть сделок они проводят по поручению своих клиентов. Иные участники валютного рынка имеют счета в коммерческих банках и могут отправлять банку заявки на покупку или продажу той или иной валюты для собственных потребностей. Также, различные организации могут держать в банках депозиты или имеют банковские кредиты. По своей сути торговля на Форекс - это не операции на бирже, а межбанковские сделки. В некоторых случаях, коммерческие банки от своего имени могут проводить на рынке спекулятивные операции.

Заказчиками сделок по обмену валют зачастую выступают различные компании и фирмы, которые осуществляют внешнеторговую деятельность. Те компании, которые продают свою продукцию иностранным фирмам, то есть являются экспортерами, создают предложение на ту или иную иностранную валюту. В свою очередь компании, которые покупают иностранную продукцию, то есть являются ее импортерами, создают спрос. В основном, все эти сделки проводятся при посредничестве коммерческих банков.

Что касается всевозможных фондов, а также крупных международных корпораций, они могут держать средства в иностранной валюте. При этом, они осуществляют подобные вложения с целью извлечения прибыли из них.

Достаточно серьезным игроком на рынке Форекс является центральный банк . Самые крупные из них - Федеральная резервная система (FED, US Federal Reserve), Европейский центробанк (ECB, European Central Bank), Банк Англии (BOE, Bank of England), Банк Японии (BOJ, Bank of Japan). Эти игроки также проводят операции с валютой на межбанке однако их цели далеки от спекулятивных. Таким образом, они играют свою роль финансового регулятора .

Брокерские компании, а также дилинговые центры, предоставляющие услуги по доступу на международный валютный рынок Форекс также являются его участниками. Дилинговые центры часто являются посредниками между клиентами и банками, так как они аккумулируют средства первых для последних.

Государственное регулирование и международный валютный рынок

Следует отметить, что сам по себе рынок Форекс никем не регулируется, так как это достаточно сложная система, не имеющая единого центра. Тем не менее, во многих государствах, предоставление доступа на международный валютный рынок Форекс, в том числе и с целью проведения спекулятивных сделок контролируется определенными органами. К примеру, в Великобритании, эти обязанности исполняются службой финансового надзора (FCA).

В США, функции по регулированию деятельности, связанной с валютным рынком возложены на Комиссию по фьючерсной торговле товарами (CFTC ) , а также Национальную фьючерсную ассоциацию (NFA ). Все вышеперечисленные организации тем или иным образом подотчетны правительственным институтам и имеют право на проведение расследований, а также наказание штрафом или лишением лицензии в случае, если нарушение является серьезным.

Что касается российского сегмента рынка предоставления доступа на Форекс, здесь в настоящее время отсутствует какое-либо регулирование. Большинство крупных компаний, позиционирующих себя как Форекс-брокеры , являются юридическими лицами иностранных государств (оффшорного типа). Официальному регулированию подлежит деятельность на фондовом рынке (она регулируется Федеральной службой по финансовым рынкам или ФСФР , а также Национальной ассоциацией участников фондового рынка или НАУФОР ). С 2016 года рынок форекс в России имеет государственное регулирование, и все форекс-дилеры обязаны являться членами саморегулирующихся организаций: СРО АФД либо СРО НАФД .

Маржинальная торговля и риски

Маржинальная торговля появилась сравнительно недавно. С ее появлением, доступ на рынок Форекс получило множество частных спекулянтов, которые желают извлечь прибыль от изменения цены на те или иные валюты. Она подразумевает использование так называемого кредитного плеча. Такой подход позволяет ускорить получение большей прибыли. С другой стороны, использование кредитного плеча несет значительные риски для трейдера .

Следует отметить, что торговля на рынке Форекс в целом сопряжена с высоким риском потери собственных вложений. Это связано, в первую очередь с тем, что на стоимость валют, могут оказать влияние различные факторы. Таких факторов может быть огромное множество. К примеру, это могут быть стихийные бедствия, войны, изменения в кредитно-денежной политике того или иного государства, рыночные ожидания, связанные с тем или иным событием и так далее.

Кстати, упоминание о рисках, связанных с торговлей на Форекс является одним из требований, предъявляемых к брокерам на Западе. Неупоминание о рисках может привести к серьезным последствиям, вплоть до лишения брокера соответствующей лицензии на этот вид деятельности.

Следует отметить, что на постсоветском пространстве бытует мнение, якобы Форекс является неким мошенничеством, финансовой пирамидой и так далее. Однако Форекс, как международный валютный рынок не является отечественным проектом (миф о мошенничестве скорее связан с тем, что некоторые недобросовестные компании, именующие себя брокерами или дилинговыми центрами, занимаются отъемом капитала у клиентов, имея на то определенные преимущества, которые выражаются, в том числе, и в поставке котировок). Несмотря на сложность своей структуры, и отсутствие единого центра, этот механизм работает уже ни одно десятилетие и доказал свою состоятельность в качестве серьезного валютнообменного инструмента, который помогает не только в проведении внешнеторговых операций, но и в извлечении прибыли от спекулятивных операций.

Ввиду того, что часто обыватели путают международный валютный рынок «Форекс» с недобросовестными брокерами я решил кратко изложить вам об этом рынке.

Термин «FOREX» это сокращенная форма двух составляющих: foreign – иностранный и exchange – обмен, т.е. «Форекс» это не что иное, как международный валютный рынок образовавшийся, а не искусственно-созданный, для обмена иностранных валют.

Необходимость в обмене валют в современном мире носит разные цели.

Валюта и финансы.

Спрос на обменные операции в финансовом мире обусловлен дрейфом капиталов. Причиной тому является дифференциал между риском и доходностью (премия за риск) в разных странах. Ввиду того, что инвестиционные активы эмитируются на внутреннем рынке в национальных валютах, инвесторам приходится обменивать валюты фондирования (резервные валюты) на валюты страны куда вкладываются капитал. Таким образом, финансовые компании обеспечивают устойчивый объем на рынке обмена валют. Например: доходность американских активов с фиксированным доходом (долговой рынок, депозиты) приносит лучший результат по коэффициенту риск\прибыль среди развитых стран, это привлекает иностранных инвесторов в активы США, что обеспечивает дополнительный спрос на доллар. Конкуренцию составляют только развивающиеся рынки, это обусловлено высокими рисками этих активов. Например: когда макроэкономические и финансовые риски, по оценкам инвесторов, в России, снижаются, то капиталы перетекают в рублевые активы. И наоборот, когда по оценкам риски начинают расти, относительно этих рынков, то капиталы дрейфуют обратно в надежные активы развитых стран.

Валюта и экономика.

С экономической точки зрения спрос на валютные операции обеспечивают международные торговые отношения. Учитывая, что торговые отношения расширяются с ростом глобализации, растет и спрос на валютные операции. Например, мы покупаем итальянское вино, его доставляет импортер, который закупает его в Италии в евро, тогда каждый из нас обеспечивает спрос на эту валюту через потребление. Естественно, что кроме вкусовых предпочтений потребителей играют весомую роль и цены, особенно это касается рынка сырья.

Валюта и страновой риск.

Специфическим спросом на валюту выступает страхование рисков, как потребителей, так и коммерческих учреждений. Например, если национальная валюта неустойчива, потребитель будет создавать спрос на иностранную валюту.

Банки и государства хранят свои резервы в валюте фондирования. Также обеспечивая спрос на базовые валюты.

Базовые предпосылки образования валютного рынка очень даже надежные и весомые. Деньги как средство обмена испокон веков служило надежным видом товарооборота, особенно это почувствовали конкистадоры в Латинской Америке, когда меняли золото на стекляшки.

Колебания валютных курсов.

Считается, что валютные курсы в настоящем свободноплавающие и отображают баланс спроса\предложения на рынке. Но это не совсем так. Можно сказать, что курсы валют частично-управляемые, курс согласуется с целями экономической политики государства. Тут влияет направленность экономики. Например, экономика Германии экспортно-направлена, т.е. Германия экспортирует больше, чем импортирует (здесь неважно чего). Для экономического роста экспортера нужны конкурентно-способные товары на мировых рынках, а значит курс, в данном случае евро, должен быть низким относительно торговых партнеров, например США. Тогда цены на германский товар будет конкурентно-способный, потому как нужно меньше долларов на покупку этих товаров. В то же веря, экономика США импорто-направлена, они импортирует больше, чем экспортируют, тогда высокий курс доллара относительно евро даст возможность импортировать дешевле, но в ущерб собственным экспортерам. Т.к. крепкий доллар делает американские товары дорогими на мировом рынке.

Задача государства балансировать и подстраивать курс таким образом, чтобы всем угодить и нашим и вашим. При этом доверие к валюте обеспечивает умелая кредитно-денежная политика центральных банков, а не золотой стандарт.

Как это делается.

На примере ЕС и США. Если курс евро высок и немецкие товары становятся, не интересны на мировом рынке, ЕЦБ прибегает к мягкой (инфляционной) монетарной политике. Есть целый ряд инструментов, некоторые с отложенным результатом, некоторые с мгновенным. Для самого быстрого во времени снижения курса прибегают к интервенциям. ЕЦБ попросту продает по рыночным ценам евро, тем самым обеспечивает дисбаланс предложения над спросом, к этому способу ЦБ развитых стран, сейчас, прибегают в очень крайних случаях. Чаще используется обратный выкуп государственных облигаций у банков и фининститутов, т.е. ЕЦБ на открытом рынке начинает скупать облигации, тем самым увеличивая предложение денег на рынке. Также, возможны сделки РЕПО, это сделка с обратной транзакцией через определенный срок, например, сужаются деньги под определенный процент на короткий срок с обязательным возвратом. Более длинные дают результаты снижения процентных ставок, увеличение денежной массы, увеличение баланса ЦБ (рост предложения через кредитование), сокращение ставки резерва (т.е. обязательных отчислений в ЦБ). Политика ЦБ должна соответствовать целям правительства. Например: сейчас США занялось политикой протекционизма, по их словам, в целях защиты производителя, а значит, требуется мягкая кредитно-денежная политика, поскольку нужно расширять национальное производство. Поэтому Трамп и не доволен жесткой политикой ФРС.

Структура рынка «Форекс».

Рынок «Форекс» по сравнению с иными финансовыми рынками не регулируемый. Существует ряд рекомендаций, не законов, от основных регуляторов, данного рынка. Таких как, МВФ, ЕБРР, МБРР и прочие. Поэтому все участники наличного рынка, так или иначе, соблюдают профессиональную этику, под риском репутация фининститута, с нарушителями попросту не работают. Международный обмен с поставкой сейчас (наличный рынок) происходит только через терминалы электронного дилинга, такие как Блумберг или Рейтерс. Для оформления подписки нужно пройти сложную форму регистрации и заплатить порядка 20 000 у.е. в год за подписку. На межбанковском рынке участвуют в торгах только крупные владельцы капиталов, вне зависимости от статуса. Чаще всего цели этих участников, покупка валюты, а не спекулятивные игрища. Остальные участники рынка, имеющие более мелкий капитал и спекулирующие на колебаниях курсов, торгуют через профессиональных участников рынка (брокеры, инвестиционные банки). Считается, что из-за дороговизны инфраструктуры, минимальный лот должен составлять от 5 млн. долларов, но это не установленный лимит. Еще более мелкие спекулянты осуществляют торговлю через брокерский рынок, т.е. брокеры создают свой дилинг, в котором производится маржинальная торговля. Учитывая, что наличный и спотовый (с поставкой валюты через два дня) рынки имеют колоссальные объемы торговли, а банкам приходится держать валюту в качестве резервов, развит рынок производных инструментов. К ним относятся форварды, фьючерсы, опционы, свопы и прочее. Цель данного рынка, перенос риска (хеджирование). Эти инструменты разняться своими свойствами, и служат инструментами страховки для разных видов риска. Рынок производных инструментов в разы больше наличного или спотового рынков, впрочем, как и на любом другом финансовом рынке с высокой ликвидностью.

Более мелкие спекулянты (ритейл) торгует через поставщиков ликвидности, инструментом на разницу цен CFD, который обеспечивает плечо или маржинальную торговлю. По своей сути выступает ставкой на разницу цен, поскольку нет поставки валюты, а целью такого инструмента выступает игра на курсе валюты. Если нет поставки валюты по контракту, то и выставлять заявку на рынок, для поиска контрагента, нет необходимости. Поэтому чаще всего контрагентом выступает торговая система или участник данной системы.

Самыми опасными участниками рынка являются компании-посредники между поставщиком ликвидности и трейдером. Вот эти компании и создают плохую репутацию мошенников всему рынку. Главный риск такой компании состоит в том, что компания заинтересована оставить деньги у себя, т.е. де-факто выступает контрагентом по всем сделкам.

Признаком таких компаний является неправильная котировка (длинные тени у свечек и т.д.), навязчивый сервис, некомпетентность сотрудников. Также можно отметить сайт таких компаний имеет очень много завлекающих бонусов и акций. Порог входа для участия в торгах максимально мизерный (от 10-100 долларов), когда рекомендации SEC (Американский регулятор по биржам) рекомендует порог в 10 000 долларов. И еще одно, предупреждения о рисках на сайтах или от сотрудников данных компаний, Вы не найдете. Все у них «достоверно» и «надежно».

Берегите «нажитое» и, как сказал Наполеон: «Прежде чем обвинять человека в мошенничестве, проверьте, возможно, это просто

некомпетентность».