Кредитный отчет сбербанк. Узнать кредитную историю в Сбербанке онлайн: получить КИ стало проще. Кредитный отчет – особенности расшифровки

На сегодняшний день кредитная история имеет немалый вес в жизни активных клиентов любого банка. Её состояние определяет вероятность одобрения каждого следующего займа и величину его процентной ставки. Если банки один за другим оказывают в оформлении кредита, значит, КИ имеет негативный оттенок. Как узнать кредитную историю бесплатно по фамилии онлайн в Сбербанке? Этот вопрос интересует многих, тем более есть информация о том, что кредитная организация предлагает такую возможность.

Кредитная история формируется в процессе получения и выплаты различных займов. При этом информация содержит все задолженности, просрочки и другие проблемные моменты с каждым займом. Испортить этот показатель ответственности и платёжеспособности очень просто, а восстановить после этого своё честное имя очень тяжело. Не лучшим вариантом будет и полное отсутствие кредитной истории. В этом случае банк тоже неохотно одобряет займы, так как судить о качествах будущего клиенте нет оснований.

Для чего нужно знать состояние своей кредитной истории? Во-первых, это поможет выяснить по какой причине банки отказывают в кредитовании. Во-вторых, информация поможет спрогнозировать вероятность одобрения нужного займа и тенденцию начисления процентной ставки.

Так, всё-таки, даёт ли возможность Сбербанк проверить кредитную историю онлайн бесплатно? Это действительно так. Кредитная организация позволяет заказать проверку КИ клиента по фамилии используя сервис интернет-банкинга Сбербанк-онлайн. Тем не менее есть одно уточнение, так как узнать свою историю кредитования текущим способом стоит 580 рублей, узнать её бесплатно не получится.

Сбербанк выступает в качестве посредника между крупнейшей БКИ «ОКБ» и взимает плату за свои услуги с клиентов. Стоимость услуги небольшая и при необходимости посмотреть информацию о старых кредитах может каждый желающий. Эта услуга появилась относительно недавно и широкое распространение получила только в 2020 году.

Пошаговая инструкция заказа отчёта

Как проверить кредитную историю в Сбербанке-онлайн?

- Первое, что необходимо сделать – завести учётную запись в сервисе, если таковой ещё не имеется. Для этого нужен идентификатор, получить его можно в отделении банка или позвонив в службу поддержки. Можно заменить идентификатор номером пластиковой карты.

- На главной странице интернет-банкинга выбираем вкладку выпадающего меню «Прочее».

- В ней находим раздел «Кредитная история», сейчас он помечен маркером, как новинка в разделе услуг.

- Переход в раздел направляет клиента на страницу с указанием стоимости и предложением получить информацию. Жмём туда.

- Переходим в раздел оплаты и подтверждаем её. Оплачивается услуга стандартным образом с любой карты, на которой имеется достаточная сумма.

- Через несколько минут получаем сформированный отчёт о своей КИ.

Отзывы о работе сервиса носят разный эмоциональный окрас. Некоторые пользователи довольны результатом, а другие утверждают, что не вся информация была отражена в отчёте. На самом деле такое возможно. Так как Сбербанк сотрудничает с одним крупнейшим бюро, то информация в отчёте берётся только из его архивов. Если пользователь много и часто берёт кредиты в разных банках, то его история может формироваться в различных бюро и часть информации сервис не предоставит.

Что содержит отчёт о состоянии кредитной истории?

Страница, открывающаяся после сбора и формирования информации, содержит полный набор данных по всем кредитным продуктам, которыми пользовался заказчик за весь период времени.

- Там будет подробно расписаны все активные счета, оформленные на заказчика, сумма кредитов, полученных за все время, общая сумма долга по всем займам, а также все отрицательные ситуации даже в закрытых кредитных продуктах.

- Также будет указанном кредитный рейтинг клиента. Он вычисляется на основании общего кредитного поведения заёмщика и чем выше этот показатель, тем больше вероятность одобрения нового займа.

- В отчёте содержится детализированная информация по всем кредитам. Какая сумма была оформлена и на какой срок, график платежей и информация об отклонениях от графика. Сводные данные по всем имеющимся просрочкам, включая сумму платежа и срок задержки.

- Кроме этого, заказчик сможет узнать кто и когда запрашивал его кредитную историю. Обычно этим занимаются банки в момент принятия решения об очередном кредите.

Кредитная история содержит большой объем информации о заёмщике. На её основании можно отчётливо сформировать модель поведения клиента после получения заёмных средств. Если кредитная история испорчена, то можно попытаться исправить ситуацию. Закажите услугу формирования отчёта по КИ в режиме онлайн и оцените реальное положение вещей относительно своей финансовой ответственности.

Проверка кредитной истории через Сбербанк. Кто вправе видеть КИ. Сколько стоит проверка. Можно ли проверить КИ бесплатно. Что можно узнать из КИ.

Проверять собственную кредитную историю желательно регулярно, даже если у вас нет активных кредитов. Проверки кредитной истории позволяют получить информацию, нет ли в ней негативной информации о вас как заёмщике, которая способна там появиться и не по вашей вине - из-за технических сбоев, ошибок сотрудников банков и других организаций-кредиторов или вследствие противоправных действий мошенников. Если же получилось так, что на вас оформили кредит без вашего ведома, проверка кредитной истории позволит вовремя об этом узнать и принять меры. Один из способов проверки - с помощью Сбербанка. Разбираемся, как воспользоваться этой возможностью и кому она доступна.

Как можно проверить кредитную историю

В 2019 году российским заёмщикам доступны такие способы проверки кредитной истории:

- при личном обращении в бюро кредитных историй (БКИ), где она хранится;

- заверенным нотариально письмом в БКИ, где хранится ваша история;

- заверенной на почте телеграммой в БКИ;

- онлайн на сайте БКИ с авторизацией через учётную запись на портале госуслуг, если в конкретном БКИ доступен этот способ подтверждения личности;

- через посредника, специализирующегося на оказании услуг по помощи в проверке кредитной истории;

- через систему «Сбербанк Онлайн», если вы клиент Сбербанка России.

В 2019 году в России действуют 13 БКИ. Но кредитная история хранится не в каждом из них, а тех, с которыми сотрудничают банки, где человек брал кредиты. Обычно это не больше трёх бюро. Обращаться в остальные смысла нет. Узнать, в каких БКИ хранится ваша кредитная история, можно в Центральном каталоге кредитных историй (ЦККИ). Сделать это можно такими способами:

- онлайн на сайте Центробанка, если вы знаете свой код субъекта кредитной истории;

- направив в ЦККИ письмо с заверенной нотариусом подписью;

- заверенной на почте телеграммой;

- через любые банк, кредитный кооператив, микрофинансовую организацию (МФО), БКИ или компанию-посредника;

- через портал госуслуг, если есть подтверждённая учётная запись на нём.

Каждый российский заёмщик с 2019 года два раза в год вправе проверить свою кредитную историю бесплатно во всех БКИ, где она хранится. Если ваша кредитная история хранится в двух БКИ, вы вправе проверить её по два раза в каждом из них бесплатно. Но большинство способов проверки всё же предполагают затраты за саму услугу, если запрос БКИ делается через посредника, в том числе и Сбербанк, и сопутствующие - услуги нотариуса по заверке подписи, почтовой и телеграфной связи и тому подобные.

Полностью бесплатно получится проверить кредитную историю, если запросить сведения о бюро, где она хранится, из ЦККИ онлайн по коду, если его знаете, или через «Госуслуги», а в БКИ авторизоваться с помощью учётной записи на госуслугах. Именно этим вариантом я обычно и пользуюсь.

Как узнать свою кредитную историю (видео)

Плюсы и минусы проверки кредитной истории в Сбербанке

Проверка кредитной истории с помощью Сбербанка имеет такие преимущества:

- простое подтверждение личности, не предполагающая затрат - достаточно авторизоваться в «Сбербанк Онлайн»;

- быстрый результат - максимум сутки, в то время как офлайн способы подразумевают до трёх дней с момента получения запроса на его обработку и время на пересылку самого запроса и ответа БКИ;

- возможность сделать запрос и получить результат, не отходя от компьютера.

Но есть и недостатки. Перечислим основные:

- возможность воспользоваться этим способом доступна только клиентам Сбербанка - держателям зарплатных, дебетовых или кредитных карт, депозитов, заёмщиков по кредитам и так далее;

- запрашивается кредитная история только в Объединённом кредитном бюро (ОКБ), с которым работает сам Сбербанк, если вашей кредитной истории в ОКБ нет, сервис для вас не имеет смысла, свою историю из других БКИ, если она там хранится, придётся запрашивать отдельно;

- услуга стоит денег, даже если вы не исчерпали годовой лимит на бесплатные запросы.

Кто вправе запросить кредитную историю через Сбербанк

Закон не ограничивает в доступе к кредитной истории только её обладателя. Всем остальным она станет доступной только с его согласия. Стандартная форма заявки на кредит или страховой полис, в том числе и подаваемой онлайн, обычно включает и согласие на доступ к кредитной истории.

Но через Сбербанк можно проверить только собственную кредитную историю. Другого человека - нельзя, даже если он выразил согласие на это. В таком случае надо использовать другие варианты проверки.

Как проверить кредитную историю в «Сбербанк Онлайн»

Чтобы проверить кредитную историю в Сбербанке, рекомендуется такая последовательность действий:

Проверка кредитной истории доступна только в браузерной версии «Сбербанк Онлайн». Через мобильное приложение воспользоваться услугой нельзя.

Сколько стоит проверка кредитной истории в Сбербанке

Услуга проверки кредитной истории через Сбербанк платная. В 2019 году она стоит 580 рублей. Бесплатно проверить кредитную историю нельзя даже в пределах годового лимита, поскольку он распространяется только на услуги БКИ, но не посредника, в роли которого в этом случае выступает банк. Если в проверке участвует посредник, его услуги в любом случае оплачиваются отдельно.

Сам я, хотя в Сбербанке у меня зарплатная и кредитная карты, пока не пользовался этим сервисом ни разу. Пока хватает двух бесплатных раз в год. Но не исключаю, что прибегну к нему, если потребуется дополнительная проверка - например, решу взять новый кредит, хотя стараюсь обходиться без них.

Как правильно читать кредитную историю

Кредитная история, запрошенная через Сбербанк, выглядит так. ↓

Кредитная история в «Сбербанк Онлайн» содержит только общую информацию о ваших кредитах, для более подробной надо скачать полную версию, кликнув по соответствующей кнопке

Кредитная история в «Сбербанк Онлайн» содержит только общую информацию о ваших кредитах, для более подробной надо скачать полную версию, кликнув по соответствующей кнопке

Кредитная история из ОКБ, которую вы получаете в «Сбербанк Онлайн» содержит такие сведения о вас как заёмщике:

- Ваш кредитный рейтинг, рассчитанный по методике ОКБ. Каждое БКИ рассчитывает этот показатель по-своему, а банк или иной потенциальный кредитор просто принимает их во внимание, а решение принимает на основе скоринга (так называется оценка им потенциального заёмщика, влияющая на то, давать ли ему кредит, а если давать - на каких условиях) по собственной методике. Учитывается при этом и ваш рейтинг в других БКИ, если ваша кредитная история хранится не в одном. Но в любом случае чем выше ваш рейтинг, тем больше шансов на одобрение кредитной заявки и тем лояльнее условия займа, на которые вы можете рассчитывать.

- Сведения о текущих кредитах - сколько вы должны, кому, какова была изначальная сумма займа, есть ли просрочки, если да - насколько затяжные.

- Сведения о кредитах, которые вы закрыли - сколько и кого брали взаймы, не было ли просрочек, не доходило ли дело до суда и так далее.

- Сведения обо всех, кто запрашивал доступ к вашей кредитной истории - кто и когда. Обычно ваша кредитная история интересует потенциальных кредиторов, к которым вы обращались за займами, страховые компании, в которые вы обращались по поводу их продуктов, и работодателей. Если видите, что вашу КИ запрашивали организации или люди, к которым вы не обращались и не давали согласия на доступ к ней, это повод разобраться, в чём дело.

Возможность получить кредитную историю из ОКБ с помощью Сбербанка - один из способов её проверки, доступный любому клиенту Сбербанка. В его пользу говорят простота и быстрый результат. Конечно, если вы не клиент Сбербанка, становиться им вряд ли имеет смысл только ради дополнительной возможности проверить кредитную историю. Достаточно и других платных и бесплатных вариантов. Но если и так пользуетесь продуктами Сбербанка - почему бы и нет?

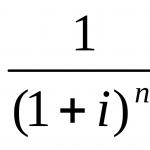

Ваша кредитная история это самый главный аргумент в пользу выдачи Вам кредита банком. Положительная кредитная история особенно важна, когда Вы решаете обратиться в Сбербанк для получения крупной суммы, необходимой для покупки жилого помещения. Чистая и белая история заемщика может существенно повлиять на величину процентной ставки по кредиту. А низкая процентная ставка позволит Вам сэкономить при покупке квартиры за ипотеку.

Каким же образом можно выяснить информацию по своей кредитной истории? Новый сервис доступный в Сбербанк Онлайн поможет Вам ознакомиться с собственной кредитной историей.

Проверка кредитной истории в Сбербанк Онлайн

2) Переходим в раздел " " и выбираем пункт "Кредитная история ";

3) Затем необходимо нажать на кнопку "Получить кредитную историю ";

4) Откроется страница с реквизитами оплаты. Заполняем требуемые поля и жмем на кнопку "Оплатить ".

5) Теперь необходимо согласится с условиями договора и подтвердить платеж СМС паролем.

6) Вводим полученный по СМС код и попадаем на страницу со своей кредитной историей.

Что можно узнать из отчета по кредитной истории:

- состояние действующих кредитов и кредитных карт;

- информация о ранее полученных и выплаченных займах;

- информация о Вашей кредитной истории в других кредитных организациях;

- информация о просрочках и гашении кредитов, допущенных Вами;

- информацию о том кто интересовался вашей кредитной историей.

Все вышеперечисленные показатели лягут в основу Вашего персонального кредитного рейтинга. Рейтинг позволяет судить о безупречности Ваших отношений с банками, и, если это нужно, покажет необходимость улучшения Вашей истории в целях получения в дальнейшем более выгодных условий.

Своевременные перечисления процентов по кредиту и самого кредита, не существенное наличие незакрытых кредитов, позволит не волноваться за свой рейтинг.

Историю каждого кредита можно выяснить детально. Увидеть даты оплат по кредиту и процентам, наличие просрочек, которые возникали при погашении кредита. История расскажет о судебных тяжбах, возникших по вине заемщика.

Финансовые учреждения могут запрашивать Вашу историю для собственных целей, и эти запросы будут непременно видны в предоставляемом детализированном отчете.

Возможно, ли повысить свой кредитный рейтинг?

- Чтобы изменить в лучшую сторону свою кредитную историю достаточно получить незначительный потребительский заём, и вовремя, без просрочек и задержек, по нему расплатиться.

- Банк примет во внимание документы о подтверждении Вашего ежемесячного дохода при решении вопроса об исправлении кредитной истории, даже своевременная и полная оплата коммунальных платежей, может повлиять на решение банка об исправлении рейтинга.

- Если у Вас есть возможность открыть небольшой депозит в банке и регулярно его пополнять, то при общении по поводу получения крупной кредитной суммы банк быстрее пойдет Вам навстречу, принимая во внимание Ваш уже существующий депозитный счет.

Низкий рейтинг может не стать помехой для выдачи Вам кредита. Банк выдаст необходимую Вам сумму, но обязательно захочет перестраховаться от просрочек и не возврата, и повысит Вам проценты за пользование кредитными деньгами.

Более подробно о том как улучшить кредитную историю читайте здесь: Исправление плохой кредитной истории .

Сколько стоит информация о кредитной истории?

Удобство получения оперативной информации в системе имеет свою стоимость – на сегодня это 580 рублей .

Банки выдают кредиты только после тщательной проверки обратившихся за деньгами клиентов. Знание кредитной истории помогает человеку объективно оценить шансы на получение денег. В больших банках условия кредитования выгоднее, но проверка тщательнее, в маленьких — менее привлекательные условия, зато более лояльное отношение. С неподобающей кредитной историей светит только второй вариант.

Оперативно проверить кредитную историю и узнать свой кредитный рейтинг онлайн можно непосредственно на сайте .

Зачем нужно знать собственный рейтинг

Данные о людях, полученные от различных финансовых организаций, хранятся в бюро кредитных историй (БКИ) на протяжении 15 лет. Оформление такого досье выполняется после первого использования любой кредитной услуги в стране. Когда вы обращаетесь куда-то для получения кредита, специалисты компании обращаются в службу для получения информации о вас.

Существуют различные способы разобраться в рейтинге, узнать кредитную историю в Сбербанк Онлайн становится самым быстрым и эффективным из них. Чаще всего встречаются следующие причины запроса данных:

- предварительное изучение рейтинга перед подачей заявки;

- выяснение причин отказа, полученного в финансовой организации.

Ещё совсем недавно запросить информацию о собственной кредитной истории можно было исключительно путём прямого обращению в бюро.

Сейчас такая услуга выполняется различными способами, в том числе, через Сбербанк Онлайн.

Как проверить свою кредитную историю

В настоящее время существует около 30 БКИ, однако Бюро Сбербанка характеризуется наиболее полной базой. Информация для него собирается Объединённым кредитным бюро, что становится гарантией актуальности и достоверности.

В самой процедуре нет ничего сложного. Чтобы узнать кредитную историю в Сбербанк Онлайн вам потребуется выполнить следующие шаги:

- Зайти в личный кабинет на сайте (ввести идентифицирующие данные);

- Найти в верхнем меню «Прочее», нажать для выпадения вертикального списка;

- Кликнуть на надпись «Кредитная история»;

- На следующей странице (которая откроется после предыдущего нажатия) кликнуть «Получить кредитную историю»;

- Ввести на открывшейся странице счёт списания денежных средств для оплаты услуги;

- Подтвердить платёж;

- Получить документ (на его составление и отправку потребуется пара мгновений).

Услуга предоставляется на платной основе, получателем платежа становится Объединённое кредитное бюро. Это нужно для покрытия расходов, требуемых на поддержание базы в актуальном состоянии. Стоимость услуги сейчас 580 рублей, это адекватная цена для информации, которая будет иметь важное значение.

Подтверждение операции выполняется при помощи специального пароля. Если оплата услуги совершается с карты, СМС придёт на номер телефона, который к ней привязан. Все действия идентичным тем, которые совершаются при других покупках, требующих подтверждения. Данная защита необходима, чтобы третьи лица не смогли получить несанкционированный доступ к личной информации.

Что можно узнать при помощи этой услуги

Действующее законодательство регулирует предоставление информации, касающейся кредитной истории. Данные имеют личный характер, поэтому их получение возможно лишь после прохождения процесса идентификации. Другие физические и юридические лица, индивидуальные предприниматели имеют право на получение кредитной истории только с личного согласия, подтверждённого соответствующими документами.

В досье БКИ относительно каждого человека хранится список всех получаемых когда-либо займов, требующих оплаты и выплаченных полностью. Можно узнать даты платежей по месяцам, допущенные просрочки, начисленные штрафы за несоблюдение требований. Если оплата кредитов была доведена до судебного разбирательства, такая информация тоже хранится 15 лет и предоставляется клиентам.

После оплаты услуги Сбербанк предоставит следующие данные:

- кредитный рейтинг;

- список оплаченных и требующих оплаты кредитов;

- информация о каждом взятом кредите;

- перечень организаций, обращавшихся за данным досье.

Кредитный рейтинг представляет собой числовое значение от 1 до 5, где 5 будет идеальным результатом. Если рейтинг будет снижен, вы наглядно увидите причины, по которым это сделано. Аргументированная оценка позволяет оценить её объективность. Если вы до текущего момента не пользовались кредитными услугами, рейтинг должен иметь максимальное значение. Когда отказывают при первом обращении за займом, стоит проверить достоверность досье в базе данных.

|

Документ позволяет получить множество дополнительной информации. После нажатия на название любого кредита из списка откроется окно, где содержатся такие данные:

- цель кредитования;

- дата оформления займа;

- дата погашения;

- размер ежемесячных платежей (сроки внесения каждого из них);

- наличие просрочек (с подробным разбором длительности и регулярности);

- отображение начисления штрафных санкций.

Не стоит отчаиваться, если вы имеете низкий индивидуальный кредитный рейтинг. Значения 2 и 3, даже 1, не станут стопроцентной причиной отказа в предоставлении кредитной услуги. Банк может принять внимание ваше текущее благополучное состояние, платежеспособность. Кредитование останется доступно, однако будет предложено с повышенными процентными ставками.

Плохая репутация не становится вечным наказанием, хранение данных касается только периода в последние 15 лет. Если вы уверены, что отрицательная кредитная история является следствием технической ошибки или других причин, не имеющих отношения к реальному положению дел, можно написать заявление в Бюро кредитных историй. Если ошибка подтвердится, изменения в базу данных внесут в течение календарного месяца.

Способы исправления плохой кредитной истории

Возвращение доверия к собственной личности необходимо для полноценного использования банковских услуг. Чтобы улучшить историю, надо предпринять несколько шагов. Первым шагом станет кредитование в любой кредитной организации с полным соблюдением условий договора. Нужно каждый месяц вовремя платить, досрочное погашение не станет решением проблемы, так как не влияет положительно на рейтинг.

Низкие баллы делают шансы на сотрудничество с банками призрачными, придётся иметь дело с микро-финансовыми организациями. Подойдёт не каждая контора, стоит убедиться в её регистрации в специальном реестре. Без этого информация об успешно выплаченном кредите не будет передана и соответствующим образом зафиксирована в Бюро. Нет ничего страшного, если при оформлении займа будет прямо указано в качестве цели улучшение кредитной истории. Честность — залог взаимовыгодного сотрудничества.

Один успешный займ не всегда приводит к результату, порой приходится повторять данный шаг несколько раз.

Следующим шагом станет получение в Сбербанке небольшого потребительского кредита. Если одобрение на данную кредитную услугу получено, до исправления рейтинга и получения лояльного отношения осталось мало. Добросовестное исполнение обязательство по договору, главной составляющей которого станет отсутствие просрочек, откроет доступ к другим услугам.

Поводом для повышения лояльности банка становится увеличение ежемесячного дохода. Если вы сможете доказать повышение платежеспособности документально, шансы на получение кредита увеличиваются.

Реально ли получить кредит в Сбербанке с плохой кредитной историей?

Наличие просрочек по платежам, низкий рейтинг и прочие проблемы с историей снижают вероятность получения займа, но не исключают полностью такую возможность. Не стоит надеяться, что в Сбербанке не узнают о просроченных кредитах в прочих местах, Объединённое кредитное бюро имеет множество источников информации.

Воспользоваться кредитными услугами крупнейшего банка страны при плохой кредитной истории можно. Следующие факторы могут способствовать положительному решению по оставленной заявке:

- документальное подтверждения повышения доходов и других параметров благосостояния;

- оформление в Сбербанке карты для получения зарплаты;

- оформление в банке маленького вклада;

- привлечение к оформлению кредита благонадёжных поручителей.

Все эти действия не могут стать гарантией получения кредита, однако повышают шансы. Если узнать кредитную историю в Сбербанк Онлайн, можно понять, что лучше всего повлияет на хорошее решение. Процесс занимает считанные минуты, это значительно экономит время, которое было бы потрачено на понимание, почему те или иные организации отказывают в оказании кредитных услуг.

На отказ в оформление кредита может повлиять плохая история супруга или даже близких родственников. Мужу могут оказать в займе, если у него кредитный рейтинг 5, а у жены — 2 или 3. Особенно велик риск получения отказа, если супруг выступает в качестве поручителя или второго заёмщика. Если учитываются доходы одного члена семьи (который становится получателем кредита), проблем не возникает.

Знание кредитного рейтинга и кредитной истории помогает ориентироваться в своих взаимодействиях с банками. Быстрая проверка рейтинга через систему Сбербанк Онлайн является удобной услугой. Сделать это можно с любого устройства, персонального компьютера, ноутбука, планшета или мобильного телефона.

Узнать кредитную историю в Сбербанке может любой клиент, имеющий доступ к полному функционалу Интернет банка (подписавший УДБО). Универсальная услуга позволяет получить полный подробный отчет о проведенных операциях по займам, открытых и закрытых кредитах, штрафах и своей кредитной репутации.

Как узнать кредитную историю в Сбербанк онлайн

В настоящее время, для получения того или иного займа, как в области автокредитования, так и потребительского, от потенциального заявителя требуется максимально качественная кредитная история, не содержащая просроченных задолженностей, штрафных санкций, несвоевременных выплат на дату платежа.

Прежде, чем обратиться за очередным займом, многие клиенты заблаговременно стремятся узнать о своем кредитном рейтинге, чтобы оценить шансы на успех.

Самый удобный способ для клиентов, имеющих доступ к Сбербанк онлайн, проверить данные через Личный кабинет - это не займет много времени.

Обратите внимание, узнать свою КИ бесплатно при использовании дистанционного канала невозможно. Тариф за получение услуги составляет 580 рублей.

Пошаговая инструкция

Чтобы заказать, узнать и проверить кредитную историю в Сбербанк онлайн, рекомендуется следовать определенной инструкции:

- Пройдете авторизацию в дистанционном банке, как обычно - введите логин, пароль, код из СМС.

- В главном меню вам необходим раздел Прочее. В выпадающем списке выбирайте услугу.

- При переходе сервис отразит стоимость запроса (бесплатно проверить историю через Сбербанк онлайн невозможно). Если условия вас устраивают - жмите на кнопку Получить.

- Вас перекинет на стандартную форму списания денежных средств - выбирайте счет, который удобно и одобряйте платеж. Подтверждение - по СМС. Заявка выполняется в течение пары минут.

После этого станет доступна страница с полными данными, точно как на картинках ниже. Информация будет отличаться только фактически.

Пока история свежая - возможно только сохранить ее в формате PDF. Пройдет пару недель и появится второй значок - Обновить. В этом случае покупку истории можно повторить, заплатив ту же сумму, что и в первый раз. Даже повторно узнать информацию бесплатно не получится.

Какие данные вы получите

Расскажем более подробно, что именно содержится в истории:

- Активные, действующие кредиты, карты. Здесь описаны – общая сумма займа, платеж и остаток.

- Закрытые, погашенные обязательства. Детальное поступление всех платежей. История допущенных просрочек, точной даты.

- Информация о том, кто уже пытался проверить онлайн вашу кредитную историю в Сбербанке.

- Кредитный рейтинг – определяется системой, зависит от клиентской загруженности, наличии вкладов.

Можно ли проверить бесплатно

Фактически, если гражданин решил заказать детальный отчет, узнать кредитную историю в Сбербанке бесплатно ему не удастся. К сожалению, сервис платный, однако его стоимость совершенно не высокая, по сравнению со значимостью и важностью отчета. Услуга стоит всего - 580 рублей.

По закону любой гражданин может проверить кредитную историю бесплатно 1 раз в год в аккредитованном кредитном бюро (крупнейшие - ЭКВИФАКС, БКИ и другие). Способов несколько - прийти лично или направить запрос телеграммой или почтой. В первом случае данные предоставляются день в день, в остальных - в течение 3 рабочих дней со дня получения запроса.

Что делать, если кредитная история испорчена

Кредитная история - надежный источник информации репутации заемщика для любого финансово-кредитного учреждения. При подаче заявки на кредит, проверка КИ - самый первый шаг, который совершает специалист кредитного отдела.

Но информация из отчета помогает не только банкам. Она полезна самому пользователю, поскольку позволяет актуализировать информацию о долговых обязательствах. По отзывам нередко клиенты обнаруживают у себя пени и штрафы на кредиты, которые давно погасили, еще чаще эти ошибки бывают вызваны человеческим фактором, а подобные санкции - незаконны.

Если вы являетесь активным пользователем кредитными средствами, время от времени запрашивайте свою КИ, чтобы убедиться в отсутствии непогашенных обязательств.

Если же история действительно испорчена, ее можно попытаться улучшить. Для этого требуется:

- Во-первых, впредь не допускать просрочек. Штрафы, несвоевременные платежи ухудшают общий рейтинг. Ни одной финансовой организации не хотелось бы нести денежных потерь, возникших в результате задолженностей.

- Во-вторых, оформить новые карты, вклады, и совершать по ним платежи в срок. Так, история будет обновляться на момент актуальности, а прошлые негативные минусы будут постепенно сходить на нет.

В настоящее время, многими банками придуманы способы, позволяющие гражданину не допускать штрафных санкций. Например, услуга Автоплатеж – доступный, бесплатный банковский продукт. Создать его можно в мобильной версии приложения (В случае Сбербанка), где также настраивается дата и сумма.