Кредитные риски и пути их снижения. Пути снижения кредитных рисков в современных условиях. Цели, этапы и методы управления кредитным риском

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

- 1) Управление рисками ведется сверху вниз и исходит от людей, которые обладают полной ответственностью за ведение дел. Конечная ответственность за управление риском - на руководстве банка.

- 2) Правление и исполнительное руководство признает существование широкого ряда типов риска и обеспечивает такое положение, при котором структура контроля, адекватно охватывала бы их все, включая и те, которые нелегко поддаются измерению, - операционный, юридический риски, риски, связанные с эксплуатацией фирмы или с ее персоналом.

- 3) Отделы обеспечения и контроля - внутренний аудит, юридический отдел, отдел информационных технологий - должны войти составной частью в общую структуру управления рисками.

- 4) Цели и принципы управления рисками должны быть основной, ведущей силой общей стратегии деятельности банка, их необходимо внедрять через вспомогательные операционные процедуры и методы контроля.

- 1) оценка и контроль за состоянием кредитного портфеля;

- 2) учет степени риска;

- 3) диверсификация операций банка: по секторам экономики, видам операций и услуг с тем, чтобы снизить общий кред. риск банка;

- 4) создание резервов на покрытие потерь по кредитам;

- 5) тщательный контроль и надзор за проблемными ссудами.

Сущность и классификация кредитных рисков. Анализ кредитных рисков АКБ “БАНК РАЗВИТИЯ РЕГИОНА”. Проблемы и пути снижения рисков коммерческого банка в современных условиях.

дипломная работа , добавлен 15.08.2005

Предпосылки функционирования коммерческих банков в условиях повышенного риска. Сущность, квалификация банковских рисков и методы их оценки. Анализ управления банковскими рисками в ОАО "Агроинвестбанк", оценка риска в системе внутреннего контроля.

дипломная работа , добавлен 25.06.2013

Понятие и классификация банковских рисков и причины их возникновения. Принципы построения системы управления кредитными рисками банка. Пути снижения кредитных рисков в современных условиях. Степень концентрации кредитной деятельности в отдельных отраслях.

курсовая работа , добавлен 08.06.2011

Виды риска в банковской деятельности. Анализ управления кредитным риском на примере ОАО "Сбербанк". Применение оптимальной кредитной политики как основа управления кредитным риском. Мероприятия по снижению кредитного риска. Страхование банковского риска.

курсовая работа , добавлен 06.01.2015

Риск как неотъемлемый атрибут любого вида человеческой деятельности. Оценка и анализ банковского внутреннего риска. Методы качественного и количественного анализа. Способы предупреждения и минимизации рисков. Пути снижения последствий банковского риска.

контрольная работа , добавлен 10.06.2013

Понятие кредитного риска как основного вида банковского риска, методы его оценки и инструменты оптимизации. Оценка кредитного риска и деятельности ООО "Кубань Кредит". Анализ кредитного риска заемщика - юридического лица на основе его кредитоспособности.

дипломная работа , добавлен 18.03.2016

Кредит - основа банковского дела. Возникновение рисков при кредитовании в условиях развивающейся рыночной экономики. Описание банковского риска в абсолютных и относительных показателях, оценка его уровня и классификация видов. Разработка стратегии риска.

Кредитные операции являются важнейшей составляющей деятельности банка, образующей его доход. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды, которая идет на выплату дивидендов акционерам банка. Кредиты банков служат основным источником пополнения оборотных средств. Банковские кредиты не только играют огромную роль в развитии банков и организаций, определяют функционирование экономики страны в целом, но и имеют огромные потенциальные потери, возникающие при невозврате сумм задолженностей банкам.

Для предвидения возможных потерь при невозврате сумм задолженностей банкам существует дифференцированность кредитования.

Дифференцированность кредитования означает необходимость при выдаче кредита учитывать кредитоспособность клиента и предоставлять кредиты только тем заемщикам, финансовое положение которых создает у кредитной организации уверенность в возможности возвращения кредита в установленные договором сроки.

К перечисленному принципу можно добавить принцип обеспеченности. Обеспечение может выступать в форме залога, поручительства, банковской гарантии или страхования. В то же время законодательством предусмотрена возможность предоставления кредита без соответствующего обеспечения (бланковый кредит).

Кредиты, которые предоставляются коммерческими банками, можно классифицировать по различным признакам (Приложение 1).

Кредитная политика банка -это стратегия и тактика банка в области организации кредитного процесса. Коммерческие банки разрабатывают общие принципы кредитной политики, определяют ее главную цель, приоритеты на кредитном рынке и основные направления кредитования. Указанные позиции закрепляются в

Положении о кредитной политике банка, которое является внутренним документом каждого банка. Условия

конкуренции на банковском рынке диктуют требования к расширению круга предоставляемых банковских услуг, но идти по этому пути можно только с учетом оценки возможных рисков и определения путей их снижения, разработки оптимальной для банка организации процесса кредитования и мер по обеспечению ликвидности кредитного портфеля, а также ведение правильной процентной политики.

Кредитный риск - это потенциальные потери, возникающие при невозврате или несвоевременном возврате клиентами - заемщиками сумм задолженностей банкам. Прогнозирование риска, заключающееся, например, в оценке кредитоспособности, включает такие моменты, как проверку юридической правоспособности клиента, его финансовое положение, кредитной истории и качества предложенного им обеспечения. Факторы, влияющие на кредитоспособность заемщика (Приложение 2).

Целями кредитной политики являются:

Общая, подразумевающая создание условий для эффективного размещения денежных средств путем предоставления кредитов, обеспечение стабильного увеличения прибыли банка в процессе роста доходов от кредитных операций и снижение расходов по ним.

Частная, заключающаяся в улучшение обслуживание клиентов, изменении структурных показателей, повышение репутации банка.

Приоритеты банка на кредитном рынке определяют выбор отраслей, представляющих зону интересов банка на данном этапе его развития, оптимальную структуру по каждой категории кредитов, по срокам и видам планируемый уровень крупных кредитов, целесообразность и внедрение новых видов кредитов.

Организация процесса кредитования включает разработку положения о кредитном подразделении, его сотрудниках, порядок проведения кредитной сделки, изменения условий кредитования и процедуру взыскания просроченной задолженности.

Меры по обеспечению ликвидности кредитного портфеля включают предпочтительные формы обеспечения возвратности кредитов, порядок оценки кредитоспособности клиентов и кредитного портфеля, возможные варианты реструктуризации кредитного портфеля в кризисные периоды, порядок покрытия убытков.

Процентные ставки устанавливаются с учетом ставки рефинансирования Банка России, средних процентных ставок по межбанковским кредитам, спроса на кредит, стабильности денежного обращения в стране, вида кредита, качества обеспечения, финансового состояния заемщика и стоимости привлеченных кредитных ресурсов.

Управление кредитным риском является одной из самых важных задач для достижения высоких финансовых результатов деятельности в сфере кредитования. Оно осуществляется следующими способами:

диверсификация портфеля ссуд и инвестиций банка

предварительный анализ кредитоспособности заемщика

оценка стоимости выдаваемых кредитов и последующее их сопровождение

страхование кредитов

привлечение достаточного обеспечения

Суть политики диверсификации состоит в предоставлении кредитов большому числу независимых друг от друга клиентов. Кроме того, производиться распределение кредитов и ценных бумаг по срокам (регулирование доли краткосрочных, среднесрочных и долгосрочных вложений в зависимости от ожидаемого изменения конъюнктуры), по назначению (сезонные, на строительство и т.д.), по виду обеспечения, по способу установления процентной ставки за кредит (фиксированная или переменная), по отраслям и т.д. В целях диверсификации банки устанавливают плавающие лимиты кредитования заемщиков или кредитные лимиты, сверх которых кредиты не предоставляются независимо от уровня процентной ставки.

Предварительный анализ кредитоспособности признается одним из наиболее эффективных методов снижения риска кредитования. Результат наиболее ощутим, если удовлетворены присущие этому методу высокие требования к квалификации персонала по оценке приемлемости риска, правильности выбранных теорий и методик оценки кредитоспособности клиентов в зависимости от объемов их операций и стадий становления субъекта хозяйствования.

Оценка стоимости выдаваемых кредитов и последующее их сопровождения выражается в классификации кредитов по группам риска и созданием резерва по сомнительным долгам в зависимости от группы риска.

Страхование кредита предполагается полную передачу риска его невозврата организации, занимающейся страхованием. В настоящее время существует различные варианты страхования кредитов, но все расходы, связанные с их осуществлением, относятся обычно на заемщиков.

Привлечений достаточного обеспечения означает, что банку гарантируется возврат выданного кредита и процентов по нему. Размер обеспечения должен покрывать не только величину выдаваемого кредита, но и сумму процентов по нему, а также расходы по взысканию просроченной задолженности.

При невозврате проблемной или просроченной задолженности отдел сопровождения кредитных операций, юридический отдел, служба безопасности, отдел расчетно-кассового обслуживания и учета кредитных операций осуществляются необходимые мероприятия для ее взыскания.

По итогам первый главы можно сделать вывод, что методики российских банков по качественной оценке рисков в некоторых параметрах схожи. Так, практически все рассматривают показатели обеспеченности собственными средствами, ликвидности и рентабельности. Различие состоит в количестве индикаторов, соответствующих одному показателю, и удельном весе показателей при формировании общей оценки. В ряде банков большое внимание уделяется параметрам клиентского бизнеса: оборачиваемости различных видов активов. В одних банках составляется общий кредитный рейтинг, в других отдельно рейтингуется заемщик, отдельно - обеспечение. Количество показателей достаточно большое - от 10 и более.

Следует подчеркнуть, что каждый банк реализует своё понимание риска, основанное на знании особенностей клиентуры, объема и цены кредитных ресурсов. Однако могу с уверенностью утверждать, что методики крупных банков, слишком обширные, формализованные и жесткие, для банков среднего размера не годятся.

Функционированию каждого коммерческого банка присущ финансовый риск . Он выражается в вероятности (возможности) понесения банком финансовых потерь (убытков) или неполучения доходов по сравнению с планируемыми, а также, неопределенность в отношении будущих денежных потоков вследствие различных причин, включая неверные действия или их отсутствие.

Финансовый риск банка содержит ряд компонентов (рисунок 1), основными из которых являются:

Операционный риск;

- риски по банковским сделкам;

- риск потери ликвидности банка.

В свою очередь, риск по банковским сделкам можно подразделить на ценовой и кредитный.

Кредитный риск представляет собой основной банковский риск, управление которым является ключевым фактором, определяющим эффективность деятельности банка. Это происходит потому, что, как правило, коммерческие банки формируют значительную часть своих доходов за счет осуществления кредитной деятельности, поэтому особую актуальность представляет оценка потенциальной прибыли по отношению к вероятности непогашения ссуды клиентом.

В узком смысле кредитный риск определяется как существующий для кредитора риск неуплаты заемщиком основного долга и процентов по нему.

Необходимо отметить, что кредитный риск имеет отношение не только к операциям прямого кредитования, но и к лизинговым, факторинговым, форфейтинговым, гарантийным операциям по формированию портфеля ценных бумаг.

Кредитный риск банка нужно рассматривать как риск конкретного заемщика и риск кредитного портфеля .

С одной стороны кредитный риск – это риск конкретного заемщика , который представляет собой потенциальные потери банка при полном или частичном невыполнении клиентом финансовых обязательств перед банком (невозврат основной суммы долга, процентов по нему в сроки, установленные условиями договора).

Здесь кредитный риск включает в себя риск невозврата основного долга (это утрата части активов банка), риск невыплаты процентов по кредиту (это потеря части доходов), риск утраты обеспечения кредита в результате гибели залога или банкротства гаранта.

При осуществлении конкретной кредитной сделки возникают и операционные риски: риск юридического оформления кредитной операции, риск компьютерных систем и т.д. В случае, если заемщик является нерезидентом, может появиться страновой риск; если кредит предоставлен в валюте - валютный риск.

Повышенные кредитные риски возникают при связанном кредитовании - предоставлении кредитов физическим или юридическим лицам, связанным с банком отношениями собственности либо имеющими возможность воздействовать на характер принимаемых банком решений о выдаче кредитов и об условиях кредитования.

Следствием связанности юридического или физического лица с банком может явиться несоблюдение установленных правил и процедур рассмотрения заявок на получение кредита, определения кредитоспособности заемщика и принятия решений о предоставлении кредитов. В этих обстоятельствах «связанность» может привести к увеличению риска потерь по данному кредиту.

Если рассматривать ссуды банка в их совокупности, то для такой совокупности кредитных вложений появляется риск кредитного (ссудного) портфеля банка. Поэтому, с другой стороны, кредитный риск – это вероятность уменьшения стоимости части активов банка, представленной суммой выданных кредитов и приобретенных долговых обязательств, либо вероятность того, что фактическая доходность от данной части активов окажется значительно ниже ожидаемого расчетного уровня.

Составляющими элементами риска ссудного портфеля банка могут быть риск страны и риск концентрации кредитов. Риск страны возникает в случае, если банки осуществляют внешнеэкономическую деятельность и имеют широкую сеть корреспондентских счетов с зарубежными банками.

Риск концентрации кредитов возникает при предоставлении крупных кредитов отдельному заемщику (невозврат крупной суммы кредита может стать причиной потери банком платежеспособности и ликвидности) или группе связанных заемщиков, а также в результате принадлежности заемщиков банка либо к отдельным отраслям и секторам экономики, либо к географическим регионам.

Исходя из выше сказанного, кредитный риск банка можно определить как максимально ожидаемый убыток, который может произойти с заданной вероятностью в течение определенного периода времени в результате уменьшения стоимости кредитного портфеля, в связи с частичной или полной неплатежеспособностью заемщиков к моменту погашения кредита.

Процесс управления кредитным риском (снижения кредитных рисков) состоит из следующих этапов:

1. Идентификация кредитного риска . Идентификация предполагает выявление кредитного риска, определение возможных причин и условий его возникновения.

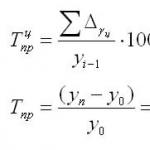

2. Оценка кредитного риска . Для проведения оценки кредитных рисков могут быть использованы следующие методы:

Сопоставление фактических показателей и нормативов риска, установленных Банком России;

- экспертные оценки, включающие, в том числе, анализ финансово-хозяйственной деятельности заемщиков, рейтинговые шкалы и т.п.;

- математические расчеты и статистические методы, которые должны периодически пересматриваться с учетом возникающих

на рынке изменений.

- сценарный анализ, включающий разработку стресс-тестов (наихудших сценариев, связанных с наступлением риска).

3. Анализ кредитного риска , осуществление постоянного контроля за его уровнем.

4. Минимизация или ограничение кредитного риска путем применения соответствующих методов управления.

Современные банки применяют следующие методы управления кредитным риском :

Предварительный анализ кредитоспособности и платежеспособности заемщика;

- текущий мониторинг кредитов;

- диверсификация ссудного портфеля банка;

- формирование резервов для покрытия возможных потерь по ссудам.

Первый и второй методы касаются скорее теоретического подхода к управлению рисками (прогнозирование и принятие мер по устранению возможных неблагоприятных событий). Они применимы к каждой конкретной заявке на получение кредита и к каждой конкретной ссуде.

В третьем и четвертом методах воплотился подход создания дополнительных (альтернативных) источников денежных средств для устранения (уменьшения) финансовых потерь в случае наступления неблагоприятного события. Здесь ссуды нужно рассматривать еще и в совокупности, как ссудный портфель банка.

Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня Правления вниз, на операционные уровни, охватывая все аспекты риска, в особенности рыночный, кредитный и риск ликвидности, операционный, юридический риски, риски, связанные с репутацией банка и с персоналом.

Ответственность за повседневное отслеживание риска, оценка и определение уровня риска возлагаются на специальное структурное подразделение банка. Его основной задачей является внедрение принципов управления рисками, особенно кредитного и риска ликвидности, выработка методики оценки рисков. Аналитический отдел банка призван обеспечить такое положения дел, при котором все эти риски оставались бы в рамках утвержденных лимитов, правильно бы понимались и оценивались перед проведением операций, отслеживались на постоянной основе и по ним, представлялась бы отчетность руководству. В организации своей работы по управлению и контролю над банковскими рисками, аналитический отдел должен опираться на общепризнанные фундаментальные факторы, важные для создания и поддержания универсальной, эффективной системы управления риском и контроля:

Информация по рыночным, кредитным рискам и риску ликвидности, поступает в аналитический отдел из каждой отдельно взятой организационной единицы и агрегируется по типу риска. Общая картина масштабов и концентрации риска, которому подвержен банк в конкретный момент времени предоставляется руководству.

После того как кредит выдан, работа по клиенту не прекращается. С одной стороны, Информационным центром анализируется информация о клиенте, которую можно почерпнуть из уже упомянутых информационных источников, а с другой, кредитный работник, отвечающий за возврат выданной ссуды, всегда имеет возможность задать Центру любой конкретный вопрос, который может у него возникнуть в процессе сопровождения кредита, используя специально разработанный бланк запроса. Таким образом, слежение за клиентом осуществляется с двух сторон.

Важные сведения можно получить у банков и других финансовых учреждений, с которыми имел дело заявитель. Банки, инвестиционные и финансовые компании могут предоставить материал о размерах депозитов компании, непогашенной задолженности, аккуратности в оплате счетов и т.д. Торговые партнеры компании сообщают данные о размерах предоставленного ей коммерческого кредита, и по этим данным можно судить о том, использует ли клиент эффективно чужие средства для финансирования оборотного капитала.

Отдел кредитования банка может также обратиться к специализированным кредитным агентствам и получить у них отчет о финансовом положении предприятия или физического лица (в случае персональной ссуды). Отчет содержит сведения об истории компании, ее операциях, рынках продукции, филиалах, регулярности оплаты счетов, размерах задолженности и т. д.

Итак, кредитный риск - это вероятность несоблюдения заемщиком первоначальных условий кредитного договора. Коробова, Г.Г. Банковское дело: учебник / Г.Г. Коробова. - М.: Экономист, 2004. - 724с. Он зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить крупные потери. Однако основные рычаги управления кредитным риском лежат в сфере внутренней политики банка, являющейся, по сути, философией банка по отношению к той или иной анализируемой переменной. Коробова, Г.Г. Банковское дело: учебник / Г.Г. Коробова. - М.: Экономист, 2004. - 726с.

Кредитная политика заключается в необходимости достижения цели роста активов и повышения их качества. При этом предпочтение отдается второму направлению кредитной политики.

Стратегия банка - это способ использования определенных инструментов и методов для реализации политики банка. Севрук В.Т. Банковские риски. - М.: Дело ЛТД, 2002. - 72 с. Кредитная стратегия может заключаться в проведении анализа по следующим основным направлениям:

Кредитный процесс состоит из двух этапов. На первом этапе осуществляется тщательный анализ кредитных заявок. После предоставления кредита начинается второй этап кредитного процесса - мониторинг кредитного портфеля, смысл которого заключается в контроле за текущей деятельностью заемщика и выявлении на ранней стадии problem loans, т. е. кредитов, которым грозит несвоевременное погашение.Букато В.И., Львов Ю.И. "Банки и банковские операции в России", ФИС, М, 2003г. - 54 с.

Клиент, обращающийся в банк за получением кредита, представляет заявку, где содержатся исходные сведения о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение.

Банк требует, чтобы к заявке были приложены документы и финансовые отчеты, служащие обоснованием просьбы о предоставлении ссуды и объясняющие причины обращения в банк. Эти документы - необходимая составная часть заявки. Заявка поступает к соответствующему кредитному работнику, который после ее рассмотрения проводит предварительную беседу с будущим заемщиком - владельцем или представителем руководства фирмы. Эта беседа имеет большое значение для решения вопроса о будущей ссуде: она позволяет кредитному работнику не только выяснить многие важные детали кредитной заявки, но и составить психологический портрет заемщика, выяснить профессиональную подготовленность руководящего состава компании, реалистичность его оценок положения и перспектив развития предприятия.

На данный момент точные и детальные описания технологий снижения и управления кредитными рисками в большинстве своем являются know how банковских структур и консультационных компаний.

Особое место в системе управления кредитными рисками занимает и страхование. В основе банковского страхования лежат обязательства по страховому покрытию банков, известные в мире как Bankers Blanket Bond (B.B.B.), первоначально разработанные Американской ассоциацией гарантов для американских банков. Страховщиками, занимающими лидирующее положение в этом особом виде страхования, являются андерайтеры Ллойда в Лондоне. Управление кредитными рисками и страхование являются составляющими современной концепции экономической безопасности и стабильности бизнеса.

Эффективным инструментом управления кредитными рисками являются также кредитные деривативы в операциях хеджирования. Кредитные деривативы - производные инструменты, предназначенные для управления кредитными рисками. Они позволяют отделить кредитный риск от всех других рисков, присущих конкретному инструменту, и перенести такой риск от продавца риска к покупателю риска. Банковское дело / Под ред. О.И. Лаврушина - М.: Финансы и статистика, 2001. - 576 с.

Кредитные деривативы отличаются от обычных производных инструментов тем, что они имеют дело с собственно кредитным риском, в то время как традиционные производные инструменты сфокусированы на рыночных факторах риска, таких как курсы валют, цены, индексы или процентные ставки.

Возможность отделить кредитный риск от активов и обязательств делает кредитные деривативы привлекательными для использования.

Корпорации используют кредитные деривативы как механизм для управления финансовыми и проектными рисками, в особенности на развивающихся рынках, а также для защиты от несостоятельности основных поставщиков или потребителей.

Использование кредитных деривативов банками мотивировано главным образом возможностью распределения кредитных рисков.

Банк по своему назначению должен являться одним из наиболее надежных институтов общества, представлять основу стабильности экономической системы. В современных условиях неустойчивой правовой и экономической среды банки должны не только сохранять, но и приумножать средства своих клиентов практически самостоятельно, ввиду отсутствия государственной поддержки и опоры. В этих условиях профессиональное управление банковскими рисками, оперативная идентификация и учет факторов риска в повседневной деятельности приобретают первостепенное значение.

Кредитные операции - основа банковского бизнеса, поскольку являются главной статьей доходов банка. Финансовый менеджмент: теория и практика / Под ред. Стояновой Е.С. - М.: Перспектива, 2005. - 574 с. Но эти операции связаны с риском невозврата ссуды (кредитным риском), которому в той или иной мере подвержены банки в процессе кредитования клиентов. Именно поэтому кредитный риск как один из видов банковских рисков является главным объектом внимания банков. Кредитная политика банка должна обязательно учитывать возможность кредитных рисков, предварять их появление и грамотно управлять ими, то есть сводить к минимуму возможные негативные последствия кредитных операций. В то же время, чем ниже уровень риска, тем, естественно, меньше может оказаться прибыль банка, так как большую прибыль банк обычно получает по операциям с высокой степенью риска. Таким образом, основной целью банка является нахождение "золотой середины", т.е. оптимального соотношения между степенью риска и доходностью по кредитным операциям при помощи грамотного управления кредитным риском, что реализуется посредством анализа основных способов управления кредитным риском, разработки практических мероприятий по снижению риска неплатежа по ссудам.

Основные рычаги управления кредитным риском лежат в сфере внутренней политики банка. Самыми основными из них являются: диверсификация портфеля ссуд, анализ кредитоспособности и финансового состояния заемщика, квалификация персонала.

Наиболее распространенным в практике банков мероприятием, направленным на снижение кредитного риска, является оценка кредитоспособности заемщика.

Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Печникова А.В. Банковские операции. - М.: Форум - Инфра-М, 2005. - с. 368.

Управление кредитным риском требует от банкира постоянного контроля за структурой портфеля ссуд и их качественным составом. В рамках дилеммы "доходность - риск" банк вынужден ограничивать норму прибыли, страхуя себя от излишнего риска. Поэтому целесообразно проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков, что чревато серьезными последствиями в случае непогашения ссуды одним из них. Банк не должен рисковать средствами вкладчиков, финансируя спекулятивные проекты.

Следовательно, в конечном счете, способность управлять риском зависит от компетентности руководства банка и уровня квалификации его рядового состава, занимающегося отбором заемщиков, конкретных кредитных проектов и выработкой условий кредитных соглашений.

В условиях высоких экономических рисков выигрывает тот, кто умеет правильно просчитать, распознать риски, а также их предвидеть и минимизировать. Это главный залог успеха банка при кредитовании. В случае если банк занимается различными аспектами деятельности клиента, он в состоянии не только оценить кредитоспособность предприятия, но и помочь ему повысить эффективность своего бизнеса, а значит, сделать его более надежным заемщиком.

ВВЕДЕНИЕ 3

1. СУЩНОСТЬ И КЛАССИФИКАЦИЯ КРЕДИТНЫХ РИСКОВ 6

1.1. Сущность банковских рисков 6

1.2. Факторы кредитного риска 8

1.3. Принципы и критерии классификации банковских рисков 13

1.4 Кредитный риск коммерческого банка и методы его расчета 21

Выводы по первой главе. 27

2. АНАЛИЗ КРЕДИТНЫХ РИСКОВ АКБ «БАНК РАЗВИТИЯ РЕГИОНА» 28

2.1. Организация кредитного процесса АКБ «БРР» 28

2.2. Анализ кредитного риска 33

2.3. Кредитный процесс и анализ кредитного процесса на примере «Абсолют банка» 39

Выводы по второй главе 57

3. ПРОБЛЕМЫ И ПУТИ СНИЖЕНИЯ КРЕДИТНЫХ РИСКОВ В СОВРЕМЕННЫХ УСЛОВИЯХ 59

3.1. Проблемы управления кредитными рисками в современных условиях 59

3.2. Пути снижения кредитных рисков в современных

условиях 72

Выводы по третьей главе 74

ЗАКЛЮЧЕНИЕ 75

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ 79

ПРИЛОЖЕНИЯ 82

Фрагмент работы для ознакомления

ВВЕДЕНИЕ

Современный бизнес невозможен без риска. Риск - это оборотная сторона свободы предпринимательства. С развитием рыночных отношений в нашей стране усиливается конкуренция, расширяются возможности деятельности.

Чтобы преуспеть в своем деле, нужны оригинальные решения и действия. Нужен постоянный творческий поиск, нужна мобильность и готовность к внедрению всех возможных технических и технологических новшеств, а это неизбежно связано с риском.

Проблема управления кредитным риском становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения.

Тема данной дипломной работы: «Кредитные риски: их факторы и пути снижения в современных условиях» - чрезвычайно актуальна.

В данной работе исследуем кредитные риски, объект исследования АКБ «Банк развития региона».

Всякая деятельность, какой бы она ни была, и сама жизнь содержат в себе известную долю риска и случайности самого различного характера.

Любая экономическая деятельность подвержена неопределённости, свя-занной с изменениями обстановки на рынках, т.е., в значительной мере с поведением других хозяйствующих субъектов, их ожиданиями и их решениями.

Риск представляет элемент неопределённости, который может отразиться на деятельности того или иного хозяйствующего субъекта или на проведении какой-либо экономической операции. Вот и банк не может работать без риска, как и не может быть полностью преодолен ни один из видов риска.

А поскольку целью деятельности банка является получение максимальной прибыли, он должен уделять огромное внимание осуществлению своих операций при минимально возможных рисках. Во избежание банкротства её ликвидация, для достижения и сохранения устойчивого положения на рынке банковских услуг банкам необходимо искать и применять эффективные методы и инструменты управления этими рисками. Конкретные риски, с которыми чаще всего сталкиваются банки, будут определять результаты их деятельности.

Следовательно, пока существуют банки и банковские операции, всегда будут актуальными и значимыми управление рисками банков и проблемы, связанные с ним.

По этой же причине для экономистов, банковских работников риски банков всё чаще становятся предметом обсуждения и анализа. Почему всё чаще? Это связано последствием перехода на рыночные принципы хозяйствования. Именно перестройка и вызванные ею в России негативные явления (инфляция, безработица, падение производства, падение курса рубля и др.) увеличили вероятность не благоприятных последствий деятельности банка и расширили круг банковских рисков. Свою роль сыграло и несовершенство денежно-кредитной политики Банка России.

Кредитный риск - непогашение заемщиком основного долга и процентов по кредиту, риск процентных ставок и т. д. Избежать кредитного риска позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов.

В данной дипломной работе на основе зарубежного и российского опыта рассмотрены методы анализа и управления кредитными рисками, позволяющие их максимально уменьшить.

Целью написания данной дипломной работы является анализ теоретических и методологических подходов к анализу и оценке кредитных рисков банка и применение полученных знаний на практике.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Определить сущность кредитного банковского риска;

2. Классифицировать существующие кредитные риски;

3. Проанализировать кредитные риски конкретного коммерческого банка;

4. Выявить проблемы управления банковскими кредитными рисками;

5. Наметить пути их снижения.

В качестве объекта исследования выступают коммерческие банки России, а именно АКБ «Банк развития региона» и АКБ «Абсолют Банк».

Предметом исследования являются банковские кредитные риски.

Дипломная работа состоит из введения, трех глав, заключения и списка литературы. В первой главе рассмотрена сущность и классификация кредитных рисков; во второй главе приводится анализ кредитных рисков коммерческого банка на примере АКБ «Банк развития региона»; в третьей главе изложены проблемы и пути снижения кредитных рисков коммерческих банков в современных услвиях.

1. СУЩНОСТЬ И КЛАССИФИКАЦИЯ КРЕДИТНЫХ РИСКОВ

1.1. Сущность банковских рисков

Кредитные операции коммерческих банков являются одними из важнейших видов банковской деятельности.

На фондовом и финансовом рынках кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, но вместе с тем - наиболее рискованной. Кредитный риск, таким образом, был и остается основным видом банковского риска. Кредитный риск представляет собой риск невыполнения третьей стороной кредитных обязательств перед кредитной организацией.

Опасность возникновения этого вида риска существует при проведении ссудных и других приравненных к ссудным операций, которые отражаются на балансе, а также в результате некоторых за балансовых операций. Рискованность является свой¬ством любой сделки по предоставлению кредита даже при соответ¬ствующем обеспечении, поскольку ее фактическая эффективность в момент заключения кредитного договора неизвестна.

Во-первых, всегда существует вероятность того, что заемщик не захочет выплатить долг, когда подойдет срок его погашения. Во-вторых, риск сохраняется вследствие возникновения не¬предвиденных обстоятельств (утрата заложенного имущества, неплатежеспособность должника, банкротство поручителя или гаранта и т.д.)

В-третьих, кредитный рынок содержит в себе массу рискованных ситуаций, способствующих появлению риска потери активов кредитной организации. Можно сказать, что кредитный риск представляет собой возможность потери всех или части акти¬вов в виде основного долга. Потеря доходности или процентов по основному долгу является прерогативой процентного риска.

Осуществляя кредитные операции, банк-кредитор преследует одну цель - получить доход, увеличить свой капитал, а поскольку основную часть прибы¬ли кредитная организация получает от ссудных операций, то важность минимизации именно кредитного риска становится очевидной. К сожалению, условия российской экономики способствуют увеличению риска в данной области банковской деятельности. Это и техническая отсталость производства, и низкое качество продукции при высокой себестоимости и, как следствие, ее не конкурентоспособность и т.д. Поэтому при разработке кредитной политики с целью управления кредитными рисками кредитная организация должна учитывать множество случайных факторов, влияющих на них и позволяющих снизить вероятность потери банковских активов.

Список литературы

1. Гражданский кодекс РФ. Текст с изменениями и дополнениями на 1 октября 2006 года - М.: Эксмо, 2006 г.

2. Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» (ред. от 27.07.2006) // Российская газета, № 27, 10.02.1996.

3. Федеральный закон от 10.07.2002 N 86-ФЗ «О центральном банке Российской Федерации (Банке России)» (ред. от 12.06.2006) // Российская газета, № 127, 13.07.2002.

4. Инструкция ЦБ РФ от 16.01.2004 N 110-И «Об обязательных нормативах банков» (ред. от 20.03.2006) // Вестник Банка России, № 11, 11.02.2004.

5. «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" (утв. ЦБ РФ 26.03.2004 N 254-П) (ред. от 20.03.2006) // Вестник Банка России, № 28, 07.05.2004.

6. Антонов М.Т, Пессель М.А. Денежное обращение, кредит и банки. М.: Финстатинформ, 2000, с. 145-149

7. Астахов А. В. Системный подход к управлению рисками крупных российских коммерческих банков //деньги и кредит, 2002, №1

8. Банковское дело: Учебник / под ред. д-ра экон. наук, проф. Г.Г. Коробовой. М.: Экономистъ, 2004. 751с.

9. Банковское дело: Учебник / под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. 5-е изд., перераб. и доп. М: Финансы и статистика, 2005.- 592 с.

10. Банковский менеджмент: Учебно-практическое пособие. -М.: Издательство «Альфа-Пресс», 2005.- 368с.

11. Габеева М. Как в капле воды. Проблемы и перспективы развития банковской системы региона // Банковское дело в Москве, 2005, N8 (128).

12. Голубева С. Страхование рисков коммерческого банка // Москва, 2003 г.

13. Деньги, кредит, банки: Учебник для вузов.-2-е изд., перераб. и доп. - Под ред. О.И. Лаврушина М.: Финансы и статистика, 2004.

14. Ермаков С.Л. Работа коммерческого банка по кредитованию заемщиков: Методические рекомендации. - М.: Алес, 2002.

15. Иванцов С. Кредитный риск коммерческих банков остается высоким. // Коммерсант, №12, 2002 г.

16. Кабушкин С.Н. Управление банковским кредитным риском. М.: Новое знание, 2006.

17. Карась Л; Конторовш В. Кредитный риск в банковском менеджменте // Хозяйство и право. - 2000. - № 11.

18. Кирисюк Г.М., Ляховский B.C. Оценка банком кредитоспособности заемщика // Деньги и кредит. - 2003. - № 4.

19. Коммерческие банки России по состоянию на 1.07.97 //Финансы и кредит, 2001, №11

20. Кто не рискует, тот не настоящий банкир //Эксперт, 2002, №9

21. Лаврушин О.И. Банковские риски. М.: КНОРУС, 2007.

22. Основные направления единой государственной денежно-кредитной политики на 2000 год //Деньги и кредит, 1999, №12

23. Пещанская И.В. Организация деятельности коммерческого банка: Учеб. пособие. М.: ИНФРА-М, 2001.- 320с.

24. Петров А.Ю. Комплексный анализ финансовой деятельности банка. М.: ФиС, 2007.

25. Проблемы управления банковскими и корпоративными рисками. Научный альманах / под. Ред. А.Г. Грязновой М.: ФиС, 2007.

26. Рубель К. Финансовый менеджмент. // Санкт-Петербург2002

27. Севрук В. Г. Банковские риски. - М.: Дело ЛТД, 2004

28. Соколинская Н.Э. Кредитные риски в российском банковском секторе: факторы и менеджмент. //Банковские услуги. - 2006.-№ 5.-С.2-28.

29. Соколинская Н.Э. Управление кредитными рисками.- М.: ФиС, 2007.

30. Тавасиев А.М. и др. Банковское дело М.: ЮНИТИ-ДАНА, 2007.

31. Учет и операционная техника в банках: Практикум /ВЗФЭИ.-М.: Финстатинформ, 2001. -328с.

32. Фетисов Г.Г. и др. Организация деятельности центрального банка. М.: Кнорус, 2007.

33. Хандруев А.А. Управление рисками банков: научно-практический аспект/Деньги и кредит, 1999, №6

34. Шевчук Д.А. Банковское дело. М.: ПРИОР, 2007

35. Шмырева А.И. Основы банковской деятельности. - Новосибирск, 1999

Пожалуйста, внимательно изучайте содержание и фрагменты работы. Деньги за приобретённые готовые работы по причине несоответствия данной работы вашим требованиям или её уникальности не возвращаются.

* Категория работы носит оценочный характер в соответствии с качественными и количественными параметрами предоставляемого материала. Данный материал ни целиком, ни любая из его частей не является готовым научным трудом, выпускной квалификационной работой, научным докладом или иной работой, предусмотренной государственной системой научной аттестации или необходимой для прохождения промежуточной или итоговой аттестации. Данный материал представляет собой субъективный результат обработки, структурирования и форматирования собранной его автором информации и предназначен, прежде всего, для использования в качестве источника для самостоятельной подготовки работы указанной тематики.