Кредит юридическим лицам лучшие банки. Особенности кредитования юридического лица. Порядок выдачи кредитов юридическим лицам

Кредит для юридических лиц - денежная ссуда, выдаваемая юридическому лицу на определённый срок на условиях возвратности и оплаты кредитного процента.

Практически все банки предоставляют весь стандартный набор кредитных продуктов юридическим лицам :

- «Овердрафт» - кредит, предоставляемый Заемщику при отсутствии денежных средств на банковском счёте.

- Возобновляемая кредитная линия . Банк предоставляет лимит задолженности, в рамках которого организация может пользоваться кредитными средствами. При погашении очередной части кредита (транша) лимит восстанавливается, и организация получает возможность воспользоваться этими средствами вновь.

- Невозобновляемая кредитная линия . Клиенту устанавливается в банке лимит выдачи. Заемщик погашает кредит, но при этом лимит не восстанавливается, организация больше не может воспользоваться погашенной суммой.

- Простой креди т. Организация получает фиксированную сумму кредитных средств и погашает кредит согласно условиям кредитного договора.

- Вексельный кредит . Приобретение векселей и их использование для расчетов и платежей.

- Банковская гарантия . Предоставляемое банком обязательство в письменном виде уплатить контрагенту определенную сумму. Гарантирует выполнение условий договора, возврат аванса, гарантии в пользу налоговых и таможенных органов.

Но на сегодняшний день чаще всего банки предлагают краткосрочные (до 1 года) или среднесрочные (от 1 до 2-х лет) кредиты.

Для оценки правоспособности и кредитоспособности организации, обратившейся с кредитной заявкой, банк требует предоставления очень внушительного пакета документов. В перечень обязательных для предоставления документов входит : бухгалтерская и управленческая отчетность, справки из банков, справки из налоговой, расшифровки к основным балансовым статьям, договора с крупными кредиторами и дебиторами и др.

Одно из общих условий предоставления кредитов юридическим лицам является необходимость предоставления залога . Безусловно, это уменьшает возможные риски банка, но одновременно увеличивает расходы клиента на оценку и страховку предмета залога. Некоторые банки проводят оценку залога самостоятельно.

Однако при оформлении кредитов в больших размерах, банки, скорее всего, потребуют предоставить обеспечение в виде ликвидного залога, а иногда и оформить поручительство собственников бизнеса.

Классификация кредитов по сроку:

краткосрочные (до одного года),

среднесрочные (от одного до двух лет),

долгосрочные (больше двух лет).

По способу предоставления кредита:

Разовый кредит - зачисление всей суммы кредита полностью на расчетный счет заемщика за один раз, при этом возможность возобновления лимита не предусмотрена Другое определение Это - единовременная ссуда на определенный срок и с фиксированным процентом.

Кредитная линия - предоставление заемщику юридически оформленного обязательства кредитного учреждения выдавать ему в течение некоторого времени кредиты (открыть кредитную линию) в пределах согласованного лимита.

Овердрафт - кредит на операционные расходы. Предоставляется при отсутствии или недостаточности средств на расчетных счетах. Общий срок не превышает 6-и месяцев. Срок, на который выдается овердрафт, обычно не превышает 30 дней. Погашение происходит по мере поступления денежных средств на счет компании.

Классификация, в зависимости от цели кредита:

Кредит на развитие бизнеса - на пополнение оборотных средств. Является наиболее простым видом финансирования. Залог не требуется. Процентные ставки зависят от сроков кредитования и размеров кредита. Лимит кредитования устанавливается по отношению к текущему обороту компании.

Кредит на покупку основных средств . Кредиты на покупку основных средств, автотранспорта, спецтехники, недвижимости. Погашение происходит равными долями. Залогом выступают товары в обороте, оборудование, автотранспорт, спецтехника, недвижимость, в том числе, приобретаемое на кредитные средства. Требование к заемщику - наличие доходов от предпринимательской деятельности в течение последнего года.

Коммерческая ипотека . Кредит для покупки нежилых помещений, склада или офиса. Коммерческая недвижимость и является залогом. Отличается высокими процентными ставками по сравнению с жилищной.

Инвестиционный кредит . Предоставляется под конкретную инвестиционную программу. Срок - от 3 до 10 лет.Заемщик должен предоставить в банк бизнес-план инвестиционного проекта и финансовую отчетность за последние годы. Залог по кредиту - имеющиеся активы.

Документы, необходимые для получения бизнес-кредита

Заявление (подлинник),

Устав коммерческой деятельности (копия),

Бухгалтерский баланс с отметкой о регистрации в налоговой инспекции (копия),

Учредительный договор (копия),

Лицензия или разрешение на коммерческую деятельность (копия).

Все подлинники документов должны быть заверены соответствующими должностными лицами, а копии нотариальными органами с оттисками фирменных печатей.

Оценка заемщика

Есть два основных вида оценки:

Объективная система оценки рисков основывается на данных финансовой отчетности. Субъективная система -оценки выделяет следующие главные аспекты:

Качество менеджмента в компании;

Состояние отрасли заемщика;

Рыночная позиция продуктов и услуг заемщика;

Достоверность, качество финансовой отчетности клиента.

Риски кредитования коммерческих предприятий

Внутренние риски кредитования коммерческих предприятий - те риски, которые связаны с самим сегментом кредитования]:

кредитование предприятий, с которыми банк не имеет опыта предыдущей работы;

принятие недостаточного залога в качестве покрытия кредита;

кредитование в больших объемах связанных лиц.

Кредитование малого бизнеса

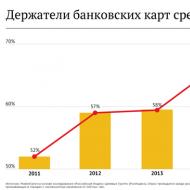

В России выделяется сегмент кредитования малого и среднего бизнеса. При подсчете объема кредитного портфеля МСБ учитываются не только ссуды юридическим лицам, но и кредиты индивидуальным предпринимателям. Интерес банков к этому сегменту объясняется несколькими причинами :

Доходность кредитования крупных клиентов стала падать, у крупного бизнеса есть доступ к более дешевому иностранному капиталу;

Снижение процентных ставок, само по себе, создает дополнительный спрос со стороны малого предпринимательства;

Сегмент кредитования крупных клиентов полностью распределен между банками, возможности его роста ограничены;

Возможность кредитования большие компании, как правило, есть исключительно у крупных банков, объем кредитных ресурсов которых сопоставим с потребностями корпораций.

Необходимо диверсифицировать кредитный портфель и риски по отраслям, типам заемщиков и срокам кредитования.

К принципам кредитования относятся:

Возвратность и срочность кредитования;

Дифференцированность кредитования;

Обеспеченность кредита;

Платность банковских ссуд.

Целевой характер кредита;

Рассмотрим подробнее каждый из принципов.

Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать, поэтому возвратность является неотъемлемой частью кредита, его атрибутом.

Возвратность и срочность кредитования обусловлена тем, что банки мобилизуют для кредитования временно свободные денежные средства предприятий, учреждений и населения. Эти средства не принадлежат банкам, и, в конечном итоге, они, придя в банк с различных сегментов рынка, в них и уходят (потребительское, коммерческое кредитование и т.д.). Главная особенность таких средств состоит в том, что они подлежат возврату владельцам, вложившим их в банк на условиях срочных депозитов. Поэтому золотое банковское правило гласит, что величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств. Нарушение этого основополагающего принципа и приводит к банкротству банка.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит должен быть, не просто возвращен, а возвращен в строго определенный срок, т.е. в нем находит конкретное выражение фактор времени. Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика и выступает той мерой, за пределами которой количественные изменения во времени переходят в качественные.

Дифференцированность кредитования . Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков.

Обеспеченность кредита закрывает один из основных кредитных рисков - риск непогашения ссуды.

В обеспечение ссуды банки могут принимать от ссудозаемщиков в залог любое имущество заемщика, в том числе здания, сооружения, товарно-материальные ценности, товарораспорядительные документы, векселя и другие долговые обязательства, ценные бумаги (акции, облигации, казначейские обязательства и др.), иностранную валюту.

В залог принимается только имущество, свободное от залога, которое находится в собственности заемщика или принадлежит ему на праве полного хозяйственного ведения. Принимаемые банком в залог товары должны быть застрахованы за счет заемщика.

Платность банковских ссуд означает внесение получателями кредита определенной платы за временное пользование для своих нужд денежными средствами. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента - это своего рода «цена» кредита.

Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования их на собственные и другие нужды.

По назначению банковские кредиты могут быть разделены на следующие группы: промышленные, сельскохозяйственные, торговые, инвестиционные. Промышленные ссуды предоставляются предприятиям и организациям на развитие производства, на покрытие расходов по покупке материалов и т.п. Сельскохозяйственные ссуды предоставляются фермерам, крестьянским хозяйствам с целью содействия их деятельности по обработке земли, сбору урожая и т.п.

В зависимости от сферы использования банковские кредиты могут быть двух видов: ссуды для финансирования основного или оборотного капитала. В свою очередь, кредиты в оборотный капитал подразделяют на кредиты в сферу производства и в сферу обращения. На современном этапе развития российской экономики наиболее прибыльными и, как следствие, наиболее распространенными являются кредиты, направленные в сферу обращения .

По срокам пользования банковские кредиты бывают онкольными (до востребования) и срочными . Онкольные ссуды подлежат возврату в фиксированный срок после поступления официального уведомления от кредитора. В настоящее время подобные кредиты практически не используются в России, так как требуют стабильных условий на рынке ссудных капиталов. Срочные кредиты принято делить на краткосрочные, среднесрочные и долгосрочные. В современном банковском деле преимущественно используются краткосрочные кредиты.

По способу выдачи банковские кредиты могут быть поделены на кредиты, носящие компенсационный и платежный характер. Компенсационный кредит предполагает направление ссудных средств на расчетный счет заемщика с целью возмещения совершенных им ранее расходов. Сущность платежного кредита состоит в том, что заемщик по мере необходимости предоставляет банку поступающие к нему расчетно-платежные документы и ссудные средства поступают непосредственно на оплату данных документов.

По видам процентных ставок банковские кредиты можно подразделить на кредиты с фиксированной или плавающей процентной ставкой. Ссуды с фиксированной процентной ставкой предполагают установление на весь период кредитования определенной величины процентной ставки без права ее пересмотра. В российской практике банковского кредитования преимущественно используются фиксированные процентные ставки. Кредитование с плавающей процентной ставкой предполагает использование процентной ставки, размер которой периодически пересматривается.

Таким образом, в кредитной системе выделяют 3 базовых элемента , которые определяют лицо кредитной сделки, ее эффективность. К таким элементам относятся субъекты, объекты и обеспечение кредита.

При рассмотрении вопроса размера платы за кредит, банки должны учитывать следующие факторы:

Ставка рефинансирования ЦБ РФ;

Средняя процентная ставка привлечения (ставка привлечения межбанковских кредитов или ставка, уплачиваемая банком по депозитам различного вида);

Структура кредитных ресурсов (чем выше доля привлеченных средств, тем дороже должен быть кредит);

Спрос на кредит со стороны потенциальных заемщиков (чем меньше спрос, тем дешевле кредит);

Срок, на который испрашивается кредит, вид кредита, а точнее степень его риска для банка в зависимости от обеспечения;

Стабильность денежного обращения в стране (чем выше темп инфляции, тем дороже должна быть плата за кредит, т.к. у банка повышается риск потерять свои ресурсы из-за обесценивания денег)..

При кредитовании юридического лица - малого предприятия обязательно предоставление поручительств учредителя (учредителей) заемщика, владеющего контрольным пакетом заемщика, и/или физических лиц, имеющих возможность оказывать существенное влияние на деятельность заемщика (по материалам проверки подразделения безопасности). Поручительство оформляется на общую сумму обязательств по кредиту.

Понятие «кредитоспособность » является неоднозначной экономической категорией. В наиболее широком толковании оценка кредитоспособности учитывает:

1) правоспособность и дееспособность юридического лица, позволяющие заемщику осуществлять деятельность на рынке;

2) назначение, условия и экономическую эффективность кредитования;

3)финансовое состояние заемщика (платежеспособность, финансовую устойчивость, эффективность использования основных и оборотных средств);

4) наличие и качество обеспечения исполнения обязательств по кредиту, наличие собственного имущества;

5) характер и репутацию заемщика;

6)организационно-коммерческие предпосылки (активную производственно-финансовую деятельность, качество управления, коммерческую среду, уровень конкуренции, деловую и коммерческую активность, организацию бухгалтерского учета и планирования, порядок хранения и реализации продукции и пр.).

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу.

Главное, чем определяется кредитоспособность -- это текущее финансовое положение предприятия, а также возможные перспективы его изменения. Так, например, если у предприятия падает рентабельность, оно становится менее кредитоспособным.

В данном случае объектом кредитования, к примеру, может быть, временный разрыв в платежном обороте, когда собственных средств и поступающей выручки (доходов) предприятия оказывается недостаточно для осуществления текущих или предстоящих платежей. Это могу быть потребности, связанные с необходимостью платежей по выплате заработной платы персоналу предприятия, различных налогов в федеральный или местный бюджеты, по взносам по страхованию имущества и т.д

Объектами кредитования могут быть также затраты, связанные с хозяйственной деятельностью заёмщика. В российской практике кредиты выдаются под разные элементы материальных запасов . В промышленности, к примеру, банки кредитуют сырье, основные и вспомогательные материалы, топливо, тару,

Залог недвижимости (ипотека ) - это залог предприятий, строений, зданий, сооружений или иных объектов, непосредственно связанных с землей, вместе с соответствующими земельными участками или правом пользования ими.

Заклад -- это залог с оставлением предмета залога у залогодержателя. Он наиболее предпочтителен для банка, поскольку тот может лучше контролировать его состояние. Различают два вида залога с оставлением предмета залога у залогодержателя: залог прав и твердый залог. Последний предполагает хранение его на складе банка, какой-либо специализированной организации или заемщика, но под замком и под охраной. Ценности, принимаемые в качестве залога, должны быть легкореализуемыми, подлежащими страхованию и длительному хранению. Наиболее удобные для банка объекты твердого залога -- товарные и товарно-транспортные документы и ценные бумаги. В качестве заклада могут использоваться документы, свидетельствующие о передаче банку в качестве обеспечения по ссуде прав владения и пользования имуществом, прав на объекты интеллектуальной собственности (авторских прав, товарных знаков, ноу-хау, патентов и др.).

Страхование предмета залога осуществляет та сторона, у которой остается предмет залога. Страхование производится на полную стоимость залога за счет залогодателя.

Право залога прекращается с прекращением обеспеченного залогом обязательства, в случае гибели заложенного имущества, приобретения залогодержателем права собственности на заложенное имущество, при истечении права, составляющего предмет займа.

В качестве субъекта гарантированного обязательства могут выступать финансово-устойчивые предприятия или специальные учреждения, располагающие средствами: банки, реже - сами предприятия-заемщики.

В России используются только в соответствии с Гражданским кодексом банковские гарантии , всегда выдаваемые только на определенный срок. Их действие начинается с момента возникновения обязательств по кредитному договору. Выдача гарантий носит возмездный характер.

Поручительство также есть форма обеспечения возвратности кредита. Она применяется при взаимоотношениях банка с юридическими и физическими лицами и всегда оформляется письменным договором. При несоблюдении письменной формы поручительства договор недействителен.

В качестве кредитного обеспечения заемщик может использовать одну из перечисленных форм или одновременно несколько форм, что закрепляется в кредитном договоре.

Предлагаемые меры по совершенствованию системы кредитования клиентов – юридических лиц Росбанка России, содержит в основном организационно-информационные методы, а именно:

1), Росбанк должен придерживаться приоритетов в кредитовании определённой группы юридических лиц, действующих в устойчивых к кризису сферах экономики и подходить к оценке их кредитоспособности не только на основании данных бухгалтерской отчётности, но и анализируя другую информацию о заёмщике, что позволит существенно увеличить размер кредитного портфеля банка;

2) необходимо выйти с предложением о внесении изменений в Федеральный закон «О кредитных историях» по вопросам установления административной ответственности должностных лиц кредитных организаций за неполное представление сведений о кредитных историях заёмщиков, давших на это согласие,

4) модернизировать схему информационного обеспечения системы оценки кредитоспособности заёмщиков в Росбанке, внедрив в неё элементы взаимодействия со сторонними банками данных, содержащих сведения о заёмщиках.

Кредитование юридических лиц в период кризиса - проблема государственного масштаба. Так как коммерческие банки не спешат работать с бизнесом из-за возросших рисков, теперь для получения займа придется приложить усилия и воспользоваться помощью специалиста. Юридическому лицу получить кредит до 3 млн. руб. без залога и поручителей можно только при условии безупречной финансовой отчетности и кредитной истории.

Кредит для ООО или ИП на сумму более 3 000 000 рублей можно взять, обеспечив его твердым залогом недвижимости, транспорта, оборудования или ликвидных товаров. Для малого и среднего бизнеса очень важно время оформления, кредит юридическим лицам нужен обычно еще вчера.

Для того чтобы получить деньги срочно, потребуется помощь. Дело в том, что банки кредитуют в основном те компании, счета которых они ведут и имеют информацию о кредитоспособности юридического лица. В случае с компанией “с улицы” банку потребуется огромный список документов, включая договоры с контрагентами, долгие часы работы аналитиков, выезд на бизнес. Вся эта процедура занимает часто более одного-двух месяцев. Получить срочно кредит для ООО с нашей помощью можно за 7-10 дней.

Например, для компании в Москве с положительной отчетностью и ликвидными активами возможен вариант на следующих условиях:

- 17% годовых

- 36 месяцев

- до 3 млн. руб.

Наши преимущества

- Мы предоставляем кредит для ООО без залога - до 3 млн. руб. на срок не более 5 лет;

- Кредит для юридических лиц под залог размером до 400 млн. руб. и сроком до 20 лет;

- Добанковский скоринг ООО, позволяет выявить все проблемы юридического лица;

- Вы можете подать заявку онлайн;

- Кредит учредителям и генеральным директорам на развитие бизнеса как физ. лицам;

- Для фирм с минимальной отчетностью также предоставляются кредиты, в т.ч. без поручителей;

- Оказываем помощь в подготовке отчетности ООО для получения заемных средств;

- В качестве обеспечения рассматриваем имущество, принадлежащее третьим лицам;

- Беззалоговый кредит выдается независимо от места регистрации;

- У нас минимальная вероятность отказа в выдаче кредитных средств;

Если банк, оказывающий Вам услуги в части расчетно-кассового обслуживания, отказал в получении кредита на юр. лицо, Вам требуется наша помощь. Чем больше обращений вслепую будет с Вашей стороны, тем меньше шансов получить желаемую сумму. Все обращения как физических, так и юридических лиц фиксируются в кредитной истории. Более трех отказов в кредите автоматически рассматриваются банками как причина для отрицательного решения по заявке. Если Вы хотите получить кредит для ООО срочно, Вам нужно оставить онлайн-заявку на нашем сайте прямо сейчас!

Если говорить общими словами, то этапы процедуры получения кредитов юридическими и физическими лицами довольно похожи между собой. Заемщик предоставляет в банк требуемые документы и обеспечение, получает кредит, а после его получения должен выплачивать основной долг, проценты и исполнять прочие условия договора. Но, не смотря на всю эту схожесть различия все-таки достаточно велики. Рассмотрим основные отличия кредитования юридических лиц.

- Одним из основных существенных отличий является то, что срок предоставляемого предприятию кредита зависит от цели кредитования. Условно можно выделить три типа кредитов:

- Овердрафт.

Кредитование расчетного счета при отсутствии на нем средств в достаточном для совершения платежа объеме. - Краткосрочное кредитование.

Его целью является оплата текущих расходов предприятия, пополнение оборотных средств, запасов, оплаты арендных платежей, участия в аукционах, налогов и прочих. Как правило, такие кредиты выдаются на срок до 12 месяцев. - Долгосрочное кредитование.

Используется для реконструкции или модернизации производственных мощностей, расширения производства, приобретения основных средств. Кредиты предоставляются обычно на срок до 60 месяцев, либо больше, если кредит инвестиционный.

Такая зависимость срока кредита от его цели обусловлена производственным циклом, т.е. срок окупаемости, а зачастую и стоимость инвестиционных проектов выше.

- Овердрафт.

- Пакет документов, который должны предоставить ЮЛ, достаточно объемен. Все документы можно разделить на следующие блоки:

- учредительные документы, в том числе изменения к ним;

- официальная финансовая отчетность;

- документы, характеризующие финансово-хозяйственную деятельность;

- документы по залогу (правоустанавливающие документы, документы, подтверждающие факт наличия имущества на балансе предприятия и т.п.);

- бизнес-план или технико-экономическое обоснование кредита.

Во многих случаях перечисленные документы еще не один раз надо будет представить в течение срока действия кредита. Например, информацию о финансово-хозяйственной деятельности предприятия и его финансовую отчетность необходимо будет предоставлять ежеквартально.

- В отличие от кредитов для физических лиц, где часто практикуется беззалоговое кредитование, кредиты малому бизнесу за редким исключением должны обязательно быть обеспечены. Обеспечить банку возвратность кредита можно либо имуществом, либо гарантиями и поручительствами. Предмет залога может принадлежать заемщику или другому физическому или юридическому лицу, и может быть в виде:

- запасов;

- товаров в обороте;

- техники и оборудования;

- недвижимости;

- гарантий фондов предпринимательства;

- гарантии субъектов федерации и муниципальных образований;

- ценных бумаг;

- депозитов;

- имущества, приобретаемого в будущем.

Страхование предметов залога в течение всего срока действия кредитного договора является обязательным практически во всех банках.

В качестве дополнительного обеспечения банки могут потребовать поручительство учредителя, директора, главного бухгалтера и прочих лиц. - Кредит для юридического лица в большинстве случаев предполагает дальнейшее более или менее тесное сотрудничество с банком. При оформлении кредита банк может привлечь клиента на расчетно-кассовое обслуживание, участие в зарплатном проекте, размещение депозита и пр., предлагая при этом взамен более выгодные условия, например, снижение процентной ставки. Также предприятие должно регулярно предъявлять в банк финансовую отчетность и предоставлять возможность осмотра залогового имущества. В случае не соответствия того или иного условиям кредитного договора и требованиям банка, он может потребовать досрочного возвратить кредит или его часть, либо наложить другие санкции.

Другим важным отличием является подход к кредитованию юридических лиц.

В большинстве случаев при кредитовании бизнеса можно говорить об индивидуальном подходе. Ставки по кредитам обладают большей вариативностью и зависят от многих факторов. Условия кредитования также могут быть изменены в зависимости от типа проекта.

При расчете максимально возможной суммы кредита для субъекта малого бизнеса банки могут взять во внимание доход, который предприятие будет получать в будущем. Особенно это актуально для долгосрочных и инвестиционных кредитов.

При оформлении кредита юридическому лицу часто банки выставляют обязательным условием поддержание кредитовых оборотов в определенном объеме или неснижаемого остатка по счету. Все эти условия сначала подробно обсуждаются, потом прописываются в кредитном договоре, и в случае, если заемщик не будет их исполнять, банк может применить штрафные санкции.

Если вы хотите узнать объем регулярных платежей по кредиту и процентам для вашего предприятия, то для этого можно воспользоваться кредитным калькулятором для юридических лиц.