Кондраков Н.П. Бухгалтерский учет Учет доходов и расходов по финансовым вложениям. Выбытие финансовых вложений. Как учитывать ценные бумаги

Дебиторскую задолженность, приобретенную по договору уступки права требования, Минфин РФ ранее уже рекомендовал учитывать в качестве финансовых вложений на счете (см. письмо Минфина России от 03.02.2000 N 04-02-05/1 и др.).

ПБУ 19/02 (п.41) предусматривает, что в бухгалтерской отчетности финансовые вложения должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. При этом не названы критерии, пользуясь которыми можно отнести вложения к таковым. Традиционно считается, что краткосрочность - это срок, который не превышает 12 месяцев.

План счетов бухгалтерского учета предусматривает, что все инвестиции в финансовые активы независимо от срока размещения средств должны отражаться на активном счете "Финансовые вложения" без специального подразделения на долгосрочные и краткосрочные.

Поэтому при составлении отчетности организация должна проанализировать все активы и определить по состоянию на отчетную дату, какие из них относятся к долгосрочным, а какие к краткосрочным финансовым вложениям. При классификации под срочностью целесообразно понимать не период обращения ценных бумаг (время с момента эмиссии до момента погашения), а степень их ликвидности, т.е. возможность в случае необходимости легко в кратчайший срок превратить их в наличные денежные средства. При таком подходе к краткосрочным инвестициям должны относиться вложения в легкореализуемые ценные бумаги, покупка которых производится в интересах выгодного помещения временно свободных денежных средств до возникновения потребности в наличных деньгах, а также с целью получения дополнительного дохода.

Долгосрочные финансовые вложения представляют собой помещение капитала в юридически самостоятельные организации на длительный срок (минимально более года) и осуществляются с целью поддержания определенной предпринимательской деятельности либо коммерческих связей.

Построение аналитического учета должно обеспечивать возможность получения информации о краткосрочных и долгосрочных активах, для чего на счете можно открыть субсчета для учета краткосрочных и долгосрочных финансовых вложений.

ПБУ 19/02 не делит ценные бумаги на обращающиеся на организованном рынке ценных бумаг (далее ОРЦБ) и не обращающиеся. Оно разделяет финансовые вложения на те, по которым можно определить текущую рыночную стоимость, и те, по которым она не определяется. Но, поскольку в главе 25 НК РФ все ценные бумаги разделены на две категории: обращающиеся и не обращающиеся на ОРЦБ, то ведение такого учета возможно осуществить через субсчета второго порядка.

Ввиду большого разнообразия видов активов, которые отнесены к финансовым вложениям, Минфин РФ в п.5 ПБУ 19/02 определил, что организация самостоятельно выбирает единицу учета финансовых вложений, исходя из специфики деятельности организации. Выбор такой единицы должен обеспечивать формирование полной и достоверной информации об этих вложениях, а также надлежащий контроль за их наличием и движением. В качестве единицы, в зависимости от характера вложения, могут быть выбраны серия, партия, и т.п. однородная совокупность. В разрезе аналитики должны найти отражение (п.6 ПБУ 19/02) и наименование организаций, в которые осуществлены эти вложения (эмитенты ценных бумаг, организации-заемщики, организации, участником которых является организация и т.п.).

Вести Книгу учета ценных бумаг, как это предписывал п.6 приказа Минфина РФ N 2, ПБУ 19/02 не требует. Однако информация, которую она содержала, должна быть получена из аналитического учета (п.6 ПБУ 19/02). По государственным и иным ценным бумагам в аналитическом учете должна быть сформирована как минимум следующая информация: наименование эмитента и название ценной бумаги, номер, серия и т.д., номинальная цена, цена покупки, расходы, связанные с приобретением ценных бумаг, общее количество, дата покупки, дата продажи или иного выбытия, место хранения. Эмиссионные ценные бумаги лучше учитывать в разрезе отдельных выпусков, каждый из которых имеет свой регистрационный номер, указываемый в выписках из реестра акционеров и других документах.

В какой форме и как вести аналитический учет, организация должна решить самостоятельно. Кто-то может прийти к решению, что по ценным бумагам лучше по-прежнему вести такую Книгу учета.

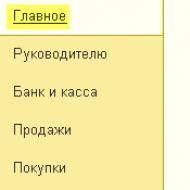

Для учета различных видов финансовых вложений в соответствии с Планом счетов к счету "Финансовые вложения" могут быть открыты субсчета:

58-1 "Паи и акции";

58-2 "Долговые ценные бумаги";

58-3 "Предоставленные займы";

58-4 "Вклады по договору простого товарищества" и др.

Рабочий план счетов утверждается в приказе об учетной политике организации.

4. Как учитывать ценные бумаги

4.1 Какие бумаги являются ценными

Гражданский кодекс РФ (п.1 ст.142 ГК РФ) устанавливает, что ценная бумага - документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности.

Допускается существование бездокументарных ценных бумаг, по которым обязательство эмитентов выражено в виде записи на особом счете. Осуществление и передача прав, удостоверенных такой ценной бумагой, производятся путем фиксации права в бездокументарной форме в специальном реестре (обычном или компьютеризованном) лицом, получившим специальную лицензию ФКЦБ. Это может быть депозитарий, тогда регистрация прав осуществляется на счете "депо", или специализированный регистратор, тогда регистрация осуществляется на лицевом счете в системе ведения реестра владельцев ценных бумаг. Вексель в силу ст.4 Федерального закона от 11.03.97 N 48-ФЗ "О простом и переводном векселе" не может быть бездокументарным.

К ценным бумагам относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг (ст.143 ГК РФ). Подробное определение каждого вида ценных бумаг дано Федеральным законом от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг".

В настоящее время к числу ценных бумаг относятся также:

Простое и двойное складское свидетельство (ст.912 ГК РФ);

Жилищный сертификат как особый вид облигаций (п.2 Положения о выпуске и обращения жилищных сертификатов);

Закладная (п.2 ст.13 Федерального закона от 16.07.98 N 102-ФЗ "Об ипотеке (залоге недвижимости)";

Инвестиционный пай (п.2 Указа Президента РФ от 26.06.95 N 765);

Опционные свидетельства на акции и облигации (п.1 постановления ФКЦБ РФ от 09.01.97 N 1).

Эмиссионная ценная бумага - любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

Закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

Размещается выпусками;

Имеет равный объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги (ст.2 Федерального закона от 22 апреля 1996 г. N 39-ФЗ).

Этим признакам отвечают акции, облигации, жилищные сертификаты, инвестиционные паи, опционные свидетельства.

Опционные свидетельства на акции и облигации (за исключением гособлигаций и облигаций муниципальных образований) являются производными (вторичными) ценными бумагами (п.1 постановления ФКЦБ от 09.01.97 N 1 "Об опционном свидетельстве, его применении и утверждении стандартов эмиссии опционных свидетельств и их проспектов эмиссии"). Операции с такими ценными бумагами являются операциями с финансовыми инструментами срочных сделок. Согласно п.1 ст.280 в этом случае налогоплательщик самостоятельно выбирает порядок налогообложения такой операции.

Фьючерсы являются особым видом сделок, не указанных в ГК РФ, но не запрещенных действующим законодательством. Фьючерс не является ни ценной бумагой, ни имуществом, ни каким-либо видом имущественных прав. Это сделка, создающая или прекращающая имущественные права. Поэтому фьючерсы не ставятся на баланс как финансовый актив, приносящий доход, а отражаются через счет как дебиторская задолженность.

Момент перехода права собственности на ценные бумаги устанавливается в соответствии со ст.28, 29 Федерального закона от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг". На эмиссионные ценные бумаги (акции, облигации) право собственности переходит в момент перевода их с одних лицевых счетов в реестрах или со счетов-депо в депозитариях на другие лицевые счета или счета-депо. Если ценная бумага выпущена в бумажном виде, то право собственности на нее переходит в момент переоформления ее сертификата на нового хозяина.

Налоговый кодекс дает определение обращающихся ценных бумаг (п.3 ст.280). Обращающимися на организованном рынке ценных бумаг для целей налога на прибыль признаются ценные бумаги при одновременном соблюдении следующих условий:

1) если они допущены к обращению хотя бы одним организатором торговли, имеющим на это право в соответствии с национальным законодательством;

2) если информация об их ценах (котировках) публикуется в средствах массовой информации (в том числе электронных) либо может быть представлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение трех лет после даты совершения операций с ценными бумагами;

3) если по ним рассчитывается рыночная котировка, когда это предусмотрено соответствующим национальным законодательством.

Под рыночной котировкой ценной бумаги понимается средневзвешенная цена ценной бумаги по сделкам, совершенным в течение торгового дня через организатора торговли. Если по одной и той же ценной бумаге сделки совершались через двух и более организаторов торговли, то налогоплательщик вправе самостоятельно выбрать рыночную котировку, сложившуюся у одного из организаторов торговли. В случае если средневзвешенная цена организатором торговли не рассчитывается, то за средневзвешенную цену принимается половина суммы максимальной и минимальной цен сделок, совершенных в течение торгового дня через этого организатора торговли (п.4 ст.280 НК РФ).

4.2. Приобретение ценных бумаг:

ПБУ 19/02 вводит новое понятие - первоначальная стоимость финансовых вложений (п.8). Именно в ней финансовые вложения принимаются к бухгалтерскому учету. ПБУ предусматривает различные способы определения первоначальной стоимости финансовых вложений в зависимости от порядка их приобретения или поступления в организацию.

Финансовые вложения могут быть:

Приобретены за плату;

Приобретены за счет заемных средств;

Внесены в счет вклада в уставный (складочный) капитал другой организацией;

Получены организацией безвозмездно;

Приобретены по договорам, которые предусматривают исполнение обязательств неденежными средствами;

Внесены в счет вклада по договору простого товарищества.

Особенности формирования первоначальной стоимости финансовых вложений автор рассмотрит на примере приобретения ценных бумаг ввиду наибольшей распространенности вариаций при приобретении именно этого вида финансовых вложений.

за плату

Первоначальная стоимость ценных бумаг, приобретенных за плату, включает в себя (п.9) сумму фактических затрат организации на их приобретение (за исключением НДС и иных возмещаемых налогов).

Фактическими затратами на приобретение этих видов финансовых вложений являются (п.9):

Суммы, уплачиваемые в соответствии с договором продавцу;

Суммы, уплачиваемые за информационные и консультационные услуги, а также посреднические вознаграждения, по договору комиссии, агентирования или поручительства стороннему лицу или организации, которые уплачиваются при приобретении финансовых вложений.

Перечень фактических затрат является открытым и предусматривает возможность включения иных аналогичных затрат, за исключением общехозяйственных и иных расходов, которые непосредственно не связанны с приобретением активов в качестве финансовых вложений.

Организациям предоставлено право самостоятельно определять существенность суммы дополнительных затрат, связанных с приобретением актива (п.11). Если по сравнению с суммой, которую нужно заплатить продавцу по договору, иные затраты организация сочтет не существенными, она вправе учесть их в составе прочих операционных расходов в том отчетном периоде, в котором были приняты к бухгалтерскому учету ценные бумаги. Уровень существенности должен быть закреплен в учетной политике организации. Обычно он составляет 5% от соответствующего показателя.

Случается, что организация воспользовалась информационными или консультационными услугами в связи с принятием решения о приобретении финансовых вложений, но так и не приобрела эти активы. Тогда эти затраты учитываются в составе операционных расходов и относятся на финансовые результаты коммерческой организации того отчетного периода, когда было принято решение не приобретать финансовые вложения (п.9 ПБУ 19/02). Некоммерческая организация относит эти затраты на увеличение расходов некоммерческой организации.

В НК РФ перечень расходов по приобретению ценных бумаг отсутствует. Расшифровка расходов была приведена в Методических рекомендациях по применению главы 25 "Налог на прибыль организаций" части второй Налогового кодекса Российской Федерации, в редакции, утвержденной приказом МНС России от 26.02.2002 N БГ-3-02/98. К прямым расходам, связанным с приобретением и реализацией ценных бумаг, были отнесены расходы по оплате услуг специализированных организаций и иных лиц за консультационные, информационные и регистрационные услуги; вознаграждения, уплачиваемые посредникам (включая оплату услуг депозитариев, связанных с переходом права собственности), и вознаграждения, уплачиваемые организациям, обеспечивающим заключение и исполнение сделок; другие обоснованные и документально подтвержденные прямые расходы, связанные с приобретением и реализацией ценных бумаг.

НК РФ (п.8 ст.280), в принципе, предусматривает то, что налогоплательщик может самостоятельно выбрать виды ценных бумаг, по которым при определении налоговой базы в доходы и расходы могут включаться и иные доходы и расходы, предусмотренные 25 главой НК РФ.

Что касается "входного" НДС, связанного с услугами по приобретению ценных бумаг, то четкости в данный момент по данному вопросу в законодательстве нет. И мнения специалистов в этом вопросе расходятся.

Суммы НДС, уплаченные консультанту или посреднику за их услуги, не принимаются к вычету, поскольку приобретенные организацией ценные бумаги не используются при производстве и реализации товаров (работ, услуг) или иных операциях, признаваемых объектом обложения НДС.

Если же приобретенные товары (работы, услуги) используются в деятельности, не подлежащей налогообложению (освобожденной от налогообложения) по пунктам 1-3 ст.149 НК РФ, то "входной НДС" учитывается в составе расходов, принимаемых к вычету при исчислении налога на прибыль организаций (пп.1 п.2 ст.170 НК РФ). А обороты по реализации ценных бумаг освобождены от НДС в соответствии с пп.12 п.2 ст.149 НК РФ. Поэтому входной НДС должен быть принять в составе расходов при определении налоговой базы по прибыли.

Аналогичное мнение высказывал ранее Минфин России, в частности в письмах от 27.01.99 N 04-02-05/1, от 29 декабря 1997 г. N 04-03-11. НДС по услугам, связанным с приобретением ценных бумаг, включается в учетную стоимость ценной бумаги в качестве составной части "фактических затрат".

Когда же входной НДС по расходам, непосредственно связанным с приобретением ценных бумаг, должен быть принят в составе расходов?

Очевидно, что обоснованность этих расходов возникнет при реализации (выбытии) самих ценных бумаг.

Пример 1.

Предприятие в 2003 г. приобретает на бирже через брокера (посредника) акции ОАО "Газпром" на сумму 100 000 руб. Посредническое вознаграждение брокеру составляет 1 200 руб., в том числе НДС 200 руб. Организация понесла затраты по перерегистрации акций в реестре акционеров в сумме 600 руб., в том числе НДС 100 руб.

В данном случае возможно два варианта учета первоначальной стоимости ценных бумаг. Учитывая, что стоимость дополнительных расходов по сравнению со стоимостью ценных бумаг составляет менее 5% (1800/100000), то организация может учесть дополнительные затраты в составе операционных расходов.

101 800 руб. - перечислены средства в оплату ценных бумаг и услуг посредников;

101 800 руб. - оприходованы ценные бумаги после получения документов о переходе права собственности на них по фактической стоимости с учетом НДС.

100 000 руб. - оприходованы ценные бумаги после получения документов о переходе права собственности на них по фактической стоимости;

1 800 руб. - стоимость услуг посредников учтена в качестве операционных расходов (с НДС).

Представляется, что налоговые органы будут настаивать на исключении в целях налогообложения данных затрат из текущей налоговой базы по прибыли, поскольку сами ценные бумаги остаются на балансе, а посреднические услуги к текущей производственной деятельности организации отношения не имеют. Поэтому, на взгляд автора, лучше отразить операцию по первому типу, чтобы в дальнейшем при выбытии ценных бумаг учесть все расходы по ее приобретению, в том числе посреднические вознаграждения в качестве первоначальной стоимости выбывающих бумаг в налоговом учете.

В договоре на приобретение ценных бумаг может быть оговорено, что их стоимость или посреднические услуги по их приобретению оплачиваются в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах). ПБУ 19/02 (п.10) описывает правила учета финансовых вложений в этой ситуации. Фактические затраты на приобретение могут определяться (уменьшаться или увеличиваться) с учетом суммовых разниц, возникающих до принятия активов в качестве финансовых вложений к бухгалтерскому учету.

Можно привести пример с приобретением ценных бумаг на условиях частичной оплаты, когда переход права собственности на бумаги происходит до момента их полной оплаты.

Пример 2.

Предприятие в 2003 г. приобретает акции на сумму 1200 у.е. на условиях 50% предоплаты. Оплата производится в рублях по курсу, установленному ЦБ РФ за 1$ на день перечисления.

Переход права собственности на акции осуществляется в день получения предоплаты продавцом. Курс на дату перечисления предварительной оплаты составил 27 руб. / USD, на дату окончательного расчета 29,2 руб. / USD. Доходы и расходы для целей налогообложения прибыли определяются методом начисления.

16 200 руб. (1200 USD x 50% х 27 руб. / USD) - перечислен аванс на основании счета продавца;

32400 руб. (1200 USD х 27 руб. / USD) - оприходованы поступившие ценные бумаги по курсу ЦБ РФ на дату оприходования;

16 200 руб.- зачтена сумма предварительной оплаты;

17 520 руб. (1200 USD x 50% х 29,2 руб. / USD)- перечислен остаток задолженности продавцу;

1 320 руб. (32 400 - 16 200 - 17 520) - на основании бухгалтерской справки отражается отрицательная суммовая разница, образовавшаяся после принятия к учету ценных бумаг.

за счет заемных средств

Пункт 9 ПБУ 19/02 определяет, как должна формироваться первоначальная оценка финансовых вложений, если они приобретены за счет заемных средств. В этом случае следует руководствоваться п.11 ПБУ 10/99 и п.14 и 15 ПБУ 15/01.

Это означает, что проценты, начисленные организацией по предоставленным ей заемным средствам до момента принятия финансовых вложений к бухгалтерскому учету, включаются в первоначальную стоимость этих вложений. Например, в случае использования заемных средств для предварительной оплаты финансовых вложений дебиторская задолженность увеличивается на сумму процентов (п.15 ПБУ 15/01).

Проценты, начисленные организацией после принятия на учет финансовых вложений, учитываются в составе операционных доходов и подлежат включению в финансовый результат организации.

Пример 3.

Организация получила в марте 2003 г. в банке кредит на приобретение акций другой компании в сумме 400 000 руб. сроком на 4 месяца. Согласно договору проценты по кредиту по ставке 24% годовых ежемесячно списываются банком с расчетного счета организации. Полученные кредитные средства были перечислены предприятием брокеру. В апреле брокером был приобретен для организации пакет акций за 400 000 руб. Сумма вознаграждения брокера составила 12 000 руб., в том числе НДС 2000 руб.

В бухгалтерском учете будут сделаны следующие проводки:

400 000 руб.- получен банковский кредит;

400 000 руб.- перечислены средства брокеру на приобретение акций;

8 000 руб. - расходы на выплату процентов включены в фактические затраты на приобретение акций;

12000 руб.- перечислено вознаграждение брокеру;

420 000 руб. (400 000 + 8 000 + 12 000) руб.- приняты к учету акции по первоначальной стоимости.

В дальнейшем после оприходования ценных бумаг до момента погашения кредита:

8 000 руб.- отражены в составе операционных расходов начисленные проценты по договору.

безвозмездно

Ценные бумаги получаются безвозмездно, в основном, по договору дарения. По договору дарения одна сторона безвозмездно передает или обязуется передать другой стороне в собственность имущество (ст.572 ГК РФ). Коммерческие организации могут дарить друг другу имущество стоимостью не более 5 МРОТ (п.4 ст.575 ГК РФ), т.е. 500 руб. Если же хотя бы одним из участников договора дарения будет или физическое лицо, то стоимость подарка ничем не ограничивается. Если коммерческая организация все же получила безвозмездно от другой такой же фирмы имущество свыше 5 МРОТ, то данная сделка может быть признана недействительной при подаче одним из заинтересованных лиц иска в суд. Это могут сделать заинтересованные лица (собственники организации, акционеры и т. п.) в течение 10 лет с момента безвозмездной передачи имущества (п.1 ст.181 ГК РФ). Если сделка будет признана недействительной, организация будет обязана вернуть дарителю все полученное от него имущество. Случается, что к этому моменту такое имущество уже не числится в организации. Тогда фирме придется возместить стоимость переданного имущества деньгами (п.2 ст.167 ГК РФ).

Первоначальная стоимость ценных бумаг, полученных организацией безвозмездно, зависит от того, котируются ли эти бумаги на ОРТБ или нет (п.13 ПБУ 19/02). Если ценные бумаги котируются на рынке ценных бумаг, то при их безвозмездном получении они принимаются к учету по текущей рыночной стоимости на дату принятия к бухгалтерскому учету.

Источниками информации о рыночных ценах может быть признана:

Официальная информация о биржевых котировках (состоявшихся сделках) на ближайшей к местонахождению (месту жительства) продавца (покупателя) бирже;

При отсутствии сделок на указанной бирже либо при реализации (приобретении) на другой бирже - информация о биржевых котировках (состоявшихся сделках) на этой другой бирже;

Информация о международных биржевых котировках;

Котировка Минфина России по государственным ценным бумагам и обязательствам.

По ценным бумагам, для которых организатором торговли на рынке ценных бумаг не рассчитывается рыночная цена, первоначальной их стоимостью в случае безвозмездного получения будет сумма денежных средств, которая может быть получена в результате их продажи на дату их принятия к бухгалтерскому учету.

Пример 4.

Организация получила в 2003 г. по договору дарения акции. Их рыночная стоимость подтверждена письменно Московской фондовой биржей в размере 1200 руб.

В бухгалтерском учете будут сделаны следующие проводки:

1200 руб. - отражена в составе внереализационных доходов стоимость безвозмездно полученных ценностей.

И для целей бухгалтерского, и для целей налогового учета стоимость безвозмездно полученных ценностей относится к внереализационным доходам (п.8 ПБУ 9/99 и п.8 ст.250 НК РФ). Налоговая база по прибыли увеличивается на всю текущую рыночную стоимость безвозмездно полученных активов в период их получения.

в счет вклада другой организации в уставный (складочный) капитал

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации (п.12 ПБУ 19/02). Эта оценка зафиксирована, обычно, в учредительных документах организации.

В установленных законодательством случаях стоимость вносимых финансовых вложений подтверждается независимым оценщиком. О том, в каких случаях это требует делать Федеральный закон от 26 декабря 1995 г. N 208-ФЗ "Об акционерных обществах", сказано в разделе 7 "Как учитывать вклад в уставный капитал и доходы по нему".

Что касается обществ с ограниченной ответственностью, то согласно п.1 ст.15 Закона N 14-ФЗ вкладом в уставный капитал общества могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку.

Денежная оценка неденежных вкладов в уставный капитал общества, вносимых участниками общества и принимаемыми в общество третьими лицами, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно. При этом если номинальная стоимость доли принимаемого участника, оплачиваемой неденежным вкладом, составляет более двухсот минимальных размеров оплаты труда, установленных федеральным законом на дату соответствующих изменений в уставе общества, такой вклад должен оцениваться независимым оценщиком. Номинальная стоимость доли нового участника в таком случае не может превышать сумму оценки указанного вклада, определенную независимым оценщиком (п.2 ст.15 Закона N 14-ФЗ).

по договорам, предусматривающим исполнение обязательств

неденежными средствами

Первоначальной стоимостью ценных бумаг, приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией (п.14 ПБУ 19/02). Стоимость активов, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

При невозможности установить стоимость активов, переданных или подлежащих передаче организацией, стоимость финансовых вложений определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные финансовые вложения.

Пример 5.

Организация по договору мены передает в оплату акций компьютер остаточной стоимостью 9000 руб. Его рыночная цена на момент передачи составляет 12 000 руб.

В бухгалтерском учете будут сделаны следующие проводки:

12 000 руб. - отражена стоимость объекта основных средств, передаваемого в счет оплаты акций по договору мены, исходя из рыночной стоимости;

2000 руб. - начислен НДС со стоимости передаваемого компьютера.

Для простоты операции по списанию начисленной амортизации и определения остаточной стоимости опустим.

9 000 руб. - списана остаточная стоимость компьютера;

1 000 руб. - определен финансовый результат по договору мены;

12000 руб. - приняты к учету акции, поступившие по договору мены по первоначальной стоимости, равной стоимости обмениваемого имущества;

12000 руб. - зачтены взаимные требования сторон при исполнении обязательств по договору мены.

4.3. Расходы по хранению

Хранение ценных бумаг осуществляется в кассе организации, в депозитарии или в банке. В кассе хранятся документарные ценные бумаги, депозитарий, обычно, осуществляет учет и хранение бездокументарных ценных бумаг.

Депозитарий - это профессиональный участник рынка ценных бумаг, который оказывает услуги по хранению сертификатов ценных бумаг или их учету и переходу прав собственности на ценные бумаги. Деятельность депозитария регулируется депозитарным договором с клиентом (договором о счете депо).

При хранении ценных бумаг в депозитарии они продолжают числиться на балансе организации, поскольку право собственности на них к депозитарию не переходит. При этом учет ценных бумаг осуществляется по местам хранения (депозитариям) или счетам депо.

Расходы по обслуживанию финансовых вложений организации, такие как оплата услуг банка и/или депозитария за хранение финансовых вложений, предоставление выписки со счета депо и т.п. признаются операционными расходами организации (п.36 ПБУ 19/02). В бухгалтерском учете они отражаются по дебету счета и кредиту счетов расчета с конкретной организацией. В Отчете о прибылях и убытках расходы, связанные с обслуживанием ценных бумаг, показываются по статье "Прочие операционные расходы". Услуги депозитариев и регистраторов по обслуживанию облигаций не освобождаются от НДС. Согласно разъяснению Минфина России от 06.10.98 N 04-02-05/3 суммы НДС по услугам, использованным в период нахождения ценных бумаг на балансе организации, относятся на счет учета операционных расходов и отражаются в бухгалтерской отчетности по статье "Прочие операционные расходы".

В налоговом учете расходы, связанные с обслуживанием приобретенных ценных бумаг, в том числе оплата услуг реестродержателя, депозитария, расходы, связанные с получением информации в соответствии с законодательством Российской Федерации, и другие аналогичные расходы в соответствии с пп.4 п.1 ст.265 НК РФ относятся к внереализационным.

Поскольку сами расходы учитываются в составе внереализационных расходов, то и НДС, уплаченный при их приобретении, должен быть учтен в их составе в момент признания самих расходов при наличии соответствующих документов, позволяющих включить НДС в расходы.

4.4. Стоимость при выбытии

ПБУ 19/02 устанавливает новый порядок определения стоимости финансовых вложений при их выбытии.

Выбытие ценных бумаг имеет место в случаях погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества и пр. (п.25 ПБУ 19/02). Дата выбытия вложений определяется на дату, когда к новому собственнику финансовых вложений переходит право собственности, финансовые риски, связанные с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.).

Порядок определения стоимости выбывающих финансовых вложений различается для "котируемых" финансовых вложений и "некотируемых". Если выбывают финансовые вложения, по которым определяется текущая рыночная стоимость, то их стоимость определяется организацией исходя из последней оценки (п.30 ПБУ 19/02).

Ценные бумаги могут оцениваться при выбытии по средней первоначальной стоимости и по способу ФИФО.

Трудно сказать, что это за метод "последней оценки", и является ли он методом "ЛИФО", который разрешен и в налоговом учете. С учетом требований ПБУ 19/02 постоянно переоценивать котирующиеся ценные бумаги на отчетную дату представляется наиболее безопасным выбор в обоих методах учета способа ФИФО, определяемом на каждую дату выбытия ценных бумаг (так называемый способ скользящей ФИФО).

Если выбывают финансовые вложения, по которым не определяется текущая рыночная стоимость, то их стоимость можно определить одним из трех способов:

По первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений;

По средней первоначальной стоимости;

По первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Выбор одного из этих способов допускается по каждой группе (виду) финансовых вложений и должен быть закреплен в учетной политике в качестве ее элемента (п.26 ПБУ 19/02).

Подробные примеры использования каждого из способов оценки при выбытии финансовых вложений даны в приложении к ПБУ 19/02, и автор не считает возможным на этом останавливаться.

Отметим лишь то, что при использовании способов ФИФО и средней первоначальной стоимости возможны два варианта: взвешенная или скользящая их оценка. Скользящая оценка дает возможность использовать ее на каждую дату совершения операций, что очень удобно при компьютерной обработке информации в бухгалтерских программах. Эти способы были и ранее, но официально они не были описаны. Использование скользящего способа дает более достоверные результаты и всегда поддерживалось налоговыми органами при проверке. Действительно, например, выводя аналитику по конкретному виду ценных бумаг, в большинстве бухгалтерских программ можно видеть конкретное их количество и общую стоимость по данной категории на каждый день. Разделив общую сумму на количество, удобно проверить стоимость выбывающей единицы данного вида вложений. Это дает возможность автоматизировать в бухгалтерской программе получение финансового результата от выбытия каждого вида финансового вложения на каждую дату его выбытия.

Сравним методы списания ценных бумаг с методами, разрешенными в налоговом учете. При реализации или ином выбытии ценных бумаг, в соответствии с принятой в целях налогообложения учетной политикой, организация самостоятельно выбирает один из следующих методов списания на расходы стоимости выбывших ценных бумаг (п.9 ст.280 НК РФ):

1) по стоимости первых по времени приобретений (ФИФО);

2) по стоимости последних по времени приобретений (ЛИФО);

3) по стоимости единицы.

Чтобы не вести отдельный налоговый учет, для учета "некотируемых" ценных бумаг лучше выбрать метод определения "по стоимости каждой единицы", который разрешен для этих видов вложений и в налоговом, и в бухгалтерском учете.

5. Меняется ли первоначальная цена финансовых вложений

ПБУ 19/02 введена новая норма, разрешающая котировать первоначальную стоимость финансовых вложений, по которой они были приняты к бухгалтерскому учету (п.18). С этой целью ПБУ вводит новое понятие "последующая оценка".

Для последующей оценки финансовые вложения разделяются на 2 группы (п.19):

Финансовые вложения, по которым можно определить текущую рыночную стоимость;

Финансовые вложения, по которым текущая рыночная стоимость не определяется.

Для каждой группы установлены свои правила изменения первоначальной стоимости финансовых вложений.

для котируемых

К финансовым вложениям, по которым можно определить текущую рыночную стоимость, относятся, как правило, финансовые вложения в котируемые ценные бумаги.

Эти активы отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем котировки их оценки на предыдущую отчетную дату (п.20). По желанию организации такая котировка может производиться ежемесячно или ежеквартально.

Это обязательное правило: котируемые ценные бумаги должны переоцениваться в бухгалтерском учете, т.е. их первоначальная стоимость меняется в обязательном порядке. Выбором организации может быть только периодичность, с которой первоначальная стоимость котируемых бумаг будет меняться в балансе.

Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты у коммерческой организации. Она отражается по кредиту (дебету) счета (в составе операционных доходов или расходов) в корреспонденции со счетом . У некоммерческой организации разница отражается как увеличение доходов или расходов в корреспонденции со счетом учета финансовых вложений.

Если у ранее котируемых ценных бумаг на какую-то отчетную дату текущая рыночная стоимость организатором торгов не определяется, необходимо отразить его стоимость в учете по стоимости его последней оценки (п.24).

Новизна этого правила состоит в том, что в обязательном порядке первоначальная стоимость котируемых ценных бумаг должна быть изменена и соответствовать рыночной подтвержденной оценке. Такая процедура дает возможность постоянно отражать в бухгалтерском балансе рыночную стоимость имущества, которым владеет организация на каждую отчетную дату.

А в налоговом учете и положительная, и отрицательная разница, полученная при переоценке ценных бумаг по рыночной стоимости, в целях исчисления налога на прибыль не учитывается (подп.24 п.1 ст.251 и п.46 ст.270 НК РФ). Это положение касается как профессиональных, так и непрофессиональных участников рынка ценных бумаг.

Здесь следует вспомнить ранее существовавшее положение в бухгалтерском учете. Участники рынка ценных бумаг не были обязаны переоценивать ценные бумаги по рыночной стоимости в обязательном порядке. Согласно п.3.5 Приказа Минфина РФ N 2 и п.5.1. постановления ФКЦБ N 40 котируемые ценные бумаги на конец года (квартала у профучастников) отражались в бухгалтерском балансе по рыночной стоимости, если она была ниже балансовой стоимости. Производилась корректировка стоимости ценных бумаг на сумму резерва под обесценение вложений в ценные бумаги, созданного за счет финансовых результатов организации в конце отчетного года. Это не являлось переоценкой, первоначальная стоимость финансовых вложений оставалась неизменной. А на сумму падения цены создавался резерв, за минусом которого котируемые ценные бумаги и отражались в балансе на отчетную дату.

У непрофессиональных участников рынка сумма отчислений в резерв и восстановления резерва на финансовый результат не учитывались в целях налогообложения.

Однако у профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность на основе лицензий, выданных в установленном порядке, такие операции с резервом могли быть учтены для целей налогообложения (ст.300 НК РФ). Для этого им необходимо было определять доходы и расходы по методу начисления.

Теперь ПБУ 19/02 говорит о резерве по некотируемым ценным бумагам, о котором мы скажем ниже. А для котируемых ценных бумаг необходимо делать их переоценку.

Поэтому если строго следовать формулировке НК РФ, то переоценка котируемых ценных бумаг, которую в обязательном порядке теперь должны производить все участники рынка ценных бумаг, не влияет на налоговую базу по прибыли. Получается несправедливость. При падении курса на котируемые ценные бумаги профучастники не могут учесть переоценку в целях налогообложения, поскольку она названа именно переоценкой, а ранее они создавали резерв на эту же сумму, который могли учесть при налогообложении прибыли. Суть, смысл операции осталась та же, а из-за того, что в НК РФ эта новая процедура не учтена, профучастники не смогут воспользоваться этой льготой.

Кстати, в соответствии с п.45 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации оценка вложений по рыночной стоимости предусмотрена только для акций, котирующихся на фондовой бирже или специальных аукционах, котировки которых регулярно публикуются. Видимо, после принятия ПБУ 19/02 в Положение по ведению бухгалтерского учета будут внесены изменения.

для некотируемых

К финансовым вложениям, по которым текущая рыночная стоимость не определяется, относятся вложения в уставные капиталы, по договору простого товарищества, в отдельные виды ценных бумаг и др. Их отражают в бухгалтерском учете и отчетности на отчетную дату по первоначальной стоимости (п.21 ПБУ 19/02).

Как правило, их первоначальная стоимость не меняется. При обесценении этих видов вложений создаются резервы. В бухгалтерской отчетности некотируемые финансовые вложения, по которым созданы резервы, отражаются по первоначальной стоимости за минусом созданного резерва. Порядок формирования резервов автор рассмотрит в разделе 6 Резервы под обесценение некотируемых финансовых вложений.

Исключение сделано только для долговых ценных бумаг. Если по ним не определяется текущая рыночная стоимость, то коммерческой организации разрешается разницу между первоначальной и номинальной стоимостью в течение срока их обращения равномерно по мере причитающегося по ним в соответствии с условиями выпуска дохода относить на финансовые результаты (в составе операционных доходов или расходов) (п.22 ПБУ 19/02). Некоммерческая организация может относить эту разницу на уменьшение или увеличение расходов.

Эта норма применяется, когда долговые ценные бумаги (например, облигации) приобретаются по цене, отличной от номинальной (т.е. указанной на облигации).

Если первоначальная стоимость приобретенных бумаг выше номинальной, то при каждом начислении причитающегося по ним дохода производится списание части разницы между первоначальной и номинальной стоимостью.

Если первоначальная стоимость ниже номинальной, то соответственно производится доначисление части разницы.

В обоих случаях часть списываемой (доначисляемой) разницы определяется исходя из общей суммы разницы и установленной периодичности выплаты доходов. К моменту погашения балансовая стоимость достигает номинальной.

Обратим внимания читателя на разрешительный порядок, который не является обязательным. Это положение не ново. Согласно п.44 Положения по ведению бухгалтерского учета разницу между суммой фактических затрат на приобретение и номинальной стоимостью долговых ценных бумаг разрешено в течение срока их обращения равномерно по мере начисления причитающегося по ним дохода относить на финансовые результаты. Принятое решение организация должна закрепить в учетной политике.

Пример 6.

Организация приобрела облигации за 109 000 руб. Срок погашения облигаций равен 3 годам. Номинальная стоимость облигаций - 100 000 руб. По облигациям ежегодно уплачивается процент по ставке 20% годовых. Организация приняла решение в учетной политике по долговым ценным бумагам отражать их по изменяющейся стоимости (доведение до номинальной стоимости путем корректировки учетной стоимости по мере получения дохода в течение срока обращения).

В бухгалтерском учете будут сделаны следующие проводки:

109 000 руб. - отражена первоначальная стоимость облигаций в сумме фактических затрат;

20 000 руб. (100 000 x 20%) - получен процентный доход по облигациям за первый год;

3 000 руб. (9 000 / 3) - списана 1/3 часть разницы между первоначальной и номинальной стоимостью облигации за 1 год;

15 000 руб. (20 000 - 5 000) - отражена сумма чистого дохода по облигациям за первый год.

В течение последующих лет до момента погашения облигаций организация повторяет три последние проводки. В результате в момент погашения облигаций их балансовая стоимость будет доведена до номинала - 100 000 руб.

Аналогично отражается и сумма доначисления первоначальной стоимости до номинала. По этой причине текущий финансовый результат будет выше.

В бухгалтерской отчетности по долговым ценным бумагам, по которым не определялась текущая рыночная стоимость, (п.42 ПБУ 19/02) подлежит раскрытию с учетом требования существенности информации:

О способах их оценки при их выбытии;

Разница между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения, начисляемая в соответствии с порядком, установленным пунктом 22 ПБУ 19/02;

Данные об их оценке по дисконтированной стоимости, о величине их дисконтированной стоимости, о примененных способах дисконтирования (раскрываются в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках).

6. Резервы под обесценение некотируемых финансовых вложений

ПБУ 19/02 вводит новое понятие "обесценение финансовых вложений". Это понятие применяется только к финансовым вложениям, по которым рыночная стоимость не определяется. Под обесценением (п.37) понимается устойчивое снижение стоимости ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности.

Для того чтобы признать, что вложения обесцениваются, необходимо одновременное наличие следующих условий:

На отчетную дату и на предыдущую отчетную дату учетная стоимость существенно выше их расчетной стоимости;

В течение отчетного года расчетная стоимость финансовых вложений существенно изменялась исключительно в направлении ее уменьшения;

На отчетную дату отсутствуют свидетельства того, что в будущем возможно существенное повышение расчетной стоимости данных финансовых вложений.

ПБУ 19/02 называет конкретные примеры ситуаций, в которых может произойти обесценение финансовых вложений (п.37):

Появление у организации-эмитента ценных бумаг, имеющихся в собственности у организации, либо у ее должника по договору займа признаков банкротства, либо объявление его банкротом;

Совершение на рынке ценных бумаг значительного количества сделок с аналогичными ценными бумагами по цене существенно ниже их учетной стоимости;

Отсутствие или существенное снижение поступлений от финансовых вложений в виде процентов или дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем и т.д.

При возникновении таких тенденций организация должна произвести проверку, позволяющую установить наличие условий устойчивого снижения стоимости финансовых вложений. Организацией должно быть обеспечено подтверждение результатов указанной проверки.

Если проверка подтверждает снижение стоимости, организация создает резерв под обесценение финансовых вложений. Резерв создается на величину разницы между учетной и расчетной стоимостью этих финансовых вложений.

Коммерческая организация образует резерв за счет финансовых результатов (в составе операционных расходов), а некоммерческая - за счет увеличения расходов.

В бухгалтерской отчетности стоимость таких финансовых вложений показывается по учетной стоимости за вычетом суммы образованного резерва под их обесценение.

Проверка на обесценение финансовых вложений производится не реже одного раза в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения. Организация имеет право производить указанную проверку на отчетные даты промежуточной бухгалтерской отчетности*(1).

Для формирования обобщенной информации о наличии и движении резервов предназначен регулирующий счет "Резервы под обесценение вложений в ценные бумаги".

Возможно, что с введением ПБУ 19/02 и внесением изменений Минфином РФ в План счетов он будет именоваться как "резервы под обесценение вложений в финансовые вложения".

Созданы резервы под обесценение вложений в некотируемые финансовые вложения.

Изменение величины резерва (корректировка) под обесценение вложений в некотируемые финвложения происходит в случае дальнейшего изменения их расчетной стоимости на конец отчетного периода бухгалтерской записью:

Увеличена (уменьшена) величина резерва под обесценение вложений в некотируемые финансовые вложения.

Резерв списывается на финансовые результаты (в состав операционных доходов) в двух случаях:

При продаже или ином выбытии финансовых вложений, под которые резерв создавался;

Если дальнейшего устойчивого существенного снижения стоимости этих вложений не происходит.

Списание резерва осуществляется в конце года или того отчетного периода, в котором произошло выбытие этих финансовых вложений бухгалтерской записью:

Произведена частичная или полная оплата денежными средствами взноса в уставный капитал другого юрлица;

Приняты в состав финансовых вложений полностью оплаченные инвестиции в оценке по учредительным документам.

Если вклад передается неденежными средствами, например основным средством или нематериальным активом, то между оценочной стоимостью имущества и стоимостью, по которой это имущество было приобретено или числится у передающей стороны, может образоваться разница (т.е. будут иметь место прибыль и убыток). Эта разница в бухгалтерском учете будет отражаться в составе операционных доходов или расходов.

Пример 7.

Организация в 2003 году передает в уставный капитал в качестве вклада основное средство первоначальной стоимостью 10 000 руб. (без НДС). НДС в размере 2000 руб. был принят к вычету из бюджета ранее. Остаточная стоимость основного средства на момент передачи составляет 6000 руб., начисленная амортизация - 4000 руб.

По соглашению между учредителями оценка данного средства определена в 8000 руб.

В бухгалтерском учете у передающей стороны (акционера) будут сделаны следующие записи:

10 000 руб. - списана первоначальная стоимость приобретенного основного средства;

8000 руб. отражена первоначальная стоимость финансовых вложений в уставный капитал другой организации (в денежной оценке объекта ОС, согласованной учредителями) на основании акта приема-передачи.

Эта бухгалтерская проводка осуществляется, если произведена полная оплата вклада. Если имущество передается в порядке частичной оплаты, то бухгалтерские проводки осуществляются с использованием счета , как и при частичной денежной оплате.

В соответствии с подпунктом 4 пункта 3 статьи 39 НК РФ передача имущества в качестве вклада в уставный капитал хозяйственного общества не признается для целей налогообложения реализацией этого имущества. Поэтому стоимость основных средств, вносимых в качестве вклада, не облагается НДС.

Если приобретено новое имущество, и вычет "входного" НДС по нему еще не произведен, но известно, что оно будет передано в счет вклада в уставный капитал, то суммы НДС включаются в первоначальную стоимость имущества.

Если имущество уже использовалось в производственной деятельности, и вычет входного НДС уже был ранее произведен, то в тот налоговый период, в котором такое имущество передается, ранее произведенный вычет должен быть уменьшен, т.е. НДС восстановлен в бюджет. Причины тому следующие.

Согласно пп.1 п.2 ст.171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров, используемых для осуществления операций, облагаемых НДС. Обязательным условием принятия сумм НДС по приобретенным ценностям к зачету из бюджета является использование их в производственной деятельности или для осуществления иных операций, признаваемых объектами обложения НДС. Передача имущества в качестве вклада в уставный капитал других организаций не является производственной деятельностью организации и не является объектом обложения НДС. Поэтому сумма НДС, возмещенная из бюджета по приобретенным ранее ОС и ТМЦ, должна быть восстановлена. Восстановлению подлежит сумма НДС, приходящаяся на остаточную стоимость указанных ОС и ТМЦ, которая не включена через амортизационные отчисления в себестоимость товаров (работ, услуг) или , учитываемые при определении налога на прибыль. Ведь именно эта часть стоимости имущества не будет уже использована в деятельности, облагаемой НДС.

Такой порядок разъяснен в п.3.3.3 Методических рекомендаций по применению главы 21 "Налог на добавленную стоимость" Налогового кодекса Российской Федерации, утвержденных приказом МНС России от 20.12.2000 г. N БГ-3-03/447.

Каков источник восстановления данного НДС?

В письме Минфина России от 17.02.98 г. N 04-03-11 было указано, что при передаче ОС предприятием-учредителем в уставный фонд дочернего акционерного общества суммы НДС, уплаченные поставщикам указанных ОС, восстанавливаются на расчеты с бюджетом за счет прибыли, оставшейся в распоряжении организации.

В свете нового ПБУ представляется невозможным учесть этот НДС в первоначальной стоимости финансовых вложений, поскольку она должна соответствовать оценке, установленной в учредительных документах.

1200 руб. - НДС, принятый ранее к возмещению из бюджета, уменьшен на сумму восстановленного НДС (6000 х 20%);

1200 руб. - списан восстановленный НДС по переданному в качестве вклада имуществу;

800 руб. - отражен финансовый результат (доход) от передачи имущества.

Указанная точка зрения МНС РФ по вопросу восстановления НДС неоднозначна. Так, Федеральный арбитражный суд Северо-Западного округа в постановлении от 02.07.01 г. по делу N 1544 указал, что вывод инспекции МНС РФ о том, что в момент передачи ОС в уставный капитал другой организации общество должно восстановить суммы НДС, предъявленные к возмещению из бюджета при их приобретении, и списать их за счет источников собственных средств, не основан на законодательстве о налогах и сборах. Такого же мнения придерживается и Федеральный арбитражный суд Московского округа (постановление от 09.11.01 г. по делу КА-А40/6389-01).

Если организация решит, что требования налоговых органов восстановить суммы НДС, принятые ранее к вычету по ОС, которые в дальнейшем реализуются, неправомерны, ей придется отстаивать свою позицию в арбитражном суде.

Сформировавшийся в бухгалтерском учете положительный финансовый результат в налоговом учете доходом считаться не будет (пп.2 п.1 ст.277 НК РФ).

выбытие вклада

При выбытии вклада в уставный капитал в бухгалтерском учете выбывающий вклад оценивается по первоначальной стоимости каждой выбывающей единицы (п.27 ПБУ 19/02).

В налоговом учете стоимость имущества при передаче в уставный капитал у обеих сторон оценивается не по согласованной учредителями оценке, а по стоимости имущества, учтенного в налоговом учете передающей стороны. Стоимость должна быть подтверждена документально. Поэтому при выходе из общества или его ликвидации не возникают ни доходы, ни расходы у обеих сторон, если имущество возвращается именно по налоговой оценке. И соответственно превышение налоговой стоимости, а не бухгалтерской, будет облагаться налогом на доходы (пп.4 п.1 ст.251 НК РФ, п.9 ст.250 НК РФ).

Выбытие вкладов в уставный капитал может происходить и при их продаже. Продажа долей в уставных капиталах других организаций отражается в учете по дебету счета и кредиту счета . Одновременно в дебет счета списывается балансовая стоимость объектов, учтенная на соответствующем субсчете счета . При наличии расходов по продаже они отражаются по дебету счета .

вклад по договору простого товарищества

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада организации-товарища признается их денежная оценка, согласованная товарищами в договоре простого товарищества (п.15 ПБУ 19/02).

Подтверждением получения имущественного вклада будет авизо об оприходовании имущества товарищем, ведущим общие дела, или накладная о передаче имущества.

Бухгалтерский учет будет аналогичным, лишь с той разницей, что вместо счета 58-1 для простого товарищества вклад учитывается на субсчете 58-4 "Вклады по договору простого товарищества":

Отражена первоначальная стоимость вклада в совместную деятельность имуществом в оценке, предусмотренной в договоре простого товарищества;

Отражено отклонение договорной стоимости имущества (в оценке, предусмотренной в договоре простого товарищества) от его учетной стоимости.

Передача имущества в качестве вклада в совместную деятельность не является реализацией (подп.4 п.3 ст.39 НК РФ) и, следовательно, не облагается НДС (подп.1 п.2 ст.146 НК РФ).

По вышеназванной причине сумма "входного" НДС, принятого к вычету ранее, приходящаяся на учетную стоимость переданных ценностей, подлежит восстановлению с уплатой в бюджет соответствующих сумм налога. В декларации по НДС подлежащие восстановлению суммы отражаются по строке 11 (код 430) в качестве налоговых вычетов. Напомним, что показатель строки 11 уменьшает общую сумму налоговых вычетов. Поэтому при заполнении строки 12 "Общая сумма НДС, принимаемая к вычету" показатели строк 6-10 складываются, и из полученной суммы вычитается показатель строки 11.

Повторимся, что в налоговом учете стоимость имущества оценивается не по согласованной учредителями оценке, а по стоимости имущества, учтенного в налоговом учете передающей стороны.

В интервью, данному "Бухгалтерскому приложению" к газете "Экономика и Жизнь" (N 7 за февраль 2003 г.), руководитель Департамента налогообложения прибыли МНС РФ К.И. Оганян признал существующую проблему отражения вкладов по договору простого товарищества. Он сообщил, что готовится выработка совместной позиции МНС РФ и Минфина РФ по данному вопросу. Поэтому читателю необходимо следить за появлением новых разъяснений.

Прибыль от совместной деятельности по договору простого товарищества для целей бухгалтерского учета учитывается в составе операционных доходов (п.7 ПБУ 9/99) бухгалтерской проводкой:

Отражена прибыль к получению (распределению) между товарищами.

Для целей налогового учета полученные доходы учитываются в составе внереализационных доходов участников товарищества и облагаются по общей ставке налога на прибыль (ст.278 НК РФ). Полученные убытки не учитываются.

доходы по вкладам

По финансовым вложениям в уставные капиталы других организаций или в виде приобретенных акций других организация предприятие может получать доходы от долевого участия в виде дивидендов.

В бухгалтерском учете они отражаются по принципу начисления в составе операционных доходов, а в налоговом учете по дате получения в составе внереализационных доходов.

Рассмотрим конкретные примеры отражения "иностранных" дивидендов и дивидендов, полученных от российских организаций.

Российская организация может получать дивиденды от иностранной организации или через ее постоянное представительство в РФ. Налогообложение этих доходов регулируется п.1 ст.275 НК РФ. В ней сказано, что сумма налога в отношении полученных "иностранных" дивидендов определяется налогоплательщиком самостоятельно. Налог уплачивается по ставке 15% (пп.2 п.3 ст.284 НК РФ) от суммы начисленных дивидендов.

Обращаем внимание на то, что в налоговую базу включается вся сумма дивидендов, причитающаяся к получению, вне зависимости от того, был ли удержан или нет налог по законодательству страны организации-нерезидента, выплачивающего доход.

На сумму удержанного налога за границей по специальной декларации может быть представлен зачет при определенном условии. Со страной, где расположен источник выплаты дивидендов, у РФ должен быть заключен международный договор об избежании двойного налогообложения, и в нем должен быть предусмотрен такой зачет. Специальная декларация подается в следующий за получением дохода отчетный период. Разрешенная к исключению сумма налога переносится в строку 330 Листа 02 Декларации по налогу на прибыль.

Размер засчитываемых сумм налогов, выплаченных за рубежом, не может превышать сумму налога, подлежащего уплате организацией в РФ. Зачет может быть произведен при представлении документа, подтверждающего уплату (удержание) налога за пределами РФ.

Для налогов, уплаченных самой организацией, требуется заверение такого документа налоговым органом соответствующего иностранного государства. А для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором с налоговыми агентами, достаточно подтверждения налогового агента (п.3 ст.311 НК РФ).

В настоящее время большинством международных соглашений предусматривается применение пониженных ставок - 5 или 10%. Однако в некоторых государствах возможно применение 15% ставки и даже 20%.

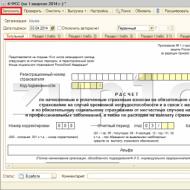

Сумма дивидендов к получению отражается в составе внереализационных доходов по строке 030 в Листе 02 "Расчет налога на прибыль" Налоговой декларации по налогу на прибыль организаций (утверждена Приказом МНС России от 07.12.2001 N БГ-3-02/542) и по строке 030 приложения 6 к листу 02. Отражение происходит в период поступления денежных средств на расчетный счет (в кассу).

Но налогообложение дивидендов происходит не по общей ставке 24%, а по специальной (15%). Поэтому из общей налоговой базы дивиденды должны быть исключены по строке 060 Листа 02 и включены в строку 010 раздела Б Листа 04 "Расчет налога на прибыль с доходов в виде процентов, полученных по государственным и муниципальным ценным бумагам, а также с доходов в виде дивидендов (доходов от долевого участия в иностранных организациях)". Затем по строке 030 приложения Б отражается сумма налога, исчисленная по ставке 15% и подлежащая уплате в федеральный бюджет.

Суммы налога на доходы в виде дивидендов, выплаченные за пределами РФ и засчитываемые в уплату налога на прибыль на основании специальной декларации, принятой налоговым органом, отражаются по строке 050 Приложения Б.

Пример 8.

Российская организация имеет вклад в уставный капитал американской организации. По результатам распределения прибыли годовым собранием акционеров эмитента, проведенным 01.03.2003, организации причитаются дивиденды за 2002 г. 1 000 долларов США. Из этой суммы по законодательству иностранного государства была удержана сумма налога в размере 10% - 100 долларов США.

29 марта 2003 г. 900 долларов США было перечислено на счет российской организации. Дивиденды выплачены через представительство в РФ в сумме 28 993,5 руб. (в российских рублях по курсу ЦБ РФ на дату выплаты - 32.2150), за минусом удержанного у источника выплаты налога на доходы 3221,5 руб. = 1 000 x 10% x 32,2150.

Курс ЦБ РФ за 1 $ на 01.03.03 составляет 31.8345 руб.

Поскольку сумма причитающихся организации дивидендов выражена в иностранной валюте, то в бухгалтерском учете и бухгалтерской отчетности она подлежит отражению в рублях. Пересчет производится по курсу ЦБ РФ, действующему на дату совершения операции в иностранной валюте (п.4 и 6 ПБУ 3/2000 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте", утвержденного Приказом Минфина России от 10.01.2000 N 2н). В нашем случае это дата признания дохода в виде дивидендов - 01.03.2002.

При получении дивидендов в бухгалтерском учете отражается курсовая разница по данной операции, возникающая в результате того, что курс ЦБ РФ на дату выплаты дивидендов отличается от курса на дату принятия к учету дебиторской задолженности по выплате дивидендов. Она зачисляется на финансовый результат организации по мере ее принятия к бухгалтерскому учету (п.п.11-13 ПБУ 3/2000).

Для целей налогообложения прибыли расходы в виде отрицательных курсовых разниц, полученных от переоценки имущества и требований (обязательств), стоимость которых выражена в иностранной валюте, включаются в состав внереализационных расходов (пп.5 п.1 ст.265 НК РФ).

В бухгалтерском учете 01.03.2003 (на дату вынесения решения о выплате дивидендов) осуществляются проводки:

31 834,5 руб. (1000 $ x 31.8345) - отражена сумма причитающихся дивидендов к получению на основании выписки из протокола общего собрания акционеров.

В налоговом учете сумма не отражается, поскольку она еще не получена.

3221,5 руб. (1000 x 32,2150 x 10%) - засчитана в уменьшение налога на прибыль сумма налога на доходы, удержанная источником дохода за рубежом.

Из текста пунктов 1 и 2 ст.275 НК РФ не совсем ясно, имеет ли право российская организация при выплате доходов своим акционерам уменьшить налоговую базу на сумму полученных иностранных дивидендов. По логике вещей, имеет: не все ли равно, какие именно дивиденды она "перевыдаст" своим акционерам - российские или иностранные. Тем более что с иностранных уплачены налоги в повышенном размере по сравнению с российскими. Однако некоторые авторы, например Лапина О.Г. (см. "Годовой отчет за 2002 г.", С.304) считают, что дивиденды, полученные из-за рубежа, в уменьшение сумм распределяемых дивидендов приниматься не будут. Пункт 2 ст.275 НК РФ дает право при расчете налоговой базы исключить лишь суммы, полученные самим налоговым резидентом от российской организации.

Если источником выплаты дивидендов является российская организация, она признается налоговым агентом и определяет сумму налога с учетом положений п.2 ст.275 НК РФ. При этом налоговый агент обязан исчислить, удержать и перечислить в бюджет сумму налога на доходы, а налогоплательщику - получателю дохода перечисляется сумма дивидендов за минусом удержанного налога. Следовательно, с суммы полученных дивидендов от российских организаций получатели дохода уплачивать налог на прибыль не должны. В противном случае доходы будут облагаться налогом на прибыль дважды - у источника выплаты доходов по ставке 6% и у налогоплательщика по ставке 24%.

В соответствии с п.1 ст.250 НК РФ полученные "очищенные" доходы от долевого участия в других организациях включаются в состав внереализационных доходов. Они отражаются в общей сумме внереализационных доходов по строке 030 и 060 Листа 02 Декларации по налогу на прибыль и по строке 130 Приложения 6 к листу 02.

Но так как с них налог уже удержан налоговым агентом, то полученная сумма выводится из состава налоговой базы путем одновременного исключения по строке 080 Листа 02 Декларации. В дальнейшем сумма полученных дивидендов нигде больше не отражается.

Сумма полученных от российских организаций доходов от долевого участия может в дальнейшем уменьшать налоги, которые нужно удержать при выплате доходов своим акционерам (участникам).

Если доходы от долевого участия выплачивают имуществом, то оно приходуется по дебету счетов активов и кредиту счета 76-3 .

Поскольку вклад в уставный капитал является некотируемым финансовым вложением, то в бухгалтерской отчетности на отчетную дату он отражается по первоначальной стоимости (п.21 ПБУ 19/02). По данному виду вложений может наступить устойчивое существенное снижение их стоимости (п.37 ПБУ 19/02), например отсутствие или существенное снижение поступлений от финансовых вложений в виде процентов или дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем и т.д. В этом случае организация создает резерв под обесценение этого вида вложений. Правила его создания и работы с ним изложены в разделе 6 Резервы под обесценение некотируемых финансовых вложений.

Тогда в бухгалтерском балансе финансовые вложения в виде вкладов в уставные капиталы показываются за минусом созданного резерва.

Если данная информация существенна для пользователей бухгалтерской отчетности, то в пояснительной записке должны быть раскрыты:

Стоимость вкладов;

Данные о резерве под их обесценение с указанием: вида вклада, величины резерва, созданного в отчетном году, величины резерва, признанного операционным доходом отчетного периода; сумм резерва, использованных в отчетном году (п.42 ПБУ 19/02).

8. Как учитывать предоставленные займы и доходы по ним

займы денежные

Займы могут выдавать не только кредитные учреждения, но и юридические лица. Займ можно выдать денежными средствами или имуществом.

Согласно пункту 1 статьи 807 Гражданского кодекса РФ по договору займа предприятие (займодавец) передает в собственность другого предприятия (заемщика) деньги или иное имущество. При этом заемщик обязуется через определенное время вернуть займодавцу взятое у него имущество. Договор займа считается заключенным только с момента передачи имущества заемщику.

ПБУ 19/02 подчеркивает, что финансовые вложения, в том числе в виде предоставленных займов, должны быть рассчитаны на получение дохода.

Гражданский кодекс предусматривает то, что займы могут быть бездоходными. Во-первых, стороны могут договориться, что договор будет беспроцентным. Во-вторых, договор займа, по которому заемщику передаются не деньги, а другие вещи, определенные родовыми признаками, предполагается беспроцентным, если в нем прямо не предусмотрено иное (ст.809 ГК РФ).

Размер процентов обычно определяется заранее и фиксируется в договоре займа. Если же он в договоре не установлен, то заемщик обязан платить проценты в размере ставки рефинансирования Центрального банка РФ на день уплаты долга или его соответствующей части (п.1 ст.809 ГК РФ).

У получающей займ стороны бухгалтерский учет займов регулируется Положением по бухгалтерскому учету "Учет займов и кредитов и затрат по их обслуживанию" (ПБУ 15/01), утвержденным приказом Минфина России от 02.08.2001 N 60н.

В соответствии с п.3 ПБУ 15/01 основная сумма долга по полученному займу учитывается организацией-заемщиком в соответствии с условиями договора займа в сумме фактически поступивших денежных средств или в предусмотренной договором стоимостной оценке других вещей.

Организация-заемщик принимает к бухгалтерскому учету указанную задолженность в момент фактической передачи денег или других вещей и отражает ее в составе кредиторской задолженности (п.4 ПБУ 15/01).

ПБУ 19/02 в части займов перекликается с ПБУ 15/01, однако не указывает что будет являться первоначальной стоимостью займа при выдаче займа имуществом: "договорная стоимость вещей" или фактическая себестоимость.

В сумме фактических затрат обязывает учитывать предоставленный займ пункт 44 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29 июля 1998 г. N 34н).

ПБУ 19/02 уточняет (п.35), что в бухгалтерском учете расходы, связанные с предоставлением организацией другим организациям займов, признаются операционными расходами организации.

Учет движения предоставленных займов осуществляется с использованием балансового счета 58-3 "Предоставленные займы". Для займов, выдача которых обеспечена векселями заемщика, может быть выделен отдельный субсчет "Предоставленные займы, обеспеченные векселями".

Предоставление займов денежными средствами отражается проводкой:

Предоставлен заем или предоставлен заем, обеспеченный векселем.

займы имущественные

Рассмотрим пример выдачи займа имуществом. Организациям часто приходится сталкиваться с проблемой пополнения оборотных средств путем временного заимствования сырья, материалов и иных материально-производственных запасов. Для этих целей одна сторона (заимодавец) может передать другой стороне (заемщику) материальные ценности в натуральном виде в рамках договора займа.

Договор займа ценностей близок к договору товарного кредита и представляет собой самостоятельную сделку заемного типа.

Существенным условием договора займа будет являться указание наименования и количества передаваемого заемщику ценностей. В договоре могут согласовываться условия о его качестве, ассортименте, комплектности. Заемщик обязан вернуть в оговоренные сроки товарно-материальные ценности точно такого же рода и качества. В противном случае такие отношения могут быть квалифицированы как бартерные, то есть вытекающие из договора мены.

При трактовке передачи имущества в заем возникает проблема. С одной стороны, по договору займа вещи передаются заемщику в собственность. А согласно пункту 1 статьи 39 Налогового кодекса РФ для целей налогообложения передача права собственности является реализацией. Следовательно, такие операции облагаются НДС.

С другой стороны, финансово-экономическим смыслом товарного займа является передача товаров (имущества, вещей) во временное пользование другому лицу. И поэтому его можно рассматривать по аналогии с договором аренды или безвозмездного пользования. Тогда никакой реализации этих товаров (имущества, вещей) не происходит. Имеет место лишь переход права собственности на их временное использование, за которое и должна устанавливаться соответствующая плата. Эта плата и должна быть объектом налогообложения НДС, а не сам предмет договора товарного займа.

Рассмотрим подробно первую позицию - о реализации предмета займа. В соответствии со ст.39 НК РФ факт реализации товаров, работ или услуг обуславливается следующими аспектами:

а) переходом права собственности от одного лица - продавца к другому лицу - покупателю;

б) обязательностью осуществления расчетов или безвозмездностью.

Как раз последнее условие отсутствует, поскольку заемщик не оплачивает заимодавцу товар, а возвращает такой же товар (в соответствии с требованиями ст.807 ГК РФ). Кроме того, отсутствует договор купли-продажи, продавцы и покупатели. И не представляется возможным выполнить требования, предусмотренные, в частности, п.2 ст.169 НК РФ по составлению продавцом и предъявлению покупателю счетов-фактур и т.д.

Кроме того, при принятии заимодавцем учетной политики в целях налогообложения "по оплате" реальный факт дня оплаты переданного по займу товара не наступает, как это предусматривается ст.167 НК РФ. Ведь возврат заемщиком товара не подпадает под понятие "прекращение встречного обязательства приобретателя указанных товаров перед налогоплательщиком, которое непосредственно связано с поставкой этих товаров", предусмотренного в пп.1, 2 и 3 п.2 ст.167 НК РФ. Не поступают на расчетный счет и денежные средства.

Поэтому в соответствии со ст.39 представляется невозможным квалифицировать договоры товарного займа в целях гл.21 НК РФ как реализацию имущества. Объект налогообложения есть, а облагаемого НДС оборота не возникает.

Кроме этого, возникают серьезные проблемы и с правом заимодавца на возмещение НДС в момент возврата займа, поскольку согласно ст.ст.171-172 НК РФ будут нарушаться требования, предусмотренные для вычета сумм НДС у покупателя.

Более обоснованно временно, до момента возврата заемщиком товарного займа, лишать заимодавца права на возмещение (вычет) сумм НДС по ранее приобретенному и произведенному возмещению НДС по товару, которые затем передаются по договору займа. Правомерность такого подхода очевидна, так как отсутствие объекта обложения НДС при выдаче товарного займа предполагает отсутствие и права на возмещение (вычет) сумм "входного" НДС.

Пример 9.

Предприятие в марте 2003 г. заключило договор займа с другим предприятием сроком на 2 месяца. Займ выдан товарами, которые заемщик обязан вернуть в аналогичном ассортименте аналогичного качества. Фактическая себестоимость товаров у предприятия составляет 100 000 руб. Проценты по договору не начисляются.

В бухгалтерском учете займодавца осуществляются бухгалтерские проводки:

20 000 руб. - начислен НДС в качестве операционных расходов как потеря права заимодавца на возмещение ранее предъявленного к вычету НДС по передаваемым ценностям.

При возврате займа:

100 000 руб. - оприходованы товары, переданные взаймы по учетной цене.

В соответствии с п.27 ПБУ 19/02 при выбытии финансовых вложений в виде предоставленных другим организациям займов они оцениваются по первоначальной стоимости каждой выбывающей из приведенных единиц бухгалтерского учета финансовых вложений.

Из примера видно, что себестоимость возвращенного товара должна остаться прежней, равной стоимости до его передачи, т.е. 100 000 руб.

20 000 руб. - предъявлен к вычету НДС, уплаченный ранее при передаче товара взаймы.

Это означает, что товары опять стали товарами, которые предназначены для продажи. И "входной" НДС по ним налогоплательщик вправе предъявить к вычету из бюджета.

При выдаче займа на данном примере видно, что на период займа отвлекаются оборотные средства займодавца в сумме на уплату НДС в связи с безвозмездным производством услуги для заемщика. Поэтому безвозмездность услуги не выгодна для займодавца. В связи с этим уплата процентов правомерна.

доходы по займам

Если в договоре предусмотрено начисление процентов, то необходимо четко оговорить стоимость передаваемых взаймы ценностей на момент их передачи. В противном случае невозможно будет определить сумму процентов, подлежащих уплате кредитору. Начисление процентов по полученным займам организация производит в порядке, установленном договором займа.

Начисленные по договору займа проценты являются операционными доходами (п.7 Положения по бухгалтерскому учету "Доходы организации" (ПБУ 9/99)) и отражаются в соответствии с договором бухгалтерской проводкой:

Начислен НДС на сумму процентов по договору займа товарно-материальными ценностями.

В целях налогообложения прибыли согласно пункту 6 статьи 250 Налогового кодекса РФ проценты являются внереализационными доходами. Если предприятие использует кассовый метод определения доходов и расходов, то их нужно отразить в налоговом учете только после их получения (ст.273Налогового кодекса РФ).

Если предприятие определяет налогооблагаемую базу по методу начисления, то проценты отражаются в налоговом учете в том периоде, когда их нужно начислить по договору. Это установлено в подпункте 3 пункта 4 статьи 271 Налогового кодекса РФ. В декларации по налогу на прибыль они показываются по строке 030 листа 02.

раскрытие в бухгалтерской отчетности

Поскольку займы являются некотируемыми финансовыми вложениями, то в бухгалтерской отчетности на отчетную дату они отражаются по первоначальной стоимости (п.21 ПБУ 19/02).

Обратим внимание на новые положения, оговоренные ПБУ 19/02 (п.23 и 37). По предоставленным займам организация может составлять расчет их оценки по дисконтированной стоимости. При этом записи в бухгалтерском учете не производятся. Организация должна обеспечить подтверждение обоснованности такого расчета. Если дисконтированная стоимость используется, то в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках (п.42 ПБУ 19/02) подлежат раскрытию данные об оценке предоставленных займов по этой стоимости, ее величине и примененных способах дисконтирования. Делать это нужно, если такая информация отвечает требованиям существенности.

По данному виду вложений может наступить устойчивое существенное снижение их стоимости (п.37 ПБУ 19/02).

Если на конец года при проверке на обесценение финансовых вложений по предоставленным займам появилась информация о том, что у должника по договору займа появились признаки банкротства либо он объявлен банкротом, коммерческая организация создает резерв под обесценение финансовых вложений. В этом случае в бухгалтерской отчетности финансовые вложения показываются по первоначальной стоимости за вычетом созданного резерва. По выбору организации проверку на обесценение можно производить на отчетные даты промежуточной бухгалтерской отчетности*(1).

О том, как создаются резервы под обесценение некотируемых финансовых вложений, рассказано в разделе 6 "Резервы под обесценение некотируемых финансовых вложений".

*(1) Отчетный период - период, за который организация должна составлять бухгалтерскую отчетность. Организация должна составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом с начала отчетного года (п.4 и 48 ПБУ 4/99 "Бухгалтерская отчетность организации", утвержденного Приказом Минфина РФ от 6 июля 1999 г. N 43н).

Доходы, возникающие из результатов владения финансовыми вложениями, в соответствии с Положением по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) признаются: доходами от обычных видов деятельности; прочими поступлениями.

Расходы, связанные с обслуживанием финансовых вложений организации, в частности: оплата услуг банка;

оплата услуг депозитария за хранение финансовых вложений; предоставление выписки со счетов депо и др. признаются операционными расходами организации.

Вместе с тем стоимость финансовых вложений не есть величина постоянная или имеющая устойчивую тенденцию к возрастанию. В условиях рынка, когда конъюнктура постоянно меняется, имеется вероятность снижения стоимости финансовых вложений. Более того, в результате резких конъюнктурных колебаний величина стоимости финансовых вложений может иметь устойчивую тенденцию к понижению. Т.е. может наблюдаться обесценение финансовых вложений.

Обесценение финансовых вложений представляет собой устойчивое существенное снижение их стоимости, по которой не определяется текущаая рыночная стоимость, ниже величины экономической выгоды, которую организация предполагает получить от данных финансовых вложений при обычных условиях ее деятельности. Оно характеризуется одномоментным наличием следующих условий:

1) на отчетную и предыдущую отчетную даты учетная стоимость существенно ниже их расчетной стоимости;