Как выдается банковская гарантия. Условия выдачи банковской гарантии. На каких условиях осуществляется выдача гарантий

Сколько стоит банковская гарантия на обеспечение исполнения контракта. Стоимость банковской гарантии обычно не превышает 5% от суммы обеспечения, что в 20 раз доступнее, чем отнести деньги в банк. Возврат банковской гарантии при исполнении контракта невозможен.

С тоимость банковской гарантии не возвращается поставщику, в отличие от денежного обеспечения контракта.

Но и хранение денежного обеспечения у заказчика не приносит дохода в отличие от размещения в банке. Те же 5% и больше составит упущенная выгода от заморозки средств, не говоря уже о том, что эти деньги могли бы работать в оборотном капитале компании и приносить десятки процентов в год.

Оформление банковской гарантии по шагам

Заниматься вопросом получения банковской гарантии стоит еще до подачи заявки на тендер. Вы можете не получить банковскую гарантию по госконтракту на заявленную сумму в связи с недостаточно сильным финансовым положением компании или отсутствием необходимых документов.

Шаг 1. Оценка банком-гарантом финансового положения организации

В первую очередь необходимо оценить, сможет ли компания получить гарантию и на какую сумму.

Для этого можно прислать финансовую отчетность за 5 последних кварталов на электронную почту . В письме укажите сумму банковской гарантии, на которую рассчитываете или, если тендер уже опубликован, вставьте ссылку на него.

Второй вариант – самостоятельно оценить свое финансовое положение.

Проверьте, соответствует ли организация основным требованиям, предъявляемым банками гарантами на получение гарантии:

- Срок регистрации организации (или ИП) не менее полугода

- Отсутствие нулей или убытков минимум за последние 1-2 квартала

- Отсутствие просроченных задолженностей по налогам и сборам

Это лишь общие требования. У разных банков они могут отличаться. Для подробного анализа лучше обратиться к нашим специалистам.

Шаг 2. Подготовка документов для получения банковской гарантии

Вопросом подготовки документов для получения гарантии также лучше озаботиться заранее. Часть из них необходимо будет запросить в налоговой, часть – в банке.

Сроки подготовки документов в этих организациях могут доходить до 10 дней. Список документов для получения банковской гарантии приведен ниже.

Документы для получения банковской гарантии, которые должны быть в организации

- Устав со всеми изменениями и дополнениями.

- Свидетельства о государственной регистрации (ОГРН) и постановке на учет (ИНН).

- Документы, подтверждающие полномочия лиц, которые имеют право выступать от имени организации и подписывать договоры (решение уполномоченного органа о назначении на должность руководителя, приказ о вступлении в должность руководителя, приказ о назначении на должность главного бухгалтера/или о возложении функций главного бухгалтера на руководителя/ или договор на бухгалтерское обслуживание).

- Копия свидетельства на право собственности помещений, используемых для осуществления деятельности предприятия или копия договоров аренды.

- Карточка с образцами подписей и оттиском печати из банка.

Документы для банковской гарантии, которые нужно запросить в бухгалтерии

- Бухгалтерская отчетность за 5 (пять) последних кварталов. Для основной системы налогообложения необходимо предоставить все пять форм отчетности, для упрощенной – только две.

- Анализ счетов 50 и 51 (иногда может потребоваться также анализ других счетов (60, 62, 76, 66, 70 и др.). Их подготовка в бухгалтерии не займет много времени.

- Декларации по налогу на прибыль и НДС за 5 последних отчетных периодов. Для упрощенки – декларация за последний финансовый год.

Документы для банковской гарантии, которые нужно запросить в налоговом органе

- Выписка из ЕГРЮЛ или ЕГРИП.

- Акт сверки расчетов по налогам и сборам. Данный документ возможно получить в электронном виде.

- Справка о расчетных счетах, открытых в банках на момент подачи заявки.

Список достаточно большой, но не переживайте, большинство из этих документов должны быть в бухгалтерии организации и среди уставных документов и только некоторые документы потребуется подготовить, чтобы ее получить.

Будьте осторожны, если кто-то предлагает получить банковскую гарантию всего по нескольким документам. Скорее всего такая банковская гарантия будет неофициальной. Это просто листок бумаги, который ничего не стоит.

Подобная гарантия не будет зарегистрирована в реестре банковских гарантий на официальном сайте закупок, ее не примет заказчик. Деньги, заплаченные за “серую” банковскую гарантию, будут выброшены на ветер.

Подумайте сами, банк-гарант, в случае невыполнения вами контракта, должен будет перечислить заказчику сумму обеспечения. Это не те деньги, которые вы ему заплатили, а гораздо большая сумма. Вряд ли банк будет раздавать такие поручительства, не проверяя и не покрывая свои риски.

Шаг 3. Согласование проекта банковской гарантии и оплата на банк

Вы предварительно получили подтверждение о том, что организация сможет получить банковскую гарантию, еще до победы. Большую часть документов уже подготовили. Как только тендер выигран, вы высылаете нам полный комплект документов.

В течении нескольких дней банки – партнеры проводят проверку организации, утверждают выдачу банковской гарантии и ее условия. От части банков, возможно, будет отказ.

В итоге из оставшихся предложений выберите лучшее, подпишите договор и оплатите счет.

Шаг 4. Получение банковской гарантии

На следующий день после оплаты счета и предоставления оригиналов документов можно получить банковскую гарантию. Весь процесс получения банковской гарантии занимает не более 5 дней. Мы учитываем сроки, утвержденные законодательством, и в случае необходимости стремимся ускорить процесс.

Почему стоит работать с нами?

- Мы начинаем работать с Клиентом еще до подачи заявки на тендер.

- Условия банка и наши условия, как агента этого банка, для вас одинаковые. Банк – это структура, где процесс выдачи банковских гарантий автоматизирован и им не интересна Ваша конкретная ситуация. Не ждите в банке индивидуального подхода и разъяснения причин отказа.

- В связи с политикой, проводимой Министерством финансов, на рынке банковских гарантий сложилась такая ситуация, когда спрос превышает предложение. Поэтому банки не заинтересованы в каждом клиенте, своих клиентов они всегда получат.

- Вы не сможете подать заявки в такое количество банков, с которыми мы работаем. Через нас увеличиваются шансы срочно получить банковскую гарантию даже при большом количестве отказов от банков.

- Если сумма банковской гарантии менее 15 млн рублей, можно получить банковскую гарантию без покрытия или залога, поручительства и открытия счета.

Банковская гарантия является дополнительным финансовым инструментом, согласно которой регулируется выполнение обязательств по контракту. Другими словами, это возможность кредитора, который не уверен в платежеспособности потенциального заемщика, обезопасить себя от риска невыполнения должником своих обязательств по выплате задолженности. В подобной ситуации кредитору погашает установленную сумму банк. На сегодняшний день этот способ минимизировать все риски, составляя договор обеспечения, считается наиболее выгодным. И одним из лидеров по выдаче гарантий считается ВТБ-банк, гарантийное обеспечение которого является сильной стороной. И данная статья посвятит вас в то, что из себя представляет банковская гарантия и каковы условия предоставления банковской гарантии.

Гарантия банка ВТБ является сделкой, регулируемой положениями Гражданского Законодательства, и банковской операцией, которую регулируют законы и нормативные банковские акты. Выдачи банковских гарантий осуществляются на основании предоставленных в банк либо другое кредитное учреждение необходимого пакета документов и заявки.

Условия предоставления банковской гарантии обеспечения – участие трех сторон. Бенефициаром выступает кредитор, в пользу которого банк выдает гарантии. Принципалом выступает должник бенефициара. Банк является гарантом, стороной, которая выдает в пользу бенефициара письменный документ, указывая в нем обязательство о выплате оговоренной денежной суммы.

В роли гаранта может выступать банк, в том числе ВТБ, некоторые кредитные и страховые организации. На основании заявки и прилагающегося пакета документов они могут принять решение относительно выдачи гарантии. И в большинстве случаев платежеспособность исполнителя и его благонадежность являются одним из основных критериев при принятии данного решения. Гарант выдает банковскую гарантию на основании заявки принципала. Целью этого документа является гарантия обеспечения надлежащего исполнения взятых на себя обязательств должником по отношению к кредитору.

Порядок выдачи данного банковского документа довольно прост. Между принципалом и гарантом заключается договор на предмет выдачи банковской гарантии, для исполнения которого гарантом выдается документ на определенных условиях. Принципал за выдачу гарантии выплачивает вознаграждение гаранту.

Важные моменты для гаранта

Как ранее упоминалось, выдаст банк гарантию или нет, зависит от того, какие характеристики и пакет документов будут предоставлены принципалом в банковское учреждение. Если гарант свободно сможет по ним проверить благонадежность исполнителя в финансовом понимании, скорее всего, он сможет получить документ. Для этого принципал должен соответствовать требованиям, которые выдвигает банк относительно выдачи обеспечения. А критерии в этом плане у банковских учреждений довольно высоки, так как в случае невыполнения обязательств исполнителем, сумму обеспечения придется выплачивать именно им. Следовательно, если кредитная история и бухгалтерская деятельность исполнителя не внушает банку доверия, маловероятно, что он получит гарантию согласно своей заявки.

Формы банковских гарантий

Возможно предоставление банковской гарантии ВТБ банком в следующих формах:

- Гарантия платежа – банк предоставляет гарантию обеспечения и выплаты денежной суммы в случае невыполнения условий, которые диктует договор, в пользу поставщика или продавца.

- Тендерная гарантия – выданное банком обязательство в пользу потенциального участника тендера, который предложил организатору этого тендера осуществить ему выплату в случае, если участник откажется от своего предложения, либо если тендерный договор не будет подписан в срок, установленный соответствующей документацией тендера, в случае победы на торгах участником конкурса.

- Гарантия исполнения обязательств, когда банк обязуется, например, в случае соответствующей заявки от продавца в пользу покупателя, осуществить выплату конкретной денежной суммы, если продавец не выполнит взятые на себя обязательства.

- Гарантия возврата авансового платежа – в этом случае обязательство банка заключается в выплате денежной суммы аванса в пользу покупателя, если принципалом не были выполнены взятые согласно условий, которые содержит договор обязательства.

- Гарантии в пользу таможенной и налоговой служб.

- Гарантии для туристических операторов.

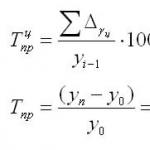

Финансовый отчет

На каких условиях осуществляется выдача гарантий

Условия получения банковской гарантии прописаны в Соглашении, которое заключается между стороной выступающей гарантом, и принципалом. Кроме того, Соглашение устанавливает порядок оформления и выдачи документа, взаиморасчеты по выплате вознаграждения гаранту принципалом, право регрессного платежа гаранта к должнику, его объем и реализация при наступлении гарантийной ситуации. Чтобы получить от гаранта банковскую гарантию, необходимо быть в курсе условий, выдвигаемых бенефициаром, а также нужно знать, какая денежная сумма потребуется для обеспечения заявки. Затем следует сбор необходимых документов для предоставления в банковское или другое кредитное учреждение. Для получения гарантии также принципалу необходимо будет предоставить гаранту подтверждение о своем финансовом состоянии. Это обязательные условия.

К необязательным можно отнести следующие:

- Открытие в банке, выступающим гарантом, расчетного счета.

- Внесение залога.

- Отчеты финансовой деятельности за разные периоды.

Банковская гарантия может быть предоставлена ВТБ банком на выгодных условиях. При этом она должна содержать отлагательное условие. Это обязательный критерий заявки. Если условия получения банковской гарантии предусматривают безусловное требование для осуществления обеспечения исполнения обязательств, которые предусматривает договор, то условие отлагательное предполагает подписание контракта на предоставление этого банковского документа в соответствии с обязательством о выполнении условий договора, возникшие в течение заключения контракта на выдачу гарантии.

Отлагательное условие о выдаче гарантий банком ВТБ предусматривает следующие положения :

Гарант выдает финансовый документ, если принципал соблюдает условия предоставления банковской гарантии, предусмотренные нормативными актами банка: банк получает пакет документов, соответствующих условиям Соглашения, карточка, где предложены образцы подписей лиц, имеющих полномочия, а также образец оттиска печати организации принципала и копия протокола оценки.

Отлагательное условие действуют в соответствии с Соглашением до момента, пока принципал не выполнит условия, которые содержит подписанный договор, хотя у гаранта есть право отказа от одного или нескольких условий отлагательных, либо дать согласие относительно того, чтобы принципал выполнил несколько или одно отлагательное условие.

Если на конкретный момент будет выполнено отлагательное условие (или несколько), однако в связи с возникающими впоследствии обстоятельствами они окажутся вновь невыполненными частично либо полностью, то отлагательное условие, выполненное ранее, возобновляется, как действующее и автоматически будет являться таковым до окончания срока Соглашения.

В связи с тем, что сделка по выдаче банковского документа является односторонней, должны быть предусмотрены существенные условия банковской гарантии. Соответственно, перед тем, как оформить выдачу гарантии на основании заявки, банковская организация (кредитное учреждение) должна в обязательном порядке заключить с клиентом договор, в котором будет оговорен порядок выдачи гарантии, обеспечение, условия выплаты в гарантийной ситуации, взаимоответственность между сторонами, выступающими гарантом и исполнителем. В этом случае должно быть предусмотрено обеспечение, как и при составлении кредитного договора. Все условия выдачи должны быть указаны четко, ясно и с указанием в соответствующем пункте конкретной денежной суммы, а не порядка, по которому она может быть определена. Сумма должна быть указана в национальной валюте и выдаваться конкретному кредитору, который должен быть указан в тексте гарантии и содержании заявки.

Ниже предложен видео-материал по теме :

Банковская гарантия от ВТБ банка, преимущества

- Банковская гарантия обеспечения предоставляет возможность отсрочки платежа и получения товарного кредита;

- Банк гарантирует выплату финансов в качестве компенсации в случае, если сторона, взявшая на себя обязательства по исполнению условий договора, не выполнила их;

- Выполнение обязательств, которые предусматривает договор, гарантируется даже без внесения авансового платежа;

- Банковская гарантия в сравнении с кредитованием экономит ваши средства.

Какие требования выдвигаются к компаниям для выдачи гарантии без залога? В чем особенности оформления гарантии от страховой компании? Как с помощью брокеров заключить договор банковской гарантии?

Заключая коммерческие соглашения, стороны не могут быть уверены друг в друге на 100%. Экономика – штука сложная и непредсказуемая. Заказчики заинтересованы в своевременном и надлежащем выполнении означенных договором работ и поэтому вправе потребовать от исполнителей документальных гарантий лояльности.

Такие гарантии выдаёт третья сторона – банк, который выступает своего рода поручителем должника по обязательствам .

Цель банковской гарантии – обеспечить выполнения условий контракта. С этим документом заказчик имеет право на компенсацию в случае, если исполнитель не сделает, что обещал по контракту, или сделает это ненадлежащим образом.

О том, как оформить банковскую гарантию , расскажу я, Денис Кудерин, эксперт журнала «ХитёрБобёр» по экономическим и финансовым вопросам. Обязательно читаем статью до конца – в финале вас ждут советы, как получить банковскую гарантию быстро, просто и с минимальными денежными затратами.

1. Что такое банковская гарантия и для чего она оформляется

Банковские гарантии используются в практике международной торговли, во внутренних коммерческих операциях, в экономических взаимодействиях между государством и частными компаниями.

Гарантия – своего рода дополнительная страховка для заказчика, которая компенсирует его издержки в случае недобросовестной работы исполнителя.

Пример

Малоизвестная, но перспективная частная строительная фирма «Прораб» выигрывает тендер на реконструкцию центральной городской поликлиники. Работа масштабная, стоит дорого.

Муниципалитету нужна уверенность, что работы будут выполнены точно в срок и качественно. Терпеть убытки никто не хочет. Поэтому муниципальные органы требуют от фирмы предоставить банковскую гарантию на обеспечение контракта. Компания оформляет гарантию в Сбербанке и передаёт её заказчику.

В случае, если «Прораб» откажется от договора или не проведёт реконструкцию в срок, банк выплатит муниципалитету неустойку. В дальнейшем финансовое учреждение будет взыскивать потраченные деньги с должника по обязательствам.

Стороны гарантийной сделки:

- бенефициар (заказчик);

- гарант (банк или иное кредитное учреждение);

- принципал (исполнитель, должник по обязательствам).

В нашем примере бенефициар – это муниципалитет, гарант – Сбербанк, принципал – строительная компания «Прораб».

Чем банковская гарантия (БГ) отличается от страховки?

При всей своей схожести отличия между этими типами документов есть и существенные:

- Ими занимаются разные учреждения. Страховые фирмы в принципе могут выдавать гарантийные поручительства, но согласно новым поправкам в законодательстве от 2015 года, такие документы нельзя считать именно банковскими гарантиями. Они называются - платежные гарантии . Их не примут в качестве . А это самая востребованная сфера БГ.

- В договоре банковской гарантии участвуют 3 стороны, а не 2, как при страховании.

- При наступлении гарантийного случая поручителем выступает банк – именно с него будет требовать денежную компенсацию заказчик в случае невыполнения должником взятых на себя обязательств.

- Сумма БГ иногда достигает десятков и сотен миллионов. Далеко не все страховщики способны оплатить такие риски.

Инициатор оформления банковской гарантии – всегда принципал. Он и платит комиссионные, ибо банк заключает соглашение не на безвозмездной основе. Финансовому учреждению нужна уверенность в благонадёжности клиента, поэтому всем подряд гарантии не выдают. Компания должна быть платежеспособной, стабильной, успешной, желательно – опытной.

Создаётся впечатление, что гарантии нужны только заказчикам услуг, но на деле этот инструмент выгоден всем сторонам сделки.

Преимущества БГ:

- экономия финансов исполнителя – ему не нужно замораживать оборотные средства на своём счету для обеспечения контракта;

- с банковскими гарантиями компании имеют право участвовать в произвольном количестве тендеров;

- принципал получает дополнительный стимул выполнить свои обязательства качественно и в срок;

- гарантия оформляется быстрее, чем кредит, да и проценты по выплатам в десятки раз меньше.

Помимо прочего, у потенциальных партнёров больше доверия к фирмам, использующим банковские гарантии. Для небольших частных компаний БГ открывают дорогу к крупным сделкам и выгодным долгосрочным контрактам.

Ещё пару лет назад оформить БГ было гораздо проще. Почти все банки работали в этом направлении, хотя качество таких услуг нередко вызывало нарекания. В 2015 году с вступлением в силу нового закона количество финансовых учреждений, имеющих право на оформление БГ, резко сократилось.

Согласно новому законодательству, БГ выдают только те банки, которые состоят в официальном списке Министерства Финансов РФ. Главные критерии отбора банков Минфином – размер уставного капитала (он должен быть больше 1 млрд рублей) и отсутствие претензий со стороны Центробанка.

Узнать, состоит ли банк-кандидат в списке, очень просто – информация есть на официальном сайте Минфина.

Официальный сайт Министерства финансов РФ подскажет, вправе ли ваш банк выдать БГ

При этом сами гарантии, представляющие собой письменные соглашения, оформляют согласно строгим требованиям и обязательно вносят в государственный реестр, что подтверждает подлинность этих документов.

Я расскажу о преимуществах и недостатках каждого из них.

Вариант 1. Классическое оформление

«Классика» - для тех, кто не слишком торопится и предпочитает оформить документ самостоятельно, без посредников, в заранее выбранном банке. Как правило, это договоры на крупную сумму – от 20 млн. руб.

Время оформления документа – 14-20 дней.

Вариант 2. Ускоренное получение

При ускоренном оформлении список документов – меньше, как и сроки выдачи гарантии. Такую бумагу вам сделают за 5 дней. Правда, и суммы гарантии меньше – до 15 млн. Такой вариант часто предлагают учреждения, заинтересованные в привлечении новых клиентов.

Ускоренным способом пользуются также посредники – брокеры, которые делают бумажную работу и ведут переговоры с банками от имени клиента.

Вариант 3. Оформление в электронном виде

Самый простой и быстрый способ. Главный минус – небольшая сумма гарантии. Как правило, это 2-5 млн. рублей. Принципал отправляет документы в электронном виде и получает готовую гарантию тоже в цифровом варианте. Ему остаётся только распечатать несколько экземпляров и передать один из них бенефициару.

В таблице все параметры вариантов оформления представлены в наглядном виде:

Желая сэкономить время, некоторые принципалы оформляют документы в сомнительных посреднических компаниях, которые выдают им «серую» гарантию. Такой документ не зарегистрирован в госреестре и не имеет законной силы.

Признаки недействительной гарантии:

- гарантия выдаётся буквально за несколько часов;

- от клиента требуется всего 2-3 документа, при этом сойдут даже плохонькие копии;

- гарантию обязуются доставить чуть ли не в офис в день оформления, тогда как официальные гарантии желательно получать непосредственно в банке;

- вам не сообщают, в каком банке оформляют гарантию и не дают телефон, по которому можно связаться с финансовым учреждением – стало быть подтвердить легитимность процедуры невозможно.

«Серая» гарантия чревата убытками, штрафами и подмоченной репутацией. Заказчик просто откажется с вами работать, если при проверке документ окажется недействительным. И будет абсолютно прав.

3. Как оформить банковскую гарантию без залога – 6 главных этапов

Банки требуют залог с тех принципалов, в платежеспособности которых не уверены. Но в основном исполнителям федеральных и муниципальных заказов этот документ выдают без залога и поручительства. Как правило, такой вид обеспечения выдаётся под более высокую комиссию, поскольку риски банка увеличиваются.

На выдачу БГ без дополнительных условий могут рассчитывать:

- компании, которые работают на рынке более 3-6 месяцев;

- фирмы, готовые предоставить бухгалтерскую отчётность и доказать стабильность своего финансового статуса;

- компании, доходы которых сравнимы с суммой гарантии;

- кандидаты, уже имеющие опыт в подобных сделках.

Преимущество будут иметь те принципалы, которые успешно работают в сфере, соответствующей договору, уже много лет.

Этап 1. Выбор банка

На момент написания статьи в список Минфина входят около 300 банков. Если вашего потенциального партнёра в этом перечне нет, ищите другую организацию.

Другие важные нюансы:

- проще оформить БГ без залога в том банке, в котором у вас уже есть счёт (при условии, конечно, что банк входит в список);

- если опыт в деле оформления гарантийных документов нулевой – действуйте через брокера;

- если сам бенефициар рекомендует конкретное учреждение, воспользуйтесь его советом – ваши отношения с заказчиком сразу станут более доверительными.

Ещё одна немаловажная деталь – территория присутствия. Надёжнее работать с банком из своего региона. Это правило не распространяется на вариант с получением электронной гарантии.

Этап 2. Подготовка необходимых документов

Сначала банки проводят предварительный анализ. Делается это для того, чтобы принять решение – сказать «да» или «нет».

На этом этапе от принципала потребуют:

- заявку на выдачу гарантии;

- краткую информацию о компании (хорошо, если у неё есть сайт);

- выписку из ЕГРЮЛ, полученную не позже, чем за 30 дней с момента подачи заявки на выдачу БГ;

- бухгалтерскую отчётность за последний год;

- ссылку на тендер (или копию договора подряда).

Если решение будет положительным, банк запросит и другие документы. Например, паспорта руководителей или собственников компании, списки акционеров, копию устава компании, справки из налоговой об отсутствии долгов, полный пакет документации по госконтракту.

Этап 3. Рассмотрение заявления банком

Классический вариант требует оформления БГ в течение 2-3 недель. За это время банки проверяют репутацию организации, анализируют её финансовое положение, интересуются опытом работы.

Этап 4. Заключение договора

Сначала изучите проект договора. Если какие-то пункты показались сомнительными или непонятными, стоит попросить разъяснения у банковских сотрудников. Гораздо проще убрать ненужные условия из проекта, чем пытаться исправить готовый документ задним числом после его подписания.

Подписывая договор, будьте предельно внимательны к деталям

В договоре должны быть указаны все основные положения, касающиеся БГ. А именно – права и обязанности сторон, сроки, размеры гарантийной суммы. Если гарантия безотзывная (а другая в случае госконтракта будет недействительной), это обстоятельство должно быть отражено в договоре.

Этап 5. Оплата вознаграждения

Банки требуют от 1 до 10% от суммы гарантии единовременно либо в виде ежемесячных выплат в течение всего срока действия документа. Если действуете через брокера, ему тоже придётся заплатить свой процент, так что будьте готовы к расходам.

Этап 6. Выдача банковской гарантии

В пакет документов, выданных банков, помимо собственно гарантии, входит договор о предоставлении БГ, а также заверенная выписка из реестра банковских гарантий.

Такая выписка подтверждает подлинность гарантии. Но на всякий случай самостоятельно проверьте присутствие вашей БГ в реестре банковских гарантий на официальном сайте госзакупок. Заказчик тоже это сделает после того, как вы передадите ему гарантию.

4. Кто предоставляет услуги по оформлению банковских гарантий – обзор ТОП-3 брокерских компаний

Специализированные компании помогут оформить банковскую гарантию быстро и почти без вашего участия. Это наиболее разумный вариант для тех, кто никогда не получал БГ ранее и не хочет терять время на возню с бумагами и переговоры с банком.

Брокеры отлично знают рынок и предложат клиенту самый оптимальный вариант оформления документа, соответствующий специфике и потребностям компании.

Единственный нюанс, на который стоит обратить внимание: выбирать нужно только надёжного посредника, работающего строго в рамках закона. Вам ведь не нужна «серая» гарантия?

Пользуйтесь нашим экспертным обзором, и проблем с подлинностью документов у вас не возникнет.

1) Бюро тендерных решений

Брокер, работающий в Москве и области. Девиз фирмы – «Быстро. Удобно. Надёжно». Работает с гарантиями 44-ФЗ, 223-ФЗ, 185-ФЗ, то есть оформляет все разновидности гарантийных документов. Сумма гарантии – любая.

В партнёрах компании 27 известных банков, в том числе – Сбербанк, ВТБ24, Промсвязьбанк, Райффайзенбанк и другие. За годы работы «Бюро тендерных решений» выдало более 900 гарантий на сумму более 9 млрд рублей. Никаких залогов и поручительств. Стоимость услуг рассчитывайте на сайте заранее с помощью специального калькулятора.

Оформление любой банковской гарантии за 3 дня в полном соответствии с законодательством. Компания сотрудничает с 70 банками по всей России. Оформление – удалённое, в электронном виде. Оплата – напрямую в банк. Общая комиссия – 2,5%.

Преимущества «ФЛЦ»:

- поиск индивидуальных решений для каждого партнёра – вашей фирме выберут именно тот банк, который идеально подходит вам по условиям и срокам договора;

- все БГ от этого брокера – официальные и занесены в государственный реестр;

- минимальное количество требований.

Хотите заказать здесь гарантию – просто заполните заявку на сайте, это займёт меньше минуты.

Гарантийные документы для победителей гостендеров. Работает на рынке финансовых услуг с 2013 года. Специализируется на обеспечении госконтрактов по всей России, действует строго в рамках закона. Предлагает «экспресс-оформление» заявки с гарантией успешного ответа от банка 95%. Каждого клиента курирует персональный менеджер, который работает быстро, профессионально и обязательно доводит дело до завершения.

5. Как ускорить получение банковской гарантии – 3 полезных совета

Выгодный контракт получить непросто. Пока заказчик не передумал и не отдал подряд другому исполнителю, нужно быстро оформить необходимые документы и закрепить ваши отношения официальным договором. Действовать нужно быстро, в том числе – на этапе обеспечения контракта банковской гарантией.

Экспертные советы помогут вам максимально ускорить процесс оформления БГ.

Совет 1. Воспользуйтесь услугами брокерских компаний

Как вы уже поняли из предыдущих разделов, посредники способны ускорить процесс выдачи гарантии в 2-3 раза, а иногда и больше. У брокеров свои каналы взаимодействия с банками и свои методы работы с документами.

Заплатив на несколько тысяч рублей больше, вы сэкономите время, плюс вам не придётся общаться с представителями банка и даже посещать финансовое учреждение. Посредники сделают всё за вас.

Если действовать строго в рамках заключенных соглашений, дело пойдёт быстрее. К исполнителям, чётко выполняющим условия контракта, у заказчиков и представителей банка более благожелательное отношение.

Законодатель определяет банковскую гарантию в ст. 368 ГК РФ, следующим образом: «В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате».

По интенсивности применения банковская гарантия находится на первых позициях, что подтверждает ее высокую эффективность. Это обусловлено тем, что банковская гарантия позволяет участнику сделки за адекватную плату не только не выводить свои активы из обращения, но и при этом получить надежное и всеми признанное финансовое подкрепление своих обязательств.

Исходя из данной нормы права за банковской гарантией следует обращаться :

а) в банк;

б) в иное кредитное учреждение;

в) в страховую организацию.

Закон «О банках и банковской деятельности» достаточно четко говорит о том, что выдача банковской гарантии - это операция, которую может осуществлять лишь кредитная организация, имеющая лицензию на соответствующий вид деятельности от Центробанка России. Необходимо сразу сделать оговорку, что сейчас страховые компании из-за отсутствия соответствующей правовой базы практически не предоставляют услуг по предоставлению банковских гарантий и даже название «банковская гарантия» вполне обоснованно закрепляет за банками преимущественное право на её предоставление. Поэтому в настоящее время банковскую гарантию принято рассматривать как продукт рынка финансовых услуг, а не страховых. Острые противоречия по вопросу о предоставлении подобного рода услуг на законодательном уровне были решены не в пользу представителей страхового бизнеса.

В представленной статье будет рассматриваться процедура получения банковской гарантии применительно к банкам либо иным кредитным учреждениям, но не страховым организациям.

Процесс предоставления банковской гарантии представляет собой достаточно объемный и сложный алгоритм, требующий больших затрат времени и соблюдения определенных условий. Любой банк или кредитная организация имеют свои регламенты, локальные акты и правила; это также распространяется и на их деятельность, связанную с предоставлением услуг по выдаче банковских гарантий.

Но независимо от формы собственности и организационно-правовой формы банка или кредитного учреждения процедура получения банковской гарантии обязательно будет проходить следующие этапы :

1. Обращение. Потенциальный клиент обращается в банк или другую кредитную организацию. Для этого заполняется первичный документ, чаще всего это оформляется заявкой, анкетой или заявлением на стандартном бланке в последующем лицо, обратившееся с таким заявлением, будет являться принципалом по выданной гарантии.

2. Изучение и проверка клиента. Банк или кредитное учреждение запрашивает по своему усмотрению документы по предполагаемой сделке, учредительные документы, регистрационные свидетельства, бухгалтерскую, статистическую и финансовую отчетность у заявителя. Обязательным требованием будет предоставление бухгалтерского баланса (форма № 1) и отчета о прибылях и убытках (форма № 2), подписанных уполномоченными лицами и заверенных печатью организации либо с отметками налогового органа. На данном этапе осуществляется анализ финансово-хозяйственной деятельности не только принципала, но и бенефициара, выявление возможных рисков и нежелательных последствий. С учетом представленных документов, со стороны гаранта может быть выдвинуто требование о формировании залоговой массы, из перечня имущества которым принципал располагает.

3. Принятие решения. Банк или кредитное учреждение на основе проведенного анализа принимает решение о возможности или невозможности предоставления банковской гарантии. Соответственно необходимо учитывать, что решение о предоставлении банковской гарантии не всегда бывает положительным. В случаях обнаружения факторов повышенного риска обычно запрашиваются дополнительные документы. Если потенциальный гарант утратил интерес к конкретной сделке, то в целях тактичного отказа запрашиваются такие документы и сведения, которые потенциальный клиент представить не в состоянии, либо их получение представляется крайне затруднительным в определенный срок. Например: требование дополнительных бизнес-планов и финансово-аналитических прогнозов дальнейшего развития, требование о наличии или отсутствии судимости ряда должностных лиц организации документально подтвержденное правоохранительными органами, требование о внесении изменений в учредительные документы в случаях выявления формальных ошибок, произошедших не всегда по вине заявителя и т.д.

4. Оформление решения. Большинство банков или иных кредитных учреждений неохотно оформляют отказ в предоставлении банковской гарантии в форме документа, с указанием настоящих оснований отказа и их аргументацией. В случае положительного решения, сделка совершается в простой письменной форме в соответствии со ст. 161 ГК РФ, производится открытие расчётного счета в банке, оформление залога (при необходимости) и выплата вознаграждения принципалом. Размер вознаграждения гаранта (сумма комиссии) зависит от условий предоставления гарантии (сумма, условия контракта, риски и т.д.). Как и любой другой продукт на рынке финансовых услуг банковская гарантия будет иметь свою стоимость, поэтому вопрос о цене таких услуг для клиента всегда актуален. Опять же, в зависимости от складывающейся конъюнктуры на рынке финансовых услуг подход к ценообразованию у каждой организации индивидуален, но в среднем комиссия по банковской гарантии составляет около 7% годовых, а при расчете платы в виде процента от гарантированной суммы от 0,5% до 5% за оговоренный период времени.

В результате благополучно пройденных этапов, банк предоставляет банковскую гарантию. На практике на прохождение всех перечисленных этапов уходит в среднем около 1-2 недель.

В каждом банке или ином кредитном учреждении существуют свои шаблоны соглашений по предоставлению банковских гарантий, но любое в своем тексте обязательно будет содержать следующие условия :

1. Наименование гаранта, принципала, бенефициара;

3. Размер денежного обязательства, подлежащего выплате по гарантии;

4. Срок, на который выдана гарантия, или ссылка на определенный юридический факт, при наступлении которого действие гарантии прекращается;

5. Условие, при котором сумма гарантийных выплат уменьшается;

6. Порядок расчетов по платежам;

7. Размер вознаграждения за предоставление гарантии.

Выше был рассмотрен общий алгоритм действий, который применим для получения банковской гарантии независимо от организационно-правовой формы и гаранта и принципала.

В гражданском законодательстве России появляются новые нормы, которые предписывают некоторым участникам гражданско-правовых отношений предъявлять специальные требования к тем или иным гражданско-правовым институтам это не обошло стороной и отношения связанные с предоставлением услуг по банковской гарантии. Еще не так давно банковской гарантией в России обеспечивались чаще всего внешнеэкономические сделки, но сейчас гарантия широко используется для обеспечения обязательств по государственным и муниципальным заказам, а в ряде случаев даже в обязательном порядке. В условиях действующего законодательства, а именно Федеральный закон от 05.04.2013 № 44-ФЗ и Федеральный закон от 18.07.2011 № 223-ФЗ большинство участников и победителей тендеров неизбежно сталкиваются с необходимостью получения банковской гарантии. Без её наличия заключение государственного или муниципального контракта нереально. В сфере государственных закупок требования к банковским гарантиям становятся более жесткими, чем раньше, основной целью данного закона является повышение роли аудита и контроля в данной области.

В связи с этим при реализации данного закона на практике возникают определенные сложности. Статьёй 45 Федерального закона от 05.04.2013 № 44-ФЗ устанавливается, что заказчики в качестве обеспечения заявок и исполнения контрактов принимают банковские гарантии, выданные банками, включенными в предусмотренный статьей 74.1 Налогового кодекса Российской Федерации перечень банков, отвечающих установленным требованиям для принятия банковских гарантий в целях налогообложения. Таким образом, государственный или муниципальный заказчик не вправе принимать гарантии от банков или иных кредитных учреждений, не включенных в специальный перечень, опубликованный на официальном сайте Минфина РФ. Данный перечень постоянно редактируется и обновляется и поэтому выбрать организацию, предоставляющую банковские гарантии и одновременно отвечающую требованиям ст. 45 44-ФЗ задача непростая.

Кроме того, ч. 2 ст. 45 44-ФЗ определяет обязательные условия банковской гарантии она должна быть безотзывной и должна содержать целый ряд обязательных условий:

Сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных настоящим Федеральным законом случаях, или сумму банковской гарантии, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств, принципалом;

Обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией;

Обязанность гаранта уплатить заказчику неустойку в размере 0,1 процента денежной суммы, подлежащей уплате, за каждый день просрочки;

Условие, согласно которому исполнением обязательств гаранта по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством Российской Федерации учитываются операции со средствами, поступающими заказчику;

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на один месяц;

Отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта;

Установленный Правительством Российской Федерации перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии.

В письме Центробанка России от 30.07.2012 г. № 111-Т прописывается возможность государственных заказчиков проверять легитимность банковских гарантий через интернет ресурсы. Для остальных участников гражданского оборота пока механизм проверки легитимности банковских гарантий не отработан. Несмотря на весь формализм, при оформлении банковских гарантий по интенсивности применения банковская гарантия находится на первых позициях, что подтверждает её высокую эффективность. Это обусловлено тем, что банковская гарантия позволяет участнику сделки за адекватную плату не только не выводить свои активы из обращения, но и при этом получить надежное и всеми признанное финансовое подкрепление своих обязательств. При дальнейшем совершенствовании нормативно-правовой базы банковская гарантия станет не только еще более интересным средством обеспечения обязательств, побуждающим стороны к добросовестному поведению, но и стимулом к развитию нормальной конкурентной среды.

Для ведения тендерной деятельности по 44-ФЗ и 223-ФЗ привлечение банковской гарантии - лучшая форма гарантии добросовестности. Но многие финансисты путаются в схемах работы. Давайте разбираться.

Банковская гарантия – что это?

При заключении любой сделки невозможно быть на 100% уверенным, что контрагент исполнит свои обязательства по договору, даже если он имеет отличную репутацию в деловых кругах.

Есть несколько вариантов снизить риски по сделке или исключить их негативное влияние. Это:

- Получение от контрагента обеспечительного платежа (до 50% от суммы договора)

- Заключение договора страхования обязательств (от 0,5 % до 4% от суммы договора)

- Хеджирование

- Заключение договора поручительства

- Банковская гарантия (от 0,5% до 6% от суммы договора)

Среди перечисленных вариантов выделяется банковская гарантия. Во-первых, она легка в оформлении, во-вторых, она сравнительно недорого стоит.

Банковская гарантия предусматривает письменное обещание банка заплатить бенефициару по договору, кредиту или ценной бумаге за принципала в случае, если принципал не выполнит свои обязательства.

Принципал - это физическое или юридическое лицо, за кого выдается гарантия. Обычно он же и является инициатором выпуска гарантии.

Бенефициар - получатель денежных средств по гарантии.

Банк, который гарантирует, называется гарантом .

Скачайте и возьмите в работу :

Схема действия банковской гарантии выглядит так:

Фактически банк берет риски по исполнению Принципалом обязательств на себя и требует за это вознаграждение в размере 0,5–6% от суммы гарантии.

Принципал, конечно, может обойтись без участия банка, внеся на счет контрагента обеспечительный платеж. Но это будет означать отвлечение денег из оборота, что обернется потерянной прибылью. Или кредитами, которые стоят в 3–5 раз дороже, чем вознаграждение банка.

Виды банковских гарантий

По области применения можно разделить на несколько видов:

- Тендерная. Предусматривает защиту компании, проводящей тендер, от отказа победителя тендера заключить. Обычно одним из условий участия в тендере является обязательное получение участниками такой гарантии. Для компании-организатора это является гарантом покрытия расходов на проведение тендера.

- На исполнение обязательств по контракту (в более узком применении обязательств по госконтракту и договору по 223-ФЗ). Для сделок, одним из контрагентов в которых выступает государство, использование обеспечения обязательно. В связи с чем и появился данный тип гарантии, которая составляется обычно на сумму предоплаты по договору.

- Гарантия возврата платежа. Ее можно оформить, если в договорах присутствует авансовый платеж от заказчика. Она будет страховать заказчика от потери суммы авансового платежа в случае, если подрядчик не выполнит обязательства по договору.

- Гарантия оплаты. Необходимость в ее оформлении возникает при работе с заказчиком на условии «открытого счета». Она минимизирует риски продавца от неисполнения условий по оплате покупателем.

- Таможенная. Выдается компаниям, обязанным платить таможенные платежи, и является альтернативой «заморозки» денежных средств ан счетах ФТС

- Судебная. Выдается ответчику с тем, чтобы предоставить ее в суд как альтернативу аресту имущества.

Предложений так много, что, казалось бы, достаточно написать запрос в интернет-поисковике и выбрать из множества предлагаемых вариантов.

Но здесь есть подводные камни:

- Не все финансовые организации добросовестны. В погоне за экономией есть риск получить гарантию, не зарегистрированную в «Реестре банковских гарантий». Проверяйте потенциальный банк в «Реестре банков, обладающих правом выдачи банковских гарантий».

- Во-вторых, гарантия в банке – это полноценный кредитный продукт, для получения которого требуется открыть счет, собрать пакет документов, предоставить обеспечение и прочее. Все это требует времени, порой до 20 календарных дней. Хотя сам срок выдачи ограничивается 3–5 рабочими днями.

- Банковские гарантии выдаются под обеспечение, которого у компании может просто не быть в должном объеме. Молодым компаниям (до 9 месяцев с момента регистрации) продукт, скорее всего, не оформят.

- Большое внимание уделяется деловой репутации заемщика. В случае одноразового неисполнения обязательств по прошлым контрактам гарантию будет получить сложнее, а стоимость оформления будет выше. В случае многократных нарушений получить гарантию практически невозможно.

Оформление в банке начинается с подачи инициатором (Принципалом) заявки в банк в устной или письменной форме. Уже на этапе заявки Принципал должен знать условия Бенефициара.

Среди таких условий могут быть:

- Сумма покрытия.

- Срок покрытия.

- Срок требования.

- Условность / безусловность.

- Прочие условия.

Если гарантия нужна для участия в тендере, то все условия бенефициара можно взять из тендерной документации.

- возможны отказы в оформлении,

- появится возможность выбрать наиболее выгодные условия.

Если у вашей компании есть одобренные кредитные продукты в одном или нескольких банках, то советуем обращаться за именно в эти банки. Ведь фактически вы сможете пропустить второй этап – сбор документов и открытие расчетного счета, так как раньше уже сделали эту работу для получения кредитного продукта. Кроме того, велика вероятность, что условия по гарантии для вашей компании окажутся лучше.

Какие документы нужны

Документы, которые чаще всего запрашивают банки, это:

- Документы для открытия расчетного счета: заявление, договор, учредительные документы, свидетельство о государственной регистрации, о постановке на учет, выписка из ЕГРЮЛ (ЕГРИП) , банковская карточка, лицензии, документы назначения на должность генерального директора и главного бухгалтера и их удостоверения личности и т. д.

- Поручительство собственников компании и документы на залог.

- Заявление о предоставлении банковской гарантии.

- Финансовая отчетность на последнюю дату и за период три года.

- Конкурсная документация, реестровый номер закупки.

Некоторые из бумаг, например, выписку из ЕГРЮЛ (ЕГРИП), справку из налогового органа можно получить только в течение нескольких дней. Поэтому рекомендуем начинать собирать общие документы заранее, еще на этапе подачи заявки в банк.

Третьим этапом будет подписание договора с банком и оплата вознаграждения. Только после выполнения этих действий банк выпустит официальную гарантию и зарегистрирует ее в реестре.

Гарантия действует на протяжении указанного в ней срока и по прошествии него становится просто напечатанным листом бумаги. Если по окончании срока Бенефициар по тем или иным причинам будет иметь претензии к исполнению договора, к гарантии это не будет иметь никакого отношения.

Если же Принципал нарушит свои обязанности, то Бенефициар будет иметь право выставить Гаранту требование.

Требование по гарантии

Требование предоставляется Бенефициаром в письменной форме в банк-гарант. Сама форма требования и перечень сопроводительных документов утверждены законодательно Постановлением №1005 от 08.11.2013.

В зависимости от вида банковской гарантии, Бенефициар должен предоставить в банк в качестве сопроводительных документов расчет суммы требования, подтверждение наступления гарантийного случая, подтверждение произведенного аванса.

Чем раньше Бенефициар обратится в банк с требованием, тем лучше, но однозначно это надо сделать до завершения срока действия гарантии. Срок произведения выплаты по требованию регулируется банковской гарантией. Саму выплату можно сделать уже после окончания срока действия гарантии.

Банк-гарант не может отказать Бенефициару в выплате, если выполнены два условия: не истек срок действия гарантии и основания выплаты гарантии заполнены верно.

Довольно часто условиями договора банковской гарантии предусматривается регрессивное требование Гаранта к Принципалу. Это значит, что после уплаты сумм по требованию Бенефициару банк может выставить часть затрат по регрессу Принципалу. И даже, если регрессивное требование не прописано прямо в договоре, ст. 379 ГК РФ косвенно разрешает банкам требовать возмещение. Для банка это необходимая страховка от финансовых потерь, а вот для Принципала такое условие договора может обернуться головной болью.