Как возвратить деньги за кредит. Как вернуть проценты по кредиту при досрочном погашении. Как заставить банк вернуть переплаченные по кредиту проценты

В случае получения денег в долг от банка гражданам приходится уплачивать вознаграждение за пользование кредитом. Его размер определяется по кредитному договору и зависит от вида займа. Банковские учреждения переживают за возврат процентов по кредиту, ведь это их доход. Если до 2015 года процесс оставался неурегулированным законом, то с начала прошлого года Верховный суд официально установил право заемщиков возвращать денежные средства, внесенные в счет уплаты суммы займа.

Способы возврата выплаченных процентов по кредитному договору

До вынесения определения ВС России №83-КГ 14-9 от 23 декабря 2014 года вернуть плату за пользование заемными средствами разрешалось по ипотеке и в соответствии с налоговым законодательством.

Порядок прописан в статье 220 Российского НК. По этой норме получить имущественный вычет из доходов может гражданин, фактически уплативший в налоговом периоде проценты по ипотечному займу на сумму до 3 миллионов рублей.

В этом случае налогоплательщику возвращается до 390 тысяч рублей. Возврат уплаченных процентов по договору кредитования происходит, исходя из реально полученного бюджетом налога с дохода физического лица. Если этой суммы не хватает, чтобы вернуть все деньги, то процедура растягивается на два, три, четыре года. С конца 2014 года, судебная практика разрешила оформлять возврат процентов по потребительскому кредиту.

Хотите минимизировать процентную ставку? Всё зависит от вашей кредитной истории. Чем она лучше, тем больше банк вам будет доверять, и тем меньше придется переплачивать. Как взять кредит с плохой кредитной историей ? Взять то не сложно, только вот проценты будут заоблачными.

Почему теперь разрешается требовать возврата денег от банка?

Верховный суд России детально расписал позицию по поводу возвращения процентных выплат, переданных банку. В своих определениях он допустил возврат процентов по кредиту при досрочном погашении, указав, что по смыслу закона (статьи №809 Российского ГК) проценты по договору займа - это плата за использование финансовых средств, предоставленных кредитором. Они начисляются только во время фактического пользования деньгами - до момента возврата суммы долга. Если кредит погашен досрочно, то платить за оставшееся время, на которое он выдавался, нет необходимости.

Исходя из постановления высшей судебной инстанции, вернуть деньги банку досрочно - это право кредитора, и поэтому сотрудники учреждения обязаны либо пересчитать общую суммы займа, либо возвратить заемщику излишние, внесенные в счет уплаты вознаграждения за пользование долгом, денежные средства.

Согласно правилам, которые установил Верховный суд (Определение ВС России №83-КГ 14-9, вынесенное 23 декабря 2014 года), для получения назад денежных средств, переданных банку, нужны следующие условия возврата денег:

- Досрочное погашение всей суммы долга.

- Отказ банка пересчитать размер общей задолженности в случае желания заемщика вернуть кредит до окончания действия договора займа.

При таких обстоятельствах после проведения расчетов с банком нужно требовать возвращения годовых процентных выплат по кредиту. Если кредитор не желает возвращать их, то заемщик получает право обращения в суд.

Пошаговая инструкция возврата процентов по кредиту

1. Погасить долг ранее срока кредитования.

По закону (статья №810 Российский ГК) заемщик вправе вернуть сумму кредита досрочно, если он взят для личных или семейных целей, которые не связаны с предпринимательством. О таком желании он уведомляет кредитную организацию за тридцать дней (в договоре разрешается прописать меньший срок). После окончания времени уведомления вся сумма долга передается банку через кассу или путем перечисления средств на счет, который предусмотрен в договоре займа. При совершении этого действия помните, что любые штрафы, налагаемые банком по досрочному возврату денег, незаконны. При их установлении разрешать спорную ситуацию предстоит в суде.

2. Получить справку об отсутствии долга перед кредитной организацией.

По завершению расчетов с банком взять справку об отсутствии задолженности. Ее выдача обязательна и бесплатна. Банк не вправе требовать уплаты пошлины за получение этого документа.

3. Рассчитать излишне выплаченные банку деньги.

Для этого стоит взять из договора процентную ставку за пользование кредитом, потом рассчитать время, которое прошло с момента выдачи займа и до его возвращения, далее посчитать размер процентов, которые начислены за период фактического пользования деньгами (до их реального возвращения). В конце полученная сумма вычитается из общего количества переданных банку денег. Результат станет излишне выплаченными процентами. Советуем доверить рассчет процентов по кредиту профессионалам еще до того, как возьмете его.

4. Написать заявление о возвращении денежных средств.

Оно составляется в свободной форме. Помимо личных данных и сведений о выданном кредите, в нем следует указать:

- Время, на которое выдавался долг.

- Дату фактического возвращения.

- Сумму излишне уплаченных процентных выплат.

- Требование вернуть неосновательное обогащение.

- Извещение об обращении в суд при отказе в возврате денег.

- Подпись заявителя и дату.

Бумагу с доказательствами уменьшения периода возвращения долга направить в кредитную организацию (заказным письмом с уведомлением, отнести лично и получить отметку о принятии заявления, принявшим его сотрудником банка).

5. Дождаться ответа кредитной организации.

Если придет отказ в возвращении денег, или ответа не последует, то можно смело обращаться с исковым заявлением в суд.

Возврат процентов по ипотечному кредиту 2016 года - способ защитить себя от злоупотреблений банков при выдаче и возврате ипотеки.

Если вы столкнулись:

- С нежеланием кредиторов пересчитывать сумму долга при досрочном погашении.

- С отказом банка возвращать уплаченные деньги.

- С начислением штрафных санкций за досрочный расчет по договору займа, то обращение за правовой помощью на сайт сайт позволит защитить свои нарушенные права.

Сотрудники портала сайт - грамотные юристы с опытом работы в области кредитования. Они объяснят, как заставить банк возвратить деньги, помогут обратиться за судебной защитой. Оформим претензию и исковое заявление, соберем доказательства незаконности действий сотрудников банковского учреждения, заставим вернуть неосновательное обогащение. Обратившись к нам, отстоите имущественные права, восстановите законный порядок возврата долга. Также наши специалисты помогают клиентам избавляться от кредитов законным способом . Если для вас данная тема актуальна — обращайтесь, мы вам поможем!

Вы совершили досрочное погашение кредита или частичное досрочное погашение? По кредитному договору наверняка была предусмотрена аннуитетная форма расчета ежемесячных платежей. А теперь вы думаете, не переплатили ли Вы по нему банку лишнее. Можно ли вернуть часть процентов по кредиту при его погашении?

В данной статье вы найдете информацию об основаниях и обзор практики по возврату уплаченных процентов по кредиту при досрочном погашении.

Аннуитетный платеж - самый популярный вид расчета кредита как при кредитовании юридических лиц, так и физических лиц. Аннуитет — это равный по сумме ежемесячный внос для погашения задолженности по кредиту, который включает в себя как сумму основного долга, так и сумму начисленных процентов за кредит.

Особенность аннуитетных платежей в том, что в начале срока процентная часть выплат очень большая, а погашение основного долга (тела кредита) - маленькое. При кредитовании на длительный срок получается так, что если посмотреть платежи за первые несколько месяцев или даже лет, то они почти не уменьшают сумму основного долга. Практически все, что платит заемщик в это время — это проценты. Именно поэтому, если он захочет узнать сколько же из тела кредита он погасил, то будет неприятно удивлен, что он погашал преимущественно проценты, а долг не уменьшался.

Формула аннуитета и ее особенности, влияющие на размер платежа

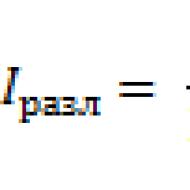

Размер Аннуитетного платежа =

СК*(ПС*(1+ПС)^ПП)

———————————————

((1+ПС)^ПП — 1) , где:

СК - сумма кредита (тела кредита),

ПС - месячная процентная ставка,

ПП - количество процентных периодов, оставшихся до окончательного погашения кредита.

Следует сказать об одном нюансе при расчете месячной ставки процентов, применимой к аннуитету. Наши банки используют упрощенный подход, предписанный со стороны Центробанка, получая месячную ставку из годовой простым делением на 12. В результате, например, все ипотечники России платят в совокупности на 4-5 % большие суммы платежей за весь период договора, чем должны были бы это делать.

Существует весьма популярное мнение, что в результате расчета аннуитетных платежей заемщик платит проценты вперед за весь срок договора. Таким образом, при досрочном погашении у него возникает очевидное право потребовать возврата необоснованно уплаченных процентов.

Этот подход транслируется на многих сайтах в Интернет и даже поддержан судебной практикой.

В действительности все обстоит совсем не так. А именно, если посмотреть на расчет ежемесячных аннуитетных платежей, и даже точнее — на выделение процентной части из аннуитетного платежа, то можно увидеть, что проценты каждый месяц рассчитываются в точности за предшествующий месячный период (28-31 день) и исходя из актуальной суммы задолженности на дату платежа. То есть никакой уплаты будущих процентов в аннуитете попросту нет. Это все сказка.

Реальность такова что: заемщик сам соглашается на повышенную уплату процентов из-за увеличения срока договора обычно из-за того, что не способен платить б0 льшую сумму аннуитетного платежа в месяц (то есть усиленно погашать основной долг) из-за банального отсутствия таких доходов.

Пример расчета переплаты процентов по аннуитету:

Михаил берет потребительский кредит в сумме 1 млн. рублей. Поскольку его доход не позволяет платить по кредиту большую сумму, то кредит предоставляется на 5 лет с комфортным для Михаила платежом в 24,9 тысячи рублей в месяц.

Так случается, что Михаил досрочно гасит кредит уже через 3 года, заплатив около 500 тыс. рублей — сумму оставшегося непогашенного основного долга к этому моменту.

Михаил действительно переплатил проценты за эти три года — вместо 397 тыс. рублей, он мог бы выплатить всего лишь 283 тыс. рублей процентов, если бы изначально взял кредит именно на 3 года. Но готов ли был Михаил платить все это время по 35,7 тыс. рублей в месяц, вместо 24,9 тыс. рублей? Вряд ли. А ведь банк все это время не получал от Михаила эту разницу, идущую именно на погашение основного долга, а значит платил в свою очередь средства за фондирование средств таким же как Михаил физическим лицам, принесшим в банк деньги в депозит (хотя очевидно по более низкой ставке).

Пример в форме Эксель как раз демонстрирует два примера расчета аннуитета: 1. изначально рассчитанного на длительный срок с досрочным погашением; 2. рассчитанного сразу на короткий срок. Из озвученного примера, а также ставя в желтые поля модели собственные цифры, можно хорошо увидеть, что переплата действительно имеет место.

Вы можете скачать расчетную модель в формате MS Excel нажатием на .

При всем том, что мотивировка заемщика при попытке возврата процентов очень сомнительна с точки зрения финансовой математики, почему бы не воспользоваться ею. Ведь банки итак обманывают должников, рассчитывая , несмотря на то, что ошибочное положение ЦБ РФ уже не действует. Тогда и заемщику не грех воспользоваться возможностью по возмещению переплаченных процентов после досрочного погашения кредита. Это право у заемщика возникает при досрочном погашении, включая рефинансирование кредитов (перекредитование).

Как можно вернуть переплаченные проценты по кредиту или ипотеке

Можно обратиться и к более свежей практике Верховного суда России. В соответствии с позицией из Определения № 83-КГ14-9 от 23 декабря 2014г., при досрочном возврате кредита, по условиям которого заемщик-потребитель уплачивает проценты по методу добавленных процентов, то есть рассчитанных исходя из всего срока действия кредитного договора, избыточно уплаченные проценты должны быть возвращены заемщику.

Суд исходит из того, что по смыслу п. 1 ст. 809 Гражданского кодекса РФ проценты являются платой за пользование суммой займа. Следовательно, проценты подлежат уплате только за период с даты выдачи кредита до даты его полного возврата, в том числе досрочного. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, является незаконным.

Из наиболее свежих примеров положительной практики можно назвать пример из Определения Верховного суда России №51-КГ15-14 от 01 марта 2016г., которое дошло по кассации до судебной коллегии по гражданским делам ВС России. В настоящее время оно возвращено нижестоящей инстанции в связи с нарушением прав истца и требованиями к пересмотру решения в ее пользу.

Различные информационные письма судов вышестоящих инстанций являются руководящими инструкциями для всей судебной систему России и потому вынося свои требования в исковое заявление к банку, можно прямо апеллировать к этим документам. Банку будет очень трудно доказать суду на месте, что финансовая математика работает по-другому.

Важно: Практика споров с банками показывает, что суды нижестоящих инстанций намного чаще встают на сторону банка, чем потребителя. Сложные споры удается решить в пользу клиента только в вышестоящих инстанциях. Банк всегда подает на апелляцию и кассацию.

Любые обращения банков к текстам договоров, а именно указание у них прямого запрета на возврат процентов так же не работают. Любое соглашение о невозможности произвести перерасчет уже внесенных платежей в случае досрочного погашения кредитов как основание для отказа в удовлетворении иска нарушает права истца как потребителя. Поэтому положения кредитного договора с банком в этой части судом не будут приниматься во внимание как противоречащие закону.

Таким образом, при наличии положительной судебной практики высших инстанций судов РФ, можно рассмотреть возможность подачи иска в суда — дело того стоит. Для мотивации можно также почитать интервью начальника управления законодательства ВАС РФ Романа Бевзенко.

Дебаты по описанной проблеме ведутся до сих пор. Есть и вполне себе положительная практика, например, в недавнем деле в Алтайском крае . В то же время, Верховный суд в феврале 2017 года напрямую уклонился от ответа на вопрос о наличии «переплаченных процентов» в недавнем решении в Тюмени и вернул дело на пересмотр в апелляционную инстанцию .

Порядок действий для возмещения излишней уплаченных процентов

- Проконсультироваться с юристом или самостоятельно посмотреть судебную практику.

- Подготовить исковое заявление на примере образцов заявлений широко гуляющий в Интернете. Следует помнить, что сейчас мировые суды рассматривают иски при их сумме до 100 тыс. рублей, все остальное пойдет — в районный суд по месту жительства (если вы не обращаетесь в суд как ИП).

- Перед отправкой искового заявления в суд следует (особенно, если такое требование есть в вашем договоре с банком) обратиться в банк с претензией, где предложить добровольно вернуть излишне уплаченные проценты как неосновательное обогащение. В заявлении необходимо назначить срок ответа для банка (7-10 дней). Также обязательно просите заверить копию вашего заявлений.

- Обращаться в суд по месту жительства.

Важно: На вашу претензию или жалобу в банк, его администрация с абсолютной предсказуемостью ответит отказом. Процедура перерасчета процентов не предусмотрена внутренними регламентами банков, это на 100 % судебное дело.

Как рассчитать сумму процентов, подлежащих возврату

Здесь можно подойти к расчету двумя методами.

Нужно взять сумму всех начисленных процентов в составе аннуитетных платежей (в графике платежей они обычно выделяются отдельным столбцом) за весь срок к погашению процентов и посчитать ту часть, которая пропорционально приходится на месяцы до фактического погашения. Чтобы не делать расчет вручную, вы можете воспользоваться , расположенном на сайте, просто заполнив в него свои данные, чтобы они совпали с графиком в вашем договоре.

Общую сумму процентов банки указывают в графике платежей, который прилагается к кредитному договору. Если кредит достаточно длинный, то сумма возврата может оказаться значительной.

Применительно к уже описанному выше примеру про кредит Михаила, этот расчет будет выглядеть следующим образом. По кредиту на сумму 1 млн рублей на срок 5 лет по ставке 17 % годовых, заемщик должен уплатить банку проценты на общую сумму 491 тыс. рублей. При досрочном погашении, например, через три года, заемщик фактически заплатил 397 тыс. рублей процентов. При равномерном же погашении процентов, заемщик должен был заплатить только 491 тыс.руб. / 60 * 36 = 295 тыс.руб.

Таким образом, переплата составила практически 102 тыс. рублей.

Часто получение кредита сопровождается единовременными выплатами всевозможных комиссий, имеющих на практике различные наименования: «финансовое покрытие», программа «назначь свою ставку» и другие. Прочитать об их возврате, вы можете

Более сложный метод расчета переплаты процентов , представленный в модели размещенной на данной странице — через разницу между двумя аннуитетными потоками.

По этому методу, заемщик рассчитывает свои платежи, исходя из первоначальных условий аннуитета с досрочным погашением, и сравнивает их с ситуаций как если бы он изначально брал кредит на более короткий срок, а значит сумма аннуитета и сумма уплаченных процентов была бы другая.

Напомню, что в расчете выше у нас вышло, что беря кредит изначально на 3 года, Михаил мог бы заплатить не 397 тыс. рублей процентов, а всего 283 тыс. рублей. Таким образом, переплата составила 114 тыс. рублей.

Какой метод расчета переплаты процентов избрать для составления искового заявления?

Поскольку судебная практика вплоть до комментариев со стороны юристов высших судебных инстанций больше расположена к первому методу, то предлагается использоваться именно его. Различие может быть только в том, если судебная практика в Вашем регионе сложилась в пользу второго метода с расчетом аннуитета на новый срок.

Важно: Перед тем как бежать готовить исковое заявление в суд, рекомендуется проконсультироваться с юристом в части изучения судебной практики, сложившейся в вашем регионе.

Согласно закону РФ, оформляя кредит, заемщик обязан выплатить сумму задолженности и причитающиеся к ней проценты. Но, несмотря на частую практику кредитования в России, мало кто из заемщиков знает о том, что можно потребовать возврат процентов по кредиту.

Любой кредит, в том числе и потребительский, может иметь всевозможные скрытые комиссии – дополнительные проценты к основной ставке, за страховку, открытие ссудного банковского счета, за досрочное закрытие кредита и т.д. Подобные действия являются незаконными и переплаченные по ним проценты можно вернуть.

Возврат процентов по потребительскому кредиту можно осуществить:

- в случае досрочного погашения долга;

- при налоговом вычете;

- в случае возврата некачественного товара, приобретенного в кредит.

Возврат процентов при аннуитетном кредитовании

Подавляющее большинство потребительских кредитов – это кредиты, выданные по аннуитетной системе. Что это значит? При такой системе кредитования размер взносов является фиксированным и не изменяется в течение всего срока погашения задолженности, а вот проценты за пользование кредитом начисляются на остаток задолженности по ссуде. Тут следует отметить, что размер взносов вначале всегда большой, а размер погашения основного долга – наоборот, незначительный. Поэтому, погашая такой кредит досрочно, заемщик переплачивает проценты за пользование кредитом, который он уже полностью выплатил и закрыл.

Поэтому получается, что в случае досрочного погашения заемщик переплачивает процентную сумму за само пользование кредитом.

Ст. 809 ГК РФ определяет проценты как плату за пользование заемщиком суммы, которая выдается в кредит. Следовательно, взимать проценты банк может за период от непосредственно оформления ссуды до момента ее полного возврата. Посему требовать от заемщика выплаты процентов за период, когда он не пользовался кредитом, банк не вправе.

Вернуть проценты по аннуитетному кредиту можно следующим образом:

- закрыть всю сумму в банковской кассе или через онлайн-сервис;

- обратиться по месту получения кредита в день наступления очередной выплаты, установленный кредитным договором;

- при полном погашении долга вас полностью освобождают от выплат;

- при частичном погашении долга учреждение пересчитывает график.

Существует и порядок возврата уплаченных процентов при дифференцированном кредитовании. Если заемщик хочет вернуть проценты при досрочном погашении дифференцированного кредитования, нужно:

- пополнить счет;

- обратиться по месту выдачи кредита в день назначенного платежа и заполнить все необходимые документы.

Возврат процентов по кредиту при налоговом вычете

Налоговый вычет представляет собой сумму, которая уменьшает размер дохода, из которого, в свою очередь, выплачивается налог. Таким образом, доход, который вы получаете – это только 87% от полной суммы вашего заработка, остальные 13% – подоходный налог, который выплачивает государству ваш работодатель. Именно эти 13% в определенных случаях можно вернуть.

Возврат 13 процентов потребительского кредита можно осуществить в случае целевого займа, оформленного для покупки недвижимости, если:

- Стоимость ипотечного жилья не больше 2 млн. рублей – возвращаются 13% от стоимости.

- Стоимость ипотечного жилья превышает 2 млн. рублей – вычет из суммы не может превышать 260 тыс. рублей. Также можно вернуть 13% от процентов, которые были внесены по кредитному договору.

Чтобы вернуть себе удержанный после покупки жилья подоходный налог нужно:

- написать заявление в Федеральную Налоговую Службу;

- подать в Налоговую инспекцию пакет документов.

Такой пакет документов должен содержать:

- налоговую декларацию с доходами за прошлый год;

- документы, подтверждающие покупку жилья и права собственности на него;

- документы, подтверждающие выплату процентов по ипотечному кредиту;

- справку о доходах;

- договор, подтверждающий выдачу кредита.

Возврат процентов по кредиту при покупке некачественного товара

Допустим, вы взяли телефон в кредит, а он взял и вышел из строя в течение следующих нескольких месяцев. Диагностика показала, что телефон неисправный, договор купли-продажи расторгли, взнос вам вернули. Но остается определенная сумма процентов, которые вы исправно платили банку эти несколько месяцев. Вопрос – как теперь вернуть эти самые проценты? Закон обязывает вернуть выплаченную за товар сумму, отданную до момента его возврата и сумму, выплаченную за пользование кредитом. Возврат процентов по кредиту, в таком случае, зачастую осуществляет магазин, в котором был приобретен некачественный товар.

При кредитовании физических и юридических лиц надо будет платить проценты за то, что кредитом будут пользоваться. Сколько процентов придется выплатить, отражается в кредитном договоре.

Эти проценты являются доходом банка, и он заинтересован в их уплате. До некоторого времени этот вопрос был недостаточно урегулирован. Сейчас законом определено право на возврат процентов, уплаченных по кредиту. Однако банки идут на это крайне неохотно.

Возврат процентов по ипотеке

Если имело место ипотечное кредитование, то уплаченные проценты по нему возвращаются с помощью налогового законодательства, поскольку в нем прописан механизм подобных действий. Тому, кто платит налоги, могут возвратить до 390 тыс. рублей. Процесс возврата денег зависит от того, сколько подоходного налога человек заплатил за год. Если этой суммы для возврата денег не хватает, то процесс выплат затягивается. Он может растягиваться на несколько лет.

Проценты по потребительским кредитам

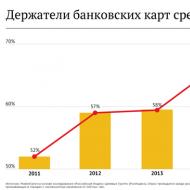

Теперь возвращение уплаченных процентов предусматривается и в отношении потребительского кредитования. Ставка по процентам кредита будет зависеть от того, в каком состоянии находится ваше кредитное досье. Она будет тем меньше, чем более благопристойный вид будет иметь история кредитования.

Процесс возвращения процентов в деталях расписан Верховным Судом. Если кредит погашается досрочно, то проценты можно возвратить. Ведь смысл закона состоит в том, что заемщик должен выплачивать проценты только за срок, в течение которого он пользуется кредитом. Нет кредита, значит, нет и процентов. Зачем же платить за то, чем не пользуешься. Можете почитать пример из моей судебной практики, когда Свердловский областной суд с банка по кредитному договору.

Заемщик имеет право в соответствии с договором займа погасить кредит досрочно. Тогда банк пересчитывает ему сумму займа либо возвращает деньги, уплаченные за пользование кредитом, разумеется, те, что он переплатил.

Чтобы деньги возвратить, необходимо наличие определенных обстоятельств

Хотите первыми читать полезные статьи? Подписывайтесь на канал в Telegram!

- Досрочно погасить займ в полном объеме;

- Банк не хочет возвращать деньги за то, что заемщик пользовался деньгами по кредиту, но погасил его досрочно.

При такой ситуации заемщик вправе потребовать возвращения денег, уплаченных по процентам. Если банковское учреждение навстречу не идет, то заемщику ничего не остается делать, как защищать свои права в судебном порядке.

Чтобы возвратить деньги, надо осуществить несколько шагов

- Долговые обязательства должны быть исполнены в полном объеме.

Это является обязательным условием. О таком намерении заемщик уведомляет банк. В какие сроки это делается, определяется договором кредитования. Это зависит от конкретного банка и определяется его внутренней политикой. Как только срок уведомления заканчивается, вся оставшаяся передается банку путем внесения в кассу либо перечислением на расчетный счет. Номер этого счета указан в договоре. При досрочном погашении банк не вправе брать штрафы и начислять комиссию. Это является незаконным. Если по этому поводу возникает спорная ситуация, то она решается в судебном порядке.

- О том, что кредит погашен полностью, надо будет взять справку.

Ее банк обязан выдать. Делается это абсолютно бесплатно.

- Провести расчет лишних денег, которые были выплачены банку.

Сделать это несложно. Необходимо знать процентную ставку и время пользования кредитом. Полученная сумма вычитается из общей суммы займа. Это и будет то, что банку было переплачено. Лучше, если это сделает профессионал, и еще до того, как будет взят кредит.

- Составить заявление, в котором изложено требование по возврату денег.

Оно пишется в произвольной форме, но в нем обязательно надо отразить следующие моменты:

- срок кредитования;

- дата, когда фактически кредит был погашен;

- сколько денег было переплачено;

- выдвижение требования о возврате переплаты;

- если банк не хочет возвращать деньги, то его надо уведомить о том, что подается заявление в суд;

- подписать и поставить дату.

Все доказательства факта досрочного погашения займа предоставляются в банк. Это делается при личном визите в банк с отметкой о вручении документов либо отправляется заказным письмом. Обязательно необходимо вручение уведомления. Теперь остается только ждать решения банка. В случае отказа за заемщиком остается право обращения в суд.

Если возникают подобные споры, то лучше сразу обращаться за юридической помощью. Профессиональные адвокаты должным образом составят все бумаги. В этом случае процент выигрыша очень велик. Если дело доходит до , то он обеспечит свое представительство в судебных органах, где он будет отстаивать и защищать права заемщика. Участие юриста в решении данного вопроса позволит значительно повысить шансы выигрышного исхода дела.

Возникла проблема с банком по выплате процентов? сможет помочь. Позвоните юристу и на консультацию.

Самое неприятное, что есть в кредитах – это необходимость уплаты процентов. Мы все уже давно живем по принципу зарубежных собратьев: покупаем в кредит жильё, автомобили, бытовую технику, предметы интерьера и даже рассчитываемся кредитной картой в продуктовых магазинах. И при этом думаем одинаково: «они же так живут, при этом уровень жизни у них выше, почему бы и нам так не жить». Отчасти, верно. Почему бы не позволить себе то, что сделает жизнь комфортнее? Но не учитываем мы одного – проценты за пользование кредитом в европейских странах гораздо ниже. Например, ипотека в Турции выдается под 3,53% годовых, в США - от 5 до 6%, в Болгарии – от 7,5 до 10%. Российские Банки позволить себе такую роскошь не могут, и «радуют» нас ставкой в среднем 25%, включая страховые взносы.

Конечно, убедить Российский Банк выдать кредит под 3% не подвластно никому, но вот немного «отщипнуть» от дохода Банка можно. Рассмотрим 3 варианта, как вернуть проценты по кредиту:

- Возврат 13% за приобретение в кредит недвижимости (ипотека)

- Возврат процентов по любому кредиту при досрочном погашении.

- Возврат 13% за кредит, взятый на образование

Рассмотрим подробнее.

Как вернуть 13 процентов от кредита на недвижимость:

Один раз в жизни любой гражданин РФ, честный налогоплательщик имеет право на возврат части подоходного налога (налоговый вычет в размере 13%).

Сколько можно вернуть:

Максимальная стоимость квартиры, принимаемая к учету, ограничена 2 миллионами. Это не значит, что, приобретая квартиру за 5 миллионов, вы не сможете вернуть налог, просто к расчету будет принят сумма в 2 миллиона. Если же стоимость жилья ниже, цена его будет принята по фактической стоимости.

Соответственно, максимальная сумма, на которую вы можете рассчитывать = 2 000 000*13% = 260 000 руб.

Плюс, можно вернуть 13% от суммы уплаченных процентов (здесь к расчету принимается сумма, ограниченная 3 млн. руб.)

Интересная информация: если вы не исчерпали размер максимально возможного налогового вычета за 1 раз, оставшуюся сумму можно возместить при покупке следующей квартиры.

Как вернуть:

В налоговую службу по месту жительства необходимо предоставить следующие документы (оригиналы + копии):

- Справка из Банка о сумме уплаченных процентов,

- Заполненная декларация 3НДФЛ,

- Справка 2 НДФЛ с места работы,

- Договор о покупке жилья,

- Для жилья первичного рынка потребуется акт о передаче квартиры в собственность,

- Свидетельство о регистрации права,

- Договор на ипотечное кредитование,

- Квитанции о внесении платежей в счет кредита.

Срок рассмотрения документов – 3 месяца. Сумма вычета будет возвращена согласно уплаченному в бюджет подоходному налогу, который до конца года удерживаться не будет. Соответственно, чтобы вернуть всю сумму вычета, необходимо каждый год предоставлять декларацию, либо получать большую официальную заработную плату.

Возврат процентов за кредит на обучение:

Сколько можно вернуть:

До 15600 в год. Декларация составляется за каждый год отдельно.

Как вернуть:

Для получения налогового вычета за кредит на образование (оформить которые можно на себя или ребенка до 24 лет, обучающегося очно), необходимо предоставить в налоговый орган по месту жительства следующие документы (их копии):

- Заявление на налоговый вычет

- Заполненная декларация по форме 3НДФЛ

- Справка с работы 2НДФЛ

- Доп. соглашение на обучение

- Договор на обучение

- Платежные поручения по оплате за каждую сессию

- Паспорт, ИНН.

Возврат процентов по потребительскому кредиту

(при досрочном погашении равными платежами или кредита).

Теперь ответим на распространенный вопрос наших читателей: можно ли вернуть проценты по потребительскому кредиту. Можно. Если вы решили погасить кредит раньше положенного срока, помимо пересчета суммы процентов за оставшиеся месяцы, можно потребовать у Банка немного больше:

Внимательно рассмотрев график платежей для кредита, который погашается равными суммами (а так происходит в большинстве случаев), вы заметите, что в начале кредита в платеж заложено гораздо больше процентов, чем конце:

Таким образом, Банк страхуется от риска неоплаты кредита, включая как можно больше собственной прибыли в первые платежи. Оплачивая кредит по графику, «как положено», разницы не будет никакой, но вот в случае досрочного погашения она становится очевидной.

Данное действие можно трактовать, как необоснованное обогащение Банка, так как при аннуитете процент должен начисляться на остаток ссудной задолженности, а по факту Банк берет с заёмщиков проценты «авансом».

Предположим, обладатель кредита из нашего примера решил погасить его на 3 месяца раньше. Экономия на процентах составит 537+373+188=1098 руб. В то время, как при равном распределении она составила бы 13437/12*3=3359 руб. Соответственно, вы имеете право потребовать к возврату ещё 3359-1098=2261 руб.

Для этого вам необходимо написать в Банк заявление о пересчете излишне уплаченных процентов в составе аннуитета. Если Банк откажется принимать подобное заявление, вы можете смело обращаться в суд, так как судебная практика имеет уже большое количество подобных примеров (с исходом в пользу заёмщика).

Помимо возврата процентов, внимательно прочитайте договор – возможно в платеж были заложены необоснованные комиссии, которые также .