Как получить вычет по подоходному налогу. Стандартные налоговые вычеты по ндфл. Документы на вычет за ребёнка

Уважаемые читатели! В данном материале речь пойдет о возможности вернуть часть потраченных средств, в виде налоговых вычетов. Многие не знают что вычет предоставляется не только на покупку или продажу квартиры, лечение, содержание и обучение детей! И если с налоговой амнистией пока еще не все ясно, то пользуясь налоговыми вычетами, можно совершенно законно снизить нагрузку на семейный бюджет. Конечно никто не обещает, что получить их будет легко и просто! 😉

Что такое налоговый вычет?

Налоговый вычет – это величина денежных средств, уменьшающая размер дохода, с которого выплачивается подоходный налог 13%, так называемая налогооблагаемая база. Кроме того, с помощью налогового вычета в определенных случаях, можно вернуть часть уплаченного в бюджет налога. Какой вариант использовать – зависит от вида применяемого вычета.

Любой налогоплательщик, получающий заработную плату или иной доход, обязан перечислять налог на доходы физических лиц (НДФЛ) или как его еще называют подоходный налог, в бюджет государства, который составляет 13% от суммы доходов. Как правило, расчет налога, его удержание и перечисление осуществляется работодателем. Сумма подоходного налога может быть уменьшена, данное право установлено в Налоговом кодексе РФ и называется – налоговый вычет , который имеет различные виды и особенности применения.

Кто может претендовать на получение налогового вычета

Воспользоваться налоговым вычетом могут все граждане РФ, получающие официальную заработную плату, с которой выплачивается 13% налога в бюджет государства. Помимо граждан РФ, правом на вычет могут воспользоваться и другие физические лица относящиеся к резидентам и не резидентам РФ:

- Резиденты РФ – присутствуют на территории государства не менее 183 календарных дней за 12 месяцев;

- Не резиденты РФ, получающие доходы от источников, расположенных на территории Российской Федерации.

Претендовать на налоговый вычет не имеют права те физические лица, с дохода которых не удерживается подоходный налог, к ним относятся неработающие граждане РФ, пенсионеры без официального места работы, а также не резиденты РФ, не имеющие источника доходов на территории страны.

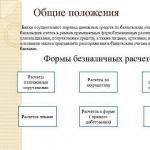

Виды налоговых вычетов и их особенности

Налоговые вычеты подразделяются на следующие виды:

- Стандартные вычеты , предоставляются на самого гражданина и на его детей;

- Социальные вычеты , связанные с лечением и обучением налогоплательщика, а также его детей и других близких членов семьи. Кроме того, с 2017 года, в данную группу вычетов входят суммы, отправленные на благотворительность, добровольное страхование и оценку квалификации;

- Инвестиционные вычеты – по операциям, проводимым с ценными бумагами.

- Имущественные вычеты , применяемые при приобретении жилой недвижимости, как с использованием личных сбережений и ипотечного кредита, так и при заключении договора долевого участия в строительстве жилья;

Для использования любых налоговых вычетов, необходимо обязательное документальное подтверждение права на их получение. Только при наличии подтверждающих документов можно претендовать на налоговый вычет, при этом для каждого вида вычета существует свой определенный пакет документов. К примеру, на все понесенные расходы по которым планируется получение вычета, необходимо обязательно иметь соответствующие расходные документы – квитанции, платежки, расписки, чеки, а на стандартные и социальные вычеты – документы не только в отношении себя, но и на детей.

Также необходимо учитывать, что существуют лимиты, свыше которых налоговый вычет гражданам не предоставляется. Для разных видов вычета размер лимита имеет индивидуальное значение, которое может использоваться либо на конкретный календарный год, либо на весь срок применения налогового вычета.

Кроме того, вычеты имеют характеристику, связанную с периодом его использования: одни из них могут переноситься на следующий период, другие из них предоставляются только на конкретный календарный год.

Декларация проверяется сотрудниками налоговой инспекции в течение трех месяцев, по истечении которых принимается решение о правомерности использования налогоплательщиком его права на налоговый вычет.

Законодательство о налоговых вычетах

Вся информация, касаемая налоговых вычетов, содержится в главе 24 части 2 Налогового кодекса РФ “Налог на доходы физических лиц” . Для каждого вида вычета разработана своя статья, в том числе:

- для стандартных – ст. 218;

- для социальных – ст. 219;

- для инвестиционных – ст. 219.1;

- для имущественных – ст. 220.

В каждой статье подробно описывается, что именно представляет собой определенный вычет, какие лимиты по нему имеются, а также его особенности.

Что касается порядка заполнения декларации по форме 3-НДФЛ для ее передачи в налоговую инспекцию, то он регламентирован Приказом ФНС РФ “Об утверждении формы налоговой декларации по НДФЛ” от 24.12.2014 г. №ММВ-7-11/671@ . В приказе отражается подробная информация о том, как рассчитать налогооблагаемую базу и каким образом применить к ней тот или иной налоговый вычет.

Заполнение декларации З-НДФЛ

За каждый календарный год в налоговую службу предоставляется только одна исходная декларация, а при необходимости может быть предоставлена уточняющая или корректирующая. Если налогоплательщик имеет право на использование двух и более вычетов, то он должен отражать их в одной общей декларации, где вычеты будут суммироваться и использоваться при расчете налогооблагаемой базы в соответствии с индивидуальными характеристиками и особенностями каждого из них.

Для каждого налогового вычета предназначен конкретный раздел или лист декларации, в котором отражается информация только по нему. Если какого-либо вычета у налогоплательщика нет, то страница не заполняется. Кроме того, когда декларация заполняется и передается в налоговую инспекцию, в ней обязательно отражаются все налоговые вычеты, в том числе предоставленные через работодателя.

Для подготовки и заполнения декларации используется специальная программа , разрабатываемая специалистами ФНС России. В нее вносится общая информация о налогоплательщике, его заработной плате за год и заполняются отдельные вкладки программы – для внесения сведений о предоставляемых налоговых вычетах. В них содержатся разделы по конкретным видам вычетов – стандартным, социальным, имущественным, инвестиционным, профессиональным, а также информация по убыткам. Все внесенные данные затем выводятся в печатную форму декларации на соответствующих страницах, а для подтверждения правомерности получения вычетов, указанные данные необходимо дополнить соответствующим пакетом подтверждающих документов.

Налоговые вычеты: виды, характеристика, особенности, заполнение декларации 3-НДФЛ

Для четкого понимания, что представляет собой определенный налоговый вычет и как именно им можно воспользоваться, рассмотрим каждый конкретный его вид более детально.

Стандартные налоговые вычеты

К перечню стандартных налоговых вычетов относятся как граждане принимавшие участие в ликвидации последствий на Чернобыльской АЭС, так и инвалиды Великой Отечественной войны. Данный вычет часто предоставляется на ребенка, при этом если детей будет несколько, то вычет будет увеличен.

Социальные налоговые вычеты

К социальным налоговым вычетам относятся вычеты на обучение, благотворительность, дорогостоящее лечение, страхование жизни и здоровья, а также покупку лекарств. Данный тип вычета позволяет гражданину вернуть до 13% от потраченной суммы. Обязательно необходимо учитывать, что вернуть часть средств возможно не только при расходах на свое собственное здоровье, но и суммы потраченные на лечение близких родственников, родителей и детей, позволяют воспользоваться социальным вычетом.

Инвестиционные вычеты

Инвестиционные налоговые вычеты введены относительно недавно и признаны улучшить инвестиционный климат в России. Данным вычетом могут воспользоваться инвесторы и владельцы ценных бумаг, вычет может быть предоставлен через налогового агента (работодателя) перечисляющего налоги либо при предоставлении декларации по налогам.

Имущественные вычеты

Имущественный налоговый вычет дает возможность налогоплательщикам возместить часть потраченных средств на покупку или продажу квартиры, дома, комнаты и другой недвижимости. Данный вычет применяется при приобретении земельного участка, а также позволяет снизить проценты по кредиту, выданному на приобретение или строительство недвижимости.

Другие виды налоговых вычетов

Существуют и другие типы вычетов, которые являются менее распространенными, нежели стандартные, социальные, инвестиционные и имущественные, но, тем не менее, присутствующими в жизни некоторых граждан. К ним относятся:

Статья 220.1 – вычет при перенесении с прошлых лет убытков, полученных в результате действий с ценными бумагами или с другими финансовыми инструментами

Этот вычет предоставляется в сумме действительно полученных убытков, однако, в границах налогооблагаемой базы, регламентированной законодательством РФ. Вычет может быть получен за 10 предыдущих лет, начиная с того года, в котором он предъявляется. В качестве подтверждения права получения данного вычета налогоплательщику необходимо представить соответствующий пакет документов, которые будут свидетельствовать о понесенных убытках. Если налогооблагаемой базы недостаточно для покрытия вычета по убыткам, они переносятся на следующий календарный период.

Отметим, что этот вычет нельзя применять, если операции производились через ИИС. Кроме того, вычет может предоставляться только через налоговую службу и при предоставлении декларации. В 3-НДФЛ суммы полученных убытков отражаются на Листе 3, в котором указываются суммы, непосредственно относимые к убыткам по ценным бумагам и убыткам по производным финансовым инструментам с обязательной разбивкой по годам.

В программе по формированию 3-НДФЛ величины убытков необходимо проставлять во вкладке, относящейся к инвестиционным вычетам. В ней специально для такого вычета предусмотрен раздел с разбивкой размеров убытков по конкретным годам.

Статья 220.2 – вычет при перенесении убытков, если являлся участником инвестиционного товарищества

Данным вычетом можно воспользоваться, когда физическое лицо являлось участником инвестиционного товарищества, и этот хозяйствующий субъект понес убытки по действиям, связанным с ценными бумагами, финансовыми инструментами, уставным капиталом иных юридических лиц, и прочим операциям. Вычет может предоставляться в сумме понесенных убытков, только в пределах налогооблагаемой базы, установленной законодательством РФ.

Вычет можно получить за 10 прошедших лет, начиная с того года, в котором он предоставляется. Для подтверждения права получения этого вычета налогоплательщик должен предъявить соответствующий пакет документов, отражающих факт понесенных убытков. При отсутствии необходимого размера налогооблагаемой базы остаток вычета передвигается на следующий календарный год.

Получить данного вычета возможно только через налоговую службу, предоставив декларацию 3-НДФЛ. В программе по формированию декларации необходимо отметить, что налогоплательщик имел доходы при участии в инвестиционных товариществах, а в специально предназначенной для этого вкладке отразить все сведения по источнику выплат. Эта информация затем отразится в Листе А декларации, а, кроме того, здесь также будет указана величина полученного дохода и сумма исчисленного и удержанного налога.

Конкретные суммы, связанные с инвестиционным товариществом, отразятся на Листе И декларации по следующим строкам:

- строка 190 сумма полученных доходов при участии в инвестиционном товариществе. Именно величина этой строки используется в качестве вычета, о котором можно заявить в налоговую инспекцию;

- строка 200 сумма расходов при участии в инвестиционном товариществе;

- строка 210 сумма вознаграждения, выплаченная управляющим товарищам;

- строка 220 сумма убытков предыдущих лет;

- строка 230 сумма налогооблагаемой базы (190 – 200 – 210 – 220);

- строка 240 сумма убытка в календарном году, которую можно переносить на следующие периоды (200 + 210 – 190).

Статья 221 – профессиональные вычеты

В данной статье содержится конкретный перечень налогоплательщиков, имеющих право использовать профессиональный вычет. К ним относятся налогоплательщики, которые занимаются частной практикой или деятельностью в соответствии с нормативно-правовым законодательством РФ:

- индивидуальные предприниматели;

- нотариусы;

- адвокаты, создавшие адвокатские кабинеты;

- арбитражные управляющие;

- частные детективы;

- частные охранники;

- оценщики;

- патентные поверенные.

В качестве вычета по данным видам деятельности принимаются фактические расходы, понесенные для осуществления частной практики, причем они должны быть обязательно подтверждены документально. Если имущество, имеющееся в собственности гражданина, используется им для осуществления своей деятельности, сумма налога на имущество может также использоваться в качестве вычета по НДФЛ.

Сумма льготы не привязана к основному вычету в два миллиона и может быть получена отдельно от него. Ограничение размера действует только для недвижимости, приобретенной после 2014 года. Для имущества, приобретенного до указанного года, размер процентного вычета ограничения не имеет.

В случае если процентный вычет по одной недвижимости выбрать не получилось, его остаток на следующую квартиру или земельный участок перенести будет нельзя. Льгота заявляется по мере погашения процентов, а не единоразово.

Процентный вычет – одноразовый. Заявить его, также как и имущественный, можно лишь раз в жизни.

Способы получения льготы:

Через ИФНС – по окончании года в котором было оформлено право собственности на построенный дом (даже, если земля была куплена намного раньше) или приобретенную квартиру на вторичном рынке. Для новостроек право на н/в возникает с даты получения акта приема-передачи.

Через работодателя – в том же году, в котором получены правоустанавливающие документы на недвижимость

Продажа имущества

Суть данной льготы – уменьшение суммы налога к уплате в бюджет при реализации имущества.

Преференция предоставляется:

- При продаже имущества, находившегося в собственности меньше 3-х (с 2016 года – 5 лет);

- При выкупе имущества у граждан, для государственных и муниципальных нужд.

Льгота при продаже может быть предоставлена в двух формах:

- В размере расходов, истраченных по покупку теперь уже проданной квартиры (только если есть подтверждающие документы);

- В установленном лимите – если документов на покупку нет, или они были утрачены.

Размер лимита:

1 млн. руб. – для недвижимости;

250 тыс. руб. – для иного имущества (машин, гаражей и т.п.).

Данный н/в – многоразовый, но заявлять его можно не чаще одного раза в год.

Социальные

Разделяются на 5 видов, в зависимости от того, на что были потрачены средства:

Обучение

Преференцию можно заявить по расходам на оплату своей учебы, а также детей (в том числе усыновленных и взятых под опеку), братьев и сестер.

Размер н/в за личное обучение и учебу братьев и сестер – не более 120 тыс. руб. (на руки получится – 15 600 руб.), за детей – по 50 тыс. руб. на 1 ребенка.

Необходимо отметить, что сумма в 120 тыс. руб. является общей для всех соцвычетов, кроме дорогостоящего лечения, оплаты страховых, пенсионных и допвзносов на страховую часть пенсии.

Лечение и (или) покупку лекарств

В состав расходов, которые можно возместить, воспользовавшись данным видом н/в, включаются:

- Затраты на свое лечение, а также супруги, родителей и детей;

- Приобретение лекарств для себя и указанных выше родственников;

- Оплата взносов на страхование себя и своих близких.

Размер н/в зависит от вида лечения: на дорогостоящее ограничения его нет и оно принимается в полной стоимости затрат, на обычное – 120 тыс. руб. включая все иные соцвычеты.

Благотворительные цели

Н/в предоставляется по расходам на пожертвования религиозным организация, НКО при осуществлении ими деятельности в области науки, спорта, физкультуры, образования и иных социальных областях, благотворительным организациям.

Важным условием является безвозмездность пожертвований.

Размер вычета не может превышать 25% от общего дохода за год , в котором производились пожертвования.

Негосударственное пенсионное обеспечение и страхование (в том числе страхование жизни);

Размер н/в – 120 тыс. руб.

Накопительную часть пенсии

Н/в предоставляется по взносам на накопительную часть пенсии, которые произвел непосредственно сам гражданин. Если это сделал работодатель – в н/в откажут. Размер данной льготы также равен 120 тыс. руб. , считая со всеми иными, заявляемыми в одном периоде, вычетами.

Необходимо отметить, что все виды соцвычетов, кроме как за обучение и лечение, можно заявить только по прошествии года, через налоговый орган. По лечению и обучению льгота может быть получена по месту работы в том году, в котором производились расходы.

Срок давности по всем видам соцвычетов – 3 года с даты осуществления расходов.

Все социальные н/в многоразовые и могут заявляться ежегодно в пределах лимитов, установленных НК РФ (кроме н/в за дорогостоящее лечение).

Стандартные налоговые вычеты

Делятся на 2 вида:

Предоставляемые при наличии оснований, установленных пп.1 и 2 п. 1 ст. 218 НК РФ

Размер н/в – 3 000 руб.

К льготникам чернобыльцы, ликвидаторы аварии на ядерных и атомных объектах, а также пострадавшие, вследствие испытаний ядерного и атомного оружия, инвалиды ВОВ и иных боевых действий, иные категории лиц, поименованные в пп. 1 указанной статьи.

Размер н/в – 500 руб.

Получить пособие в указанном размере могут участники ВОВ, носители Ордена Славы всех степеней, блокадники, инвалиды 1 и 2 гр. и иные лица, указанные в пп.2 пункта 1 ст. 218 НК РФ.

На детей заявителя льготы

Размер н/в: 1 400 руб. на 1 и 2 ребенка, 3 000 руб. – 3-го и последующих, 6 000 руб. на ребенка-инвалида 1 и (для опекунов и попечителей) и 12 000 руб. на ребенка-инвалида для родителей и усыновителей.

Указанное пособие представляется заявителю до тех пор, пока его доход с начала года, не превысил сумму в 350 тыс. руб.

Работающие граждане в сфере наемного труда, а также предприниматели со статусом плательщика подоходного налога вправе в определенных ситуациях воспользоваться .

Знать этот перечень полезно каждому, ведь порой люди исправно платят 13% со всех своих доходов государству, хотя могли бы уплачивать меньше, если есть законные основания для «скидок».

Законодательная база

Полный список вычетов и условий, при которых они предоставляются человеку, отражен в Налоговом Кодексе РФ.

По причине изменений в экономике, в частности инфляции, и стимулирования граждан к обучению и покупке жилья, периодически в него вносятся поправки. Главное условие для предоставления льготы по остается прежним: человек должен иметь официальный доход. Если же он получает «черную зарплату» или как предприниматель платит ЕНВД или УСН, то прав на вычет 13% нет.

По причине изменений в экономике, в частности инфляции, и стимулирования граждан к обучению и покупке жилья, периодически в него вносятся поправки. Главное условие для предоставления льготы по остается прежним: человек должен иметь официальный доход. Если же он получает «черную зарплату» или как предприниматель платит ЕНВД или УСН, то прав на вычет 13% нет.

Основные виды возврата налога, которыми пользуются трудоустроенные люди: стандартный, имущественный, социальный, профессиональный. Намного реже используется льгота, связанная со сделками по ценным бумагам, но она также официально закреплена законом.

Стандартные

В отношении себя «скидки» по НДФЛ полагаются в следующих размерах :

Полный перечень категорий лиц, кому положены эти привилегии находится в ст.218 НК РФ . Ранее еще был вычет 400 руб. любому работнику вне зависимости от его статуса, но сейчас он отменен. Если человеку полагаются оба вышеуказанных вычета, то ему предоставляется лишь один из них (наибольший).

При наличии у работающего гражданина детей, ему ежемесячно положены следующие :

- 1400 руб. – на первого и второго ребенка;

- 3000 – на третьего, четвертого и последующих детей;

- 12 000 – пока ему не исполнится 18 лет, а если он учится на дневной форме обучения и имеет инвалидность 1 или 2 группы, то до 24 лет (для или попечителей детей сумма вычета 6000 р).

Указанные выше привилегии положены в двукратном размере , когда родитель или опекун является единственным. Увеличенную сумму льготы допускается официально оформить при отказе второго родителя воспользоваться привилегией. «Детский» вычет дается независимо от наличия либо отсутствия стандартного возврата налога за себя.

Имущественные

По механизму возврата их можно разбить на 2 большие группы: когда человек покупает или продает определенное имущество.

При продаже

Когда гражданин продает объекты собственности, то он получает доход, с которого, по аналогии с зарплатой, надо исчислить 13% НДФЛ. Но законодатель предусмотрел необлагаемые суммы, то есть налоговые вычеты для ситуаций, когда собственник владеет имуществом менее 3 лет.

От того, что именно продает человек зависят размеры льгот:

Вместо указанных выше вычетов в размере фиксированных сумм, человек имеет право обосновать документально свои расходы и полностью или частично уменьшить налоговую базу . К примеру, человек купил в автосалоне машину за 1,43 млн руб., а через 2,5 года он продал ее за 1,15 млн руб. Платежные документы на покупку автомобиля будут основанием, чтобы НДФЛ по этой сделке вообще не начислялся, хотя сумма продажи намного превышает установленный законом порог.

При покупке

Льгота применяется только или строящегося дома (в том числе долей), а также земли под ним. Государство дает возможность официально работающему человеку вернуть 13% с суммы покупки такой собственности. Предел – 2 млн. руб., а если жилье приобретено , то дополнительно предоставляется вычет 3 млн. . Кредит надо оформлять только ипотечный. С обычной ссуды вернуть 13% не получится.

Причем количество жилых объектов, купленных после 2014 г., на которые распространяется имущественная льгота при покупке не ограничено, но «потолок» по ним 2 млн руб. (то есть в сумме за всю жилую недвижимость). Раньше получить такую льготу от государства реально было только с одного объекта. Если же человек уже пользовался этим вычетом до 2014 г., то повторно воспользоваться такой льготой от государства не разрешается.

Социальные

Законодатель предусматривает несколько категорий расходов социальной направленности, за которые работающий человек вправе вернуть 13%.

Лечение

Понесенные затраты медицинского характера принимаются к вычету в трех случаях :

- себя и близких родственников. Льгота предоставляется по платным медицинским услугам врачей во всех государственных и частных клиниках. Полный перечень таких услуг содержится в Постановление Правительства РФ №201 от 19.03.2001. Отдельные виды лечения считаются дорогостоящими и не имеют ограничений по сумме.

- При покупке лекарств из утвержденного перечня (в указанном выше Постановлении). В этом случае у врача надо обязательно брать рецепт по форме 107-У и сохранять платежные документы, так как их потом потребуется предъявить, чтобы воспользоваться правом на возврат налога.

- При оплате добровольного медицинского страхования.

Обучение

Налоговый вычет действует при денежных затратах на свое , а также учебу детей и подопечных в образовательных заведениях.

Наиболее часто граждане используют эту льготу при следующих видах и формах образовательного процесса :

«Потолок» по вычету за лечение и обучение суммарно равен 120 тыс. руб. Возврат по учебе детей ограничен 50 000 р. на каждого ребенка .

Пенсионные и страховые взносы

- платежи по договорам негосударственного пенсионного обеспечения, подписанных с негосударственным пенсионным фондом (НПФ);

- дополнительные платежи на (в частности, программа софинансирования);

- страховые взносы по договорам добровольного пенсионного страхования, которые заключаются со страховой компанией;

- страховые взносы по договорам добровольного .

Оформление документов допускается как с самим налогоплательщиком, так и с некоторыми близкими родственниками.

Благотворительность

Часть денежных средств, которые человек уплатил на благотворительные цели можно вернуть.

Но организация, куда вносятся деньги, должна быть одной из следующих:

- Благотворительные организации (чаще всего – фонды, ассоциации).

- Компании социальной направленности, не преследующие целью работы извлечение прибыли (некоммерческие). Платежи должны быть именно на проведение основной их деятельности.

- Религиозные организации. При этом взносы должны быть только на осуществление той деятельности, которая прописана у них в уставе.

- Некоммерческие организации, работающие в сфере просвещения, спорта (кроме профессионального), социальной помощи, защите животных, образования, охраны природы и других областях. Помимо добровольных пожертвований, взносы также могут быть направлены на аккумулирование или увеличение целевого капитала таких организаций.

С платежей на благотворительность в детские сады тоже можно вернуть НДФЛ (так как это учреждение образования). Главное условие – правильно оформить документально такие взносы.

Этот вид социального вычета ограничен четвертью годового дохода налогоплательщика . Например, если заработок человека за год составил 580 тыс. руб., а на благотворительные цели он направил 170 тыс. руб., то вернуть 13% получится лишь со 145 000 (580/4).

Профессиональные

Применяется только ограниченным кругом лиц :

Предоставляется такая льгота в двух вариантах: в сумме подтвержденных документами расходов или в размере 20% от всего дохода. Это не касается авторских вознаграждений по отдельным видам интеллектуального труда и ряда изобретений (вычет 20–40%).

Осуществление операций с ценными бумагами

Такая льгота полагается, если человек проводит операции с ценными бумагами и по итогам года получен убыток .

Его учитывают двумя путями :

- если по иным операциям есть положительный результат, то учет убытка происходит в текущем году при расчете НДФЛ;

- если по другим операциям дохода нет, то убыток переносится на будущие годы (вернуть можно в течение 10 лет).

Законодатель предусматривает, что учесть убыток можно только по операциям с ценными бумагами, которые обращаются на организованном рынке. Притом, в будущем вычет действует только по точно таким же операциям.

К примеру, гражданин в 2014 году при работе с ценными бумагами получил отрицательный результат 180 тыс. руб., а в 2015 году – прибыль в размере 135 000. С дохода был уплачен подоходный 13%, то есть 135*0,13=17,55 тыс. руб. Для возврата налога (сальдирования убытка) подается за 2015г. и указывается вся сумма полученного ранее убытка. Так как прибыль за этот год меньше прошлого убытка, то зачтется именно 125 000 р. и гражданин получит возврат только 16,25 тыс. руб. Остаток 55 000 (180 — 125) переносится на будущие годы.

О правилах получения возврата налога в различных ситуациях смотрите в следующем видеосюжете:

В бытовом понимании налоговый вычет - это возврат части НДФЛ при приобретении квартиры, понесенных расходах на лечение и обучение и пр. Сегодня в России существуют четыре вида вычетов: стандартные, социальные, профессиональные и имущественные.

В рамках имущественного вычета у гражданина могут учитываться расходы на строительство или покупку дома, квартиры, комнаты или имущественной доли. Также включаются затраты на отделку и приобретение строительных материалов. Можно получить налоговый вычет и по по мере их уплаты.

Социальные вычеты предоставляются при расходах на обучение (собственное или своих детей), а также на дорогостоящее лечение и приобретение медицинских препаратов.

Профессиональные вычеты могут получить предприниматели, которые находятся на ОСНО. Перечень расходов содержится в налоговом кодексе.

Правом на получение стандартных вычетов обладают особые категории граждан (Герои СССР и РФ и пр.), а также налогоплательщики, имеющие на попечении детей.

Порядок получения налогового вычета

Получение налогового вычета подчиняется ряду правил. Так, возврату подлежит не полная сумма расходов в границах вычета, а соответствующая сумма уплаченного ранее налога. Налоговый вычет можно получить по окончании календарного года в налоговой инспекции по месту жительства. Необходимо предоставить декларации по форме 3-НДФЛ и приложить запрашиваемый комплект документов.

Так, для получения имущественного налогового вычета, помимо декларации и заявления, необходимо предоставить:

- справку о доходах (форма 2-НДФЛ);

- договор о приобретении жилья;

- копии документов об оплате;

- акт приема-передачи квартиры;

- свидетельство о госрегистрации собственности.

Для получения социальных вычетов в налоговую предоставляются копии документов об оплате медицинских услуг или стоимости обучения и справка о доходах.

В любом случае гражданин должен официально работать и иметь белую зарплату, с которой уплачивается подоходный налог. Налогоплательщик может вернуть уплаченный налог за три предшествующих налоговых периода. Например, при обращении в налоговую в 2014 г. можно получить вычеты за 2011, 2012, 2013 гг.

Различают два способа возврата подоходного налога:

Возврат налога на личный лицевой счет, реквизиты которого необходимо указать в заявлении на получение вычета;

- путем подачи заявления на налоговый вычет компании-работодателю - тогда с части зарплаты определенное время не будет удерживаться подоходный налог.

В последнем случае налогоплательщик должен получить документ, подтверждающий его право на вычет в налоговой. В нем будет указано наименование работодателя, который не будет в течение определенного времени удерживать налог с зарплаты работника.

Изменения в получение налогового вычета с 2014 г.

С 2014 года вступили новые правила предоставления имущественных вычетов. Теперь граждане могут получить их не на одну квартиру, а на несколько, только в пределах 2 млн р. Максимальная сумма, подлежащая возврату - 260 тыс. р.

Имущественный налоговый вычет по новым правила можно получить, если документы, подтверждающие право собственности, должны быть датированы после начала 2014 года.

Разделы:

Задумывались ли вы над тем, какую сумму от своей заработной платы вы ежегодно отдаете в доход государства? Как известно, помимо перечисления сборов в ПФР, ФСС России и ФФОМС (в размере 30% от размера заработной платы работника), работодатель обязан удержать уже непосредственно из зарплаты работника налог на доходы физических лиц (НДФЛ) в размере 13%. Казалось бы, что эти деньги потеряны для работника безвозвратно. Однако их можно вернуть из государственного кармана в свой собственный в качестве налогового вычета. На возврат всего или части налога можно рассчитывать, если работник понес расходы на:

- приобретение жилья;

- обучение;

- лечение;

- пожертвования благотворительным, некоммерческим и религиозным организациям;

- дополнительное пенсионное обеспечение;

- совершение операций с индивидуальными инвестиционными счетами;

- а также во многих других случаях.

Портал ГАРАНТ.РУ расскажет о порядке, размерах и сроках получения налоговых вычетов в различных ситуациях.

Общая характеристика налоговых вычетов для физлиц

Сумма налогового вычета – это та сумма, на которую можно уменьшить налогооблагаемую базу. К примеру, если заработная плата работника, указанная в его трудовом договоре, составляет 10 тыс. руб., то эта сумма является налогооблагаемой базой по НДФЛ. Без применения налоговых вычетов работодатель удержит с нее налог в размере 13% (1,3 тыс. руб.), и на руки работник получит только 8,7 тыс. руб.

Если же работник имеет налоговый вычет по какому-либо основанию, к примеру, в размере 6 тыс. руб. за обучение, то работодатель удержит НДФЛ с суммы заработной платы за минусом размера налогового вычета, то есть с 4 тыс. руб. В этом случае НДФЛ составит лишь 520 руб. и на руки работник получит 9480 руб.

Большинство налоговых вычетов можно получить непосредственно через работодателя, как указано в вышеприведенном примере. Но по крупным вычетам (к примеру, по возврату налога при покупке квартиры) иногда удобнее получить всю сумму возврата налога сразу на банковский счет через налоговую инспекцию.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

- стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам ();

- социальные налоговые вычеты в связи с расходами, в частности, на обучение, лечение, софинансирование пенсии и т. д. ();

- инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и по индивидуальным инвестиционным счетам ();

- имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам ();

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами ();

- налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе ();

- профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д. ().

Надо помнить, что если вы хотите применить вычет, вам в любом случае нужно подавать декларацию.

Также подчеркнем, что нерезиденты по общему правилу не имеют права на стандартные, социальные и имущественные вычеты (). Напомним, что налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев ().

Налоговые вычеты предоставляются на основании письменного заявления и документов, подтверждающих право на такие вычеты.

Стандартные налоговые вычеты

Стандартные вычеты работающим гражданам предоставляются работодателем. Иными словами – одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика.

Стандартный налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее. По общему правилу стандартный вычет по НДФЛ предоставляется налогоплательщику на основании его заявления за каждый месяц налогового периода ().

Стандартные налоговые вычеты также предоставляются:

- в размере 3 тыс. руб. (чернобыльцам, инвалидам Великой Отечественной войны, инвалидам из числа военнослужащих 1, 2 и 3 групп);

- в размере 500 руб. (Героям СССР, Героям России, награжденным орденом Славы 3 степеней, участникам Великой Отечественной войны, инвалидам с детства, инвалидам 1 и 2 групп и др.).

Социальные налоговые вычеты

Если в течение календарного года налоговый вычет не будет использован полностью, остаток можно перенести на следующий год.

Налогоплательщик имеет право на налоговый вычет, в частности, в суммах, полученных им от продажи жилья или земельных участков и их долей.

По общему правилу, если такая недвижимость находилась в собственности более трех либо пяти лет, то подобные доходы налогом не облагают. Если менее, то налогоплательщик имеет право получить вычет в сумме не более 1 млн руб.

Вычет предоставляется в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика.

Если имущество находилось в собственности налогоплательщика более минимального предельного срока, то такие доходы налогом не облагают. При этом декларацию можно не подавать.

Надо иметь в виду, что указанные положения не распространяются на доходы, получаемые физическими лицами от продажи ценных бумаг, а также на доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности.

Если имущество находится в собственности менее трех лет, человек имеет право претендовать на вычет в сумме не более 250 тыс. руб.

Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму облагаемых налогом доходов на сумму расходов, связанных с получением этих доходов. При этом расходы должны быть документально подтверждены.

Налогоплательщик имеет право на налоговый вычет в суммах, потраченных им на покупку жилья. Вычет предоставляется на сумму, не превышающую 2 млн руб. Если налогоплательщик при получении имущественного налогового вычета не использовал его в размере предельной суммы, остаток налогового вычета до полного его использования может быть учтен при получении вычета в дальнейшем на новое строительство либо приобретение на территории России другого жилого объекта. Таким образом, неиспользованный остаток вычета переносится не только на следующие периоды, но и на другие объекты.

В то же время, остатки вычета, заявленного при покупке жилья до 1 января 2014 года, невозможно перенести на другие объекты ().

Для подтверждения права на такой имущественный вычет нужно предоставить вместе с заявлением:

- договор о приобретении жилья;

- документ на право собственности на жилье и акт о передаче жилья налогоплательщику;

- платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты денежных средств налогоплательщиком (расписки продавца о получении наличных, квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы) и т. д. ().

Также покупатель жилья может получить имущественный налоговый вычет в связи с уплатой процентов по ипотечным кредитам в пределах 3 млн руб. Такой вычет предоставляется в отношении только одного объекта недвижимости ( , ). Вычет по процентам предоставляется при наличии подтверждающих право на получение вычета документов, договора займа (кредита), а также документов, подтверждающих факт уплаты денежных средств налогоплательщиком в погашение процентов.

Профессиональные налоговые вычеты

На получение указанных налоговых вычетов имеют право физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой. Они могут уменьшить сумму своих облагаемых доходов на сумму документально подтвержденных расходов.

Подскажите, пожалуйста, есть ли ограничения по подаче деклараций на предоставление социального вычета за обучение и в любое ли время года можно ее подавать. Можно предоставить банковские реквизиты любого банка для возврата?

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение. При этом указание в договоре на оказание платных образовательных услуг сведений о лицензии является достаточным основанием доказательства ее наличия ( ).

К перечисленным документам налогоплательщик также прилагает:

- договор на обучение с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг;

- справки по , подтверждающие суммы полученного дохода и фактически уплаченного НДФЛ за отчетный налоговый период.

Социальные налоговые вычеты, указанные в , предоставляются при подаче налогоплательщиком налоговой декларации в налоговый орган по окончании налогового периода, а до окончания налогового периода социальный вычет на обучение можно получить, обратившись к своему налоговому агенту (например, работодателю) при условии подтверждения права налогоплательщика на получение социальных налоговых вычетов налоговым органом ( НК РФ). Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной ( ).

МАТЕРИАЛЫ ПО ТЕМЕ

С примером заполнения заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) ознакомьтесь в подготовленном экспертами компании "Гарант" .

Когда можно вернуть налог?

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (). Иными словами, если налогоплательщик подал заявление о предоставлении вычета в 2019 году, то получить вычет из доходов предыдущих периодов он сможет только за 2018, 2017 и 2016 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом по этому основанию не установлено (). Если же право на налоговый вычет возникло в 2019 году, то получить возврат налога за предшествующие этому году периоды не получится – его остаток может быть перенесен на последующие налоговые периоды до полного их использования. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода ().

Отметим, что при превышении в налоговом периоде суммы налоговых вычетов над суммой доходов, облагаемых по ставке 13%, в этом налоговом периоде налоговая база считается равной нулю. При этом разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, облагаемых по ставке 13%, по общему правилу на следующий налоговый период не переносится (). Перенести разницу между суммой налоговых вычетов и суммой налогооблагаемых доходов можно только по имущественным налоговым вычетам.

Следует знать, что имущественные налоговые вычеты предоставляются либо при подаче налогоплательщиком декларации по окончании налогового периода (календарного года), либо до окончания соответствующего налогового периода – в этом случае вычет предоставляется налоговыми агентами (как правило, работодателем).

Куда обращаться для получения имущественного либо социального вычета?

В настоящее время существуют два варианта получения налогового вычета: либо через налоговую инспекцию, либо через работодателя.

В первом случае подать заявление на вычет можно только после окончания года, в котором были понесены расходы, предъявляемые к вычету. При этом сумма возвращаемого налога будет перечислена на банковский счет налогоплательщика.

Чтобы получить налоговый вычет через работодателя, нет нужды дожидаться окончания года, в котором налогоплательщик понес расходы. В этом случае работодатель просто не будет удерживать НДФЛ по ставке 13% из зарплаты работника.

Если налогоплательщик решил обратиться за вычетом к работодателю, ему предварительно нужно, получить подтверждение налогового органа о праве на вычет. Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной (). Соответствующее заявление можно подать как лично, посетив налоговую инспекцию, так и через личный кабинет налогоплательщика – физлица.

Для получения вычета необходимо обратиться к работодателю с соответствующим письменным .