Как определить зарплатная карта сбербанка или нет. Виды зарплатных карт сбербанка. Параллель с кредитной

Зарплатная карта от Сбербанка является довольно востребованным продуктом. Ведь, во всех бюджетных и коммерческих организациях заработную плату сотрудникам принято выдавать именно при помощи банковского перерасчета. Конечно, еще остались такие, которые выплачивают мзду в конвертах, но они отходят в прошлое. Поэтому, мы решили рассмотреть, какую зарплатную карту лучше всего открыть в Сбербанке.

Какими бывают карты

Для начала вам необходимо выяснить, есть ли у вашего работодателя открытые зарплатные проекты в данном банке. Ведь качество обслуживания напрямую связанно с этим. Рядовым сотрудникам, которые собираются заказать карточку в Сбербанке и получать на нее деньги ежемесячно по зарплатному проекту между предприятием и банком, предложат оформить классические карты. Это может быть VisaClassic или MasterCardStandard.

Даже небольшие руководителей различных уровней могут рассчитывать на VisaGold и MastercardGold. В любом случае, обслуживание будет совершенно бесплатным. Ведь по данному тарифному плану ежемесячный платеж вносит работодатель.

Если вы захотите оформить другую карту или выпустить еще одну, платить за нее придется вам самостоятельно. Это может быть карта под названием «Подарить жизнь», «МТС» или « ».

С пакетом «Подари жизнь» вы будете переводить часть полученных вами денег в фонд помощи тяжелобольным детям. Это сумма будет составлять для вас копейки, которые вы даже не заметите. Ведь по сути, это простое округление сдачи.

Выбирая карту «Аэрофлот», вы будете получать специальные баллы, которые будут засчитываться при покупке авиабилетов данной компании.

Если вы решите открыть карту «МТС», значит будете получать бонусы за покупки на мобильный счёт и при приобретении любых услуг данного мобильного оператора.

Если у вашего работодателя нет специально подписанного договора со Сбербанком, вы также можете открыть в нём зарплатную карточку. Но, для этого вам необходимо с заявлением установленного образца обратиться в расчётный отдел своего предприятия. При этом, выбирать зарплатную карту будете вы самостоятельно. Обязательно учтите свои интересы, такие, как проценты при снятии наличных, оплата в Интернете, считывание банкоматами за границей.

Самой дешёвый картой является Электрон. А самой статусной — Платиновая. При этом, самой распространённой картой Сбербанка для зарплатных проектов является пакет Классик.

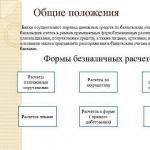

Типы зарплатных карт

Вообще, зарплатные карты Сбербанка делятся на три большие группы. Это может быть Маэстро, Виза или MasterCard. Маэстро нераспространённые за границей. Но, уровень их обслуживания примерно такой же, как на Визе или MasterCard. А дополнительным бонусом станет то, что банк вам выпустит карту совершенно бесплатно.

Классические же варианты, Виза и Mastercard, откроют вам возможности расплачиваться за покупки в любой стране земного шара. Их выпуск вам обойдется в 750 рублей. Данную цифру придётся уплатить за первый год обслуживания, далее она падает до 450 рублей.

Срок службы карты пишется на лицевой стороне. Для зарплатного проекта он обычно не превышает трех лет. Можете обратить внимание не на классическую виза, а на Visaelectron. Эта карта намного дешевле. Открытие и первый год обслуживания, также, как и последующие, стоит 300 рублей в год. Электронные Визы полностью подходят для того, чтобы расплачиваться ими в терминалах и в Интернете. Обратите внимание на то, что, если вы изготавливаете карточку самостоятельно, за обслуживание придётся платить. А если инициатором выступит ваш начальник, то эти расходы ложатся на него.

Снятие наличных с карты

Снять наличные вы можете в любом банкомате, и неважно, будет ли он принадлежать Сбербанку или совсем другой финансовой организации. Конечно, в других банкоматах будет взиматься комиссия. Ее рекомендуем вам узнавать уже у сотрудников банка, которые отдадут вам карту. Также вам будут доступны переводы на другие счета, оплата вещей или продуктов в Интернете, расчет через переносные терминалы и снятие наличных за границей.

Как оформить зарплатную карту Сбербанка

Перед тем, как оформить зарплатную карту в Сбербанке, рекомендуем вам обзавестись пакетом необходимых документов. Это может быть паспорт, подтверждение годовых доходов, копия трудовой книжки или договора. Естественно это всё должно подкрепляться копиями и специальными печатями. После этого вы можете обращаться в отделение банка.

Прийти туда необходимо лично. Консультант вам выдаст анкету, которую необходимо заполнить. По сути, это всё.

Дальше вам придётся только ожидать, когда она будет изготовлена. Обычно данный процесс происходит за две недели. Но, если вы хотите оформить карту Моментум, которая не является именной, вам отдадут ее сразу же. Еще вам нужно будет подписать договор при получении карты. Последним шагом станет активация ее в банкомате. Если за обслуживание будете платить вы, а не Ваш работодатель, стоимость годового обслуживания зарплатной карты необходимо отдать сразу.

При трудоустройстве, вам заводят отдельную карту, на которую начисляют заработную плату. Нередки случаи, когда сотрудник сам заводит отдельную зарплатную карту, номер которой вносится бухгалтером в систему начисления, после чего каждый месяц идёт начисление на данную карту.

Что такое зарплатная карта?

Зарплатная карта-это та же дебетовая карта, вам недоступен кредитный лимит, но вы можете совершать те же операции, что и с обычной картой.

Виды зарплатных карт Сбербанка

Так как зарплатная карта это обычная дебетовая, мы можем воспользоваться одной из многочисленных видов карт Сбербанка:

Зарплатные карты МИР и Visa, какие отличия?

Госслужащим, бюджетникам, стали выдавать карты МИР, вместо привычной Visa. Если вы не работаете в госучреждении, вы можете выбрать любую карту и назначить её зарплатной, но, если вы получаете на госслужбе, вы обязаны до 1 июля 2018 года, сменить зарплатную карту на МИР.

Что такое зарплатная карта «МИР»?

МИР - это аналог Visa и MasterCard, в целях укрепления экономики, было принято решения создать свою платежную систему. К этому решению подтолкнуло введение санкций.

Преимущества зарплатной карты «МИР»

- Бесплатное обслуживание (действует не во всех банках, Сбербанк только начинает разрабатывать программу с бесплатным обслуживанием)

- Свободные переводы на карту Visa или MasterCard

Недостатки зарплатной карты «МИР»

- Только рублёвые счета

- Невозможность оплаты покупок

- Работает только на территории России

- Цена на обслуживание такая же, как и на Visa или MasterCard

Цена на обслуживание зарплатной карты Сбербанка в 2018 году

- Премиальная карта – обслуживание 4900 рублей в год

- Золотая карта – обслуживание 3000 рублей в год

- Классическая карта – обслуживание первый год 750 рублей в последующие года 450 рублей

- Молодежная карта – обслуживание 150р в год

- Виртуальная карта – обслуживание 60 рублей в год

- Карта «Аэрофлот» - обслуживание 900 рублей в год

- Карта «Моментум» - обслуживание бесплатное

Как получить зарплатную карту Сбербанка?

Зарплатную карту, кроме карты «Моментум», можно заказать онлайн на сайте Сбербанка. Инструкция ниже написана для самой распространённой классической карты Сбербанка, оформление других карт отличается не существенно:

Сколько времени делается карта?

Точное время назвать нельзя, в среднем подготовка карты и её прибытие в отделение занимают 10 дней.

Преимущества зарплатной карты от Сбербанка

Преимуществ зарплатной карты нет, вы получаете бонусы и акции, как и на простой дебетовой карте. Преимущества дебетовой зарплатной карты:

- Управление расходами с помощью Сбербанк Онлайн

- Бонусная программа «Спасибо от Сбербанка»

- Удобная оплата услуг и покупок

- Сохранность средств даже при утере карты

Недостатки зарплатной карты от Сбербанка

- В случае если вы государственный работник или учащийся на бюджете, вы не можете выбирать карту

- Переход на тип карты «МИР»

Как закрыть зарплатную карту Сбербанка?

Зарплатную карту Сбербанка, можно закрыть только в отделении Сбербанка, порядок действий при этом следующий:

- Необходимо написать заявление о закрытии карты

- Снять наличность или закрыть имеющиеся долги, важно, чтобы счет карты был нулевым

- Передать закрытую карту сотруднику банка

Нужен ли перевыпуск для зарплатной карты Сбербанка?

Зарплатной карте необходим перевыпуск как и любой другой. Срок действия выданной карты составляет 3 года. Перед окончанием срока действия, изготавливается новая карта, о прибытии в отделение Сбербанка вас проинформируют по СМС. Необходимо прийти в отделение Сбербанка с паспортом и забрать карту.

Что делать с зарплатной картой после увольнения?

Вы можете свободно её использовать. Конечно такие карты как «Моментум» и «Мир» мало пригодны для оплаты покупок, но вы можете использовать эти карты для перевода средств. Если вы не хотите использовать карту, вам необходимо её закрыть, так как при использовании классической карты, взымается плата за обслуживание.

Можно ли получить кредит на зарплатную карту?

Кредит легко начисляется на зарплатную карту. Также владельцам зарплатных карт, охотнее и быстрее выдают кредиты, так как вся нужная информация о вас, есть у работодателя. На некоторых картах присутствует овердрафт, вы сможете потратить чуть больше чем есть у вас на балансе, и вернуть потраченную сумму с процентами.

Отзывы о зарплатной карте Сбербанка

Ниже представлены отзывы реальных владельцев зарплатных карт:

Отзыв 1:

Достоинства:

Удобно, выгодно, информативно

Недостатки:

Да, в офисах Сбербанка обращают внимание, что держателям зарплатных карт предоставляются особые условия кредитования. Но я за эти пять лет этими условиями так и не воспользовалась. Когда необходимо было взять кредит, условия кредитования от родного Сбербанка, оказались похуже, чем условия другого банка, поэтому мы обратились к их конкурентам. На мобильный телефон часто приходят смс с предложением взять кредит в Сбербанке на особых условиях, но посчитав все проценты, выходит уж слишком много переплаты. Но если возникнет жизненная необходимость, может и воспользуемся их предложением.

Итак, если подвести все вышесказанное, я довольна своей зарплатной картой Сбербанка России и буду дальше пользоваться услугами банка. Надеюсь, на работе не сменят зарплатный банк.

Отзыв 2:

Достоинства:

для меня нет;

Недостатки:

дорогое обслуживание;

В целом карта не плохая, открывает много возможностей. Вот только незадача, я практически ни чем из этого не пользуюсь. Она у меня не зарплатная, за границей я не бываю, ребенку карты заказывать еще рано. Ну годик попользуюсь, коль уж заплатила за нее и пойду откажусь.

Для тех кто много путешествует, будет подключать автоплатежи или выпускать дополнительные карты в принципе неплохой вариант. Ну или тем, кто получает на нее зарплату. Ведь очень многие работодатели сотрудничают со Сбербанком.

Отзыв 3:

Достоинства:

Недостатки:

плохой сервис, допускают ошибки в написании фамилии

Обращение в Сбербанк, было таковым. Сначала они приняли заявление о жалобе. Сказав, если это их ошибка они Ее перевыпустят. Интересно, а чья это может быть ошибка? Моя чтоли? Смешно! Безграмотные! В указанный срок должны были связаться, огласить решение по заявлению. От Сбербанка не ответа ни привета. Позвонив на горячую линию, оператор сказал, что вину они свою признают, что не корректно указали фамилию, но бесплатно карту перевыпускать не будут, необходимо заплатить 150 руб.

Вывод таков: когда Вы заказываете именную карту, а выпуск таковой стоит денег, если Сбербанк накосячит с фамилией на карте, они Вам Ее не перевыпустят бесплатно, нужно будет снова им заплатить, за их же ошибки, даже если они признают свою вину.

Отзыв 4:

Достоинства:

Сбербанк-Онлайн рулит

Недостатки:

Не предоставили договор на карту! Навязывание дополнительных услуг.

Совсем недавно наша организация перешла на зарплатные карты Сбербанка России. Представители Банка пришли для оформления карт прямо к нам на работу. И принесли с собой что-то вроде переносного терминала Банка. Оформили очень быстро так как работодатель предоставил всю необходимую информацию заранее и нам уже принесли готовые карты. На мой вопрос: А где же договор на карту? Я получил ответ: Вот Вам карта, вот конверт с паролем - больше Вам ничего не надо... Как-то странно на мой взгляд... Затем нам предложили активировать карту сразу на переносном терминале. И сотрудница Банка не спрашивая начинает подключать мне услугу "Мобильный банк". На мои возражения я получаю ответ, что первые два месяца услуга бесплатная. Когда же я настойчиво отказываюсь от дополнительной услуги снова, то получаю бредовую версию якобы без этого активация карты НЕВОЗМОЖНА! Что? Что за бред? Если мой отзыв сейчас читают сотрудники Банка ответьте: разве для активации не достаточно просто проверить баланс карты? И почему при оформлении не дают договор? И почему навязывают ненужную доп. услугу? Все необходимые операции я могу совершать заходя в приложение Сбербанк-Онлайн со своего смартфона абсолютно бесплатно. Зачем мне ваш платный Мобильный банк?

Зарплата на карту приходит вовремя. Через Сбербанк-Онлайн очень удобно делать платежи и осуществлять переводы. Только за это рекомендую. А за работу сотрудников по навязыванию услуг огромный минус...

Всем добра!

Отзыв 5:

Достоинства:

бесплатное обслуживание, бонусная программа

Недостатки:

На удивление, несмотря на не очень положительное отношение к данному банку, обслуживание оказалось очень хорошее. Деньги на карту приходят день в день, без задержек. Большое количество банкоматов, в которых без проблем всегда можно снять деньги. Обслуживание карты полностью бесплатное.

Плюс еще небольшим бонусом оказалась бонусная программа от сбербанка Спасибо, по которой начисляются небольшие бонусы от всех совершенных покупок. Мелочь конечно, а все равно приятно.

Так что в этот раз Сбербанк приятно удивил.

Получение зарплаты на пластиковую карту стало настолько привычным, что многие уже и забыли, как часами стояли в кассу бухгалтерии, получая в первых числах месяца зарплату. Получать зарплату можно на дебетовую карту любого банка, но в этой статье речь пойдет о преимуществах зарплатной карты Сбербанка.

Чем отличаются зарплатные карты Сбербанка

Как уже было сказано, зарплатная карта - это дебетовая карта. Денежные средства поступают на счет карты в виде зарплаты, пенсии, стипендии, различных социальных выплат, произведенные безналичным способом. На дебетовую карту вы можете переводить деньги с других карт, счетов, сберкнижек, в том числе выполнять переводы с электронных кошельков и т.д. Пополнить баланс карты можно также и наличными через кассу банка или банкомат.

Иными словами, на счете такой карты находятся любые поступления денег на карту, не связанные с кредитами или займами банков. Для заемных средств банк оформляет на ваше имя специальную кредитную карту.

Чтобы получить дебетовую карту достаточно взять с собой паспорт и обратившись в любое отделение Сбербанка написать заявление. А чтобы получить кредитную карту , банк вначале должен одобрить вашу заявку на кредит. Есть и еще ряд отличий, о которых речь идет в других статьях сайта.

Практически любая дебетовая карта Сбербанка может быть зарплатной: Visa Classic, MasterCard Standard, Visa Electron, Maestro "Студенческая", но чаще всего для получения зарплаты используют банковские карты начального уровня: Сбербанк-Maestro и Виза Электрон . Эти пластиковые карты имеют минимальную годовую стоимость обслуживания и наделены практически всеми возможностями современных банковских карт.

Стоимость годового обслуживания карты Visa Electron - 300 рублей в год. Для сравнения, плата за годовое обслуживание кредитной карты Сбербанка Standart Master Card и Visa Classic составляет 750 руб.

О том, какие карты выпускает банк и их особенностях, подробнее можно узнать на сайте Сбербанка, или позвонив по бесплатной телефонной линии 8800-555-55-50

в Службу поддержки банка.

Преимущества зарплатных карт Сбербанка

Специальной, только для получения зарплаты, карты нет. Просто многие предприятия оформляют с банком договор на открытие индивидуального счета в банке каждому работнику для перечисления безналичным способом заработной платы, премии и других выплат. Как правило, в таком случае, вы получаете пластиковую карту совершенно бесплатно, поскольку расходы на годовое обслуживание карты берет на себя предприятие. Вот вам и первое преимущество.

Главным преимуществом становится то, что у вас появляется возможность совершать покупки, оплачивать услуги ЖКХ, штрафы ГАИ, налоги и др. не теряя массу времени на посещение почты или банка. С помощью карты просто и с минимальными комиссиями можно пополнить баланс телефона и выполнить ряд других платежей, особенно если использовать преимущества дополнительных услуг "Мобильный банк" и "Сбербанк онлайн". С помощью этих сервисов вам не потребуется больше ни терминалы, ни банкоматы. В любом месте и в любое время вы можете выполнить платеж, используя лишь мобильный телефон.

Поскольку на счет зарплатной карты стабильно поступают ежемесячные платежи, вы приобретаете еще одно преимущество - возможность легко оформить кредит в Сбербанке, не собирая многочисленных справок о доходах.

Кроме того, для владельцев зарплатных карт Сбербанк предлагает овердрафт . Это своего рода краткосрочный небольшой кредит, предусмотренный договором банка для зарплатной карты. Удобно воспользоваться дополнительной суммой денег при покупке дорогостоящей бытовой техники, или просто "одолжить до получки" небольшую сумму в банке, не посещая офис. Просто снимаете в банкомате небольшую сумму, "уходя в минус", а при поступлении зарплаты на счет карты долг автоматически погашается. Лимит овердрафта оговаривается индивидуально и зависит от суммы ежемесячных денежных поступлений на карту в виде зарплаты.

Если вам требуется, чтобы родственники могли снимать деньги со счета карты без вашего участия, вы можете оформить в Сбербанке дополнительные карты на имя родственника или доверенного лица. И тогда, находясь в длительной командировке, ваша семья сможет получать часть вашей зарплаты самостоятельно, в размере, который вы укажите в договоре.

Если вы часто производите покупки с помощью карты, Сбербанк предлагает владельцам зарплатных карт многочисленные бонусные программы и скидки на покупки товаров и услуг в магазинах и сервисах, имеющих с банком договора на обслуживание. Следите за регулярными обновлениями скидок и специальных предложений на сайте банка, и получайте скидки на покупку товаров и услуг.

Дополнительные услуги Сбербанка для зарплатных карт

Услуги "Мобильный банк" и "Сбербанк онлайн" в разы увеличивают возможности любой пластиковой карты, делая удобными и безопасными платежные операции. О любом движении средств на счете карты вы будете своевременно информированы банком. В случае необходимости можно мгновенно заблокировать счет карты.

При оплате покупок в интернет-магазине, вам не придется больше указывать реквизиты карты, поскольку вместо этого используются одноразовые пароли, высылаемые банком на номер мобильного телефона, "привязанного" карте и т.д.

Подробнее, о том, как подключить эти услуги и их возможностях можно прочитать в других статьях сайта.

Услуги "Мобильный банк" и "Сбербанк онлайн" можно подключить к любой карте Сбербанка. Для этого достаточно лишь указать в договоре номер мобильного телефона, зарегистрированного на ваше имя. Подключить эти услуги можно и после получения карты, обратившись в то же отделение Сбербанк с паспортом. Неполный пакет этих услуг можно подключить, не посещая банк, через терминал или онлайн.

Обратие внимание на дату публикации статьи, возможно, на данный момент часть информации устарела или изменилась.

Дата публикации: 12/05/2014

Для того, чтобы бухгалтерия вашего предприятия смогла перечислять вашу зарплату на карту, нужно сообщить работникам бухгалтерии реквизиты счета карты. Номер карты и номер счета карты - это не одно и то же. Номер карты находится на лицевой стороне карты (16 цифр), а номер счета карты указан в "секретном конвертике" (20 цифр).

Снимая с зарплатной карты наличные деньги в банкомате, требуется водить пин-код. Соблюдайте правила безопасного использования банковских карт, не позволяйте посторонним наблюдать за вашими действиями, прикрывайте рукой клавиатуру при наборе шифра. Не забывайте забирать карту и квитанцию.

После получения карты нужно обязательно ее активировать. Активировать можно разными способами, самый простой их которых - запросить баланс карты в банкомате. Активацию карту можно произвести, если позвонить в Службу поддержки банка.

Для пенсионеров Сбербанк предлагает особые условия получения карты. Во-первых, бесплатное годовое обслуживание карты начального уровня для получения пенсий. Во-вторых, на остатки денежных средств пенсии на счете карты могут начисляться проценты, так же как и на средства на лицевом счете сберкнижки.

С зарплатной карты Сбербанка можно выполнять покупки в интернете. Чтобы не указывать реквизиты карты, совершайте покупки в интернет-магазинах, использующие безопасную технологию 3-D Secure.

Считаются: корпоративные, карты с овердрафтом, пенсионные, студенческие, зарплатные.

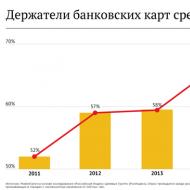

Организации и учреждения, использующие наемный труд, обязаны выплачивать вознаграждения сотрудникам на зарплатные карты. Такие карты выдаются каждой штатной единице в рамках зарплатного проекта. Крупнейший оператор по зарплатным проектам в России — Сбербанк. На карты банка №1 получают заработную плату сотрудники практически всех государственных учреждений и значительной части коммерческих и частных предприятий.

Что такое зарплатная карта

У каждого учреждения должен быть расчетный счет в любой кредитной организации, действующей на территории РФ. Организации подключаются к зарплатному проекту условного банка, после чего каждому сотруднику выдается именная карта для перечисления на ее счет вознаграждения (карты для зарплаты).

Введение в оборот зарплатных карт произошло по причине необходимости контроля доходов населения со стороны налоговых органов. Кредитные организации передают всю необходимую информацию по первому требованию территориальных органов ФНС.

Зарплатные карты выдаются с нулевым балансом. На их счету не размещается кредитный лимит или овердрафт. По умолчанию они предназначаются только для перечисления заработной платы. Наличие кредитного лимита или овердрафта исключается само собой, так как формальным получателем таких карт является организация или предприятие.

Помимо этого, на таких картах изначально отсутствуют какие-либо дополнительные или платные услуги. Учитывая, что основной поток средств на счет карты поступает в виде заработной платы, организация не может за своих сотрудников решать о подключении тех или иных платных услуг.

Зарплатные карты при этом обладают всеми ключевыми опциями, обязательными для любой пластиковой карты. По ним предусматриваются использование следующих функций:

- Снятие наличных.

- Совершение приходных и расходных переводов.

- Совершение покупок в безналичном виде.

- Подключение ряда дополнительных услуг — по желанию владельца карты.

- Использование карты в виде дополнительной к кредитной или дебетовой.

- Участие в программах и бонусных акциях, разрабатываемых кредитной организацией — по желанию владельца карты.

Следовательно, имея зарплатную карту, ее владелец может пользоваться всеми стандартными опциями и услугами, и распоряжаться своими средствами по личному усмотрению. Любые другие дополнительные / платные услуги клиент подключает самостоятельно — после оформления и получения карты.

Отличие дебетовой карты от зарплатной

Беря в расчет основные признаки самой обычной зарплатной карты, можно сделать вывод, что она является дебетовой. Кардинальное отличие дебетовой карты от кредитной, заключается в отсутствии на первом типе карт кредитного лимита. Банк не доверяет свои средства клиенту, поэтому здесь предусматривается использование только личных денег. Поэтому, считается, что зарплатная карта является разновидностью дебетовой.

Вместе с этим имеется и ряд некоторых отличий. Первое — дополнительные опции. По большинству зарплатных проектов автоматически исключается действие таких программ как Cash-back, накопительные (бонусные) баллы, начисление процентов на остаток по счету и прочие. Кредитные организации выпускают «пустые» зарплатные карты, чтобы доходы клиента было легче контролировать.

Второе отличие заключается в обеспечении безопасности и контроле операций со стороны кредитной организации. Зарплатные карты обладают всеми инструментами, направленными на сохранность средств и безопасное проведение операций. Именно зарплатные проекты контролируются кредитными организациями особенно тщательно, так как сами банки находятся под контролем территориальных органов ФНС.

Это правило упоминается по той причине, что все зарплатные карты одного проекта связаны между собой. К примеру, если бухгалтер организации намерено или по ошибке совершит операции, подпадающие под вид подозрительных, кредитная организация будет обязана провести проверку, итогом которой может стать блокировка расчетного счета компании.

С блокировкой расчетного счета блокируются и все привязанные к нему зарплатные карты. Пока будет длиться разбирательство, клиент не сможет пользоваться своей зарплатной картой. Сколько именно может продлиться выяснение причин — не известно. И в течение всего этого времени владельцы карт не будут иметь доступа к своим средствам.

Следовательно, зарплатная карта, по сути, не является личной картой пользователя, так как за любое нарушение, допущенное другими лицам, участвующими в проекте, карта и счет будут заблокированы без фактической вины остальных пользователей. Учитывая эти обстоятельства, можно резюмировать следующее:

- По зарплатной и дебетовой карте предусматривается разный пакет услуг и программ.

- За дебетовую карту держатель отвечает лично, а зарплатные карты могут блокироваться банком за любое нарушение, допущенное другими участниками проекта.

- Срок действия карт одинаковый — 3-5 лет;

По зарплатным картам предусматриваются меньшие лимиты на снятие средств и на совершение переводов, чем по дебетовым. Именно поэтому пользователи на одну карту получают заработную плату, а другую используют в личных целях.

Чем отличается дебетовая карта от зарплатной у Сбербанка

По большинству своих программ Сбербанк делает приоритет на сотрудничество с корпоративными или зарплатными клиентами. К примеру, потенциальный клиент нуждается в получении обычного потребительского кредита или кредитной карты из линейки банка. Шансов получить искомый продукт будет намного больше, если соискатель является зарплатным клиентом банка.

В этом случае не потребуется подтверждать ни стаж работы, ни уровень платежеспособности, так как банк все это «видит» без предоставления лишних документов со стороны клиента. Если не учитывать набора опций и некоторых отличий в правилах пользования картами, то кардинального отличия в дебетовых и зарплатных картах Сбербанка — нет.

Для удобства использования собственных средств держатели оформляют дополнительные дебетовые карты к зарплатной. Делается это для того, чтобы, получив заработную плату, деньги можно было бы перевести на личную карту, которая не будет блокирована банком по вине сотрудника бухгалтерии или другого участника зарплатного проекта. Целесообразнее всего оформлять дополнительную дебетовую карту в другой кредитной организации.

Применительно к Сбербанку действует правило, согласно которому программа «Спасибо» действует и в рамках зарплатных проектов. Для этого обладателю карты необходимо позвонить на линию банка и воспользоваться помощью оператора.

По дебетовым картам программа «Спасибо» подключается тем же самым образом. Следует также помнить, что зарплатные карты автоматически блокируются банком при прекращении трудовых отношений держателя карты со своим работодателем.

: Если клиент не заинтересован в пользовании дополнительными услугами и ему не интересны бонусные и накопительные программы, то зарплатная карта может им использоваться в виде дебетовой. Каких-либо существенных отличий в правилах пользования — не имеется.

Держателям зарплатных карт Сбербанка важно знать дополнительные возможности «пластика» и свои привилегии. Быть в курсе событий(*), пользоваться доступными сервисами с максимальной пользой и выгодой для себя.

Какие виды зарплатных карт предлагает Сбербанк

Карта для получения зарплаты - это дебетовая карта . На ее счет вы получаете зарплату, переводите денежные средства и снимаете столько, сколько есть денежных средств.

- скидки международных партнеров при оплате покупок за границей;

- при потере карты за границей выдаются наличные деньги дочерними банками;

- безопасность онлайн-покупок с технологией 3D-secure;

- оплата покупок без комиссии за рубежом;

- подключение счета к международным системам (Яндекс.Деньги , Вебмани и т.д.).

В 2014 году национальные платежные системы Visa и MasterCard перестали обслуживать карты банков, попавшие под санкции. Правительство РФ приняло решение о запуске российской НПС (Национальной Платежной Системы) . Сбербанк один из первых, кто приобрел права на выпуск «Мира» .

В декабре 2015 года запущен пробный пилотный проект на обслуживание карты во всех терминалах.

Во втором полугодии 2016 года стартует выдача новых зарплатных карт НПС «Мир».

Нужно ли платить за обслуживание зарплатной карты Сбербанка

Дебетовые карты подразумевают оплату . Вопрос состоит в том: кто же оплачивает эти расходы, сам владелец или предприятие, на котором он работает? Ответ ищите в договоре.

Если оформление карты происходило через бухгалтерию, то все расходы несет предприятие.

Если вы самостоятельно открывали счет в банке - оплата ложится на ваши плечи.

Предоставляется вариант оформления карты без оплаты годового обслуживания. Откройте универсальный счет. Производится выдача «пластика» без указания имени и фамилии. Это выход из положения при оформлении зарплатной карты с нулевыми затратами на ведение счета.

Сколько составляет лимит зарплатной карты Сбербанка

Все банки предполагают ограничения в лимите снятия денежных

средств по пластиковым картам:

Все банки предполагают ограничения в лимите снятия денежных

средств по пластиковым картам:

- платиновые карты «Подари жизнь»: 5 000 000 р./мес и 500 000 р./сут;

- золотые карты: 3 000 000 р./мес. и 300 000 р./сут.;

- карты премиального уровня: 1 500 000 р./мес. и 150 000 р./сут.;

- карты среднего сегмента: 500 000 р./мес. и 50 000 р./сут.

С полным перечнем всех лимитов и комиссий ознакомьтесь на сайте Сбербанка в разделе «Полезно знать», «Сборник тарифов по дебетовым картам».

Как получить зарплатную карту Сбербанка

При оформлении на работу вы автоматически становитесь держателем зарплатной карты. Бухгалтер организации заполняет анкету-заявку на получение дебетовой карты. Изготовление «пластика» занимает 14 рабочих дней. На ней указываются ваши инициалы.

Также возможно самостоятельное оформление зарплатной карточки. Для этого посетите офис Сбербанка. Обратитесь к специалисту для открытия расчетного счета. Сотрудник заполнит анкету на получение «пластика». Изготовление занимает 14 рабочих дней. В назначенный день позвоните и уточните информацию о готовности карты.

Обратите внимание: в этом случае, оплата годового обслуживания ложится на ваши плечи.

Если вы устроены на работу, то работник бухгалтерии сам подаст необходимые сведения для получения зарплатной карточки. Вам останется только поставить подпись на обратной стороне и получить конверт с пин-кодом.

Для самостоятельного оформления карты обратитесь в офис Сбербанка. Выберите ближайший офис к вашему дому или работе. Не забудьте взять с собой паспорт. Без него вам не откроют счет.

Процедуры онлайн по оформлению заявки не существует. Раньше такая возможность была, но принято решение отменить эту услугу. Т.к. после подачи заявления через интернет, владелец карты все равно посещает отделение банка.

Какие документы потребуют в банке для оформления зарплатной карты Сбербанка

Существует два варианта оформления карты:

- Если предприятие, на котором вы трудитесь, подключено к зарплатному проекту . В этом случае, работник бухгалтерии сам собирает и отправляет нужную информацию в банк для оформления карты. Все расходы по обслуживанию берет на себя организация.

- Самостоятельное обращение в отделение банка для выпуска дебетовой карты (в случае, если организация не подключена к зарплатному проекту).

Предоставьте следующие документы:

- паспорт и его копию;

- оригинал ИНН;

- заявление на выпуск карты;

- справку 2-НДФЛ с работы за последние полгода, если хотите, чтобы установили лимит по овердрафту .

В этом случае исключительно вы оплачиваете годовое обслуживание счета.

Как выглядит договор на зарплатную карту Сбербанка

При

оформлении зарплатной карты вы подписываете договор .

В нем прописаны:

- общие положения;

- термины и определения;

- условия оплаты;

- обязанности и права сторон;

- ответственности участников договора;

- форс-мажорные обстоятельства;

- порядки разрешения споров;

- сроки действия договора.

В случае нарушения условий, документ расторгается в одностороннем порядке.

Если предусматривается штраф, то нарушитель обязан его выплатить.

В случае просрочки по оплате, банк вправе обратиться к вашему работодателю. То есть организация, в которой вы трудитесь, выступает гарантом. Поэтому кредитор спокоен за выданный займ и снижает проценты. Разница эффективной ставки между зарплатным проектом и обычным составляет 0,5-2%.

Ежемесячный платеж по кредиту списывается автоматически с вашей карты.

Как подать заявку на кредит Сбербанка по зарплатной карте

Подать заявку на кредит можно 2

способами:

Подать заявку на кредит можно 2

способами:- явиться лично в отделение банка;

- заполнить анкету на сайте Сбербанка.

При личном обращении в офис банка, возьмите с собой документы:

- паспорт;

- копию трудовой книжки;

- зарплатную карту.

При оформлении онлайн-заявки, зайдите на официальный сайт Сбербанка. Воспользуйтесь кредитным калькулятором для расчета ежемесячного платежа, переплаты, комиссии. После этого выберите раздел «Кредиты» и кликните на подходящую программу по займу. Далее нажмите «Оформить анкету онлайн» и заполните ее. По прошествии 2-3 дней с вами свяжется сотрудник отделения и скажет решение банка о выдаче ссуды или отказе в кредите.

Главные преимущества и недостатки зарплатных карт Сбербанка

Основные плюсы зарплатных карт Сбербанка:

- удобство использования при оплате покупок;

- мобильный сервис с подробной информацией о балансе карты и операций;

- сниженные процентные ставки по кредитам;

- специальные акции и предложения.

Недостатки состоят из неудобства в плане очередей у банкоматов и в зале обслуживания. Но это говорит о том, что банк популярный и надежный партнер в сфере финансовых отношений.

Несмотря на большое количество отделений, клиенты ожидают по 15-20 минут. Периодически происходят сбои в системе терминалов и банкоматов. Но выручит услуга «Сбербанк Онлайн», за исключением снятия наличных денег.

- При проведении онлайн-операций используйте компьютер или телефон с антивирусом.

- Не передавайте пароль от карты даже сотруднику банка.

- При посещении «Сбербанка Онлайн» проверяйте адрес сайта. Он должен соответствовать названию услуги. При появлении другого адреса, не вводите персональных данных.

- Для контроля над расходами денежных средств по карте, оформляйте выписку по счету.

- Если - срочно обратитесь в отделение банка для блокировки «пластика».

- При оплате товаров и услуг кассир вправе потребовать показать паспорт для сверки данных.

- Для проведения покупок или оплат в интернете не требуется вводить пин-код. Если вас просят ввести эти данные - уходите с сайта немедленно. Это могут быть кибермошенники.

- Специалисты центра звонков работают круглосуточно и готовы вам всегда помочь.