Как определить сумму и порядок выплаты дивидендов. Как вычислить дивиденды

Акционерное общество по итогам своей деятельности в операционном периоде может выплачивать дивиденды. Это прибыль, которую получают владельцы ценных бумаг в соответствии со своей долей участия в уставном капитале предприятия. Дивиденды являются важнейшим показателем эффективной деятельности компании. Их начисляют из средств чистой прибыли.

Поможет понять установленная методика. Эта процедура регулируется законодательством. Определение части чистой прибыли, которая будет направлена на уплату дивидендов, происходит на собрании акционеров. Как происходит этот процесс, следует знать каждому владельцу ценных бумаг.

Понятие дивидендов

Дивиденды представляют собой прибыль, которую получает владелец акции при вложении своих средств в уставный капитал организации. Эти средства перечисляются в расчете на каждую акцию. Часть чистой прибыли, которую получает организация в конце отчетного периода, может быть направлена на выплату дивидендов. Решение о размере выплат принимается на общем собрании акционеров.

Может каждый держатель ценных бумаг после того, как будет установлено количество средств, которые не будут направлены организацией на саморазвитие или инвестиционную деятельность. Расчет происходит постепенно. Для этого применяются данные бухгалтерского учета, а также установленные законом нормативы.

Другими словами, дивидендом является приходящаяся на одну акцию часть чистой прибыли. Она распределяется пропорционально количеству ценных бумаг с учетом их типов и категорий. Размер выплат устанавливается в процентах к номиналу или в денежном эквиваленте.

Размер прибыли на одну акцию не может быть выше установленного наблюдательным советом уровня. Поэтому совет акционеров не может поднимать уровень дивидендов, который утвердил совет директоров.

Выплату дивидендов производят исключительно акционерные общества или ООО. Размещать публично информацию о проведенных выплатах обязаны по законодательству только те компании, которые производят операции с ценными бумагами на фондовом рынке.

Виды дивидендов

Прежде чем узнать, следует ознакомиться с существующими типами подобных выплат. Они зависят от ряда характеристик ценных бумаг.

Акции бывают простыми и привилегированными. В первом случае ценные бумаги предоставляют своему держателю право голоса на собрании акционеров и отражают его долю в уставном фонде организации. Они дают право на получение прибыли и соответствующей части имущества при ликвидации компании (после погашения задолженности перед кредиторами).

Простые акции считаются ценными бумагами с достаточно высоким показателем риска. Если предприятие получило недостаточный размер чистой прибыли в отчетном периоде или было принято решение направить все средства на развитие компании, акционер может не получить дивиденды в текущем году вообще.

Рассчитать дивиденды по привилегированным акциям будет проще, зная особенности этих ценных бумаг. Они не дают права своему владельцу участвовать в голосовании на общем собрании. Однако такие держатели акций первыми получают доход при распределении чистой прибыли. При этом уровень риска будет гораздо ниже, чем для владельца предыдущей разновидности ценных бумаг. Также при ликвидации организации держатель привилегированных акций получает первоочередное право на получение соответствующей доли имущества.

Другими словами, в ситуации, когда происходит распределение чистой прибыли, больше вероятность получить прибыль от своих ценных бумаг есть у владельца привилегированных акций. Первоочередное право сохраняется для него и при распределении ликвидационных выплат. Так как этот тип ценных бумаг не имеет высокого уровня риска, выплаты по нему будут минимальными. Больший доход могут получить владельцы простых акций. Однако риск в этом случае будет гораздо выше.

Стоимость акций на фондовом рынке будет больше, если компания выплачивает дивиденды стабильно, а размер распределяемой чистой прибыли достаточно высок. Поэтому компании, осуществляющие такую торговлю, заинтересованы в выплате обязательств по своим ценным бумагам. В этом случае растет и стоимость самой компании.

Дивиденды также различают по периоду выплат. Бывают ценные бумаги, которые оплачивают раз в год, квартал, полгода. По способу погашения выделяют денежные дивиденды и оплачиваемые в виде имущества.

По каким акциям выплачивают дивиденды?

Перед тем, как рассчитать дивиденды учредителям ООО или АО, следует рассмотреть, по каким акциям возможно осуществление выплат. Они производятся только по тем ценным бумагам, которые полностью оплачены участниками и находятся у них на руках.

Однако по некоторым группам ценных бумаг дивиденды не начисляются. Это возможно, если акции еще не были размещены (не выпущены) в обращение. Также часть ценных бумаг, которые были выкуплены надзирательным советом и находятся на балансе организации, не участвует в процессе распределения чистой прибыли. Такие акции могут быть изъяты из обращения по требованию общего собрания участников общества. Это относится и к тем ценным бумагам, которые в процессе приобретения не были оплачены частично или полностью, а также поступившие по этой причине на баланс предприятия.

Во всех других случаях дивиденды выплачиваются в соответствии с размером распределяемой чистой прибыли. Ее нераспределенная часть направляется на модернизацию и развитие компании. За эти средства приобретают новое оборудование, внедряют более совершенные производственные циклы и т. д. Если на собрании акционеров будет принято решение направить всю чистую прибыль на развитие компании, дивиденды по простым акциям выплачиваться не будут.

Прибыль, которая остается после уплаты дивидендов, называется нераспределенной. Она отражается в соответствующей статье баланса.

Законодательно определяется несколько ситуаций, когда рассчитать размер дивидендов по акциям нельзя. В этом случае запрещается объявлять о годовых выплатах прибыли на ценные бумаги общества в обращении.

Такая ситуация может возникнуть, если уставный капитал не был оплачен полностью. Дивиденды не выплачиваются в том случае, когда не соблюдены требования о размере стоимости чистых активов организации. Запрещается выполнять такую процедуру до выкупа всех акций (по требованию акционеров). Закон не разрешает выплачивать дивиденды, если после проведения этого процесса появятся (или возникает вероятность) признаки банкротства.

Налогообложение

Перед тем как рассчитать дивиденды по акциям , следует также рассмотреть налоговое законодательство по вопросам подобных выплат. Акционерное общество или ООО обязано собирать и своевременно перечислять налоги в бюджет при распределении чистой прибыли между владельцами ценных бумаг. Эта сумма удерживается организацией при проведении подобных выплат.

Подобные перечисления могут производиться раз в квартал, год или полугодие. Это зависит от типа ценных бумаг и порядка ведения бухгалтерского учета на предприятии и относится только к акционерным обществам. ООО начисляет налог на дивиденды раз в год.

Налогооблагаемой базой признаются доходы участника общества, полученные по принадлежащим ему акциям. Эту прибыль получают акционеры от компании в процессе распределения чистой прибыли.

Рассчитать налог на дивиденды организация может после определения размера своей чистой прибыли по результатам деятельности в отчетном периоде. Для этого из дохода компании производят отчисления в обязательные фонды и государственный бюджет. После определения чистого дохода на собрании участников общества принимается решение о количестве нераспределенной прибыли и фонда дивидендов.

Также относится к налогооблагаемой базе прибыль, полученная от зарубежных компаний и признанная законодательством других стран фондом для оплаты дивидендов. Поэтому с подобных доходов также должны перечисляться установленные законом средства.

К дивидендам также относятся выплаты участникам за счет нераспределенной прибыли прошлых лет.

Нюансы определения налогооблагаемой базы

Перед тем как рассчитать сумму дивидендов , необходимо учесть еще несколько нюансов относительно начисления налогов. Не признаются доходом держателя ценных бумаг, с которого удерживаются средства в обязательные фонды, полученные им ликвидационные выплаты. Однако они не должны превышать размер вклада участника в уставный фонд.

Не облагаются налогом выплаты, которые осуществляет компания в виде передачи в собственность акций. Также не признаются дивидендами средства, которые общество, состоящее из вкладов некоммерческой организации, вносит в уставную деятельность такой некоммерческой организации.

Дивидендами могут быть признаны исключительно выплаты из чистой прибыли, которые производятся пропорционально доле каждого участника. Для ООО может применяться особый порядок распределения доходов. Он может не быть пропорциональным доле каждого участника. Такие средства облагаются налогом по ставке налога на прибыль или дохода с физических лиц.

Поэтому процедура того, как рассчитать дивиденды учредителю , будет отличаться для разных организаций. Если компания находится в режиме выплат УСН, налогооблагаемая база будет начисляться так же, как и для общества с общим режимом перечислений. Но если такая организация выплачивает дивиденды юридическому лицу, она обязана также насчитать еще и налог на прибыль.

Если получатель дивидендов является юридическим лицом, которое платит налоги по системе УСН, такие категории, как «доход», «доходы минус расходы» также рассчитывают по единой методике. Для получателей дивидендов, находящихся в режиме выплат ЕНВД, налог на прибыль с подобных доходов не платится. Такие удержания производятся в общем порядке.

Вычисление дивидендов

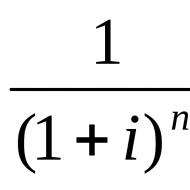

Д = (СД - СРД)/КА, где Д - дивиденды, СД - общая сумма регулярных дивидендов, распределяемая между участниками, СРД - сумма разовых (специальных) дивидендов, КА - количество акций.

Все показатели, применяемые для расчета, можно найти в регулярной финансовой отчетности. Брать для расчета уровень выплат прошлых периодов нельзя. В каждом случае собрание акционеров устанавливает конкретный уровень распределяемой прибыли. Чтобы определить доход участника, необходимо умножить количество акций, которыми он владеет, на дивиденды, рассчитанные ранее:

Доход = Д * А, где А - количество акций, которыми владеет участник.

Так можно рассчитать размер дивиденда по обыкновенным акциям . Однако в финансовом мире существует такое понятие, как реинвестирование. Полученные дивиденды владельцы ценных бумаг могут направить на покупку новых акций. Это и есть реинвестирование. Этот факт нужно учитывать при проведении расчетов. В конце операционного периода и его начале количество акций участника может меняться за счет реинвестирования.

Подобные расчеты позволяют определить дивидендную доходность. Это рентабельность первоначальных инвестиций. Для расчетов необходимо взять данные о стоимости акции компании на фондовом рынке. Этот показатель постоянно меняется.

Пример вычисления доходности

По приведенным выше формулам следует найти дивиденды, которые выплачивает компания на одну акцию. Далее на фондовом рынке следует рассмотреть котировочную стоимость ценных бумаг организации на момент проведения исследования. Далее производится расчет:

ДД = Д/КС, где ДД - дивидендная доходность, КС - котировочная стоимость акции.

Эта методика позволяет сравнить сумму, которую участник получил в виде дивидендов, и реальную стоимость акции. Чем больше представленный показатель, тем большую доходность имеют ценные бумаги. Это доход, который получает владелец от применения в хозяйственной деятельности компании его инвестиций.

Чтобы было понятно, как рассчитать дивиденды, пример определения доходности следует изучить в процессе определения этих показателей. Допустим, участник владеет 50 простыми акциями. Каждая из них стоит 20 руб. Дивиденды в текущем периоде были выплачены на каждую ценную бумагу в размере 1 руб. Сумма дивидендов будет рассчитана так:

Д = 50 * 1 = 50 руб.

Доходность будет следующей:

ДД = 1/20 = 0,05 = 5%

В этом году инвестиции принесли доход в 5%. Если компания на протяжении нескольких лет стабильно выплачивает дивиденды, инвестору может быть выгодно получать небольшой, но устойчивый доход. В этом случае он может инвестировать свои средства в деятельность компании. Однако в некоторых случаях лицо, владеющее капиталом, хочет получать большой доход. В этом случае он должен рассмотреть варианты финансирования в более рисковые проект. Тогда приобретение представленных выше акций будет не лучшим вариантом. Следует поискать организацию, которая предлагает более высокую доходность ценных бумаг.

Вычисление налога

И акционерного общества с обычным режимом начисления налогов? В данном случае следует учитывать процедуру удержания обязательных выплат в государственные фонды и бюджет. Расчетом, удержанием и перечислением таких средств занимается бухгалтерская служба организации.

Чтобы произвести расчет суммы налога, применяется следующая формула:

Н = ПД * НС * (ОД - ПД), где Н - сумма налога, которая будет удержана из распределяемой между участниками прибыли, ПД - отношение между суммой дивидендов на одну акцию к общей сумме распределяемой прибыли, НС - налоговая ставка, ОД - общее количество дивидендов, выплачиваемое компанией, ПД - дивиденды, полученные организацией от участия в уставном капитале других обществ.

Показатель ПД учитывается в том случае, если в предыдущие периоды не были удержаны соответствующие суммы при расчетах налогов.

При определении представленных показателей приходится учитывать множество факторов. При определении показателя ОД необходимо исключить сумму дивидендов, которые были перечислены в пользу иностранных компаний или физических лиц. При его расчете нужно учесть выплаты, с которых налог на прибыль не будет удерживаться.

Ставка налогов определяется для дивидендов прошлых периодов по установленному на дату расчета уровню.

При расчете показателя ПД следует учесть «чистые» дивиденды. С них ранее отнимается налог на прибыль. В расчетах участвуют дивиденды от отечественных и зарубежных компаний. При этом возможна ситуация, когда при расчете формулы результат будет отрицательным. Это может наблюдаться в том случае, если ОД будет меньше, чем ПД. Это означает, что сумма дивидендов, которая распределяется между участниками, будет меньше, чем полученная организацией прибыль от участия в уставном капитале других компаний. Сумма по выплате налогов в этом случае не формируется, не выполняется возмещение из бюджета.

Льготная ставка

В некоторых случаях предусмотрено применение льготной ставки 0%. Ее используют только в отношении налога на прибыль. Следует соблюдать ряд условий при применении льготной ставки.

Использовать налог 0% можно, только если получатель дивидендного дохода владеет на день выплаты 50% акций и более, формирующих уставный капитал. При этом непрерывный период его владения ценными бумагами составляет 365 дней.

Расчет доходов при УСН

Чтобы понять, как рассчитать дивиденды при УСН , следует рассмотреть процедуру на конкретном примере. Допустим, организация выплачивает налоги в этом режиме со ставкой 6%. Если требуется выплатить дивиденды физическому лицу, следует произвести расчет причитающейся ему части чистой прибыли. Допустим, эта сумма составила 60 тыс. руб.

Сначала определяется НДЛФ. Частное лицо является резидентом РФ, поэтому налоговая ставка равняется 13%:

Н = 60 * 13% = 7,8 тыс. руб.

рименяется простой расчет:

Д = 60 - 7,8 = 52,2 тыс. руб.

Эту сумму участник организации получает в установленный день выплат дивидендов. В это же время организация перечисляет сумму налога в бюджет.

Рассмотрев технологию того, как рассчитать дивиденды , каждый собственник ценных бумаг сможет определить причитающийся доход на свои ценные бумаги.

При расчете размера дивидендов стоит опираться на правила, прописанные в законодательстве Российской Федерации, а также на нормы, установленные самим предприятием.

Разберемся, что стоит учесть при проведении расчетов в 2019 году. Каждое общество систематически делится частью прибыли, полученной от ведения деятельности.

Хотя компания может принять решение не платить такие средства, а направить их на развитие бизнеса.

Если же, все-таки, установлено сумму и сроки перечисления дивидендов, нужно понять, по каким правилам проводятся расчеты полагающихся средств.

Ведь известно, что дивидендные выплаты могут быть разными. А значит, стоит обратить внимание на все нюансы осуществления расчетов.

Необходимые сведения

Законодательством России устанавливается порядок выплат дивидендов. Там же есть и определение самого понятия. Рассмотрим приведенную в нормативных документах информацию подробнее.

Основные определения

Дивиденды – часть дохода акционерных обществ или других объектов, ведущих хозяйственную деятельность, что распределяется между участниками (акционерами) в соответствии с их долей в уставном капитале.

Размер и правила перечисления дивидендов определяют на собрании акционеров, учредителей, а также закрепляют в уставе предприятия.

Дивиденды могут платиться деньгами или выдаваться акциями или иными имущественными объектами.

В какие сроки выплачиваются?

Сумма установленных дивидендов может перечисляться несколько раз в году. Но может и не выплачиваться вовсе.

При выплате таких средств уменьшается капитализация и это требует накоплений, что не были допущены к реинвестированию или изымаются из него.

Те дивиденды, что платятся в течение финансового года – это промежуточные или предварительные. По окончанию расчетного периода производят финальные дивидендные выплаты.

По итогам деятельности организации формируют бухгалтерскую отчетность, составляющими которой является:

Отчетным периодом подготовки таких документов считается квартал, 6, 9 и 12 месяцев.

В соответствии с законодательством, суммы дивидендов не могут перечисляться чаще, чем 1 раз в квартал после того, как будет утверждено бухгалтерскую отчетность.

Но стоит учесть, что финансовые результаты за год могут отличаться от промежуточного квартального результата. И в таких ситуациях возможна переплата дивидендов.

В Законе об ООО говорится, что выплата дивидендов должна осуществляться в течение 60 дней с момента принятия решения на собрании.

В остальном же компания вправе самостоятельно решать, когда и как платить полагающуюся часть прибыли учредителям. Но обязательно такие правила прописываются в локальной документации.

Бывают ситуации, когда о выплате дивидендов во внутренних документах ничего не говорится. Тогда стоит руководствоваться общими правилами, установленными нормативными документами РФ.

Не допускается выплата дивидендов:

- если не внесено всю необходимую сумму в уставной капитал;

- если не выплачено долю участнику;

- если фирма находится на грани банкротства или на дату выплаты

- дивидендов станет несостоятельной;

- если размер чистых активов меньше уставного и резервных капиталов.

- не выкуплено акции в соответствии со статьей 76 ФЗ Российской Федерации «Об ОАО».

Законные основания

Правила распределения дохода в виде дивидендов между основателями предприятия устанавливаются нормативным документом, утвержденном законодателями России .

Установление сроков выплат дивидендов осуществляется в соответствии с .

Как рассчитать уровень дивидендов на предприятии?

Кроме того, есть ряд особенностей, которые нужно помнить при подготовке депозитарной расписки. Но познаний в такой сфере также будет недостаточно. Поэтому проанализируем, как проводятся расчеты, что стоит учесть.

По обыкновенным акциям

Расчет дивидендов по простым акциям зависит от того, определено ли дивидендную доходность. А такой показатель определяют с помощью такой формулы:

Можно также использовать и иной способ расчета дивидендов:

- Начать рассчитывать дивиденды стоит с проверок того, выполнены ли условия нормативной документации.

- Определите, не установлено ли ограничения по перечислениям.

- Рассчитайте стоимость чистых активов компании, что равняются разницей актива и пассива, которые принимаются к расчетам.

Расчет остатка чистых активов дохода фирмы осуществляется по окончанию финансового года. Их вычитают из чистого дохода отчислений обязательного характера в резервы и размера авансового применения дохода в отчетном периоде.

Авансовое применение допустимо при отсутствии дохода прошлых лет, свободных остатков амортизации или средств для финансирования инвестиционных программ.

Величину дивидендов определяют, умножив остаток чистого дохода на корректирующий коэффициент К1, К2. К1 устанавливает совет директоров. Обычно это 1. К2 может равняться 1, 0,85, 0,5.

При расчете дивидендов от обыкновенных акция стоит спрогнозировать средний показатель дивидендов за последние периоды и установит их размер в настоящее время.

Анализируя размер дохода, стоит учитывать, что перечисления участникам средств не входит в развитие предприятия. Анализируйте и проценты чистого дохода компании, что будет выплачен акционерам.

Большие дивиденды стоит амортизировать крупному предприятию, которое развито. Молодыми компаниями дивиденды платятся неохотно.

Консервативным инвесторам необходимо покупать акции, по которым выплачиваются повышенные дивиденды. Такие акции будут расти медленно, а значит, будут более высокими показатели дивидендной доходности.

По привилегированным

Прогнозированию лучше поддаются привилегированные акции. Предприятия должны платить зачастую 10% от дохода фирмы. Такой показатель должен выплачиваться в обязательном порядке.

Стоит 10% часть дохода поделить на все привилегированные акции. Так можно получить минимальную сумму перечисления. Но фирмы редко платят больше такого показателя.

Если с одним учредителем

Все перечисления дивидендом осуществляются по решению собрания учредителей. Но если учредитель один, то он вправе самостоятельно принимать такое решение и оформить его в письменном виде (статья 39 нормативного документа Российской Федерации № 14-ФЗ).

Те средства, что будут получены таким лицом, облагаются налогом на доход физического лица по ставке 9%, а с 2019 года – 13%.

При начислении дивидендов стоит выполнить ряд условий, прописанных в ст. 29 акта № 14-ФЗ.

О праве единственного учредителя принимать решения по выплате говорится в пункте 2 ст. 7 законодательного документа Российской Федерации № 14-ФЗ.

Регламентированных документов, которыми оформлялось бы решение о перечислении дивидендов, нет. Но в обязательном порядке такие решение должны оформляться письменно.

Так в протоколе стоит указать:

- размер выплат;

- форму, в которой будет выдано дивиденды;

- срок получения.

А значит, строка 2400 должна содержать нераспределенный доход, что будет выявлен в отчетном периоде.

Чистую прибыль отражают в строке 2400 Отчета о фин.результатах, что может совпасть с показателями нераспределенного дохода строки 1370 Бухгалтерского баланса.

Но это возможно, если:

- в начале отчетных периодов у компании не будет нераспределенного дохода прошлых периодов;

- на протяжении отчетного периода не производилось распределение промежуточных дивидендов;

- если в отчетном периоде не выбыли дооцененные объекты ОС.

В противном случае размер промежуточных дивидендов уменьшат доход отчетного периода, и не будут совпадать значения в строках, указанных выше.

Отражение промежуточных дивидендов, выплаченных на протяжении года, будут отражены в бухгалтерском балансе за год в разделе «Капитал и резерв».

Расчеты по причитающимся дивидендам и другим доходам осуществляются в соответствии со строгими правилами законодательства. Но не стоит забывать и о локальных нормах.

Опытным специалистам сведения о порядке расчета не нужны, а вот новичкам такая информация придется как нельзя кстати.

Под дивидендами понимается некоторая часть прибыли организации, пропорционально выплачиваемая собственникам (акционерам) компании. Размер дивидендов, периодичность, порядок начисления и выплат определятся самими акционерами на специальном заседании.

Дивиденды могут начисляться с любой периодичностью или не выплачиваться вовсе. Отчисление дивидендов акционерам снижает объем капитала, который может быть инвестирован далее в развитие бизнеса, поэтому небольшие общества часто отказываются от этой процедуры.

Выплаты по процентам могут быть промежуточными или итоговыми. Промежуточными считаются те отчисления из прибыли, которые происходят в течение года. Итоговые начисляются по финансовым результатам года. Дивиденды могут выражаться в виде реальных денег или дополнительных акций.

От чего зависит размер доходов по акциям

Дивиденды не всегда выплачиваются в полном объеме, размер начисляемой прибыли может варьироваться в следующих случаях:

Размер дивидендов фиксируется не по проценту, а по фактическому выражению. Такие меры необходимы для пополнения резервных и стабилизационных фондов предприятия;

Требуются большие инвестиции в производство, решено расширять сферы деятельности, масштабировать бизнес. В этом случае выплаты замораживаются или сокращаются;

Необходимо показать стабильность и перспективность компании. В этом случае размер дивидендов увеличивается;

Повысилась налоговая ставка.

Как рассчитываются дивиденды

Дивиденды рассчитываются из чистой прибыли компании, то есть из той части дохода, с которой уплачены налоги и сделаны необходимые исчисления в стабилизационные и иные фонды. Выплаты по привилегированным акциям осуществляются в фиксированных размерах, остальные в процентном исчислении, согласно доле каждого собственника.

Чтобы рассчитать размер дивидендов самостоятельно, необходимо знать прибыль организации за отчетный период и сумму налоговых исчислений. Простым вычитанием получается чистая прибыль. В уставе организации определен процент от чистой прибыли, который идет на уплату дивидендов. На этот процент умножается чистая прибыль, а полученное значение – есть общая сумма прибыли всех акционеров. Далее, пропорционально в зависимости от количества акций на руках рассчитывается персональный доход каждого акционера.

Отказ от выплаты дивидендов

В некоторых случаях компания вправе отказать в выплате доходов по акциям. Законом определены следующие случаи, когда выплата дивидендов может быть приостановлена:

Средств на счете не хватило для оплаты уставного капитала;

Выявлены первые признаки банкротства компании;

Выплата дивидендов может привести к банкротству компании;

Активы состоят из резервного фонда и уставного капитала.

Дивиденды выплачиваются, когда финансовые трудности сменяются стабильностью. Иногда приостановление выплат может быть указано обязательным условием в кредитном договоре.

В случае, когда финансовым результатом деятельности организации является прибыль, учредители решают, на что ее направить. Как правило, они хотят получить свои дивиденды. Рассмотрим порядок расчетов с учредителями по выплате дивидендов в обществах с ограниченной ответственностью.

Дивиденды - это любой доход, полученный участником в организации при распределении чистой прибыли, пропорционально долям участников в уставном капитале этой организации (ст. 43 НК РФ). К дивидендам относятся также все доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

Общества с ограниченной ответственностью вправе распределять между участниками чистую прибыль ежеквартально, раз в полгода или раз в год (ст. 28 ФЗ 14-ФЗ «Об ООО»). Срок и порядок выплаты дивидендов (распределения прибыли) определяются уставом общества. Для того чтобы решение о выплате дивидендов соответствовало законодательству, необходимо учесть ограничения.

Общество не имеет права принимать решение о выплате дивидендов

- до полной оплаты всего уставного капитала общества;

- до выплаты действительной стоимости доли (части доли) участника ООО;

- если на день принятия такого решения общество отвечает признакам банкротства или будет отвечать им в результате выплаты дивидендов;

- если на день принятия решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда;

- в иных случаях, предусмотренных федеральными законами.

В случае прекращения указанных в настоящем пункте обстоятельств общество обязано выплатить дивиденды. Решение о распределении причитающихся дивидендов должно быть зафиксировано в соответствующих протоколах о проведении общих собраний учредителей. Невыполнение норм, регулирующих выплату дивидендов, приводит к риску переквалификации (отмены) выплаченных дивидендов и возникновению вопроса о правомерности применения соответствующих ставок по налогу на прибыль и НДФЛ. Так, Минфин России указал на то, что выплата части прибыли непропорционально доле участника в уставном капитале не является дивидендом и облагается налогом на прибыль и НДФЛ в общем порядке.

Срок выплаты дивидендов

Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения об их выплате , а если срок не определен - он считается равным 60 дням со дня принятия решения о выплате дивидендов. В случае, когда дивиденды не выплачены, лицо, имеющее право на их получение, может обратиться с требованием о выплате в течение трех лет. Уставом может быть предусмотрен и более продолжительный срок для данного обращения, но он не должен превышать пяти лет. Если срок, предусмотренный для предъявления требования о выплате, пропущен, он не подлежит восстановлению за исключением случая, когда лицо, имеющее право на получение дивидендов, не подавало требование под влиянием насилия или угрозы. По истечении указанного срока объявленные и не востребованные участником дивиденды восстанавливаются в составе нераспределенной прибыли общества.

Как рассчитать дивиденды

Размер дивидендов каждого участника общества определяется, исходя из размера чистой прибыли, полученной организацией пропорционально долям участников общества в уставном капитале организации.

Чистая прибыль – это часть прибыли организации, остающаяся в ее распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет. Она является расчетной величиной и определяется на основе данных бухгалтерского баланса. Следовательно, она полностью зависит от бухгалтерской оценки различных статей активов и пассивов бухгалтерского баланса.

Чистая прибыль отражается на счете 99 «Прибыли и убытки». По окончании отчетного года при составлении годовой бухгалтерской отчетности заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)» и отражается в разделе 3 пассива годового бухгалтерского баланса.

Таким образом, логика такова - определили чистую прибыль, по долям распределили дивиденды, выплатили их за минусом налогов.

Налогообложение дивидендов (какие налоги платить с дивидендов)

Получателями дивидендов могут быть как физические, так и юридические лица.

Выплачивая дивиденды участникам – физическим лицам, организация становится налоговым агентом по НДФЛ, а в случае выплаты дивидендов юридическим лицам организация должна исполнить обязанности налогового агента по налогу на прибыль. За невыполнение обязанности налогового агента предусмотрена ответственность в виде штрафа в размере 20% от суммы, подлежащей перечислению в бюджет.

| Получатель дивидендов | Вид налога | Ставка налога |

| Физические лица - налоговые резиденты (п. 4 ст. 224 НК РФ) | НДФЛ | 13% |

| Физические лица, не являющиеся налоговыми резидентами (п. 3 ст. 224 НК РФ) | НДФЛ | 15% |

| Российские организации (пп. 2 п. 3 ст. 284 НК РФ) | Налог на прибыль | 13% |

| Иностранные организации (пп. 3 п. 3 ст. 284 НК РФ) | Налог на прибыль | 15% |

| Российская организация, которая как минимум 365 дней владеет долей, составляющей не менее половины уставного капитала компании - источника выплаты (пп. 1 п. 3 ст. 284 НК РФ) | Налог на прибыль | 0% |

Ставка НДФЛ и налога на прибыль зависит от статуса физического или юридического лица: является лицо резидентом или нерезидентом. Дивиденды, выплаченные резидентам, облагаются по ставке 13 % (до 01.01.15 - 9%), нерезидентам -15%.

В соответствии с подпунктом 1 пункта 1 статьи 223 Налогового кодекса РФ дата получения дохода в виде дивидендов – день перечисления денег на банковский счет учредителя (участника) либо третьего лица (по поручению получателя дивидендов). Не позднее этого же дня сумма НДФЛ или налога на прибыль должна быть перечислена в бюджет.

В случае, если участником общества является юридическое лицо, необходимо исчислять налог на прибыль. Формула, по которой нужно рассчитывать налог с дивидендов, содержится в пункте 2 статьи 275 НК РФ . Эта формула используется при расчете не только налога на прибыль, но и НДФЛ, так как ссылка на статью 275 НК РФ содержится в главе 23 НК РФ, в частности, в статье 214 НК РФ. Формула следующая:

Н = К* Сн* (д-Д), где

Н - сумма налога, подлежащего удержанию;

К - отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика-получателя дивидендов, к общей сумме дивидендов, подлежащих распределению налоговым агентом;

Сн - соответствующая налоговая ставка (установленная подп. 1, 2 п. 3 ст. 284 или п. 4 ст. 224 НК РФ);

д - общая сумма дивидендов, подлежащая распределению налоговым агентом в пользу всех получателей дивидендов;

Д - общая сумма дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде (за исключением дивидендов, облагаемых по нулевой ставке). Но при условии, что эти суммы ранее не учитывались при определении налоговой базы в отношении дивидендов. Эта формула не применяется, если российская организация выплачивает дивиденды иностранной организации и (или) физическому лицу, не являющемуся резидентом РФ.

Важно: если по итогам года организация получила убыток, но в течение года производила учредителям выплаты дивидендов, и налог удерживался по ставке 13% (или 15% для нерезидентов), то налоговые органы могут при проверке произвести перерасчет налоговых обязательств компании. В отношении учредителей – физических лиц – ставка останется прежней - 13%, для нерезидентов - 30%, в отношении юридических лиц – по ставке 20%.

Можно также отметить, что при выплате дивидендов физическим лицам не возникает объекта налогообложения по страховым взносам на обязательное пенсионное, медицинское и социальное страхование . По той причине, что дивиденды физическим лицам не относятся к выплатам, начисленными по трудовым или гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Выплаты дивидендов иностранным организациям и физическим лицам-нерезидентам

Особенность выплаты дивидендов иностранным организациям и физическим лицам – нерезидентам РФ состоит в том, что к сумме выплачиваемого им дохода применяется повышенная ставка налога.

Доходы иностранного учредителя в виде части чистой прибыли (дивидендов), если они не связаны с деятельностью через постоянное представительство в Российской Федерации, облагаются у источника выплаты таких доходов в общем случае по ставке 15 процентов. Но ставка налога 15% применяется не всегда.

Иное может быть установлено в соглашении об избежании двойного налогообложения, заключенными между страной постоянного местопребывания иностранного инвестора и Российской Федерацией. Исчисление и удержание сумма налога не производится налоговым агентом, если дивиденды в соответствии с международными договорами (соглашениями) не облагаются налогом в Российской Федерации, при условии предъявления иностранной организацией налоговому агенту надлежащим образом оформленного подтверждения, предусмотренного п. 1 ст. 312 НК РФ . Необходимым условием для применения пониженной ставки при выплате доходов иностранным организациям, не состоящим на учете в налоговых органах РФ, является подтверждение иностранной организации своего постоянного местонахождения в стране, с которой у России имеется такое соглашение (п. 3 ст. 310 и ст. 312 НК РФ).

Прибыль прошлых лет можно израсходовать на выплату дивидендов

Часто бывает, что на протяжении последних нескольких лет общество получало чистую прибыль, но не распределяло между учредителями и на иные цели не направляло. И в какой-то момент решило эту прибыль распределить. Рассмотрим, как можно поступить в данной ситуации?

Минфин России некоторое время считал, что так делать нельзя, и что «дивиденды могут быть начислены и выплачены за счет чистой прибыли организации отчетного года. Позже отказывались комментировать данную ситуацию, ссылаясь на то, что вопрос о возможности распределения нераспределенной прибыли прошлых лет на выплату дивидендов в текущем налоговом периоде к компетенции их департамента не относится.

Однако, существуют решения арбитражных судов, из которых следует, что ничего незаконного в начислении дивидендов за счет прибыли прошлых лет нет . Такой же точки зрения придерживаются и налоговики.

Как выплачивать дивиденды при УСН и ЕНВД

При выплате дивидендов своим учредителям, применяющая УСН организация (несмотря на то, что она вправе не вести бухгалтерский учет в полном объеме), должна определять чистую прибыль только по данным бухгалтерского учета. Кроме этого, применяющей УСН организации нужно помнить: переход на данный налог не освобождает ее от обязанностей налогового агента, в том числе по налогу на прибыль и НДФЛ при выплате дивидендов.

Плательщики, применяющие ЕНВД на основании гл. 26.3 НК РФ , также не освобождаются от обязанностей налоговых агентов. В случае если организация, применяющая УСН, является получателем дивидендов, при их перечислении налог на прибыль можно не удерживать, но только при условии представления документов, подтверждающих ее статус «упрощенца». Такими документами, по мнению Минфина РФ, могут быть нотариально заверенные копии уведомления о праве применения УСН и титульного листа декларации по единому налогу, уплачиваемому при УСН за последний отчетный (налоговый) период с отметкой налогового органа. Это связано с тем, что организации, применяющие УСН, освобождаются от уплаты ряда налогов, в том числе налога на прибыль. В отношении получателей дивидендов, переведенных на ЕНВД, налоговый агент удерживает налоги в общеустановленном порядке.

Фирммейкер , июнь 2013

Ирина Журавлева, Светлана Митюхина (Маркина)

При использовании материала ссылка на статью обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter

Когда компания получает чистую прибыль, она может либо реинвестировать эту прибыль в собственный рост (например, купив новое оборудование; прибыль, потраченная таким образом, называется «нераспределенной прибылью»), либо выплатить дивиденды своим инвесторам. Вычислить общую сумму дивидендов, которая причитается лично вам, довольно просто – для этого умножьте дивиденды на акцию на количество акций, которыми вы владеете. Кроме того, можно определить «дивидендную доходность» или процент дохода на первоначальные инвестиции; для этого нужно разделить дивиденды на акцию на стоимость одной акции.

Шаги

Вычисление дивидендов

- Значения D, SD и S можно найти в финансовой отчетности компании.

- Обратите внимание, что норма выплаты дивидендов может меняться с течением времени. Таким образом, если вы используете значения прошлых выплат дивидендов, чтобы оценить будущие выплаты дивидендов, то, скорее всего, вы получите неверные цифры.

-

Перемножьте дивиденды на акцию и количество акций, которыми вы владеете. Так вы узнаете дивиденды, которые вы получите. То есть используйте формулу D = DPS х S, где D – дивиденды, которые вы получите; S – количество акций, которыми вы владеете. Помните, что так как вы используете прошлые значения дивидендов на акцию, то ваша оценка будущих дивидендных выплат может немного отличаться от реальных значений.

- Например, вы владеете 1000 акций, а дивиденды на акцию в прошлом году составили $0,75. Подставьте эти значения в формулу и получите: D = 0,75 х 1000 = $750. То есть, если дивиденды на акцию в этом году не изменятся, то вы получите $750 в виде дивидендов.

-

Вы можете воспользоваться калькулятором, если вы вычисляете дивиденды для крупных инвесторов и работаете с большими числами. Калькулятор дивидендов можно найти в интернете, например, .

- Также существуют инвестиционные калькуляторы, например, этот , при помощи которого вы можете найти дивиденды на акцию (если вам известны общая сумма дивидендов и количество акций, которыми вы владеете).

-

Не забудьте учесть реинвестирование дивидендов. Вышеописанный процесс предназначен для относительно простых случаев, когда количество акций, принадлежащих инвестору, является фиксированной величиной. Однако в реальной жизни инвесторы часто используют дивиденды для покупки дополнительного числа акций; это называется реинвестировать дивиденды. Если вы занимаетесь реинвестированием дивидендов, учтите этот факт при вычислении дивидендных выплат, так как число ваших акций постоянно увеличивается.

- Например, ежегодно вы получаете $100 в виде дивидендов и тратите их на покупку дополнительного числа акций. Если цена за акцию $10, а дивиденды на акцию $1, то ежегодно вы покупаете 10 дополнительных акций, которые приносят вам $10 в виде дополнительных дивидендов в год (то есть в следующем году вы получите $110 в виде дивидендов). Если цена за акцию останется прежней, то в следующем году вы купите 11 дополнительных акций, а еще через год – 12 дополнительных акций и так далее.

Вычисление дивидендной доходности

-

Определите цену за акцию. Иногда, когда инвесторы хотят вычислить дивиденды, на самом деле они собираются найти дивидендную доходность. Дивидендная доходность характеризует рентабельность ваших первоначальных инвестиций (то есть доход, получаемый с них). Другими словами, дивидендная доходность может рассматриваться как аналог процентной ставки. Для начала вам нужно найти цену за акцию.

-

Найдите дивиденды на акцию (DPS). Дивиденды на акцию вычисляются по формуле DPS = (D - SD)/S, где D – сумма, выплачиваемая в виде регулярных дивидендов, SD – сумма, выплачиваемая в в виде специальных (разовых) дивидендов, S – общее количество акций.

- Значения D, SD и S можно найти в финансовой отчетности компании. Для получения наиболее точных значений пользуйтесь самой последней финансовой отчетностью компании.

-

Разделите дивиденды на акцию на цену за одну акцию, чтобы найти дивидендную доходность (или, другими словами, используйте формулу DY = DPS/SP). Это простое соотношение сравнивает сумму, которую вы получили в виде дивидендов, и сумму, которую вы инвестировали на покупку акций. Чем больше дивидендная доходность, тем больше денег вы зарабатываете (на ваши первоначальные инвестиции).

- Например, вы владеете 50 акциями, за которые заплатили по $20 за одну акцию. Если дивиденды на акцию за последние периоды времени составляли $1, вы можете найти дивидендную доходность, подставив эти значения в формулу DY = DPS/SP: DY = 1/20 = 0,05 = 5%. Другими словами, ваши инвестиции ежегодно будут приносить вам 5% в виде дивидендов.

-

Используйте дивидендную доходность для анализа доходов с различных инвестиций и принятия инвестиционных решений. Инвесторы часто используют дивидендную доходность, чтобы определить, следует ли делать определенные инвестиции или нет. Различные значения дивидендной доходности являются привлекательными для различных инвесторов. Например, инвестор, который ищет устойчивый, постоянный источник дохода, может инвестировать в компании с высокой дивидендной доходностью (обычно, это успешные, известные компании). С другой стороны, инвестор, который готов рискнуть ради крупных выплат в будущем, может инвестировать в молодую компанию с большим потенциалом роста (как правило, такие компании сохраняют большую часть своей прибыли в качестве нераспределенной прибыли и не выплачивают дивиденды до тех пор, пока они не становятся успешными компаниями). Таким образом, зная дивидендную доходность, вы может принять то или иное инвестиционное решение.

- Например, допустим, что две конкурирующие компании предлагают $2 в качестве дивидендов на одну акцию. На первый взгляд это одинаковые инвестиционные возможности; но если акции одной компании торгуются по $20 за акцию, а акции другой компании торгуются по $100 за акцию, то лучше инвестировать в акции по $20 (при прочих равных условиях), так как в этом случае дивидендная доходность равна 2/20 = 10%, в то время как дивидендная доходность в случае второй компании (у которой акции по $100) равна 2/100 = 2% (от ваших первоначальных инвестиций).

Определите число акций, которыми вы владеете. Вы можете найти эту информацию, связавшись с брокером или инвестиционным агентством, или проверив оповещения компании, которые она рассылает своим инвесторам по почте или по электронной почте.

Это сумма денег, которую компания выплачивает инвесторам на одну акцию. Дивиденды на акцию вычисляются по формуле DPS = (D - SD)/S, где D – сумма, выплачиваемая в виде регулярных дивидендов, SD – сумма, выплачиваемая в в виде специальных (разовых) дивидендов, S – общее количество акций.