Как исправить кредитный рейтинг. Повышаем кредитный рейтинг, или как все исправить? Неочевидные причины отказа

Задумались о подаче заявки на получение кредита? Убедитесь, что ваш кредитный рейтинг не испорчен, он может повлиять на стоимость кредита, а в некоторых случаях и вообще невозможность его получения.

Как улучшить мою кредитную историю

С наступившим Новым годом вы можете задуматься о консолидации долгов и разобраться со своими финансовыми проблемами раз и навсегда.

И благодаря множеству конкурентоспособных финансовых предложений на рынке, это может быть лучшее время для того чтобы если не решить все проблемы, то по крайней мере решить какую-то часть из них.

Но есть одна загвоздка - лучшее предложения требуют иметь первоклассный кредитный рейтинг.

Улучшить мой кредитный рейтинг

Прежде чем подать заявку на любой вид кредита, стоит потратить время, чтобы понять, свой кредитный рейтинг и убедиться в том, что это лучшее предложение, которое вам могут предложить банки. Вы должны подать заявку и не получить отказ, так как множество заявок с отказами будут отображаться в вашем кредитном отчете, это может только повредить вашему кредитному рейтингу и сделать ситуацию еще хуже.

Но не волнуйтесь - есть несколько шагов, которые вы можете предпринять, чтобы понять ваш рейтинг и увеличить шансы в получение кредита, на который вы можете рассчитывать.

-

Сравнить

Кредиты

Докажите, что у вас все стабильно, и вы надежный заемщик

Кредиторы предпочитают видеть у вас постоянный адрес местожительства и постоянную работу. Поэтому если вы поменяли адрес несколько раз за последнее время или работаете то в одном месте, то в другом, вы будете рассмотрены как заемщик с повышенным риском по сравнению с теми, кто живет по одному адресу или работает в течение ряда лет в одной организации.

Получить кредитный отчет

Получите ваш кредитный отчет, чтобы знать на что вы можете рассчитывать. Есть несколько бюро кредитных историй, которые предоставляют полную отчетность по вашим погашенным, действующим и просроченным кредитам.

Проверить внимательно отчет по КИ

Просмотрите свой отчет и проверьте правильность вашего ФИО, адрес и другие детали и убедитесь, что все правильно.

Также проверьте, будут ли отображаться другие фамилии, которые у вас могли быть ранее. Например, если вы имели другую фамилию в прошлом (до брака), очень важно, чтобы информация в отчете отражалась верно.

Если этой информации не будет, то в отчете будут только записи, которые велись с тех пор, как вы изменили свою фамилию и поэтому потребуются дополнения информации.

Исправить любые ошибки в КИ

Если есть какие-либо ошибки в вашем файле КИ они должны быть исправлены. Для этого свяжитесь с заимодавцем, или спросите в бюро кредитных историй как это исправить или дополнить, чтобы вся информация была верной.

Если у вас был кредит в прошлом и были пропущены платежи из-за болезни или по другим причинам, объясните ситуацию.

Закрыть неиспользуемые счета

При принятии решения о предоставление или отказе в займе, кредитные организации будут оценивать, сколько кредитов вы уже имеете в наличии. Чем больше вы имеете, тем больше будут опасения кредиторов.

Закройте любые счета, которые больше не используете - это включает в себя кредитные карты, микрозаймы (вы можете выплатить микрозайм, но в КИ он не всегда показывается как закрытый).

Избегайте делать множество заявок на кредит

Если у вас есть сомнения в том, что кредитор не предоставит вам кредит, не оставляйте заявки везде.

Каждый раз, когда вы оформляете заявку, остается след в КИ. Если кредитор видит, что вы делали множество заявок в течение короткого периода времени, об это можно подумать, что у вас серьезные финансовые проблемы и также отклонить вашу заявку.

Хорошо управляйте своими счетами

Показывайте, что вы сможете управлять вашим существующими кредитным договоренностями здраво - будь то кредитная карта, овердрафт или другой продукт – это будет работать в вашу пользу.

Делайте ваши платежи вовремя, каждый месяц, даже если это всего лишь минимальный платеж.

Честность-лучшая политика

Подавая заявку на получение кредита, всегда будьте честными. Если кредитор узнает, что вы солгали по вашему заявлению, ваша заявка будет отклонена.

Если обстоятельства в вашей жизни изменились, например, вы потеряли работу или развелись, скажите об этом вашим кредиторам. Скрывая такие факты вы скорее всего получите отказ.

Используйте наш поиск

Перед подачей заявки на кредитную карту, кредит или любой другой финансовый продукт используйте наш сервис Маркетденег.ру который поможет вам сравнить различные категории и найти, то, что вам подходит и подать заявку на займ с первого раза и не получить отказ, который вам не нужен.

Кредитная история как первое впечатление – если она испорчена, то банки отказываются выдавать деньги, особенно когда дело касается крупных кредитов. Когда заемщик сталкивается с постоянными отказами, он ищет способы улучшить мнение о нем финансовых организаций, чтобы иметь возможность получить большие суммы.

Для этого банк должен быть уверен, что клиент платежеспособен, вовремя вносит платежи и полностью погашает долги. Поэтому большинство людей прибегает к быстрым и доступным возможностям повысить собственный кредитный рейтинг – микрозаймам.

Из чего складывается кредитная история клиента?

Этим термином обозначаются взаимоотношения клиента и банковского учреждения в сфере выплат задолженностей по кредитам и овердрафтам (кредитная опция на платежных пластиковых и виртуальных картах). Она отражает в себе все просроченные платежи, штрафные комиссии и невыплаты. Поэтому чем больше различных «проступков» набирается со стороны клиента, тем хуже его кредитный рейтинг.

Если заемщик к моменту, когда ему понадобятся деньги в крупных размерах, набрал приличное количество «просрочек», то исправить положение он может только после ряда оплаченных вовремя кредитных договоров, например, заключенных в микрофинансовых организациях.

Кредитная история составляется работниками банка по периодам оплаты таким образом, что каждый неоплаченный взнос записывается в статистику.

Помимо банковских учреждений досье собирают и хранят:

- Федеральная служба по надзору деятельности финансовых организаций;

- Государственный реестр бюро кредитных историй;

- Центральный каталог Банка России;

Каким образом туда попадают данные? Первым звеном в цепочке является банк, предоставивший денежные средства в долг. Он ведет внутреннюю статистику на всех кредитных клиентов и передает в БКИ или Центральный каталог. Сегодня насчитывается приблизительно свыше тридцати БКИ. Когда бюро завершает деятельность, архивы и полномочия полностью передаются в функционирующую контору.

Микрозаймы, как способ поднятия кредитного рейтинга

Магических способов улучшить испорченную кредитную историю не существует, однако клиент в состоянии изменить кредитный рейтинг. Именно на него финансовые учреждения ориентируются, когда делают одобрение заявки.

Иначе, если заемщик в последние несколько лет своевременно выплачивает долги, хотя однажды просрочил пару займов, возможность, что он сможет снова , возрастает. Большинство клиентов, чтобы , прибегают к .

Этот вид кредита представляет собой предоставление заемщику средств под минимальный срок (от 1 дня до 3 месяцев) под очень высокие проценты.

Почему микрозаймы привлекают потенциальных клиентов:

- Организация, выдающая деньги, быстро рассматривает заявку;

- Микрофинансирование выдает деньги всем, в отличие от «большого» кредитования;

- Минимальный набор необходимых документов;

- Микрофинансирование не требует предоставлять залог имущество, и заключать договор страхования.

Благодаря маленькому сроку, на который выдается кредит, огромные проценты не кажутся существенной нагрузкой на бюджет плательщика. Микрозаймами большая часть трудоспособного населения пользуется, чтобы « ». Бонусом является то, что деньги можно и вернуть, а погашение производится без дополнительных комиссий и штрафов.

Как получить микрозайм на карту?

Чаще выдачей микрозаймов клиентам занимаются микрофинансовые организации (МФО). Среди в линейках продуктов банков тоже можно найти этот тип услуги.

Чтобы на пластиковую карту, заемщику необходимо предоставить следующий пакет:

- Паспорт (копии лицевой страницы и прописки);

- Платежные реквизиты пластиковой карточки, принадлежащей любому банку РФ;

- Заявление на оформление займа.

Иногда МФО запрашивают копию второго документа (ИНН, водительское удостоверение), чтобы убедиться в платежеспособности обратившегося. На неидеальную кредитную историю, за исключением некоторых случаев, внимание не обращается.

По сравнению с банками требования к заемщику в МФО намного мягче:

- Возраст от 18 до 65 лет;

- Наличие постоянного источника доходов;

- Гражданство РФ.

Обычно максимальная сумма выданного займа находится в районе 15-20 тысяч рублей и предоставляется на срок от 1 дня до 6-8 недель под 1-2% в день. В случае просрочки платежа МФО накладывает немаленькие штрафы.

Как получить микрозайм в интернете?

Люди, проводящие большую часть времени на работе, но нуждающиеся в микрофинансировании, могут воспользоваться услугами . Получение кредита строится таким образом, что клиент заполняет заявку и отправляет ее в понравившуюся МФО. Решение о выдаче займа приходит обратно по тому же пути и в короткие сроки.

Онлайн могут выдаваться микрозаймы наличными или на карту. На том конце провода кредитный специалист проверяет историю и платежеспособность. После обработки заявки, клиенту звонит менеджер, который приглашает посетить офис для подписания кредитного договора. Важно внимательно изучать все пункты, так как от этого зависит успешная выплата долга и повышение рейтинга.

Как микрозаймы влияют на кредитную историю?

Несмотря на большое количество предложений от юридических фирм, проштрафившийся заемщик в состояние исправить положение самостоятельно, избежав дополнительных затрат на оплату услуг специалиста. Рецепт прост: кредитный рейтинг поднимается обычным своевременным погашением мелких займов.

Если планируется брать долгосрочный крупный кредит ( , на ), то просроченные платежи минувших лет можно исправить, заплатив вовремя пару микрозаймов. Информация попадет в кредитное бюро и доверие к заемщику повысится. Небольшую сумму просто получить на повседневные и мелкие траты, а погашать, когда на руках оказались средства, чтобы избежать начисления космических процентов.

Поэтому пока клиент исправно делает взносы, кредитная история «улучшается» и выглядит значительно надежнее в глазах потенциального кредитора. Однако главное – своевременное погашение, поэтому при непостоянных заработках желательно к микрофинансированию не прибегать, чтобы не оказаться в черном списке у всех финансовых организаций.

Просите снисхождения.

Самый быстрый способ понизить рейтинг кредитоспособности – платить по обязательствам с опозданием. Однако если по какой-то причине в текущем месяце у вас нет возможности своевременно внести деньги, а прежде вы были добросовестным заемщиком, обратитесь к кредитору и попросите его отсрочить дату платежа. Или узнайте, не разрешат ли вам в этот раз выплатить меньшую сумму. Когда у вас хорошая репутация, есть вероятность, что вы получите такую возможность, а ваш рейтинг кредитоспособности сохранится по-прежнему высоким. Однако прибегать к таким действиям нужно лишь в исключительном случае.

2 шаг

Ограничьте число заявок на кредиты.

Не подавайте одновременно заявки на более чем две кредитные карты или ссуды. Если банк поймет, что вы пытаетесь получить несколько карт или кредитов сразу, он сделает вывод о вашем бедственном финансовом положении, а таких клиентов никак нельзя назвать желанными.

3 шаг

Режьте свои финансовые документы на мелкие кусочки.

Другой способ испортить рейтинг кредитоспособности – позволить узнать свои личные данные. Поэтому не выбрасывайте документы, содержащие финансовую информацию, а пропустите их через бумагорезательную машину (шредер) или просто порвите на мелкие кусочки. Поступайте таким образом после того как изучили ежемесячные выписки с банковских счетов, документы от кредитных компаний и вообще любую корреспонденцию, в которой есть ваши личные данные. Цены на бумагорезательные машины существенно разнятся: от 1000 рублей за базовую модель, которая приводится в действие вручную, до 50 ООО за такую, которая способна превратить важную финансовую документацию в пыль… На самом деле можно вполне обойтись ножницами. Ведь мошенники, как правило, выбирают легкие пути: гораздо проще прочитать банковский отчет, разорванный на две части, нежели разрезанный на 50 кусочков.

4 шаг

Создавайте имидж стабильного и надежного заемщика.

Чем дольше вы живете в одном доме, работаете в одной компании и пользуетесь одним банковским счетом, тем выше ваш рейтинг кредитоспособности. Указывайте в формулярах заявок номер домашнего, а не мобильного телефона. Если ваши семейные обстоятельства вскоре могут измениться (например, вы вот-вот смените место жительства или вам предстоит развод), постарайтесь подать заявку до этого события. И хотя кредиторы пользуются собственными системами оценки платежеспособности заявителя, эти простые советы помогут вам обеспечить себе неплохой рейтинг.

5 шаг

Не опаздывайте с оплатой.

Знаете ли вы, что некоторые компании оставляют за собой право увеличить процентную ставку по кредиту в случае просрочки клиентом платежа? В договоре о предоставлении кредита мелким шрифтом может быть напечатано, например, следующее: «Мы имеем право вносить изменения в договор в связи с событиями, касающимися вас лично, на основании изменений в рейтинге вашей кредитоспособности и изменений кредитного риска».

6 шаг

Проверяйте свои кредитные истории.

Кража личной информации в наши дни превратилась в очень прибыльный бизнес. Поэтому регулярно проверяйте кредитные документы. Если делаете это сразу по получении, а еще лучше управляете своим счетом через Интернет, – вам, несомненно, быстро удастся обнаружить воровство и принять соответствующие меры.

Самым важным показателем, влияющим не только на возможность получения выгодного кредита, но и на судьбу, является кредитный рейтинг. Этот показатель раньше традиционно использовался для оценки деятельности крупных компаний, корпораций и даже целых государств. Сегодня же он присваивается любому кредитополучателю, данные о котором попали в централизованное агентство, выставившего физическому лицу определенную оценку.

Как получить высший балл

Репутация заемщика зависит от 5 основных факторов, знание которых влияет на показатели балла по займу. Кредитный рейтинг за рубежом переносится на все сферы жизни, в частности:

— на покупку недвижимости по более низкой стоимости,

— аренду жилья,

— на заключение контракта с провайдером,

— на форму сотрудничества с электрической или газовой компанией и др.

Чем длиннее КИ, тем большее доверие вызывает клиент, а отсутствие истории относит человека на самую последнюю ступень.

Ключевые параметры, влияющие на рейтинг

Показатель добропорядочности граждан вычисляется в скоринговых агентствах по сложной схеме. Специалисты выделяют 5 факторов, от которых зависит кредитный показатель заемщика.

1. Дисциплинарность и ответственность.

Регулярность платежей определяет 35% уровня доверия к клиенту. Банковские работники полагают, что регулярная оплата долга — это характерная черта клиента, которому впредь можно доверять. Просроченные платежи являются негативными факторами, снижающими репутацию. Частота выплат рассчитывается за весь период действия договора и демонстрирует качество выполнения взятых обязательств, поэтому наличие одной или двух задержек на протяжении несколькихлет не способно сильно повлиять на баллы.

2. Вторым по важности моментом является величина текущей задолженности, прибавляющая 35%. На близость к «кредитному потолку указывает ее соотношение к максимально доступной ссуде, взятой на потребительские нужды, покупку квартиры или автомобиля. Чем больше значение дроби, тем неохотнее банки идут на одобрение заявки. Для повышения своего рейтинга без насущной необходимости ссуду брать не следует.

3. Общий период кредитования (15%)

– один из ключевых параметров, позволяющий предсказать развитие событий с высокой степенью достоверности. Нередки случаи, когда банки отказывают клиентам с высоким уровнем платежеспособности, но с отсутствием кредитной истории . Поэтому, рассчитывая на крупную ссуду, следует подготовиться к процедуре одобрения заранее и выплатить несколько мелких кредитов, чтобы создать себе хороший имидж.

Безукоризненное соблюдение договорных обязательств позволяет достичь высокого уровня доверия между всеми участниками соглашения.

4. Регулярность обращения за финансовой помощью (10%). Если клиент в течение месяца неоднократно подавал заявки в разные компании, то это свидетельствует о его острой потребности в денежных средствах и неумению жить по средствам. Этот факт иногда являются преградой для получения займа. Сам клиент может неоднократно обращаться в скоринговое агентство без угрозы снижения репутации заемщика, а одновременные запросы сторонних организаций негативно влияют на репутацию заемщика. Если клиент ищет лучшие условия и обращается в несколько банков, то уложиться с подачей документов нужно в течение 2-х недель.

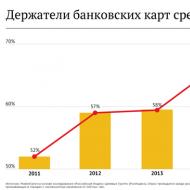

5. Виды займов дают дополнительно 10%. На финансовом рынке существуют револьверные и единоразовые кредиты. Револьверные или автоматически возобновляемые ссуды представлены кредитными картами , допускающими пользование банковскими средствами в определенных рамках и возможностью их возврата для повторных операций. Единоразовые займы (ипотечные, потребительские и иные кредиты) предусматривают полное погашение банковской ссуды, выданной на определенный срок. Наибольшим доверием у финансовых групп пользуются держатели разных банковских продуктов, а максимальные баллы начисляются за самый сложный кредит – ипотечный, который получить довольно нелегко.

Учитывая вышеизложенную информацию, можно выделить основные негативные моменты, которых следует избегать:

— наличие пропущенных выплат, числом более одного;

— большое число запросов, именуемых в финансовой среде hard inquires, хранящихся в досье 2 года;

— возраст займов не превышает 5 лет и 11 месяцев,

— если величина займа по карте составляет 51% от общей задолженности, то это свидетельствует о легкомысленном отношении человека к деньгам. В идеале расходы по кредитке не должны превышать 15%;

— плохой финансовой характеристикой принято считать предыдущие банкротства, арест имущества, судебные тяжбы с организациями.

Позитивные моменты

Значение коэффициента, открывающего доступ к любому кредиту, должно находиться в пределах 52%. К числу положительных факторов, влияющих на степень доверия, относятся:

— отсутствие взятых кредитов;

— наличие кредиток, на которых находится до 90% начисленных средств,

Развернуть все

Развернуть все

Свернуть все

Как воспользоваться правом получить кредитную историю бесплатно?

Вы имеете право получить свою кредитную историю бесплатно один раз в год или в случае отказа кредитора в выдаче Вам кредита (п.3 ст.13 закона Украины «Об организации формирования и обращения кредитных историй»). Для этого Вам необходимо отправить заявление на почтовый адрес — ООО «Украинское бюро кредитных историй», 49044, г.Днепр, а/я 2733.

Заявление должно содержать информацию, которая даст возможность идентифицировать Вас (фамилию, имя, отчество, паспортные данные, идентификационный код, юридический адрес, адрес проживания). Кредитная история будет отправлена заказным письмом на Ваш почтовый адрес в течение 2-х дней с момента получения от Вас заявления. Письмо доставляется и вручается получателю лично под роспись. В случае отсутствия кредитной истории, предоставляется справка с подписью и печатью.

Кто имеет доступ к моей кредитной истории?

Согласно законодательству Украины Украинское бюро кредитных историй обеспечивает защиту информации, составляющей Вашу кредитную историю. Доступ к Вашей кредитной истории имеет только то финансово-кредитное учреждение, которому Вы предоставили свое согласие на доступ к своей кредитной истории и получение информации относительно Вас.

Если Вы не согласны с данными в своей кредитной истории?

В случае несогласия с некоторыми данными из Вашей кредитной истории Вы имеете право опротестовать эти данные. Коррективы в кредитную историю могут быть внесены в случае, если кредитор подтвердит ошибочность информации, которая оспаривается. В противном случае Вы имеете право включить в свою кредитную историю комментарий размером до 100 слов относительно информации, которая оспаривалась. Подать заявку на оспаривание кредитной истории в бюро можно . Для подачи необходимо будет авторизоваться на сайте с помощью мобильного телефона.

Как часто обновляется кредитная история?

Информация в Вашей кредитной истории обновляется в соответствии с графиком обновлений у партнеров бюро. Информация может поступать ежедневно – это происходит в случае появления нового кредита или передачи информации от нового партнера бюро, который владеет информацией о Ваших денежных обязательствах.

Зачем необходимо регулярно следить за своей кредитной отчетностью?

Следить необходимо для предотвращения мошеннических действий относительно Вас и во избежание ошибок со стороны кредитных организаций, которые передают о Вас данные.

Как улучшить кредитную историю и поднять кредитный рейтинг?

Положительная кредитная история формируется при активном пользовании кредитными продуктами, при условии своевременного исполнения платежей. Степень влияния событий на состояние кредитной истории уменьшается с увеличением их срока давности. Т.е. влияние просрочек, допущенных в прошлом, будет уменьшаться со временем, а недавнее погашение очередного кредитного договора улучшит текущее состояние кредитной истории. Стоит отметить, что большое количество одновременно открытых кредитов снизит текущий кредитный рейтинг, при закрытии договоров рейтинг наоборот возрастет. Таким образом, для улучшения кредитной истории стоит в первую очередь погасить текущие просрочки, если они имеются, минимизировать количество одновременно открытых договоров, активно пользоваться кредитными продуктами (предпочтительнее небольшие краткосрочные кредиты), своевременно исполняя платежи по ним.

Почему в кредитной истории отсутствует информация по одному из моих кредитов?

Информация по кредитному договору может быть не передана в бюро по нескольким причинам: банк не является партнером бюро, договор был открыт до начала сотрудничества банка с бюро, у банка нет Вашего письменного разрешения на передачу информации в бюро, банк принял решения не передавать информацию по определенным типам договоров и т.д. В любом случае Вы можете обратиться в банк с просьбой передать данные о Вашем договоре в бюро. Банк в свою очередь может как удовлетворить Вашу просьбу так и отказать.

Как проверить кто интересовался моей кредитной историей?

Данная информация хранится в кредитной истории — раздел Реестр запросов. Чтобы отслеживать все запросы, которые поступают на проверку кредитной истории необходимо подключиться к услуге СтатусКонтроль. При поступлении запроса на проверку кредитной истории, мы отправляем sms-сообщение на мобильный телефон.

Кто и зачем может стать Партнером УБКИ?

Партнерами УБКИ (пользователь Бюро) могут быть банки, небанковские финансовые учреждения и другие юридические или физические лица — субъекты хозяйственной деятельности, при этом обязательным условием является намерение заключить сделку предусматривающую денежные обязательства сторон или действующие сделки, по которым возникли денежные обязательства у одной из сторон. Став Партнером, Вы можете проверить:

- заемщика,

- покупателя и поставщика,

- заказчика и подрядчика,

- участника тендера и аукциона…,

что позволяет снизить риски ведения Бизнеса.

Как стать Партнером Бюро?

Для подключения необходимо: 1. Заполнить Договор-заявление о присоединении к Условиям и правилам предоставления информационных услуг, а именно:

- заполнить реквизитную часть;

- назначить Администратора организации;

- выбрать форму расчетов;

2. Заполнить Анкету ; 3. Распечатать Договор-заявление и Анкету в двух экземплярах; 4. Направить подписанные со своей стороны экземпляры документов на почтовый адрес УБКИ или связаться с нами любым удобным для Вас способом.

Можно ли получить кредитную историю физического или юридического лица таким образом, чтобы последнее не знало об этом?

Нет, нельзя. Законом закреплен особый режим хранения и раскрытия информации, составляющей кредитную историю, и согласие субъекта кредитной истории является необходимым условием предоставления кредитного отчета.