Даты определения рынка ценных бумаг. Как работает фондовый рынок. Видовая принадлежность рынка ценных бумаг

Рынок ценных бумаг это система экономических отношений между теми кто выпускает и продает ценные бумаги и теми кто их покупает. Это совокупность механизмов и действий, имеющих своей целью торговлю ценными бумагами. Понятия фондового рынка и рынка ценных бумаг совпадают.

Рынок ценных бумаг (фондовый рынок) есть составная часть финансового рынка. От других секторов финансового рынка (денежного, валютного, рынка банковских ссуд и депозитов) он отличается, прежде всего, по своему объекту, но он очень сходен с ними и по способу образования и по значимости процесса обращения.

Фондовый рынок является сферой формирования спроса и предложения ценных бумаг. Спрос создается предприятиями, а также государством, которым не хватает собственных доходов для финансирования инвестиций. Чистыми кредиторами являются лица, институты и государство.

Фондовый рынок позволяет осуществить и ускорить переход капитала от денежной к производительной форме. Он создает рыночный механизм свободного, хотя и регулируемого, перелива капиталов в наиболее эффективные отрасли хозяйствования. На рынке ценных бумаг происходит перераспределение капиталов между отраслями и сферами экономики, между территориями и странами, между различными слоями населения.

Рынок ценных бумаг развивается и движется по своим законам, определяемым спецификой, так называемого фиктивного капитала, однако тесно увязан с рынком капитала. Слабой стороной фондового рынка является его острая подверженность не только экономическим, но и политическим потрясениям. Приостановка действия рынка ценных бумаг в ряде случаев может носить довольно трагические экономические и политические последствия для страны.

Фондовый рынок, являясь одной из составляющих рыночной экономики, имеет возможности через свои механизмы мобилизовать инвестиционные ресурсы в целях экономического роста, развития научно-технического прогресса, инновационной деятельности, освоения новых производств.

Формой организованного функционирования рынка ценных бумаг служат фондовые биржи . Фондовая биржа это организация, имеющая своей целью сведение покупателей и продавцов в специально предоставленном месте. На них формируется курс ценных бумаг.

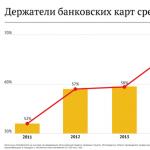

В последние годы в мире наблюдается тенденция к сокращению банковских операций и расширению сферы влияния ценных бумаг на финансовых рынках. Этот глобальный процесс получил название «секьюритизация».

КЛАССИФИКАЦИЯ РЫНКОВ ЦЕННЫХ БУМАГ

Рынок ценных бумаг - это многосложная структура, поэтому он может быть классифицирован по большому числу признаков, каждый из которых характеризует его с той или иной стороны, или с точки зрения разных отношений, имеющих на нем место.

Классификация по характеру движения ценных бумаг

Под движением ценных бумаг понимается их купля - продажа, а также другие действия, предусмотренные законодательством, приводящие к смене их владельца. Ценные бумаги обращаются на первичном и вторичном фондовых рынках.

Первичный фондовый рынок - это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов. Его важнейшей функцией является полное раскрытие информации об эмитенте, позволяющее инвестору сделать обоснованный выбор вида ценных бумаг для вложения денежных средств. Непосредственными инвесторами на первичном рынке ценных бумаг обычно выступают инвестиционные и коммерческие банки, инвестиционные фонды, компании, институциональные инвесторы, приобретающие непосредственно или с помощью биржевых фирм и инвестиционных банков акции и облигации.

Существует две формы первичного рынка ценных бумаг: частное размещение и публичное

предложение.

Частное размещение характеризуется продажей (обменом) ценных бумаг ограниченному количеству

заранее известных инвесторов без публичного предложения и продажи.

Публичное предложение - это размещение ценных бумаг при их первичной эмиссии путем публичных

объявления и продажи неограниченному числу инвесторов.

Вторичный фондовый рынок – это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность любых операций с данными бумагами, в результате которых осуществляется постоянный переход прав собственности на них от одного владельца к другому. Его важнейшей чертой является ликвидность, т. е. возможность успешной и обширной торговли при небольших колебаниях курсов и при низких издержках на реализацию.

Вторичный рынок ценных бумаг подразделяется на: организованный (биржевой) рынок и неорганизованный (внебиржевой или "уличный") рынок.

Классификация фондовых рынков по месту обращения

В зависимости от степени концентрации (сосредоточения) отношений эмитентов и инвесторов с точки зрения места, времени, процессов и т.п. рынок ценных бумаг подразделяется на биржевой и внебиржевой.

Биржевой рынок исчерпывается понятием фондовой биржи как особого институционального организованного рынка, на котором обращаются ценные бумаги наиболее высокого качества и операции на котором совершают профессиональные участники фондового рынка.

Отличительными признаками биржевого рынка являются:

- определенное время и место проведения торговли;

- определенный круг участников (профессионалов фондового рынка);

- определенные правила торгов и подчинение участников этим правилам;

- организатором торгов является определенное учреждение (организация, имеющая соответствующую

лицензию).

На внебиржевом рынке представлены фирмы, чьи размеры «не дотягивают» до биржевых стандартов (прежде всего по количеству выпущенных в обращение акций и степени их надежности). Этот рынок характеризуется хаотичностью процесса заключения сделок купли - продажи ценных бумаг во времени и пространстве, а в организационно - юридическом плане внебиржевой рынок рассредоточен по стране и по участникам.

Основу внебиржевого рынка составляет компьютеризированная сеть связи, по каналам которой передается информация о миллиардах котируемых акций. Информация о сложившихся на нем за день ценах, об объемах совершенных сделок регулярно печатается наряду с данными биржевого оборота.

Классификация по наличию правил торговли

С точки зрения наличия твердо установленных правил торговли, фиксированных, вплоть до утверждения их государством, рынок ценных бумаг исторически делился на организованный и неорганизованный.

Организованный рынок функционирует по обязательным для всех его участников правилам. Понятие организованного рынка в настоящее время автоматически включает и его регулирование со стороны государства, поскольку указанные правила должны быть обязательно им утверждены.

Неорганизованный рынок функционирует без правил и без государственного регулирования. Для современного высокоразвитого рынка ценных бумаг деление на организованный и неорганизованный фактически устарело и перестало быть актуальным. В настоящее время рынок ценных бумаг во всех своих аспектах есть в большей или меньшей степени организованный рынок, который просто не мыслим без соответствующих правил работы на нем.

Классификация по виду ценных бумаг

По виду ценных бумаг фондовый рынок подразделяется на относительно самостоятельные рынки каждой отдельной ценной бумаги: рынки акций, облигаций, векселей и т.п. Рынок ценной бумаги - это любые отношения, связанные с ценной бумагой, а не только торговля ею. Обращение ценной бумаги в форме ее купли - продажи может отсутствовать в силу тех или иных причин.

Рынок отдельной ценной бумаги может подразделяться на рынок самой этой бумаги и на рынки зависимых от нее инструментов: рынок вторичных ценных бумаг и рынок производных финансовых инструментов, основанных на срочных контрактах на ценные бумаги.

Рынок вторичных ценных бумаг основан на других ценных бумагах. Примером вторичных ценных бумаг в российских условиях, в частности, являются опционы эмитента.

Рынок производных финансовых инструментов на ценные бумаги - это рынок срочных контрактов на куплю - продажу ценных бумаг, заключаемых не с целью действительной их покупки или продажи, а лишь с целью получения разницы в их рыночных ценах во времени. Примерами таких инструментов являются фьючерсные и другие срочные контракты.

Классификация по эмитентам

Рынок ценных бумаг в зависимости от вида эмитента подразделяется на рынки государственных и корпоративных (негосударственных) ценных бумаг.

Рынок государственных ценных бумаг - это рынок ценных бумаг, эмитентом которых является государство в лице соответствующих органов государственной исполнительной власти.

Рынок корпоративных ценных бумаг - это рынок ценных бумаг, эмитентом которых являются коммерческие организации (корпорации). В российской практике отсутствуют ценные бумаги, эмитентами которых были бы физические лица.

Классификация фондовых рынков по видам сделок

В зависимости от вида заключаемых сделок рынок ценных бумаг подразделяется на кассовый и срочный, инвестиционный и спекулятивный, наличный и долговой (маржинальный) и т.д.

Кассовый рынок – это рынок немедленного исполнения заключенных сделок, при этом чисто технически их исполнение может растянуться на срок до одного - трех дней, если требуется поставка самой ценной бумаги в физическом виде. На нем, как правило, обращаются традиционные ценные бумаги (акции, облигации).

Срочный рынок ценных бумаг – это рынок с отсроченным исполнением сделки, обычно на несколько месяцев. На нем, как правило, обращаются контракты на производные инструменты.

Классификация по видам применяеиых технологий торговли

В зависимости от применяемых технологий торговли можно выделить

следующие рынки ценных бумаг:

1. Рынки без правил – стихийные.

2. Рынки, на которых конкурируют только покупатели: простой аукционный рынок, рынок

голландских аукционов.

3. Рынки, на которых конкурируют только продавцы: дилерский рынок.

4. Рынки на которых конкурируют друг с другом как продавцы, так и покупатели: двойной

аукционный рынок, который делится на онкольные и непрерывные аукционные.

Стихийный рынок - правила заключения сделок, требования к ценным бумагам, к участникам и т. д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

Простой аукционный рынок характеризуется тем, что на нем состязаются только покупатели, прямая конкуренция продавцов отсутствует (характерен для неразвитых биржевых и внебиржевых фондовых рынков). Перед торгами происходит предварительный сбор заявок на продажу, составляется сводный котировочный лист. Аукцион происходит путем последовательного публичного оглашения списка предложений, по каждому из которых происходит гласное состязание (по определенной схеме) покупателей путем назначения новых цен. За стартовую принимается цена продавца.

При голландском аукционе происходит предварительное накопление заявок покупателей, которые заочно рассматриваются эмитентом или посредником, работающим в его интересах. Устанавливается единая цена, которая равна самой нижней цене в заявках на покупку, позволяющей продать весь выпуск. Все заявки на покупку, представленные по ценам выше официальных, удовлетворяются по официальной цене.

Дилерские рынки. На этих рынках продавцы публично объявляют о ценах предложения и порядке доступа к местам покупки ценных бумаг. Те из покупателей, кто согласен с ценовыми предложениями и другими условиями инвестирования, заявляют о своих намерениях и приобретают ценные бумаги. Продавцы несут обязанность совершить сделки с любым лицом по ценам, которые они объявили. Прямой открытой конкуренции между продавцами или между покупателями не происходит.

Дилерские рынки применяются при:

а) первичном размещении ценных бумаг;

б) в тендерных предложениях (публичном предложении крупного инвестора о покупке ценных бумаг).

До начала торгов на онкольном рынке происходит накопление заявок о покупке и предложений на продажу, которые затем ранжируются по ценовым предложениям, последовательности поступления и количеству. В этой очередности они и удовлетворяются. По определенным правилам устанавливается официальный курс, по которому можно удовлетворить наибольшее число заявок и предложений. После их удовлетворения, оставшиеся позиции формируют список нереализованных заявок и предложений. Затем в действие вступает непрерывный аукционный рынок.

В период торгов на непрерывном аукционном рынке возникает постоянный поток заявок на покупку и предложений о продаже, которые регистрируются специально уполномоченными на то лицами, сводящими между собой все поручения продавцов и покупателей. Если поручение выполнить невозможно, то заявитель либо изменяет условия, либо ставится в очередь неисполненных поручений. Непрерывный аукционный рынок возможен лишь при значительных объемах ежедневного предложения ценных бумаг (более 10000 лотов ежедневно).

Классификация фондовых рынков в зависимости от типа торговли

Различают традиционный и компьютеризированный рынки ценных бумаг.

На традиционном фондовом рынке продавцы и покупатели (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте и происходит публичный гласный торг (как в случае биржевой торговли) или ведутся закрытые торги, переговоры, которые по каким-либо причинам не подлежат широкой огласке.

Компьютеризированный фондовый рынок – это разнообразные формы торговли ценными бумагами на основе использования компьютерных сетей и современных средств связи.

Рынок ценных бумаг также разделяют на денежный и капиталов. На денежном рынке обращаются краткосрочные ценные бумаги (до 1 года). На рынке капитала обращаются бессрочные ценные бумаги или ценные бумаги до погашения которых остается более 1 года.

Отраслевой фондовый рынок - это рынок всех видов ценных бумаг, которые выпущены коммерческими структурами данной отрасли. Например, рынок ценных бумаг металлургических или нефтяных компаний.

По территориальному принципу фондовые рынки делятся на: международные, национальные и региональные.

По срокам фондовые рынки делятся на: рынки краткосрочных, среднесрочных, долгосрочных и бессрочных ценных бумаг.

СТРУКТУРА РЫНКОВ ЦЕННЫХ БУМАГ

Фондовый рынок представляет собой сложную финансово-экономическую систему, однако его

структуру можно условно представить в следующем виде:

1. Собственно рынок (биржевой, внебиржевой).

2. Участники рынка (инвесторы, эмитенты, посредники).

3. Органы государственного регулирования.

4. Саморегулирующиеся организации.

5. Инфраструктура рынка: правовая, информационная, депозитарная и расчетно-клиринговая

сеть, регистрационная сеть.

Участники рынка ценных бумаг

Объектами фондового рынка являются различные виды ценных бумаг. Субъектами (участниками) фондового рынка являются: государство, эмитенты, инвесторы, посредники.

Эмитенты – это юридические лица, выпускающие в обращение ценные бумаги и несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Инвесторы – это физические и юридические лица, осуществляющие вложение собственных, заемных или привлеченных средств в форме инвестиций в ценные бумаги с целью получения прибыли и иного положительного экономического результата.

Финансовые посредники рынка ценных бумаг – дилеры, брокеры, маклеры и др., помогающих обращению ценных бумаг и совершению различных фондовых операций.

Органы государственного регулирования

Государственное регулирование рынка ценных бумаг ведется в целях обеспечения публичных интересов общества и частных интересов субъектов, действующих на рынке, защиты их прав и законных интересов, создания единых правил функционирования данного вида рынка.

Основным органом государственной исполнительной власти Российской Федерации, осуществляющим

регулирование рынка ценных бумаг, является Федеральная комиссия по рынку ценных бумаг (ФКЦБ).

Именно ФКЦБ:

1. Проводит государственную политику в области рынка ценных бумаг.

2. Осуществляет контроль за деятельностью профессиональных участников рынка ценных бумаг.

3. Обеспечивает защиту прав инвесторов, акционеров и вкладчиков на рынке ценных бумаг.

Важным условием развития рынка ценных бумаг является обеспечение свободной конкуренции и ограничение монополистической деятельности в этой сфере. Особая роль в этом отводится Министерству РФ по антимонопольной политике.

Органом государственного управления в сфере рынка ценных бумаг является также Министерство финансов Российской Федерации. К его компетенции относится ряд вопросов, связанных с установлением правил бухгалтерского учета операций с ценными бумагами, проведением государственной политики в области эмиссии государственных ценных бумаг.

Центральный Банк Российской Федерации, хотя и не является государственным органом власти, вправе на основании закона осуществлять регулирование деятельности на рынке ценных бумаг кредитных организаций. Он регистрирует выпуски ценных бумаг этих организаций, контролирует соблюдение ими требований законодательства.

Саморегулирующиеся организации

Саморегулирующиеся организации рынка ценных бумаг - это добровольные объединения профессиональных участников. По российским правовым нормам они могут принимать форму ассоциаций, профессиональных союзов и профессиональных общественных организаций, при этом государство передает им часть своих функций.

Функции саморегулирующихся организаций:

- саморегулирование деятельности участников на рынке ценных бумаг;

- поддержание высоких профессиональных стандартов и подготовка персонала;

- развитие инфраструктуры фондового рынка;

- проведение совместных научных разработок;

- коллективное предпринимательство в своих интересах и защита интересов инвесторов.

Все доходы саморегулирующихся организаций используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

Контроль за созданием и деятельностью саморегулирующихся организаций осуществляет Федеральная комиссия по рынку ценных бумаг.

Различают несколько видов саморегулирующихся организаций: международные, национальные и региональные.

Инфаструктура фондового рынка

С точки зрения внутренней организации фондовый рынок представляет собой гармоничное сочетание

следующих элементов его инфраструктуры:

- правовая (нормативные и законодательные акты);

- информационная (финансовая пресса, фондовые показатели, биржевые индикаторы,

специализированные базы данных по ценным бумагам, об эмитентах, информационные агентства,

интернет);

- аналитическая (компании, специализирующиеся на аналитической обработке информации о

фондовом рынке, рейтинговые агентства, компании специализирующиеся на оценке стоимости ценных

бумаг и других активов);

- депозитарная и расчетная сеть клиринга (для государственных и частных бумаг часто

существуют раздельные депозитарные клиринговые системы);

- регистрационная сеть.

ФУНКЦИИ РЫНКОВ ЦЕННЫХ БУМАГ

Фондовый рынок является составной частью финансового рынка, поэтому он выполняет как обще

рыночные, так и специфические функции:

1. Коммерческая - получение прибыли.

2. Оценочная (ценностная, измерительная). Ценная бумага, получает свою собственную рыночную

цену.

3. Информационная.

4. Регулирующая. Фондовый рынок действует по вырабатываемым им правилам.

5. Фондовый рынок является механизмом привлечения инвестиций, прежде всего через покупку

корпоративных ценных бумаг.

6. Финансово – посредническая. Перераспределение денежных ресурсов, перелив капитала в

наиболее эффективные сферы хозяйствования, отрасли, предприятия. Фондовый рынок является

механизмом естественного отбора в экономике.

7. Централизация капитала – соединение двух и более капиталов в один общий капитал.

Эту функцию в первую очередь выполняет рынок акций.

8. Повышение степени концентрации капитала и производства – увеличение капитала путем

накопления, т.е. капитализации чистой прибыли.

9. Фондовый рынок служит механизмом привлечения денег в бюджет государства (в основном

через государственные ценные бумаги).

Рынок ценных бумаг объективно конкурирует с другими сферами приложения капитала, а потому все зависит от того, насколько он привлекателен с точки зрения участников рынка.

Фондовый рынок или рынок ценных бумаг (англ. stock market, англ. equity market) – одна из основных частей финансового рынка, на котором происходит оборот . Ценными бумагами являются акции, облигации, векселя, чеки, инвестиционные паи, фьючерсы и опционы.

Фондовый рынок является механизмом, обеспечивающим переход денежных средств из одного сектора экономики в другой.

Для чего нужен фондовый рынок?

Применений у фондового рынка есть множество. Его используют разные люди с совершенно разными целями и интересами. Всего можно выделить 3 основных группы применения:

- Бизнес

Предприниматели часто используют фондовую биржу для более эффективного ведения бизнеса. Так, именно здесь крупные компании продают свои акции и облигации, при желании бизнесмен может купить опцион или заключить , тем самым минимизировав свои риски от внезапных колебаний на различные товары. Более детально обо всех этих ценных бумагах речь пойдет далее.

- Инвестиции

Наиболее традиционные участники фондового рынка – это инвесторы. Они приобретают ценные бумаги, что продают предприниматели, с целью заработка на этом. Инвестор ставит перед собой целью выгодно вложить деньги и получить в будущем прибыль. Как правило, он делает долгосрочное вложение и не рассчитывают на слишком большую прибыль. Редкий инвестор может похвастаться доходом больше 50% от вложенных средств за месяц. Конечно, это касается лишь инвесторов на фондовой бирже, другие способы могут принести больший доход, само собой, при больших рисках.

- Спекуляция

В настоящий момент подавляющее большинство участников на фондовой бирже – это спекулянты. Они стремятся купить определенный актив дешевле, а продать его дороже, заработав тем самым на динамике. В отличие от инвесторов, спекулянтов не интересуют выплаты по ценным бумагам (дивиденды, проценты), их интерес – это динамика курса. При этом спекулянт может зарабатывать существенно больше инвестора, но в то же время у него возникает повышенный риск. Для заработка ему необходимо правильно предсказать, куда будет двигаться курс в будущем, после чего вложиться в соответствующий актив и попытаться на нем заработать.

Кто является участником фондового рынка?

Участниками фондового рынка являются:

- Эмитенты – те, кто выпускает (производит) на рынок ценные бумаги;

- Инвесторы - покупатели ценных бумаг;

- Профессиональные участники рынка – частные лица и компании, для которых торговля на фондовом рынке является профессиональной деятельностью (дилеры, брокеры, трейдеры и пр.).

Какие виды фондовых рынков бывают?

Фондовые рынки имеют множество различных классификаций: по характеру размещения ЦБ, по форме организации (биржевые, внебиржевые), по видам ценных бумаг, по территориальному признаку, по видам сделок и т.д.

По характеру размещения ценных бумаг бывают:

- первичные фондовые рынки, которые занимаются размещением только новых ЦБ;

- вторичные – занимаются размещением ценных бумаг, уже бывших в обращении, третий и четвертый рынки.

С понятием вторичного фондового рынка тесно связано понятие фондовой биржи , ведь именно на ней спекулируют инвесторы и . Фондовая биржа – это организация, предметом деятельности которой является обеспечение нормального и юридически правильного обращения ценных бумаг, а также определение их рыночной стоимости.

Фондовые рынки также можно разделить на несколько разновидностей и по некоторым другим критериям:

- по эмитентам - рынок государственных ценных бумаг, рынок ценных бумаг частных компаний и т.д.

- по территориальному признаку - международный рынок, национальный рынок, региональный рынок;

- по видам предлагаемых и покупаемых ценных бумаг - рынок акций, облигаций, фьючерсов и других производных ценных бумаг и т.д.;

- по биржевому критерию – биржевой и внебиржевой рынок;

- по сроку - рынок краткосрочных, среднесрочных, долгосрочных и бессрочных ценных бумаг;

- по отраслям и некоторым другим параметрам.

Что такое индексы фондовых рынков?

Индекс фондового рынка – это инструмент, который дает представление об общем состоянии цен на фондовом рынке, другими словами, он показывает, куда в целом движется рынок.

Индекс фондового рынка рассчитывается на базе некоторого количества акций – у разных индексов может быть разное количество составляющих его ценных бумаг, какой-то базируется на 10 ценных бумагах, а какой-то на 500 и более. А разные индексы одного и того же рынка дают возможность оценить его с различных сторон.

На мировых биржах обращается огромное количество акций, но для того чтобы понять, как в целом торговался фондовый рынок какого-либо иностранного государства, используют как раз соответствующий биржевой индекс, который показывает среднее значение движения большого количества акций, обращающихся на данной бирже (вместо того, чтобы просматривать результат торгов по каждой отдельной бумаге).

Есть ли в России фондовый рынок?

На российской сцене ключевыми игроками являются и Российская торговая система (РТС).

На ММВБ в основном торгуют акциями, а на РТС преимущественно фьючерсами и опционами.

Как регулируется российский фондовый рынок?

Базовым документом, закрепляющим основы законодательства о ценных бумагах, является Гражданский кодекс РФ, определяющий понятие ценных бумаг, их виды, требования к ним, субъекты прав, закрепленных ценной бумагой, общий порядок передачи и осуществления прав по ценным бумагам, особенности фиксации прав, вытекающих из бездокументарных ценных бумаг и их обращения.

Основным специальным актом, определяющим устройство и регулирующим фондовый рынок, является Федеральный закон «О рынке ценных бумаг». Этим Федеральным законом регулируются отношения, возникающие при эмиссии и обращении эмиссионных ценных бумаг независимо от типа эмитента, а также особенности создания и деятельности профессиональных участников рынка ценных бумаг.

Как торговать на фондовом рынке?

Важнейшим звеном на фондовом рынке выступает организатор торгов, благодаря которому, собственно и происходит купля-продажа ценных бумаг. Обычно организатором торгов выступает фондовая биржа. Как правило, фондовым биржам не нужны помещения: сейчас торговля акциями ведется в электронной форме.

Частные инвесторы не имеют прямого доступа к фондовому рынку. Торговля осуществляется через профессионального участника рынка ценных бумаг - брокера.

Просмотров: 898Рынок ценных бумаг – это совокупность сделок по купле-продаже официальных, имеющих законную силу ценных бумаг, являющихся финансовыми инструментами, с целью инвестирования денежных средств и извлечения прибыли. Наиболее распространенными среди ценных бумаг можно назвать акции. Это ценные бумаги, свидетельствующие о владении некоторой доли в некой организации. Также популярностью пользуются облигации, указывающие на право получения их владельцем некоторой суммы в будущем, и определенного дохода через фиксированные интервалы времени. Продавая свои акции компании привлекают дополнительный капитал, необходимый им для обеспечения своей жизнедеятельности. Тот, кто приобретает акции, получает право на часть доходов и имущества выпустившей их компании. Несмотря на то, что стоимость ценных бумаг не постоянна, и очень сильно зависит от мнения участников рынка, акции остаются одним из главных способов инвестирования, и часто используются как индикатор общего состояния экономики.

Акции и облигации на рынке ценных бумаг

Когда компаниям нужны деньги на осуществление своих планов, одним из способов получения необходимого капитала является раздел принадлежащего им имущества на части, и представление каждой части в виде акции. Затем компании продают свои акции, а на вырученные деньги разрабатывают новые продукты, покупают здания, оборудование и т.д. Также компании выпускают бумаги под названием облигация. Облигация даёт право своему владельцу на получение в конкретную дату определенной суммы денег от выпустившей её компании. Люди, приобретающие акции и облигации, называются инвесторами. Из-за тесной взаимосвязи понятий, многие новички на рынке ценных бумаг используют слова «акция» и «облигация», а также «акционер» и «инвестор» взаимозаменяемо, что конечно же является ошибкой.

Как владельцы некой доли в компании, акционеры имеют право на определенный процент её материальных ценностей и доходов от деловой деятельности, т.е. являются выгодоприобретателями (бенефициарами) этой компании. Инвесторы надеются, что компания, акции которой они купили, будет процветать, т.к. с ростом доходов компании будет увеличиваться и стоимость её акций, а соответственно и доходы инвесторов. В большинстве случаев основной целью каждого инвестора является покупка акции по низкой цене и её последующая продажа по более высокой. Акции бывают обыкновенные и привилегированные. При покупке обыкновенных акций их держатели, как правило, имеют право голоса при решении вопросов, связанных с деятельностью компании. Одна обыкновенная акция равняется праву одного голоса. Обладатели таких акций получают от компании квартальные и годовые отчеты, позволяющие им оценить её финансовое состояние. Привилегированные акции не предоставляют права голоса, но многие инвесторы любят их за то, что они дают право на больший процент от дохода и материальных ценностей компании, а в случае банкротства компании, и ликвидации её имущества, держатели привилегированных акций имеют приоритет перед держателями обыкновенных акций по причитающимся им выплатам.

Функции, выполняемые рынком ценных бумаг

В самом простом описании, рынок ценных бумаг обеспечивает организованное взаимодействие компаний с потенциальными инвесторами, желающими приобрести акции, и тем самым стать совладельцами коммерческого предприятия. Когда компания хочет продать свои акции, она регистрируется на фондовой бирже, являющейся организатором операций, связанных с покупкой и продажей ценных бумаг. Для того, чтобы зарегистрироваться на бирже, компания должна пройти довольно сложную процедуру проверки и соответствовать требованиям биржи. Соблюдение данных условий позволяет инвесторам относиться к компании как к менее рискованному предприятию. Акции таких компаний продаются лучше, чем те, что торгуются на внебиржевом рынке. Нью-Йоркская фондовая биржа и Национальная ассоциация фондовых дилеров, являются наиболее известными во всем мире торговыми площадками, и самыми популярными биржами в США.

Процесс купли-продажи ценных бумаг

При заинтересованности инвестора в покупке или продаже ценных бумаг, он связывается с биржевым брокером, являющимся сотрудником компании, имеющей право на проведение торговых операций на бирже. Брокер отправляет запрос на соответствующую биржу и получает за свои услуги определенную плату, а представитель компании, чьи ценные бумаги хотят приобрести или продать, исполняет этот запрос. В прошлом торговая площадка на бирже представляла собой помещение, где ежедневно биржевые брокеры встречались лично, и осуществляли куплю-продажу ценных бумаг. Сегодня гораздо чаще используются электронные торговые площадки, где процесс покупки и продажи ценных бумаг осуществляется при помощи компьютера, интернета и телефона.

Довольно широко распространено ошибочное мнение, что для того, чтобы стать участником торгов на рынке ценных бумаг, инвестору необходимо обладать крупной суммой денег. В действительности инвестору необходимо лишь учитывать и сравнивать потенциальную прибыль, с комиссией, которую он заплатит за проведение сделки. Существует множество акций с относительно невысокой ценой, которые приносят хорошую прибыль при долгосрочном инвестировании в них. Ввиду того, что брокеры получают свою комиссию за каждый выполненный заказ, они заинтересованы в проведении купли-продажи относительно небольшого количества ценных бумаг, т.к. небольшое количество гораздо проще купить или продать, а соответственно провести большее количество операций, за которые они получат плату. Помимо единоличных приобретений ценных бумаг, большое количество инвесторов направляет свои денежные средства в так называемые паевые инвестиционные фонды (ПИФы), что позволяет им инвестировать сообща с другими участниками рынка ценных бумаг, и покупать более дорогие акции и в большем количестве.

Стоимость акций на рынке ценных бумаг

Изначально, цена акции определяется в момент проведения компанией первичного размещения своих акций на бирже. Этот событие носит английскую аббревиатуру «IPO» (Initial Public Offering - первичное публичное предложение ценных бумаг). При первичном размещении банк, занимающийся организацией данной процедуры на бирже, использует различные методы и формулы для оценки стоимости компании. Затем, получившаяся сумма делится на количество акций, которое планируется к выпуску. Так и образуется начальная цена одной акции. После этого стоимость акции компании в большей степени зависит от общего мнения участников рынка ценных бумаг. Основываясь на принципе спроса и предложения, если участники рынка считают, что дела у компании идут не лучшим образом, то они не желают покупать акции этой компании, и спрос на них падает, уменьшая стоимость акций. И напротив, если мнение участников рынка таково, что компания хорошо и успешно развивается, и ожидают от неё получения хорошей прибыли, на часть которой могут рассчитывать и держатели её акций, то интерес инвесторов к таким ценным бумагам возрастает, что приводит к росту спроса на акции и их стоимости.

Быки и медведи на рынке ценных бумаг

Если кто-то из участников считает, что стоимость акций будет снижаться, то говорят, что у него преобладает «медвежье» настроение, и он очень осторожно подходит к покупке таких ценных бумаг. Участники, полагающие, что стоимость акций будет расти, называются инвесторами с «бычьим» настроением, и они склоняются к покупке ценных бумаг в больших объемах. Точно также и сам рынок ценных бумаг, имеющий тенденцию к росту, называется «рынком быков», а падающий рынок носит название «рынка медведей».

Формирование портфеля ценных бумаг

У человека существует множество вариантов инвестирования своих денежных средств. Он может вложить их в недвижимость, положить на сберегательный счет в банке, перечислить в пенсионный фонд, или передать их в фонд доверительного управления . Еще одной опцией является приобретение ценных бумаг. Традиционно, в плане доходности, ценные бумаги превосходили другие средства инвестирования и большинство финансовых экспертов считают ценные бумаги важной частью в формировании портфеля инвестиций, призывая инвесторов регулярно участвовать в торговле ими на бирже.

Несмотря на то, что эксперты не всегда единодушны в вопросе, а из каких же ценных бумаг лучше всего формировать портфель, они, как правило, всегда советуют покупать акции как можно большего количества разнообразных компаний. Следование этому совету сокращает риски больших финансовых потерь, т.к. если какая-то компания и обанкротится, у инвестора останутся ценные бумаги других компаний, прибыль по которым покроет убытки, связанные с первой. Некоторые инвесторы развивают эту тему еще шире, утверждая, что покупка акций разных компаний не является достаточным условием для безопасности финансовых инвестиций, и нужно формировать портфель ценных бумаг с привязкой к различным секторам экономики, т.к. разного рода перебои и разногласия часто сотрясают весь сектор целиком.

Рынок ценных бумаг как индикатор здоровья экономики

В некоторой степени рынок ценных бумаг показывает общее состояние экономики. В большинстве случаев стоимость акций снижается, когда экономика испытывает какие-либо трудности, т.к. при нехватке финансовых средств население не склонно к приобретению каких-либо ценных бумаг, а концентрируется на тратах первой необходимости, таких как продукты питания или выплаты по ипотеке. Соответственно, при нехватке спроса на акции, стоимость на них снижается. Также снижение цен на акции компаний в целом связано с тем, что деловая активность многих из них очень взаимосвязана. Например, взаимосвязь между производителями компьютеров и производителями микропроцессоров к ним. Когда страдает компания-потребитель какой-либо продукции, компания производитель этой продукции тоже получает свою порцию трудностей. И наоборот, в случае, когда рынок ценных бумаг демонстрирует тенденцию к повышению курсов акций, это означает, что у населения есть свободные деньги, которые они готовы инвестировать, а учитывая взаимосвязь между спросом и предложением, можно сделать вывод, что высокая активность на рынке ценных бумаг указывает на хорошее состояние экономики.

- это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых ресурсов и обеспечении возможности их перераспрелеления путем совершения участниками рынка разнообразных операций с ценными бумагами, т.е. в осуществлении посредничества в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг.

Классификация рынков ценных бумаг

Имеются различные классификационные признаки рынка ценных бумаг.

По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный.

От времени и способа поступления ценных бумаг в оборот :

- первичный;

- вторичный.

Первичный - это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг.

Вторичный - это рынок, где производится обращение ранее выпущенных ценных бумаг, осуществляются купля-продажа или другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги. Здесь в процессе купли-продажи актива определяется его действительный курс, т.е. производится котировка курса ценных бумаг.

Виды рынков ценных бумаг в зависимости от степени организованности :

- организованный;

- неорганизованный.

Организованный рынок - это обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками.

Неорганизованный рынок - это обращение ценных бумаг без соблюдения единых для всех правил; это рынок, где правила заключения сделок, требования к ценным бумагам, к участникам и т.д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

Виды рынков ценных бумаг в зависимости от места торговли :

- биржевой;

- внебиржевой.

Биржевой рынок - это рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими (маклерскими) и дилерскими фирмами.

Внебиржевой рынок - сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. Внебиржевой рынок занимается обращением ценных бумаг тех акционерных обществ, которые не имеют достаточного количества акций или доходов для того, чтобы зарегистрировать (пройти листинг) свои акции на какой-либо бирже и быть допущенными к торгам на ней. Он может быть организованным и неорганизованным. Организованный внебиржевой рынок образуется фондовыми магазинами, отделениями банков, а также дилерами, которое могут быть или не быть членами биржи, инвестиционными компаниями, инвестиционными фондами, отделениями банков и др.

По видам сделок рынок ценных бумаг разделяется на кассовый и срочный.

Кассовый рынок (кэш-рынок, спот-рынок) — это рынок с немедленным исполнением сделок в течение 1-2 рабочих дней, не считая дня заключения сделки.

Срочный рынок (форвардный) — это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим два рабочих дня.

По способу торговли выделяют следующие виды рынков ценных бумаг:

- традиционный;

- компьютеризированный.

Торговля на компьютеризированном рынке ведется через компьютерные сети, объединяющие соответствующих фондовых посредников. Характерными чертами данного рынка являются:

- отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, прямого контакта между ними;

- полная автоматизация процесса торговли и его обслуживания; роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Торговля на традиционном рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг.

По эмитентам и инвесторам рынок ценных бумаг делится на рынки: государственных ценных бумаг, муниципальных ценных бумаг, корпоративных ценных бумаг, ценных бумаг, выпущенных (купленных) физическими лицами.

По конкретным видам ценных бумаг бывают , облигаций, векселей и проч.

Кроме того, рынок ценных бумаг делится по отраслевому, территориальному и другим критериям.

Популярность рынка ценных бумаг обусловлена невероятными историями о сверхприбылях и инвестиционных гигантах, но мало людей по-настоящему понимают, что такое фондовый рынок. Они лишь видят внешний лоск, не осознавая, как работает механизм и каковы его цели. В данной статье мы рассмотрим, что из себя представляет фондовый рынок и как с ним работать.

Что такое фондовый рынок простыми словами

Фондовый рынок - это рыночная система, в рамках которой происходит оборот ценных бумаг между покупателями и продавцами.

Википедия говорит, что фондовый рынок - это совокупность экономических отношений в плане выпуска, а также обращения ценных бумаг между его участниками.

В результате, фондовый рынок простыми словами - это место, где покупают и продают акции. В теории такой рынок мало, чем отличается от продуктового или любого другого рынка, только объектом продаж выступают здесь ценные бумаги, а не яблоки.

Суть фондового рынка заключается в том, он позволяет компаниям привлекать инвестиции за счёт выпуска ценных бумаг, а инвесторам получать прибыль от владения акциями. Он также является составной частью экономики любой страны, давая возможность развивать инфраструктуру и благосостояние людей.

Что продается на фондовом рынке

Как было сказано выше, на фондовом рынке оборачиваются ценные бумаги, но они могут быть разными. Выделяют следующие активы фондового рынка:

- Обыкновенные акции - самый распространенный вид актива, представляющий собой долю в собственности компании с правом получения дивидендов и участия в собрании акционеров.

- Привилегированные акции - на биржевом жаргоне «префы», они позволяют получать фиксированный доход с дивидендов, но ограничивают права по участию в собрании акционеров.

- Облигации - это по своей сути долговая расписка, дающая право на получение её номинальной стоимости с процентами по истечении определенного срока. Могут быть государственными, корпоративными или муниципальными.

Таким образом, на фондовом рынке продают различные виды акций и облигаций. Векселя не реализуются на централизованных площадках, а передаются лично от должника к кредитору. Производные виды активов (фьючерсы, опционы) оборачиваются на срочном рынке, который фактически не является частью фондового.

Участники рынка ценных бумаг

Для полного представления механизма рынка также следует обратить внимание на его участников:

- эмитенты;

- инвесторы;

- посредники;

- участники механизма биржи.

В качестве эмитентов выступают компании, которые выпускают свои акции на биржу. Первичная эмиссия бумаг называется IPO. За счёт этого эмитент получает инвестиции для развития своего бизнеса и роста прибыли компании.

Под инвесторами понимается несколько категорий участников :

- Частные (физические лица) . Независимо от капитала, это могут быть как крупные инвесторы, так и мелкие трейдеры.

- Корпоративные (организации и юридические лица) . Дополнительно можно отметить коллективные (паевые и инвестиционные фонды, пенсионные, страховые организации).

- Государственные (муниципальные образования) . Государство имеет в собственности немалую долю акций в различных компаниях.

В качестве посредников выступают брокерские компании. Они позволяют получить доступ к рынку инвесторам.

Участники механизма биржи :

- Дилеры (маркетмейкеры) - создают ликвидность на рынке и берут на себя обязательства по котированию инструментов;

- Депозитарии - ведут учёт ценных бумаг и хранят сертификаты;

- Реестродержатели - ведут реестры ценных бумаг по договору с эмитентом.

В итоге, как и на любом рынке, здесь есть персонал, организующий торги и позволяющий совершать операции, а также посредники. Вместо производителя какого-либо товара выступает эмитент акций. Основными участниками (покупателями и продавцами) являются инвесторы, именно они формируют спрос и предложение, как следствие, и цену.

Какие бывают фондовые рынки

В зависимости от характера движения ценных бумаг выделяют:

- Первичный рынок - здесь обращаются только впервые выпущенные ценные бумаги в результате IPO, в дальнейшем бумаги переходят на вторичный рынок;

- Вторичный рынок - на данном рынке происходит основной оборот ценных бумаг, которые уже прошли IPO и закрепились на бирже;

- Третий рынок - внебиржевой рынок, который охватывает торговлю бумагами, не прошедшими листинг, т.е. не зарегистрированными на бирже;

- Четвёртый рынок - здесь оборачиваются крупные пакеты акций между институциональными инвесторами, у частных лиц нет сюда доступа.

По территориальному признаку существуют фондовые рынки:

- России;

- Великобритании;

- Японии;

- Китая и многих других стран.

Существует довольно много различных классификаций, но они имеют не самое большое значение для инвестора и его понимания структуры биржи.

Как выйти на фондовый рынок

Для того, чтобы начать торговлю на фондовом рынке, достаточно зарегистрировать счёт у брокера. Следует учитывать, что реальные сделки открываются только у лицензированных брокерских компаний.

Для открытия счёта достаточно иметь паспорт. Сам процесс можно выполнить дистанционно (по интернету ). После прохождения процедуры по открытию счёта нужно установить на компьютер специальный терминал для открытия сделок. В нём будут проводиться все транзакции.

На скринах ниже торговая платформа опытного брокера , с которым мы уже давно работаем. Чтобы открыть сделку на покупку акций, в нашем примере Яндекса , достаточно указать размер лота и нажать на кнопку BUY :

Уже на следующий день был заметен рост:

Чтобы получить деньги на наш счет, нужно продать акции обратно, то есть закрыть сделку и зафиксировать прибыль:

Итоги сделки отображаются сразу под графиком:

У можно найти огромное количество самых известных компаний со всего мира. Минимальный депозит для начала работы $250, но мы рекомендуем не обращать внимания на эту цифру и начинать хотя бы с 300 USD, потому что по правилам риск-менеджмента, сделки стоит открывать хотя бы на 10% от суммы депозита. Также вы сможете купить акции нескольких компаний и не так сильно рисковать.

Заключение

Фондовый рынок - это рыночная система, в которой оборачиваются ценные бумаги (акции, облигации). Он позволяет эмитентам получить инвестиции, а инвесторам заработать на владении долей компаний. Третьей стороной на рынке выступают посредники (брокеры), а также участники биржевого механизма (дилеры, депозитарии и т.д.). Торговля на фондовом рынке требует наличие открытого счёта у брокера, имеющего лицензию, а также внесённого депозита для покупки ценных бумаг.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .