Четыре минуса ипотеки под залог «старой» квартиры. Ипотека под залог имеющейся недвижимости в сбербанке

Одной из самых выгодных для банков и наиболее приемлемых для населения форм кредитования является ипотека под залог приобретаемой недвижимости, ведь при оформлении данного займа нет необходимости искать предмет залога. Существует целый ряд разнообразных программ данного вида ссуды, но у них у всех есть общий элемент — приобретаемое жилье с использованием этого кредита является залогом по ипотеке. Как оформить ипотеку под залог приобретаемого жилья?

Принцип кредитования под залог приобретаемой квартиры очень прост. Заемщик оформляет ссуду в одном из финансовых учреждений с условием, что купленное за счет этих денег жилье впоследствии перейдет банку в качестве залога. Таким образом, данный принцип позволяет заемщику получить долгожданную жилую недвижимость, а банк получает прибыль в виде процентов по кредиту, а за счет залога жилья минимизирует возможные риски невозврата заемных средств.

Сегодня оформить ипотеку под залог приобретаемой недвижимости можно практически в любом банке: от небольших кредитных организаций, до крупнейших финансовых учреждений. Процесс получения займа по любой из программ будет примерно одинаковым: для начала потенциальный заемщик должен будет получить одобрение банка, потом ему предстоит выбрать жилье на первичном или вторичном рынке, оценить и застраховать недвижимость и т. д. После согласования объекта кредитования с банком, заемщик заключает договор ипотеки с кредитором и получает необходимую сумму денег для совершения сделки купли-продажи с продавцом жилья.

Особенности оформления ипотеки под залог имущества

Итак, приобретение жилья в ипотеку предполагает залог покупаемой недвижимости. Это означает, что на время действия договора ипотеки между банком и заемщиком, жильем будет пользоваться заемщик, но юридически право собственности на имущество будет находиться у банка. Заемщик может себя и свою семью прописать в квартире по ипотеке, проводить там косметический ремонт, но продавать, дарить или делать перестройки в квартире без согласования с кредитором не имеет права.

Чтобы оформить ипотеку под залог покупаемой квартиры, прежде всего, необходимо ознакомиться с ипотечными предложениями ближайших банков, собрать пакет документов, необходимых для заключения сделки, затем выбрать недвижимость, соответствующую требованиям финансового учреждения, а затем уже заключить ипотечный договор с банком, который определит права и обязанности всех сторон данного кредитного соглашения.

В список требований банка непременно входит пункт об обязательном единовременном погашении части стоимости жилья в качестве минимального первоначального взноса. Сумма первоначального платежа определяется условиями выбранной программы в конкретном банке. Также в обязательном порядке проводится полный анализ и проверка подлинности, всех представленных заемщиком, документов.  Тонкости ипотеки под залог приобретаемого имущества Кроме того, обязательно анализируется платежеспособность клиента, которая является важнейшим условием предоставления ипотечного займа. После подписания ипотечного соглашения с банком и договора купли-продажи с продавцом жилья, заключение сделки регистрируется. После государственной регистрации, заемщик получает свидетельство о праве собственности на недвижимость, предоставленную банку в залог, согласно кредитному договору.

Тонкости ипотеки под залог приобретаемого имущества Кроме того, обязательно анализируется платежеспособность клиента, которая является важнейшим условием предоставления ипотечного займа. После подписания ипотечного соглашения с банком и договора купли-продажи с продавцом жилья, заключение сделки регистрируется. После государственной регистрации, заемщик получает свидетельство о праве собственности на недвижимость, предоставленную банку в залог, согласно кредитному договору.

Плюсы и минусы ипотеки под залог покупаемого жилья

Главной положительной стороной ипотеки под залог покупаемого жилья можно назвать то, что данный вид кредитования сегодня предлагают все без исключения финансовые учреждения, которые работают с подобными ссудами. Это значит, что заемщику не придется тратить время и нервы на поиск банка, более того, он не будет никак ограничен в выборе кредитора с наиболее привлекательными условиями ипотечного кредитования.

Другими немаловажными достоинствами данного вида жилищных кредитов можно назвать:

- Относительно небольшую процентную ставку по сравнению с другими видами кредитования (12%-16%)

- Возможность получения крупной суммы — до 90% от стоимости жилья на срок до 30 лет

- Быстроту оформления ипотечного займа под залог приобретаемого жилья (7−20 рабочих дней)

- Разнообразие программ жилищного кредитования под залог покупаемой недвижимости

- Возможность участия заемщика в программах льготного кредитования.

К отрицательным сторонам данной программы можно отнести ограничения использования залогового жилья, предусмотренные договором ипотеки, а также необходимость ежегодного страхования недвижимости, а заемщику придется ежегодно приносить в банк обновленные справки о доходе. Кроме того, переплата по ипотеке до сих пор остается на достаточно высоком уровне.

Однако, несмотря на существенные минусы ипотеки под залог покупаемой недвижимости, этот вид кредитования до сих пор остается наиболее востребованных среди заемщиков, поскольку данный вид ссуды, сочетает в себе качественный уровень оказания услуги и приемлемую стоимость.

Условия обработки персональных данных

Я даю согласие АО «Банк сайт», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнеры 1) на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки, с целью:

- предоставления мне ипотечного кредита;

- создания информационных систем персональных данных Агента и Партнеров, а также в любых других целях, прямо или косвенно связанных с предоставлением мне ипотечного кредита и/или предложением иных продуктов Агента и Партнеров, и направления мне информации о новых продуктах и услугах Агента и Партнеров и/или их контрагентов.

Указанное согласие дано на срок 15 лет, а в случае его отзыва обработка моих персональных данных должна быть прекращена Агентом, Партнерами и/или третьими лицами и данные уничтожены при условии расторжения заключенных с Агентом, Партнерами или третьими лицами гражданско-правовых договоров и полного погашения задолженности по таким договорам.»

1 ПАО СКБ Приморья "Примсоцбанк"690106, Приморский край, г. Владивосток, Партизанский пр-т, д. 44; АО "АРОИЖК" 163000, г. Архангельск, ул. Попова, д. 17; ОАО "САИЖК" 620075, Свердловская область, г. Екатеринбург, ул. Белинского, д. 35; АКБ "АлтайБизнес- Банк" (ОАО) 656049, Россия, Алтайский край, г. Барнаул, проспект Ленина, 43; АО "НАДЕЖНЫЙ ДОМ" 125284, г. Москва, Ленинградский проспект, д. 31 А, стр. 1; АО "НАДЕЖНЫЙ ДОМ" 125284, г. Москва, Ленинградский проспект, д. 31 А, стр. 1; Фонд ИЖК (Великий Новгород) Новгородская область, г. Великий Новгород, ул. Большая Санкт-Петербургская, д. 6; ОАО "АИЖК РСО-Алания" 362027, Республика Северная Осетия-Алания, г. Владикавказ, ул. Маркуса, д. 51; ВГИФ, 600001, Владимирская область, г. Владимир, пр-т Ленина, д. 21А; ОАО "ВАИЖК" 400001, г. Волгоград, ул. Канунникова, д. 23; АО "АИЖК ВО" 160009, г. Вологда, ул. Челюскинцев, д. 47; АО "АЖИК Воронежской области" 394036, г. Воронеж, ул. 20-летия ВЛКСМ, д. 54А; АКБ "Ижкомбанк" (ПАО) 426076, Удмуртская Республика, г. Ижевск, ул. Ленина, д. 30; АО "КОИА" 305000, Курская область, г. Курск, ул. Горького, д. 50; ОАО «АИЖК РТ» 420111, Республика Татарстан, г.Казань, ул.Б.Красная, д.15/9; НО "Фонд ЖСС КО" 236001, г. Калининград, ул. Зеленая, 89; АО "КОШЕЛЕВ-БАНК" 443100, Самарская область, г. Самара, ул. Маяковского, д.14; АО "АИЖК КО" 650066, Кемеровская область, г. Кемерово, пр. Октябрьский, д. 51; АО КБ "Хлынов" 610002, Кировская область, г.Киров, ул. Урицкого, д. 40; ККФЖС 660095, г. Красноярск, пр-т им. газеты «Красноярский рабочий», д. 126, офис 640; АО "КИЖК" 640007, Курганская область, г. Курган, ул. Бурова-Петрова, д.112; ООО "Уралрегионипотека" 455044, Челябинская обл., г. Магнитогорск, пр-т Карла Маркса, д. 77, корп. 3; ОАО "Дагипотека" 367027, Республика Дагестан, г. Махачкала, ул. Энгельса, д.47; ОАО "РО ИЖК Ярославской области" 150000, г. Ярославль, ул. Салтыкова- Щедрина, д. 12; ОАО "Ипотечная корпорация Чувашской Республики" 428 000, Чувашская Республика, г. Чебоксары, проспект Московский, д. 3.; ГП НО "НИКА" 603089, г. Нижний Новгород, ул. Полтавская, 26; АО "НОАИК" 630102, г. Новосибирск, ул. Зыряновская, д. 53; ГУП РК "Фонд госимущества РК" 185035, Республика Карелия, г. Петрозаводск, ул. Гоголя, д. 12; АО "Автоградбанк" 423831, Республика Татарстан, г. Набережные Челны, пр-т Хасана Туфана, д. 43; АО "Ямальская ипотечная компания" 629008, Ямало-Ненецкий автономный округ, г. Салехард, ул. Республики, д. 78; АО "МИК" 430000, Республика Мордовия, г. Саранск, ул. Коммунистическая, д. 89; Акционерное общество "Ипотечная корпорация Саратовской области" 410003, г. Саратов, ул. им. Кутякова И.С., д. 6; АО КБ "ФорБанк" 107140, г. Москва, ул. Нижн. Красносельская, д. 5, стр. 5; АО "КОМИипотека" 167000, Республика Коми, г. Сыктывкар, ул. Интернациональная, д. 133; АО "АИЖК Тамбовской области" 392000, г. Тамбов, ул. Советская, д. 191 "В", ОАО "УГАИК" 450098, г. Уфа, Проспект Октября, д. 132/3, 6 этаж, каб. 605; ОАО "Ипотечная корпорация Чувашской Республики" 428 000, Чувашская Республика, г. Чебоксары, проспект Московский, д. 3; АО "АИЖК по Тюменской области» г. Тюмень, ул. Орджоникидзе, д. 63 ; АО "Ипотечная корпорация Республики Бурятия" 670000, Республика Бурятия, г. Улан-Удэ, ул. Профсоюзная, д. 35; АО "Ипотечное инвестиционное агентство Ставропольского края"355035, Ставропольский край, г. Ставрополь, ул. Ленина, д. 217а; ООО «Инфо-контент» 620075 г.Екатеринбург, ул.Розы Люксембург, д.19.

Многие банки предоставляют ипотеку, и получить ее с каждым годом становится проще. Для ипотеки под залог приобретаемого жилья придется привлекать поручителей и собирать целый пакет документов.

Упростить процедуру рассмотрения заявки и получить выгодные условия возможно, если в собственности уже есть недвижимость. Тогда имеющаяся квартира закладывается банку, а на полученные средства приобретается еще одна.

Что это такое

Ипотека под залог имеющегося жилья - это вид ипотечного займа, при котором закладывается на приобретаемое жилье, а то, которое уже находится в собственности заемщика.

Риски банка при таком кредите снижаются. Поэтому программа имеет низкие процентные ставки, сокращенный пакет документов и большее число одобренных заявок.

Часто для получения займа нужно всего лишь два документа, удостоверяющих личность, и документы на жилье.

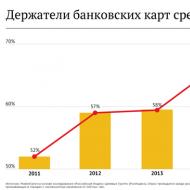

Процентная ставка может быть снижена, если клиент является лояльным, что означает, что он и раньше сотрудничал с этой организацией – брал и вовремя выплачивал кредиты, имеет вклад или расчетный счет, а также является зарплатным. Это вид клиентов, которому заработная плата приходит на карточку того банка, где он планирует оформить кредит.

Целевая и нецелевая

Займ под залог имеющейся жилой собственности делится на целевой и нецелевой.

При этом целевая ипотека представляет собой займ на конкретные цели (покупку недвижимости) и требует подтверждения целевого использования средств, а нецелевая подразумевает получение кредита без подтверждения целевого использования.

Нецелевая разновидность имеет более короткие сроки и высокие ставки. Но в любом случае, вне зависимости от вида ипотечного займа, залоговая собственность является средством обеспечения обязательств заемщика.

Другими словами, оформляя отношения с банком, заемщик обязывается раз в месяц вносить ежемесячный платеж в счет погашения ссуды.

Пока клиент не погасит задолженность полностью, собственником его квартиры является кредитное учреждение. Если клиент не платит, жилье изымается и реализуется, а вырученные средства идут на погашение ипотеки.

Требования к жилью

Недвижимость, оформляемая в залог, должна соответствовать некоторым требованиям. Прежде всего, требования зависят от вида жилья.

- Дом . Может быть выполнен из камня, кирпича или плит. Дом должен отвечать всем требованиям безопасности и пожаростойкости, и иметь металлические, железобетонные перекрытия. Деревянные дома в ипотеку не принимаются.

- Квартира . Площадь недвижимости различается по количеству комнат, а требования к минимальной у всех банков различны. У ипотечного залогового жилья обязательно должны быть свои санузел и кухня. А вся электрика, трубопроводы, вентиляции и газовые трубы должны быть исправными.

- Семейные требования. Нельзя получить ипотеку на приобретение недвижимости у родственников — у вас могут запросить брачный контракт либо официальное согласие родственников.

В целом, требования не так уж и высоки. Если квартира находится в нормальном состоянии, дом достаточно новый, а вы работаете на стабильно оплачиваемой работе, заявка будет одобрена.

Условия кредитования

Условия кредитования по программам под залог имеющейся жилой собственности различны, однако их можно свести к общим цифрам. Средний максимальный срок займа составляет 30 лет, а минимальный – 1 год. Процентные ставки варьируются от 9,5% до 17 %.

Поскольку при получении займа жилье оформляется как обеспечение возврата средств, то в большинстве учреждений требуется только документ, удостоверяющий личность, документы на жилье и справки о доходах.

В остальном условия кредитования зависят от необходимого стажа работы, возраста заемщика и т.д.

Ограничения, накладываемые на недвижимость

Пока не выплачены заемные средства, на операции с квартирой накладываются некоторые ограничения.

Недвижимость с обременением не разрешается:

- дарить;

- продавать;

- перезакладывать;

- сдавать в аренду (даже в безвозмездную).

Производить перепланировку можно только в случае получения разрешения банка.

Следует понимать, что разрешение получить очень сложно или практически невозможно, так как для финансового учреждения и страховой компании крупные перепланировки всегда связаны с риском.

Положительные стороны

Несомненно, кредит под залог жилой собственности имеет массу достоинств. Особенно привлекательные среди них:

- минимальный пакет документов,

- низкие процентные ставки,

- большой выбор ипотечных программ,

- максимально возможное количество одобренных заявок.

Перед тем, как получить кредит на квартиру, следует вызвать оценщиков недвижимости. Узнайте подробнее, .

В чем преимущества мультивалютных карт и в каком банке их выдают? Читайте в .

Можно ли получить потребительский кредит без официального трудоустройства? Ответ .

Список банков

Список коммерческих организаций, предоставляющих ипотеку под залог имеющегося жилья, достаточно широк. Это такие известные банки, как Сбербанк, ВТБ24, Райффайзенбанк и Росбанк.

Конечно, ипотечные программы предлагают и другие, но обычно, чем менее известен банк, тем выше процентные ставки и шире пакет необходимых документов.

Особенности ипотеки в разных кредитных организациях.

- Альфа Банк. Имеет большой стаж работы на российском рынке ипотечного кредитования, именно поэтому он предлагает наиболее расширенный список программ. Кредит можно взять на любые цели, а не только на покупку недвижимости.

- ВТБ 24. Представляет наиболее оптимальные программы ипотеки под залог имеющегося жилья. Здесь полностью отсутствуют комиссии, а нежелание оформлять страховку добавляет всего лишь 1% к общей ставке.

- Газпромбанк. Одна из наиболее мощных структур, предлагающая кредиты даже под залог комнаты. Размер кредита один из самых больших в России, а процентные ставки – средние.

- Банк Москвы. Надежное заведение, имеющее широкую филиальную сеть и предлагающее широкий выбор ипотечных программ.

- Райффайзенбанк. Предлагает целевой кредит. То есть полученные средства можно потратить только на покупку недвижимости. Требуется оформление страховки.

- Промсвязьбанк. Относится к группе универсальных банков. Ставки по ипотеке выше средних по России.

- Росбанк. Известен своими низкими ставками. На официальном сайте можно рассчитать предполагаемые условия будущего кредита и подать онлайн-заявку. После ее предварительного одобрения – вас пригласят в офис с пакетом документов. Процесс получения займа здесь очень прост, а условия более, чем лояльны.

Сводная таблица программ ипотеки под залог имеющегося жилья.

Ипотека под залог имеющегося жилья – очень удобная услуга, позволяющая получить необходимую сумму денег без особых хлопот. Стоит лишь выбрать кредитную программу, с наиболее подходящими условиями кредитования, подать заявку, и мечта осуществится.

Гарантия – вот главный аргумент, который в 100% случаев ведет к доверию со стороны банков: если она есть, вам вряд ли откажут в получении даже самой крупной суммы, если нет – придется постараться убелить сотрудников службы безопасности, что вы – ответственный заемщик. Экономьте время, обратите внимание на самый прозрачный и выгодный продукт – ипотечный кредит под залог жилья. В компании «Арбат-Кредит» вы можете получить большие деньги в рамках кредита под залог на условиях:

Параметры программы «ипотечный кредит под залог жилья» |

Условия получения денег под залог |

| Сумма | 300 тыс. руб. – 30 млн руб. выдача других сумм рассматривается индивидуально |

| Срок | 3 мес. – 10 лет |

| Процент | 12% годовых минимум |

| Документы |

По требованию сотрудника компании «Арбат-Кредит» клиент предоставляет другие документы, например, справку о доходах с работы (частным лицам), бухгалтерскую отчетность за последний период (для предпринимателей), справку о размере пенсии из ПФР (для пенсионеров). Все рассматривается индивидуально. |

| Досрочное погашение | Возможно. Штрафы не начисляются |

| Первоначальный взнос | Не предусмотрен |

| Кто может пользоваться кредитом под ипотеку | Все без исключения граждане в возрасте 18 – 61 лет. Требования к заемщикам:

|

| Жилье как объект залога | Рассмотрим в качестве объекта квартиру, комнату, дом, дачу, коттедж, таунхаус и пр., в т. ч. долю в квартире. |

| Требования к объекту под залог |

|

| Особые условия | Важно:

|

Документы на жилье под залог

Здесь следует различать ипотечный кредит под уже существующую недвижимость и ипотеку под залог приобретаемой квартиры – на первичном или вторичном рынке. Кредитно-инвестиционная компания «Арбат-Кредит» работает по обоим направлениям ипотечного кредитования. Мы выдаем клиентам большие деньги под залог, рискуя собственными финансами, поэтому должны быть уверены в юридической чистоте квартир, участков.

Чтобы сделка состоялась, приготовьтесь показать специалисту следующие документы на жилье:

- правоустанавливающие (свидетельство о регистрации права собственности);

- документы из кадастровой палаты: справка о кадастровой стоимости, об отсутствии любого рода обременений;

- технический паспорт (выдается в БТИ);

- выписку из домовой книги о прописанных лицах;

- отчет независимого оценщика о рыночной стоимости жилья.

Куда лучше обратиться за ипотекой под залог жилья

У вас есть 3 варианта.

- Обратиться в банк.

- Воспользоваться частным займом.

- Подать заявку в «Арбат-Кредит».

Частные займы отпадают сразу: зачем рисковать дорогостоящим жильем, обещать передать его в руки третьему лицу. Как правило, они специально выставляют такие условия кредитования, которые неминуемо лишат вас жилплощади.

Почему не банки:

- слишком жесткие требования к заемщикам;

- невыгодные процентные ставки;

- отказ при наличии негативной кредитной истории;

- одобрение заявки порой длится недели, а то и месяцы;

- куча дополнительных документов, которые не может предоставить даже ответственный заемщик.

Выгодное сотрудничество с «Арбат-Кредит» уже оценили сотни жителей Москвы

Ипотека под залог в нашей компании – это самые привлекательные проценты, сжатые сроки рассмотрения заявок и прозрачные условия кредитования. Мы сотрудничаем с проверенными стабильными банками, которые стараются поддерживать приемлемые условия кредитования даже при нестабильной экономике. К ним относятся Сбербанк, Газпромбанк, Альфа-Банк, Банк Москвы и пр.

Назовем 5 убедительных аргументов, которые отличают нас от конкурирующих кредитных источников.

- Процентная ставка: 12% — это самый низкий уровень в регионе и России. Ниже только военная ипотека или зарплатные программы в некоторых крупных организациях. Читайте новости, знакомьтесь с предложениями банков – убедитесь сами.

- Нет первоначального взноса: в большинстве банков он установлен в размере не менее 10% суммы.

- Кредитная история: ваши ошибки и неудачи в прошлом нас не интересуют. Предоставьте нам под залог долю в квартире, можно другую недвижимость – этого достаточно.

- Подайте заявку сегодня – завтра получите ответ, и скорее всего, положительный.

- Широкая аудитория потенциальных заемщиков: выдадим деньги, даже если вам вчера исполнилось 18 лет или завтра вы станете пенсионером. Нет необходимости подтверждать место работы, называть сумму заработной платы – все на словах, ведь платить все же придется вам.

Появилась возможность погасить долг на следующий день – приезжайте в офис, оформим погашение без штрафов. Остались другие вопросы по ипотечным кредитам – занесите номер телефона в контакты и звоните в удобное время.

Ипотечное кредитование представляет собой распространённый и доступный способ покупки жилья. Банки предлагают клиентам различные программы, позволяющие совершить дорогостоящую покупку. В настоящее время в 80% случаев суда выдаётся под залог приобретаемой жилплощади. Для многих заёмщиков - это единственный выход с учётом их финансовых возможностей. Однако, в некоторых ситуациях оформляется ипотека под залог имеющейся недвижимости, если такая возможность имеется.

Иногда такой вид кредитования называют «ломбардными ипотеками». Обычно при таких сделках залогодателем выступает не сам заёмщик, а третьи лица. Чаще всего родители решают использовать собственную квартиру в качества залога для покупки жилья своему сыну или дочери.

Они берут на себя все риски, которые могут возникнуть в течение длительного периода оплаты.

Кредитные программы банков можно разделить на две основные категории:

- Программы нецелевого расходования средств

- Целевые программы

В первом случае речь идёт об обычных ссудах, которые заёмщик может потратить по своему усмотрению. Ко второй категории относятся ипотека. Деньги выдаются исключительно на покупку жилья, а условия и процентная ставка отличаются.

Преимущества и недостатки ипотеки под залог

Как показывает статистика, многие клиенты предпочитают использовать в качестве залога не покупаемую жилую площадь, а недвижимость, которая уже есть в собственности. Такую возможность предлагает Возрождение, Банк Москвы, Газпромбанк, Внешторгбанк и некоторые другие организации. Считается, что в этом случае условия лучше, а риски меньше. Банки в свою очередь стараются уравнивать процентные ставки и устранять различия между видами залога.

Главное преимущество заключается в том, что используемая в качестве залога квартира необязательно должна находиться в собственности заёмщика. Он может использовать недвижимость, принадлежащую родителям, родственникам или близким друзьям. Выделяют несколько основных достоинств таких видов кредитования:

- Широкий выбор жилья на первичном и вторичном рынке без привязки к определённым застройщикам

- Возможность получения ссуды без первоначального взноса

- Быстрое оформление и более выгодные условия кредитования

При наличии равноценного по стоимости залога банки охотней принимают положительные решения, потому что риски для них становятся гораздо меньше. Они гораздо меньше изучают кредитную историю потенциального заёмщика, его материальное положение и условия работы.

При этом существуют определённые отрицательные моменты, которые заёмщику необходимо учитывать при подаче заявки. У каждого банка существуют свои особенности оформления, а также требования к кандидату. Обычно всё это приходится уточнять в индивидуальном порядке во время собеседования с менеджерами.

К недостаткам такого кредита обычно относят:

- Высокие требования к квартире, дому или земельному участку, используемому в качестве залога

- Скрытые критерии для выбора залоговой недвижимости

- Обязательное страхования жизни и здоровья заёмщика

- Ограничения на продажу залогового имущества

Клиенту необходимо соглашаться со всеми условиями кредитной организации. Если её удовлетворит квартира или дом, то они разрешат использовать их в качестве залога. Однако обычные клиенты практически не имеют представления о том, как именно происходит оценка и итоговое принятие решения. При этом банк имеет полное право практически без объяснения причин отказать клиенту.

Дополнительной статьёй расходов становится обязательная страховка. Обычно она составляет около 0,15-0,30% от общей суммы займа. А в некоторых ситуациях требуется страховать как жизнь клиента, так и саму квартиру. Такая форма кредитования выгодна в первую очередь тем, кто не имеет возможности внести первоначальный займ в полном размере. Если есть какие-то материальные трудности или отсутствует стабильная и перспективная работа, тогда залог является оптимальным решением данной проблемы.

Основные требования к заёмщику и недвижимости

Ипотечное кредитование затрагивает важные социальные проблемы, поэтому данная отрасль постоянно находится в зоне внимание правительства. Фактически такие программы создаются и развиваются под контролем государства. На данный момент все отношения между банковскими структурами и рядовыми клиентами регулируются различными положениями Гражданского Кодекса РФ. В первую очередь это статья 334 «Залог» и статьи 361-370 «Поручительство».

Документы чтобы получить ипотечный кредит под залог квартиры

Отдельно принят Федеральный Закон №102 «Об ипотеке (залоге недвижимости)» от 16.07.1998, действующий на всей территории России. В нём прописаны все основные аспекты, регулирующие данную отрасль:

- Основы для выстраивания отношений между банком и клиентом

- Требования к оформлению договоров об ипотечном кредитовании

- Требования к страхованию объектов недвижимости и здоровья заёмщиков

- Перечень прав и обязанностей всех сторон

{banner_google-fullstory}

В частности, в данном Федеральном Законе указаны допустимые виды ответственности - пенни, неустойки, штрафы и т.д. Деятельность всех структур строго регулируется, поэтому общие правила действуют для всех. Тем не менее, всегда существуют различные нюансы, которые обязательно следует учитывать.

С основными требованиями к недвижимости, которая должна выступать в качестве залога, можно ознакомиться в статье 5 ФЗ №102. Для получения ипотечного займа могут использоваться следующие виды объектов:

- Квартира

- Частный дом, коттедж

- Комната в поделённой между собственниками квартире или общежитии

- Земельный участок

- Арендные права на землю

- Доля в собственности

Отдельно стоит отметить, что в качестве залога могут использоваться даже морские, речные, воздушные и космические суда, выступающие в качестве постоянного или временного жилья. Таким образом, каждый клиент имеет достаточно широкий спектр возможностей для предоставления собственного залога. Это способствует принятию банком положительного решения.

Каждый банк оценивает рыночную стоимости предлагаемого залога. Шансы на положительное решение возрастают, если недвижимость представляет ценность и находится в хорошем состоянии. Если жильё находится в аварийном состоянии и признаётся ветхим, то его не будут использовать для оформления сделки. Таким образом, старый дом в пригороде сложно будет использовать в качестве залога для покупки просторной квартиры в новостройке в престижном районе города.

Ещё одним важным требованием является юридическая чистота сделки. Предоставляемая недвижимость не должна находится под арестом или другими санкциями. Банки внимательно изучают все документы, с особой настороженностью относясь к сделкам дарения, наследования или судебного взыскания.

Основные требования к заёмщику:

- Возраст от 21 года

- Гражданство РФ

- Постоянная или временная регистрация в России

- Официальная работа со стажем от 1 года или стабильный подтверждённый доход

Такие крупные организации, как ВТБ 24 и Сбербанк предлагают выгодные условия для широкого спектра клиентов. При выборе необходимо обратить внимание на итоговый процент переплаты и срок оформления займа. Обязательно нужно ознакомиться с дополнительными условиями. Немаловажным аспектом является возможность смены предмета залога. Если это не предусмотрено, тогда продать заложенную недвижимость не получится до полного погашения задолженности.

Процентная ставка для оформления ипотеки под залог

Наиболее важным критерием выбора для любого клиента становится процентная ставка. С учётом крупных сумм и длительных сроков кредитования даже десятые доли процента играют существенную роль. Преимущества ипотеки заключаются в том, что такой кредит выдаётся на более выгодных условиях. Однако он является целевым, поэтому потратить деньги иным способом не получится.

На сегодняшний день в России средний процент по ипотечному кредиту составляет в среднем 12-14%. Такие условия предлагаются в крупных банках надёжным заёмщикам. Хотя обычно ограничения касаются только выдаваемой суммы для покупки нового жилья. Главными факторами, влияющими на итоговые условия, являются:

- Общий срок кредитования

- Кредитная история заёмщика

- Платёжеспособность, наличие постоянной работы, возраст заёмщика

Минимальный срок займа составляет от 3 до 5 лет. Конкретная сумма зависит от других факторов, в первую очередь от платёжеспособности клиента. Ему необходимо помнить о том, что сокращение сроков приводит к сокращению переплаты, однако в этом случае ежемесячные платежи становятся существенно больше. Для каждого клиента подбирается оптимальный вариант с учётом его финансовых возможностей.

Особенности оформления ипотеки под залог имеющейся недвижимости

Обычно используется в качестве залога квартира или дом. Земельные участки также рассматриваются банками, но они должны быть оформлены по всем правилам. Главным образом используются участки сельскохозяйственного назначения или предназначенные для ИЖС. Все варианты рассматриваются в индивидуальном порядке, но обычно клиенты могут рассчитывать на займы в размере 60% от стоимости залогового имущества.

Ипотечный кредит под залог имеющейся недвижимости

Для оформления потребуется следующий пакет документов:

- Паспорт с регистрацией в РФ плюс ещё один документ - водительские права, СНИЛС, военный билет, загранпаспорт)

- Справка о доходах с места работы

- Документы на залоговое имущество

- Свидетельство о браке

- Свидетельство о рождении детей

Все документы предоставляются при наличии и могут быть заменены аналогами или вовсе исключены из оформления.

В Сбербанке предлагаются целевые и нецелевые кредиты со ставкой 12,5% на срок до 20 лет. Однако наблюдаются тенденции в сторону постепенно снижения ставки, поэтому новые клиенты могут рассчитывать на более выгодные условия. Обычно максимальная сумма для рядовых клиентов составляет не более 10 млн рублей. Если клиент отказывается оформлять страховку, то процентная ставка автоматически поднимается на 1%.

Если клиент предлагает залоговое имущество и оплачивает не менее 20% в первоначальном взносе, то общая процентная ставка снижается до 13,5%. Молодые семьи могут рассчитывать на льготы и более выгодные предложения. Потенциальному заёмщику необходимо собрать все документы и составить заявление в банк, чтобы получить ответ в кратчайший срок.