Чем отличается кредит аннуитетный от дифференцированного платежа. Какие платежи выгоднее заемщику — аннуитетные или дифференцированные. Самостоятельный расчет дифференцированного платежа

В то время как в России существовал только один вид платежа – дифференцированный, на западе практиковался другой – аннуитетный. Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами – выплачивать долги.

>>> Подписывайтесь на наш канал на

![]()

Дифференцированные платежи

Не так давно в России существовал только один вид платежа – дифференцированный. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Дело в том, что вначале заемщиком выплачивается основной долг, так называемое «тело кредита», которое выплачивается равными долями. Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Поскольку «тело кредита» постепенно сокращается, то вместе с ним сокращаются и выплаты по процентам. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Самостоятельный расчет дифференцированного платежа

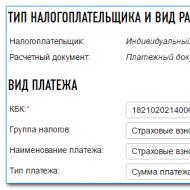

Расчет размера дифференцированного платежа происходит в два этапа. Для примера возьмем следующие вводные данные:

- Годовые проценты – 12%.

В первую очередь высчитывается размер основного платежа. Чтобы узнать его размер необходимо сумму кредита разделить на количество оставшихся месяцев.

1 000 000 / 240 = 4 166 рублей (размер основного платежа). При дифференциальных платежах размер основного платежа остается неизменным на протяжении всего срока погашения.

Второй шаг. Расчет начисленных процентов. Расчет производится путем умножения остатка по кредиту на годовую процентную ставку и деления получившегося значения на 12 (месяцы). Для примера предположим, что выплачиваем обязательства за 120-й месяц – ровно половину уже оплатили.

500 080 * 0,12 / 12 = 5 000,8 рублей (начисленные проценты за 120-й месяц).

Остаток по кредиту (задолженность) можно рассчитать, если умножить основной платеж (4 166) на количество прошедших периодов (120) и получившуюся сумму вычесть из общей суммы платежа (1 000 000).

Сложив размер основного платежа по кредиту и начисленные проценты за конкретный месяц, мы получим значение необходимого платежа за данный месяц.

Таким образом, можно произвести расчеты каждого месяца самостоятельно. К примеру:

- 121-й месяц: 4166 + (1 000 000 – (4166 * 121)) * 0,12 / 12 = 9 125

- 122-й месяц: 4166 + (1 000 000 – (4166*122)) * 0,12 / 12 = 9 083

Правильно рассчитанный дифференцированный платеж продемонстрирует последовательное снижение размеров по выплатам.

Плюсы и минусы дифференцированного платежа

Особенности дифференцированного платежа таят в себе как плюсы, так и минусы. Основным плюсом является факт более выгодного способа оплачивать кредит, поскольку данный вид платежа существенно снижает переплаты по кредиту.

Минусом являются большие размеры первоначальных платежей, поэтому дифференцированный платеж называют платежом для обеспеченных людей. Еще одним минусом является отсутствие популярности платежа у банков – большинство банков используют аннуитетную платежную систему, как более выгодную. Несмотря на то, что в России имеется порядка 6-9 банков, где предусмотрена подобная система платежа, среди населения не наблюдается особого ажиотажа – сказывается необходимость выплачивать большие суммы на первоначальном этапе.

Если кредит, к примеру, ипотечный и берется на долгие годы, то имеет смысл перераспределить «тяжесть» платежей таким образом, чтобы основная кредитная нагрузка пришлась на молодые годы, когда человек еще не обременен множеством обязательств, а поиск работы не сопряжен с возрастными ограничениями.

Аннуитетные платежи

Аннуитетный платеж – самый распространенный вид платежной системы, при которой размер ежемесячного платежа не меняется, оставаясь неизменным на протяжении всего периода кредитования. Данный вид платежной системы был позаимствован из опыта европейских стран, где банковские структуры первыми отметили простоту и выгоду системы. На счет простоты принято записывать человеческий фактор, когда заемщик видит неизменную сумму платежа на протяжении всего кредитного периода, что упрощает планирование его личного бюджета и сводит на нет претензии к банку в неправильности расчетов по кредиту – сумма ежемесячного платежа понятна и проста, а главное - неизменчива.

С банковской выгодой еще проще. Строится она на основе того, что заемщику предлагается выплатить львиную долю процентов за пользование кредитом сразу, не дожидаясь, когда кредитное тело сократится, как в случае с дифференцированными платежами.

Рассчитаем месячный аннуитетный платеж. Для примера взяты данные, которые были использованы при расчете дифференцированного платежа:

- Сумма кредита - 1 000 000 рублей.

- Срок кредита - 20 лет (240 месяцев).

- Годовые проценты – 12%.

(ежемесячная сумма платежа (неизменная) на 20 лет), где:

- значение «0.01» – 1/12 процентной ставки;

- значение «240» – количество месяцев.

Для расчета процентной составляющей, необходимо остаток кредита умножить на годовую процентную ставку и поделить на 12 (месяцы). В нашем случае рассмотрим процентную составляющую на начало платежа и получим:

1 000 000 * 0.12 / 12 = 10 000 (процентная составляющая первого платежа).

Следовательно, из 11 тысяч рублей первого платежа (11 011) 10 тысяч приходится на выплату процентов за пользование кредитными услугами банка.

Семь раз отмерь, один раз отрежь – поговорка, максимально точно описывающая правила поведения заемщика, решившего взять ипотечный или потребительский кредиты. Все больше появляется экспертов из области экономии личного бюджета, мнения которых относительно кредитования схожи в одном – лучше не прибегать к «кредитной поддержке», но если обойтись без нее нельзя, то необходимо рассмотреть все варианты и внимательно изучить договор. Такой подход к делу поможет сократить кредитное бремя на 5-10%.

Погашение кредита в большинстве случаев означает внесение заемщиком ежемесячных платежей на счет кредитной организации. При заключении кредитного договора каждый заемщик получает от банка график ежемесячных платежей, который он должен обязательно придерживаться, если иное не предусмотрено договором. При нарушении сроков заемщик должен будет оплачивать штрафы и пени по кредиту.

В некоторых случаях банки могут отступить от своих правил и предоставить заемщику индивидуальный график погашения кредита, но такая возможность предоставляется только VIP-клиентам банка. При этом суммы выдаваемых кредитов достаточно большие, но кардинально изменить ситуацию на кредитном рынке они не могут.

Для всех остальных заемщиков существует два основных вида ежемесячных платежей: аннуитетные и дифференцированные. Многие заемщики не знают, что означают эти термины, просто погашая кредит без всяких для себя выгод и удобств. Однако у каждого из этих видов платежей есть свои особенности. Это особенно интересно тем заемщикам, которые привыкли считать свои деньги.

Аннуитетные платежи

Аннуитетные платежи подразумевают внесение ежемесячных выплат по кредиту в виде равных денежных сумм. При этом ежемесячный включает в себя уплату начисленных процентов и не изменяется в течение всего периода погашения кредита. Поэтому аннуитетные платежи не имеют привязки к основного долга, а размер таких платежей не зависит от остатка долга.

Дифференцированные платежи

![]()

![]()

Дифференцированные виду зависимость размера выплаты от суммы остатка долга. При этом наибольшие платежи будут на начальном этапе погашения кредита, но они будут постоянно уменьшаться по мере погашения задолженности.

В чем различие?

![]()

![]()

Аннуитетные платежи более удобны для заемщика, но за удобство надо платить. Поэтому итоговые переплаты при аннуитетных платежах будут намного больше, чем при дифференцированных. Дифференцированные актуальны для тех заемщиков, которые хотят оформить наиболее дешевый кредит, а не наиболее удобный. Но при выборе дифференцированной схемы необходимо реально оценить свои финансовые возможности, так как первые выплаты по кредиту будут достаточно большими.

Если заемщик не хочет забивать себе голову лишними расчетами, то ему больше подойдут аннуитетные, а если он хочет максимально сэкономить на переплатах, то в этом случае лучше выбрать дифференцированные платежи.

Долгое время российские банки предлагали своим клиентам только дифференцированную систему погашения, в то время как в Америке и Европе применялась только аннуитетная. Обе системы представляют собой графики внесения платежей по кредиту, однако разница между аннуитетными и дифференцированными платежами весьма существенна. Потенциальным заемщикам нужно об этом знать.

Что такое дифференцированное погашение?

При расчете за кредит дифференцированными платежами расчетная сумма платежа постепенно сокращается. Это обусловлено тем, что прежде всего клиент вносит тело кредита, и его сумма остается постоянной на протяжении всех месяцев. Что касается процентной части, то она зависит от остатка, который со временем сокращается. Это значит, что и сумма процентов становится меньше.

Платеж = Проценты + Фиксированная часть.

Под фиксированной частью понимают погашение кредитного тела.

Проценты можно определить так: Проценты = (Ставка * Остаток) / 100%.

Например, клиенту было предоставлено 1 млн. рублей в кредит. У него есть 20 лет на погашение, ставка составляет 12% в год. Разделив общую сумму на 240 мес., получаем ежемесячный фиксированный платеж: 4166 р. Процентная составляющая будет всегда разной. Например, проценты на 120 месяце, при 50% погашенного тела, будут рассчитываться так: (500 тыс. р. * 12% / 12 мес.) / 100% = 5000,8 р. Общий размер платежа в этом месяце составит 9166,8 р.

Аналогичным образом можно рассчитать платеж для любого другого месяца. Это очень удобно делать в MS Excel или аналогичном редакторе. Если размеры платежей постепенно убывают, то расчеты произведены верно. Ниже представлена схема погашения (рис. 1), где серым цветом выделены проценты, а синим – тело.

Что такое аннуитетное погашение?

Погашение кредита аннуитетными платежами сегодня является более распространенным. При таком графике совокупный размер взносов не меняется в на протяжении всего периода погашения, в то время как их структура претерпевает изменения. В первые несколько месяцев основная часть вносимой суммы приходится на проценты, в то время как на последние взносы выпадает погашение подавляющей части кредитного тела. В этом и состоит разница между аннуитетными и дифференцированными платежами.

Размер платежа можно определить так:

Платеж = (Сумма займа * Ставка) – ((1 + Ставка) * Количество периодов).

В качестве периода, как правило, берется 1 месяц. Для приведенного выше примера можно рассчитать и аннуитетный платеж. Так, для первого месяца размер процентов составит (1 млн. р. * 12% / 12 мес.) / 100% = 10 тыс. р. общий размер платежа будет равен 11 тыс. р. Таким образом, в первый месяц выплачивается лишь 1 тыс. р. из всей суммы. По мере погашения, ситуация будет меняться в пользу кредитного тела.

Плюсы и минусы дифференцированных платежей

Прежде всего, необходимо ответить на вопрос, в чем выгода дифференцированных платежей? Схема выгодна для тех, кто берет кредит на 20 лет и более. Она дает возможность снизить нагрузку в последние годы. У большинства заемщиков они приходятся на пенсионный и пред-пенсионный возраст, когда доходы могут упасть.

Кроме того, сравнение аннуитетных и дифференцированных платежей показывает, что во втором случае переплаты будут намного меньше. В приведенном выше примере общий размер выплат при дифференцированной схеме оказался меньше, чем при аннуитетной (2,2 млн. р. и 2,64 млн. р. соответственно).

Однако преимущества дифференцированных платежей омрачаются одним недостатком: при большом объеме займа нагрузка в первые месяцы оказывается очень большой, и многие заемщики оказываются не в состоянии столько платить. Дифференцированные платежи выгодны для обеспеченных людей, а для среднего класса они могут оказаться неподъемными. Именно поэтому они не пользуются большой популярностью.

Плюсы и минусы аннуитетных платежей

Аннуитетная схема выгодна, прежде всего, для банков: так они гарантированно получают хорошие проценты даже в том случае, если клиент погашает долг досрочно. Существуют выгоды и для клиента: его платежи не меняются из года в год, благодаря чему становится проще планировать свои расходы.

Недостаток заключается в том, что даже при досрочном погашении будет уплачена большая сумма процентов, и существенно сэкономить не получится. Кроме того, при прочих равных условиях, переплата при аннуитетном погашении будет значительно выше.

Какую схему выбрать?

Аннуитетные и дифференцированные платежи по-своему выгодны при различных условиях. Для тех, кто готов платить большие суммы на начальном этапе, будет выгоднее платить убывающими суммами. Если же такой возможности нет, то оптимальным решением будут равные доли. Чтобы определить оптимальную для себя схему, необходимо рассчитать размеры и общие суммы аннуитетных и дифференцированных платежей при прочих равных условиях (суммах, сроках и ставках).

Видео

Предлагаем к просмотру видеоматериал по теме статьи.

График погашения - один из факторов, влияющих на размер платежа и общую переплату по кредиту. Он может быть аннуитетным или дифференцированным. Банк кредитует клиентов только с одной системой погашения или дает им право выбора. Если по аннуитету сумма выплат в течение всего периода не меняется, то при дифференцированной схеме платеж постепенно уменьшается, и к окончанию срока достигает минимального размера.

Какой из этих графиков более выгоден для заемщика? Рассмотрим это в статье. Свой процент и платежи считаем .

Особенности аннуитетного графика погашения

Аннуитетный график предполагает погашение кредитной задолженности фиксированными платежами. По мере оплаты меняется структура платежа. В первое время основная часть платежа приходится на переплату по процентам, размер основного долга (тело кредита) практически не меняется. По мере приближения к окончанию срока доля основного долга становится все больше, а выплата по процентам сокращается.

Расчет аннуитетного платежа

Каждый месяц заемщик вносит одну и ту же сумму, которая рассчитывается следующим образом:

К*(Р+(Р/(1+Р)Н-1))

где К - тело займа;

Р - процентная ставка в месяц (годовой процент/12);

Н - срок кредитования в месяцах.

Преимущества и недостатки

Такая система погашения имеет свои плюсы как для кредитора, так и для заемщика:

- Для кредитной организации аннуитетная схема предполагает получение максимальной прибыли даже при досрочном погашении.

- Сумма фиксированная. Заемщик знает точный размер платежа и может планировать свою бюджет.

Недостатки:

- Аннуитетный платеж предполагает более высокую переплату, чем дифференцированный.

- При досрочном возврате банк получит максимальную сумму процентов, которую заемщик вынужден отдавать на первых сроках.

Дифференцированный график

Расчет дифференцированного платежа гораздо проще и понятнее. Основной долг делится на количество выплат. Полученная сумма составит фиксированную долю в структуре платежа. А проценты начисляются каждый месяц на оставшуюся сумму долга.

Расчет платежа

Дифференцированный платеж = О*Р+Д

Где О - остаток долга;

Р - процентная ставка в месяц;

Д - фиксированная доля по основному телу кредита.

Размер задолженности уменьшается с каждым месяцем, соответственно снижается переплата по процентам. Чем ближе к окончанию срока, тем меньше становится ежемесячный платеж.

Преимущества

- Постепенное уменьшение финансовой нагрузки. Основное кредитное бремя ложится на клиента в первые месяцы погашения. Далее, когда основная часть уже погашена, можно распланировать другие расходы.

- Переплата по процентам меньше, чем по аннуитетному графику.

Недостатки

Первое время заемщику придется выплачивать максимальные суммы, которые могут серьезно ударить по семейному бюджету. И такие расходы придется нести примерно в течение первой четверти всего периода кредитования. Далеко не для каждого человека такой режим будем комфортным.

Поскольку выплаты меняются, каждый месяц придется уточнять сумму платежа согласно графику. Достаточно проблематично планировать свои доходы с постоянно меняющимися взносами.

Кроме того, при дифференцированной системе всегда меньше. Это объясняется высокими рисками невозврата из-за непосильной кредитной нагрузки в первые месяцы.

Какую схему выбрать?

В недавнем прошлом банки предоставляли ссуды в основном только с дифференцированным графиком. Сегодня большинство организаций перешли на аннуитетное погашение по причине большей выгодности этой схемы. Отдельные банки готовы предложить заемщику выбор.

Схему с фиксированной суммой следует выбрать по следующим причинам:

- Равномерные аннуитетные платежи не так сильно бьют по бюджету, как дифференцированные.

- Нет необходимости постоянно уточнять размер платежа. Можно подключить услугу автосписания, например, с зарплатной карты.

- Небольшие суммы к погашению уменьшают риск просрочки при непредвиденных обстоятельствах.

Тем, кто готов платить максимальные суммы на первых этапах, будет проще справляться с нагрузкой во второй половине срока. Дифференцированная схема выгодна для досрочного погашения. Она позволяет закрыть долг с минимальной переплатой по процентам. Но это этот вариант не удобен для больших кредитов, например, для . Первые платежи будут просто неподъемными для заемщика.

Если вас интересует получение максимальной ссуды, выбирайте аннуитетную систему выплат.

Банки редко предлагают выбор графика. Но если такая возможность есть, оцените оба варианта и рассчитайте переплату с на сайте банка.

Для работы анкеты необходимо включить JavaScript в настройках браузера

Я хочу взять ипотеку, но в банках не объясняют, как выгоднее: с дифференцированными или аннуитетными платежами. Расскажите, пожалуйста, что выбрать.

Вика, для начала немного матчасти.

Наталья Троян

Ипотечный кредит - это кредит под залог недвижимости, которая на этот кредит покупается или которая у вас уже есть. Пока долг банку не выплачен, квартира находится у него в залоге. Если вы не сможете рассчитываться по долгу, банк сможет забрать заложенную квартиру, продать ее с торгов и вернуть свои деньги. Если после продажи что-то останется, то вам тоже вернут часть денег.

Плюс ипотечного кредита в том, что он дается на много лет и под относительно низкий процент (по сравнению с другими кредитами). В России сейчас дают кредит на покупку жилья под 10-15% годовых. В других странах можно найти под 1-5% годовых.

Кредит состоит из двух частей: сам кредит (основной долг) и плата за его использование, которую в народе называют процентами. Что и как погашается - как раз и определяется типом платежа. И теперь к вашему вопросу.

Аннуитетный платеж - это когда весь долг и все проценты складываются в одну большую сумму и делятся на срок кредита. В результате каждый месяц вы платите банку одну и ту же сумму.

Дифференцированный платеж - когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета, сколько вы еще должны банку. В результате в первые месяцы кредита вы платите сильно больше, в последние - сильно меньше.

Если гасить строго по графику

Аннуитетный платеж одинаковый всю дорогу. Но сначала вы по большей части платите банку проценты, а уже потом возвращаете сам долг. Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа для вас критичен - например, если доход неустойчивый или большая его часть уходит на ипотеку.

Дифференцированный платеж сначала большой, потом всё меньше. Основной долг уменьшается равномерно. В итоге банку вы платите меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас не критичен.

Если гасить вперед графика

Если получается гасить часть кредита досрочно, нужно просто составить экселевскую табличку и сравнить варианты: если гасить с уменьшением платежа, сокращением срока, гасить сразу или потом. Просто строите модели для каждой ситуации и сравниваете те показатели, которые вам важны, - время, переплаты и т. д.

Особенности

Аннуитетный платеж обманчивый. Каждый месяц вы платите банку одну и ту же сумму, но это не значит, что вы равномерно гасите долг. Банк рассчитывает платежи так, чтобы сначала они уходили в счет процентов, а только потом - в счет основного долга. Если через 10 лет у вас улучшится материальная ситуация и вы захотите погасить долг досрочно, вы не сможете значительно уменьшить переплату - к тому моменту вы ее почти всю заплатили.

Но и дифференцированный платеж не так прост. В первый год платежи на треть выше, чем аннуитетные, и уравниваются с ними только лет через шесть. Если гасить ипотеку досрочно в первые несколько лет, срок будет сокращаться незначительно.

При любом виде платежа не стоит сбрасывать со счетов влияние инфляции. Деньги постепенно обесцениваются, но это играет на руку, только если ваш доход увеличивается соразмерно росту процента инфляции или больше - тогда траты на ипотеку постепенно будут менее существенны. Если зарплата не растет, инфляция будет играть против вас.

Подводные камни

Продажа квартиры. Принимая сегодня решение о покупке квартиры в кредит, сразу подумайте о ее продаже в будущем. Некоторые думают, что квартиру нельзя продать, пока ипотечный кредит не будет выплачен полностью, или что сделка совершится только с согласия вашего банка-кредитора. Это не так: квартиру можно продать в любой момент, согласие банка нужно не всегда. Если к моменту продажи вы не погасите кредит, сделку нужно будет проводить через банк, потому что недвижимость всё еще в залоге. Если покупатель платит собственными деньгами, обычно согласие банка не нужно: гасите ипотеку деньгами покупателя, обременение снимается, Росреестр регистрирует переход права к покупателю. Если у ваших покупателей не будет на руках всей суммы, вероятнее всего, им придется брать кредит в том же банке, куда вы вносите свои платежи по ипотеке. Некоторые банки проводят формальную процедуру одобрения. Это сложнее, но реально.

Плавающая ставка. Отнеситесь скептически к предложению банка о плавающей ставке. Обычно она состоит из двух частей: фиксированного процента и индекса какой-либо биржи. Российские банки чаще всего используют индекс Mosprime. С начала этого года он снизился более чем на один процент , что выгодно. Но может быть и обратная ситуация, когда придется платить больше. Если вы всё-таки соблазнились плавающей ставкой, убедитесь, что в кредитном договоре предусмотрено ограничение конечной ставки при резком увеличении индекса.

Страховка. Еще одна составляющая ипотечного кредита - ежегодная страховка. Как правило, для новостройки это страхование жизни и здоровья покупателя и страховка самой квартиры. Последняя не защитит от затопления соседями - это страховка целостности недвижимости как объекта - стен, пола, потолка. При покупке вторички еще может добавиться страхование титула. Внимательно прочитайте кредитный договор: некоторые банки допускают отказ от страхования полностью или частично, взамен увеличивая процентную ставку по кредиту. В любом случае стоит просчитать все риски и расходы.

Ваш главный союзник в принятии таких решений - «Эксель».

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.