Бухгалтерский учет и учетная политика малого предприятия. УСН: Учетная политика организации на упрощенке. Об "отраслевых" активах предприятий торговли

У каждого предприятия должен быть набор правил корректной обработки информации, который позволит снизить риск возникновения претензий со стороны госорганов к деятельности организации, сохранить целостность данных и оптимизировать аудит. Этот свод положений имеет собственное наименование - учетная политика предприятия. О том, как правильно она должна быть сформирована, вы узнаете из этой статьи.

Суть

Учетная политика предприятия (УП) - набор способов ведения хозяйственной деятельности, которые должны соответствовать таким требованиям:

- полное отображение информации;

- готовность к получению расходов;

- отражение факторов исходя из условий хозяйствования;

- рациональное ведение бухгалтерского учета (БУ);

- тождественность данных, которые отображаются в аналитическом и синтетическом учете.

Нормы должны быть раскрыты предприятием в виде пояснительной записки или публикации данных. В случае сдачи неполной отчетности разглашению подлежит информация, относящихся к расшифрованным материалам.

Учетная и налоговая политика предприятия оформляются приказами и другими документами. Деятельность осуществляется по конкретному направлению. При отсутствии документов учетная политика малого предприятия формируется путем разработки методов ведения реестров исходя из норм законодательства.

Основные принципы формирования УП:

1. Имущество организации не связано с активами его собственников.

2. Выбранные методы принимаются последовательно, из года в год.

3. УП формируется исходя из того, что предприятие продолжит свою деятельность, т. е. не будет ликвидировано.

4. Факты хоздеятельности отражаются в отчетности в текущем периоде, независимо от момента их возникновения или поступления средств, связанных с ними.

Внедрение

Способы ведения деятельности зависят от специфики предприятия. Но большинство из них универсальны, и пользователи могут выбрать для себя оптимальный вариант. Регламент разрабатывается один раз (при начале работы организации) и должен быть утвержден не позднее, чем через 3 месяца со дня госрегистрации юрлица. Но при необходимости он должен быть изменен. Корректировки вносятся, если:

- изменяется законодательство;

- редактируются нормативные документы;

- регистрируются новые собственники;

- происходит реорганизация.

Налоговый учет

Основные правила ведения НУ, которые должны быть отражены в УП:

- Разработанные организацией регистры (в соответствии с требованиями НК).

- Классификация затрат на прямые и косвенные.

- Порядок оценки запасов при передаче их в производство, а также реализации товаров: по цене единицы, средней стоимости, ФИФО. ЛИФО с 2015 года уже нельзя использовать.

- Алгоритм переноса стоимости имущества на расходы: при вводе в эксплуатацию либо в течение отчетного периода.

- Способы начисления амортизации (А) и порядок применения коэффициентов.

- Использование права включать в состав расходов затраты на капитальные вложения: 10 % от первоначальной стоимости основных средств (ОС).

- Порядок использования резервов.

- Алгоритм калькуляции себестоимости продукции.

- Порядок признания представительских расходов, затрат на добровольное страхование и т. д.

- Алгоритм учета программного обеспечения в качестве амортизируемого имущества.

Бухгалтерский учет

Основные правила ведения БУ, которые должны быть отражены в УП:

- Используемые статьи плана счетов.

- Сокращенная или полная форма баланса, отчета о прибылях и убытках.

- Порядок группировки данных об оценочных и условных обязательствах, регламент раскрытия информации в отчетности.

- Классификация потоков денежных средств.

- Если организация применяет ПБУ 12/2010 «Информация по сегментам», то необходимо указать их основы (производимая продукция, товары, работы, услуги) и перечень отсчетных сегментов.

- Классификация денежных потоков (финансовый результат от обычной и специфической деятельности).

- Порядок переоценки ОС.

- Способы калькуляции амортизации.

- Определение срока полезного использования ОС, нематериальных активов (НМА).

- Алгоритм оценки запасов при отпуске их на сторону или в производство.

Это приблизительный перечень, не окончательный. Для создания эффективной учетной политики необходим гибкий системный подход, который учитывал бы специфику бизнеса и тщательный анализ законодательства. Выбранные способы ведения БУ и НУ применяются всеми подразделениями. Рассмотрим детальнее некоторые из элементов.

МБП

Лимит стоимости устанавливается организацией. Методы списания издержек на ремонт могут быть следующие:

- Затраты, которые относятся к последующим периодам и равномерно списываются как будущие расходы.

- Создается ремонтный фонд, отчисления в который производят исходя из балансовой стоимости ОС и нормативов, установленных организацией.

- Фактические расходы, которые включаются в себестоимость.

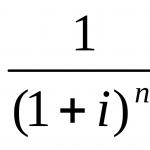

Амортизация

Равномерная: начисления происходят в установленном порядке. Данная схема может использоваться всеми организациями.

Ускоренная: установленные нормы умножаются на специальный коэффициент (не более 2). Использование данного метода должно быть согласовано с госорганами и в течение 1 месяца доведено до налоговой.

Дополнительно у всех организаций есть возможность применять пониженный коэффициент (до 0,5) на сумму амортизационных отчислений в случае значительного ухудшения финансовых показателей. Учетная политика предприятия может предусматривать дополнительные отчисления в размере 50 % от первоначальной стоимости ОС со сроком службы более 36 месяцев.

Амортизация МБП в зависимости от цены:

- первые 50 % списываются при передаче в эксплуатацию, вторые 50 % - при выбытии;

- 100 % стоимости при передаче со склада.

НМА

Они оцениваются до тех пор, пока пригодны к использованию. Учитываются на счете 04. Нормы амортизации разрабатываются исходя из сроков полезного использования оборудования. Последние определяются:

- сроком действия лицензии, патентов и т. д., но не менее 12 месяцев;

- 10 лет, но не более периода функционирования предприятия, если точные даты установить невозможно;

- для программных продуктов, устаревших патентов, ноу-хау и т. п. - по методике эффективности разработок.

Учетная политика предприятия, организации может предусматривать, что НМА переносят свою стоимость на издержки ежемесячно исходя из таких норм:

- для всех объектов - по КТ 05;

- для НМА, со сроком действия 10 лет - по КТ 04.

Производство

Оценка готовой продукции происходит:

- по цене фактического приобретения;

- по плановой себестоимости;

- готовая продукция учитывается по затратам, связанным с ее изготовлением, а косвенные расходы отражаются на счете прибылей и убытков.

Учетная политика производственного предприятия предусматривает методы определения себестоимости материалов:

- По средним затратам - по себестоимости первых партий по времени закупок. Метод основан на предположении, что материалы используются в той же последовательности, в которой они были приобретены, поэтому и оцениваться должны соответствующим образом.

- По цене последних партий по времени закупок.

- По фактической себестоимости.

- На счете 15 отражается договорная цена, а на счете 16 - ее отклонение от себестоимости.

Учетная политика предприятия: образец составления

Выбранный набор правил должен быть четко сформулирован и соответствующим образом оформлен.

Приказ №

Учетная политика предприятия на 2015 год

ООО __________ Дата

ПРИКАЗЫВАЮ:

1. Утвердить на 2015 год, согласно приложению, учетную политику ООО _______.

2. Положения должны быть исполнены всеми сотрудниками, ответственными за ведение и подготовку первичных документов.

Директор _____________(ФИО)

Дополнения

В приложении должны быть четко расписаны все классификаторы затрат, методы отнесения расходов на прямые и косвенные, способы начисления амортизации и другие параметры.

Учетная политика предприятия: образец регистрации правил ведении БУ

Организация | БУ ведет руководитель самостоятельно |

Лимит стоимости ОС | Активы, которые не относятся к ОС, а отражаются в составе запасов, не должны превышать по стоимости 20 000 руб. |

Способ начисления амортизации по ОС | Линейный |

Переоценка первоначальной стоимости ОС | Не осуществляется |

Способ начисления амортизации по НМА | Линейный |

Переоценка НМА | Не осуществляется |

Оценка запасов | По затратам на изготовление |

Списание запасов |

|

Синтетический учет запасов |

|

Синтетический учет полуфабрикатов | В составе незавершенного производства (НЗП), сч. 20. |

Затраты по ремонту ОС | Списываются сразу на издержки производства |

Общепроизводственные расходы | Распределяются между изготовленными товарами пропорционально прямым затратам |

Списываются на сч. 90 |

|

Оценка ГП | По фактической себестоимости (сч. 40 не используется) |

Признание выручки от продажи | После изготовления продукции |

Учет задолженности по займам | В составе долгосрочных кредитов до истечения установленного срока возврата средств |

Учет допзатрат, связанных с получением займов | Включаются в расходы отчетного периода |

Определения стоимости актива при его выбытии | По первоначальной стоимости |

Отражение в БУ прочих доходов и расходов | Развернуто |

На этих положениях должен осуществляться БУ. Дополним предыдущий пример. Учетная политика предприятия в области НУ должна осуществляться по таким параметрам.

Организация | На основе регистров БУ с добавлением с реквизитов из НК |

Дата получения дохода | По методу начисления |

Списание сырья и материалов | По стоимости единицы запасов |

Оценка покупных товаров |

|

Метод начисления амортизации | Линейный |

Учет расходов на вложения в ОС | Увеличение первоначальной стоимости |

Отнесение процентов по кредитам к расходам | Не более 110 % ставки рефинансирования ЦБ по обязательствам в рублях, 115 % - в иностранной валюте |

Список прямых расходов на производство | Определены в ст. 254 НК РФ |

Учет прямых затрат на оказание услуг | В полном объеме относятся к доходам от производства текущего периода |

Алгоритм распределения расходов на НЗП | По прямым статьям |

Формирование стоимости купленных товаров | Включаются договорная цена, расходы на доставку сырья на склад |

Вывод

Учетная политика предприятия - набор правил, которые позволяют организации корректно обрабатывать информацию. Ее структура зависит от оборотов организации. Принятые нормы должны исполняться всеми подразделениями.

Особенности формирования учетной политики предприятий малого бизнеса (субъектов малого предпринимательства)

Определение статуса малого предприятия

Переход экономики от централизованного управления к рыночному регулированию значительно повлиял на условия функционирования предприятий, что привело к их трансформации. Так, крупные промышленные предприятия частично перестали существовать или уменьшили объемы производства, другие были реструктурированы, что обусловило их переход к категории "малых". Субъекты хозяйствования, которые создаются в современных условиях, также тяготеют к малому бизнесу. Это обусловливает увеличение доли предприятий малого бизнеса, рост их влияния на состояние экономики страны. В Украине разработан нормативную регламентацию определения статуса малого предприятия, методологии и организации учета, налогообложения и формирования отчетности малыми предприятиями.

Система бухгалтерского учета и отчетности предприятий малого бизнеса в Украине имеет свои специфические особенности, которые, прежде всего, обусловлены особенностями их хозяйственной деятельности, а также нормами законодательства Украины. Предприятия малого бизнеса, как и все другие субъекты хозяйствования, обязаны вести оперативный и бухгалтерский учет хозяйственных операций, составлять финансовую, налоговую и статистическую отчетность. При этом организация бухгалтерского учета предприятий малого бизнеса должна базироваться на общепринятых в Украине и в международной практике принципах и методических принципах, установленных Законом Украины "О бухгалтерском учете и финансовой отчетности в Украине".

На уровне каждого субъекта хозяйственной деятельности построение учета должно учитывать все особенности организации и ведения предпринимательской деятельности этого субъекта и формализоваться в виде приказа по учетной политики.

Сознательный выбор элементов учетной политики предусматривает их базирования на оптимизации налогообложения, взвешенной инвестиционной и дивидендной политике. Исследование учетной практики малых предприятий свидетельствует о пренебрежении этими обстоятельствами, что обусловлено как субъективно (незначительный опыт работы сотрудников и несоответствие квалификационным требованиям), так и объективно (неосуществление внешнего контроля качества ведения бухгалтерского учета, высокий уровень теневой экономики). Кроме того, на отсутствие продуманной учетной политики предприятий малого бизнеса влияет также несогласованность определений в различных нормативных документах.

На уровне действующего законодательства все еще не урегулирован вопрос отнесения предприятий к сфере малого бизнеса.

Так, термин "субъект малого предпринимательства" (СМП) возник в нашей стране с вступлением в силу указа Президента от июля 1998 г. № 727/98 "Об упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства". Однако сегодня действует несколько нормативных документов, которые по-разному его определяют.

Согласно ст. 1 Закона "О государственной поддержке субъектов малого предпринимательства" от 19 октября 2000 г. № 2063 субъектами малого предпринимательства являются:

Физические лица, зарегистрированные в установленном законом порядке как субъекты предпринимательской деятельности;

Юридические лица - субъекты предпринимательской деятельности любой организационно-правовой формы и формы собственности, в которых среднеучетная численность работающих за отчетный период (календарный год) не превышает 50 лиц и объем годового валового дохода не превышает 500 000 евро.

Согласно Указу Президента Украины "Об упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства" в редакции от 28 июня 1999 г. № 746/99

упрощенная система налогообложения, учета и отчетности вводится для таких субъектов малого предпринимательства:

Физических лиц, которые осуществляют предпринимательскую деятельность без создания юридического лица и в трудовых отношениях с которыми, включая членов их семей, на протяжении года находится не более 10 лиц, и объем выручки которых от реализации продукции (товаров, работ, услуг) за год не превышает 500 тыс. грн;

Юридических лиц - субъектов предпринимательской деятельности любой организационно-правовой формы и формы собственности, у которых за год среднеучетная численность работающих не превышает 50 лиц, и объем выручки от реализации продукции (товаров, работ, услуг) которых за год не превышает 1 млн грн.

Итак, действующее законодательство предусматривает два понятия: субъект малого предпринимательства субъект малого предпринимательства, имеет право на применение упрощенной системы налогообложения, учета и отчетности. Однако не понятно зачем их отделять, поскольку введение этого термина как раз и было связано с предоставлением права применения упрощенной системы.

Кроме того, в Украине достаточно давно есть понятие "малое предприятие". Еще в 1991 г. Законом Украины "О предприятиях в Украине" был установлен критерий отнесения предприятий к малым, а именно - численность работающих в зависимости от отрасли, к которой относится предприятие. Согласно п. 2 ст. 2 этого Закона по малым предприятиям относились вновь создаваемые и действующие предприятия:

В промышленности и строительстве - с численностью работающих до 200 человек;

В других отраслях производственной сферы - с численностью работающих до 50 человек;

В науке и научном обслуживании - с численностью работающих до I00 лиц;

В отраслях непроизводственной сферы - с численностью работающих до 25 человек;

В розничной торговле - с численностью работающих до 15 человек.

1 января 2004 г. вступил в силу новый Хозяйственный кодекс, который заменил ряд законов, среди которых и Закон Украины "О предприятия в Украине".

Так, в соответствии с п. 7 ст. 63 Хозяйственного кодекса в зависимости от количества работающих и объема валового дохода от реализации продукции за год все предприятия делятся на малые, средние и большие. Малы считаются предприятия, в которых среднеучетная численность работающих за отчетный (финансовый) год не превышает 50 лиц, а объем валового дохода от реализации продукции (работ, услуг) за этот период не превышает суммы, эквивалентной 500 тысячам евро по среднегодовому курсу Национального банка Украины относительно гривны.

Итак, понятие "малое предприятие" до утверждения нового Хозяйственного кодекса было более широким и включало как субъект малого предпринимательства (СМП), так и субъект предпринимательской деятельности (СПД). С 2004 г. отличий между этими понятиями нет.

понятие "плательщик единого налога", то таким плательщиком является субъект малого предпринимательства, который изъявил желание перейти на упрощенную систему налогообложения, учета и отчетности. Итак, понятие "субъект малого предпринимательства" шире понятия "плательщик единого налога" (или "субъект малого бизнеса") и охватывает как те предприятия, которые воспользовались правом перехода на упрощенную систему налогообложения, учета и отчетности, так и те, на которых это право распространено, но реализовать его они не считают нужным.

Одним из существенных факторов, который влияет на учетную политику предприятия малого бизнеса, является возможность применения упрощенной системы налогообложения, учета и отчетности.

2. Гражданский кодекс Российской Федерации. Части первая – четвертая.

3. Налоговый кодекс Российской Федерации. Части первая и вторая.

4. Федеральный закон от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

5. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Министерства финансов РФ от 29 июля 1998 г. № 34 н .

6. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Министерства финансов РФ от 31 октября 2000 г. № 94 н .

7. Положение по бухгалтерскому учету «Учетная политика организации». ПБУ 1/08. Утверждено приказом Министерства финансов РФ от 6 октября 2008 г. № 106 н .

8. Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». ПБУ 3/2006. Утверждено приказом Министерства финансов РФ от 27 ноября 2006 г. № 154 н .

9. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации». ПБУ 4/99. Утверждено приказом Министерства финансов РФ от 6 июля 1999 г. № 43 н .

10. Положение по бухгалтерскому учету «Учет материально-производственных запасов». ПБУ 5/01. Утверждено приказом Министерства финансов РФ от 9 июня 2001 г. № 44 н .

11. Положение по бухгалтерскому учету «Учет основных средств». ПБУ 6/01. Утверждено приказом Министерства финансов РФ от 30 марта 2001 г. № 26 н .

12. Положение по бухгалтерскому учету «События после отчетной даты». ПБУ 7/98. Утверждено приказом Министерства финансов РФ от 25 ноября 1998 г. № 56 н .

13. Положение по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные факты» ПБУ 8/10. Утверждено приказом Министерства финансов РФ от 13.12.2010 № 167 н.

14. Положение по бухгалтерскому учету «Доходы организации». ПБУ 9/99. Утверждено приказом Министерства финансов РФ от 6 мая 1999 г. № 32 н .

15. Положение по бухгалтерскому учету «Расходы организации». ПБУ 10/99. Утверждено приказом Министерства финансов РФ от 6 мая 1999 г. № 33 н .

16. Положение по бухгалтерскому учету «Учет нематериальных активов». ПБУ 14/2007. Утверждено приказом Министерства финансов РФ от 27 декабря 2007 г. № 153 н.

18. Указания по ведению бухгалтерского учета и отчетности и применению регистров бухгалтерского учета для субъектов малого предпринимательства. Утверждены приказом Министерства финансов РФ от 22 декабря 1995 г. № 331.

19. Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Министерства финансов РФ от 13 июня 1995 г. № 49.

20. Альбом новых унифицированных форм первичной учетной документации. Утвержден постановлением Госкомстата России от 30 октября 1997 г. № 71 а .

21. О формах бухгалтерской отчетности организации. Приказ Министерства финансов РФ от 02.07.2010 № 66 н.

22. Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих упрощенную систему налогообложения на основе патента и порядков их заполнения. Приказ Министерства финансов РФ от 31 декабря 2008 г. № 154 н.

23. О классификации основных средств, включенных в амортизационные группы. Постановление Правительства РФ от 1 января 2002 г. № 1 .

24. «О внесении изменений в нормативные правовые акты по бухгалтерскому учету». Приказ Минфина РФ от 08.11.2010 № 144 н.

25. «О внесении изменений в нормативные правовые акты по бухгалтерскому учету и признании утратившими силу приказа Министерства финансов РФ от 15 января 1997 г. № 3». Приказ Минфина РФ от 24.12.2010 г. № 186 н.

7.2. Выбор системы бухгалтерского учета на малых предприятиях

В настоящее время применительно к малому предпринимательству можно выделить три системы учета:

Бухгалтерский учет, осуществляемый в соответствии с действующим законодательством и нормативными документами по бухгалтерскому учету (т. е. в общеустановленном порядке);

Бухгалтерский учет на основе упрощенной формы бухгалтерского учета;

Учет, осуществляемый в соответствии с нормами НК РФ.

Средние и большая часть малых предприятий обычно ведут бухгалтерский учет, используя первую систему.

Упрощенная форма бухгалтерского учета используется обычно на малых предприятиях с небольшой численностью работников и небольшим количеством хозяйственных операций, а также на микропредприятиях.

Предприятия, перешедшие на упрощенную систему налогообложения, могут в соответствии с п. 3 ст. 4 Закона о бухгалтерском учете осуществлять учет доходов и расходов в порядке, установленном главой 26 НК РФ. При этом учет основных средств и нематериальных активов они должны осуществлять в порядке, предусмотренном законодательством по бухгалтерскому учету.

Индивидуальные предприниматели обязаны осуществлять учет доходов и расходов в порядке, установленном налоговым законодательством Российской Федерации (п. 2 ст. 2 Закона о бухгалтерском учете).

Следует, однако, отметить, что норма законодательства об акционерных обществах (ст. 97 и 103 ГК РФ, ст. 29, 35, 42, 52, 78, 83, 84.6, 87–89, 92 Федерального закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах») обязывает акционерные общества вести бухгалтерский учет и составлять бухгалтерскую отчетность, ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибылей и убытков. В соответствии с п. 1 ст. 47, п. 1 ст. 48, п. 3 ст. 52 Федерального закона от 26 декабря 1995 г. № 208-ФЗ годовая бухгалтерская отчетность подлежит обязательному утверждению на общем годовом собрании акционеров.

Для принятия решения по выявленному несоответствию следует иметь в виду, что законодательство по бухгалтерскому учету устанавливает порядок ведения бухгалтерского учета для всех юридических лиц, а законодательство об акционерных обществах является специальным. При выявлении таких несоответствий следует руководствоваться специальными нормативными актами (в данном случае – положениями ГК РФ и Федерального закона от 26 декабря 1995 г. № 208-ФЗ).

В определении Конституционного Суда РФ от 13 июня 2006 г. № 319-О также указывается на необходимость ведения бухгалтерского учета в акционерных обществах. В письме Минфина России от 2 сентября 2008 г. № 03-11-04/2/131 подтверждается мнение данного ведомства об обязанностях акционерных обществ, перешедших на УСН, вести бухгалтерский учет и представлять бухгалтерскую отчетность в общеустановленном порядке.

Нормы законодательства об обществах с ограниченной ответственностью (ООО) также обязывают ООО вести бухгалтерский учет, составлять бухгалтерскую отчетность и утверждать распределение убытков (п. 3 ст. 91 ГК РФ, ст. 18,

23, 25, 45, 46 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»). Данные бухгалтерской отчетности необходимы ООО для принятия решения по выпуску облигаций (ст. 31 Федерального закона № 14-ФЗ), по увеличению уставного капитала (ст. 18), расчета доли участника в уставном капитале (ст. 25) и в ряде других случаев.

Учитывая изложенное, Минфин России в письме от 19 сентября 2008 г. № 03-11-04/2/142 высказывает мнение об обязанности АО и ООО, перешедших на применение УСН, вести бухгалтерский учет и представлять бухгалтерскую отчетность в общеустановленном порядке. Это мнение подтверждается также письмом Минфина России от 22 декабря 2008 г. № 03-13-04/2/200: «Организации, применяющие упрощенную систему налогообложения и выплачивающие доходы в виде дивидендов другим организациям или физическим лицам, должны определять чистую прибыль в соответствии с правилами бухгалтерского учета».

В письме Минфина РФ от 31.05.2011 № 03-11-06/2/85 вновь указывается на необходимость вести бухгалтерский учет и составлять бухгалтерскую отчетность «…всеми акционерными обществами и обществами с ограниченной ответственностью, включая перешедшими на упрощенную систему налогообложения».

Необходимость учета складочного капитала и составления баланса полным товариществом обусловлена п. 1 ст. 78 ГК РФ. Вкладчик товарищества на вере имеет право в соответствии с п. 2 ст. 85 ГК РФ знакомиться с годовыми отчетами и балансом товарищества.

Предприятия, перешедшие на уплату единого налога на вмененный доход, также ведут бухгалтерский учет в общеустановленном порядке. Кроме того, следует иметь в виду, что при потере права на применение УСН в течение года предприятие обязано восстановить бухгалтерский учет задним числом с начала квартала. При отказе от УСН с начала отчетного года для определения вступительных остатков по данным бухгалтерского года также требуется восстановление бухгалтерского учета задним числом.

При решении вопроса о необходимости ведения бухгалтерского учета нужно также принимать во внимание роль бухгалтерского учета в управлении предприятием, важность бухгалтерской отчетности в отношениях с банками, поставщиками, покупателями, инвесторами и другими пользователями информации.

Принимая во внимание вышеизложенное, можно сделать вывод о необходимости и целесообразности ведения бухгалтерского учета на средних и малых предприятиях всех организационно-правовых форм, а также на большей части микропредприятий. При этом на микропредприятиях можно использовать упрощенную форму бухгалтерского учета.

7.3. Элементы учетной политики на малых предприятиях, обусловленные изменениями в нормативных документах по бухгалтерскому учету

С целью упрощения порядка ведения бухгалтерского учета и составления бухгалтерской отчетности приказом Минфина РФ от 08.11.2010 № 144 н (24) внесены существенные изменения в ПБУ 1/2008, ПБУ 2/2008, ПБУ 9/99, ПБУ 10/99, ПБУ 15/2008, ПБУ 16/02, ПБУ 19/02, ПБУ 22/2010. Внесенные в указанные ПБУ поправки применительно к малым предприятиям носят разрешительный характер и их применение должно быть закреплено в учетной политике организации. Следует при этом отметить, что внесенные в перечисленные ПБУ изменения не распространяются на малые предприятия в форме кредитных организаций и на малые предприятия, являющиеся элементами публично размещаемых ценных бумаг.

В соответствии с п. 15.1 ПБУ 1/2008 малые предприятия могут отражать в бухгалтерской отчетности последствия изменения учетной политики оказавшие (способные указать) существенное влияние на финансовое положение организации, ее финансовые результаты в перспективе.

Пункт 14 ПБУ 22/2010 разрешает малым предприятиям исправлять существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год, без ретроспективного перерасчета. Это означает, что исправления вносятся в том месяце отчетного года, в котором выявлена ошибка, и прошлые периоды пересчитываться не будут.

В учетной политике малые предприятия обязаны указать что:

Они используют право на перспективное отражение последствий изменений учетной политики;

Они отражают последствия изменений учетной политики в общем порядке;

Они исправляют существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год без ретроспективного пересчета;

Они исправляют указанные ошибки в общем порядке.

По всем нижеизложенным элементам учетной политики малые предприятия отражают в учетной политике свое решение об использовании предоставленных им прав или они намерены осуществлять учет по перечисленным элементам в общем порядке.

Малым предприятиям строительной отрасли разрешено не применять ПБУ 2/2008 «Учет договоров строительного подряда (п. 7 приказа Минфина РФ от 08.11.2010 № 144 н).

Малые предприятия вправе признавать расходы после погашения задолженности, не дожидаясь передачи прав владения, пользования и распоряжения на поставленную продукцию (товар, работу, услугу).

В соответствии с п. 1 приказа Минфина РФ от 08.11.2010 № 144 н малым предприятиям необязательно соблюдать все требования ПБУ 9/99 для признания в бухгалтерском учете выручки, в том числе требование о переходе прав на продукцию (товар, работы, услуги) от организации к покупателю (п. 1 приказа).

Малым предприятиям разрешено полностью включать в прочие расходы затраты по займам, в том числе проценты, включаемые прочими организациями в стоимость инвестиционного актива (п. 6 приказа). Согласно пункту 3 приказа

Минфина РФ от 08.11.2010 № 144 н (24) малые предприятия не обязаны использовать ПБУ 16/02 «Информация по прекращаемой деятельности» в отношении порядка раскрытия информации по прекращаемой деятельности в бухгалтерской отчетности.

Малые предприятия вправе отражать в бухгалтерском учете и бухгалтерской отчетности все финансовые вложения на любую отчетную дату по первоначальной стоимости, т. е. не осуществлять корректировку оценки финансовых вложений, по которым можно определить их текущую рыночную стоимость (п. 4 приказа).

Вопросы для самоконтроля

1. Какие системы бухгалтерского учета могут применяться на малых предприятиях?

2. Могут ли акционерные общества осуществлять учет в соответствии с нормами НК РФ?

3. Каковы особенности упрощенной формы бухгалтерского учета?

4. Каким приказом Минфина РФ внесены существенные поправки в положениях по бухгалтерскому учету с целью упрощения порядка ведения бухгалтерского учета и составления бухгалтерской отчетности?

бухгалтерский учет налог доход капитал

Учетная политика предприятия - это документ, который должен быть на каждом предприятии. Существует специальное Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), утвержденное Приказом Минфина России от 6 октября 2008 г. N 106н. Именно в нем дано понятие учетной политики, а также определено, какая информация должна содержаться в учетной политике.

Как указано в ПБУ 1/2008, учетная политика организации - это совокупность способов ведения бухгалтерского учета, а именно первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Почему же каждая организация в обязательном порядке должна самостоятельно разрабатывать учетную политику? Дело в том, что законодательство позволяет применять различные способы учета по отношению к одинаковым объектам.

Например, законодательством установлены различные способы начисления амортизации основных средств и нематериальных активов. Поэтому организация должна самостоятельно выбрать наиболее удобный для себя способ начисления амортизации и записать свое решение в специальном документе - учетной политике организации.

Учетную политику организации формирует главный бухгалтер (бухгалтер) организации, а утверждает руководитель организации соответствующим приказом.

Учетная политика обязательно должна содержать:

- - рабочий план счетов бухгалтерского учета, который включает синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- - формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов (например, бухгалтерская справка);

- - порядок проведения инвентаризации (сроки, причины);

- - методы оценки активов и обязательств;

- - правила документооборота (документооборот оформляется отдельным документом, в приказе об учетной политике дается ссылка на утвержденный документооборот) и технология обработки учетной информации;

- - порядок контроля за хозяйственными операциями (кто визирует первичные документы, ответственные исполнители и т.п.).

Помимо учетной политики для бухгалтерских целей, о которой говорится в ПБУ 1/2008, предприятию важно сформировать и учетную политику для целей налогообложения. В настоящее время требование об обязательном наличии такого документа содержит гл. 25 "Налог на прибыль организаций" Налогового кодекса РФ.

Один из важных аспектов учетной политики - выбор метода признания доходов (расходов). В настоящее время есть два способа отражения выручки в учете - "по оплате" (кассовый метод) и "по отгрузке" (метод начисления).

Применение кассового метода признания доходов и расходов в бухгалтерском учете возможно только теми организациями (за исключением банков), у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал.

В учетной политике для целей налогообложения метод признания доходов и расходов определяется налогоплательщиком самостоятельно с учетом требований ст. ст. 271 - 273 Налогового кодекса РФ.

Заметим, что в учетной политике предприятия отражаются не только метод признания доходов и расходов для бухгалтерского учета, но в обязательном порядке и момент определения выручки в целях налогообложения. Таким образом, предприятия на сегодняшний день, как правило, формируют две учетные политики - одна в целях бухгалтерского учета, а другая в целях налогового учета. Организация имеет право принять одну учетную политику (например, для бухучета) - по методу начисления, а другую - по кассовому методу. Однако подобные разночтения по учетной политике существенно усложняют учет на предприятии в целом, практически вынуждая вести два параллельных учета - один для налогообложения, другой - бухгалтерский.

Кроме того, необходимо понимать, что учетная политика для бухгалтерского учета отражает методы отражения в учете тех или иных операций, и впоследствии по данным бухгалтерского учета формируется бухгалтерская (балансовая) прибыль. Что касается учетной политики для налогового учета, то в соответствии с ней предприятие отражает доходы и расходы для формирования базы для налогообложения прибыли, а также НДС. Отметим, что "налоговая" прибыль может совершенно не совпадать с "бухгалтерской" прибылью. Это на сегодняшний день существенно усложняет работу бухгалтера, так как он обязан вести и бухгалтерский, и налоговый учет. Как же разобраться в том, какая прибыль является "бухгалтерской", а какая "налоговой" и в чем их существенное различие? В первую очередь необходимо помнить, что ведение бухгалтерского учета регламентируется Министерством финансов РФ, а ведение налогового учета в первую очередь основывается на требованиях, изложенных в гл. 25 Налогового кодекса РФ.

Еще необходимо помнить, что такие налоги, как налог на прибыль и НДС, рассчитываются на основании данных, сформированных по налоговой учетной политике, а, например, налог на имущество - на основании данных бухгалтерского учета. В этой связи также стоит отметить, что налоговая учетная политика может быть не одинаковой в отношении налога на прибыль и налога на добавленную стоимость, то есть, например, налог на прибыль предприятия может определяться "кассовым методом", в то время как НДС с 2006 г. определяется исключительно "по отгрузке".

Предприятие не может поменять учетную политику в середине календарного (финансового) года. По мере возникновения дополнительных объектов учета (например, в III квартале предприятие стало заниматься новым видом деятельности) могут быть внесены дополнительные пункты и разделы в учетную политику. Изменения учетной политики допускаются при изменении законодательства, при разработке организацией иных приемов и способов учета, при существенных изменениях условий хозяйствования.

Вновь созданная организация должна разработать учетную политику и передать ее в налоговую инспекцию в течение 90 дней со дня своей регистрации.

В качестве приложений к учетной политике должен иметься перечень используемых счетов бухгалтерского учета и формы регистров налогового учета. По возможности учетную политику для целей налогообложения следует оформить отдельным документом, так как она регулируется совсем другим законодательством, чем бухгалтерская.

Важно отметить, что учетная политика предприятия - это документ, который в первую очередь призван выражать и защищать интересы предприятия. При выборе каждого существенного аспекта учетной политики нужно оценить экономическую эффективность того или иного из возможных методов учета и налогообложения для конкретного предприятия. Если в законодательстве нет однозначного требования, как именно должен учитываться, оформляться факт конкретной финансово-хозяйственной операции, то выбранный вами и закрепленный в учетной политике метод будет верным. Зачастую можно предусмотреть в учетной политике ряд допускаемых в законодательстве возможностей, которые в вашем конкретном случае облегчат налоговое бремя и позволят предприятию наиболее эффективно работать и развиваться.

В учетной политике отражены основные разделы учета. При этом нет необходимости переписывать все ПБУ по бухгалтерскому учету либо все положения Налогового кодекса РФ. Если приказ о применении учетной политики подписан 1 января 2008 г., то применяться политика начнет только с 1 января 2009 г. Также следует отметить, что учетная политика предприятия не может меняться чаще одного раза в два года, и только возможны дополнения к учетной политике либо изменения, связанные с изменениями в законодательстве.

В настоящее время существует несколько различных режимов налогообложения. При этом только некоторые режимы налогообложения налогоплательщик вправе выбрать к применению, другие - являются обязательными, если предприятие удовлетворяет определенным условиям.

В настоящей главе мы остановимся на самом распространенном и самом сложном одновременно - на применении общего режима налогообложения. Каждому из применяемых специальных режимов будет посвящена отдельная глава книги, где вы сможете ознакомиться с особыми условиями применения того или другого режима, а также иными особенностями, возникающими в бухгалтерском учете.

Итак, общий режим налогообложения предусматривает уплату всех соответствующих налогов и ведение бухгалтерского учета в полном объеме. При применении общего режима налогообложения к налогоплательщику применяются общие, а не специальные правила и требования. Практически любое крупное предприятие применяет именно общий режим налогообложения, т.к. любой специальный режим рассчитан в первую очередь на малый бизнес. Однако и большое число малых предприятий применяет общий режим налогообложения.

Чем крупнее организация и чем больше у нее разнообразных операций и объектов учета, тем объемней будет и ее . Однако у крупных компаний достаточно специалистов и консультантов. А вот небольшим организациям, где часто главный бухгалтер - он же и единственный, помощь не помешает.

Именно поэтому в бухгалтерском учете малым предприятиям дан ряд послаблений. Но чтобы ими воспользоваться, надо:

- во-первых, определить, имеет ли право ваша организация называться таким предприятием (точнее - субъектом малого предпринимательства);

- во-вторых, закрепить свой выбор в учетной политике.

Напомним, что субъекты малого предпринимательства

- это организации, у которых одновременно соблюдаются следующие три условия (Часть 1 ст. 4 Федерального закона от 24.07.2007 N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации"; п. 1 Постановления Правительства РФ от 22.07.2008 N 556):

- суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных организаций и граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов, организаций, которые не относятся к субъектам малого и среднего предпринимательства, в их уставном капитале не превышает 25%;

- средняя численность работников за предшествующий календарный год не превышает 100 человек;

- выручка от реализации товаров, работ, услуг без учета НДС за предшествующий календарный год не превышает 400 млн руб.

Но это еще не все. Приобрести статус субъекта малого предпринимательства можно, только если эти условия у вас соблюдаются в течение 2 календарных лет, следующих один за другим (Часть 4 ст. 4 Федерального закона от 24.07.2007 N 209-ФЗ).

Учтите, что статус малого предприятия не зависит от системы налогообложения.

Составляя наш конструктор учетной политики

, мы ориентировались на небольшую торговую организацию, которая часть своих помещений сдает в аренду. В нашем образце учетной политики - только те показатели, без которых никак не обойтись. Чтобы вам было удобнее ориентироваться, для каждого такого показателя мы приводим несколько возможных вариантов его учета. Разумеется, в свою учетную политику надо переносить только один вариант из нескольких возможных - тот, который вам больше подходит.

Малые предприятия могут составлять отчетность в упрощенном виде

. В баланс и в отчет о прибылях и убытках можно включать показатели по группам статей (без их детализации по статьям), то есть без каких-либо дополнений можно использовать формы, приведенные в Приказе Минфина России N 66н.

Однако по своему выбору малые предприятия могут детализировать показатели по статьям бухгалтерской отчетности, тем самым расширив предложенные Минфином формы.

.gif)

Организация может установить критерий существенности ошибки

не только от процентной доли показателя. К примеру, можно ориентироваться на сумму ошибки (например, признавать , из-за которых расхождения составили не менее 100 000 руб.).

Главное, чтобы критерий существенности отражал, насколько информация о показателе или об ошибке в нем важна для принятия пользователями отчетности экономических решений.

.gif)

Организации, не являющиеся малыми предприятиями, должны исправлять существенные ошибки в отчетности ретроспективно (Пункты 9 - 14 ПБУ 22/2010 "Исправление ошибок в бухгалтерском учете и отчетности", утв. Приказом Минфина России от 28.06.2010 N 63н).

.gif)

Организации, не являющиеся малыми, не могут отказаться от применения этих и любых других ПБУ. А малые предприятия могут выбрать, какие из вышеперечисленных ПБУ применять, а какие - нет.

.gif)

Только малые предприятия, не выпускающие обращающиеся на бирже ценные бумаги, могут выбирать, какой метод определения доходов и расходов применять: метод начисления или кассовый (Пункт 12 ПБУ 9/99 "Доходы организации", утв. Приказом Минфина России от 06.05.1999 N 32н; п. 18 ПБУ 10/99 "Расходы организации", утв. Приказом Минфина России от 06.05.1999 N 33н). Поэтому если организация не относится к малым, то в учетной политике не требуется указывать метод определения доходов и расходов.

.gif)

Управленческие расходы

, учитываемые на счете 26 "Общехозяйственные расходы", организации могут также (Пункты 9, 20 ПБУ 10/99; Инструкция по применению Плана счетов, утв. Приказом Минфина России от 31.10.2000 N 94н):

(или

) учитывать в себестоимости продукции, работ, услуг (списывать в дебет счетов 20, 23, 29);

(или

) в качестве условно-постоянных относить напрямую в себестоимость продаж того отчетного периода, в котором возникли (в дебет субсчета 90-2 "Прочие расходы").

Только малые предприятия могут учитывать расходы по любым займам и кредитам в прочих расходах (Пункт 7 ПБУ 15/2008 "Учет расходов по займам и кредитам", утв. Приказом Минфина России от 06.10.2008 N 107н).

Малые предприятия, за исключением эмитентов ценных бумаг, обращающихся на бирже, могут учитывать финансовые вложения по их первоначальной стоимости.

.gif)

Организация может установить в бухучете иной лимит для отнесения имущества к материально-производственным запасам - главное, чтобы он был менее 40 000 руб., а не более.

Также организация может решить, что все имущество со сроком полезного использования более 12 месяцев учитывается в составе основных средств (Пункт 5 ПБУ 6/01 "Учет основных средств", утв. Приказом Минфина России от 30.03.2001 N 26н).

Однако при утверждении лимита лучше учитывать, что в налоговом учете к амортизируемому относится имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. (Статья 256 НК РФ).

.gif)

Организация может установить иной уровень существенности (Пункт 6 ПБУ 6/01).

.gif)

Организация может применять разные способы начисления амортизации

к различным группам однородных основных средств. Однако изменить способ начисления амортизации по конкретному объекту после его ввода в эксплуатацию нельзя (Пункт 18 ПБУ 6/01).

Для простоты часто организации выбирают единый способ начисления амортизации по всем объектам основных средств.

.gif)

При начислении амортизации объектов основных средств способом уменьшаемого остатка можно применять коэффициент ускорения, но не выше 3. Его надо закрепить в учетной политике (Пункт 19 ПБУ 6/01).

Если у вас на балансе есть лизинговое имущество, то, чтобы по нему начислять амортизацию с повышающим коэффициентом, надо выбрать способ уменьшаемого остатка. Иначе лизинговый коэффициент, даже если он предусмотрен в договоре, нельзя будет применять при расчете амортизации в бухучете.

.gif)

Если транспортно-заготовительные расходы учитываются на отдельном субсчете к счету 10, надо определиться с порядком их признания в расходах:

(или

) полностью списывать их на финансовый результат по окончании каждого месяца;

(или

) списывать по среднему проценту, исходя из стоимости материалов, списанных за месяц.

При небольшом удельном весе транспортно-заготовительных расходов в выручке от реализации их можно полностью списывать на счета 20 "Основное производство", 25 "Вспомогательное производство" или на другие счета учета затрат (Пункт 88 Методических указаний по учету материально-производственных запасов, утв. Приказом Минфина России от 28.12.2001 N 119н).

.gif)

При взвешенной оценке исходят из среднемесячной фактической себестоимости, при расчете которой учитывают количество и стоимость материалов на начало месяца и все поступления за месяц. Это самый простой способ списания.

При скользящей оценке определяют фактическую себестоимость материала в момент его отпуска (списания), при этом при расчете учитывают количество и стоимость материалов на начало месяца и все поступления до момента отпуска (Пункты 16, 18 ПБУ 5/01 "Учет материально-производственных запасов", утв. Приказом Минфина России от 09.06.2001 N 44н; п. 78 Методических указаний, утв. Приказом Минфина России от 28.12.2001 N 119н).

.gif)

По продажным ценам можно учитывать товары, которые ваша организация планирует продавать в розницу (Пункт 16 Методических указаний, утв. Приказом Минфина России от 28.12.2001 N 119н).

.gif)

Самый простой способ списания товаров - по средней взвешенной себестоимости.

Если в организации есть спецодежда

со сроком службы более 12 месяцев, то независимо от стоимости ее можно учесть:

(или

) в составе материально-производственных запасов. Тогда стоимость спецодежды, переданной сотрудникам, включается в расходы равномерно (линейным способом) в течение срока ее службы (Пункты 13, 20, 26, 27 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утв. Приказом Минфина России от 26.12.2002 N 135н);

(или

) в составе основных средств с начислением амортизации исходя из срока ее службы (Письмо Минфина России от 12.05.2003 N 16-00-14/159).

Свой выбор надо закрепить в учетной политике.

(!)

Помните, что в налоговом учете для целей расчета налога на прибыль стоимость спецодежды (Подпункт 3 п. 1 ст. 254 НК РФ):

(или

) со сроком службы не более 12 месяцев (независимо от стоимости) или сроком службы более 12 месяцев, но стоимостью менее 40 000 руб. - включается в состав материальных расходов единовременно при передаче ее в эксплуатацию;

(или

) со сроком службы более 12 месяцев и стоимостью более 40 000 руб. - включается в состав амортизируемого имущества (Пункт 1 ст. 256 НК РФ). Амортизация на нее начисляется по нормам, рассчитываемым исходя из нормативного срока службы.

Если у организации есть специальный инструмент, специальные приспособления и специальное оборудование, принципы их учета также надо закрепить в учетной политике (Пункты 9, 24 Методических указаний, утв. Приказом Минфина России от 26.12.2002 N 135н).

В бухгалтерском учете теперь есть только обязательные резервы, которые необходимо создавать в случае, если в организации выполняются условия для создания таких резервов. Для некоторых резервов в учетной политике требуется закрепить принципы формирования таких резервов.

Малые предприятия, отказавшиеся от применения ПБУ 8/2010, могут не создавать резервы по оценочным обязательствам. Однако они должны создавать другие резервы - к примеру, резерв сомнительных долгов.

Определять доходы и расходы по кассовому методу

можно, только если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров, работ и услуг без учета НДС не превысила 1 млн руб. за каждый квартал (Пункт 1 ст. 273 НК РФ).

Если вы будете начислять амортизационную премию, то в учетной политике лучше закрепить порядок определения или сам размер (процент) этой премии.

Применение повышающих коэффициентов в налоговом учете возможно лишь в ряде случаев. К примеру, при лизинге или по ОС, работающим в условиях агрессивной среды (Статья 259.3 НК РФ).

Для сближения налогового учета с бухгалтерским можно указать, что стоимость материалов определяется исходя из цен их приобретения, включая дополнительные расходы, которые учитываются при формировании себестоимости материалов в бухучете (в частности, комиссионные вознаграждения и таможенные пошлины).

Для сближения налогового учета с бухгалтерским можно установить, что в покупную стоимость товаров включаются те же расходы, что и в бухучете. В частности, расходы на транспортировку, разгрузку, посредническое вознаграждение.

При создании некоторых резервов

в учетной политике надо закреплять отдельные элементы этих резервов - к примеру, предельную сумму отчислений в резерв.

Проектом нового правительственного положения о счетах-фактурах предусмотрено, что нумерация всех счетов-фактур (на отгруженные товары, на полученные авансы и корректировочных) должна быть единая (сплошная). Однако как сейчас, так и в дальнейшем при нумерации авансовых и корректировочных счетов-фактур организация может применять специальные символы.

Как мы уже упомянули, учетная политика будет тем больше, чем разнообразнее операции. Так, учетную политику придется дополнить, если в организации есть:

(или

) производство собственной продукции, работ, услуг (потребуется как минимум закрепить принципы распределения расходов на прямые и косвенные, оценки НЗП и готовой продукции);

(или

) операции, облагаемые и не облагаемые НДС, или же операции, облагаемые по разным режимам налогообложения (потребуется закрепить порядок раздельного учета).

Также придется дополнять учетную политику, если в организации есть обособленные подразделения, производство товаров с длительным циклом, нематериальные активы и ряд других активов и операций.