Альтернатива депозиту. Во что выгодно вложить накопления? Инвестиции в недвижимость как альтернатива банковским депозитам

Стратегия рассчитана на инвесторов -новичков. Альтернатива банковскому вкладу. Отлично подойдёт владельцам ИИС.

Основными активами по стратегии являются высоконадежные облигации федерального займа и ETF. Портфель пересматривается раз в два месяца с целью приобретения более выгодных бумаг. Сделки по акциям совершаются крайне редко и их объём незначителен.

Альтернатива банковскому вкладу - это стратегия автоматического копирования сделок на сервисе comon. Суть заключается в повторении операций, которые совершает управляющий стратегии, на счете клиента, который подключен к ней.

Чем альтернатива банковскому вкладу отличается от банковского вклада?

Банковский вклад – это сумма денежных средств, переданных физическим лицом в банк, с целью извлечения прибыли, которая возникает от финансовых операций с этой суммой. Проще говоря человек отдаёт свои деньги банку, а тот в свою очередь инвестирует их в бизнес проекты и ценные бумаги. Клиент получает фиксированную доходность, которая сильно отличается от реального дохода в сторону понижения.

Стратегия Альтернатива банковскому вкладу делает тоже самое, но клиент получает не фиксированный процент, а всю доходность за минусом комиссии брокера. С учетом налогового вычета от государства, который получают все наши клиенты, доходность может составлять 18% годовых и выше.

Как подключиться к стратегии Альтернатива банковскому вкладу?

Успех банковских депозитов состоит в том, что людям кажется его открытие максимально простым. Пришел в банк, подошел к менеджеру, отдал свой паспорт, через 20 минут депозит открыт. Ещё проще сделать это через личный кабинет или приложение. Просто и не очень прибыльно.

Здесь для начала необходимо открыть брокерский счет . По ссылке информация о том, что это такое, там же ссылка непосредственно на открытие. После открытия нужно пополнить счет, вернуться на эту страницу и нажать подключиться. Не многим сложнее, но доходность выше.

Альтернатива банковскому вкладу это надёжно?

Ещё одно преимущество депозита по мнению людей – надежность. Банк же всё-таки. Прочие предложения кажутся подозрительными, потому что это сомнительные сайты, непонятно на кого зарегистрированные инвестиционные фонды, вклады, смахивающие на пирамиду.

В нашем случае счет открывается в инвестиционном банке с лицензией Центрального Банка России. Количество клиентов, получивших доступ к фондовому рынку через Финам банк превысило 203 000 человек.

Во что инвестирует управляющий стратегии Альтернатива банковскому вкладу?

Абсолютно все вложения происходят в рамках фондовых рынков, то есть покупаются ценные бумаги. Это могут быть акции компаний или облигации федерального займа. Так как стратегия консервативная и её главной целью является сохранение денег и приумножение их на процент выше банковского вклада, все активы выбираются с учетом их ликвидности и надежности.

Эмитент Российских ОФЗ – министерство финансов Российской федерации. Мы считаем, что такое вложение гарантировано принесет нам прибыль и она будет выше процентов по депозитам.

Для вложения в акции крупных компаний мы используем ETF. Такой способ позволяет получать прибыль от 50-60 компаний при скромных вложениях. А реинвестиция дивидендов внутри ETF позволяет нам не платить комиссию с этих сделок.

Каждый месяц управляющий пересматривает портфель и может вносить корректировки, либо реагировать на изменение ситуации.

Что требуется от подписчика к стратегии Альтернатива банковскому вкладу?

После открытия брокерского счета, его пополнения и подписки на стратегию, от вас ничего не требуется. Суть автоследования и заключается в доверительном управлении и избавлении клиента от необходимости самостоятельно совершать какие-либо операции.

Для стабильного приумножения капитала следует регулярно пополнять счет, как только такая возможность появится. Инвестирование и реинвестицию мы возьмём на себя.

Внимание! Любое вложение денежных средств (банковский депозит и альтернатива банковскому вкладу в том числе) несет в себе риски. Даже хранение денег под подушкой приводит к их обесцениванию с помощью инфляции. Поэтому не пытайтесь спрашивать с кого-либо 100% гарантии вашего обогащения. Такие гарантии могут дать только мошенники.

Если вы новичок, рекомендуем Вам к прочтению Блог частного инвестора , где простым языком рассказаны основы финансовой грамотности и особенности фондового рынка, такие как отличие его от форекс, инвестиционных фондов и прочих спекулятивных проектов с повышенным риском.

25 октября Банк России четвёртый раз подряд снизил ключевую ставку. Она уменьшилась на 50 базисных пунктов и достигла 6,5%. Неделей раньше председатель ЦБ Эльвира Набиуллина в интервью телеканалу CNBC заявила: «Мы видим, что наша ставка может быть не просто снижена, мы можем действовать более решительно». Инфляционные риски, которые Центробанк видел еще в сентябре, не материализовались, и прогноз роста потребительских цен может быть пересмотрен в сторону снижения. Стоит заметить, что ситуация с инфляцией, сдерживание которой ЦБ считает своей первоочередной задачей, за последние пять лет существенно изменилась. В марте 2015 года этот показатель составлял 16.9%, а в сентябре 2019 уже 4.0%. Это позволяет регулятору уменьшать ключевую ставку, то есть делать дешевле заимствования для коммерческих банков, чтобы те, в свою очередь, за меньшие проценты кредитовали компании и граждан.

«Мы прогнозируем, что на горизонте 12 месяцев ЦБ РФ снизит процентные ставки совокупно на 1%, включая сокращение на 0.5% до конца 2019 года и еще на 0.5% в 2020 году», - отмечает Наталья Степанова, директор инвестиционного департамента УК «Ингосстрах-Инвестиции» . Параллельное смягчение денежно-кредитной политики в США и еврозоне позволяет Банку России делать рубль доступнее, не опасаясь его чрезмерного ослабления по отношению к доллару и евро. Всё это происходит в момент, когда переход российского ЦБ от нейтральной к стимулирующей политике критически важен для развития экономики. «Замедление темпов экономического роста в России (прогноз роста ВВП в 2019 году составляет 1.0%) требует запуска монетарного стимулирования, что предполагает уровень ключевой процентной ставки на уровне 6% и ниже», - говорит Наталья Степанова.

«Мы прогнозируем, что на горизонте 12 месяцев ЦБ РФ снизит процентные ставки совокупно на 1%, включая сокращение на 0.5% до конца 2019 года и еще на 0.5% в 2020 году», - отмечает Наталья Степанова, директор инвестиционного департамента УК «Ингосстрах-Инвестиции».

Что это значит для людей, которые традиционно хранят свои сбережения на депозитах? Ставки по банковским вкладам тоже зависят от ключевой ставки ЦБ и неизбежно будут падать. По данным Банка России, за последние пять лет они снизились практически в два раза. Если в декабре 2014 – январе 2015 года частные лица могли разместить свои рублевые сбережения под 10-12% годовых, то уже к середине текущего года ставки по срочным вкладам до 12 месяцев составляли 5.3%, а по депозитам свыше 1 года – 6.7%. И, по словам Натальи Степановой, уже в конце этого года уровень ставки по годовым депозитам может опуститься ниже 5%. При этом частные лица больше не могут пролонгировать депозиты по историческим ставкам - это был один из немногих вариантов, который позволяет зафиксировать текущий уровень доходности по рублевым сбережениям на несколько лет. Получается, чтобы сохранить доходность, придется искать альтернативу банковским вкладам.

Если вы привыкли хранить сбережения и получать доход в рублях, альтернативным вариантом может стать покупка длинных облигаций федерального займа (ОФЗ). Эти долговые ценные бумаги выпускает Министерство финансов России, поэтому они имеют высокий уровень надежности и купонный доход по ним не облагается налогом. «По ОФЗ со средней дюрацией (4-7 лет) средняя доходность к погашению составит 6.59%, а чистый купонный доход – 7.05%. Кроме того, при снижении процентных ставок ЦБ РФ на 1% рост курсовой стоимости облигаций может составить 3-4%, а оценочный уровень доходности на горизонте ближайших 12 месяцев составит от 9.82% до 11.21%», - отмечает директор инвестиционного департамента УК «Ингосстрах-Инвестиции». Это фактически в два раза больше депозитных ставок, под которые граждане сейчас могут разместить свои рублевые сбережения в банках. И, как всегда в инвестировании, если вы готовы увеличить степень риска, появляется вероятность получить более высокий доход. Можно сформировать портфель 6-10-летних ОФЗ и зафиксировать доходность к погашению на уровне 6.84%, а чистую купонную доходность на уровне 7.12%. В этом случае есть возможность получить за год 11.24%-13.29%.

Если вы предпочитаете хранить средства в иностранной валюте, особенно в евро, и хотите сохранить доходность, альтернативу придется искать еще активнее. 10 октября в кулуарах форума Finopolis Эльвира Набиуллина сообщила журналистам, что Банк России обсудит с участниками рынка возможность введения отрицательных ставок по депозитам в иностранной валюте, и предупредила, что отрицательные ставки в евро для кредитных организаций - явление долгосрочное, учитывая монетарную политику ведущих стран. Дело в том, что российские банки размещают привлеченную на депозиты валюту за границей и подпадают под отрицательные ставки, то есть вынуждены не получать прибыль, а наоборот доплачивать за хранение средств. Правда, потери пока небольшие и угрозы для сектора не представляют, подсчитали в ЦБ. Если банки привлекают депозиты в евро под 0% и вкладывают под минус 0,5%, это скажется на прибыли банковской системы меньше чем на 1%. Но понятно, что кредитные организации считают каждую копейку, говорят в Банке России. Об отрицательных ставках для граждан речи пока не идёт, их могут ввести для компаний. Однако крупнейшие российские банки уже отказываются от привлечения вкладов физических лиц в евро.

Посмотрим, что происходит на этом фоне со ставками по вкладам в иностранной валюте. По данным ЦБ, с конца 2014 года по депозитам в евро они снизились с 4.9% - 5.2% до уровня 0.37%-0.65% к середине текущего года. Похожая картина со вкладами в долларах США: по ним ставки за 5 лет упали более чем в два раза. Если в конце 2014 года граждане могли получить доходность 5%, то к середине 2019 уровень средних депозитных ставок по рынку снизился до 2%. И эта тенденция долгосрочная. «Депозитные ставки в долларах США в 2020-х годах продолжат сокращаться. Рынок ожидает, что американский регулятор продолжит снижение ставок, масштаб которого может составить 0.5%-1.0% в случае реализации сценария рецессии в экономике. В этой ситуации доходность долларовых депозитов в России опустится ниже 1% на горизонте 12 месяцев», - говорит Фарид Юнусов, Генеральный директор УК «Ингосстрах-Инвестиции». Причем банки будут уменьшать проценты еще и потому, что ЦБ добивается сокращения использования иностранной валюты на российском рынке и увеличивает нормы обязательного резервирования по долларовым депозитам.

«Депозитные ставки в долларах США в 2020-х годах продолжат сокращаться. Рынок ожидает, что американский регулятор продолжит снижение ставок, масштаб которого может составить 0.5%-1.0% в случае реализации сценария рецессии в экономике. В этой ситуации доходность долларовых депозитов в России опустится ниже 1% на горизонте 12 месяцев», - говорит Фарид Юнусов, Генеральный директор УК «Ингосстрах-Инвестиции».

Альтернативой банковским вкладам могут стать еврооблигации, номинированные в той же валюте. Такие инструменты в долларах в России представлены достаточно широко. «С точки зрения налогообложения наиболее привлекательны суверенные еврооблигации, выпущенные российским Минфином, по ним инвесторы освобождены от выплаты НДФЛ по купонному доходу и валютной переоценке», - уточняет Фарид Юнусов. Для долгосрочного инвестора хорошим вариантом могут стать суверенные облигации с погашением в 2028 и 2030 годах. Это выпуски с высоким уровнем чистой купонной доходности - 7.52% и 6.58% годовых соответственно. Доходность к погашению по ним составляет 3.41% и 2.84%. Кроме того, еврооблигации торгуются на Московской бирже и имеют небольшой номинал. Это делает их ликвидными - то есть такие долговые бумаги можно быстро продать розничным инвесторам. Стоит добавить, что доход от разницы между ценой покупки и продажи или погашения еврооблигаций Минфина облагается НДФЛ в обычном порядке. Но если вы владеете долговыми бумагами, обращающимися на российской бирже, более трёх лет, курсовая разница под налог не попадает.

«Еврооблигации в евро тоже дают доходность выше аналогичных банковских депозитов. Но список таких инструментов значительно меньше, чем долларовых. Этим летом на рынке обращались всего 12 выпусков еврооблигаций в евро с кредитным рейтингом и датой погашения более чем через 1 год. И только один из них выпущен Минфином и освобождает инвесторов-резидентов от уплаты НДФЛ на купонный доход и валютную переоценку», - говорит Генеральный директор УК «Ингосстрах-Инвестиции». Речь идёт о суверенных еврооблигациях с погашением в декабре 2025 года. Но уровень доходности к погашению по ним всего 0.82% и незначительно превышает депозитную ставку. Кроме того, таких бумаг нужно купить минимум на 100 тысяч евро, что делает их доступными только крупным инвесторам. По мнению Фарида Юнусова, из корпоративных облигаций в евро, которые торгуются в России, стоит обратить внимание на еврооблигации Московского Кредитного Банка с погашением в феврале 2024 года. Доходность к погашению по этому выпуску составляет 3.97%, а чистая купонная доходность находится на уровне 4.92%. Однако стоит помнить, что по этим долговым бумагам придется платить налог на купонный доход и доход от валютной переоценки.

Скоро заседание ЦБ, и, даже если на июньском ставку не опустят, вполне можно ожидать, что до конца года ключевая ставка так или иначе будет 9% или даже ниже. Значит, ставки по вкладам неизбежно будут следовать в направлении снижения. Куда же податься инвестору, для которого рублевые депозиты перестали быть интересными? Инструменты еще остаются. В этой колонке мы коснемся только рублевых инструментов, наиболее популярных.

Самый близкий аналог - это . Но для того, чтобы они стали полноценной альтернативой вкладу, нужны следующие условия:

Эмитент должен быть примерно с той же надежностью, что и АСВ (либо, если речь о сумме свыше 1,4 млн рублей, то на уровне компаний системной значимости);

Облигации должны иметь срок погашения в тот год, когда вы предполагаете изымать сумму, иначе есть риск, что при выходе раньше погашения рыночная цена будет ниже цены входа. И быть не гибридными, не конвертируемыми, чтобы вам не остаться с вместо облигаций. В идеале - не субординированными, чтобы иметь риск депозита;

Облигации должны иметь фиксированный купон, особенно если есть тренд на снижение ставки.

Что касается более детального выбора, то для целей оптимизации налогообложения можно из корпоративных облигаций выбирать выпуск 2017 года, который имеет льготное налогообложение купонного дохода (как рублевые вклады), так как, даже с учетом более низкой ставки, чем более ранние выпуски одного и того же эмитента, за счет налоговых льгот чистая доходность очень часто получается выше. И если вам до цели три года и более, то лучше покупать их через типа А, поскольку маловероятно, что вы купите сейчас облигации топовых компаний сильно ниже номинала, а купонный доход по выпускам 2017-го в большинстве своем ниже предела, с которого начинается налогообложение. Если же хочется вложить больше, чем лимит по ИИС, то в ИИС можно инвестировать в рамках лимита, а остальное - на обычный брокерский счет. Или открыть несколько ИИС - на себя и близких (если вы доверяете им).

Что же до государственных облигаций, то все же я за биржевые облигации, а не за «народные» ОФЗ, так как по ОФЗ-н комиссия за вход - 0,5-1,5%, за досрочный выход раньше погашения - тоже, плюс при выходе ранее одного года теряется весь купон, плюс нерыночное ценообразование, плюс их нельзя купить через ИИС. Помимо гособлигаций, можно рассмотреть и муниципальные, так как у нас маловероятны истории типа дефолта города или области (как Детройт в США). Гособлигации и муниципальные, если позволяет срок, тоже лучше покупать через ИИС типа А, а если планируемая сумма выше лимита, то опять же несколько ИИС или все превышение - на обычный брокерский счет.

Вход в облигации - от 1 тыс. рублей (для «народных» ОФЗ - 30 тыс.).

Еще один вариант - структурные продукты с купонными выплатами . Как правило, купон не гарантированный, а условный, который зависит от цены на базовые активы (или от отсутствия дефолта по этим базовым активам, если это облигации). В идеале для наивысшей приближенности к депозиту я бы советовала выбирать структурные продукты:

Надежного эмитента (ведь вы покупаете не базовые активы, а ноту, выпущенную банком/брокером, так что принимаете на себя риск данного эмитента);

Купоны с эффектом памяти: если в текущую дату наблюдения условие для выплаты купона не выполняется, а в следующую - выполняется, то вы получаете купон и за текущий, и за следующий периоды;

Если нота привязана к цене базового актива, а не к отсутствию дефолта, то идеально - нота с условием, чтобы купон выплачивался, даже если какие-то или все активы будут торговаться по цене ниже начальной, но в рамках допустимой просадки. При этом если такой предел будет пробит - ничего не произойдет, нота продолжит действовать до следующего периода наблюдения. Так шансы на купон выше даже при волатильности;

По окончании срока ноты тоже должен быть барьер, до которого может опуститься цена одного или нескольких (или всех) активов, но при этом вы получите 100% капитала назад. Причем важно, чтобы по этой ноте пробитие этого барьера в любой момент в течение срока жизни ноты, кроме ее окончания, не приводил к тому, что барьер считается пробитым, купон не выплачивается, а вы получаете лишь часть вложенных средств за вычетом просадки по тому активу, который просел больше всего;

Барьер должен соответствовать исторической просадке по каждому активу: если так или иначе акция в своей жизни проседала до цены ниже, например, 50 долларов, то надо заложить возможную аналогичную просадку в будущем, сопоставить ее с условным барьером. Тогда, если один или несколько (а может, и все) базовых активов на конец ноты будут торговаться ниже начальной цены, но в рамках барьера, то вы вернете себе хотя бы 100%. Это как раз близко к депозиту;

Если же речь о выплате купонов при отсутствии дефолта облигаций, к которым привязана нота, то надо выбирать облигации компаний системной значимости. И проверять их юрисдикцию, чтобы не получилось, что нота привязана к Сбербанку, но украинскому, например.

Дополнительно стоит проверить, котируется ли нота на российском рынке (такие exchange-traded notes уже появились на нашем рынке). Если да - можно пробовать купить уже выпущенную ноту на вторичном рынке по цене ниже номинала и дополнительно заработать. В ноты можно инвестировать и через ИИС. Помните, что купон но ноте, как и любой иной финансовый результат, в отличие от облигаций подлежит налогообложению 13%.

Вход в структурные продукты возможен с суммой ниже 100 тыс., но бывает порог выше.

Еще вариант - с купонными выплатами . Оно бывает либо с фиксированными выплатами, либо представляет собой сочетание фиксированной выплаты и участия в приросте базового актива, к которому привязана программа ИСЖ. Конечно, купон + участие в росте меньше похожи на депозит из-за большей неопределенности, но зато могут дать большую прибыль на выходе. ИСЖ будет альтернативой депозиту, если выбирать надежную страховую компанию, а также если вам будет комфортно заморозить деньги на срок 3-7 лет, чаще всего это пять лет. Но зато данный инструмент имеет налоговые льготы: взносы в такой продукт подлежат социальному налоговому вычету, если программа на пять лет и более (но не более 120 тыс. рублей в год), а прибыль по такому инструменту облагается налогом в 13% лишь с превышения ставки рефинансирования (то есть если по программе доходность будет 9%, а ставка - 9,25%, то прибыль не будет облагаться налогом). Дополнительный плюс - рисковая защита, а также защита капитала от деления при разводе и обращения взыскания на имущество, быстрое наследование без шести месяцев вхождения в наследство.

Вход в подобные программы может составлять около 300 тыс., но зависит от компании.

Есть еще вариант рублёвого депозита - это купонное доверительное управление , но такой вариант подходит для накоплений в несколько миллионов рублей, как правило. Здесь нет фиксированной доходности и купона, просто ежеквартально, в зависимости от результата, инвестору выплачивается некоторый доход. Плюс к нему добавляется прирост капитала под управлением. Но помните, что с выплачиваемого дохода и с прироста с вас спишут 13%.

Порог входа - несколько миллионов рублей, зависит от компании.

Есть более рискованные варианты - инвестиции в микрофинансовые компании или займы бизнесу , в частности, через сервисы «Альфа-поток», Starttrack. Вы предоставляете на определенный срок сумму под указанный процент, обычно от трех месяцев, под 20% годовых (бывает и выше). Если с бизнесом заемщика все будет стабильно, то вы получите назад 100% вложенной суммы и проценты.

Порог входа для частных инвесторов в микрофинансовые компании - 1,5 млн рублей. А в сервисы наподобие Starttrack - от 100 тыс. рублей. По ликвидности, то есть возможности досрочно изъять сумму, возможны варианты: в микрофинансовых компаниях может быть предусмотрена возможность забрать часть досрочно без потери процентов. В займах на несколько месяцев, как правило, предполагается, что вы не требуете выплаты досрочно.

С дохода придется заплатить 13%, но даже за вычетом налога доходность привлекательна. Правда, этот вид альтернативы депозиту агрессивный, поэтому весь капитал в такие инструменты размещать будет рискованно.

Ну и классический вариант - купить недвижимость и сдавать в аренду . Все бы хорошо, но порог входа в этот вариант выше, чем во все вышеперечисленные, по ликвидности недвижимость уступает практически всем ранее рассмотренным вариантам. Здесь также нет гарантии арендного дохода (можно не сдать или лишиться арендатора), здесь высокие затраты на содержание (налог на имущество, траты на ремонт, страховки, плюс еще может быть ипотека). И, ко всему прочему, с дохода нужно платить 13%, или оформлять ИП и платить 6%/15%, или купить патент. И, если вы не планируете продавать недвижимость, есть риски, что рентная доходность не выйдет за рамки 4-5% годовых, что ниже всего вышеуказанного. Плюс из-за порога входа портфель из разных объектов недвижимости не каждый купит, а портфель из облигаций - вполне.

Иными словами, рублевым депозитом можно не ограничиваться: есть и иные инструменты, которые могут давать регулярный доход и возврат вложенного капитала в конце срока. Остается лишь выбрать подходящие вам варианты.

Портал Банки.ру желает всем своим читателям и клиентам всегда осознанно и ответственно подходить к выбору финансовых продуктов и услуг. Полная информация о финансовых инструментах доступна в финансовом супермаркете Банки.ру.

Банковские депозиты являются самым популярным методов вложения имеющегося капитала. Основной причиной подобной популярности заключается в высоком уровне надежности банковских вкладов.

Не смотря на все плюсы этого метода вложения капитала, в настоящее время существуют альтернативы , которые заслуживают пристального внимания потенциальных инвесторов.

В качестве реальной альтернативы банковским депозитам можно рассматривать лишь те методы вложения капитала, которые позволяют получать более высокий доход, но при этом обладают сопоставимым уровнем надежности.

В настоящее время наличием вклада в кредитном учреждении может похвастаться большинство жителей развитых государств. Банковские вклады представляют собой самый распространенный метод пассивного инвестирования. Среди преимуществ такого инвестирования следует отметить высокую надежность, стабильный, хоть и не высокий, уровень дохода, а также отсутствие необходимости разбираться в особенностях финансового рынка.

Не смотря на огромное количество достоинств банковских вкладов, они обладают целым рядом рисков:

Не смотря на огромное количество достоинств банковских вкладов, они обладают целым рядом рисков:

- Инфляция. Если в стране наблюдается высокий уровень инфляции, то банковский депозит можно рассматривать не как метод получения дохода, а как способ сохранения имеющегося капитала.

- Банкротство кредитной организации. В случае банкротства банка вкладчики могут рассчитывать на компенсацию лишь суммы гарантированной государством. За последние несколько лет ЦБ лишил лицензии большое количество отечественных банков. По этой причине риск банкротства выбранной кредитной организации является довольно высоким.

- Риск мошенничества. На отечественном рынке присутствует множество нечистых на руку финансовых учреждений, которые обманывают своих клиентов при помощи скрытых платежей и т.д.

Единственным методом свести к минимуму описанные выше риски является выбор надежной финансовой организации, которая обладает хорошей репутацией. При этом, следует помнить, что ставки по вкладам в самых надежных кредитных учреждениях являются относительно невысокими. По этой причине избежать риска инфляции вам не удастся.

Анализируя все сказанное выше, становится очевидной необходимость в альтернативе банковским депозитам.

Анализируя все сказанное выше, становится очевидной необходимость в альтернативе банковским депозитам.

Инвестиции в недвижимость как альтернатива банковским депозитам

В настоящее время именно – лучшая альтернатива банковским депозитам. Если вы приняли решение отказаться от банковских вкладов и надумали инвестировать в недвижимость, то вы можете воспользоваться следующими методами:

- Покупка готовой недвижимости для последующей продажи или сдачи в аренду.

- Вложение имеющегося капитала в жилье на этапе строительства.

- Вложение капитала в долевое строительство различных объектов недвижимости.

Согласно имеющейся статистики, не смотря на временные колебания стоимости недвижимости со временем она становится дороже. Таким образом, инвестиции в недвижимость практически не уступают по уровню надежности банковским вкладам, а по уровню потенциальной прибыльности значительно превосходят их.

Большая часть инвесторов выбирает вложение в недвижимость в качестве альтернативы банковским депозитам благодаря тому, что этот метод не подвержен влиянию негативных факторов, таких как:

- Гиперинфляция.

- Снижение стоимости с течением времени.

Если вы решили инвестировать свой капитал в недвижимость, то вам следует помнить, что этот метод инвестиций подвержен следующим экономическим рискам:

Если вы решили инвестировать свой капитал в недвижимость, то вам следует помнить, что этот метод инвестиций подвержен следующим экономическим рискам:

- Снижение покупательной способности жителей нашей страны.

- Снижение деловой активности.

- Увеличение уровня конкуренции на рынке недвижимости.

- Рост расходов на эксплуатацию.

Эти факторы следует в обязательном порядке принимать во внимание при выборе недвижимости для вложения капитала.

Как было сказано выше, инвестиции в недвижимость – прекрасная альтернатива банковским депозитам. Среди преимуществ вложения имеющегося капитал в недвижимость следует отметить:

- Доходы от объектов недвижимости значительно лучше защищены от инфляции.

- Объект недвижимости будет принадлежать вкладчику до момента его продажи. При этом, своего вклада клиент может частично лишиться при банкротстве кредитного учреждения.

- Прибыльность от инвестиций в недвижимость в долгосрочной перспективе значительно выше, чем у банковских вкладов.

- Приобретенные объекты недвижимости не теряют в цене с течением времени, а реальная стоимость банковского депозита может уменьшаться из-за инфляции.

Применять инвестиции в недвижимость в качестве альтернативы депозитам можно лишь в том случае, если вы обладаете необходимыми знаниями для выбора подходящего объекта.

Низкие ставки по депозитам заставили граждан искать альтернативные варианты вложения своих сбережений с низким риском. Какие варианты можно найти на фондовом рынке?

Традиционно банковский вклад является самым надежным видом сбережений. Едва обгоняя инфляцию, он, по крайней мере, способен сохранить покупательскую способность накоплений, а риск отзыва лицензии у банка нивелируется наличием системы страхования в лице АСВ.

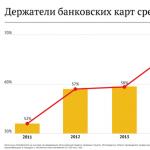

Однако в условиях тренда на снижение ключевой ставки держать деньги под пусть и фактически безрисковый, но все же низкий процент становится все менее выгодным. Неудивительно, что ЦБ и профучастники в последние годы стабильный рост интереса населения к облигационному рынку – как государственных (всевозможные виды ОФЗ), так и корпоративных бумаг.

Для отхода от депозитов нужен простой и надежный финансовый инструмент, на роль которого подходят , которые предлагают крупнейшие отечественные банки (Сбербанк, ВТБ24 и другие) а также облигации федерального займа, размещающиеся на бирже.

«Многие вчерашние вкладчики делают выбор в пользу ОФЗ , поскольку это понятный инструмент, выглядящий на данный момент привлекательнее вкладов и по доходности, и по рискам. Мизерная вероятность дефолта эмитента и возможность просчитать финансовый результат вплоть до погашения делает ОФЗ одними из самых привлекательных инструментов на рынке ценных бумаг для частных инвесторов», – объясняет инвестиционный стратег «БКС Премьер» Александр Бахтин.

Например, по облигациям Минфина ОФЗ-ПД [с постоянным купонным доходом – Ред.] с периодом погашения в 2021 году сейчас можно рассчитывать на доходность к погашению на уровне 7,9-8,1%. «Более длинные облигации в текущих условиях имеют высокий риск, поскольку существует вероятность введения санкций на новые выпуски госдолга в ноябре. Если не будет усугубления санкций, ОФЗ-ПД с периодом погашения в 2021 году могут принести порядка 12-15% уже на горизонте года», – уверен аналитик ИК «Фридом Финанс» Валерий Безуглов.

Бахтин предлагает максимизировать доходность вложений, купив ОФЗ на , что при соблюдении несложных условий позволит дополнительно к доходу от гособлигаций ежегодно получать до 52 тысяч рублей в виде налогового вычета (ИИС первого типа).

«Можно покупать и облигации крупнейших эмитентов, надежность которых не вызывает сомнений – трудно представить, что государство допустит финансовую несостоятельность, к примеру, «Газпрома», «Роснефти» или Сбербанка. Да и в целом, если вы доверяете, скажем, Сбербанку или Газпромбанку, не логичнее ли вместо депозита купить их же облигации и заработать пару процентных пунктов дополнительной доходности? Если срочно понадобились средства, облигации можно в любой момент продать», – пишет аналитик ГК «Финам» Алексей Ковалев.

Эксперт предупреждает, что если вам понадобились средства с классического депозита (по тем, где возможно частичное снятие, а процентные ставки ниже), его придется закрыть, потеряв почти весь накопленный процентный доход. В случае же облигаций можно продать лишь часть портфеля и сохранить накопленный купонный доход.

Валютные вклады VS евробонды

Если искать валютную доходность, то по валютным вкладам можно рассчитывать на ставку в районе 2,5-3% для долларов, и на 1-2% по евро , однако ввиду анонса новых антироссийских санкций растет риск принудительной конвертации валютных вкладов в рублевые. Эту тему неоднократно поднимали в СМИ со на главу ВТБ Андрея Костина. И хотя председатель ЦБ Эльвира Набиуллина подобную идею, сбрасывать со счетов такой вариант развития событий не стоит.

Есть ли альтернатива валютным вкладам, но на фондовом рынке? «С валютными инструментами ситуация примерно такая же – доходность облигаций примерно на два процентных пункта выше доходности вкладов. Скажем, в августе номинированные в долларах российские государственные облигации торговались с доходностью к погашению выше 4%, доходности самых высокорейтинговых отечественных банковских евробондов были в диапазоне 5-6% годовых. И это при том, что ставки по долларовым депозитам в российских банках были на уровне 2% годовых», – говорит Ковалев.

«Среди валютных инструментов стоит обратить внимание на корпоративных эмитенты с максимальным кредитным рейтингом, который соответствует суверенному (BBB-). К ним относятся еврооблигации «Газпрома» с погашением в 2022 году и доходностью к погашению на уровне 5%, «Газпромнефти» с погашением в 2022 году и доходностью к погашению 5,1%, а также короткие облигации РЖД с погашением в 2020 году, предлагающих доходность к погашению на уровне 4%. Покупать данные выпуски целесообразно при готовности сидеть до погашения. Более того, при нормализации внешних условий стоит рассчитывать также и на рост тела, что позволит увеличить доходность вложений», – советует Безуглов.