Аккредитив — универсальный инструмент для международных расчётов. Применение документарного аккредитива в международных расчетах

Расчеты платежными поручениями, требованиями и инкассо относительно ненадежны, поскольку их осуществление часто зависит от финансового состояния плательщиков. Поэтому такие способы платежа с партнерами, чье финансовое состояние не известно или нет уверенности в их надежности, обычно требуют предоставления дополнительных банковских гарантий.

Аккредитивная форма расчетов практически может исключить риск неплатежеспособности или непорядочности партнера , поскольку платеж гарантируется отдельным выдаваемым банком письменным документом (аккредитивом), который представляет должным образом оформленное и подписанное руководством банка письмо. В этом письме банк принимает на себя обязательства платить указанную в нем сумму, или осуществить акцепт векселей (тратт) с последующей их оплатой или досрочным выкупом (негоциацией), против предоставления продавцом, поставщиком, подрядчиком, лизингополучателем и т.д. коммерческих документов, подтверждающих исполнение либо своих обязательств, либо наступивших событий. При этом банк гарантирует платежи независимо от финансового состояния плательщика.

Аккредитив выдается (открывается) банком по обращению и за счет плательщика. Его стоимость зависит от суммы, на которую он открыт, способа оплаты, срока действия, финансового состояния плательщика, наличия у плательщика необходимых средств или предоставления плательщику кредита (покрытия аккредитива). Таким образом, аккредитив является обособленной от других договоров сделкой, стороны которой имеют дело не с товарами и услугами, а только с документами.

В этом разделе будут рассмотрены, в основном, документарные аккредитивы, платежи с которых осуществляются против предоставления получателями средств комплектов коммерческих документов, подтверждающих выполнение ими своих обязательств по контрактам.

Расчеты аккредитивами в международной торговле

Порядок международных расчетов аккредитивами регулируется "Международными правилами и обычаями для документарных аккредитивов". Публикация Международной торговой палаты (МТП) №500 в редакции 1993 года.

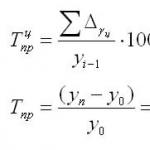

Для понимания принципов расчета аккредитивами приведена упрощенная Схема №3.

В этом разделе будет рассмотрен расчет документарными аккредитивами против товарных поставок. Расчет с акцептом векселей и тратт будет рассмотрен в подразделе, посвященном расчетам при коммерческих кредитах с рассрочками платежей.

В срок, установленный в контракте, покупатель обращается в свой банк с просьбой открыть аккредитив в пользу продавца, являющегося получателем денег. Банк, открывающий аккредитив, называемый банком-эмитентом , согласовывает с покупателем условия будущего аккредитива, включая стоимость услуг банков, участвующих в расчетах. Само содержание аккредитива должно строго соответствовать условиям, содержащимся в подписанном сторонами контракте купли-продажи или в другом договоре.

Контрактом может быть предусмотрено открытие отзывного , что крайне редко, или безотзывного аккредитива. При отсутствии в аккредитиве такого указания, в международной практике он считается безотзывным .

Все виды аккредитивов должны ясно указывать, исполняются ли они путем платежа наличных средств (безналичным переводом), либо платежа с рассрочкой с начислением или без начисления процентов, с акцептом и негоциацией тратт.

Если аккредитивом не предусмотрено, что он исполняется банком-эмитентом, то в нем должен быть указан назначенный исполняющий банк.

Банк-эмитент направляет аккредитив продавцу или получателю средств (бенефициару) обычно через авизующий банк, и, если этот банк принял на себя такие функции, он с разумной тщательностью проверяет по внешним признакам подлинность аккредитива, авизует его (подтверждает свое участие в расчетной операции), делая на нем соответствующую пометку, и направляет продавцу или получателю денег (бенефициару). Если банк по каким-либо причинам не может авизовать аккредитив, он должен немедленно информировать об этом банк-эмитент.

Следует иметь в виду, что бенефициарами могут быть не только сам продавец, но и другие, указанные им фирмы.

Схема № 1

Продавец, в свою очередь, тщательно проверяет содержание аккредитива на соответствие условиям подписанного контракта и, убедившись в таком соответствии, поставляет товар и направляет в авизующий банк документы, подтверждающие выполнение контрактных обязательств.*

Авизующий банк проверяет внешнее соответствие полученных от продавца документов условиям аккредитива и передает их банку-эмитенту.

Банк-эмитент, со своей стороны, проверяет полученные документы и, убедившись в их соответствии условиям аккредитива, производит платеж, извещает авизующий банк о произведенном платеже, который, в свою очередь, информирует продавца (бенефициара) о зачислении на его счет суммы за осуществленную поставку товара.

Продавцом и покупателем может быть избран несколько иной вариант платежа, когда банк-эмитент назначает другой банк-корреспондент исполняющим банком. Это условие контракта должно найти отражение в направленном покупателем в банк-эмитент заявлении об открытии аккредитива.

В этом случае банк-эмитент и исполняющий банк должны договориться о способе покрытия аккредитива путем дебетования корсчета банка эмитента в исполняющем банке или кредитования корсчета исполняющего банка в банке эмитенте.

При таком варианте исполняющий банк проверяет соответствие полученных от продавца документов условиям аккредитива, сам производит зачисление средств на счет продавца (бенефициара) и списывает соответствующую сумму со счета банка покупателя.

Все банки, участвующие в расчетах аккредитивами, применяют самые современные средства быстрой связи.

Безотзывные аккредитивы

В коммерческой практике в подавляющем большинстве случаев применяются " безотзывные аккредитивы " , которые не могут быть аннулированы покупателем до конца указанного в них срока действия. Они объединяют в себе обязательство банка-эмитента произвести платеж и гарантировать его при любом финансовом состоянии покупателя.

Подтвержденные аккредитивы

Продавцы, осуществляющие экспорт в страны с неустойчивыми экономическими системами, где нередки банкротства даже крупных банков, или с нестабильными политическими системами, при которых возможно возникновение обстоятельств, связанных с межнациональными конфликтами и трудно предсказуемой политикой правительств, опасаются неплатежеспособности банков-эмитентов безотзывных аккредитивов. Поэтому они включают в условия контрактов требование, чтобы покупатели открывали " безотзывные и подтвержденные аккредитивы " . Такие аккредитивы подтверждаются другими банками, которые берут на себя обязательства осуществлять платежи в случае неплатежеспособности банков-эмитентов или при возникновении непредвиденных обстоятельств политического и экономического характера.

Для подтверждения безотзывных аккредитивов могут быть привлечены как надежные банки стран экспортеров, так и третьих стран со стабильными режимами. Естественно, что такие аккредитивы дороже, чем просто безотзывные аккредитивы, но часто цель оправдывает средства.

Переводные (трансферабельные) аккредитивы

Если продавец заинтересован как можно быстрее расплатиться со своими кредиторами, например, с поставщиками сырья, комплектующих изделий, электроэнергии и т. д., он может оговорить в контракте обязательство покупателя открыть трансферабельный (переводной) аккредитив, предусматривающий платежи всей или части суммы аккредитива разным бенефициарам. Тогда покупателю в своем заявлении на открытие аккредитива необходимо оговорить, что открываемый аккредитив должен быть трансферабельным , указать реквизиты бенефициаров и получаемые ими суммы.

Резервные аккредитивы

Они применяются для гарантирования платежей в случае наступления или ненаступления определенного в нем события, то есть они очень похожи на банковские гарантии, но более универсальны тем, что могут предусматривать не только перевод средств, но и акцепт платежных обязательств.

Револьверные аккредитивы

Аккредитив – относительно дорогой способ платежа. Стоимость услуг банков зависит от вида аккредитива, суммы, на которую открыт аккредитив и срока действия аккредитива. В тех случаях, когда контракт предусматривает несколько примерно равных по стоимости поставок товаров, стороны обычно договариваются об открытии револьверного аккредитива на весь период поставок, на сумму, примерно равную стоимости одной поставки при условии, что после оплаты каждой поставки на аккредитиве восстанавливается первоначальная сумма.

Порядок платежей револьверными аккредитивами не предусмотрен "Унифицированными правилами … " (МТП №500 ред. 1993г.). Поэтому стороны в дополнение к "Унифицированным правилам … " должны согласовывать с банками особые условия для револьверного аккредитива.

Револьверные аккредитивы обычно открываются безотзывными, они могут также быть подтвержденными и трансферабельными. В обязательства банка, эмитирующего револьверный аккредитив, могут входить: выплата наличными (то есть безналичным переводом, но немедленно против коммерческих документов), акцепт векселей или тратт продавца, платежи по траттам в установленные в них сроки или их негоциация, то есть досрочный выкуп с дисконтом.

В условиях револьверного аккредитива всегда указывается величина восстанавливаемой после каждой выплаты суммы и предельная общая сумма всех выплат. С тем, чтобы избежать затруднений в оплате отдельных партий товаров, стоимость которых может отличаться из-за разной комплектации, различий в количестве товара и т.д., в условиях револьверных аккредитивов обычно, указывается, что величина восстанавливаемой суммы, может колебаться в определенных пределах, например ±10%.

Общие допущения для аккредитивов

"Унифицированные правила и обычаи документарных аккредитивов" МТП №500 предусматривают следующие общие допущения:

В условиях аккредитива могут применяться слова "около", "приблизительно" и другие аналогичного смысла, употребляемые в отношении суммы аккредитива, количества или цены товара. Такие оговорки допускают разницу перечисленных параметров ± 10%.

Если в аккредитиве не содержится вышеперечисленных выражений и прямо не оговорено, что указанное в нем количество товара не может быть превышено или уменьшено, то допускается отклонение на ± 5%, но всегда при условии, что общая сумма требований по аккредитиву не будет превышать его предельную сумму. Точно указанное количество товара и его единичная цена не могут быть уменьшены.

Если в аккредитиве не предусмотрено иное, то разрешается частичная отгрузка.

Если аккредитивом предусматривается отгрузка частями в установленные сроки, то он не может быть использован для оплаты других частей в другие сроки.

Все аккредитивы должны предусматривать дату и место истечения срока предоставления документов для оплаты, акцепта, или негоциации.

Если в аккредитиве не указан срок предоставления транспортных документов, банки будут отказывать в приеме документов позднее 21 дня со дня фактической отгрузки товаров с учетом банковских рабочих дней. (Подробнее следует смотреть МТП №500).

Расчеты аккредитивами во внутрироссийской торговле регулируются Положением ЦБ РФ от 08.09.2000 г. №120-П.

Ниже даны извлечения из вышеуказанного Положения, дающие общее понятие принципов аккредитивной формы расчетов с комментариями.

Аккредитив – принимаемое по поручению плательщика обязательство банка произвести или предоставить другому банку полномочия произвести платежи в пользу Получателя по предъявлению им документов, соответствующих приведенному в нем перечню.

Платежи по аккредитивам производятся только в безналичной форме.

При покрытом аккредитиве (депонированном) Банк-эмитент (см. Схему №3) за счет плательщика или в счет предоставленного ему кредита перечисляет на счет Исполняющего банка сумму на срок действия аккредитива.

При непокрытом аккредитиве (гарантированном) Банк-эмитент предоставляет Исполняющему банку право списывать с его счета суммы платежей в согласованном между банками порядке.

Условиями аккредитива может быть предусмотрен его акцепт плательщиком или уполномоченным им лицом.

Аккредитивы могут быть отзывные, которые могут быть аннулированы без согласия на это получателей средств, и безотзывные, аннуляция которых без согласия получателей средств невозможна.

При отсутствии в тексте аккредитива указания на его безотзывность он считается (в противоположность международным правилам) отзывным.

В условиях основных договоров (контрактов) должны содержаться следующие сведения, касающиеся применения аккредитивов:

наименование Банка-эмитента, Банка-получателя и самого получателя средств;

сумма аккредитива;

вид аккредитива (отзывный, безотзывный, депонированный, кредитовый);

способ извещения получателя об его открытии;

способ сообщения плательщику о номере счета для депонирования счета в исполняющем банке;

полный перечень документов, предоставляемых получателем средств;

сроки действия аккредитива и сроки предоставления документов, подтверждающих поставку товаров, выполнение работ, предоставление услуг;

условия оплаты (с акцептом, без акцепта плательщиком);

ответственность за ненадлежащее исполнение обязательств.

В основном договоре может быть предусмотрено право Банка-эмитента обратиться с просьбой к исполняющему банку подтвердить безотзывный аккредитив.

Все виды аккредитивов допускают частичные платежи, то есть платежи за отдельные партии товаров, части выполненных работ и предоставленных услуг.

Платежи по аккредитивам (в отличие от международных условий и обычаев) предназначены для расчетов с одним получателем.

За нарушения, допущенные при аккредитивной форме расчетов банки (в отличие от международных условий и обычаев) несут ответственность. Так, исполняющий банк обязан проверить соответствие предъявленных получателем платежных документов и, в частности, соответствие подписей и оттисков печатей, содержащимся в картотеке банка образцам.

Порядок работы с аккредитивами в Банке-эмитенте и Исполняющем банке не излагается, поскольку относится к межбанковским операциям.

Сопоставление "Унифицированных условий и обычаев для документарных аккредитивов", разработанных Торговой Палатой Парижа №500с с Положением "О безналичных расчетах в РФ" показывает, что принятые ЦБ РФ правила, с одной стороны, ограничивают свободу расчетов, с другой, – повышают ответственность банков. Очевидно, в современных российских условиях это целесообразно, имея в виду еще значительный уровень криминализации нашей экономики.

Формулировка аккредитивной формы расчетов

В контракте купли-продажи может быть, например, приведена одна из следующих наиболее общих формулировок аккредитивной формы расчетов:

" Расчет за поставки товаров по настоящему контракту будет осуществлен с безотзывного (подтвержденного ) револьверного аккредитива , открываемого банком-эмитентом (официальное название банка ) в пользу покупателя (официальное название покупателя ) против предоставления им в исполняющий банк (официальное название исполняющего банка ) следующих документов :

основного товаросопроводительного документа;

чистого транспортного документа;

счета-фактуры;

сертификата транспортного страхования;

сертификата происхождения товара**).

Покупатель обязан открыть аккредитив за 10 дней до даты контрактного срока поставки первой партии товара . (Возможные варианты : через ___ дней после подписания Контракта ; в течение 10 дней с даты извещения продавца о начале изготовления товара и т . д .).

Аккредитив должен быть открыт сроком на 10 месяцев . Расходы за открытие аккредитива несет Покупатель , за продление – Продавец ".

Другие условия аккредитивов*

Покупатель в своем заявлении банку-эмитенту на открытие аккредитива должен в инструкции абсолютно точно переписать формулировку, содержащуюся в контракте. Следует стремиться к разумной краткости и конкретности платежных условий, однако, продавцы и покупатели, стремясь к защите своих коммерческих интересов, обычно включают в тексты контрактов дополнительные условия. Среди них, например, могут быть следующие:

валютная оговорка от обесценивания валют;

если в контракте нет ссылки на "Инкотермс 2000", указывается, что входит в цену;

указывается вид товара и единицы измерения его количества;

если аккредитив не револьверный, уточняется, допускает ли он частичную отгрузку товара.

В таких случаях продавец вынужден просить покупателя продлить действие аккредитива и подтверждать ему свое согласие на компенсацию связанных с таким продлением дополнительных затрат.

Кроме того, если любая из сторон договора и Банк-эмитент выдвигают дополнительные или специальные условия открытия и исполнения аккредитива, они согласовываются сторонами и включаются в формулировку платежей.

Конкретная ситуация

На возобновившихся переговорах были согласованны платежные условия, которыми было предусмотрено, что заказчик откроет безотзывный револьверный аккредитив на стоимость 3-х установок в течение 10 дней с даты извещения АОЗТ "Север" о готовности к поставке первых трех установок со сроком действия 1 месяц. Поставщик АОЗТ "Север" своевременно изготовил установки, известил заказчика о готовности первой партии к поставке и требовал открытия аккредитива с немедленным платежом. Однако заказчик заявил об ухудшении его финансового положения и невозможности, в связи с этим, открытия аккредитива. Вследствие того, что особые характеристики специального оборудования не позволили его продать другим покупателям, ОАО "Север" понесло значительные убытки, но продолжало вести переговоры с заказчиком, параллельно готовя иск в арбитраж. |

Тест к конкретной ситуации

Какую ошибку допустила компания ОАО "Север " в условиях аккредитива?

Возможные варианты ответа :

Компания ОАО "Север " должна была :

1. Настаивать на авансовой оплате в течение 3-х дней после извещения ОАО "Север " о готовности к поставке каждой партии установок .

2. Согласиться на получение аванса 10% при подписании контракта и предоставлении Заказчику отсрочки выплаты оставшихся 90% на год под гарантию местного банка .

3. Согласиться на получение аванса при подписании контракта и настаивать на открытии безотзывного , подтвержденного револьверного аккредитива до начала изготовления оборудования .

По положению «О безналичных расчётах в РФ» аккредитив - это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению его клиента (плательщика по контракту) произвести платежи в пользу поставщика (получателя средств) по предъявлении последним документов, соответствующих условиям аккредитива, или же предоставить полномочия другому банку (исполняющему банку) произвести такие платежи.

Для расчетов по аккредитиву характерно, что снятие денег со счета плательщика предшествует отправке товаров в его адрес. Это отличает аккредитивную форму от других форм расчетов, в частности от расчетов по инкассо. Платежи производятся банком плательщика (получателя товара) в соответствии с его поручением и за счет его средств или полученного им кредита против названных в аккредитивном поручении документов и при соблюдении других условий поручения, которые банк доводит до сведения стороны, уполномоченной на получение платежа. При этом деньги, числящиеся на аккредитиве, продолжают принадлежать получателю товаров и снимаются с аккредитива лишь после того, как продавец отправит указанные товары и представит в банк соответствующие документы.

Использование аккредитивной формы наиболее благоприятно для продавца товаров (получателя платежа). Расчеты по аккредитиву производятся по месту его нахождения, что приближает осуществление платежа по времени к моменту отгрузки товаров, способствуя ускорению оборачиваемости средств продавца. В свою очередь, несвоевременное открытие аккредитива плательщиком позволяет ему задержать поставку или даже отказаться от исполнения заключенного договора, ссылаясь на неплатежеспособность контрагента. Открытие же аккредитива придаст ему уверенность в том, что поставленный товар будет оплачен.

Стороны, участвующие в осуществлении операций по аккредитиву:

- приказодатель - импортер, покупатель, плательщик;

- бенефициар - экспортер, продавец, поставщик;

- банк-эмитент - банк, открывающий аккредитив в соответствии с заявлением приказодатсля и несущий обязательство по исполнению данного аккредитива в соответствии с его условиями;

- авизующий банк - банк, уполномоченный банком- эмитентом на передачу бенефициару аккредитива и/или изменений к нему, без обязательств с его стороны;

- исполняющий банк- банк, уполномоченный банком- эмитентом принять, проверить документы и исполнить аккредитив в соответствии с его условиями;

- подтверждающий банк - банк, принимающий на себя обязательство, в дополнение к обязательству банка- эмитента, по исполнению аккредитива в соответствии с его условиями;

- банк-трассат - банк, указанный в переводном векселе в качестве плательщика.

Расчеты аккредитивами осуществляются по определенной схеме (рис. 1).

Экспортер и импортер заключают между собой контракт (/), в котором указывают, что расчеты за поставленный товар будут производиться в форме документарного аккредитива. В контракте должен быть определен порядок платежа, т.е. четко и полно сформулированы условия будущего аккредитива. В контракте также указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлен платеж, сроки действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортера банку об открытии аккредитива.

Рис. 1.

После заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера (2). Получив извещение экспортера, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте (2). После оформления открытия аккредитива банк-эмитент направляет аккредитив иностранному банку, как правило банку, обслуживающему экспортера (4) - авизующему банку. Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортера об открытии и условиях аккредитива (5).

Экспортер проверяет соответствие условий аккредитива платежным условиям заключенного контракта. В случае несоответствия экспортер извещает авизующий банк о непринятии условий аккредитива и требовании их изменения. Если экспортер принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки (6). Получив от транспортной организации транспортные документы (7), экспортер представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк (8).

Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся в них реквизитов. Проверив документы, банк экспортера отсылает их банку-эмитенту (9) для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортеру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортера (10). На сумму платежа дебетуется счет импортера (11). Банк экспортера зачисляет выручку на счет экспортера (12).

Импортер, получив от банка-эмитента коммерческие документы (13), вступает во владение товаром.

Основные виды аккредитива:

- 1. Безотзывной - аккредитив ие может быть аннулирован без согласия банка-эмитента, подтверждающего банка и бенефициара (экспортера).

- 2. Отзывной - аккредитив может быть аннулирован.

Все аккредитивы должны ясно указывать, являются

ли они отзывными или безотзывными. При отсутствии такого указания аккредитив считается безотзывным. В практике чаще всего используются безотзывные аккредитивы.

3. Подтвержденный - с дополнительной гарантией платежа со стороны третьего банка, нс являющегося бан- ком-эмитентом.

Подтвержденный аккредитив используется в тех случаях, когда существует политический, экономический риск страны импортера и риск неплатежеспособности банка- импортера.

- 4. Неподтвержденный - без дополнительной гарантии платежа.

- 5. Переводной (трансферабельный) - аккредитив с возможностью его использования полностью или частично другими лицами (вторыми бенефициарами). Переводной аккредитив позволяет торговому посреднику передать свое право на получение средств с аккредитива клиента какому- либо поставщику и тем самым позволяет ему оформлять сделки с ограниченным использованием собственных средств.

- 6. В зависимости от наличия валютного покрытия могут быть покрытые аккредитивы, при которых банк-эмитент переводит валюту в сумме аккредитива исполняющему банку на срок действия своих обязательств с условием возможного использования этих денег для выплат по аккредитиву.

- 7. Непокрытые аккредитивы, при которых банк-эмитент переводит валюту в сумме аккредитива исполняющему банку после получения полного комплекта документов предусмотренных по аккредитиву.

- 8. Револьверный (возобновляемый) - открывается на часть стоимости контракта и постоянно возобновляется против комплекта документов. Револьверный аккредитив используется в случаях частичной поставки товара в течение определенного срока с последующей его оплатой за каждую партию.

- 9. Невозобновляемый - аккредитив, который прекращается с его исполнением.

Порядок расчетов по аккредитиву в законодательстве Российской Федерации в настоящее время определяется

Гражданским кодексом Российской Федерации (гл. 46 § 3 «Расчеты по аккредитиву»). В сфере внешней торговли расчеты по аккредитивам осуществляются также в соответствии с инструкцией Внешторгбанка СССР № 1 от 25 декабря 1985 г. «О порядке совершения банковских операций по международным расчетам».

В международной торговле выработаны и широко используются Унифицированные правила и обычаи для документарных аккредитивов (редакция 1993 г.), публикация Международной торговой палаты № 500, которые явились результатом многолетних усилий по систематизации международной торговой и банковской практики. Указанные Правила представляют собой частную (неофициальную) кодификацию и, в определенной мере, унификацию сложившихся на практике обычаев делового оборота.

Несмотря на то что аккредитив - достаточно надёжная форма международных расчётов, у него существуют недостатки. Использование аккредитива в расчетах наиболее выгодно экспортеру, который получает безусловную гарантию платежа до начала отгрузки товара. При этом получение платежа по аккредитиву (при условии выполнения экспортером условий аккредитива и представления в банк указанных в нем документов) не связано с согласием покупателя на оплату.

Однако для экспортеров аккредитив является наиболее сложной формой расчетов: получение платежа с аккредитива связано с точным соблюдением его условий, правильным оформлением и своевременным представлением в банк документов, указанных в аккредитиве. Контролируя соблюдение условий аккредитива и представленные документы, банки защищают интересы покупателя, действуя на основе его инструкций.

Недостатком аккредитивной формы расчетов является сложный документооборот и задержки в движении ДОкумснтов, связанные с контролем документов в банках и их пересылкой между банками.

Аккредитив — финансовый термин, обозначающий один из видов платежных инструментов, предназначенных для произведения расчетов между участниками экспортно-импортных сделок.

На сегодняшний день аккредитив признан финансистами всего мира самым универсальным способом расчетов во внешнеэкономической деятельности.

Разберёмся, что же представляет собой эта форма расчёта в ВЭД.

Расчёты по аккредитиву и его применение в ВЭД

Аккредитивная форма расчёта позволяет решить бизнесмену несколько задач сразу. Аккредитив гарантирует:

Аккредитивная форма расчёта позволяет решить бизнесмену несколько задач сразу. Аккредитив гарантирует:

- Минимизацию возможных юридических рисков, которые могут возникнуть по незнанию норм международного законодательства;

- Дополнительную страховку от непорядочных партнёров по внешнеторговой сделке.

Приведём конкретный пример, характеризующий аккредитив, как инструмент, гарантирующий юридическую безопасность внешнеторговой сделки:

- Начальный этап международной сделки . Предположим, что предприниматель из России решил приобрести у немецкой фирмы мебель (сантехнику, обои и любые другие товары). Цены и условия стороны согласовали и заключили контракт в рамках законодательства государства продавца или покупателя. Одна из сторон может не владеть этой законодательной базой, не иметь представления о возможных «подводных камнях» и лазеек в законах. А отсутствие грамотных юристов повышает риски возникновения злоупотреблений.

- Следующий этап . Не менее рискованной может стать и вторая часть сделки, когда происходит доставка товара.

Возможны два варианта развития событий:

- немецкие партнёры отправляют мебель, несмотря на то, что продукция может быть не оплачена;

- наш предприниматель оплачивает партию товара авансом при отсутствии гарантий, что мебель будет благополучно доставлена в срок и в надлежащем виде.

Российские компании, имеющие опыт работы с международными партнёрами, на основе долговременного сотрудничества способны достигнуть соглашения об оплате продукции по факту её поставки.

Однако у начинающих предприятий нет никаких шансов найти зарубежную компанию, которая была бы согласна работать на подобных условиях.

Кроме того, оплата авансом невыгодна и далеко не безопасна и для самих начинающих участников ВЭД, делающих первые шаги на иностранных рынках.

Так как выйти из столь сложной ситуации с немецкой мебелью? Безусловно, какая-то из сторон должна пойти навстречу другой, иначе сделка будет сорвана. Вот здесь и можно оценить универсальность аккредитива как инструмента международных расчётов.

Банковский аккредитив — что это такое и как по нему производится оплата

Аккредитивы называют документраными, так как кредитные организации выполняют операции не с товарами, а с документами по сделке.

Квалифицированные сотрудники банка обеспечат предсказуемость и упорядоченность выполнения контрактных обязательств.

Аккредитивы называют документраными, так как кредитные организации выполняют операции не с товарами, а с документами по сделке.

Квалифицированные сотрудники банка обеспечат предсказуемость и упорядоченность выполнения контрактных обязательств.

Вернёмся к мебели. Как быть нашему предпринимателю? Ему нужно обратиться в отечественный банк с просьбой об открытии аккредитива в пользу немецкого продавца по контракту.

Работники банка предложат предпринимателю заполнить заявление на аккредитив, в котором должна быть указана следующая информация:

- наименование (компании-продавца мебели из Германии);

- вид аккредитива (чаще всего используется подтверждённый аккредитив);

- когда аккредитив должен быть открыт и дату окончания срока его действия;

- дата и место отгрузки мебели и её доставки, а так же другие необходимые сведения.

Кроме того, в заявлении нужно обозначить перечень документов, которые немецкий поставщик обязан предоставить в банк для того, чтобы была совершена оплата аккредитивом.

Естественно, количество документов, включенных в данный перечень, зависит от уровня доверия между сторонами (продавцом и покупателем) – чем он ниже, тем больше бумаг, сюда могут входить и , одним из которых является коносамент. Список может пополниться сертификатами происхождения и/или качества, страховым полисом и т.п. Обычно хватает (счёт-фактуры, используемой во внешнеторговых сделках) и транспортной накладной.

В операциях по аккредитиву участвуют зарубежные банки.

Банк немецких партнёров, который может стать подтверждающим, исполняющим и авизующим (извещающим) банком. Если кредитная организация немецкого продавца не имеет корреспондентских отношений с банком нашего предпринимателя, то банк продавца (экспортёра) выполняет только авизующую функцию.

Исполняющим и подтверждающим банком может стать другой зарубежный банк, при условии, что помимо корреспондентских отношений с банком-эмитентом, он лимитировал возможные кредитные риски при операциях по аккредитиву с банком-эмитентом. Обычно эта роль достается довольно крупным и известным за границей банкам.

Если немецкий поставщик (экспортёр) сомневается в кредитоспособности банка-эмитента нашего предпринимателя (импортёра), то экспортёр имеет право потребовать от импортёра подтверждения аккредитива, выданного банком в России, известным ему сторонним банком. В таком случае, ответственность за выполнение обязательств по оплате аккредитива ляжет и на плечи этого стороннего банка наряду с российским банком.

Если немецкий поставщик (экспортёр) сомневается в кредитоспособности банка-эмитента нашего предпринимателя (импортёра), то экспортёр имеет право потребовать от импортёра подтверждения аккредитива, выданного банком в России, известным ему сторонним банком. В таком случае, ответственность за выполнение обязательств по оплате аккредитива ляжет и на плечи этого стороннего банка наряду с российским банком.

Таким образом, экспортёр из Германии получает извещение о том, что аккредитив в его пользу поступил, соглашается его принять и приступает к отгрузке мебели. Кроме того, экспортёр должен предоставить подтверждающему банку пакет документов, указанных в условиях аккредитива. Он получает оплату за них в течение пяти рабочих дней. То есть, один и тот же банк, оплативший документы, становится подтверждающим и исполняющим.

Заметим, когда сделка достигает этого этапа, продавец теряет к ней интерес. Мебель мчится в вагоне из Германии в Россию, возможно будет использована , но, в любом случае, его деньги им получены.

В исполняющий банк деньги от банка-эмитента из России, с которым расплатился наш предприниматель, поступают:

- по факту оплаты партнёру из Германии (аккредитив по требованию);

- по прошествии некоторого времени (обычно не более одного года, включая и срок аккредитива) при условии, что между банками есть соответствующий договор.

Последний вариант называется постфинансированием.

Постфинасирование особенно привлекательно для импортёра.

В этом случае, отечественный банк-эмитент получает отсрочку платежа от исполняющего банка, а наш предприниматель – отсрочку оплаты продукции от российского банка.

Аккредитив может быть использован в качестве инструмента оплаты, как разовых торговых сделок, так и метода финансирования внешнеторговых поставок, совершаемых на регулярной основе, в рамках выделенной кредитной линии.

Сколько это стоит?

Банки исполняют роль не только расчетно-кассовых центров, но и финансовых гарантов соблюдения сторонами своих обязательств по сделке. Такие услуги со стороны банков носят платный характер.

Поскольку каждая кредитная организация обслуживает клиентов на своих условиях, единого ценообразования не существует, стоимость аккредитива колеблется. Но приблизительно затраты могут выглядеть так:

- стоимость подтверждения в средних российских банках-эмитентах на срок действия аккредитива колеблется в районе 1,5%-4,25% годовых;

- возможные дополнительные расходы (в зависимости от тарифов конкретного банка) не более 1% годовых.

- стоимость финансирования — 3%-4,5% годовых на период финансирования.

Общая стоимость международного финансирования и подтверждения (ставки нельзя суммировать, так как каждая из них берётся на свой срок) не должна быть выше стоимости прямого кредитования в РФ.

Основные виды аккредитивов

На сегодня существуют несколько разновидностей аккредитива, использующихся в ВЭД. Перечислим их и кратко охарактеризуем каждый:

На сегодня существуют несколько разновидностей аккредитива, использующихся в ВЭД. Перечислим их и кратко охарактеризуем каждый:

- Отзывной аккредитив . Покупатель может отозвать его из банка или аннулировать. Но эта форма расчетов с 2007 года во внешнеэкономической деятельности не применяется, так как ставит одну из сторон коммерческого договора в явно невыгодное положение.

- Безотзывный аккредитив не может быть отозван из банка-эмитента или изменён без одобрения заинтересованных сторон. Безотзывный покрытый аккредитив является сегодня наиболее распространенным платежным инструментом.

- Аккредитив с красной оговоркой . В тех случаях, когда применяется этот вид аккредитива, платеж по нему в виде авансовой суммы может быть произведен до предоставления поставщиком в банк-эмитент документов на отгрузку товара.

- Покрытый аккредитив подразумевает предоставление банка-эмитента зарубежному банку-исполнителю аккредитива валютные средства, равные сумме открываемого аккредитива. Эти деньги можно использовать на протяжении всего срока аккредитива при условии, что они пойдут на выплаты по данному аккредитиву.

- Непокрытый аккредитив используется в тех случаях, когда банк-эмитент дает исполняющему банку право на списание аккредитивной суммы со своего корреспондентского счета. Сумма списывается, как возмещение средств, уплаченных исполняющим банком поставщику за поставку товаров по контракту.

- Подтвержденный аккредитив . Этот вид аккредитива подтверждается сторонним банком с разрешения банка-эмитента или по его поручению. Подтверждающий банк принимает обязательства по данному аккредитиву наряду с банком-эмитентом.

- Револьверный тип аккредитива используется в тех случаях, когда контракт на поставку товаров действует в течение длительного периода времени, а оплата за поставленные товары производятся частями за каждую их партию в отдельности.

- Циркулярный аккредитив позволяет клиенту получить по нему денежные средства в пределах указанной в нем суммы в любом банке, имеющем корреспондентские отношения с банком эмитентом.

- Резервный тип аккредитива , это, по сути, финансовый документ, выполняющий роль банковской гарантии в процессе финансирования крупных международных торговых контрактов.

Аккредитив — надёжный инструмент кредитования.

Преимущества документарного аккредитива

К плюсам такой формы финансирования внешнеэкономических контрактов состоят в следующих факторов:

- у поставщика всегда есть твердая гарантия платежа от своего банка;

- весь контроль за обязательствами сторон сделки в руках уполномоченных банков;

- необходимые финансовые средства не изымаются сторонами из хозяйственного оборота.

Недостатки аккредитивной формы расчётов

Аккредитив - это соглашение, в силу которого банк обязуется по просьбе клиента (импортера, приказодателя) произвести оплату документов третьему лицу (экспортеру, бенефициару, в пользу которого открыт аккредитив) или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов. Обязательство банка по аккредитиву является самостоятельным и не зависит от правоотношений сторон по коммерческому контракту. Это положение направлено на защиту интересов банков и их клиентов: экспортеру обеспечивает ограничение требований к оформлению документов и получению платежа только условиями аккредитива, импортеру - четкое выполнение экспортером всех условий аккредитива.

Российские предприятия и банки при осуществлении международных расчетов в форме документарного аккредитива руководствуются положениями «Унифицированных правил и обычаев для документарных аккредитивов» (публикация Международной торговой палаты № 525, редакция 1995 г.)

В расчетах по документарному аккредитиву участвуют:

Импортер (приказодатель), который обращается к банку с просьбой об открытии аккредитива;

Банк-эмитент, открывающий аккредитив (банк импортера);

Авизующий банк, которому поручается известить экспортера об открытии в его пользу аккредитива и передать ему текст аккредитива, удостоверив его подлинность (банк экспортера);

Экспортер - бенефициар, в пользу которого открыт аккредитив.

Схема расчетов по документарному аккредитиву:

Пояснения к схеме:

1. Импортер в оговоренные с экспортером сроки дает поручение (предоставляет заявление) своему банку об открытии аккредитива.

2. Банк импортера просит банк экспортера об открытии аккредитива в пользу соответствующего экспортера. Сразу или в обусловленные сроки переводит покрытие (сумму аккредитива) экспортеру через банк экспортера.

3. Извещение (авизование) экспортера об открытии аккредитива в его пользу.

4. Экспортер, проверив условия аккредитива, отправляет товар в адрес импортера.

5. Оформление и представление экспортером в свой банк комплекта документов, необходимых для получения платежа с аккредитива.

6. Товарораспорядительные и другие документы банк экспортера пересылает банку импортера.

7. Проверка банком импортера полученных документов и их оплата (при выполнении всех условий аккредитива деньги перечисляются на счет банка экспортера).

8. Выдача банком импортера оплаченных документов импортеру.

9. Зачисление банком экспортера сумму валютной выручки на счет экспортера.

Схема аккредитивной формы расчетов сводится к следующему. Импортер представляет в банк заявление на открытие аккредитива. Банк импортера, открывший аккредитив, направляет аккредитивное письмо одному из своих корреспондентов в стране экспортера, назначая его авизующим банком и поручая ему передать аккредитив бенефициару. После получения открытого в его пользу аккредитива (как обеспечения платежа товара) бенефициар производит отгрузку товара, представляет документы, как правило, в авизующий банк, который пересылает их для оплаты банку-эмитенту. После проверки правильности оформления документов банк, открывший аккредитив, производит их оплату. Если документ соответствует условиям аккредитива, банк переводит деньги согласно инструкциям авизующего банка и выдает документы импортеру, который получает товар. Поступившая выручка зачисляется на счет экспортера. В соответствии с условиями аккредитива в качестве банка, уполномоченного на оплату документов (исполняющий банк), может быть назначен и авизующий банк, который в этом случае производит оплату документов экспортеру в момент их представления в банк, а затем потребует возмещения произведенного платежа у банка-эмитента (по непокрытым аккредитивам). Обычно если у исполняющего банка и банка-эмитента нет взаимных корреспондентских счетов, то в расчетах принимает участие третий (рамбурсирующий) банк, в котором открыты корреспондентские счета указанных банков. При открытии аккредитива банк-эмитент дает инструкции (рамбурсное полномочие) рамбурсирующему банку оплачивать требования исполняющего банка в течение срока действия и в пределах суммы аккредитива.

Виды аккредитивов:

I. С точки зрения возможности изменения или аннулирования аккредитива банком-эмитентом (банком импортера):

1) безотзывный аккредитив - обязательство банка-эмитента не изменять и не аннулировать его без согласия заинтересованных сторон ранее срока его действия (30, 60, 180 дней). В течение этого времени экспортер представляет в банк указанные в поручении товарораспорядительные и другие документы. Без согласия экспортера и участвующих в этой операции банков аккредитив не может быть отозван или изменен. В заявлении об открытии аккредитива должно быть указано, является ли он безотзывным. В отсутствие такого указания аккредитив считается безотзывным;

2) отзывный, который может быть изменен или аннулирован банком-эмитентом в любой момент без предварительного уведомления бенефициара (экспортера).

II. С точки зрения дополнительных обязательств третьего банка по аккредитиву различаются подтвержденный и неподтвержденный аккредитивы.

1) Подтвержденный аккредитив - обязательство банка-эмитента не изменять и не аннулировать его, подкрепленное гарантией другого банка. Если банк-эмитент уполномочивает или просит другой банк подтвердить его безотзывный аккредитив, то такое подтверждение (если предусмотренные документы представлены и выполнены все условия аккредитива) означает твердое обязательство подтверждающего банка в дополнение к обязательству банка-эмитента по платежу, акцепту или негоциации тратты. За выполнение условий аккредитива отвечает банк-эмитент (импортера) и подтверждающий банк, который получает определенное вознаграждение.

2) Неподтвержденный аккредитив не предполагает обязательство авизующего банка (экспортера) гарантировать выполнение условий аккредитива. Но авизующий банк должен с разумной тщательностью проверить по внешним признакам подлинность аккредитива. Ответственность за выполнение обязательств несет только банк-эмитент (импортера).

III. С точки зрения возможности возобновления аккредитива применяются ролловерные (револьверные, возобновляемые) аккредитивы, которые открываются на часть стоимости контракта с условием восстановления первоначальной суммы аккредитива после его полного использования (за ряд комплектов документов) либо после представления каждого комплекта документов. Как правило, в тексте аккредитива указывается общая сумма, которую не может превысить совокупность обязательств по данному аккредитиву (т.е. минимальная сумма, ниже которой остаток на аккредитиве не должен сокращаться и подлежит пополнению). Используются при расчетах по контрактам на крупные суммы с регулярной отгрузкой товаров в течение длительного периода.

IV. С точки зрения возможности использования аккредитива вторыми бенефициарами (непосредственными поставщиками товара) различаются переводные (трансферабельные) аккредитивы. При комплектных поставках, осуществляемых субпоставщиками, по указанию бенефициара аккредитив может быть переведен полностью или частично вторым бенефициарам в стране последнего или в другой стране, т.е. банк по поручению первого экспортера производит оплату одному или нескольким вторым бенефициарам с этого аккредитива. Трансферабельный аккредитив переводится не более одного раза.

V. С точки зрения наличия валютного покрытия различаются покрытый и непокрытый аккредитивы. При открытии аккредитива с покрытием банк-эмитент переводит валюту в сумме аккредитива, как правило, авизующему банку (экспортера). К другим формам покрытия аккредитивов относятся депозитные и блокированные счета, страховые депозиты и т.д. В современных условиях преобладают непокрытые аккредитивы.

VI. С точки зрения возможностей реализации аккредитива различаются: аккредитивы с платежом против документов; акцептные аккредитивы, предусматривающие акцепт тратт банком-эмитентом (импортера) при условии выполнения всех требований аккредитива; аккредитивы с рассрочкой платежа; аккредитивы с негоциацией документов.

В отличие от документарного аккредитива денежный аккредитив - именной документ, содержащий поручение о выплате денег получателю в течение определенного срока при соблюдении указанных в нем условий.

Для импортера

Аккредитив - наиболее сложная и дорогостоящая форма расчетов. За выполнение аккредитивных операций (авизование, подтверждение, проверку документов, платеж) банки взимают более высокую комиссию, чем по другим формам расчетов, например инкассо. Кроме того, для открытия аккредитива импортер обычно прибегает к банковскому кредиту, платя за него процент, что удорожает эту форму расчетов.

Аккредитив ведет к иммобилизации и распылению капиталов импортера, т.к. он должен открыть аккредитив до получения и реализации товаров, но одновременно дает ему возможность контролировать (через банки) выполнение условий сделки экспортером.

Для экспортера

После авансовых платежей расчеты в форме аккредитива являются наиболее выгодными, так как это единственная форма расчетов (кроме гарантийных операций банков), содержащая обязательство банка произвести платеж. Таким образом, для экспортера безотзывный аккредитив имеет следующие преимущества по сравнению с инкассовой формой расчетов: надежность расчетов и гарантия своевременной оплаты товаров, так как ее осуществляет банк; быстрота получения платежа, если банк производит выплату немедленно после отгрузки товара против представления отгрузочных документов (в противном случае экспортер может получить кредит в своем банке в национальной валюте до получения платежа по аккредитиву); получение импортером разрешения на перевод валюты в страну экспортера при выставлении аккредитива в иностранной валюте.

Аккредитив - обязательство банка произвести по просьбе и в соответствии с указаниями импортера платеж экспортеру в пределах определенной суммы и срока и против товарораспределительных документов.

Аккредитив - это сделка, но сделка, обособленная от контракта купли-продажи. Получение денег по аккредитиву совершенно не связано с заключением контракта, следовательно стороны не имеют право включать в аккредитив условия по выполнению контракта. В контракте указывают вид аккредитива, срок, сумма и срок действия аккредитива и против каких документов выставляется.

Предоставляет большие гарантии для продавца, что он получит свои деньги. Это обязательство банка произвести платеж по указанию продавца в пределах определенной суммы и срока, а также против предусмотренных документов. Это деньги в обмен на документы, без которых покупатель не может распорядиться товаром(страховой полис, счет-фактура, коносамент и др.). Аккредитив защищает продавца от неплатежа, обеспечивает быстрое получение денег. Расходы по открытию аккредитива несет продавец.

Виды аккредитива:

1. отзывной или безотзывной (покупатель его отзывать не может, если только по согласию продавца). В межд. практике только безотзывные.

2. подтвержденный (гарантии обоих банков) или неподтвержденный (гарантии только того банка, где выставлен аккредитив)

3. покрытый - денежная сумма сразу перечисляется в банк в стране продавца.

4. не покрытый - не предполагает перевода денежных средств по его открытию.

5. трансферабельный (переводной) - дает право продавцу передавать свои права на получение денежных средств третьим лицам.

6. Револьверный аккредитив – позволяет получать деньги частями и постоянно пополняется в рамках определенной суммы. Продавец заинтересован, чтобы аккредитив был открыт как можно раньше и на длинный срок, а интересы покупателя противоположные, т.к. это замораживает его деньги.

Формы расчетов - это исторически сложившиеся в международной практике способы оформления, передачи, обработки платежных и товарораспорядительных документов и осуществление платежей. Выбор конкретной формы, в которой будут осуществляться расчеты по внешнеторговому контракту, определяется по соглашению сторон и фиксируется в разделе «Условия платежа внешнеторгового контракта».

Унифицированными правилами и обычаями для документарных аккредитивов (Париж, 1994).

Аккредитив - это твердое обязательство банка выплатить продавцу товара (работ, услуг, предметов интеллектуальной деятельности) строго определенную денежную сумму в определенной валюте в оговоренные сроки при своевременном представлении в банк заранее оговоренных документов, подтверждающих отгрузку товаров (услуг и т. д.), и точном выполнении условий, предусмотренных аккредитивом.

При аккредитивной форме расчетов обязательство платежа наряду с импортером принимает на себя банк, который открывает аккредитив.

Виды аккредитивов .

По виду обязательства (по степени ответственности банка) подразделяют на отзывные и безотзывные . Согласно Унифицированным правилам и обычаям для документарных аккредитивов последние должны иметь указание об отзывности. Если таковое отсутствует, то аккредитив считается безотзывным.

Отзывной аккредитив может быть в любой момент изменен или аннулирован импортером или открывшим аккредитив банком.

Безотзывной аккредитив представляет собой твердое обязательство банка перед экспортером по выполнению содержащихся в аккредитиве платежных инструкций. Он не может быть изменен или аннулирован досрочно, без согласия и экспортера, и других заинтересованных сторон. Безотзывные аккредитивы могут быть подтвержденными и неподтвержденными.

Подтвержденный аккредитив более надежный, так как к ответственности банка, открывшего аккредитив, дополняется ответственность другого банка, его подтверждающего. Им может быть авизующий и фактически исполняющий аккредитив банк или третий банк. Если банк, который оплачивает аккредитив по поручению банка-эмитента, не принимает на себя какую-либо ответственность за оплату товарных документов, аккредитив является неподтвержденным.

По способу обеспечения денежными ресурсами различают покрытые и непокрытые аккредитивы. Если банк предварительно переводит и предоставляет в распоряжение исполняющего банка денежные средства (покрытие) в сумме аккредитива на срок действия обязательства банка-эмитента с условием возможности их использования для выплат по аккредитиву, то данный аккредитив является покрытым. Если покрытие не предоставляется, то это - непокрытый аккредитив . В случае открытия непокрытого (гарантированного) аккредитива исполняющему банку предоставляется право списывать всю его сумму с ведущегося у него счета банка-эмитента. При этом покрытие аккредитива, т. е. предоставление в распоряжение исполняющего банка денежных средств для его оплаты, может обеспечиваться путем кредитования на сумму аккредитива корреспондентского счета исполняющего банка в банке-эмитенте или другом банке и путем открытия банком-эмитентом в исполняющем банке депозитов покрытия или страховых депозитов.

По возможности переадресации аккредитивы бывают трансферабельные (переводные), или переадресуемые, и нетрансферабельные (непереводные), или непереадресуемые. Если экспортер не является поставщиком продукции и имеет желание, чтобы часть платежей по аккредитиву была переведена в пользу субпоставщика, он договаривается об открытии в его пользу переводного аккредитива.

По возобновляемости бывают возобновляемые («револьверные») и невозобновляемые аккредитивы. Когда сумма аккредитива по мере выплаты (за серию отгрузок товара или за одну отгрузку в пределах суммы аккредитива) автоматически возобновляется в пределах общего установленного лимита и срока действия аккредитива, аккредитив является «револьверным» . Аккредитив бывает таковым в пределах срока и суммы.

В пределах срока предусматривается определенная сумма (лимит), в размере которой с аккредитива производятся выплаты. Особо оговаривается возможность использования в следующем периоде неиспользованного лимита.

В пределах суммы возобновляемость означает, что сумма аккредитива (лимит) восстанавливается по мере использования в течение определенного, установленного договором, срока. Как правило, в таких аккредитивах устанавливается предельная сумма. Особая разновидность аккредитива - аккредитивы «с красной оговоркой». Таковую может иметь любой вид аккредитива (отзывной, безотзывной, подтвержденный и т. д.). Он предусматривает выплату исполняющим банком экспортеру авансов до определенной суммы, которые могут быть использованы бенефициаром для закупки и оплаты предназначенного для экспортера товара (перед его отгрузкой покупателю). Банк выдает аванс против представления экспортером «обязательства совершить отгрузку». Открывая данный вид аккредитива, банк-эмитент обязуется возмещать исполняющему банку суммы выплаченных авансов даже в том случае, если отгрузка не была совершена. Банками данный вид аккредитива рассматривается как необеспеченный кредит и выдается редко.

Способы исполнения аккредитива. Существуют различные способы исполнения аккредитивов:

оплата аккредитива путем платежа с отсрочкой - наиболее невыгодна для экспортера, так как он заинтересован в быстром получении экспортной выручки;

исполнение аккредитива путем платежа по предъявлении - самый выгодный для экспортера и самый невыгодный для импортера способ исполнения, поскольку он связан с иммобилизацией средств;

реализация аккредитива путем акцепта тратт, обеспечивающая экспортеру быстрый платеж, а импортеру - отсрочку платежа;

реализация аккредитива путем негоциации, обеспечивающая экспортеру быстрый платеж, а импортеру - отсрочку платежа, но при этом возникает риск возможного отказа банка-эмитента от платежа вследствие расхождения в документации.