Агент автострахования – интересная современная профессия. Агент автострахования – интересная современная профессия Как заключить брокерский договор со страховой компанией

Сегодня лишь немногие российские граждане могут однозначно объяснить, кто такой страховой брокер и чем он занимается. Порой даже отдельные финансовые эксперты не в состоянии обозначить различия между брокером и страховой компанией. Причина такой неосведомленности заключается в крайне низкой представленности брокерских услуг на отечественном рынке.

Однако посредничество как бизнес с небольшими вложениями все больше интересует предпринимателей, а потому многие из них стараются выяснить, как стать страховым брокером. Вторым важным фактором, обуславливающим актуальность и перспективы брокерской деятельности, является снижение доверия граждан к страховым компаниям, что в свою очередь, вызывает повышение спроса на услуги независимых экспертов.

Кто такой страховой брокер?

Выбирая страховой продукт, любой потребитель стремится получить максимальную выгоду и защищенность при минимальных затратах. В то же время обычному человеку, не знающему особенностей рынка, сложно сориентироваться среди огромного количества страховщиков и узнать, какая из компаний гарантированно выполнит свои обязательства при наступлении страхового случая.

Разумеется, можно углубиться в чтение отзывов в интернете, посетить офисы данных организаций, но на это придется потратить не один день. Более того, все страховщики стараются приукрасить достоинства своих продуктов, скромно умалчивая о недостатках. В такой ситуации разумнее воспользоваться помощью независимого консультанта, который хорошо разбирается в страховом деле и может предоставить объективную информацию.

Страховой брокер - кто это простыми словами? Этот специалист выступает в роли посредника между страховщиками и потребителями: сотрудничая одновременно с десятками компаний, он может быстро проанализировать разные продукты и подобрать самый выгодный для клиента вид страхования.

Иногда брокеров сравнивают с агентами. Такое сравнение не совсем корректно: агент действует в интересах конкретной организации, продает только ее услуги и формально является ее работником. В свою очередь, страховые брокеры являются полностью независимыми предпринимателями и считают потребности клиентов первоочередными.

Особенности брокерского бизнеса

Основной задачей брокера является продажа услуг страхования. Суть данных услуг - аккумулирование взносов клиентов для последующего их использования при решении таких важных задач, как:- Компенсация вреда, причиненного неблагоприятными событиями;

- Начисление регулярной финансовой помощи страхователю, достигшему оговоренного возраста или утратившему трудоспособность;

- Организация оказания медицинской помощи;

- Накопление и инвестирование капитала.

Так как стать брокером страховых компаний? Строго говоря, новичку не нужно даже снимать офис и подбирать персонал: для старта достаточно заключить договоры о сотрудничестве с двумя-тремя страховщиками, открыть расчетный счет и начать искать клиентов. В целом эксперты считают, что портфель брокера необходимо составить из 7–12 страховых компаний с разными тарифами и условиями, причем 30% из них должны быть хорошо известными широкой аудитории.

При выборе партнеров важно также учитывать собственные интересы: доход брокера формируется из комиссионных вознаграждений, которые он получает от страховщиков при заключении договоров страхования. Премия, как правило, зависит от вида продукта и количества полисов, проданных посредником в течение месяца. Поэтому на начальном этапе новичок сможет рассчитывать лишь на комиссию в 15–20%.

Первые деньги начинающему страховому брокеру проще всего заработать на продаже востребованных продуктов - полисов ОСАГО. Разумеется, комиссия для них составляет всего 8–10%, но так можно очень быстро набрать базу клиентов, заслужить репутацию на страховом рынке и начать продвигать более дорогие услуги.

Достоинства и недостатки профессии

Профессия страхового брокера пока еще не получила широкого распространения на территории России, а потому начинающим предпринимателям сложно составить ясное представление о ее характерных особенностях. Тем не менее, ключевые достоинства этого вида деятельности очевидны:

- Последовательное развитие. Можно начать деятельность в качестве страхового агента, чтобы разобраться в тонкостях профессии и собрать клиентскую базу;

- Свободный график. Страховой брокер может начинать рабочий день в удобное для него время и устраивать отпуск по своему усмотрению;

- Неограниченный доход. Страховкой пользуются 30% граждан, поэтому заработок брокера теоретически ограничен лишь его физическими возможностями;

- Масштабирование бизнеса. Если брокер не будет успевать обрабатывать все заявки самостоятельно, он может нанять в штат собственных страховых агентов;

- Отсутствие конкуренции. Рынок брокерских услуг в России находится в зачаточном состоянии, поэтому новичку не придется бороться за выживание.

С другой стороны, деятельность страховых агентов и брокеров характеризуется также определенными недостатками, причем некоторые из них являются логическим продолжением достоинств:

- Отсутствие стабильного дохода. Чтобы обеспечить себе постоянную прибыль, брокер должен наработать большую базу лояльных клиентов;

- Необходимость формирования спроса. Российские граждане еще неохотно пользуются услугами страхования, поэтому убедить их в необходимости покупки полиса тяжело;

- Ненормированный график. Страховые случаи происходят независимо от времени суток, вследствие чего брокеру порой приходится решать проблемы и ночью;

- Ответственность. Брокер отвечает не только за сохранность денег и документов клиентов, но и за своевременную выплату страховки.

Услуги страхового брокера

Брокерская компания в любой ситуации представляет интересы клиента, начиная с подбора выгодного для страхователя продукта и заканчивая начислением компенсации при наступлении страхового случая. В рамках данной концепции страховой брокер вправе осуществлять следующие виды деятельности:- Привлечение клиентов и убеждение их в необходимости страхования;

- Объяснение клиенту особенностей интересующих его видов страхования;

- Проведение оценки страховых рисков;

- Составление списка подходящих для клиента страховщиков;

- Извещение клиента о ключевых характеристиках деятельности страховщиков;

- Подбор отвечающей интересам клиента программы страхования;

- Подготовка необходимых для оформления полиса документов;

- Продажа полиса от имени страховой компании;

- Проведение сопутствующих оформлению полиса расчетов;

- Содействие перестрахованию ранее застрахованных объектов;

- Организация услуг страховых комиссаров;

- Документальное оформление страхового случая;

- Содействие проведению страховых выплат в пользу клиента.

Конечно, страхователей интересуют не только популярные полисы ОСАГО, КАСКО и ДМС. Чтобы раскрыть весь потенциал бизнеса, необходимо включить в перечень услуг страхового брокера продукты, рассчитанные на корпоративных и частных клиентов:

- Страхование финансовых учреждений;

- Страхование ответственности топ-менеджеров;

- Страхование авиационных, водных и наземных перевозок;

- Страхование грузов;

- Страхование строительных работ;

- Страхование продуктивных и домашних животных;

- Страхование фермеров от потери урожая;

- Страхование имущества граждан и предприятий;

- Страхование объектов недвижимости;

- Медицинское страхование;

- Автомобильное страхование;

- Страхование при поездке за границу;

- Страхование права собственности;

- Страхование жизни и трудоспособности;

- Страхование от несчастных случаев.

Какие качества нужны брокеру?

На первый взгляд, страховой бизнес выглядит понятным и доступным: новичку может показаться, что в продаже полисов нет ничего сложного. Но постоянная работа с людьми, документами и деньгами требует наличия у специалиста определенных личных качеств. Для осуществления деятельности страховому брокеру нужны:

- Энергичность. Брокер должен успевать искать новых клиентов, обслуживать старых, готовить необходимые документы, оформлять страховые случаи;

- Коммуникабельность. Специалист должен быть обаятельным и вызывающим доверие человеком. Если он не понравится клиентам, то они не придут во второй раз;

- Общительность. Порой клиент сам не знает, что ему нужно. Брокер должен втянуть его в беседу и увлекательно рассказать о преимуществах тех или иных продуктов;

- Стрессоустойчивость. Не все люди являются адекватными. Специалист, не умеющий спокойно выдерживать атаку агрессивного клиента, вряд ли построит карьеру;

- Проницательность. Нужно уметь выявлять потенциальных мошенников или людей, скрывающих важные для определения условий страхования факты;

- Трудолюбие. Деятельность страховых брокеров включает ненормированный график и постоянную высокую нагрузку. Нельзя просто сидеть и ждать клиентов;

- Хорошая память. Чтобы быстро подбирать подходящие варианты, специалист должен помнить не только характеристики продуктов, но и особенности клиентов;

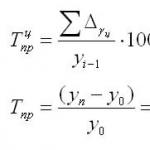

- Умение считать. Не каждый клиент может понять алгоритм расчета страховки. Брокер должен уметь упрощать вычисления, чтобы страхователь смог осознать свою выгоду;

- Аккуратность. Любые недочеты во внешнем виде специалиста немедленно вызовут у клиента сомнение в его компетенции. Мятая рубашка и грязные туфли недопустимы.

Для новичка, который не знает, как стать страховым брокером, пошаговый бизнес план должен включать следующие этапы создания своей компании:

Изучить особенности профессии. Чтобы разобраться в нюансах страхового дела и освоить технологии обслуживания клиентов, необходимо:

1. Получить заочное образование по специальности;

3. Временно устроиться на работу в страховую компанию;

4. Выбрать модель бизнеса. В рамках брокерской компании можно организовать работу с клиентами разными способами:

- Прямые продажи путем установления личных контактов со страхователями;

- Оптовые продажи через сеть партнеров и страховых агентов;

- Смешанные продажи, включающие оба предыдущих варианта.

5. Придумать название. Бренд должен ассоциироваться у потребителей со страховыми услугами и намекать на то, что компания является именно брокером;

6. Составить бизнес план страхового брокера. В проекте нужно определить объем целевой аудитории, составить востребованный перечень услуг, оценить доходы;

7. Зарегистрировать бизнес. Необходимо оформить ИП или ООО, встать на учет в налоговой службе и страховых фондах, выбрать систему налогообложения;

8. Открыть счета в банке. Один из них будет использоваться для расчетов с клиентами и страховыми компаниями, а другой - для хранения гарантийного капитала;

9. Арендовать офис. Брокер, который проводит встречи в кафе, вряд ли вызовет доверие клиентов. Для работы достаточно помещения в 20 м² с аккуратным ремонтом;

10. Получить лицензию страхового брокера. Для этого нужно выполнить условия ЦБ РФ, подготовить документы и уплатить пошлину в 7500 рублей;

11. Подключить телефонный номер. Наличие прямого городского номера горячей линии или единого номера 8 800 поможет убедить клиентов в серьезности компании;

12. Выбрать партнеров. Необходимо составить предварительный перечень страховых компаний, услуги которых будет представлять брокерская компания;

13. Провести переговоры. Руководителям этих компаний следует отправить сведения о себе, чтобы пройти проверку на благонадежность и договориться о сотрудничестве;

15. Улучшить навыки продаж. Чтобы не тратить часы на переговоры с каждым клиентом, нужно разработать алгоритмы выявления потребностей и борьбы с возражениями;

16. Начать деятельность. Понятно, что в процессе работы следует постоянно расширять перечень услуг и корректировать перечень представляемых страховых компаний.

Как зарегистрироваться страховому брокеру?

Начиная брокерский бизнес, не нужно сразу же ехать в налоговую и писать заявление о регистрации предпринимательства. На начальном этапе вполне достаточно заключить договоры с несколькими страховыми компаниями и попробовать свои силы в качестве агента. Только когда продажи вырастут и появится собственная клиентская база, можно подумать о легализации предприятия в формате ИП или ООО.

Страховой брокер вправе осуществлять деятельность в качестве ИП, если он является гражданином РФ, постоянно живет на территории России и зарегистрировал индивидуальное предпринимательство в установленном порядке. К юридическому лицу предъявляются более строгие требования:

- ООО не может быть иностранной компанией или российским субъектом с капиталом, более чем на 50% состоящим из иностранных инвестиций;

- ООО должно быть организацией, преследующей коммерческие цели;

- В уставе ООО необходимо указать, что единственным направлением деятельности субъекта является предоставление страховых услуг.

В регистрационных документах предприятия также нужно перечислить коды ОКВЭД, которым соответствует оказание услуг страхового брокера:

Коды ОКВЭД страхового брокера

Выбирая систему налогообложения, многие страховые брокеры России отдают предпочтение УСН. Величина ставки определяется маржинальностью бизнеса: если этот показатель не превышает 40%, рекомендуется использовать схему «15% от прибыли». В противном случае более выгодной является схема «6% от выручки».

Как получить лицензию страхового брокера?

Страхование считается одним из видов финансовых услуг, поэтому деятельность страховых брокеров подлежит лицензированию. Выдачей разрешений на работу занимается Центральный Банк РФ: документ оформляется в течение 30 дней и стоит 7500 рублей. Чтобы получить такую лицензию, придется выполнить ряд требований:

1. Предприниматель или руководитель ООО должны иметь профильное образование и двухлетний опыт работы в страховых либо финансовых компаниях;

2. Главный бухгалтер ИП или ООО также должен иметь профильное образование и стаж работы в страховой либо брокерской компании от двух лет;

3. Предпринимателем в роли страхового брокера, руководителем ООО и главным бухгалтером не вправе быть лица, которые:

- Ранее работали в страховой организации, утратившей лицензию из-за нарушений, если с момента этого инцидента прошло меньше трех лет;

- Были дисквалифицированы с запретом заниматься страховым делом, если на момент подачи документов на лицензирование срок наказания еще не истек;

- Имеют непогашенную судимость за действия, связанные с экономической деятельностью или нанесением ущерба государственной власти.

4. Брокерские компании, оперирующие средствами клиентов, должны иметь на счету гарантийный капитал в 3 млн рублей или банковские гарантии на ту же сумму;

5. В учредительных документах юридического лица должен быть указан единственный вид деятельности предприятия - страховые услуги.

Для получения лицензии страхового брокера нужно обеспечить выполнение этих условий, уплатить пошлину и подать в Департамент страхового рынка при ЦБ РФ соответствующий пакет документов:

1. Заявление;

2. Свидетельство о регистрации и постановке субъекта на учет в ФНС;

3. Учредительные документы ООО;

4. Протокол собрания учредителей ООО о назначении директора и утверждении устава;

5. Сведения о составе учредителей ООО;

6. Выписку, подтверждающую уплату уставного капитала ООО;

7. Свидетельства о регистрации юридических лиц - учредителей ООО;

8. Документы, характеризующие руководителя и бухгалтера:

- Дипломы о профильном образовании;

- Трудовые книжки, показывающие наличие двухлетнего стажа;

- Справки об отсутствии непогашенных судимостей.

9. Образцы договоров, используемых для предоставления клиентам страховых услуг;

10. Квитанцию об уплате пошлины;

11. Финансовые гарантии брокера в виде одного из следующих документов:

- Справку о предоставлении гарантии банка на 3 млн рублей;

- Выписку о наличии 3 млн рублей на расчетном счете брокера.

12. Лицензия на посредническую деятельность в качестве страхового брокера является бессрочной и действует во всех регионах России. Однако Центральный банк вправе отозвать разрешение при нарушении субъектом страхового законодательства.

Как страховому брокеру привлечь клиентов?

Предоставление брокерских услуг - это бизнес, в котором можно, как быстро выйти на приличный уровень дохода, так и остаться с пустым кошельком. Все зависит от знания рынка, умения продавать и способности выстроить эффективную систему привлечения клиентов. Какие способы продвижения работают:

- Оповещение знакомых. Каждый человек имеет большое количество контактов с друзьями, родственниками, коллегами. Если включить в список еще и связи этих знакомых, получится готовая база в несколько сотен или тысяч человек;

- Холодные контакты. Если постараться, можно достать базу водителей или владельцев недвижимости города. Кроме того, люди публикуют свои контакты в социальных сетях или на досках объявлений. Клиентов нужно обзванивать, предлагая свои услуги;

- Традиционная реклама. Для продвижения компании следует раздавать флаеры на парковках и в ТРЦ, оставлять визитки на заправках и в медицинских центрах, расклеивать объявления у подъездов и развешивать баннеры на улицах;

- Сотрудничество с автосалонами. Стоит попробовать договориться с автосалонами: машины часто покупают в кредит, а потому страхуют от всех возможных рисков и несчастных случаев на внушительную сумму;

- Целевой поиск клиентов. Для каждого продукта можно подобрать свою аудиторию. Выезжающие за рубеж граждане встречаются в туристических бюро, продавцы и покупатели недвижимости - в риэлтерских агентствах;

- Работа с компаниями. Многие продукты в арсенале брокера предназначены именно для корпоративных клиентов. Целесообразно предложить свои услуги логистическим и транспортным компаниям, строительным предприятиям, фермерским хозяйствам;

- Активность в социальных сетях. Неплохую отдачу приносят постинг в специальных группах, таргетированная реклама, раскрутка собственной группы. Однако услуги должны быть качественными, иначе легко можно собрать негативные отзывы;

- Публикации на форумах. В сети есть много профильных сайтов, на которых люди обсуждают проблемы страхования. Если разместить на них объявления с перечнем услуг и контактами, то можно получать трех-четырех новых клиентов каждый месяц;

- Создание сайта. Полноценный сайт брокеру не помешает. Однако намного лучше работают продающие страницы, предназначенные для продвижения конкретных услуг - по одному лендингу на каждый ключевой запрос.

Сколько стоит стать страховым брокером?

Сколько денег придется вложить, чтобы стать страховым брокером? Для поиска ответа на этот вопрос нужно изучить, рекомендует проанализировать все этапы создания бизнеса и учесть не только основные, но и второстепенные издержки. Перечень стартовых расходов может выглядеть так:

Начальные инвестиции

| Статья | Сумма, руб. |

| Регистрация ИП | 800 |

| Открытие счета | 2100 |

| Изготовление печати | 1000 |

| Мебель в офис | 25000 |

| Оргтехника | 75000 |

| ПО 1С для страховых компаний | 210000 |

| Прямой телефонный номер | 2000 |

| Сейф | 5000 |

| Лицензирование | 7500 |

| Гарантийный капитал | 3000000 |

| Печатная реклама | 30000 |

| Интернет реклама | 50000 |

| Хозяйственные расходы | 15000 |

| Итого: | 3423400 |

На следующем этапе нужно составить смету текущих расходов, так без этой величины невозможно. Если предприниматель будет работать без помощи менеджеров и наймет главного бухгалтера, как того требует закон, то ежемесячные затраты брокерской компании составят:

Ежемесячные затраты

| Статья | Сумма, руб. |

| Зарплата бухгалтера | 25000 |

| Налог на зарплату | 7500 |

| Аренда офиса | 20000 |

| Ведение счета | 800 |

| Эквайринг | 5000 |

| Взносы ИП | 2700 |

| Интернет и связь | 3000 |

| Хозяйственные расходы | 8000 |

| Реклама | 20000 |

| Коммунальные платежи | 5000 |

| Итого: | 97000 |

Сколько можно заработать?

Сколько зарабатывает страховой брокер? Разумеется, доход посредника отчасти зависит от условий, указанных в его договорах со страховыми компаниями. Однако есть и другие объективные причины, определяющие экономический потенциал бизнеса:

- Благосостояние жителей города и их готовность откладывать деньги на страхование;

- Структурный состав брокерского портфеля;

- Правильный выбор способов рекламной коммуникации.

Статистика показывает, что страховыми продуктами пользуются 30% трудоспособного населения РФ. Потому даже при наличии нескольких десятков конкурирующих компаний услугами брокера могут заинтересоваться тысячи потенциальных клиентов. Если процесс раскрутки немного затянется и предприниматель обслужит за месяц всего 60 человек, то его заработок составит:

Доход страхового брокера

| Услуга | Премия, % | Цена, руб. | Полисов, % | В месяц, шт. | В месяц, руб. |

| ОСАГО | 10 | 4900 | 42 | 26 | 12740 |

| ДМС | 20 | 35000 | 12 | 7 | 49000 |

| КАСКО | 20 | 65000 | 12 | 7 | 91000 |

| Ипотека | 25 | 25000 | 10 | 6 | 37500 |

| Выезд за границу | 25 | 3500 | 7 | 4 | 3500 |

| Несчастный случай | 40 | 20000 | 7 | 4 | 32000 |

| Жизнь | 40 | 15000 | 5 | 3 | 18000 |

| Имущество | 25 | 10000 | 5 | 3 | 7500 |

| Итого: | 100 | 60 | 251240 | ||

Теперь для брокерской деятельности нетрудно рассчитать между данными показателями, можно понять из следующей таблицы:

Показатели деятельности страхового брокера

Франшизы страховых брокеров

Создание и продвижение новой брокерской компании требует приложения довольно значительных усилий. Чтобы избавиться от сопутствующих запуску бизнеса сложностей и облегчить процесс выхода на рынок, целесообразно приобрести готовое решение в виде франшизы. Используя схему франчайзинга, начинающий предприниматель получает:

- Готовый бизнес план брокерской компании;

- Стратегию продвижения страховых слуг;

- Возможность использовать раскрученный бренд с положительной репутацией;

- Актуальную клиентскую базу;

- Обучение тонкостям страхового дела;

- Консультационную и юридическую поддержку.

На рынке страховых брокеров количество доступных для новичка франшиз ограничено десятком вариантов. Вот некоторые из них:

1. «Госавтополис». Благодаря франшизе можно открыть свое дело с минимальными вложениями, сэкономить время на отладке бизнес-процессов и начать зарабатывать на продаже полисов десятков компаний. Условия сотрудничества:

- Первый взнос - 160000 рублей;

- Начальные вложения - 30000 рублей;

- Срок окупаемости - 4 месяца.

2. «Аквизитор». Предлагает пять видов франшизы для предпринимателей с разными уровнями подготовки. Пользуясь проверенными технологиями, новичок намного быстрее выйдет на профессиональный уровень. Условия сотрудничества:

- Первый взнос - от 25000 до 500000 рублей;

- Ежемесячный платеж - отсутствует;

- Начальные вложения - 50000 рублей;

- Срок окупаемости - 6 месяцев.

3. «Брокерс». В состав пакета входит испытанная на практике модель бизнеса по продаже полисов страхования гражданской и коммерческой ответственности, недвижимости, жизни, здоровья и рисков. Условия сотрудничества:

- Первый взнос - 500000 рублей;

- Ежемесячный платеж - 1% оборота, но не меньше 50000 рублей;

- Начальные вложения - от 600000 до 800000 рублей;

- Срок окупаемости - 6 месяцев.

Заключение

Конечно, новичку довольно сложно заняться брокерской деятельностью: в создание бизнеса необходимо вложить более трех миллионов рублей. Но это не значит, что от идеи заработка на страховых услугах придется отказаться. Изучение отрасли позволяет понять, и накопить стартовый капитал на открытие собственного дела: достаточно выбрать несколько страховых компаний и заключить с ними агентские договоры. Чтобы быстро достичь уровня дохода в 100 тысяч рублей ежемесячно, нужно проявить настойчивость при формировании клиентской базы и воспользоваться следующими советами:Сколько стоит открыть салон красоты с нуля

Ответ на вопрос, сколько стоит открыть салон красоты с нуля. Подробный бизнес план с расчетами. Пошаговая инструкция с чего начать бизнес по открытию салона.

Страховой агент - представитель страховой компании, занимающийся непосредственной продажей ее продуктов - страховок. От профессионализма страхового агента, убедительности его презентации зависит, в пользу какой страховой компании сделает своей выбор потенциальный клиент.

Страховой агент - это не тот человек, который ходит от дома к дому, чтобы собирать с людей деньги, предлагая взамен полис страхования.

Страховой агент - это тот, кто помогает клиентам определиться с выбором, тщательно изучая их потребности и предлагая наиболее оптимальный вариант. Это друг клиента, общение с которым происходит, как правило, за чашечкой чая.

Только знаниями страховых продуктов, технологий выплат и урегулирования убытков не ограничиваются обязанности страхового агента. Скорее, это тот минимум, которым он должен владеть в совершенстве. А вот проявление интереса к личной жизни клиента, ненавязчивое и тактичное вхождение в его личное пространство - это те «тонкие» инструменты, которые делают рядового специалиста настоящим профессионалом. Ведь страхование - это всегда скрытая, можно сказать, интимная часть жизни клиента, и потому выстраивать человеческий контакт достаточно сложно - но очень важно. Клиент должен доверять не только компании, чей страховой полис он покупает, но в первую очередь - человеку, который его продал.

Какие качества важны для страхового агента?

На сегодняшний день облик агента претерпел значительные изменения по сравнению с тем, каким он представлялся двадцать, десять, а то и пять лет назад. Сегодня страховой агент - это, как правило, энергичный молодой человек, образованный, воспитанный, грамотный, имеющий знания и умения в самых разных областях. Говоря о качествах, которыми должен обладать страховой агент, можно выделить несколько наиболее значимых.

Прежде всего, агент должен обладать стратегическим мышлением - чтобы понимать, где и как искать клиентов, уметь планировать и организовывать свою деятельность, предвидеть возможные риски (например, нередко клиент покупает страховку, чтобы гарантированно заработать денег, обманув страховую компанию в дальнейшем) и принимать меры по их снижению.

Для агента также важно наличие маркетинговых знаний - они позволяют четко и понятно донести до клиента преимущества сотрудничества именно с агентом, а не с офисом компании.

А умение выстраивать долгосрочные отношения позволяет сохранять клиентов из года в год, создавая тем самым и лояльную базу.

Ключевое качество для страхового агента - коммуникативные навыки. Без навыков общения обойтись невозможно - вся работа агента построена на них: он должен уметь говорить с каждым клиентом на его языке и в терминах его выгод, уметь находить подход к любому человеку, быть настойчивым и убедительным, слушать и слышать клиента. На Западе даже существует архетип «страхового агента»: это человек, которого знает весь район. И который сам дружит со всеми соседями - обаятельный, дружелюбный, «свой парень». И такой образ сложился не случайно. Для эффективной работы страховому агенту, нужно помимо всего обладать и навыками психолога, чтобы понимать на какие точки следует нажать, чтобы убедить клиента приобрести страховку.

Быстрота реагирования - не менее значимое качество для страхового агента - он должен ориентироваться в потребностях клиента, чтобы оценить параметры предстоящей сделки и предложить наиболее выгодные условия (и для клиента, и для компании).

Конечно, для страхового агента важна также решительность, целеустремленность, настойчивость, энергичность и уверенность в себе. А кроме того, страховой агент должен стремиться к саморазвитию, учиться приемам эффективных продаж, умению извлекать опыт даже из неудачной сделки. Все эти особенности определяют профессионализм и качество работы агента.

Функционал страхового агента

Агент является полноценным участником рынка страхования - он заключает договоры по страхованию имущества и физических лиц, проводит анализ спроса и региональных условий на определенные страховые продукты (в том числе исследует новые виды страховых услуг и перспективы их развития), анализирует состав потенциальных клиентов, занимается регулированием взаимоотношений между страхователем и страховщиком, помогает клиентам получить исчерпывающую информацию по условиям страхования, предоставляет гарантии корректного заполнения документов и на протяжении всего времени действия договора поддерживает связь со страхователями.

На плечи страхового агента ложится ведение всей документации по страхованию - как новых, так и старых клиентов. Если происходит страховой случай, агент осуществляет взаимодействие с выплатным сервисом страховой компании и в случае отказа старается «смягчить углы», регулируя возможное нарастание конфликта. Агент, таким образом, представляет интересы клиента на всех уровнях бизнес процессов.

Распорядок дня страхового агента

Наверное, независимость и свобода в построении рабочего дня - это один из самых привлекательных моментов в работе страхового агента. Никто не может сказать агенту, когда и где он должен быть. Он уже не просто наемный работник, он сам себе начальник. Конечно, при этом у агента остаются договорные отношения с компанией, остаются права и обязанности, но в то же время он сам может решать, что делать и как, и делать ли вообще. Фактически он становится индивидуальными предпринимателем.

Однако хороший агент всегда прежде всего адаптируется под свою клиентуру. Если клиенту удобно встретиться в выходные в своем загородном доме, то агент вынужден менять дачный (или любой другой) отдых на работу с потенциальным страхователем. Он также должен быть готов к неожиданной смене личных планов клиента, к значительным затратам времени на дорогу. Если агент работает с юридическими лицами, приходится подстраиваться под их рабочий ритм, а это значит, что рабочий день может заканчиваться достаточно поздно.

На практике страховой агент начинает работу не тогда, когда ему захочется, а в соответствии с планом, который включает такие пункты, как: поиск клиентов, телефонные звонки, личные встречи, самообучение (изучать основы и новые тенденции рынка страхования необходимо, чтобы уверенно отвечать на все вопросы клиентов и грамотно сформировывать их потребность). Во многом от того, что агент сделает сегодня, зависит его будущее завтра, а потому рабочий день у востребованного страхового агента расписан практически по минутам, а свободное время зарезервировано для неожиданных звонков или непредусмотренных встреч с клиентами.

Профессия страхового агента - работа достаточно непростая. Однако при наличии желания и целеустремленности успешный агент может сделать блестящую карьеру за небольшой период времени. Практически все страховые компании стремятся создать своим агентам комфортные условия работы - предоставляют им в распоряжение оборудованное рабочее место, высокие комиссионные проценты, социальные льготы, обучают и дают возможность развиваться. И если агент активен, любит общаться с людьми и вкладывает в работу все свои силы, - можно не сомневаться, что его ждет карьерный успех.

Стать страховым брокером по франшизе «Госавтополис» — это простой способ открыть свой страховой бизнес за 20 дней с минимальными вложениями и начать зарабатывать на всех видах страхования, в том числе на автостраховании (ОСАГО, КАСКО, ДГО).

Комиссия страхового брокера

В основном страховые агенты и страховые брокеры продают страховые полисы автострахования (КАСКО и ОСАГО), однако в их арсенале есть много и других страховых продуктов, касающихся здоровья, имущества, недвижимости и пр. По некоторым из них комиссия с продаж брокера может достигать 40% от цены заключенных страховых договоров.

Как стать агентом от разных страховых компаний

Как стать страховым агентом по ОСАГО и другим видам страхования в различных компаниях? Доход страхового агента — это проценты с продажи, которые он получает за каждый оформленный клиенту полис. Назревает вопрос, возможен ли карьерный рост для страховых агентов? Основная масса страховых компаний определяет карьерный рост увеличением количества процентов от сделки, выплачиваемых страховому агенту. Сам агент может подумать: «Хочу стать брокером страховых компаний!»

И, накопив 2-3 года опыта в этой сфере, наработав клиентские базы, агент вполне может стать страховым брокером по ОСАГО и другим видам страхования. В отличие от страхового агента, страховой брокер, прежде всего, обслуживает клиента, а не интересы страховой компании, подбирая клиенту оптимальный вариант страхования среди перечня различных страховых компаний, представленных в городе. При этом страховой брокер при подборе страховой компании должен учитывать перечень рисков, которые хояет защитить клиент с помощью полиса.

Вы думаете, как стать страховым агентом от различных страховщиков, чтобы оформлять все страховые продукты, притом с минимальными вложениями времени и сил? Сделайте это вместе с федеральной сетью страховых агентств «Госавтополис»! Используйте нашу франшизу, чтобы открыть за 20 дней своё страховое агентство по отработанной схеме.

Как стать страховым брокером проще и быстрее?

Одно из перспективных направлений развития бизнеса в сегодняшней России – автострахование. Рынок автострахования еще не сформировался окончательно, а потому в нем возможно найти себе достойное место. Владельцев автомобилей сегодня очень много, и вряд ли их станет меньше в ближайшем будущем, а обязательное страхование автогражданской ответственности означает, что все они должны быть застрахованы. Кроме обязательного страхования можно заключить индивидуальный договор, учитывающий почти любые риски. Итак, агенты, занимающиеся автострахованием сегодня востребованы на рынке, и что немаловажно, эта профессия позволяет неплохо зарабатывать.

Каким должен быть страховой агент автострахования

Что входит в обязанности агента автострахования

Агент автострахования – это связующее звено между человеком, оформившим , и страховщиком. Он работает с информацией, документами, представляет интересы клиента, не забывая при этом и об интересах компании-страховщика. Часто требуются работники в .

Функции агента:

- анализ спроса на страховые продукты автострахования;

- анализ состава потенциальных клиентов;

- заключение договоров автострахования;

- заполнение и ведение документации;

- помощь клиенту в получении исчерпывающей информации;

- взаимодействие с выплатным сервисом при возникновении страхового случая.

Зарплата страхового агента

Один из минусов работы агента автострахования – это отсутствие гарантированной части зарплаты. Доход полностью зависит от того, как он сработал. Конечно, все водители должны иметь обязательную страховку (ОСАГО), но на ней много не заработаешь. Чтобы обеспечить себе приличный доход, нужны клиенты, оформляющие расширенные полисы, например, , которые предусматривают покрытие дополнительных рисков. Однако стоимость такой страховки намного выше, и не все клиенты готовы раскошелиться. Их нужно убедить в такой необходимости, но сделать это мягко и ненавязчиво.

Итак, зарплата, вернее, доход агента зависит от количества клиентов и . Поначалу, пока клиентская база не наработана, это будут небольшие деньги, возможно 10-20 тысяч рублей. Страховые агенты со стажем в состоянии зарабатывать 50 и 100 тысяч каждый месяц.

В начале карьеры будет очень сложно находить клиентов. Со временем это становится проще, многие из них при удачных вариантах сотрудничества остаются на долгие годы.

Появление новых клиентов, освоение новых видов страхования означает, что доход страхового агента будет увеличиваться. В среднем он составляет 10-20% от суммы заключенных сделок.

Старт карьеры страхового агента

Для начала работы страховым агентом самое важное – это желание и намерение действовать. Чтобы получать доход нужна клиентская база. Иногда предоставляет наработанную базу, но такая удача – редкость. Еще один удачный старт, когда молодому агенту предоставляется база так называемых горячих звонков – номеров телефонов потенциальных клиентов, которые не против познакомиться с информацией о возможной страховке.

Страховой агент обучение. Как стать страховым агентом.

Подводя итог, можно сказать, что страховым агентом станет человек активный, тот, кто не боится трудностей и готов рискнуть. В других наших статьях вы можете ознакомится с и .

Профессия страховой агент очень престижна в крупных городах.

Агентом называют человека, который действует от лица определенной фирмы и заключает договора страхования.

Сейчас можно встретить огромное количество вакансий с довольно приличной заработной платой. Действительно ли страховой агент — это такая престижная профессия?

Страховой агент – связующее звено крупной компании и людей, которые хотят сделать свою жизнь безопаснее. Страховой агент обязан выяснить желания клиента, рассказать ему о возможных условиях страхования, действующих тарифах и компенсационных выплатах.

После данных действий производится заключение договора страхования на наиболее выгодных для клиента условиях.

Данная профессия имеет определенные требования к кандидатам. Подходит общительным и целеустремленным людям . Стать страховым агентом может любой человек, достигший совершеннолетнего возраста.

Обязанности страховых агентов

- Поиск клиентов. Страховой агент самостоятельно занимается поиском клиентов, которые воспользуются его услугами. Наработать базу в первое время очень сложно и потребуется приложить немало усилий. От количества клиентов напрямую зависит размер заработной платы .

- Заключение договоров. Страховой агент должен уметь заключать договора на каждый вид страхования. Также данный специалист производит перезаключение договоров. Несет материальную ответственность .

- Оценка ущерба. Часто компании выделяют должность специальным сотрудникам, которые оценивают материальный ущерб. Тем не менее, каждый страховой агент обязан уметь делать это самостоятельно.

- Учет и сохранность документов. Страховой агент полностью отвечает за хранение страховых полисов и взносов.

- Реклама услуг. Страховые агенты должны производить активную рекламу своих услуг среди населения. Привлечение новых клиентов является обязательным условием работы страхового агента.

Главная и основная задача страхового агента – привлечение новых клиентов .

Оформление страховых полисов и взносов – каждодневная работа агента. Поиск новых клиентов во многом зависит от профессионализма специалиста.

Для того, чтобы наработать определенную базу клиентов, требуется обладать навыками, которые должны быть у каждого страхового агента. Страховой агент имеет обязанности, которые довольно просто выполнить, но не каждый человек может это сделать.

Качества которыми должен обладать страховой агент

Стрессоустойчивость

Данный навык можно назвать ключевым, так как данная профессия часто предполагает конфликтные ситуации . Если вы импульсивный и нервный человек – страховой агент получится из вас ужасный.

Задача страхового агента – привлечь как можно больше людей к любому виду страхования.

Все просто – клиент всегда прав. Даже если накричал на вас, когда вы пришли оформлять страховой полис или одарил вас нелестными словами – он прав, а вы должны прийти позже.

Стоит понимать – нужно дорожить каждым клиентом и последний хам должен быть для вас интересным и добродушным человеком.

Общительность

Умение находить ответы на все вопросы и находить общие темы с людьми пригодится везде. Для страхового агента – это необходимое качество. Страховой агент обязан не просто чеканно рассказать перечень услуг, а суметь заинтересовать человека.

Вот зачем страховать холодильник или кухонный комбайн? Вы должны объяснить, что производители перестали следить за качеством товара, а вы поможете исправить ситуацию – даже если что-то сломается, человек сможет купить новый прибор без убытков. Или напомнить о ворах, которые не побрезгуют даже холодильником.

Трудолюбие

Сидеть и ничего не делать с такой профессией у вас не получится. Каждую минуту вы должны думать – где найти новых клиентов. А после того, как вас посетят умные мысли – идти на реализацию своих идей. Страховой агент – довольно активная работа

, которая не позволит сидеть на месте. Ненормированный рабочий график предполагает оказание страховых услуг как в дневное время, так и вечером.

Находчивость

Страховые агенты, которые сидят на точках и оформляют каско, знают, что самое худшее в профессиональной деятельности – делать обходы по частному сектору.

Каждый страховой агент, который обошел хоть пару раз дома «нервных и озлобленных» людей, усомнился, что правильно выбрал образование. Не каждого страхового агента возьмут работать на определенную «точку», а если и возьмут — это не значит, что будет приток клиентов.

Так чем же так страшна работа в частном секторе? Вот представьте, вы поругались с мужем, подгорел обед и ребенок разбил вазу, а тут пришел страховой агент: «Давайте, я вас застрахую на все случаи жизни».

Обычно в таком случае агента просят уйти и отказываются от услуг, но есть и другие варианты – высказать ему все, что ты думаешь о таких «попрошайках», выругаться и т.п.

Второе и самое страшное, что может встретить вас во время «обхода» — собаки, которых очень много в частных секторах. И не пытайтесь им ничего сделать – может их уже застраховали! Любое причинение вреда этим «безобидным» животным, даже если они вас попытаются покусать, грозит штрафом.

Хорошая память

Страховой агент обязан запомнить все виды страхования и предлагать их своим клиентам. К тому же, стоит помнить особенности тех или иных людей. Если у человека нет авто, не имеет смысла предлагать ему каско.

Презентабельный внешний вид

Независимо от пола, страховой агент должен внушать доверие. Для этого потребуется немало времени уделить своей внешности и быть аккуратным и ухоженным.

История профессии и главное отличие агента от брокера

Профессия появилась ещё в древние времена. Сначала была актуальна практика некоммерческого страхования имущества. В последствии страхование приобрело коммерческую направленность и предстало в современном виде.

В процессе становления данной отрасли стало появляться много учреждений, оказывающих услуги страхования. Сейчас можно увидеть страховые учреждения как государственного типа, так и частного.

Страховой агент работает на одну компанию . Клиенты могут оформить договор страхования только на тех условиях, которые предоставляет ему определенная страховая компания.

Если же человеку понравились условия страхования сразу в нескольких компаниях, лучше обратиться к страховому брокеру .

Страховой брокер, в отличие от агента, может работать сразу с несколькими компаниями . Он знает ассортимент всех страховых услуг и сопровождает клиента во время действия полиса.

В отличие от страхового агента, брокер предлагает наиболее выгодные условия страхования в разных конторах. Практика показывает, что брокеры лучше осведомлены об особенностях страхового рынка, чем агенты.

Как стать страховым агентом

Стать страховым агентом может любой желающий работать человек. Для этого достаточно иметь среднее образование .

Очень многие страховые компании проводят самостоятельно обучение сотрудников. Человек любого возраста может достичь успеха в данной профессии, главное – целенаправленность и желание работать .

Некоторые профессионально-технические заведения проводят обучение на страховых агентов. Также можно пойти на специальные курсы.

Если у вас нет времени на изучение теории – можно смело обращаться к работодателю, который обеспечит вам качественное обучение на практике.

Страховой агент — профессия, которая обеспечивает карьерный рост и высокую заработную плату. Все зависит от человека и его желания работать .

Зарплата страхового агента

Зарплата страхового агента полностью зависит от его трудолюбия и активности. В среднем страховой агент имеет 10-20% от сделок .

Активно работающие новички имеют не менее 18 тыс. руб. в месяц. Страховые агенты с большим стажем до 50 тыс. руб. Некоторые страховые агенты с очень большой клиентской базой имеют доход в 200 тыс. руб.

Начиная работать страховым агентом нужно иметь ввиду, что первое время будет очень сложно найти клиентов . И это обязательно отразится на зарплате.

Клиенты – это деньги и сами они в руки не пойдут. Если будете сидеть на месте — не заработаете даже рубля.

Также стоит понимать – не все люди хотят страховаться. Придется приложить немало усилий и потратить много нервов, чтобы получить первую заработную плату. Но со временем находить новых клиентов будет проще, и заработная плата будет увеличиваться.

Профессия страхового агента, как и любая другая, имеет свои достоинства и недостатки. Эта специальность позволит быстро улучшить свое материальное положение и продвинуться по карьерной лестнице, но не каждый сможет добиться такого успеха. Если вы не умеете работать с людьми, никакие другие профессиональные навыки не помогут Вам найти клиентов.